BTC/HKD+1.06%

BTC/HKD+1.06% ETH/HKD+1.58%

ETH/HKD+1.58% LTC/HKD+3.18%

LTC/HKD+3.18% ADA/HKD+3.01%

ADA/HKD+3.01% SOL/HKD+2.76%

SOL/HKD+2.76% XRP/HKD+1.61%

XRP/HKD+1.61%編者按:本文來自蜂巢財經News,作者:凱爾,Odaily星球日報經授權轉載。流動性挖礦點燃DeFi烈火,火勢燒到去中心化交易所Uniswap。它憑借支持一鍵兌幣、做市可獲手續費分紅,迅速成為最炙手可熱的DeFi應用之一。財富故事在這里上演,某個新幣種可能在一天之內制造出數十倍的漲幅,讓參與者加快實現「小目標」;泡沫和罪惡也在此滋生,完全去中心化、無審核上幣,讓Uniswap成了人人可發幣割韭菜的溫床。投資者林月感受到了它的「硬幣反面」,她拿出2個ETH兌換了群友喊單的新幣CRUE后,代幣的流動池僅1天就完全枯竭,換來的幣成了空氣。有人統計,近期登陸Uniswap的新項目,大多數生命周期不足一周,最快的可能幾小時就宣告「涼涼」。Uniswap因無需訂單簿即可交易的模型創新引來贊譽,也因投機者和詐騙者的涌入遭受非議,在OKExResearch首席研究員William看來,Uniswap的自動做市商機制有著獨特的價值,并且還有進步的空間,未來可期。作惡的不是Uniswap,但人的惡意與貪婪在這個去中心化協議中一覽無余。2ETH上車「最新DeFi幣」1天歸零

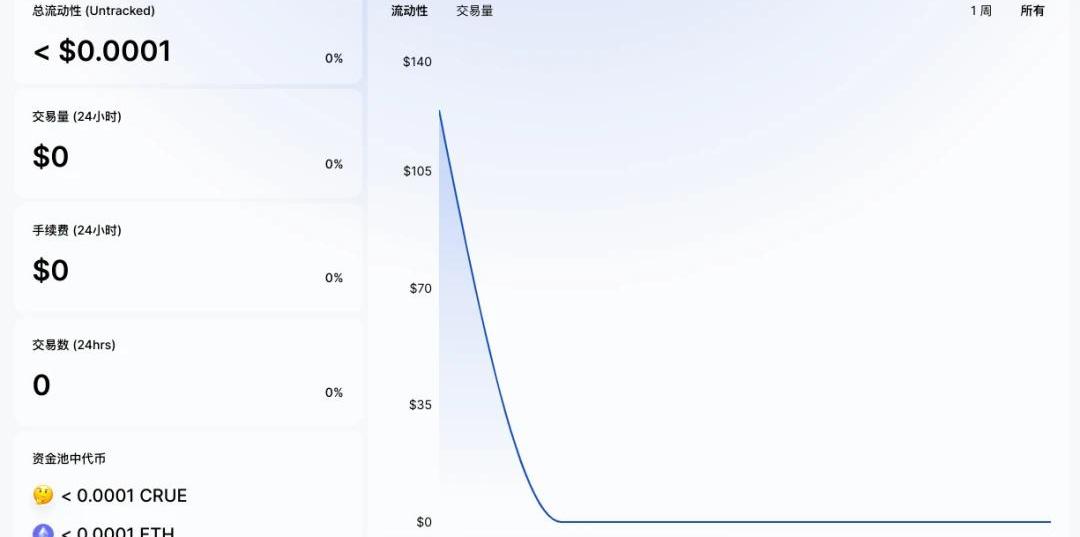

看著群里一條條滾動的「財富密碼」,以及群友們「快上車」、「1ETH博暴富」的刷屏信息,區塊鏈行業從業者林月沒能按捺住內心對風險的克制。她第一次打開Uniswap,試著投入了2個ETH,兌換了群友所謂的「最新DeFi幣種」CRUE。在此之前,林月只知道DeFi很火,很多參與者通過流動性挖礦或者買DeFi幣賺到了錢。因此,看到群友說這是個新項目,在Uniswap「打新」,她決定早入場,希望感受一把DeFi的瘋狂。2個ETH投進去,換來了數以萬計的CRUE幣,在林月眼中,這只是個代幣名字,她壓根不知道CRUE是做什么的。事實上,這個項目連ICO時代的發幣標配「白皮書」都沒有。僅1個小時,林月從Uniswap剛買來的幣,價值已經大幅縮水。當天晚上,幣價接近歸零。從區塊鏈瀏覽器可見,一個「0xE5Ff」開頭的地址在8月1日早5點多時,第一次在Uniswap上給CRUE-ETH交易對添加了流動性,相當于在該去中心化交易所上了幣。隨后多個地址開始進行ETH與CRUE的兌換。起初,1個ETH能換約4萬多枚CRUE,但當天晚上等量的CRUE代幣僅價值5美元。CRUE在Uniswap上的最后一次交易發生在8月2日早6點半,「0xE5Ff」開頭的地址拿出了存放在流動性池里剩余的ETH和CRUE,至此,該交易對的流動性完全枯竭。這意味著,林月手中用2個ETH換來的CRUE,已經成了毫無價值的空氣幣。

Uniswap V3 24小時交易量達12.9億美元:據歐科云鏈OKLink數據顯示,以太坊上Dex24小時交易量約合60.3億美元。其中交易量排名前三的Dex協議分別是Uniswap V2 14.1億美元,Uniswap V3 12.9億美元以及SushiSwap 9.17億美元。Uniswap V3的交易量占到當前以太坊Dex交易量的21.45%。[2021/5/19 22:18:10]

CRUE-ETH交易對流動性一天枯竭僅一天時間,這個「最新DeFi幣種」就完成了收割,速度快的讓她來不及思考為什么,「太瘋狂了,」她指的是惡意操盤的「鐮刀」。被收割,去維權?想多了。CRUE是誰發的幣都無從知曉,外界唯一能找到的有關發幣者的信息,只有鏈上一長串由字母和數字組成的以太坊地址。就這么虧了錢,林月一邊憤懣不平,一邊暗念自己太傻。抱著投機的心態匆忙進場,往往難逃虧損結局。無上幣門檻「土狗」項目極速收割

林月的經歷只是目前Uniswap上亂象叢生的一個縮影,引來亂象的是該去中心化交易所爆發的流動性。根據Uniswap官方數據,8月7日,Uniswap所有交易對總流動性超過1.94億美元,繼續創造歷史新高,兩個月前,這一數字還是2600萬美元。

Gate.io 觀察區將上線GDAO、UNISTAKE交易:據官方公告,Gate.io新幣觀察區將于今日(2月8日)14:00上線Governor DAO (GDAO) 交易,于16:00上線 Unistake (UNISTAKE) 交易。風險提示:為保障用戶交易安全,Gate.io特別設置新幣觀察區,大部分新項目相比主流項目,風險極高,長期持有歸零風險很大,請務必了解清楚,切勿追高參與。[2021/2/8 19:11:20]

Uniswap總流動性持續走高Uniswap的爆發并非偶然。它的運行關鍵在于建立了很多資金池,每個資金池中存儲了A和B兩種加密資產。它采用x*y=k的定價模型,其中x和y可以看做A和B兩種代幣的數量,k是不變的常數,這就導致x和y是此消彼長的關系。簡單理解,用戶如果用A兌換B資產,通過定價模型,供給池中的A增多、B相應減少,B的價格就會上漲。「這使得Uniswap實現自動做市商機制,不依賴傳統的訂單簿模式,這是極大的創新。」OKExResearch首席研究員William表示。因此,Uniswap的頁面非常簡潔,在此交易,無需掛單,只需輸入A的數量,系統就會自動算出可兌換的B數量,實現「閃兌」。此外,用戶也可以加入一個資金池,通過充入資產提供流動性,獲得該資金池產生的交易手續費分紅。Uniswap上,各種新幣動輒幾倍、幾十倍的漲幅開始以截圖的方式傳進幣圈社交群里,人們到處尋「上車」渠道,不少人想沖進去撈一把就走。投機便成了真需求,這給別有用心的設局者打開「發財之門」。簡單的交易方式讓Uniswap的參與門檻變得足夠低,做市即可分紅手續費,更是吸引了一大批人來爭當Uniswap的「股東」。由于Uniswap沒有任何上幣審核機制,任何人都可以在以太坊鏈上發個幣,并在Uniswap上創建一個資金池,以「給該幣種提供流動性」的方式來實現上幣。這意味著,每個人都可以在Uniswap上幣「坐莊」。在某幣圈討論群中,有人總結了在Uniswap「坐莊」收割的過程:你發一個幣,提供一點流動性,趁著深度差可以很快拉升幣價,再去社群喊單畫餅;如果有人關注到了,想參與,他就只能去買幣;進來的錢到一定規模時,你就可以賣幣套現,最后把提供的流動性撤走,完成收割。很顯然,想體驗DeFi熱浪的林月正是落入了這樣的圈套。一名技術開發人員告訴蜂巢財經,有很多工具可以在以太坊上一鍵發幣,成本只要幾百塊。發幣之后,就可以去Uniswap提供流動性來「釣魚」,而這一切都可以匿名完成,被割的人可能永遠都不知道錢流入了誰的口袋,「不乏有人連續發幾個幣來回割」。低作惡成本使得Uniswap短時間內涌現出大量「三無」項目——無開發團隊,無幣種介紹,無官網。一個空氣幣加上一句口號,就能在Uniswap上騙到真金白銀。這樣的項目被DeFi圈的投資者賜名「土狗」。另一方面,瘋狂的投機者也成了Uniswap的「烏合之眾」,他們大多并不是真正的用戶,快速流轉于各個「土狗」項目間,玩的是和莊比賽誰跑得快的游戲。有投資者做過統計,大多數「土狗」項目的生命周期只有1到2天,隨著越來越多人熟悉這類玩法,項目生命周期開始以小時計算,「有些可能騙了不到1個ETH就跑路了」。中倫文德律師事務所高級合伙人陳云峰向蜂巢財經表示,此類行為可能涉嫌集資詐騙。根據刑法及最高法院的解釋,集資詐騙是以非法占有為目的,使用詐騙方法非法集資,達到騙取集資款的目的。區塊鏈是法外之地嗎?最近,PlusToken騙局團隊全員被控制的新聞也廣傳過幣圈。混亂之后未來可期?

1月份DEX交易量突破600億美元 Uniswap交易量突破300億美元:2月1日消息,The Block Research收集的數據顯示,去中心化交易所1月份交易量超過600億美元,創歷史新高。其中,Uniswap 1月份交易量突破300億美元。SushiSwap和Curve的1月份交易量分別為134.8億美元和59.2億美元。(The Block )[2021/2/1 18:33:20]

從無人問津到大爆發,成立于2018年底的Uniswap充當了很多用戶DeFi初體驗的啟蒙之地,這讓它成為這輪DeFi浪潮中最大的受益者之一。但場內各種互割亂象的出現,開始讓一些從業者擔心,Uniswap們又要被玩壞了。面對「烏合之眾」挑起的禍端,Uniswap是否真就無計可施?在Wiliam看來,發生在Uniswap上的一切就如同硬幣的兩面。正是由于它的上幣門檻低,所以涌入了大量的投機者,帶火了它;也因為如此,Uniswap的投機氛圍和資產泡沫化的情況越來越嚴重。「Uniswap當然可以減少混亂——只允許交易量和市值在前列的幣種上架就行了」,Wiliam同時指出,如果這樣做了,Uniswap的吸引力也就下降了。看起來,這更像是一道選擇題。Uniswap已經提交了它的答案,它目前仍選擇充當一個中立的鏈上交換協議,如同一個工具,盡量不添加中心化的色彩。或許為了保持它的純粹,這個已經爆火的DeFi項目,迄今還沒有發幣。相比之下,另一個同樣火爆的以太坊DEXBalancer建立了「合格代幣白名單」,對代幣的上架和已上線代幣有審查和管理機制。此外,Balancer早前通過流動性挖礦,發放治理代幣BAL,開走社區化治理路線。兩個DEX,兩種選擇,體現了不同的思路。一名深度參與DeFi的玩家說,很難判斷誰對誰錯,但他更喜歡Uniswap,因為它更像一個新自由主義的世界,所有人都可以公平地在里面充分博弈和競爭,「混亂之后,一定會有秩序產生,這很有趣。」作為DEX新星,Uniswap其實仍處于發展早期,相比此前依賴訂單簿的CEX和部分DEX,它代表了一批無訂單簿交易的鏈上實踐。它的突然爆發和交易量大幅增長,也引發了Uniswap能否取代中心化交易所的討論。

WhaleAlert:單筆超8.5萬枚ETH流入Uniswap:WhaleAlert監測到一個地址在經過3次代幣轉換后流入Uniswap,該筆交易超8.5萬枚ETH(約3317萬美元)。[2020/9/13]

Uniswap交易頁面Wiliam認為,Uniswap展現出了模型之美、數學之美,顛覆了以往人們對交易所的認知。但這個模型本身也有「硬幣的兩面」。它的缺陷在于,交易深度不足,無法支持大額交易;更致命的是,Uniswap本身無法獨立定價,必須依附于其他交易所的價格。傳統的中心化交易所,往往引入了專業的做市商來提供流動性,所以交易深度更加可靠。相比之下,Uniswap的定價問題則較難理解。比如,某些只上了Uniswap的新幣種可以形成市場價格,但為什么要說這個DEX無法獨立定價?William解釋,這是「山中無老虎,猴子稱霸王」。對于主流資產,Uniswap永遠沒有定價權,「因為Uniswap舍棄了訂單簿模式,即舍棄了價格優先的交易原則。」他舉例,在同一個幣種的購買交易上,A掛出的是0.05ETH/某幣,B掛出的是1ETH/代幣。如果采用訂單簿模式,按價格優先的原則,顯然是B先成交,隨后可能會對A交易產生影響,比如心理價格的變化、交易金額的變化等等。但在Uniswap上,只有「時間優先」,沒有「價格優先」,所以無法捕捉到市場的最新成交價格。為此,Uniswap不得不引入套利機制。一旦Uniswap上的價格與市場公允價格不同,就會出現套利空間,并將價格拉回正軌。William認為,雖然目前來看Uniswap很難取代中心化交易所,但它的自動做市商機制非常有趣,必然有存在的價值,優化設計后,未來會有更多想象空間。不只是Uniswap,很多區塊鏈從業者都看到了這塊獨特市場的發展潛力。市場上一些DEX已經針對Uniswap的深度不足、高滑點等問題提出了一些改進方案,包括BancorV2、Curve和Stableswap等。在Uniswap的混亂現狀的背后,可以捕捉到區塊鏈行業變革和進步的歷程。比如人們試圖通過模型設計和智能合約重新定義交易,嘗試用交易手續費分紅吸引每個人來充當「做市商」,這些都是硬幣的A面。當Uniswap只是一個去中心化的基礎設施或「原始叢林」,「好人」或「惡人」都這里自由競爭,沒人制定秩序或者只能用競爭制定秩序,這便是硬幣的B面。需要提示的是,拿著真金白銀入場的投資者,有必要考量你能否跑得過「惡人」。

Unibright將在德國試行基于區塊鏈的可再生能源交易:金色財經報道,3月9日,區塊鏈技術提供商Unibright(UBT)宣布與德國初創公司Wasserkraft Mittelrhein建立合作關系,以使用Unibright Framework促進去中心化可再生能源交易、監控和數據分析。Unibright提出了一個“智能電網”系統,在該系統中,不同的小型電力生產商通過區塊鏈技術直接與能源消費者互動。[2020/3/11]

Tags:UNISWAPUniswapETHunisatwallet錢包SWAPSethereumuniswapethbox Token

編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。在互聯網時代,聚合器捕獲了絕大多數價值.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。還記得上線36小時即“崩盤”的YAM嗎?其2.0版本可能很快要上線了.

1900/1/1 0:00:008月14日上午,穩定幣兌換平臺Curve團隊宣布代幣CRV正式推出,已經開始發放,并在去中心化交易平臺Matcha推出CRV/USDC交易對.

1900/1/1 0:00:00來源:TheBlock,PANews獨家授權翻譯盡管摩根大通近期開始向加密貨幣交易所Coinbase和Gemini交易所提供銀行業務,但整體而言,向加密貨幣公司提供服務的銀行數量依然不多.

1900/1/1 0:00:00頭條 注意風險,Justswap上存在大量“假幣”波場版Uniswap平臺Justswap上線,目前已有TRX,JST,USDT等多種erc-20代幣.

1900/1/1 0:00:00編者按:本文來自以太坊愛好者,作者:CalvinLiu,翻譯:阿劍,Odaily星球日報經授權轉載。上周,我向我老爸演示了如何使用Compound.

1900/1/1 0:00:00