BTC/HKD-0.63%

BTC/HKD-0.63% ETH/HKD-2.38%

ETH/HKD-2.38% LTC/HKD-2.39%

LTC/HKD-2.39% ADA/HKD-1.46%

ADA/HKD-1.46% SOL/HKD-2.04%

SOL/HKD-2.04% XRP/HKD-3.1%

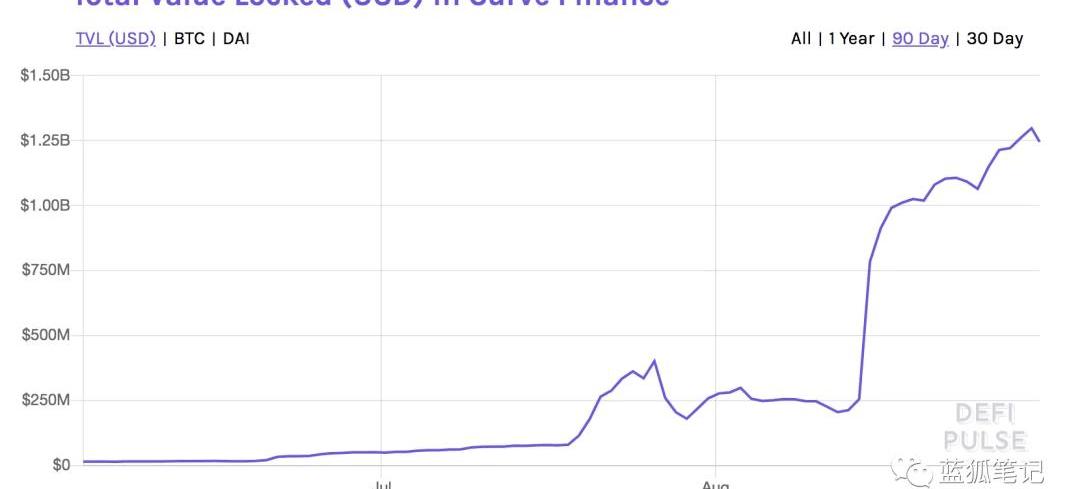

XRP/HKD-3.1%編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。到藍狐筆記寫稿時,Curve的鎖定資產量達到12.4億美元,整個DeFi領域是78.2億美元,Curve占據15.8%左右的比例。在整個DeFi領域,僅次于Aave和Maker,超過同是DEX的Uniswap和Balancer。8月的Curve嘗到了流動性挖礦的滋味

Curve的鎖定資產量從8月14到現在,僅僅花了半個月時間,激增了6倍,從2億多美元增長至12多億美元。

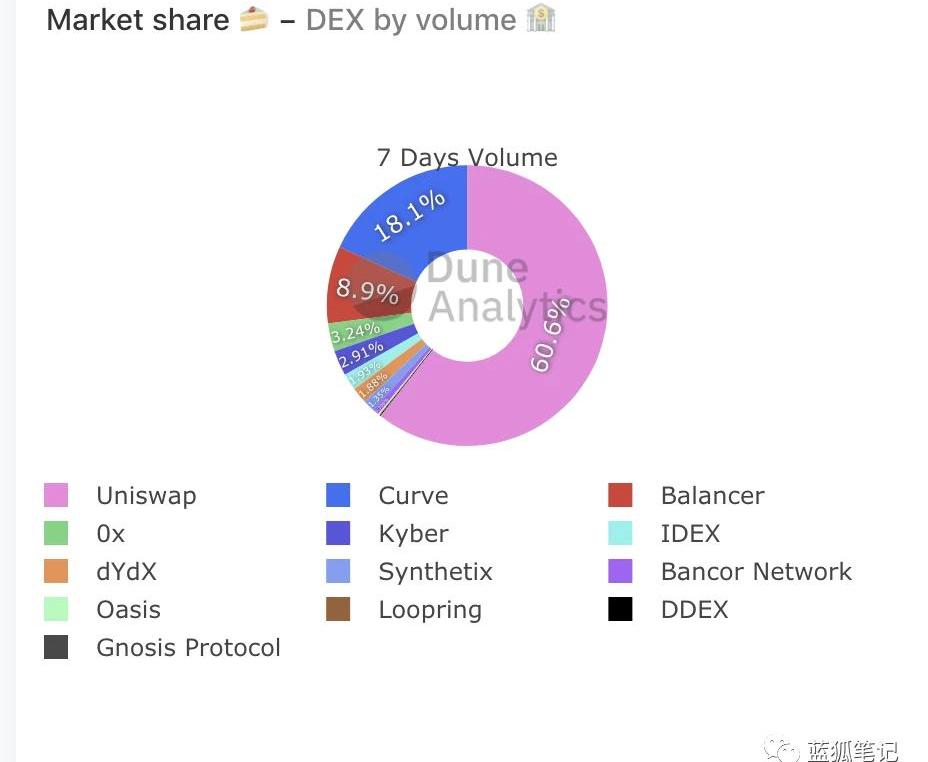

Curve鎖定資產量劇增的最大原因是Curve在8月13日推出CRV代幣。當CRV代幣推出后,其鎖定資產量在2天內就從2億美元左右增長至大約8億多美元。在短短的兩三天時間,Curve就嘗到了流動性挖礦的甜頭。不僅是鎖定資產量,Curve的交易量也位居前三,位列DEX三小巨頭之第二。

數據:Meta占據了90%的VR頭盔市場:金色財經消息,據IDC最新數據顯示,2022年第一季度全球VR頭盔的出貨量較去年第一季度相比增長了241.6%, Meta 的Quest 2占據了VR頭盔市場90%的份額,其次字節跳動的Pico占4.5%的份額 。預計2022年VR頭盔的出貨量將增長至1390萬,較去年增長26.6%。此外,預計蘋果將推出VR頭盔。(The Block)[2022/7/10 2:02:59]

過去一小時推特討論量:LINK升至第一,BTC占據第二:CoinTrendz.com數據顯示,過去一小時推特討論量排行中,LINK憑借751的討論量排名第一,BTC以125的討論量位居第二,SXP以55的討論量升至第三位。討論量排名四至十位的分別為:ETH(39)、USDT(32)、BAND(29)、VET(28)、XRP(23)、XTZ(21)、ZAP(18)。[2020/8/9]

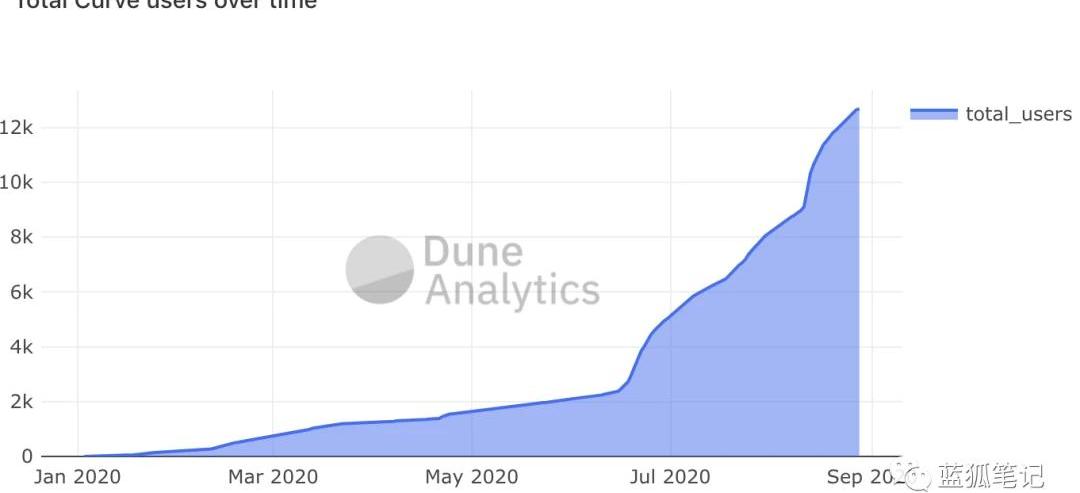

Curve在DEX市場中,目前占據了18.1%的市場份額,其最近一周的交易量超過5億美元。Curve的穩定幣交易滑點最低,比CEX都低。這是它最有價值的地方之一。交易者進行大額穩定幣交易,進行代幣化btc的交易,首先會選擇Curve。這是它目前形成的市場定位和優勢。從用戶數量看,Curve用戶量超過1.2萬人,跟Balancer相差無幾,不過距離Uniswap還有些差距。不過目前Uniswap正面臨各種swap的競爭,尤其是Sushiswap直接撬Uniswap的流動性這會讓Uniswap的壓力會越來越大,關于Sushiwap可參考藍狐之前的《Sushiswap:Uniswap的進化?》。而Curve在穩定幣交易市場的優勢相對穩固,mStable并沒有像預期那樣對Curve發起足夠力度的沖擊。

動態 | BTC與ETC占據灰度公司數字資產投資前兩位:據灰度投資公司(Grayscale Investments)官方twitter消息,該公司現在管理的數字資產超過15億美元,高于7月份報告的14億美元。雖然比特幣(BTC)占據了大約13.8億美元的灰度數字資產,但以太坊經典(ETC)現在是該公司的第二大數字資產,占據了大約9千萬美元。在灰度控股列表中ETC之后是Zcash(ZEC),以太坊(ETH),比特幣現金(BCH),Ripple(XRP)和Litecoin(LTC)。灰度公司在其上個月數字資產投資報告中透露,僅在2018年上半年灰度數字投資產品就投入了2.4839億美元,這是其上半年周期業務史中最強的資金流入。[2018/8/10]

IBM和微軟已占據7億美元區塊鏈市場的51%份額:在WinterGreen Research公司的一份報告中稱,IBM和微軟已經占據了總規模超過7億美元的區塊鏈產品和服務市場的最大份額,高達51%。兩家公司不僅都是首批投資于分布式賬本技術相關研究和開發方面的大型企業,而且他們還一直在為他人提供云服務來測試和部署區塊鏈。[2018/1/11]

Curve的虹吸力

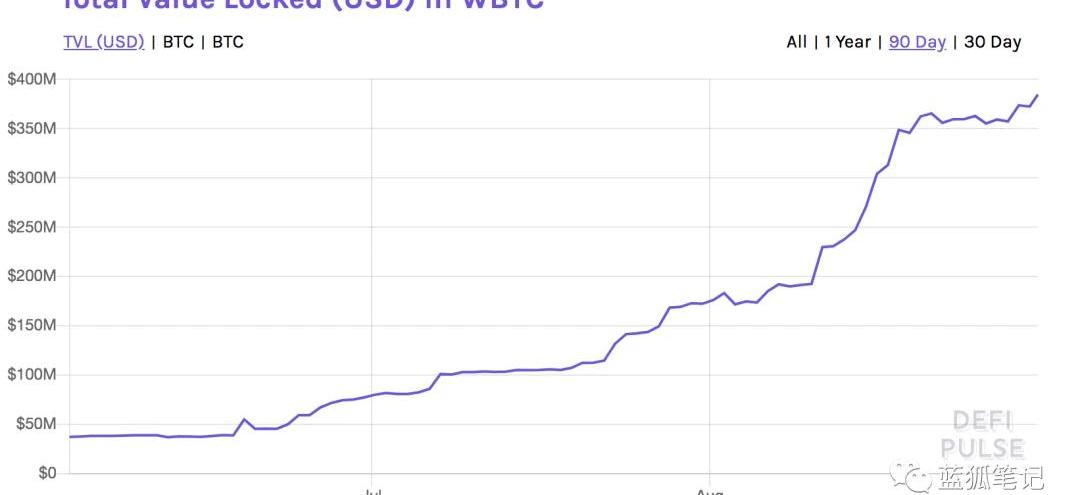

Curve在CRV代幣推出之后,帶動整個DeFi領域鎖定資產量的大幅上升。其中受益最明顯的是renBTC,然后是wBTC。wBTC在Curve推出CRV代幣之后不到一周,其鎖定資產量增加了大約1億美元。對renBTC的影響更為明顯,在Curve推出代幣4天內,renBTC的鎖定資產量從6,000萬美元飆升到最高超過1.7億美元,翻了接近3倍。wBTC和renBTC可以滿足比特幣持有者參與DeFi活動的需求,這部分用戶可以保持比特幣的敞口,同時還可以賺取挖礦的流動性收益。CRV代幣的推出,基本完成價格發現,可以推算出用戶資產鎖定的收益率,這極大刺激了用戶的參與。

CRV的價值捕獲

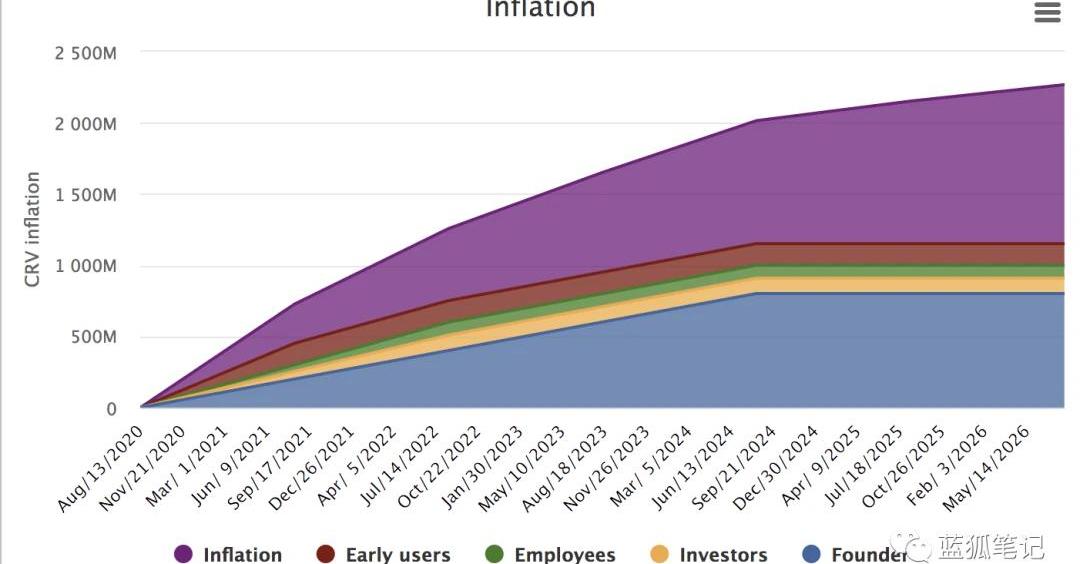

CRV是Curve的治理代幣。有四種用途:治理投票價值捕獲機制鎖定激勵費用銷毀從以上的信息,可以看到CRV本身作為Curve治理代幣有具有重大價值。其中很重要的一點是,CRV持有人可以決定Curve未來的費用捕獲、鎖定機制、銷毀機制等。這意味著,CRV的總量在未來有可能是通縮的,CRV未來可以收取交易費用等。當然,具體怎么演化,完全取決于CRV持有人的社區治理。因此,在評估CRV價值時,我們可以看到未來的可能性。Curve只要能夠維持加密市場穩定幣交易和代幣化跨鏈資產交易的第一名的位置,那么,CRV是有機會可以捕獲更大價值的。CRV代幣是2020年8月13日推出的,其代幣總量為30.3億個,其中62%分配給流動性提供者,流動性挖礦中的5%分配給CRV代幣推出之前的流動性提供者,這5%的代幣有一年的解鎖期,62%中的57%是在CRV代幣推出后分配給流動性提供者的,這部分將會在未來6年多時間中逐步釋放;總量中的30%分配給創始團隊和投資人,3%授予員工;5%用作為社區儲備。如果從圖片的直觀角度看,CRV隨著時間線的解鎖計劃如下圖:

從它的代幣釋放計劃來看,到2020年年底,CRV大約有1億枚,按照目前的價格,這個數量稀釋后的市值為3.6億美元左右,大約相當于當前REN的市值。截止到藍狐筆記寫稿時,CRV市場供應量為13,558,734個,而鎖定CRV為3,599,082個,鎖定比例為26.5%,假設按照這個鎖定比例不變,年底CRV真實流通量大約在7,300多萬個,假設CRV價格保持不變,那么其年底的流通市值為2.65億美元左右;假設年底價格上漲一倍,那么年底的流通市值大約在5.3億美元左右。如果按照當前DeFi的整體情況來說,考慮的Curve的基本面,這個估值在DeFi領域不算高。當前,這里有個前提是DeFi泡沫沒有破滅,DeFi整體行情可以持續。提高CRV鎖定回報

根據Curve的設計,流動性提供者要想提高其流動性提供的回報,可以通過鎖定CRV的方式來獲得。流動性提供者鎖定CRV的時間越長,鎖定CRV的量越大,其獲得CRV代幣獎勵的比例就會提升,最大提升可達到2.5倍。

編者按:本文來自巴比特資訊,作者:AlexDovbnya,編譯:夕雨,星球日報經授權發布。GalaxyDigital首席執行官MikeNovogratz似乎對于加密貨幣與電動汽車巨頭特斯拉之間進.

1900/1/1 0:00:00編者按:本文來自碳鏈價值,Odaily星球日報經授權轉載。在短短70個小時里,自動化做市商「壽司」Sushiswap鎖倉總價值就超過7.5億美元,甚至有超越Uniswap之勢.

1900/1/1 0:00:008月28日,「2020新區勢·區塊鏈科技金融峰會」在北京舉辦。本屆峰會由火幣集團、36kr、Odaily星球日報共同主辦,幣核科技&霍比特HBTC金牌贊助,鏈上ChainUP戰略贊助,貝.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:DanRobinson和GeorgiosKonstantopoulos,翻譯:灑脫喜,星球日報經授權發布。這是一個恐怖且真實發生的故事.

1900/1/1 0:00:00在任何行業的競爭中,資金和行業中的優勢地位是決定勝負的關鍵因素。但是,在新興行業中,資金和優勢地位之外的其它的一些因素更加重要。這些因素中的最關鍵的兩個是思想和時機.

1900/1/1 0:00:008月30日,DeFi領域核心落地應用—去中心化交易所24小時總交易量達到8.54億美元,而2個月前,這個數字只有4295萬美元。DEX指數級增長背后,DeFi熱浪襲來的速度遠遠超出人們的想象.

1900/1/1 0:00:00