BTC/HKD+1.08%

BTC/HKD+1.08% ETH/HKD+3.19%

ETH/HKD+3.19% LTC/HKD+2.56%

LTC/HKD+2.56% ADA/HKD+3%

ADA/HKD+3% SOL/HKD+1.4%

SOL/HKD+1.4% XRP/HKD+0.51%

XRP/HKD+0.51%編者按:本文來自鏈聞ChainNews,星球日報經授權發布。撰文:MohamedFouda,加密貨幣投資機構VoltCapital合伙人,TokenDaily研究團隊成員DeFi爆炸式增長的核心在于DeFi的治理代幣。COMP、LEND等都是治理代幣。向DeFi流動性提供者分發這些代幣的過程被稱為收益耕種,而近期提供收益耕種的各種協議吸引了前所未有的流動性。其中最典型的范例是YFI價值的現象級飆升。YFI是DeFi協議yearn.finance于7月17日發布的治理代幣,其項目方宣稱該代幣「不具備價值」,但該治理代幣72小時價格就飆升至1000美元以上,發布不到兩周漲到4400美元以上。

數據:59家公司和少數國家總計持有149萬枚BTC:金色財經報道,比特幣儲備清單上顯示至今已有59家公司資產負債表上持有比特幣。大約9個月前,42家公司在他們的資產負債表上持有比特幣,在2021年3月1日總計有1,350,073枚比特幣。而今天,這項指標顯示已經有59家公司,幾個國家和交易所交易基金(ETFs)在國庫中總計持有1,499,493枚比特幣。大量的公司披露他們已經將比特幣加入到公司的資產負債表中,甚至像薩爾瓦多這樣的國家現在也將BTC儲存在他們的國庫里。(news.bitcoin)[2021/12/31 8:17:05]

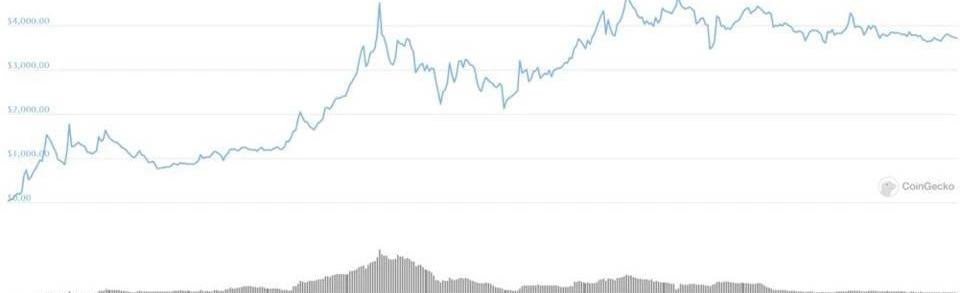

YFI代幣自發布以來的價格走勢圖投票的巨大力量

有人可能輕易給治理代幣的價值上升打上「投機炒幣」和「流動性挖礦刺激結果」的標簽。不過在這表面之下發生了一些非常值得關注的事情。例如,重量級風投基金a16z持有大量MakerDAO和Compound治理代幣,他們不太可能通過拋售代幣來賺快錢。DeFi治理代幣提供了一個獨特的機會來影響開放協議的走向,否則協議幾乎不可能受控制。這些代幣授權持幣者投票更改底層協議的參數。如果擁有足夠的表決權,治理代幣持幣者基本上可以更改智能合約或推出較新版本的協議。分配給這些治理代幣持有者的權力非常類似分配給股東的權力。與傳統的股票/股份相比,治理代幣有幾個優勢。在傳統的初創公司/企業中,股票允許所有者投票選出對自己有利的CEO或其他C級高管,而治理代幣消除了通過代理投票的必要。具體來說,基金和大型投資者在有足夠的票數時,可以公開和迅速地提出改變,將變革方案付諸表決,通過對他們有利的規模化擴容方案,并強行推行其意愿。換句話說,利用治理代幣的系統實際上創建的是傳統/中心化金融版本,而只是偽裝成DeFi。我們VoltCapital內部稱之為ReFi,或再中心化金融。由于DeFi協議的發展仍處于初期階段,我們預期暫時不會看到這種情況出現。但是,這些協議一旦增長至大通銀行Chase、美國銀行BoA或富國銀行WellsFargo一樣大的規模時,其激勵機制就會改變。對治理代幣的支持和反對意見

報告:DeFi用戶多為散戶 但主導DeFi市場發展的為少數專業人士:11月1日消息,根據加密分析公司Chainalysis的最新報告,大多數向DeFi平臺發送資金的用戶是零售用戶,因為絕大多數加密貨幣轉賬都是價值1萬美元以下。然而,專業人士推動著DeFi市場的發展,發送到DeFi平臺的加密貨幣總價值中有47%來自10萬美元以上的轉賬。(Ethereum World News )[2020/11/1 11:23:03]

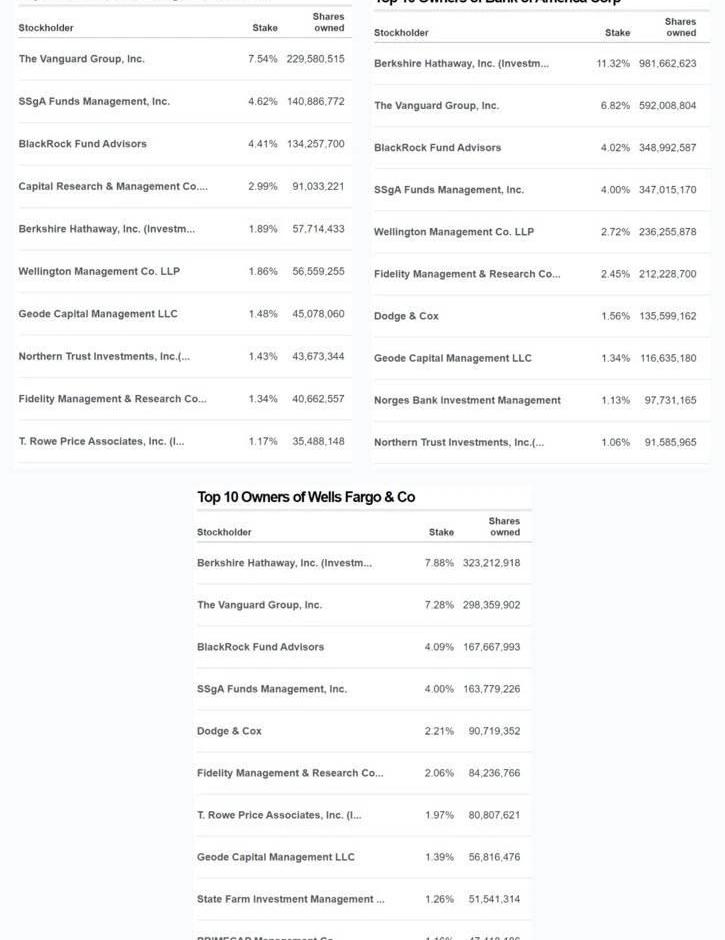

治理代幣是否會成為股票2.0?支持和反對意見都有哪些?我們看看最具代表性的說法:治理代幣分配比股權分配更公平這些去中心化的協議無法被監管如果存在大量爭議,協議可能進行分叉上述論點很大程度上高估了協議的糾錯能力。我們逐一推敲一下:代幣分發DeFi協議創始人和開發者試圖廣泛分發代幣,向流通性提供者分配代幣是試圖達到這一目的方法,但實際情況常常達不到預期。以收益耕種現象為例,基金和富裕的投資者利用遞歸流動性撥備,將其從治理代幣中獲取的收益/份額實現最大化。最終導致這些代幣集中在少數投資機構/耕種老農手中。此外這些DeFi項目的投資者目前控制著不成比例的大量選票。例如,Compound超過13%的投票權由前10位地址控制。當然這種所有權結構要比今天的摩根大通銀行或美國銀行更好,但能好多少呢?下圖顯示其實差異很小:

動態 | 倫敦足球交易所未能成功收購另一家澳大利亞球隊少數股權:由于FFA將對倫敦足球交易所(London Football Exchange,LFE)展開盡職調查,有消息稱,其創始人兼所有者Jim Aylward最近未能成功收購另一家未具名澳大利亞球隊的少數股權。目前尚不清楚該交易為何沒有進展,但LFE要想成功地進行第二次嘗試,就需要FFA董事會通過新首席執行官James Johnson的推薦。LFE已經同意與新任命的LFE集團主席Tony Sage一起收購Perth Glory 80%的股份,Tony Sage一直向FFA提供最新的發展情況。

此前消息,澳大利亞甲級聯賽珀斯光榮(Perth Glory)足球俱樂部的老板Tony Sage表示即將敲定一項協議,將他在該俱樂部的大部分股份出售給一家倫敦加密貨幣集團,但他向球迷保證,該俱樂部的名稱、顏色和“遺產”將被保留。(The World Game)[2020/2/13]

聲音 | INE熊羽睿:對少數區塊鏈先行者勾結資本操控“行情”感覺寒心:12月6日消息,INE熊羽睿表示,對少數區塊鏈先行者勾結資本操控“行情”感覺寒心,數字資產和區塊鏈精神是一次偉大創新,不幸的是率先掌握規則的少數先行者和一些投機資本一起摧毀區塊鏈精神,使人們對于區塊鏈和數字資產的美好期望,變得渾濁。要警惕那些隨意分叉、發新和拋棄社區的主導者,都是不負責任的。[2018/12/6]

傳統金融機構的股權分布,來源:CNNMoney抗監管性加密貨幣領域一個普遍的誤解是DeFi可以在不受監管的范圍內規模化運行。如果你創建一份智能合約,焚毀控制鍵,保障沒有任何切實可行的方法來編輯或更改合約,可能會實現這一構想。但是,治理代幣的存在使這一任務變得不可能。迄今為止某些項目取得了小范圍的成功,但在大規模運營基礎上,擁有治理代幣可能會導致產品使用具有相應的責任,從而導致監管增加。主要的治理代幣持幣者最終可能會因非法使用其財務控制的協議而被司法追責,例如洗錢。如果這些代幣的多數所有者被司法追責,則小份額的持幣者不可避免地將追隨對協議的更改,將「DeFi」協議的使用范圍限制為「原本不想要的」用戶之中。分叉人們普遍認為,如果用戶認為協議變味了,可以很容易對其分叉。但在實踐中分叉非常困難。協議非常依賴發展勢頭,而遠離現有治理結構進行分叉,意味著違背其領導層的意愿協議扭轉發展勢頭。一定程度的品牌粘性會削減分叉的影響,以太經典EthereumClassic或比特幣現金BitcoinCash就是典型的例子。絕大多數用戶通常認為分叉出來的協議不那么值得信賴。還有另兩個因素使分叉幾乎變得不可能。首先,當前成功的DeFi協議通過投資和支持其他DeFi協議,對其進行集成和作為其社區來建立護城河。這創建了一個可編組的堡壘,無法輕易地將其復制到分叉協議中。其次,流行的DeFi協議的主要投資者和支持者基本上是同一批投資機構。將其與前面所述的摩根大通和美國銀行的前十大股東名單進行比較,會很快發現游戲規則并沒有太大不同。治理代幣可以打開再中心化之門,而許多人原本以為這道大門已經關閉。諷刺的是,旨在分散控制權的計劃往往會導致更嚴重的中心化。感謝MagdalenaGronowska、DavidVorick和LeighCuen對本文提供大有幫助的反饋意見。

所有的偉大創新和社會變革均源自于瘋狂--DAOmadnessDAOmadness是一檔專注于DAO的訪談欄目,DAOmadness的名稱來自PeterPan.

1900/1/1 0:00:00這幾天市場的狀況明顯開始出現板塊輪動了,板塊的輪動體現在除了DeFi內部各個細分領域的代幣在輪漲以外,這股熱潮更是波及到DeFi外的其它板塊.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:王佳健,星球日報經授權發布。過去一周,DeFi概念加密貨幣的總市值從177.4億美元跌至最低116億美元,跌幅達34%,幾乎抹平了過去一個月的漲幅.

1900/1/1 0:00:00文|Nancy出品|PANews從概念興起到高歌猛進,DeFi僅用了兩年多時間就成為加密圈最具吸引力的敘事.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自萬向區塊鏈,Odaily星球日報經授權轉載。本文為萬向區塊鏈“融合創新”系列行業研究報告。作者:萬向區塊鏈首席經濟學家鄒傳偉博士.

1900/1/1 0:00:00