BTC/HKD-0.15%

BTC/HKD-0.15% ETH/HKD-0.47%

ETH/HKD-0.47% LTC/HKD-0.41%

LTC/HKD-0.41% ADA/HKD-0.18%

ADA/HKD-0.18% SOL/HKD+1.09%

SOL/HKD+1.09% XRP/HKD-0.42%

XRP/HKD-0.42%編者按:本文來自加密谷Live,作者:SuZhu,翻譯:李翰博,Odaily星球日報經授權轉載。今天,我將剖析中心化和去中心化金融中的保證金交易。我注意到市場參與者在過去和現在是如何尋求使用這些產品的,和它們的相對優勢和局限性,以及它們今后可能如何發展。CeFi的保證金交易

如果說現貨交易是用一種資產換取另一種資產,以便在沒有任何杠桿的情況下立即交割,那么保證金交易就是簡單的現貨交易,只是資產一直沒有結算。舉個例子:現貨愛麗絲從鮑勃那里買入100個BTC,每一個BTC的價格是10,000美元;鮑勃交付100萬美元換取100個BTC,交易完成。保證金Alice從Bob那里買了100個BTC,每個BTC的價格是10000美元;Bob沒有交付100萬美元,而是為未交付的余額支付了一些美元的利息,并可能收到一些BTC的利息。最早成功提供保證金交易的交易所是Bitfinex。它允許用戶提供BTC、美元和其他資產,供保證金交易者利用進行保證金交易。

英國數字銀行Revolut推出基于DOT獎勵的Learn & Earn功能:7月11日消息,英國數字銀行 Revolut 宣布推出Learn & Earn功能,旨在通過一系列短期課程幫助客戶提高對加密貨幣、區塊鏈、以及 Token 和協議相關主題的了解,通過參加這些簡短的課程并通過最終測驗即可獲得 DOT Token 獎勵。(Cityam)[2022/7/11 2:05:52]

用戶可以在三個錢包之間轉移他們的資金,Exchange是現貨交易,Margin是用他們的資金作為抵押品進行保證金交易,Funding是將他們的資金作為資產提供給其他交易者進行保證金交易。Bitfinex從Funding錢包中的資金所獲得的利息中抽取15%作為他們的手續費。最終,其他現貨交易所也紛紛效仿,如今Binance、Huobi、Okex等交易所的保證金交易已經非常普遍。保證金交易對現貨做市商特別有用,因為他們可以以更有效的資產負債表的方式在現貨市場上顯示報價。他們不必在每個交易所都保留大量的BTC和美元,而只需保留一些抵押品,然后進行保證金交易。如果頭寸太大,做市商可以發送保證金交易的空頭部分,并要求或結算頭寸,以獲得多頭資產。從本質上講,保證金交易是一種現貨交易,它仍然沒有結算,但可以隨時結算。值得注意的是,所有這些中心化解決方案都繼續遵循Bitfinex的框架,將行動分割到三個不同的錢包中。這意味著,如果你在保證金上做多BTC/USD,你要支付借入美元的利息,但不會收到BTC的利息。相反,如果你在保證金上做空BTC/USD,你支付的是BTC的利息,但沒有收到美元的利息。為什么會這樣,錢去了哪里?實際上,交易所是每筆交易的實際對手方。它扮演著中間人的角色,在“要求報價”的基礎上,撮合借款人(已將資金投入融資錢包的用戶)和借入者(發起融資交易的交易員)。對于其他所有人來說,他們并不是這個活動的參與者。活動是點對點交換,不是點對池。理論上,無良交易所可以利用現貨余額中的資金,將其借給自己的保證金交易員。如果他們這么做了,那么他們實際上是在和自己的貸款人競爭收益。DeFi的保證金交易

基于DeFi的加密貨幣波動性保護計劃Bumper籌集1000萬美元:金色財經報道,基于DeFi的加密貨幣波動性保護計劃Bumper籌集了1000萬美元。投資者包括Alphabit、Autonomy、Beachhead、ChainLayer等公??司。[2021/4/28 21:08:33]

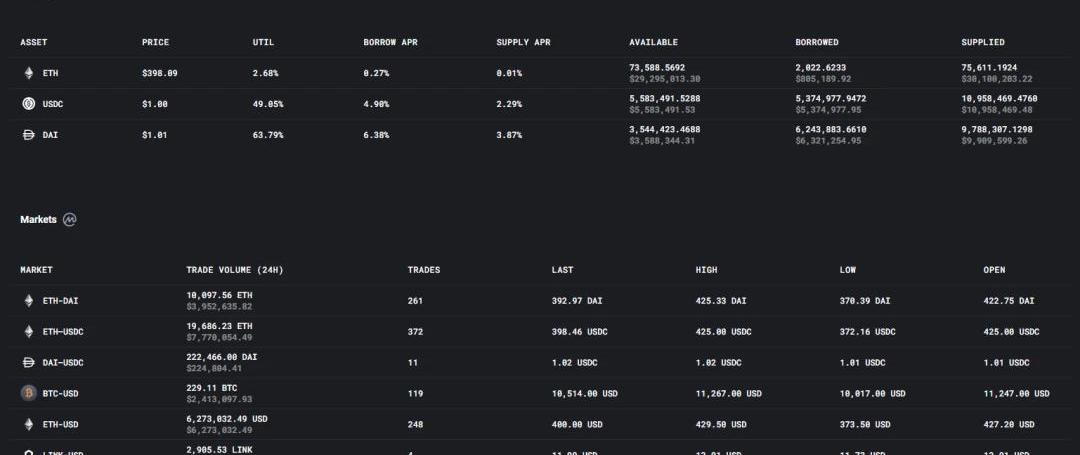

DeFi中第一個成功的保證金交易應用是Ethereum上的dYdX。與中心化交易所的RFQ融資模式不同,dYdX采取的方式是平臺上所有資產的借貸和供應都有利息。換句話說,不存在三個不同錢包的區別。如果你只是簡單地將ETH、USDC或DAI存入平臺,你會立即開始計息。如果您存入ETH,然后購買ETH/DAI,那么您將開始收到您購買的額外ETH的利息,并在您借用的DAI上支付利息。

Fnality首席執行官:央行將在年底前為基于DLT的支付系統掃清道路:金色財經報道,英國區塊鏈公司Fnality的首席執行官Rhomaios Ram預計,央行將在年底之前為基于DLT的支付系統掃清道路。Ram表示,缺乏明確的法規限制了Fnality推出。其用于銀行對銀行支付的DLT系統已被擱置,等待央行批準。該項目的開發人員表示,稱其為“coin”會使問題復雜化。據此前消息,該公司“Utility Settlement Coin”(USC)計劃的技術開發工作已經取得進展,但仍需獲得監管部門的批準。該項目將由Fnality運營,14家銀行參與投資,包括日本MUFG銀行和三井住友銀行(SMBC)等。[2020/10/21]

聲音 | 德國私人銀行協會:基于DLT技術發行證券或將需要德國乃至歐洲相應調整監管政策:據Cointelegraph消息,德國私人銀行協會(Bankenverband)在其官網發布文章稱,預計基于分布式賬本技術(DLT)證券的出現可能會產生對新監管政策的需求。如果使用新技術發行證券,則需要新的保管和結算流程,同時公司行為和證券交易也可能會發生變化。該文章進一步解釋說,由于新技術將在業務流程中產生變化,“ 可能需要對德國乃至整個歐洲的民事和監管要求進行調整。”[2019/3/15]

在上面的截圖中,我們看到,利率是:ETH:0.01%存款利息,0.27%借貸利息USDC:2.29%的存款利息,4.90%的借款利息。DAI:3.87%的存款利息,6.38%借貸利息。與RFQ方式的利率不同,理論上不存在買賣差價,因為所有資產都有資格獲得利息,所以總會存在差價。例如,在ETH上,有大量的供應,但很少有借貸需求。因此,少量的利息必須分攤到一個龐大的供應者池中。這種池對池式的保證金交易方式有無數的優勢

你可以用你的資產來啟動你自己的保證金交易同時還能得到利息。無需將資金轉移到Funding錢包中,在那里,資金必須保持無抵押狀態,您才能獲得收益。您可以通過協議驗證您是否獲得了正確的利息金額,并且沒有任何利益被拿走。也許最重要的是,如果您看空而市場其他部分看漲,那么您將因為愿意做空ETH/USDC和ETH/DAI而獲得相應的利息。相反,在中心化交易所對同一貨幣對進行保證金做空,只會給您帶來利息,但不會給您支付任何利息。不需要注冊賬戶,也不需要與其他方分享用戶個人信息。其缺點是

資產必須在協議或附近可用。如果沒有一個中央機構來促進初始流動性,或者在臨時的基礎上,就會出現先有雞還是先有蛋的問題。可組合性對于獲取其他DeFi協議上的資產并讓保證金交易者能夠使用很重要。與此相關的是,費率可能會根據利用率而大幅波動。幾筆大宗交易可以迅速推高現有借款人的利率。清算費用較高,因為倉位會被清算到目前流動性較差的現貨市場。如果用戶遷移到DeFi的趨勢繼續下去,可以想象,很快DeFi現貨市場就會與CeFi市場持平,甚至比CeFi市場的流動性更高。那么,保證金交易商可能會將DeFi保證金交易視為CeFi越來越可行的替代方案--這反過來又會迫使CeFi交易所將DeFi流動性加入到自己的金融市場中。在這個世界下,不同的CeFi市場成為連接DeFi基礎市場的橋梁,用戶可以決定最終喜歡哪一個級別的流動性互動。

Tags:EFIBTCDEFDEFIOneFinBank Coinwbtc幣發行價DeFi CoinScarcity DeFi

目錄 ·簡介組織架構·NPoS支付和通貨通脹通貨膨脹模型支付細節在驗證人插槽中的支付分配波卡網絡將會采用一種名為DOT的原生代幣.

1900/1/1 0:00:008月28日,「2020新區勢·區塊鏈科技金融峰會」在北京舉辦。本屆峰會由火幣集團、36kr、Odaily星球日報共同主辦,幣核科技&霍比特HBTC金牌贊助,鏈上ChainUP戰略贊助,貝.

1900/1/1 0:00:00編者按:本文來自IOSG,Odaily星球日報經授權轉載。Part.1Insight #YFI你真的懂嗎 Source:EricTurner-Twitter到底什么是YFI#43期周報中我們提到.

1900/1/1 0:00:00歐科云鏈集團在助力區塊鏈安全的舉措持續深化。8月28日,全球領先的區塊鏈產業集團歐科云鏈宣布推出區塊鏈“天眼方案”,主要通過鏈上數據追蹤系統研發、對外技術支持、凝聚企業眾力等途徑,全面助力區塊鏈.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:JoshuaTan,翻譯:李翰博,Odaily星球日報經授權轉載.

1900/1/1 0:00:00Odaily星球日報譯者|Azuma曾經穩坐加密貨幣衍生品交易王座的BitMEX似乎正在漸漸老去,至少從該交易所上線的代幣合約來看確實是這樣,目前BitMEX共提供8種代幣的合約交易服務.

1900/1/1 0:00:00