BTC/HKD-0.06%

BTC/HKD-0.06% ETH/HKD+0.15%

ETH/HKD+0.15% LTC/HKD+0.73%

LTC/HKD+0.73% ADA/HKD-2.02%

ADA/HKD-2.02% SOL/HKD+1.21%

SOL/HKD+1.21% XRP/HKD-1.39%

XRP/HKD-1.39%編者按:本文來自matataki,作者:小島美奈子,Odaily星球日報經授權轉載。盡管美國證監會在2018年6月的一次報告中,曾經認為Ethereum不是一種證券,但社區中依然經常會出現相關的辯論,特別是在牛市的前夜。某種程度上說,SEC的說法當然是對的,Ethereum自然不是傳統意義上的證券,但是它必定其中含有一定的證券屬性。事實上,對于大部分加密貨幣而言,它們都同時具有商品、股份和貨幣三種屬性,復雜之處在于每一種代幣的屬性表現并不相同,不同時間的同一種Crypto的屬性也不盡相同,甚至在不同環境下表現出的屬性也不相同。延伸閱讀:《腦洞:從BNB重解商品、證券、貨幣三位一體「超級載體」的未來意義》為了能夠更好的理解加密貨幣身上的這種「波粒二象性」,我們來帶讀者分析最主要的兩種分潤算法,一種來自P3D,成熟于現在熱門的各種流動性挖礦項目,另一種是來自Uniswap、Rex的分潤和yToken的派息。這兩種算法的最大差別是,后者將會把用戶代筆質押期間所產生的利潤參與復投。從PonziToken到P3D到Unipool

OpenAI CEO:公司已不用API付費客戶數據訓練大語言模型:金色財經報道,ChatGPT開發公司OpenAI首席執行官Sam Altman表示,公司已經有一段時間沒有使用付費客戶的數據來訓練人工智能大語言模型了;用戶們顯然希望我們不要使用他們的數據進行訓練,所以我們已經改變了我們的計劃,未來我們也不會這樣做了。網絡記錄也顯示,今年3月1日,OpenAI悄然更新了其服務條款,不會使用通過其API提交的任何數據來服務改進,包括AI模型訓練,除非客戶或組織選擇加入。但OpenAI的新隱私和數據保護僅適用于使用該公司API服務的客戶。[2023/5/6 14:46:49]

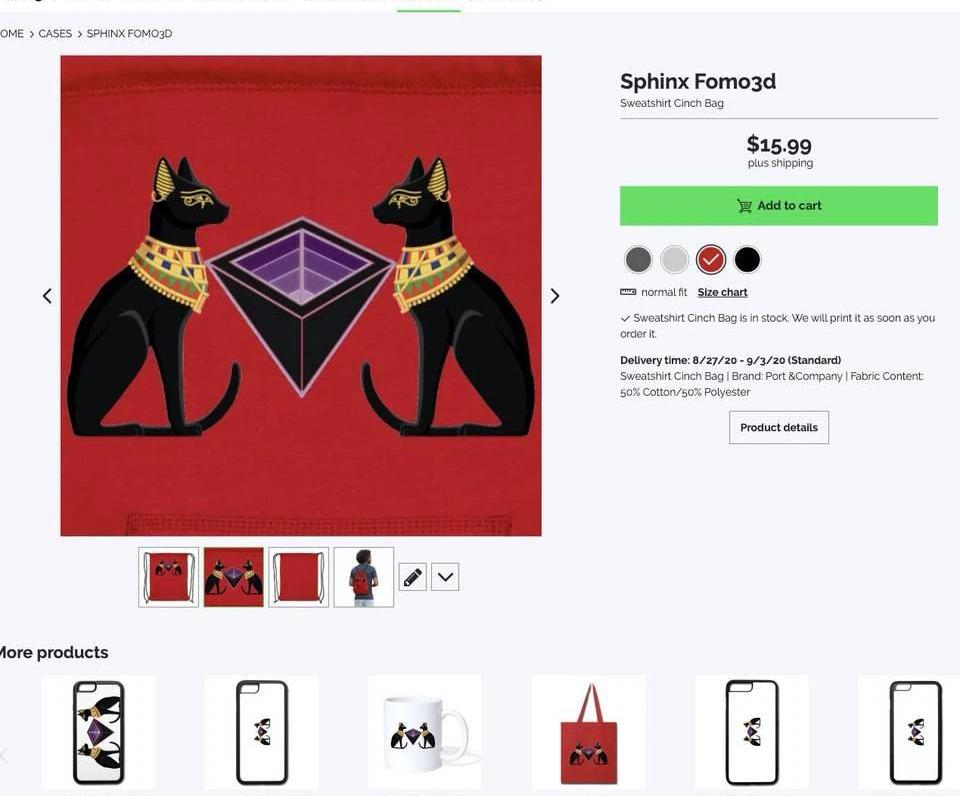

令人震驚的是,可分潤代幣應用的歷史晚于自動化做市商的歷史,2017年6月,來自Albert-Ludwigs大學的軟件工程系主任JochenHoenicke教授,發布了一篇非正式的博文,介紹自己設計的一種新的PonziToken,簡單來說這種PonziToken使用了80%儲備金的Bancor算法發行,并且使用了一種O(1)時間實時處理分潤的算法,而合約的利潤來自用戶在Bancor中交易產生的手續費。考古現場->Ropsten0x2CB6ef99FbC78069364144E969a9A6e89E55035不過由于JochenHoenicke教授并不是合約開發的專家,因而原版的代碼里有很多bug,有人直接拿上面的合約部署到了主網,導致了至少2000ETH被駭。后來這種機制經過簡化推廣,被應用在了Powh項目之中,Powh項目使用了50%儲備金率的Bancor,因而BoundingCurve是一條斜線,更容易在合約中計算,只需要用二次方程求根共識即可,后來還出現了手續費更高的PowhShadowFork,這兩個項目后來也相繼被黑客攻擊,一個月后升級成了我們今天所熟知的P3D。出于好奇我加了他們的discord群里瞅了瞅。果然是一片熱火朝天。因為有232哥的存在,大家好像都沒有那么難過。而且很快有人發現程序員自己也扔了15ETH進去。就更歡樂了。幣圈果然樂觀積極。——powhcoin-shadowfork-以太坊區塊鏈上的一行代碼錯誤導致近千萬永久凍結P3D實際上以太坊發展歷史上的一個里程碑意義的項目,原因是,之前所有的Ponzi項目,利潤都來自這種內循環,合約的參與者之間進行著各種零和博弈,而P3D的利潤則來自外部性,來自「P3D生態」,這其中就包括了大名鼎鼎的Fomo3D。因而P3DToken所代表更像是這只開發團隊的股權,當這只團隊緊密協作,保持高度的創造力時,人們對P3D的預期就會高漲。然而,P3D的開發隊伍并不會給P3D的持有者做出任何承諾,因而后來團隊解散,之后一部分人員遷移到了波場,遷移到波場上的TeamJust卻也少去了當年的銳氣,這是后話。

ApeCoin發起提案擬成立一個多語言信息中心:金色財經報道,ApeCoin發起新提案AIP-232,旨在構建一個涵蓋Yuga Labs社區的多語言信息中心,為快速拓展Ape生態系統聚合信息傳播和社區參與,及時提供有關生態系統內最新更新、數據和活動的可訪問信息,不僅將作為信息來源,還將作為社區成員聯系和協作的平臺,提供新聞文章、NFT 市場的重要統計數據、ApeCoin價格圖表和活動頁面。據悉該提案投票窗口將于美國東部時間4月19日結束,當前棄權票比例60.85%,反對票35.8%,贊成票3.35%。[2023/4/16 14:06:33]

P3D的Meme周邊后來這種算法被使用在了Synthetix的Unipool中分發項目方代幣鼓勵用戶提供LP,這也是現在幾乎所有項目所使用的流動性挖礦算法的原型。EOSCPUBank與Rex

metaverse.eth域名以99 ETH價格成交:12月9日消息,據Opensea數據顯示,metaverse.eth域名在OpenSea上以99 ETH價格成交,約合12.6萬美元。[2022/12/9 21:33:10]

我們前面提到,P3D相比之前的各類PonziToken,最大意義在于,讓區塊鏈上的資產具有了外部性,從而不再只是再做零和博弈。而「持幣生息」的概念最早出現在EOS上,因為EOS特殊的CPU機制,用戶當EOS抵押不足時,可以從合約中租賃EOS獲得CPU,當Dapp流行時,CPU費用水漲船高,租賃的需求旺盛,使得出現了CPU銀行,其中有代表性的就是EOSBank,CPU銀行的出現,第一次讓區塊鏈原生資產具有了鏈上生息的功能,Ethereum上類似事物的普及還是Compound出現之后的事了。后來BM自己Proposal了一個官方的CPUBank,隨后取名為——Rex,半年后部署上線,這就是EOS上現在最大的官方DeFi項目Rex的由來。Rex代幣通過用戶抵押EOS獲得,隨著收入分紅的增加Rex的價格單調遞增。前段時間BM在推特上說,DeFi在EOS上早已有之,甚至可以推及到自己之前的Bitshares,此言實則不虛,但為什么今天我們討論的Ethereum上的DeFi生態好像和那個時代的DeFi已經不太一樣了?僅僅只是網絡效應的堆疊嗎?這個問題確實發人深思。#DeFion#EOS:RAMmarket,Nameauctions,ResourceLendingexchangeandthat’sjustthebuiltindefiapps.Istronglysupportaddingtokensymbolauctionsandnativesupportforissuingtokenswithoutdeployingnativecontract.來源TwitterUniswap與yToken

畢馬威:美聯儲過多和過少的緊縮都會帶來重大風險:10月9日消息,美聯儲官員們已經發出信號,他們寧可大幅加息,也不想重蹈上世紀70年代初的覆轍。當時,消費者和企業開始預期高通脹,導致物價持續上漲。美聯儲直到20世紀80年代初才將利率提高到足以引發嚴重衰退的水平,壓低了物價。畢馬威首席經濟學家Diane Swonk表示,美聯儲官員花了大量時間研究上世紀70年代的錯誤,但為一大堆新錯誤打開了大門。Swonk說,他認為過多和過少的緊縮都會帶來重大風險。風險來自金融市場對加息的突然反應,或者來自經濟活動逐漸放緩、變得越來越難以控制的風險。(金十)[2022/10/9 12:49:52]

代幣分紅其實從區塊鏈誕生開始就存在,比特幣的挖礦手續費,以太坊的gas消耗,甚至包括交易所的利潤回購平臺幣并銷毀,其實都可以看作是一種分紅,分紅也不一定需要向上面一樣,每次都將利潤打給用戶,只要單位股票的價值上升即可,上面提到的銷毀就是一種方式。另一種可分潤代幣的模型是Uniswap中的LPToken,對于每一個交易對,Uniswap合約會給流動性提供者發行相應的LPToken,LPToken是日后流動性提供者贖回本金的憑證,當交易產生手續費時,手續費會自動打到Pool中,此時如果價格不變的話,相當于單位LPToken所能贖回的本金變多了,通過這種方法完成分紅。這種算法后來也被應用在yearn.finance的yToken系列中。抽象拆解來看yToken的機制與LPtoken完全一致。我們以yDAI舉例,把LPToken、yDAI和Rex三種代幣放在一起比較。

CFTC主席:將增加資源并加大力度處理與加密貨幣相關的欺詐和操縱案件:金色財經報道,美國商品期貨交易委員會 (CFTC)主席 Rostin Behnam 周三表示,商品期貨交易委員會 (CFTC) 將增加資源并加大力度處理與加密貨幣相關的欺詐和操縱案件。在 Chainalysis Links會議的視頻評論中,Behnam表示, CFTC正面臨著數量激增的此類案件,由于協議漏洞、網絡釣魚攻擊、掠奪易受傷害的人以及其他欺詐和操縱計劃而導致數千萬美元數字資產損失的頭條新聞已經變得非常普遍。

去年,該機構提起了 23 起與加密貨幣相關的案件,占自 2015 年以來涉及數字資產的執法行動總數的近一半。(Coindesk)[2022/5/19 3:26:38]

其中可分潤代幣相較抵押物的價格,都是單調遞增的,增加的這部分價格,就是合約所產生的利潤,LPToken可能要更復雜一些,抵押物是可以看作是目標交易對所形成的合成資產,在Uniswap里是兩種,在Balancer和Curve里可能更復雜,還要考慮交易時產生的無常損失。兩種算法的比較

因此總體說來我們好像一共有兩種算法可以制作可分潤代幣。第一種是機制是P3D和Unipool的經典可分潤代幣機制,方法是維護一個單調遞增的profitPerShare,然后每個賬戶記錄上次分潤時刻的profitPerShare,這種方法最為直觀且容易被用戶被感知。第二種機制是Rex、yToken和LPToken,合約維持抵押品占比等于目標代幣占比,同時將利潤回購成抵押品,投入到池子中。這種機制產生的利潤會相當于會自動進行復投,最適合那些持幣生息的項目。當然,嚴格說來其實上面所說的回購銷毀也是一種可行的機制,常見于大多數交易所、項目方的平臺幣等。由于現在去中心化交易所的日漸完善,這一舉措現在也可以在合約中自動執行,例如YFII,不過缺點是雖然理論來看是一種分潤的形式,但是與市場動態緊密結合,不夠直觀,而且容易被front-runing。廣義上,比特幣的礦工手續費和以太坊的gas手續費也屬于這種機制,只不過這部分利潤又回到系統里,來給比特幣這家「企業」發工資了。衍生

作為發行成本更低的FinancialInstrument,可分潤代幣是Crypto領域非常有前景的一個方向,當然,筆者相信還有一些不那么主流的可分潤代幣的模式。例如在分布式資本和Xorder所舉辦的第一次通證經濟設計大賽期間,筆者就設計了一種AMM和可分潤代幣結合的合約,這種AMM的資金池會參與到合約經營中去,而代幣的價格會乘以合約中實際的資金和理論資金的比值。這種機制的可分潤代幣不僅能夠處理利潤,還能夠很好的模擬出企業的虧損,適合那些有一定風險的合約結構,例如SatoshiDice。

Tags:KENTOKENTOKTOKEredcommunitytokenABCC TokenSonar TokenGaruda Token

編者按:本文來自威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。我不知道大家有沒有發現一件事情,就是以太坊上的轉賬,終于,終于變便宜了.

1900/1/1 0:00:00編者按:本文來自萬向區塊鏈,Odaily星球日報經授權轉載。非常榮幸有機會在此談談我對工業互聯網的看法。無論是物聯網還是工業互聯網,如果不注入商業靈魂和經濟激勵機制,都很難獲得活靈活現的生命.

1900/1/1 0:00:00從昨晚開始整個數字貨幣市場又開啟了普跌模式,以太坊再次跌到了400美元以下,我們又有了定投的機會。這一段時間以來,在市場反復的上下波動中,有幾個幣的走勢值得我們關注:第一個是ADA.

1900/1/1 0:00:00編者按:本文來自挖易投資課堂,作者:wayi,星球日報經授權發布。內容摘要《Filecoin》挖礦投資報告整理了IPFS和Filecoin的價值體現.

1900/1/1 0:00:00編者按:本文來自人神共奮,星球日報經授權發布。DCEP的未來世界未來的某一天,你在一家奢侈品商店買包包,付款時,原本滿臉堆笑的營業員忽然用鄙視的眼光看著你:“對不起,這些錢你不能用,它附加了慈善.

1900/1/1 0:00:00新冠疫情突然爆發,對企業生存、以及各行各業的發展都產生了或多或少的影響。特別是當前,全球疫情長時間的持續惡化,對跨境電商的市場沖擊尤為強烈,外貿和跨境電商行業發展似乎已經瀕臨危機.

1900/1/1 0:00:00