BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD+0.09%

ETH/HKD+0.09% LTC/HKD+0.55%

LTC/HKD+0.55% ADA/HKD-1.86%

ADA/HKD-1.86% SOL/HKD+1.63%

SOL/HKD+1.63% XRP/HKD-1.35%

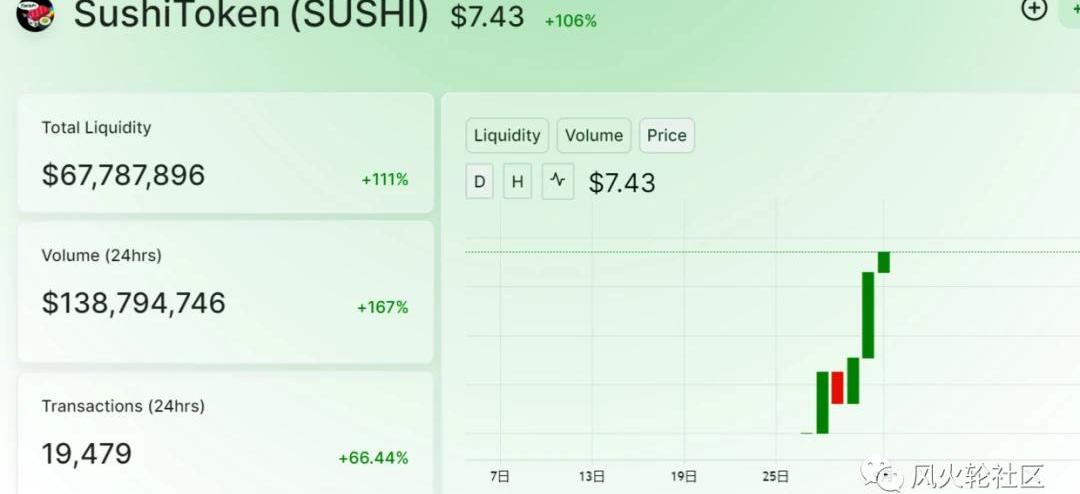

XRP/HKD-1.35%編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。大家好,我是吃瓜看戲一臉懵逼的佩佩,如今的幣圈,更精準的應該說是defi圈,可謂是連睡覺都是奢侈的,稍微少看會兒群,可能就錯過個十倍幣,在市場經歷了一個短暫的沉寂后,隨著今天咱們要聊的這個新網紅sushi(壽司)的爆發增長,還有一些流動性挖礦的利好信息,以太又向著新高邁進,各類defi幣也呈現出繼續奏樂繼續舞的狀態。看這兩天寫怎樣去挖sushi的教程很多,不過我不知道,除了看到頁面上10-20倍的高昂年化收益率以及飆漲的代幣價格:

到底有多少人清楚這里究竟發生了什么樣的故事,復制太容易,為啥這個swap就這么不一樣?作為一個實話說現在也經常一頭霧水的老韭菜,也來幫幫咱身邊的老韭菜們捋一捋,不一定去接盤,但至少也要知道現在奏的是什么樂跳的又是哪支舞。Sushiswap:從復制到吸血

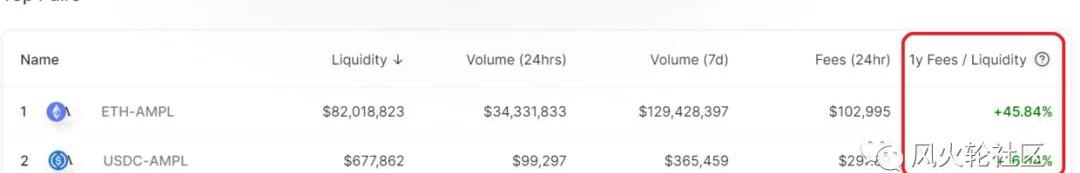

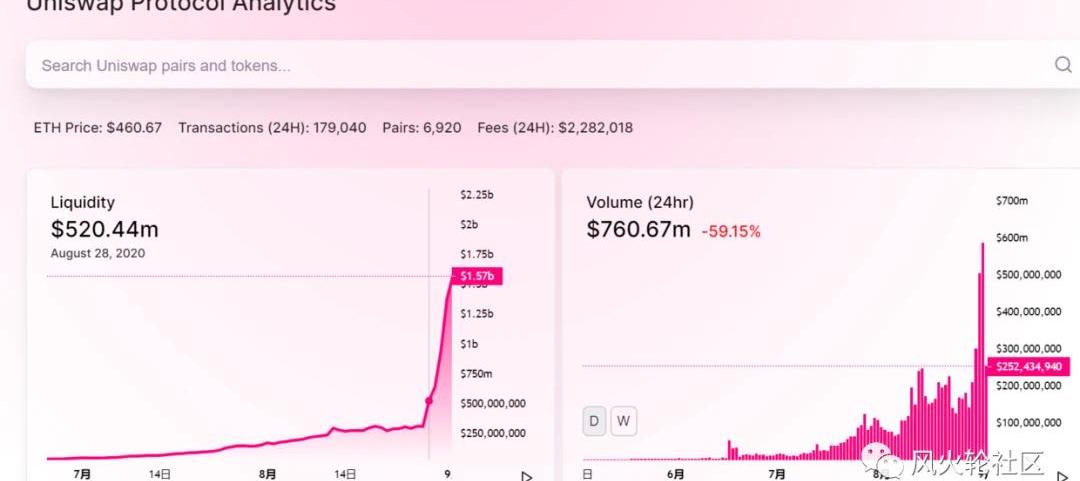

Sushiswap簡單來說就是Uniswap的復制+微創新產品,一樣也是一個通過做市商自動化算法來形成定價的去中心交易平臺。關于uniswap的基礎知識可參考:怎樣挖掘uniswap和defi圈里的那些寶藏代碼?自uni演變成為各種網紅和土狗投機圣地之后,也不乏模仿者,比如之前有個叫mooniswap,不過好像即便是發了幣也并沒有形成足夠大的熱度,但為啥這次sushiswap,居然讓社區開始擔心uniswap的地位不保了呢。這里主要在于壽司,沒有采取傳統的只是重新開個網頁,而是,我看圈內有個詞用的很好——吸血,不僅要拷貝你的代碼,還要“拷貝”你的流量和用戶,這有可能也會改變未來defi競品間競爭博弈的方式。這個“吸血鬼”的超能力具體是怎么來完成的呢,這里還要說到uniswap的機制。uni我們都知道,他家交易不是靠的訂單薄,而是由算法生成一個兌價,而要讓這個價格足夠平滑,不會一買就飛一砸就崩,那就需要這背后有足夠大的資金池,且越大越好。去中心平臺,人人都可以往這些個資金池存入不同的代幣資產,也叫流動性做市商,相應的uni也會把平臺的交易手續費分潤給所有做市商,目前這部分分潤來自每筆交易的0.3%。別小看這個哈,今年IUO(首次uniswap發行)的熱潮也順帶帶起來超高的做市年化收益,像現在給eth-ampl提供流動性,年化收益在45%,之前ampl大熱的時候,年化能做到400%!

阿里云ISV加速計劃拓展新合作伙伴關系,AI和區塊鏈創企加入:金色財經報道,阿里云于今年五月推出的ISV加速計劃宣布已拓展了新合作伙伴關系,包括人工智能科技平臺 6Estates、多云解決方案及區塊鏈服務提供商 One2Cloud、以及“軟件即服務”技術創新公司 SCash Global。阿里云還宣布,作為旗下 10 億美元增長投資資金支持的一部分,將為加速計劃中的初創公司提供新的激勵措施,旨在通過增值服務增加粘性,創造協同效應,并通過支持這些組織在東南亞的發展最終擴大其合作伙伴生態系統。(fintechnews)[2023/6/5 21:16:57]

這也就是為啥,即便uni沒有發幣,仍還有那么多資金在上面做市的原因。當然也需要注意一個問題,很多人可能會認為這又tm是個躺賺神器,改變了這個時代,人人都可以成為徐明星趙長鵬,收手續費收到手軟,那可能就tooyoungtoonaive了。高收益是對高風險的補償,別只看到賊吃肉不看賊挨打,流動性做市商其實就和做網格交易的效果差不多。比方說ampl/eth這個交易對,如果ampl相對于eth是一直漲的狀態,那也以為這大家都拿eth去換了ampl,池子里剩的eth就越來越多,那作為做市商你可能最后取回的資產也是eth的占比更多,相當于踏空了ampl的收益。而這其實還算好的,因為牛市里eth也在漲,這里只是一個機會成本,但如果兩個交易對,相對弱的那個是一直在下跌呢。還有一種情況,如果中心化交易所里相同的標的突然出現了暴漲暴跌(目前來說這種情況概率比較小),而uni這樣的池子還沒反應過來的時候,可能會有套利者快速把資產套走,流動性做市商能取出來的資產說不定會小于最初投入的,以上這些有個名詞叫——無常損失。風險歸風險,清楚就行了,咱再說回到收益,這個手續費收益呢,它不像傳統交易所,網頁上改個數字的事兒,在鏈上有一種比較常見的方式就是做一個可以分潤的代幣,在uni上叫LPtoken。每一位做市商把資產放入資金池后都會收到對應比例的LPtoken,這一方面可以作為以后贖回資產的憑證,另一方面可以用于分紅,手續費收入持續存入LP池,增長每一份LPtoken的價值,做市商最后贖回的資產變多,也就等同于領取了做市的利息。咱風火輪這邊柚子社區的朋友也還有些,一看這里很容易理解哈,因為rex也是這種分紅模式。正是LPtoken這種形式,給了那些后來者以可乘之機,像今天故事的主角sushi就是利用了LPtoken來“挖做市商的墻角”,既然你家商戶人人手里都有這個LP,那我的代幣分發就按這個LP抵押來分。做市商們就想了,反正這token閑著也是閑著,既然你這給代幣激勵,收益還都是十倍二十倍的年化,何樂而不為呢,押tm的。于是也就出現了,無論是流動性還是交易量uniswap近幾天都出現了爆發式增長,而團隊可能還會哭喪著臉的奇觀:

Algorand CTO:MyAlgo攻擊事件影響約25個賬戶,但協議和SDK本身無潛在問題:金色財經報道,Algorand首席技術官John Alan Woods在社交媒體發布生態錢包MyAlgo攻擊事件更新信息,他透露本次影響約25個賬戶,但Algorand協議和SDK本身不存在潛在問題。對于仍在使用MyAlgo熱錢包的用戶,John Alan Woods建議可以考慮使用其他第三方錢包作為預防措施,一旦調查結束,他將錄制視頻解釋漏洞利用如何發生,以及未來用戶該如何保護資金。

今日早些時候報道,鏈上數據分析師ZachXBT發推稱,由于2月19日至21日Algorand生態錢包MyAlgo遭受攻擊,Algorand上可能有超過920萬美元資產(1950萬枚ALGO、350萬枚USDC等)被盜。[2023/3/1 12:35:22]

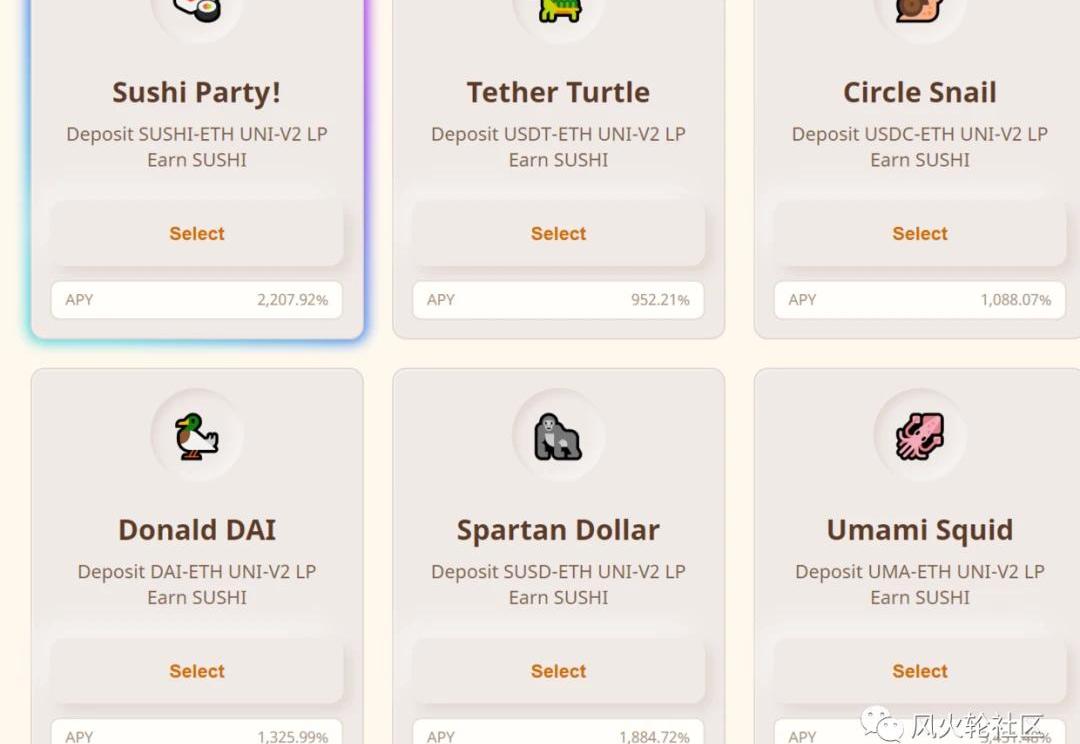

每個人都在爭先恐后的抵押LPtoken到壽司平臺,而隨著sushi2天翻了7倍,場面更是失控,現在網站上的數據:圍觀地址:https://sushiswap.org/farms

Voyager和其債權人與FTX/Alameda就一系列糾紛達成和解協議:2月23日消息,Voyager無擔保債權人委員會(UCC)在推特上表示:“UCC與Voyager和FTX/Alameda達成了一項有效解決雙方爭端的和解協議,向前邁出了重要一步。該和解協議不僅保護了資源,還為Voyager的債權人提供了直接的實質性利益。Alameda已同意,它將(a)撤回對Voyager的7500萬美元索賠,或將(b)這些索賠貢獻給Voyager OpCo,這將有利于Voyager債權人。Alameda還同意(a) 將放棄任何因Alameda在Voyager中的股權而獲得分配的權利,或(b)將此類股權貢獻給Voyager OpCo。Voyager可能對FTX/Alameda提出的與失敗的銷售交易有關的所有索賠都被保留。FTX/Alameda不會反對Voyager的第11章計劃。雙方將參與有關Voyager對FTX的索賠、FTX對Voyager的主張優先權索賠和其他事項的快速調解。”[2023/2/23 12:24:11]

Terra Classic開發者Vegas關閉驗證節點:金色財經報道,Terra Classic開發者Vegas于12月23日突然宣布關閉其驗證節點“Vegas Validator”。此外,他指示Terra Classic社區將他們的LUNC代幣重新委托給不同的驗證者。[2022/12/23 22:03:29]

看看這上面每一個存入池的APY年化收益哈,sushi-eth對現在的年化是22倍,最高的uma-eth年化高達34倍,令隔壁的cx盤紛紛表示哭暈在廁所。不知道這到底是人性的扭曲還是道德的淪喪,不過sushi的增長邏輯呢,除了這個巧妙的吸血模式成功吸引到了defi圈的主流流量,以及比如說初期的流通量不高,sushi交易對亮眼的年化收益給了sushi極大的買入需求支撐,還有很多defi農民在之前挖提賣的方式踏空了眾多項目后開始選擇囤幣道路等之外。還有一個他們主打的創新概念點就是,對于將來流動性做市商的分潤采取的是0.25%正常分潤+0.05%用于回購銷毀sushi代幣。也就是它給sushi提供了一個價值支撐,這有點類似19年平臺幣當時講的故事,而按他們官方的話來說,為啥以后做市商們會愿意選擇sushi而不是uni,就在于:Uniswap中,流動性提供者只有在積極提供流動性時才能獲得池的交易費,一旦他們取出自己的那部分資金,就不再能獲得被動收入。同時,隨著協議的發展,盡管它們是早期的流動性提供者,但當風險基金、交易所、礦業池等(更大、更富有的)利益相關者帶著巨額資金加入協議,早期商戶的回報可能會被稀釋。而sushi,人們除了可以為壽司池提供一些流動性,并獲得代幣獎勵,與Uniswap不同的是,即使你決定不再參與流動性供應,這些壽司代幣也將使你有權繼續賺取協議費用的一部分(累計在壽司中),作為幫助供應商流動性的早期采用者,您將成為協議的重要利益相關者。那這一點真的能打動到大資金遷移嗎?

巴塞爾委員會:銀行希望將比特幣持有量占資本的上限從1%提高到5%:金色財經報道,Bitcoin Archive在社交媒體上稱,根據巴塞爾委員會的新規則,銀行希望將比特幣持有量占資本的上限從1%提高到5%。否則客戶會去其他地方。[2022/10/5 18:39:44]

現在我們還不知道,因為現在還只是一個挖礦分配籌碼階段,真正的遷移要在100000區塊之后(約兩周),那時代幣激勵也會由現在的1000一個區塊,降低到100一個區塊。作為吃瓜群眾的一員,我覺得真還說不清楚,兩周時間在defi圈可是相當漫長,啥都可能發生,比如uniswap團隊會否產生應對,壽司這兩周釋放量不小是否能穩住一個較高的價格,或者又是否會有新的“吸血大神”誕生?我們只能拭目以待了。結語

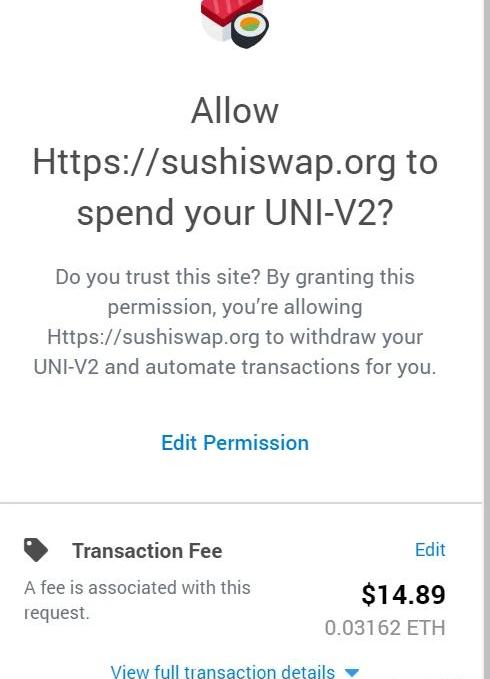

以上就是關于壽司的故事,最后再補充幾點:1.初始這兩周的量不算小,特別是如果按現在的價格來算的話,雖說defi圈一切皆有可能,但還是要注意代幣的短期風險。2.就在剛剛我在sushi上打開了小狐貍錢包看到的:

單筆手續費已經高達14U,這個還是太夸張了,建議沒有幾萬閑U來玩的童鞋還是就fomo下交易所里的籌碼吧,不然真都不知道給誰打工了。3.當然也還有一種適合散戶的策略就是去梭這種網紅池子選中的交易幣種,因為一般來說,新開池子,都會增加這些代幣的買入需求,這也是這輪以太上相當多生態幣上漲的原因。我看到他家池子里今天做市的24小時漲幅,其中UMA+24%,Band+7.9%,AMPL+28.4%,COMP+16%.....高昂的gas費未必能使人人都做得起做市商,但人人做kol還是可行的,哈哈。4.在defi領域還經常看到的一句話是:它們沒有經過合約安全審計,注意風險。這個確實是需要注意風險,但現在的情況來看,這種走直接分發路線的項目,恐怕早期也沒錢去做什么審計,是要等產品有利潤了,才來完善,所以看項目,可能也不能完全看這一點,當然該有的風險意識還是要有的。5.壽司開創了一種吸血模式,有可能在defi圈引發新一波的競爭和博弈,因為這個模式同樣可以被復制,而每一種有lptoken這類模式的項目都有可能成為被競(gong)爭(ji)的對象,感覺又有很多好戲要開始的感覺,哈哈哈~

編者按:本文來自加密谷Live,作者:FrankChaparro,翻譯:子銘,Odaily星球日報經授權轉載。摘要Uniswap自入夏以來呈現爆發式增長,上月占DEX總成交量的58%.

1900/1/1 0:00:00做投資不僅要關注我們所投資的領域,還要關注宏觀金融和經濟環境,因為所有投資市場的長期走向都離不開金融和經濟大環境的影響。當時代的大趨勢來臨時,“風口上的豬都會飛”,這句老話就是這個道理.

1900/1/1 0:00:00編者按:本文來自橙皮書,Odaily星球日報經授權轉載。首先必須聲明,這波DeFi,我也是一個踏空者。踏空具體表現在,當第一波compound發起流動性挖礦時,我沒有入場.

1900/1/1 0:00:00編者按:本文來自白話區塊鏈,作者:五火球教主,Odaily星球日報經授權轉載。這兩天最熱的項目,波卡敢說第二,沒人敢說自己是第一.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。自從YAM使用AMPL+YFI合體以來,最近一段時間的加密領域的趨勢越來越明顯,分叉成熟項目,賦予YFI的挖礦分配機制,迅速催生一個新的.

1900/1/1 0:00:00美國證券交易委員會文件顯示,資產管理巨頭富達旗下經紀交易商計劃推出名為“WiseOriginBitcoinIndexFund”的比特幣指數基金.

1900/1/1 0:00:00