BTC/HKD+0.79%

BTC/HKD+0.79% ETH/HKD+0.5%

ETH/HKD+0.5% LTC/HKD+0.6%

LTC/HKD+0.6% ADA/HKD+3.06%

ADA/HKD+3.06% SOL/HKD+1.43%

SOL/HKD+1.43% XRP/HKD+4.27%

XRP/HKD+4.27%編者按:本文來自巴比特資訊,作者:MikeMcDonald,編譯:屏風,星球日報經授權發布。本文將介紹一下Balancer的流動性引導池。智能池是屬于智能合約的受控、專用池,該智能合約可以構建多種類的任意邏輯。BalancerLabs計劃為智能池設計一些模板,使團隊可以在友好的界面中修改、部署和管理池子。本文介紹的LBP是幫助團隊在發布項目代幣同時建立良好流動性的智能池模板。背景

在AMM成為主流之前,項目代幣想要獲得流動性的選擇非常有限。交易所上幣費可能高達25萬美元,而需要向做市商支付的費用可能會更高。過去,圍繞使用AMM曲線為新代幣創建流動性已經進行了大量實驗:Synthetix對Uniswap的流動資金進行補貼;SaintFame增加了少量的ETH來引導流動性。Balancer團隊希望看到長尾token在AMM上建立流動性的趨勢能夠繼續下去。

Osmosis推出一項名為“增壓流動性”的新功能:金色財經報道,Cosmos鏈上最大的去中心化交易所 (DEX) 協議Osmosis推出一項名為“增壓流動性”的新功能。該功能旨在通過允許流動性提供者(LP)將其資本集中在特定的價格范圍內來提高網絡的資本效率。目前,Osmosis在Cosmos生態系統中擁有數量最多的每日活躍用戶。[2023/7/12 10:51:09]

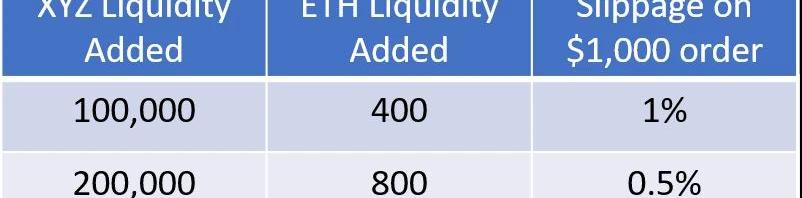

讓我們看一下項目團隊當前是如何建立流動性。示例場景:一個團隊創建了代幣XYZ,他們認為代幣的初始公平市場價格應為1美元,而此時以太坊價格為250美元。下表是XYZ和ETH資產進入一個恒定50/50AMM的成本和滑點表:

Cosmos流動性質押協議Stride已上線主網:9月6日消息,Cosmos流動性質押協議Stride已上線主網,允許用戶存入ATOM以鑄造stATOM,旨在為Cosmos社區提供盡可能好的流動性質押服務。在接下來的24小時內,該協議將在OsmosisZone開啟STRD/OSMO、stATOM/ATOM、stATOM池的STRD挖礦獎勵。

此外,Stride表示ATOM質押者的空投預計在9月底可領取STRD空投,由于缺少ICA實施,OSMO和JUNO的質押者需要等待2-5周才能領取STRD空投。[2022/9/6 13:11:29]

MDEX Boardroom新增流動性LP獎勵池:據MDEX.COM官方公告,將于2021年2月25日12:00(UTC+8)增加Boardroom總獎勵金額,以及新增 MDX/BTC、MDX/ETH LP獎勵池,此次調整暫定持續4周。新增流動性LP獎勵池包括:抵押 MDX/ETH LP 獲得日均約20萬美金等值MDX;抵押 MDX/BTC LP 獲得日均約20萬美金等值MDX。Boardroom獎勵池新增MDX由“待獎勵金額”從市場回購所得,DAO管理開啟后,權重調整方案將交由社區投票決定,具體調整細則詳見官方公告。[2021/2/24 17:48:54]

我們可以看到,資金量越多滑點越低,為了防止滑點過大前期所需準備的ETH資金量會很大,這就要求團隊前期有大量的資金儲備。流動性引導池

摩根士丹利:比特幣流動性似乎正在下降:金色財經報道,摩根士丹利(Morgan Stanley)的最新研究顯示,由于推動近期牛市的需求似乎集中在相對少數不愿出售的投資者中,比特幣流動性似乎正在下降。該投資銀行表示,缺乏流動性可能會損害其用于交易的用途。持有價值超過100萬美元的比特幣的地址正在增加,持有100多個比特幣的錢包擁有發行的所有硬幣的60%以上。幾乎30%的錢包都存放在1,000至10,000個硬幣之間。摩根士丹利(Morgan Stanley)在報告中表示,如果流動性繼續下降,則將比特幣作為一種交換手段的理由“變得更加難以辯護”,因為它不會像商品和服務交易工具那樣具有吸引力。但是,隨著產品的發展,這種情況可能會改變,這些產品可以提供用戶友好的消費加密資產體驗。摩根士丹利(Morgan Stanley)強調,貝寶(PayPal)在2020年10月確認其進入比特幣市場的舉動就是一個例子,即使它的使用被證明是適度的。在PayPal平臺上擁有3.25億潛在客戶,公司應該看到創造可促進使用加密貨幣進行買賣的產品和服務的重大機會。(coindesk)[2021/2/11 19:29:37]

對LBP的建立需要有以下的考慮:1.團隊需要在沒有大量前期資金的情況下建立流動性;2.團隊應該創建一個符合他們風險組合和資金目標期望的資金庫;3.token的分配和流動性供應應與token價格變化脫鉤。不同于聯合曲線,即使token的單價保持不變,也應分配token。考慮到這些要點,Balancer開發了一個靈活的模板,使團隊可以在代幣分配方式的制定中,定義如何引導流動性。

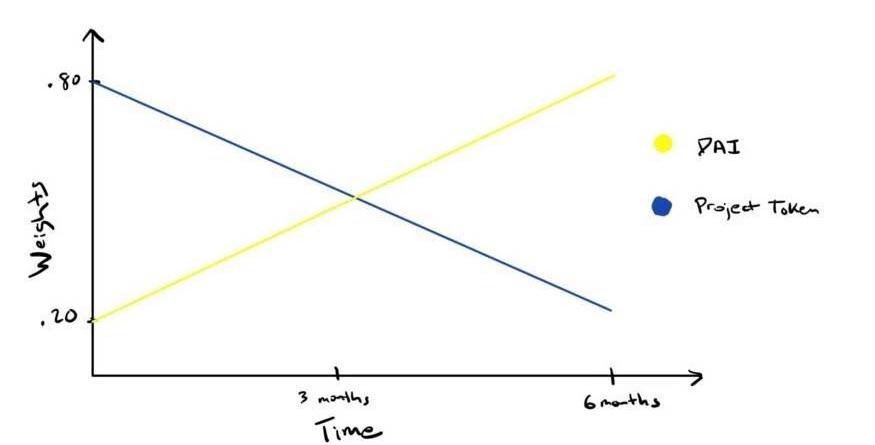

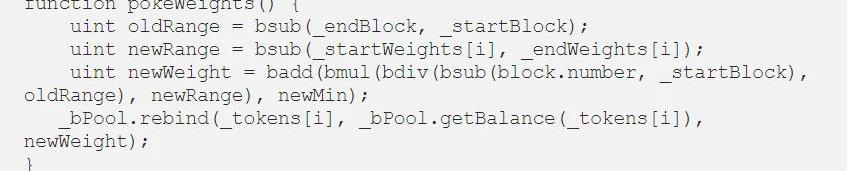

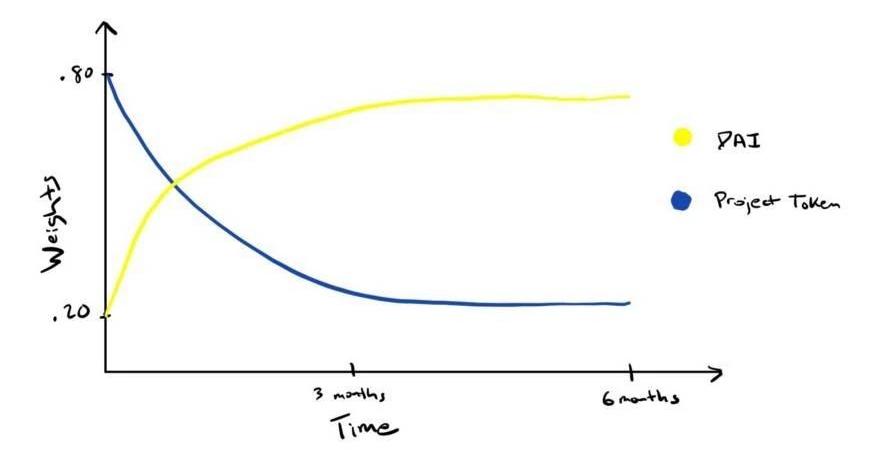

LBP池權重的線性示例在上面的線性例子中,團隊將其項目token的權重設置為80%,DAI的權重設置為20%。在6個月的時間里,權重會逐漸調整并最終二者翻轉過來。線性公式已在controller合約中有明確描述,并允許任何人對合同進行poke以更新權重。每次權重變化時出現的小套利機會會引來更多的交易者。以下是pokeWeights代碼中的函數,該函數允許任何人調用并執行一系列的變化,從區塊號到權重大小。

再回到剛才的表格看看解成本和滑點,在上面的LBP示例中,數據如下:

在使用相同數量的ETH的情況下,團隊現在可以將其項目代幣的流通量和流通量提高4倍。注意:這是假設80/20的權重-更極端的95/5的權重將需要更少的初始ETHLBP讓項目在啟動時創建有意義的流動性和分配在權重調整期結束時,資金池的交易將會繼續進行。相對而言,項目團隊不會保留項目代幣的50%。對項目來說另一種可能做法是定義指數曲線以調整權重。曲線的斜率是智能合約模板中的可配置參數。

LBP池權重的指數示例使用指數曲線的主要優點之一是壓制token釋放時最初的炒作和市場的狂熱。通過快速調整權重,從而降低池中代幣的價值,阻止由于早期投機而導致價格最終的飆升。本文用項目token和Dai來列舉例子。智能池模板可以實現token數組與權重的動態變化。因此,可以采取這樣的一種設置:以80%XYZ,10%DAI,10%ETH開始,以33%XYZ,33%DAI,33%ETH結束。允許用戶用ETH或DAI購買項目token。

結論

LBP模板使項目可以完全自定義token的分發機制,從而為團隊提供更多的控制權和靈活性。隨著長尾代幣在加密世界的持續爆發,圍繞引導流動性進行更多的實驗是很有必要的,而LBP是這個過程中的重要組成部分。

編者按:本文來自金色財經,Odaily星球日報經授權轉載。在為WBTC流動性池引入UNI代幣收益耕作激勵措施之后,以太坊上的代幣化比特幣——WBTC供應量正在大幅增長.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:JudeLopez,編譯:夕雨,星球日報經授權發布。在過去的十年中,比特幣的用例有了很大的發展.

1900/1/1 0:00:00在DeFi的波動性、戲劇性和刺激性面前,比特幣開始顯得相當無趣。它的價格與一年前幾乎沒有多少起伏,你甚至不能用它參與到流動性收益的熱潮中.

1900/1/1 0:00:00本文來自路透社、Cointelegraph,作者:PeteSchroeder、TurnerWrightOdaily星球日報譯者|余順遂據路透社報道.

1900/1/1 0:00:006月初寫過一篇穩定幣的文章,對Maker、Kava和Acala三個項目的穩定幣模式進行了對比。詳情點擊《以太坊、波卡、Cosmos三大生態穩定幣大起底!》.

1900/1/1 0:00:00幣圈再次上演魔幻一幕。9月4日官方自己口中的千倍幣“TWEE”突然暴跌超過95%。一時間群魔亂舞,交易所開始限制賬戶,項目方指責“不良勢力”,投資者正在四處報警.

1900/1/1 0:00:00