BTC/HKD+0.1%

BTC/HKD+0.1% ETH/HKD+0.07%

ETH/HKD+0.07% LTC/HKD+0.48%

LTC/HKD+0.48% ADA/HKD-1.65%

ADA/HKD-1.65% SOL/HKD+1.41%

SOL/HKD+1.41% XRP/HKD-1.08%

XRP/HKD-1.08%編者按:本文來自彩云區塊鏈,Odaily星球日報經授權轉載。從9月份開始,defi逐步失去了高收益的賺錢效應,很多仿盤項目面世,并且還發生了一系列事件,讓很多人開始逐步考慮defi的安全和風險因素,再加上94三周年紀念,一時間,幣圈迎來了比較強烈的調整。

對于調整,很多人已經逐漸司空見慣,但是連帶著很多老的挖礦項目利率逐步降低,目前市場上大多數defi項目還是為50%-300%的利率,盡管如此,仍然讓很多圈外人感到震驚。收益率降低,其實這里有很多因素,一方面大部分參與defi挖礦的農民都執行挖提賣這樣的策略,也就是說,他們只關注自己的本身利潤,而對defi產生的革命性成果視而不見,因此往往挖出的幣不會拿住。另一方面,其實有一些defi挖礦讓用戶產生了很高的損失,比如流動性挖礦陷阱,項目方跑路,或者代碼bug等因素,也使得很多參與者逐漸由擁抱defi,變成了恐懼defi。Defi項目目前挖出來的幣,實際用途不是很大

Demeter開啟HECO頭礦 24小時TVL超2.6億美金:據Kingdata最新數據顯示,去中心化穩定幣市場協議Demeter已于9月18日15:00(SGT)在HECO開啟頭礦,目前開啟挖礦已達24小時,Demeter 總TVL(鎖倉資產總額)已超過2.6億美金。公開資料顯示,Demeter已由審計機構PeckShield派盾完成合約代碼審計,目前多個主流幣種APY位居HECO榜首。[2021/9/19 23:36:48]

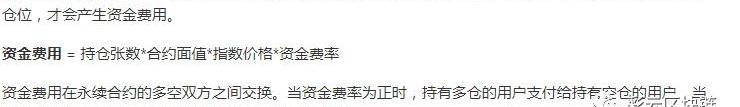

目前大部分defi項目挖出的幣只有治理投票功能,而少有分紅或者支撐幣價的銷毀功能等,這樣一來,其實也就意味著如果你不打算長期參與這個defi項目的話,那么基本上拿著并沒有太多的利益,只能靠幣價的穩定維持自己的無償損失,而且還要承擔幣價下跌帶來的風險。雖然幣價下跌帶來的風險確實也比較高,也有人提出了進行套保這樣的策略,但是實際上來說,套保中最重要的環節,就是開相應數量的空單,一方面,開空單意味著幣價如果出現大幅度插針,那么也無能為力,另一方面,長期拿著空單一般需要掏出一定數量的資金費,當然這也取決于行情的走勢,有時候是空方給多方資金費,有時候則是多方給空方資金費,而這個資金費一般利率還不小,平均下來,如果是單邊行情的話,可能一年下來要掏出30%左右的資金費,例如去年的行情,其實做多的人基本上每天都要掏資金費補貼空方,因此長久做套保也并不是萬全之策。

Ops將于9月1日21時在PancakeSwap正式開啟創世頭礦:據官方公告,BSC鏈上社交NFT平臺Ops將在北京時間9月1日21時開啟PancakeSwap流動性質押,同時開放OPS通證交易。頭礦期將持續42天,頭礦產出為日常產出的3倍速率,用戶可通過質押OPS、BUSD、OPS-BUSD、OPS-bFLUX獲得OPS通證。

Ops是一款由Zero One團隊開發的Web3.0時代SocialFi+NFT社交平臺,Ops=SocialFi+NFT+MEME+社交,主要功能包括用戶社交所需的NFT拍賣行交易、NFT私密內容瀏覽、內置流動性挖礦、社交廣場。[2021/9/1 22:52:23]

火幣鏈新一代穩定幣DBC即將開啟頭礦開采,初始量為1000枚:據官方消息,火幣鏈穩定幣DollarBalance.cash將于近期開啟頭礦,并產出1000枚初始供應量,為防止科學家搶購,取消直接通過流動性購買,全部通過單幣池開采,對玩家更加公平;同時,項目DBS也將于今晚19點結束預售,詳情見官網公告。

Dollarbalance.cash為火幣鏈新一代的算法穩定幣,融合ESD+BAC+USDX機制,優化穩定算法,為穩定幣的革新打下基礎,項目由蟲草團隊開發。[2021/1/24 13:19:49]

某交易所的永續合約資金費計算方式參與頭礦猶如火中取栗

頭礦目前參與是一個比較危險的事情,一般來說,頭礦即將某個新出來的項目直接開挖的形式,因為這里我們都知道,新礦開挖的時候,一般參與的人比較少,但是釋放的幣是一定的,因此每人得到的幣會很多,隨著時間的推遲,越來越多的人參與,資金量也逐步增大,那么自然會使得大家的收益逐步降低,這個和比特幣等數字貨幣的挖礦方式類似。同樣我們也知道比特幣等數字貨幣挖礦早期,其實風險也比較大,幣價波動明顯,因此這里defi的頭礦也表現出這樣的情形,因此挖礦defi,也可以借鑒比特幣等老牌數字貨幣早期的挖礦模型,或許會有一些收獲。老礦參與比較穩定,但是需要注意無常損失

SAMAN上線UNIEX交易所漲幅達159.69%,并于兩天后開啟頭礦:據官方消息,SAMAN于12月30日16點正式上線UNIEX.COM,開啟SAMAN/UCNY交易。

據UNIEX交易所行情顯示,SAMAN 以 0.48 UCNY價格開盤,此后市場價格持續走高,最高觸達 1.2584UCNY,現報價1.1902 UCNY,上線漲幅達159.69%。

另外, SAMAN 將于2021年1月1日頭礦正式開啟質押挖礦,SAMAN質押官網已上線UNIEX新LAB專區,用戶可以通過在交易所的LAB專區找到SAMAN,進入到后續的質押挖礦中,頭礦即將開啟。

SAMAN 旨在打造新一代具備隱私、性能、可拓展性三角平衡的底層鏈,并通過SAMAN 實現一個普惠金融,多樣化的去中心化金融生態。[2020/12/30 16:06:03]

無常損失是defi挖礦過程中出現比較多的一個詞語,大部分新人不太明白,其實無常損失比較簡單,這里參考了網格交易的方式,例如當我們向存入穩定幣usdt和eth的時候,按照池子的資金比例,我們會將自己的資金參與到做市值中,如果有人用usdt兌換eth,那么這個時候,池子里的資金就會按照價格來進行兌換,反之亦然。如果eth價格不斷上漲,不斷有人在池子里用usdt兌換eth,那么我們參與的資金就會不斷的賣出eth,來獲得usdt,這樣就使得我們“賣早了”,從而對我們來說就產生了損失,這樣的損失便是無常損失。當然有無常損失,自然就有無常收益,如果eth價格在一個區間里先下跌,然后上漲,最后價格回到原位,那么自然,我們做市的時候,就會在下跌的時候,不斷買入eth,然后在上漲的時候,不斷賣出eth,從而完成了一次做市過程,其中這里就會產生部分做市利潤,這個和做市產生手續費利潤是不同的。作為對比,網格交易其實也是這樣的原理,在下跌的時候不斷買入,然后在上漲的時候,不斷賣出,這樣也能獲取利潤,因此做市的過程,其實我們可以看成一個網格交易的過程。注意流動性池的枯竭

隨著defi目前進入一個階段性的熱點,在新的具有影響力的玩法出現之前,defi可能會出現一定的熄火狀態,其實這是市場的一次洗牌過程,而在這個過程中,我們需要多注意小幣種的做市,這里容易產生流動性池枯竭的情況。流動性池枯竭其實是一個具有一定“陰謀”的方式,可以做為主力的出貨方式,當我們發現某個池子的利率比較高的時候,并不是一定要參與其中,其實可能是這個池子的資金量相對比較小,因此每個參與者的收益自然就會比較高,但是這里,為什么參與者會比較少呢?一個可能的原因就是有人知道了這個幣種要下跌的消息,因此為了避免損失,從而取消了參與,或者直接驚醒兌換賣出即可,那么這樣一來,雖然參與流動性池的收益率會上漲,但是這里卻隱藏了幣價下跌的風險,因此一旦有人參與進來,那么可能就會成為主力出貨最好的埋葬品,甚至可能造成流動性池的枯竭,這個和炒幣的時候插針歸零比較類似,一旦沒人往池子里注入資金,那么這個池子也就廢了,這個幣也有可能廢了,因此選擇主流幣其實是一個比較穩妥的方式,而其他暴漲暴跌的幣或者不知名的幣,其實并不建議長時間做流動性挖礦。流動性做市挖礦作為新興的產物,其實很多方面設計還并不是特別合理,也存在著很多漏洞,因此作為參與者來說,不能只著眼于高收益,更應該考慮其中的高風險。

今日要聞 1、美國多個州統一監管框架,加密公司有可能變得更具競爭力2、Aspiriant總經理:PayPal正在促進商家接受加密貨幣3、報告顯示.

1900/1/1 0:00:00EOSDeFi這兩個月的時間發展的速度還是挺快的,新上線的EOSDeFi項目也逐漸多了起來,而且DeFi類別也不再局限于SWAP閃兌和穩定幣鑄造.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:TINGPENG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。現在再看SushiSwap,它遠沒有剛面世時的光鮮了.

1900/1/1 0:00:00這周是平穩交割,從昨日交割之后IV就開始崩塌。以太坊近月IV從93%下降到78%,比特幣近月IV從65%下降到58%,圖上都是很明顯的下跌.

1900/1/1 0:00:00Uni發平臺幣使得Uniswap再次成為DeFi概念的焦點,雖然很多前幾天論證Uniswap不需要發平臺幣的文章還熱乎著。與之相對的,是DeFi概念幣的普跌,跌幅還很大.

1900/1/1 0:00:00