BTC/HKD-0.46%

BTC/HKD-0.46% ETH/HKD-2.1%

ETH/HKD-2.1% LTC/HKD-1.64%

LTC/HKD-1.64% ADA/HKD+0.16%

ADA/HKD+0.16% SOL/HKD-1.35%

SOL/HKD-1.35% XRP/HKD-2.11%

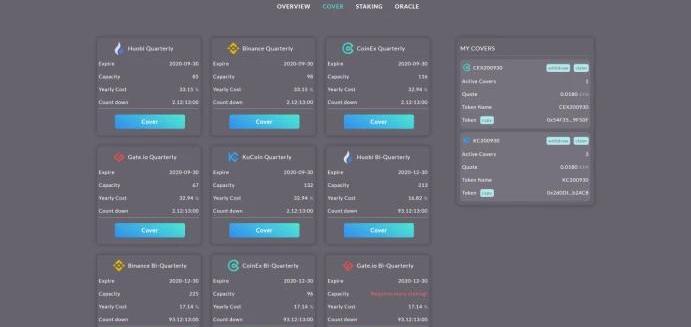

XRP/HKD-2.11%數字資產領域Cefi、Defi風險頻繁。近期的Kucoin被盜事件中,僅ERC20代幣就損失了1.5億美元。對此,INS3團隊即將推出針對交易所被盜、倒閉、跑路等各種風險事件的交易所信用CDS保險。同時,INS3開發團隊還推出了保險范圍為Cefi、Defi、穩定幣、ipfs云算力的Defi保險產品,以迎合市場需求。CDStoken

與NXM保險不同,INS3的保單是CDS概念標準的ERC777代幣,可以在任意地方進行交易,客戶也可在任何時候可以退保。此外,客戶將INS3將保單與USDT存在Moonswap以及Uniswap從而為保單CDStoken提供流動性,獲取LP,將LPtoken存入INS3即可以獲得INS3的代幣獎勵。

某巨鯨再次從Kraken提取1269枚ETH,過去7天共提取24930枚ETH:金色財經報道,據LookonChain監測,9小時前,0x2c74開頭的巨鯨地址再次從Kraken中提取了1269枚ETH(約合230萬美元)。并且在過去7天內從Kraken中總共提取了24930枚ETH(約合4460萬美元)。[2023/6/21 21:50:52]

\n精算與保費模型

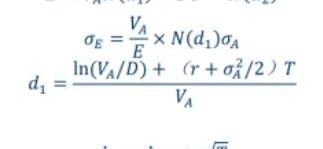

與NXM將保費與staking金額掛鉤,利用staking的預期來為項目違約率進行定價的單一方式不同,INS3采用預期模型、KMV模型與自主鏈上評分卡三者結合的精算模型來確定保費。先來介紹其中的KMV模型模型。信用險的保費定價=保額×(無風險利率+違約率)。我們借鑒了美國成熟債券市場中的DRSK模型。根據KMV模型,

5000萬枚USDT從Kraken轉到Bitfinex:金色財經報道,WhaleAlert監測數據顯示, 有5000萬枚USDT(約50,030,000美元)從Kraken轉到Bitfinex。[2023/5/25 10:39:54]

其中,V為公司資產價值,μ為資產價值漂移率,δ為其波動率,dW為標準維納過程。假設債務期限為T,公司股權價值為E、負債為D,無風險利率為r,根據期權定價理論,

由此計算違約距離DD:

6,568,255 MATIC從Kraken轉移到Bitfinex:金色財經報道,據Whale Alert監測數據顯示,北京時間2023年2月26日06:29,6,568,255 MATIC(價值約8,043,921 美元)從Kraken轉移到Bitfinex。[2023/2/26 12:29:59]

并估算最佳違約點參數:

其中,α為短期借款乘數,SD為公司短期借款,β為長期借款乘數,LD為長期借款。在實踐中,我們將Defi的鎖倉量以及交易所的公開熱錢包存幣量作為債務,平臺幣或者項目治理代幣的波動率作為波動率,建立和目前項目風險之間的映射關系。在模擬實踐中,INS3版本的KMV模型提前預測了9月13日的BZRX的被盜事件,在被盜前夕將預計保費由4.62%調升至13.66%。

500萬枚LEND從Kucoin轉入OKEx 價值逾269.7萬美元:Whale Alert監測數據顯示,北京時間9月26日13:38:15,以太坊鏈上500萬枚LEND(價值超過269.7萬美元)從Kucoin(0x1692e開頭地址)轉入OKEx(0x29c42開頭地址)。[2020/9/26]

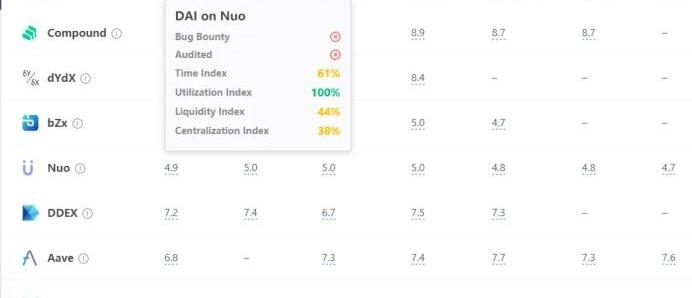

再來介紹評分卡模型。INS3團隊借鑒defiscore的模型針對每個defi項目的鏈上信息制作了評分卡模型:

近60萬枚AMPL從Kucoin轉入未知地址 價值超過100萬美元:Whale Alert數據顯示,北京時間8月30日14:39:13,以太坊鏈上599996枚AMPL(價值超過100萬美元)從Kucoin轉入0xbf6254開頭地址。[2020/8/30]

其中,智能合約風險權重占45%,抵押物風險占20%,流動性風險占10%,協議管理權風險占12.5%,預言機風險占12.5%。通過評分卡,Defi項目的質量將更為量化,并反映在保費上。INS3的精算模型融合預期模型、KMV模型以及評分卡模型進行精算定價,精細程度、精算的穩定性和準確性,相比NXM均有所提高。Staking

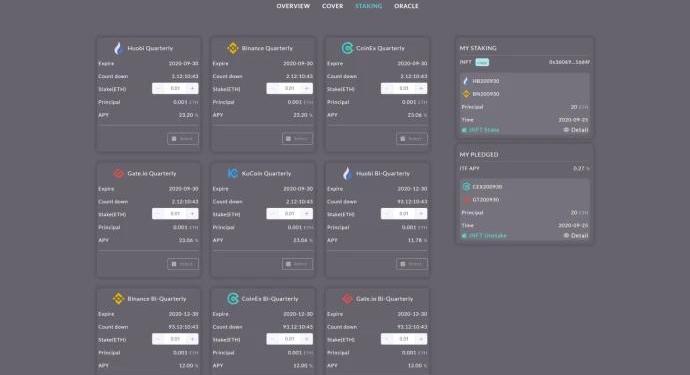

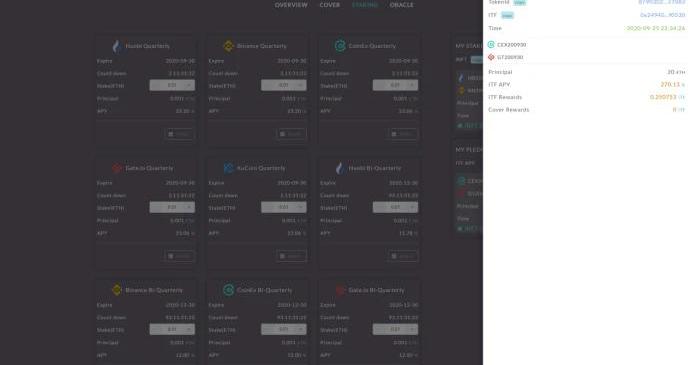

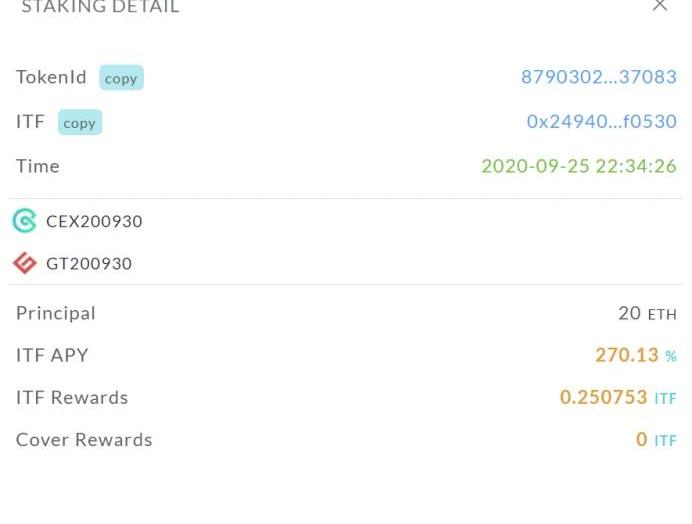

如果客戶想獲取穩定收益,可以參與INS3的staking來參與承保。與NXM強制質押90天不一樣,INS3的staking資本是一個NFT,可以在NFT交易平臺上自由轉讓。如果不想轉讓,在資本充足率充足的情況下,staking資本可以隨時退出。如果資本充足率不充足,客戶可以注銷保單退出,像Kucoin保單一天保費漲幅達到321%的情況,注銷保單還可獲得盈利。

參與staking可獲取70%的保費分成,如果在5-10倍杠桿下,可獲取年化15%~350%的保費收入。

同時,參與staking還可以獲得INS3的代幣獎勵。

投資模式

INS3團隊目前是市場最大的Defi清算團隊以及中心化和去中心化套利者之一,staking的資本會用于參與Dex和Cex之間的套利,從而實現staking資本的保值增值,盤活staking資本。預言機

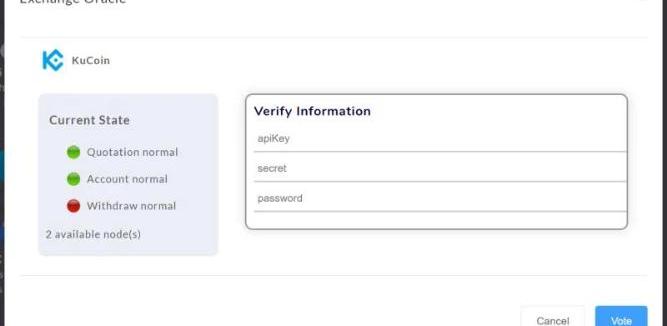

與NXM采用董事會初審+社區復審的形式來決定是否賠付的中心化的方式不同,INS3采用自建預言機的模式,任何人都通過API來判斷行情是否正確、資產是否安全、是否能提幣等原創綜合算法,從而判斷交易所是否出現安全事件。參與認證是一種行為挖礦,可以獲得挖礦獎勵。

差異點

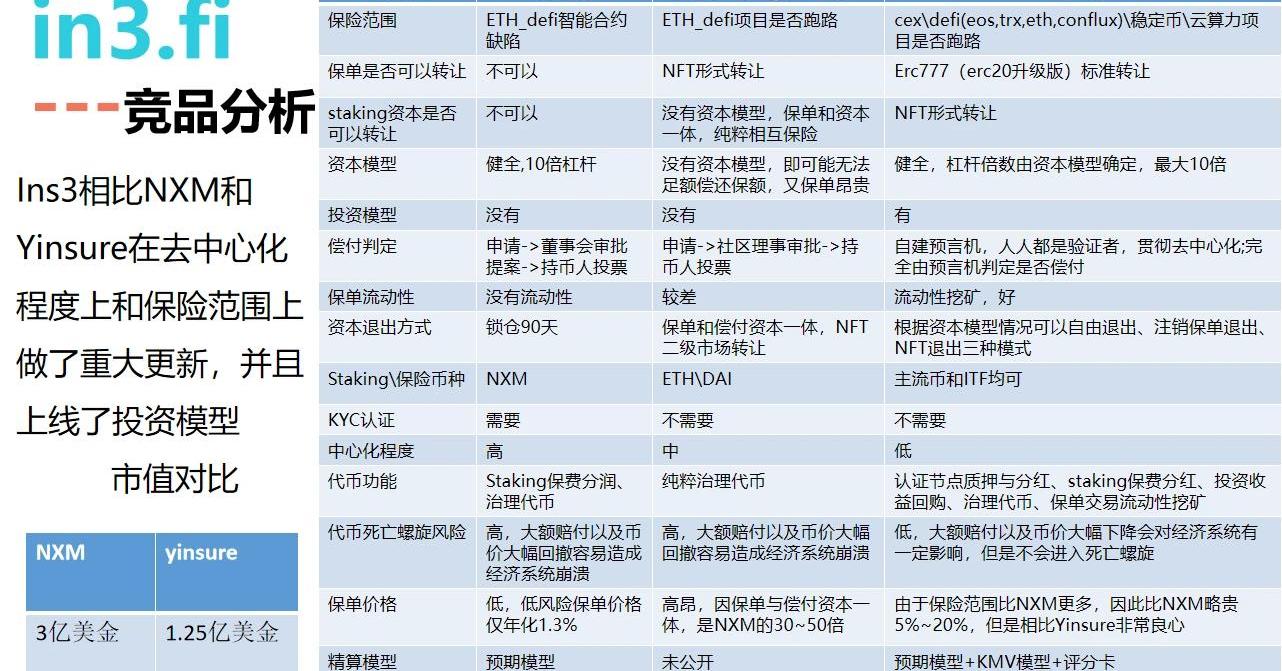

我們在下表中對比了INS3與目前市面上的保險項目NXM和Yinsure:

INS3與Web3.0對應,延續傳統保險1.0和互聯網保險2.0的演進路線,將保險帶入區塊鏈和智能合約托管的3.0時代。將資本進行代幣化,代表著可不借助股票或者債券等金融工具就直接投資“保險公司”,并可以退出和交易。由此,一個“可裝卸”、“可編程”的“保險公司”出現了,這是區塊鏈帶來的生產關系進步。INS3的全球團隊,憑借技術開發功底和保險精算領域經驗,通過了Conflux社區生態基金會的審核并獲得其資助,預計將于10月中旬上線第一只保險產品:交易所信用CDS保險。INS3希望以DeFi+NFT+預言機+跨鏈的模式為去中心化保險生態帶來創新,創造可信、安全、無邊界的加密資產保險生態系統。

編者按:本文來自Cointelegraph中文,作者:ANTóNIOMADEIRA,Odaily星球日報經授權轉載.

1900/1/1 0:00:00近期幣圈中絕大部分項目都陷入了蟄伏,包括近來最熱門的DeFi領域也不例外。然而在一片沉寂中有一個明星項目卻逆勢飄紅,引發很多投資者的關注,它就是FLOW。FLOW是一個區塊鏈公鏈項目.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。根據區塊鏈分析公司Chainalysis首席經濟學家菲利普·格雷德威爾在美國東部時間上午4:30披露的數據顯示,就在美國司法部和美國商品.

1900/1/1 0:00:00今天多方主導市場,兩根陽線將比特幣價格重新拉回11000USD上方,以太坊也回到360USD一線。價格變化導致Skew有所偏移,但是IV仍然維持在低位.

1900/1/1 0:00:00編者按:本文來自 金色財經 ,Odaily星球日報經授權轉載。有一個人走進盧浮宮用手機拍下了《蒙娜麗莎》的真跡回去每天欣賞,而另一個人則是通過購買這幅真跡回去每天欣賞它,你能說出這兩種體驗“蒙娜.

1900/1/1 0:00:00新華社火大教育新聞來源:新華社新華社北京10月13日電12日18時,作為深圳數字人民幣紅包試點測試的5萬名幸運者之一,葉女士收到了中簽短信.

1900/1/1 0:00:00