BTC/HKD+0.07%

BTC/HKD+0.07% ETH/HKD-0.36%

ETH/HKD-0.36% LTC/HKD-0.11%

LTC/HKD-0.11% ADA/HKD-1.48%

ADA/HKD-1.48% SOL/HKD+0.79%

SOL/HKD+0.79% XRP/HKD-0.6%

XRP/HKD-0.6%文|秦曉峰編輯|郝方舟制圖|安安出品|Odaily星球日報

艱難的2020,已經過去了四分之三。從一季度的全球金融市場崩潰暴跌,到二季度的反彈復蘇,再到三季度各主要金融市場回歸強勁態勢。在Q3,美股三大股指繼續反彈,季度收漲維持在10%左右,標普500指數與納斯達克綜合指數更是突破歷史新高。加密市場同樣熱鬧,一個重要熱點便是DeFi。截至季度末,市值排名前100的DeFi代幣總市值達到150億美元,季度漲幅130%。此外,比特幣也強勢突破1萬美元關口,最高沖至12500美元左右,季度最高漲幅接近35%;季末收于10500美元以上,季度收漲17.5%。時隔14個月,比特幣在加密市場的占比再次跌下60%。備受群眾期待的「山寨季」,似乎有了一點苗頭。最后一個季度,加密市場又將會有怎樣的表現?能否重現2017年年末的大牛市?Odaily星球日報將在下文分版塊一一解析。本文目錄:總體表現:總市值逼近4000億美元市值前十:DOT、LINK擠入前十比特幣:站穩1萬美元大關平臺幣:BNB幾近翻倍穩定幣:持續增發,DAI躋身前三衍生品:以太坊期權爆炸式增長DeFi市場:新項目曇花一現,BAND領漲外部市場:股市、黃金繼續創歷史新高一、總體表現:總市值逼近4000億美元

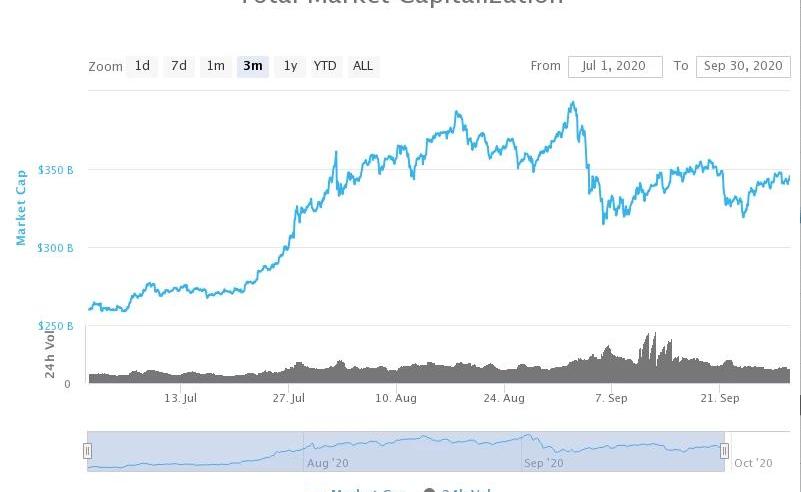

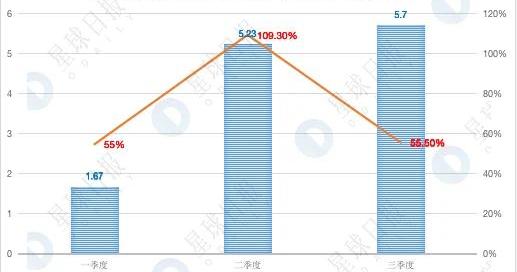

CoinMarketCap數據顯示,2020Q3加密貨幣總市值收報3438.8億美元,季度增幅為31.9%;相較于第二季度增幅,環比下降14.6%;總市值順利突破3000億美元大關,但始終未能觸及4000億美元關口,最高達到3933億美元。如下所示:

另外,過去三個月,總市值增幅呈現逐漸遞減趨勢:7月增幅28.43%、8月增幅13.15%、9月增幅-9.22%。如下所示:

從交易情況來看,整個Q3日均交易量達到1159.6億美元,環比上漲27%;各月份具體數據為:7月、8月、9月。值得注意的是,單日交易量的峰值并不在比特幣創下季度最高價12448USDT的8月17日;而是在9月11日,交易量的峰值為2831億美元;從9月10日-15日,單日交易量始終維持在2000億美元以上。二、市值前十:DOT、LINK擠入前十

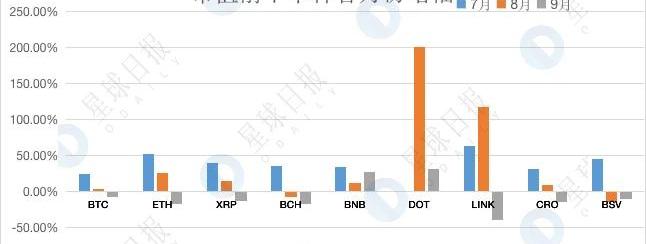

第二季度,以太坊繼續表現出色。其他幣種的市值排名相較于第一季度發生變化:EOS掉出前十;BNB排名上升至第五位;另外由于本季度DeFi火熱,去中心化預言機項目ChainLink市值暴漲,一度達到市值前五,最終穩定在前十名單中;DOT經歷了分拆,市值同樣大幅拉升,擠入前十;LTC和BSV市值接近,相互「爭奪」第十地位。BitUniverse數據顯示,市值前十的幣種中,2020年Q3價格增幅前三的幣種分別是:LINK、DOT、BNB;漲幅在15%以下的,只有BSV以及BCH,如下所示:

Kakao旗下游戲公司更名為“Metabora”,正式進軍加密市場:2月9日消息,韓國社交巨頭Kakao旗下的游戲公司 Friends Games 昨日宣布將公司名稱更改為“Metabora”,并公布了擴展 Bora 生態系統的路線圖和合作伙伴關系。Kakao Games CEO Jo Gye-hyun 表示,計劃通過 Metabora 推出基于區塊鏈的游戲和娛樂等各種服務。目前,公司正籌備Bora Decentralized Exchange(DEX)和 Non-Fungible Token(NFT)交易所。

此外,在今年下半年,Metabora 還計劃建立一個支持游戲公會的 DAO 并鼓勵粉絲參與治理和創作。[2022/2/9 9:41:08]

整個Q3,LINK最高漲幅最大,達到336.6%;DOT最高漲幅排名第二,達到228.23%;BTC表現最弱,最高漲幅最小,只有35.77%。如下所示:

從振幅來看,LINK同樣振幅最高,達到176.29%,而其他加密貨幣振幅都小于100%;DOT緊隨其后,振幅達到94.33%;波動最小的,依然是BTC,這也意味著市場關注熱度下降,炒作意愿較低。最后,具體到單個月份,各幣種表現不同:七月份LINK表現最強勁,增幅最高達到63.64%,ETH緊隨其后,增幅最高達到52.14%;八月份LINK依然保持強勁,增幅達117.36%,DOT同樣表現不錯,增幅200%;九月份唯一保持上漲只有BNB,漲幅26%。如下所示:

其他代幣也在九月遭遇不同程度回調,普遍跌幅都在20%以內;其中LINK九月領跌,跌幅接近40%;跌幅最小的是BTC,只有8.19%。三、比特幣:站穩1萬美元大關

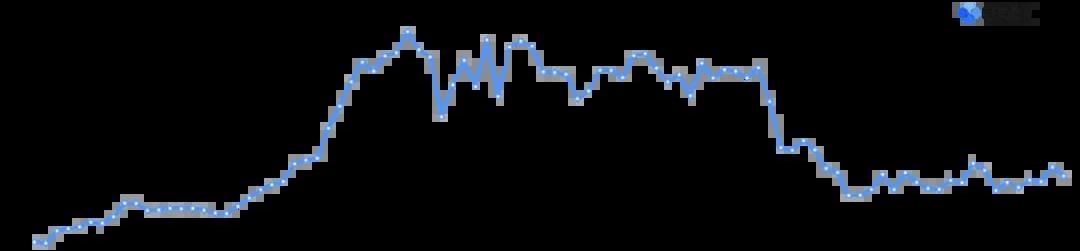

從一季度的價格腰斬,到二季度的復蘇,比特幣終于在第三季度迎來騰飛。BitUniverse數據顯示,整個第三季度比特幣收漲17.55%,最高漲幅超過35%。Skew數據顯示,比特幣第三季度不僅收漲,而且是除2017年以外同期表現最好的一個季度。如下所示:

從歷史數據來看,比特幣似乎正在復刻2017年走勢,因此第四季度比特幣可能依然保持上漲。如果細致回顧比特幣在第三季度的走勢,表現最好的月份是7月,單月上漲23.74%。特別是從7月20日起,比特幣創下日線十連陽,從9200美元一路上漲,最終季度收于11000美元以上。上漲態勢一直持續到8月中旬,最終幫助比特幣順利突破12000美元關口,創下本季度高點12448USDT,此后在11000-12000USDT盤整了半個月時間。從9月開始,比特幣開始下行,連續6天跌下1萬美元關口,而后開始1萬美元附近盤整;最終,季度收于10700美元以上,也為本季度畫上了完美的句號,并為第四季度種下希望的火種。Bitcoinity.org數據顯示,三季度比特幣交易數量達到488萬個,環比下降31%;具體到單月,8月交易數量最大,9月最小。如下所示:

CoinDCX聯合創始人:預計明年印度加密市場將增長 政府將大力推動積極監管:12月25日消息,印度加密貨幣交易平臺CoinDCX聯合創始人兼首席執行官Sumit Gupta發布關于2021年的預測。

1. 印度加密市場的潛在增長。“2021年,你可能會看到很多區塊鏈和加密初創公司來自印度。將有更多的外資進入,投資者愿意投資這些初創企業。”

2. 大力推動積極監管。“許多政府正在意識到監管這一資產類別的重要性,以便獲得更多的合法性。在印度,我也看到政府和監管機構也變得更加清晰,我們覺得政府內部將會推動制定積極的監管措施。全球投資者、家族理財辦公室、對沖基金的投資銀行將繼續投資并持有大量加密資產。”

3. 央行數字貨幣(CBDC)將獲得進一步的吸引力。“CBDC和所謂的貨幣未來——政府將如何轉換其傳統的法定貨幣,并將其轉移到區塊鏈上—將獲得更多的吸引力。我們還看到印度強調,他們(可能)也想推出數字盧比,并將用于流通,這將為政府節省數十億美元。”(Forkast)[2020/12/25 16:28:49]

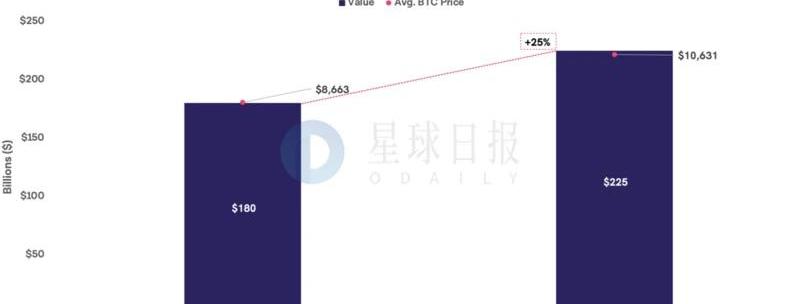

值得注意的是,交易數量的下跌,并不意味著比特幣交易額的下滑。TheBlockResearch數據顯示,2020年第三季度比特幣交易總額為2250億美元,平均每天交易24億美元,與第二季度的1800億美元相比,環比增長25%,如下所示:

此外,比特幣的交易費用也在增長。與上一季度相比,礦工收入增長了88%;上個季度,用戶平均每天支付98.7萬美元的交易費用。如下所示:

順便一提,根據CoinMetrics數據,以太坊第三季度網絡總交易費高達3.18億美元,是同期比特幣網絡交易費用的3.5倍;并且,3.18億美元也是以太坊前兩個季度交易費用之和的7倍多。過去一個季度,比特幣在總市值中的占比下降明顯,從季度初的64.78%,最低跌至55.95%,最大跌幅13.6%;這也是自2019年第三季度起,比特幣占比首次跌下60%,此前備受期待的「山寨季」或許正在來臨。

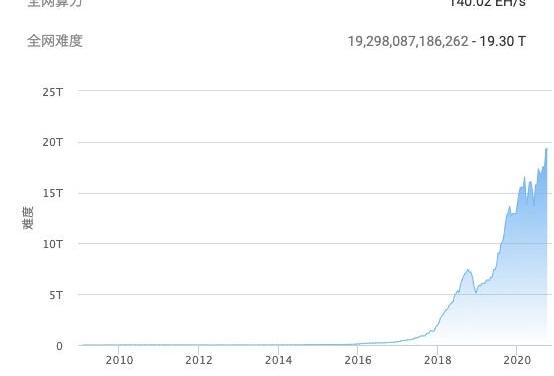

BTC.com數據顯示,Q3比特幣挖礦難度不斷攀升,從15.78T不斷攀升至19.3T,漲幅高達22.3%,創下新的歷史記錄。如下所示:

Compound創始人:BitMEX消失意味沒有價格操縱,加密市場更加健康:自美國商品期貨交易委員會(CFTC)對BitMEX高級管理層提出起訴以來,已經過去了11天。然而,盡管存在法律上的麻煩,BitMEX仍然以可觀的日交易量運行著。現在,最糟糕的情況是,如果被告被判有罪,該交易所的資產將被查封,賬戶將被凍結,所有交易活動將暫停。許多社區成員猜測,BitMEX的消失將對加密交易的未來意味著什么。

Compound創始人Robert Leshner認為,沒有BitMEX將意味著沒有價格操縱,進而意味著市場更加健康。他此前曾指責像BitMEX這樣的中心化交易所是“不透明的平臺,很容易為洗錢提供便利”。然而,并不是每個人似乎都同意Leshner的信念,另一個陣營將BitMEX視為該領域感知價格異動的第一媒介,許多人聲稱BitMEX提供了至關重要的基礎設施,幫助市場正常運作。DigiByte創始人Jared Tate表示:“雖然我們還不知道所有細節,但這將對該行業產生長期影響。BitMEX并不是提供這些服務的唯一平臺,但它們是最古老的,所以這并不令人驚訝。這個案子可能要花好幾年才能辦成。”(AMBCrypto)[2020/10/11]

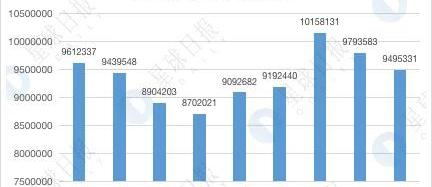

另外,比特幣每月鏈上總交易筆數不斷下降,從7月份的10158131筆下降至9月份的9495331筆,跌幅為6.5%。

整個Q3季度交易數量之和為29447045,相比第二季度,環比上漲9.1%。四、平臺幣:BNB幾近翻倍

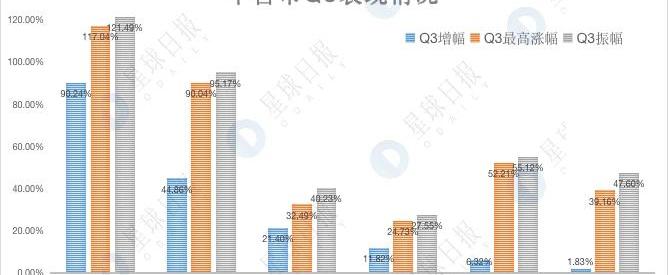

在前兩個季度表現優異的平臺幣,在第三季度的DeFi浪潮中,表現如何?Odaily星球日報選擇了六家交易所,分別為OKEx、幣安、火幣、Gate.io、MXC抹茶以及ZB,比較各家平臺幣在第三季度的價格表現。總體而言,BNB在Q3整體漲幅最高,達到90.24%,并且BNB最高漲幅也是最大的,達到117.04%。推動BNB上漲有兩大推力:一是幣安持續不斷地進行IEO打新;二是在交易所DeFi競爭中拔得頭籌,搶占先機,率先推出「新幣挖礦」以及發布幣安智能鏈,支持DeFi項目發展。

緊隨其后的是ZB,Q3漲幅達到44.68%;MX經歷了前兩個季度的飛漲后,Q3開始疲軟,整個季度最大漲幅只有39.16%,季度收漲不到2%。從波動性來看,BNB振幅同樣也是最大的,超過120%;HT振幅最小,只有28%。另外,六家平臺幣在不同的月份表現各異,如下所示:

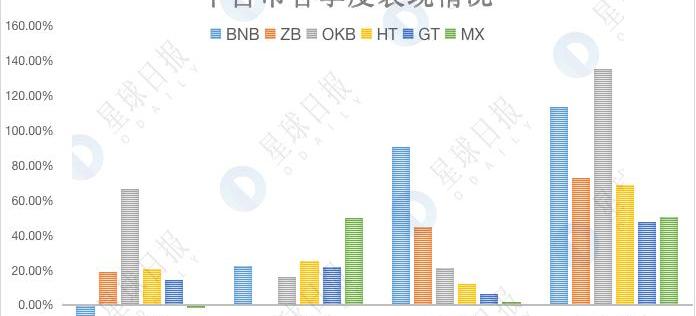

其中BNB和OKB在7月表現強勁,增幅分別是34.2%、15.54%;到了8月,HT以及GT開始冒頭,漲幅均超過10%,其中GT以13.2%的漲幅在8月領漲;但9月Gate.io由于相關負面新聞報道,導致GT價格跳水,收跌16%;BNB以26.43%的漲幅領漲。如果將各家平臺幣前三季度數據全部匯總,誰又是「常青樹」呢?如下所示:

法國商業法庭裁定比特幣為可替代無形資產 是加密市場的重要里程碑:據此前報道,法國楠泰爾商業法庭裁定比特幣為可替代無形資產。法國雷恩商學院副教授Roman Matkovskyy稱,這一裁決是加密市場進一步發展的重要里程碑,尤其是在法國。Frost Brown Todd LLC律師John Wagster稱,“法國法院將比特幣定性為金融工具,這可能是加密貨幣合法化的重要進展,但該裁決的真正意義將取決于它是否以及如何被納入法國監管體制。”美國CFTC前主席Christopher Giancarlo稱,該裁決可能會對法國產生影響,也可能會對其他地方產生影響,如歐盟。從法律上講,資產的法律定義是監管的起點。Salt Lending聯席總裁Rob Odell稱,“法國的這項裁決應進一步使加密合法化,并可能鼓勵更多人采用以及新加入者參與,即使它沒有成為法律。法國是全球第七大經濟體(按GDP計算),因此它最初肯定有可能影響其他市場,尤其是歐盟。像比特幣這樣的新興市場和技術中,世界各地監管機構都在關注其他國家監管機構對加密貨幣的看法。因此,法國做出的任何裁決都將受到全球監管機構的密切關注。”(Cointelegraph)[2020/3/15]

上圖顯示,連續三個季度上漲的平臺幣是HT、OKB、GT以及ZB;從年初至今,年內漲幅漲幅最大的平臺幣是OKB,累計上漲135%,其次是BNB,其余平臺幣累計漲幅都在50%以上。五、穩定幣:持續增發,DAI躋身前三

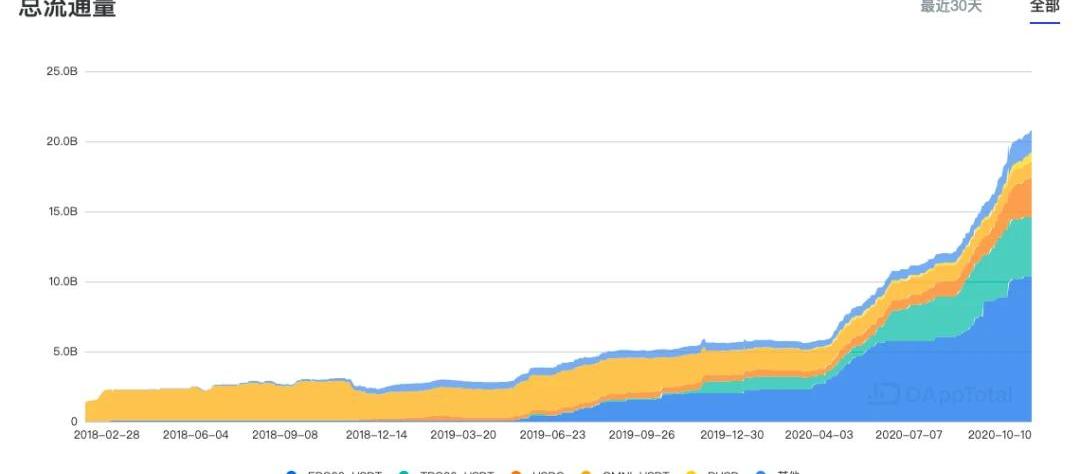

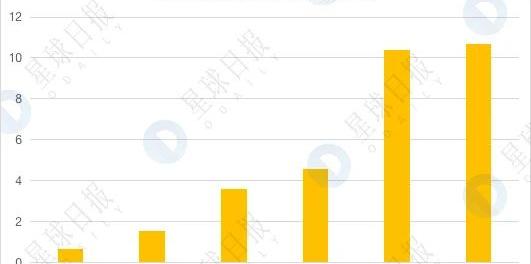

第三季度,穩定幣依然沒有停止增發的腳步,總量始終在持續增長。Dapptotal.com數據顯示,穩定幣總量從季度初的119.4億美元增長至200.6億美元,漲幅達到68%;相比于Q2穩定幣總量的增幅,環比上漲19.4%;從年初至今,穩定幣總量累計增幅高達244%。

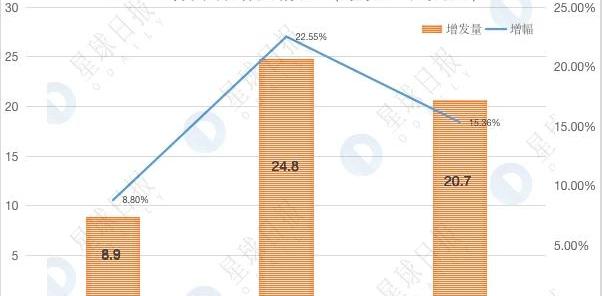

從具體月份來看,7月增發量最小,只有11.4億美元,月度漲幅9.55%;8月和9月增發量都超過30億美元,月度漲幅分別是23.93%、23.75%。如下所示:

此外,USDT增發速度進一步加快,依然占據市值第三。數據顯示,USDT總量從季度初101.1億美元增長至155.5億美元,漲幅高達53.8%;第二季度USDT增發總量相較于第一季度,環比上漲41%;USDT在穩定幣總市值中的占比不斷下降,從季度初的84.6%下降至季度末的77.61%,下降約7%。從具體月份來看,USDT增發量逐漸上升:7月增發8.9億美元,增幅8.8%;8月增發24.8億美元,增幅22.55%;9月增發20.7億美元,增幅15.36%。如下所示:

分析 | 報告:前20大交易所占加密市場總交易量的75%以上:據sludgefeed消息,Satis Group最近的一份報告預測,到2019年,加密貨幣交易量將激增50%,到2028年,加密貨幣的年復合增長率將繼續保持在9%。在這份報告中,Satis對目前的交易量分布進行了細分,指出包括Binance和OKEx在內的前20大交易所占到了加密市場總交易量的75%以上。報告還顯示,只有0.2%的交易活動發生在分散的交易所,如0x和IDEX。[2018/9/25]

值得一提的是,除USDT外的新興穩定幣排名也發生變化。在此前之前,排名前三的穩定幣始終是USDC、PAX以及BUSD。本季度末,前三名是USDC、DAI以及BUSD。各月份總量變化情況如下所示:

具體而言,由于DeFi的發展,去中心化穩定幣DAI獲得大發展,從季度初的1.9億美元增長至季度末的6.1億美元,漲幅達到221%;BUSD也因為幣安上線相關流動性挖礦產品獲得較大發展,季度漲幅242%,一度在整個穩定幣市場排名第三、新興穩定幣市場排名第二。另外,USDC也從季度初的7.27億美元增加至季度末的25.3億美元,漲幅達到248%;并且,第三季度USDC在新興穩定幣市場中占比始終超過50%,進一步拉開了和其他新興穩定幣的距離。六、衍生品:以太坊期權爆炸式增長

三季度看多情緒明顯上漲。OKEx交易大數據顯示,BTC多空杠桿比從季度初的1.63,最高上漲至17.07,最高漲幅947%;相較于二季度數據來說,看多情緒明顯增加;最終季度收于6.41,季度收漲2.96%,也反映出投資者對后市行情抱以樂觀情緒。

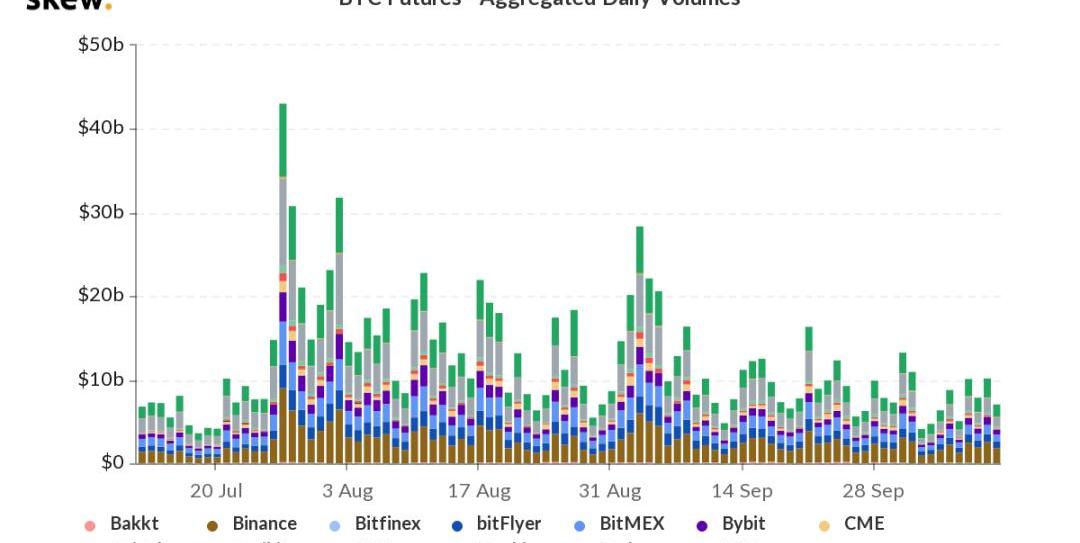

Skew數據顯示,BTC期貨日交易量從季度初的79億美元,一度上漲至7月27日的430億美元,最大漲幅444%;而后日交易量逐漸下跌,季度收于73億美元,季度收跌7.5%。如下所示:

從上圖也可以看出,整個8月BTC期貨日交易量基本維持在10億美元以上;出現了兩次日交易量峰值,9月3日BTC日交易量達到280億美元,伴隨著行情下跌,可以理解為空頭加倉。Skew數據顯示,整個第三季度期貨總交易量達到11030億美元,相比第二季度總交易量12040億美元,環比下跌8.3%;具體而言,第三季度各月份交易總量差距較小,都在4000億美元以內。如下所示:

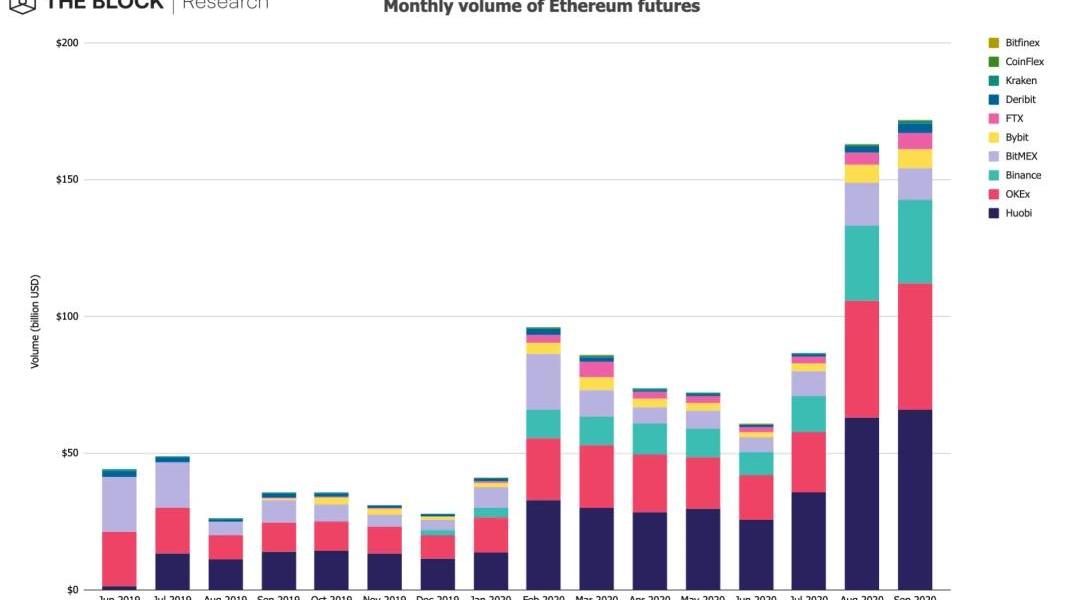

與比特幣相比,以太坊卻在第三季度獲得青睞,期貨交易量不斷突破歷史新高。根據Skew和TheBlockResearch數據,9月以太坊期貨的月度交易量增長了5.3%,從1631億美元增至1722億美元,創下新的歷史記錄。

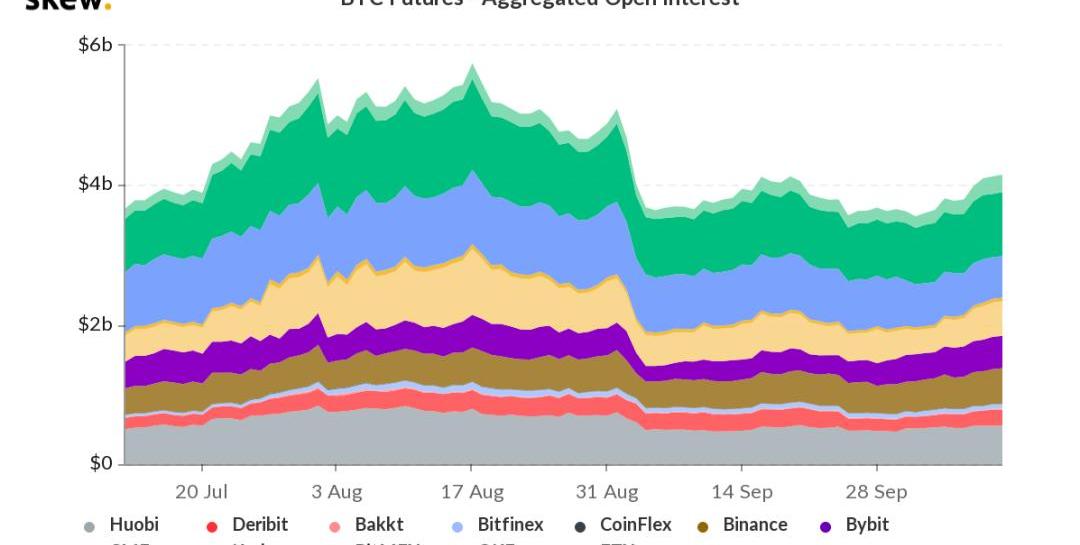

自2020年初以來,以太坊期貨交易量增長了近320%。比特幣和以太坊期貨交易量之間的比率也從2020年初的9.6下降至9月的2,創歷史新低。盡管比特幣期貨交易量大幅下滑,但未平倉合約量卻呈上漲趨勢。季度初持倉量為36億美元,一度上漲至57億美元最大增幅58.3%,創下新的歷史記錄;隨后持倉量緩慢下降,但始終維持在40億美元左右;季度末持倉量收于37億美元,季度收漲2.7%。如下所示:

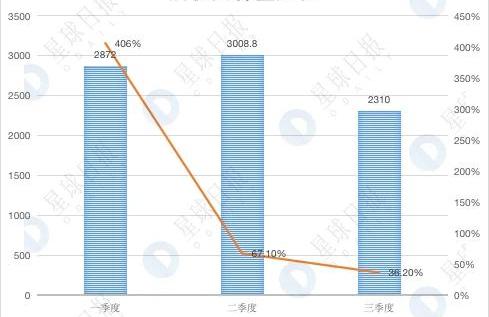

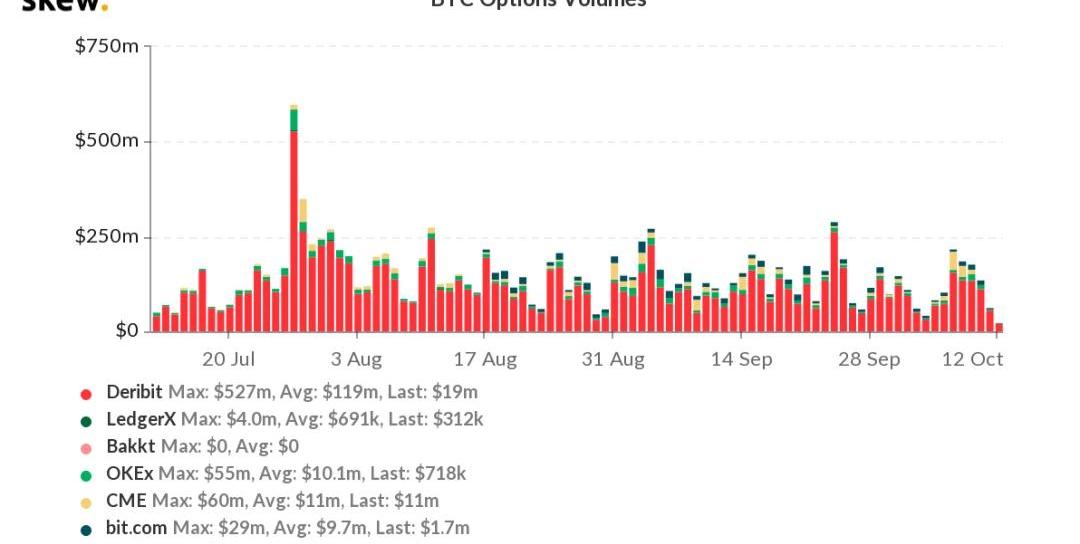

第二季度,期權市場更加火熱,多個交易平臺持倉量繼續創下歷史新高。根據Skew數據,比特幣期權日交易量從季度初的7490萬美元上漲至季度末收于9800萬美元,季度增幅30.8%;二季度增速相較于第一季度下降36.2%,但增量上漲了2310萬美元。如下所示:

另外,BTC期權日交易量最高達到5.97億美元,創下本季度新高,同時歷史新高2.94億美元;整個第二季度,期權日平均交易量繼續穩定在1億美元左右。如下所示:

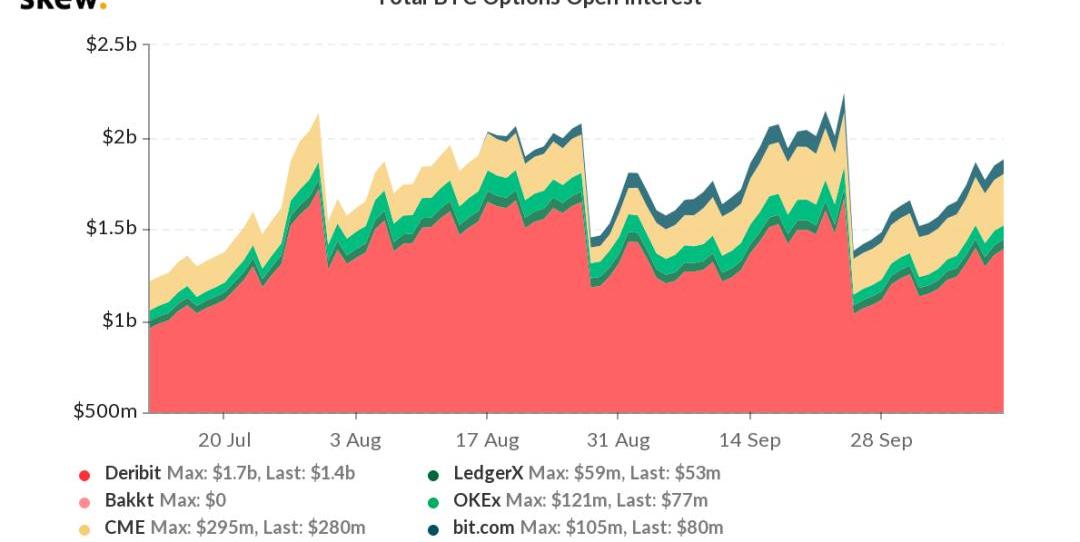

另外,BTC期權持倉量從季度初的10.26億美元,最高增長的40.73億美元,最高漲幅達296.9%;季度末收于15.96億美元,季度漲幅55.5%。

相較于第二季度,第三季度BTC期權持倉增量上漲5.7億美元,環比上漲8.9%。如下所示:

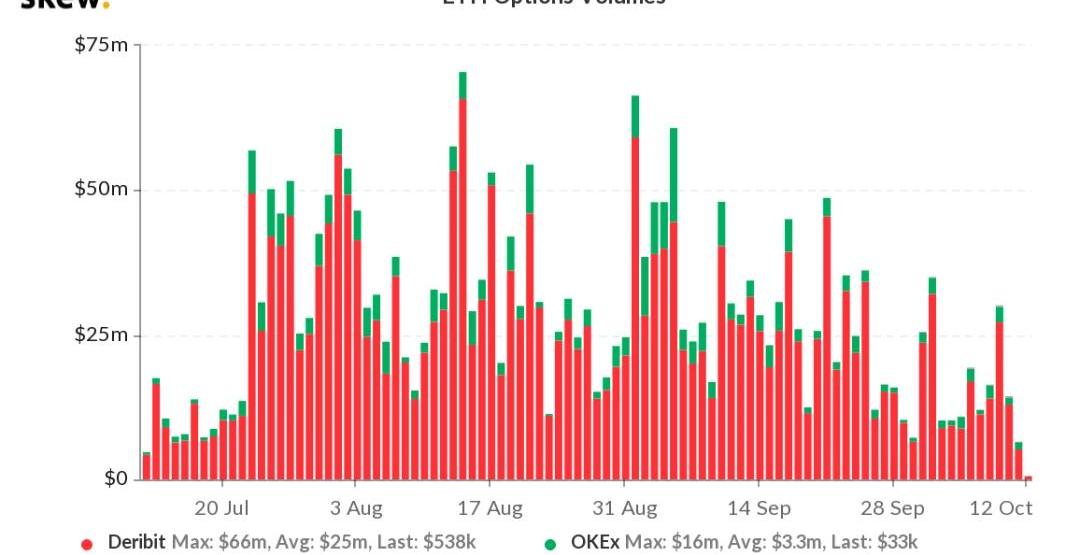

以太坊期權方面,日交易量從季度初的470萬美元上漲至季度末收于720萬美元,季度增幅53.2%;最高上漲至7060萬美元,最大增幅1402%,創下新的歷史記錄。如下所示:

另外,第三季度以太坊期權總交易量達到25.67億美元,相比第二季度,環比上漲343%;從具體月份來看,每月交易總量呈逐漸上漲趨勢。

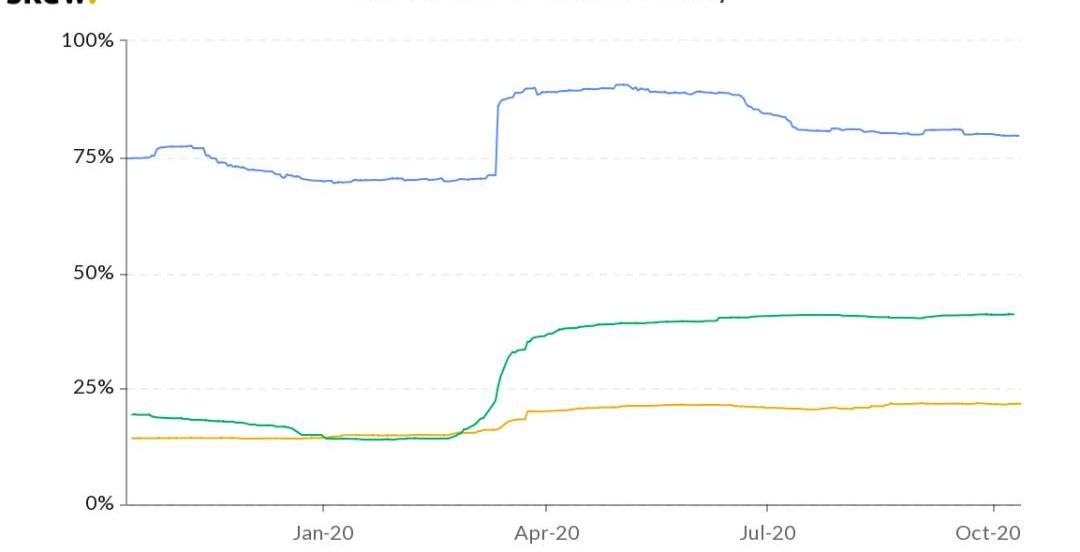

最后,從各家交易平臺來看:Deribit比特幣期權交易量市場份額維持在90%左右,持倉量市場份額占到70%以上。以太坊期權方面,Deribit交易量占比達到80%,持倉量占比達到92%;OKEx交易量占比為19%,持倉量占比為8%。七、DeFi市場:新項目曇花一現,BAND領漲

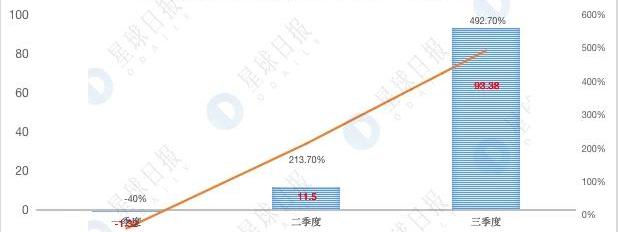

第三季度,去中心化金融市場同樣獲得迅猛發展。DeFiPulse數據顯示,鏈上鎖定加密資產總價值從季度初的18.95億美元,上漲至季度末的112.33億美元,季度收漲達到492.7%。相較于第一季度,第二季度鎖倉價值上漲12.8億美元,增幅970%,如下所示:

DeFi上鎖定ETH數量從季度初的308.5萬一度增長至887.1萬,最大增幅187.5%,季度收漲171.3%;BTC鎖定量呈現不斷增長的態勢,并創下歷史新高:從季度初9364個上漲至135849個,季度增幅1350%。

從具體項目來看,本季度涌現出Curve、Sushiswap等各類新的項目,但MakerDAO上鎖倉量始終排名前列。數據顯示,Maker抵押品總價值從季度初的4.46億美元,一路上漲至季度末的19.395億美元,季度漲幅334.7%。如下所示:

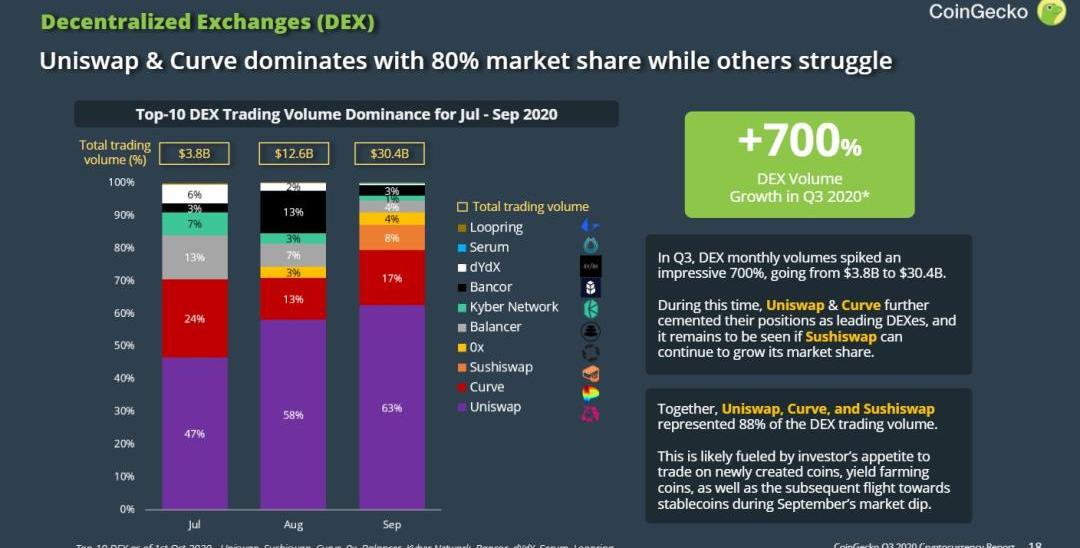

據CoinGecko數據,排名前十位的DEX三季度交易額增長率達到700%,九月當月交易額約為304億美元,遠超中心化交易所,同期中心化交易所增長率僅為70%。在DEX中,Uniswap市場份額占比為63%,Curve市場占比為17%。

最后,Odaily星球日報也統計了本季度相關代幣的價格表現,如下所示:

數據顯示,第三季度出現的各類流動性挖礦項目,雖然紅極一時,但最終只是曇花一現。除了YFI、YFII等少數幾個項目能夠保持正增長外,其余均收跌超過50%;而第一代DeFi項目,在第三季度普遍能實現正向增長;其中,BAND以492%的漲幅領漲。八、外部市場:股市、黃金再創歷史新高

一季度,受疫情沖擊與石油價格戰雙重影響,傳統金融市場遭受重創;二季度,世界各國央行相繼宣布刺激措施,提振信心,各金融市場開始復蘇;三季度,全球股市繼續沖刺,特別是美股三大指數均回到歷史高位附近。股市、黃金VS比特幣第三季度,A股繼續反彈,并于7月中旬創下季度新高。具體來說,上證指數季度收于3218.5點,季度漲幅7.83%;深證成指收于1.3萬點左右,報12907.45,季度漲幅7.63%;創業板指季度收于2574.76,收漲5.6%。如下所示:

相較于A股,美股漲幅更大。其中,道瓊斯指數季度收漲7.63%;納斯達克綜合指數季度收漲11.02%,標普500指數季度收漲8.47%,雙雙突破歷史新高。三季度,黃金價格持續上揚,并突破2000美元大關,創下新的歷史記錄;從季度初的1782.24美元,最高上漲至2075.14美元,最大漲幅16.43%;季度收于1885.33美元,季度收漲5.78%。如下所示:

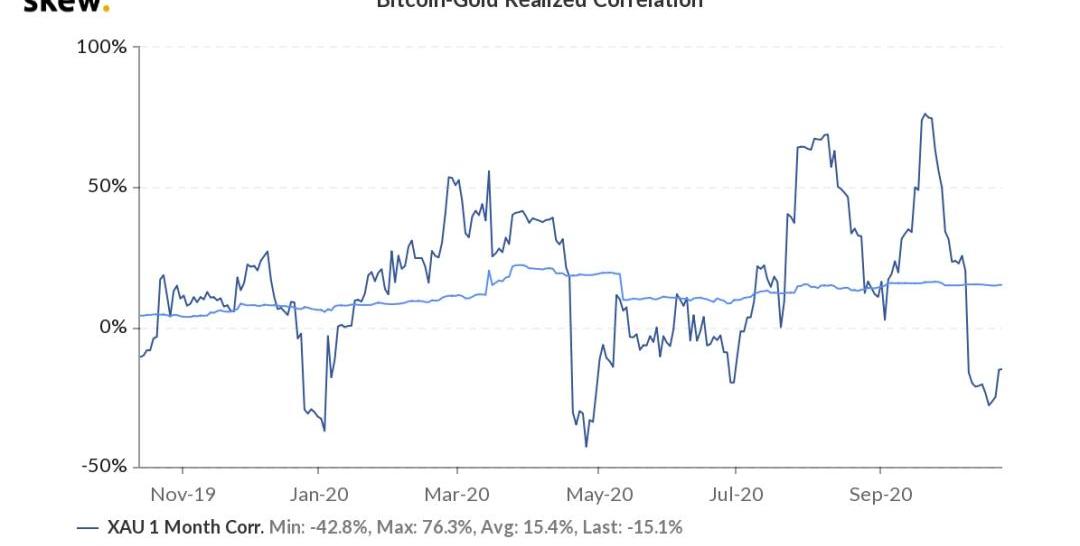

相比之下,比特幣第三季度漲幅更大,雖然跑贏股市大盤以及黃金,但優勢并不明顯。相關性分析在上一季度的分析中,我們發現BTC與黃金月度相關性為負數且數值較小,說明二者關聯性較低。不過,第三季度,二者之間的關系發生了變化。Skew數據顯示,從7月下旬開始,比特幣與黃金月度相關性開始增強,相關性系數一度超過50%,呈現強烈的正相關性。如下所示:

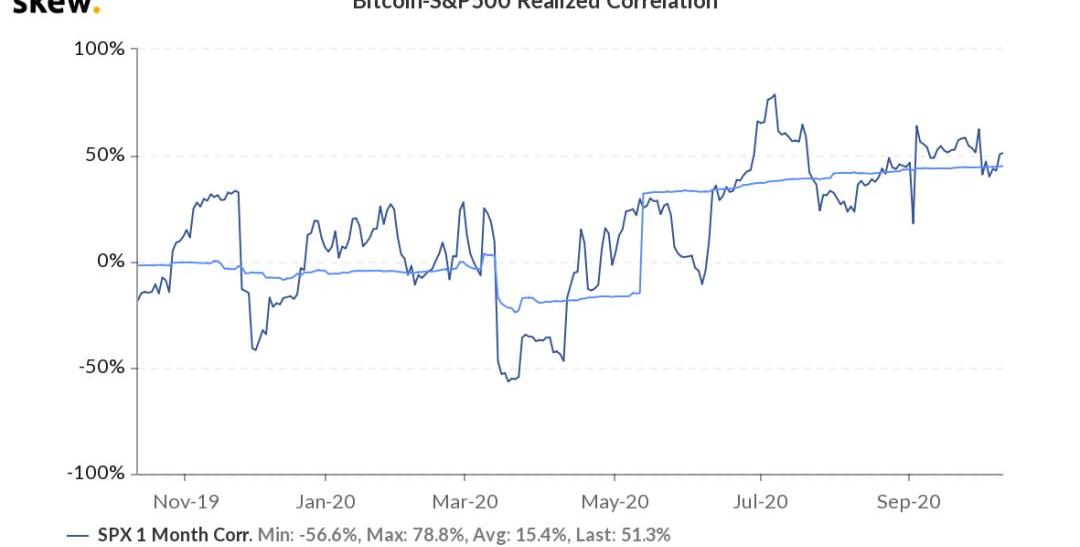

不少加密投資者喜歡參考美股走勢進行開倉,那么,比特幣和美股在第三季度的相關性究竟如何?Skew數據顯示,隨著時間推移,月度相關線系數同樣逐漸上漲,絕大多數時間都在50%以上,最后季度收于51.2%,意味著比特幣和標普500呈顯著性正相關。如下所示:

從年度相關性來看,二者之間的關聯性也在進一步加強,從負相關逐漸轉為正相關。這種相關性,也讓不少投資者感慨,比特幣越來越「像」美股。即標普500漲、比特幣大概率上漲,反之亦然。從收益的角度,比特幣今年暫時跑贏美股、A股。從波動率來看,比特幣第三季度波動性有所降低,并沒有超過100%;另外,黃金的波動性也在持續加強。

由此可見,黃金始終是最為避險的投資手段,比特幣投資者需要控制好倉位風險。最后問大家一個問題,第四季度,你是選擇繼續持幣,還是持股,亦或是買黃金呢?推薦閱讀:加密市場Q1數據綜合復盤:比特幣其實只跌了10%加密市場Q2數據綜合復盤:比特幣跑贏各國股市

編者按:本文來自Polkadot中文平臺,作者Web3王琴文,Odaily星球日報經授權轉載。10月7日,佳士得將拍賣由本?根蒂利創作的區塊鏈藝術作品《Portrait?of?A?Mind:Bl.

1900/1/1 0:00:00在短短四個月內,代幣許可的聊天群從7月份的571名用戶,增長到當前42512名累計用戶。 Collab.Land上的累計用戶而且,目前每周有6000多名新用戶在加入代幣許可聊天群.

1900/1/1 0:00:00編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。魯迅說:這個世界上本沒有流動性,當狗莊安排了兩個交易對,產生了套利空間,就形成了流動性.

1900/1/1 0:00:00只要它們背后是NFT代幣,就可以買入、使用、賣出,甚至在這些操作中可能也能賺些小錢。24.社區代幣+NFTGMT在Binance平臺24小時現貨交易量突破25億美元,超越BTC排名第一:4月19.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:Filecoin,翻譯:李翰博,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:IanLee,IDEOCoLabVentures董事長,編譯:LeoYoung,星球日報經授權發布。NFT__的熱度又回來了。是的,差不多.

1900/1/1 0:00:00