BTC/HKD+0.41%

BTC/HKD+0.41% ETH/HKD-0.48%

ETH/HKD-0.48% LTC/HKD+0.33%

LTC/HKD+0.33% ADA/HKD-0.23%

ADA/HKD-0.23% SOL/HKD-1.13%

SOL/HKD-1.13% XRP/HKD-0.14%

XRP/HKD-0.14%編者按:本文來自鏈聞ChainNews,星球日報經授權發布。撰文:OmidMalekan,「ExplainerinChief」,花旗集團風投部門的區塊鏈研究員你可能已經注意到,以太坊上的去中心化金融DeFi現在已成為加密貨幣領域最熱門的話題,進一步鞏固了以太坊的先發優勢,并有望向傳統金融服務領域的領頭羊發起挑戰。

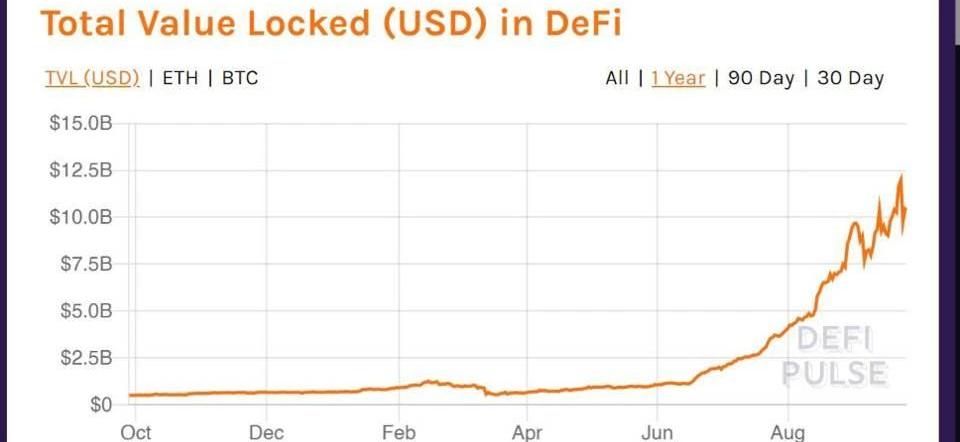

DeFi的成功歸因于去中心化區塊鏈網絡的三個基本屬性:可組合性:現有解決方案的任何輸出都可以輕松用作新解決方案的輸入。這意味著開發人員可以在其他人的工作基礎上進行構建,混合并匹配現有服務,以創建自己的金融超市。透明性:每個項目都是透明的、開源的、且可以復制。開發人員不僅可以了解成功項目的內幕,還可以復制代碼并推出自己調配的變體。無需許可:任何人可以做任何事。用戶參與、供應商入局等等都無需獲取許可,無需遵守確認用戶身份KYC程序,無需遵守反洗錢/打擊恐怖主義融資AML/CFT的法律監管。那些擁有創新思想的人會構建它們,而喜歡相關服務的人會使用它們。就這么簡單。同時助推DeFi潮流的還有穩定幣、預言機,以及向其他平臺提供坡道等基礎設施的支持也在增加。所有這些以及最早的DeFi協議已經存在了多年。但是直到今年初流動性挖礦的崛起,才讓上述這些實現火力全開。而對于流動性挖礦這種創新的激勵計劃,可以用一個現實例子來幫助讀者更好理解:過去銀行曾經為新開帳戶者贈送烤面包機。DeFi項目則更進一步,以治理代幣的形式向流動性挖礦參與者贈送股權。特定協議中借貸提供流動性或交易的用戶越多,從未來收入中索取的回報就越大,并在進行中的治理中有更大的發言權。流動性挖礦是加密領域去中心化和社區共有精神向金融服務領域的擴展。沒有鏈下對等參考產品,但類似于Robinhood根據使用量向其客戶免費贈送股票。不過,Robinhood永遠不會這樣做,因為其基礎架構無法處理這一做法,而監管機構也不允許這樣做——這是金融服務唯一真正的創新發生在區塊鏈上的另一個原因。流動性挖礦的引進,使得DeFi世界變得異常火爆。即使是那些沒有立即借貸或交易需求的人士也開始參與進來以獲得獎勵。這種借貸和交易活動的激增創造了一個良性循環:使用協議的人越多,被贈送的代幣就越有價值,因此新用戶入局的動力就越大。在短短三個月內,與DeFi有關的資產價值增長了10倍,以太坊的費用同時飆升。所有這些都極大地促進了DeFi的采用、能量和興奮度。DeFi重振了加密生態系統,吸引了外界的關注,并為仍在努力解決證券型代幣和代幣化證券之間差異的監管機構帶來了更大的麻煩。但對DeFi治理代幣本身的價值而言不是好事。在最虔誠的DeFi圈子中,我的這一說法可能被認為是異端,但我認為絕大多數DeFi代幣是毫無價值的。為什么?這是讓DeFi出彩的這些特質決定的。用加密圈子的說法就是:可組合性+透明度+無需許可=沒有護城河簡單說:如果你構建了一個DeFi,用戶涌進來,但是有人會復制一個山寨協議,然后用戶會從你這里離開,跑到山寨協議中。在這個世界上任何人可以做任何事情,包括復制你的代碼,調整你的解決方案并山寨你協議的名字,那么每個成功的項目都會有模仿者,而且由于沒有帳戶注冊、國界或監管障礙,你的客戶可以成為他們的客戶,一鍵即可轉換。這不僅僅是猜測,它已經實際發生了。人氣頗高的去中心化交易所Uniswap分叉出Sushiswap,然后又被復制到Kimchiswap中。另一個人氣很高的協議Curve,被塞進了Swerve,而收益耕種收益率高的Yearn催生了更多的模仿者,多到數不勝數。問題在于信任的基本等式。以太坊這樣的去中心化平臺的主要目標是最大限度地降低交易對手風險,這是新世紀金融創新的根本動力。該平臺在這一方面的成功,使得開發新解決方案既變得容易,且很難從中獲利,因為所有人分享這一最重要的優勢。傳統金融并非如此,你可以花費數十億美元來復制紐約證交所NYSE或美國銀行BoA的物理基礎結構,但卻得不到他們的客戶,因為沒有使這些實體值得信賴的許可證、聲譽和關系。具有諷刺意味的是,這意味著任何DeFi解決方案唯一的持久價值來自雜亂且中心化的、不能被簡單復制和粘貼的內容,例如業務開發,風險投資支持和人才。這也意味著,以目前的價格,歷史最悠久的DeFi協議、擁有最精良的團隊且比起僅有幾個月歷史的協議更多歷經風雨,其代幣才是唯一值得擁有的。我最喜歡的是MakerDao、Compound、Aave和Uniswap。其他一切要么太新、未經驗證、使用太少或太容易復制。更具有諷刺意味的是,市場目前對這些協議中多數的估值都與我的順序相反。如果沒有這些基本協議,DeFi聚合器Yearn就沒有理由存在,但后者的市值比上述的所有協議都高。合成資產制造商Synthetix的sUSD穩定幣發行額還不到6,000萬美元,但其估值高于Maker,后者的Dai穩定幣接近10億美元。這些差距是加密貨幣世界對免費資金永無休止渴望的結果。Maker不會放棄任何股權,而SNX則讓渡了很多股權。這些差距最終將得到解決。核心協議的估值將升至最高,而目前一些價格飆升的協議最終可能一文不值。但是即使那樣,DeFi容易構建這一事實,總是會限制估值的上行空間。最具持續性的贏家將是鏈下基礎設施提供商,簡單原因就是USDC的現金儲備或Bitgo的冷錢包是無法分叉的。以太坊本身將再一次,成為最大的贏家,因為DeFi增加了其價值并鞏固了其先發優勢。如果把以太坊的今天天價交易費只是當成走運,這是錯誤的。需求超過供應,是任何初創企業可能遇到的最好的事情。

Schroders收購以區塊鏈為重點的資產管理公司Forteus的少數股權:7月19日消息,Schroders已持有區塊鏈技術和以數字資產為重點的資產管理公司Forteus的“戰略少數股權”。Schroders沒有披露詳情。Forteus是Numeus Group的資產管理部門,Numeus Group是一家多元化的數字資產投資公司。

Schroders表示,選擇投資Forteus是為了支持其在該領域的持續教育和研究,并為客戶的利益開發投資解決方案。向Numeus研究和技術平臺學習將使Schroders能夠利用區塊鏈可以為資產管理行業帶來的轉型優勢,并制定我們的代幣化戰略。(Portfolio Adviser)[2022/7/19 2:24:04]

Chainalysis :少數內部人士從NFT中攫取了大部分收益:12月28日消息,Chainalysis的一項最新研究表明少數NFT參與者獲得了大部分收益。Chainalysis在其報告中指出,頻繁投資于一系列NFT收藏品似乎會帶來極高利潤,而一些白名單用戶可以利用這一優勢。“白名單”是指在數字文件變成區塊鏈上的數字資產鑄造活動期間,允許某些參與者或其他人以比其他用戶低得多的價格購買新 NFT 的做法。Chainalysis 援引Opensea數據顯示,在被列入白名單并隨后出售其新生成的NFT用戶中,75.7%的人都獲利了,而沒有被列入白名單的用戶只有20.8%獲利。Chainalysis發現,如果不被列入白名單,幾乎不可能從NFT鑄幣交易中獲得超額回報,該研究稱:“極少數高度成熟的投資者在NFT收集過程中獲取了大部分利潤。尤其是在NFT鑄幣階段,早期白名單收藏支持者可以獲得更低的價格,從而獲得更大利潤。我們還發現投資者在NFT鑄造期間會使用機器人,這些狀況都會把那些不太成熟的NFT用戶拒之門外,甚至導致相關交易失敗,從而使他們付出更多代價。”(彭博社)[2021/12/28 8:08:21]

Brave CEO:只有少數人使用Brave瀏覽器內置的加密貨幣功能:5月5日消息,盡管加密隱私瀏覽器Brave號稱擁有超過1300萬的月活用戶,但Brave聯合創始人兼首席執行官Brendan Eich承認,似乎很少有人在利用該平臺內置的加密貨幣功能。(Cointelegraph)[2020/5/5]

分析 | 現有穩定幣的分布都集中在少數地址中:據LongHash數據分析,由法定貨幣抵押的穩定幣 USDT,以及去中心化加密貨幣抵押的穩定幣 DAI,或者是美國紐約金融局批準的 GUSD 和 PAX,穩定幣的分布都集中在少數地址中。其中 PAX 是分布集中度最高的穩定幣,其中持有 PAX 代幣最多的地址有超過 82M 的 PAX 代幣,約占總數的 48.38%,前 10 個地址持有總數 75% 的 PAX,而前 100 個地址持有總數 93.82% 的 PAX。與之相比,分布集中度相對較低的是 DAI 和 USDT。由此可以得出以下結論:現有的穩定幣仍然沒辦法突破不可能三角理論。同時,無論這個體系是否足夠去中心化,其分布都可能高度集中,即財富仍然集中在少數人手中,比特幣如此,穩定幣也如此。近期大熱的 Facebook 發布穩定幣 Libra,意在公平,能否同時平衡流動性,獨立性和穩定性,也只能拭目以待。[2019/6/25]

當前,中國金融科技的發展正處于高速前進的狀態,但不可否認的是,金融科技安全也正面臨著諸多挑戰,數字資產就是其中最具代表性的現象之一.

1900/1/1 0:00:00比特幣很長一段時間以來都是一個方向價格移動,昨日出現了一次兩個方向打針,日內波動600美元。一般而言,這種行情對賣方很不友好,對沖成本很大.

1900/1/1 0:00:00有的人認為流動性挖礦沒有意義,有的人認為做市沒有意義,有的人認為Dex沒有意義,甚至有的人認為defi沒有意義……有人說,Defi泡沫要碎了。其實,泡沫碎了蠻好.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。與傳統游戲行業相比,區塊鏈游戲為玩家的數字資產或是收藏品提供了更多保障,其中包括:支持跨游戲的數字資產轉移功能、安全且防篡改的游戲資產所.

1900/1/1 0:00:00北京時間10月5日至10月11日比特幣和以太坊鏈上數據周報。活躍地址數 上周比特幣全網活躍地址數量為661.04萬,環比下降1.13%;而以太坊全網活躍地址數量則為324.79萬,環比上升0.1.

1900/1/1 0:00:00編者按:本文來自碳鏈價值,作者:NiveshRustgi,Odaily星球日報經授權轉載。內容概述1、DeFi治理代幣價格回落似乎表明市場泡沫正在破滅;2、自九月份以來,DeFi平臺年回報率已大.

1900/1/1 0:00:00