BTC/HKD-0.3%

BTC/HKD-0.3% ETH/HKD-0.56%

ETH/HKD-0.56% LTC/HKD-0.66%

LTC/HKD-0.66% ADA/HKD-0.42%

ADA/HKD-0.42% SOL/HKD+0.48%

SOL/HKD+0.48% XRP/HKD-0.8%

XRP/HKD-0.8%2020年10月12日,幣安Launchpad,正式宣布上線InjectiveProtocol。“InjectiveProtocol是業內首個layer-2去中心化交易協議,可用于去中心化的跨鏈衍生品交易,釋放無邊界去中心化金融的全部潛力。協議支持去中心化的差價合約(CFD)、永久掉期等各類衍生品市場。該協議上的技術棧在保證完全去中心化的前提下,通過在layer-2上交易執行和結算帶來數量級的加速。Injective完全去中心化的性質允許用戶無需許可,即可創建并交易衍生品市場。”DeFi與Injective

今年以來DeFi的熱度在不斷升溫,作為DeFi中的重要組成部分的去中心化交易所DEX也持續受到關注。AMM自動做市商作為典型的一種DEX,開創了金融資產交易不依賴訂單簿的先河。Uniswap在今年5月份發布V2版本的時候,可能并沒有想到,短短四個月的時間,AMMDEX會在加密行業掀起如此大的一股浪潮。9月2日,Uniswap的流動性池鎖倉資金量高達19.5億美元,交易量達到9.53億美元,這個數據足以撼動任何一家中心化交易所。拿合規交易所Coinbase舉例,在所有數據完全真實的情況下,1年的時間周期內,也鮮有時日能夠達到近10億美元的交易額。隨著DeFi的火爆,以太坊公鏈的性能問題也隨之而來,Gas費一路飆升到500Gwei,未確定交易數達14萬余筆,區塊確認時間長達15秒左右,一筆鏈上交易的確認時間往往長達好幾分鐘。有人調侃,以太坊的性能都不足以提供一個DeFi項目的正常使用。也因此,鏈上擴容的問題又重新成為了熱議的話題。因此要么引入以太坊側鏈,要么在速度更快的鏈上部署。如果在其他鏈部署,還會遇到生態問題,畢竟目前大部分的token是建立在以太坊網絡。綜上所述,基于以太坊的layer-2項目可能更適合目前的衍生品DEX。InjectiveProtocol正是一個基于以太坊的layer-2項目,側鏈基于COSMOS,快至1秒的出塊時間,可以極大的提高訂單撮合效率并且支持以太坊跨鏈。為了解決搶先交易問題,通過集成可驗證延遲函數為訂單添加時間戳,杜絕交易作弊,防止礦工「搶跑」用戶。總而言之,Injective集合了目前幾乎火爆的所有因素,去中心化交易所DEX,衍生品交易,Layer-2項目,以太坊側鏈,難怪幣安已宣布IEO,立馬引發了BNB的暴漲。這些概念的火爆有它一定的道理,不是純粹的炒作,而是基于行業拓展碰到的各種細分問題大家所發掘的技術驅動解決方案。我們試著從價值捕獲的角度來分析一下INJ的估值。對標幣安LaunchPad項目的比較估值

CZ:幣安和傳統資管公司不是競爭關系,不會受到威脅:7月5日消息,幣安創始人CZ在Twitter Space中發言表示:幣安和正在申請現貨ETF的傳統資管公司不是競爭關系,不會受到威脅。而像EDX Markets這樣的新平臺是致力于為美國當地合規機構客戶提供業務,和幣安業務領域不同。[2023/7/5 22:19:48]

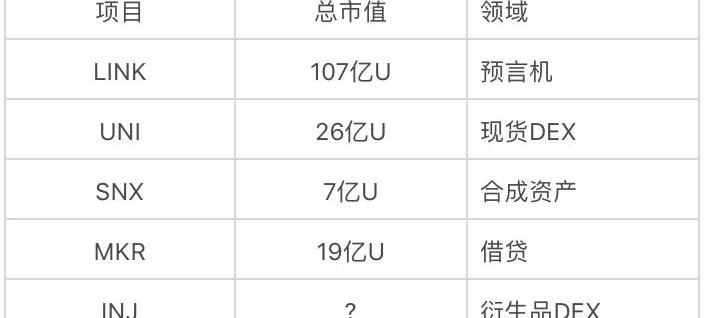

按照0.4U的價格來計算,整體市值0.4億美金,再考慮到所處的細分領域的熱度,比如DEX,衍生品,Layer2等等,總市值肯定要比SAND要高一些,那么2-5億美金是比較合理的估值。和DeFi項目的比較估值

如果我們來對標DeFi項目,那么INJ的成長空間顯然更大一些。我們看到DeFi優質項目的總市值普遍在5-30億美金,我們如果取中間值,那就是在15億美金左右,上漲空間巨大,當然了,這也是建立在Injective能夠成長為一流的DeFi項目條件下,依然任重道遠。INJ的價值捕獲

數據:0xb154開頭巨鯨地址近3日從幣安提出約4300萬美元的ETH:6月10日消息,0xb154 開頭巨鯨地址半小時前從幣安轉出近 8000 枚 ETH(約 1387 萬美元)。此外,該地址于 1 天前轉出 8680 枚 ETH(約 1509 萬美元),2 天前轉出近 8400 枚 ETH (約 1460 萬美元)。[2023/6/10 21:28:17]

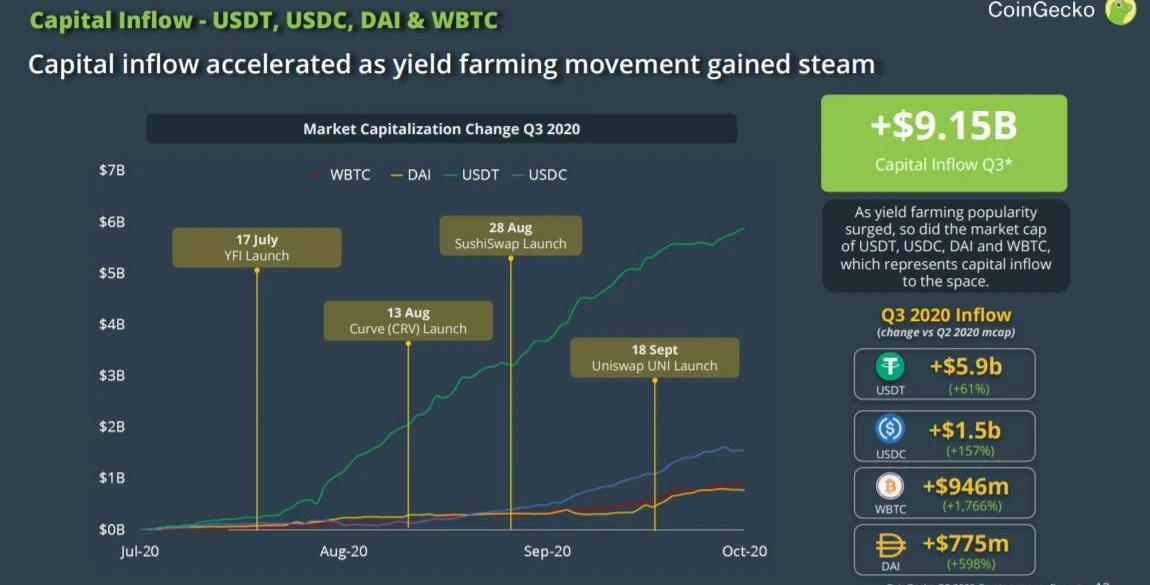

在DeFi領域,人們為了尋求一個估值的模式,絞盡了腦汁。即便如此,也沒有大家公認的估值標準,也沒有真正行之有效的通用方法,一切都在不斷的摸索中。上面給出的兩種計算算是比較常見的對比估值,但是并沒有實實在在的體現出INJ本身的價值所在。從價值的角度,INJ代幣高估還是低估取決于其價值的捕獲能力。那么,INJ的價值源于哪里?首先來回顧一下Injective是做什么的?Injective的目標是幫助交易者以去中心化的方法建立和交易金融衍生品。它通過INJ代幣來獎勵人們讓交易變得更加便捷的行為。比如:1.做市商激勵;2.中繼人激勵;3.交易費用的價值積累與回歸;4.側鏈治理;5.POS安全性;6.衍生品合約抵押資產;7.Injective生態和平臺參與激勵。INJ兼具財務價值和治理價值,交易手續費收入將進行鏈上回購和銷毀以增加INJ的價值,這意味著未來的INJ會進入到通縮模式。那么只要平臺的交易量和使用人數上去了,用于回購和銷毀的費用自然也會增加,相應的治理功能也能得到持幣用戶的珍惜,INJ的市值自然可以得到應有的體現。那么未來的發展空間到底怎么樣呢?我們先看看目前DEX領域的交易情況。如果不考慮衍生品市場,我們再對比一下DEX現貨交易市場。加密貨幣數據網站CoinGecko近期發布DeFi市場報告,其中提及受DeFi協議影響,Q3流入加密市場的資金增加91.5億美元。在第三季度,盡管去中心化交易所的交易量僅為中心化交易所交易量的6%,但前者交易量卻在這一時期增長700%。這并非偶然,DEX用戶體驗在過去幾年取得顯著改善,而最近的流動性挖礦影響更多的人去嘗試這些DEX。

0xBdB9 開頭地址向幣安轉入約 430 萬枚 MATIC:金色財經報道,據 Lookonchain 監測,0xBdB9 開頭地址向幣安轉入約 430 萬枚 MATIC(價值約 525 萬美元),該地址上次向幣安轉入 MATIC 是在 2022 年 4 月 27 日。目前該地址仍質押了約 1.14 億枚 MATIC(價值約 1.38 億美元),且所有 MATIC 代幣均來自 Polygon 基金會。[2023/2/14 12:04:40]

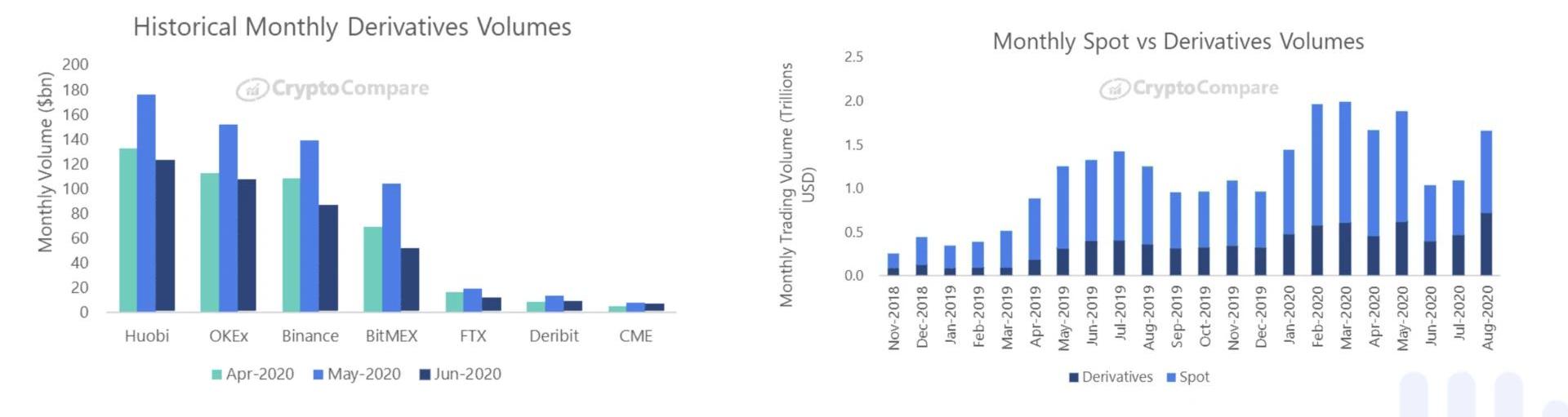

在任何一個重要的金融體系中,貨幣/債務/衍生品之間的典型市場規模比例是1/10/100。如果已經有了較為成熟的衍生品DEX,那么針對于第三季度DeFi91.5億美金交易額的來計算,衍生品市場應該有9100億美金左右,這個市場規模巨大。接著對比一下加密貨幣衍生品整體交易規模。今年3月,中心化交易平臺的衍生品交易量攀升至6000億美金,雖然隨后有所回落,但在今年8月時再次沖至7000億美金,創下歷史新高。數據的浮動表明越來越多的用戶開始接受衍生品作為投資工具,不管是用來對沖還是投機。

安全團隊:約5817萬枚BUSD已從幣安轉入Paxos金庫:12月5日消息,據派盾監測數據顯示,北京時間13:54:35,58174997枚BUSD從未知地址轉至Paxos金庫。此前,趙長鵬在接受采訪時表示BUSD由Paxos發行和維護。[2022/12/5 21:23:16]

左圖為2020年4、5、6月各大交易平臺的衍生品交易量;右圖為每月的衍生品及現貨的交易總量。單月份7000億美金的交易量還是很客觀的,并且目前還處在急速增長的趨勢。如果衍生品DEX在使用體驗和流動性方面可以達到中心化交易所的水平,考慮到無需KYC和自由建立衍生品這兩點,達到CEX一半的交易量還是很有可能的,那就是單月3500億美金的交易量。然而更大的想象空間還在后面。傳統金融市場的價值捕獲

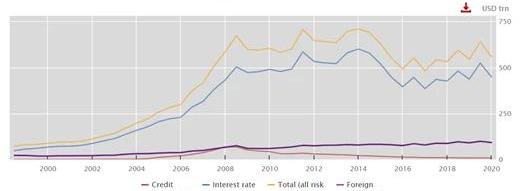

中心化衍生品交易所在衍生品市場的設計和建立方面非常低效,我曾經設計過一種USDT-USD的永續合約產品。目前USDT的每日交易量已經超過BTC,成為加密貨幣領域排名第一的數字資產。不管是場內交易,還是場外交易,USDT的價值對幣圈都有著舉足輕重的影響。USDT因為缺乏官方的法幣承兌和真實資產背書,本來應該1:1兌換的匯率,在真實場景下總是在1附近上下震蕩,比如0.996-1.004。但是就是這么一款可以用來對沖USDT風險的衍生品也只是在兩周之前才剛剛上線火幣永續合約。而在Injective上面可就方便了,我可以只用花幾分鐘的時間就可以建立這么一個金融衍生品(當然了事先的設計和參數設定還是需要一些時間來思考)。再往外拓展的話,我們可選擇的產品就更多了,比如黃金和白銀。有沒有想過在Injective上面建立XAU-USDC差價合約交易對呢?那么納斯達克指數交易對呢?甚至石油呢?后面的可以自己慢慢體會,去中心化的市場可以玩的東西實在太多。我曾經在8月份寫過一篇傳統金融衍生品和數字資產衍生品的對比分析,現在摘錄一些內容如下:根據國際清算銀行的最新數據,2020年上半年,衍生品市場未平倉合約的名義總金額估計為600萬億美元,但所有合約的總市場價值少得多:大約12萬億美元。以名義價值計算的場外衍生品市場處于2014年以來的最高水平。利率衍生品占OTC名義衍生品價值的大部分。利率合約的名義價值接近200萬億美元。同時,衍生品的總值近年來一直在下降,但在2019年有所回升。

約21,706?ETH從幣安轉移至未知錢包:金色財經報道,據Whale Alert數據顯示,北京時間1月17日02:32,約21,706?ETH從幣安轉入0x7083開頭的未知錢包,價值約2621萬美元,交易哈希為:0xd6b27599466e8cf56d19575e1d188487d1072a3b1490c54dc7e213b9d18a4569[2021/1/17 16:22:44]

OTC衍生品市場名義金額變化圖小結

衍生品對任何金融系統都至關重要。這是因為金融系統是由金融市場組成的,而金融市場完全關乎風險——每一筆交易都有一定的風險。專業的市場參與者,如交易員、銀行和投資公司都會希望抵消或對沖這些風險,以防止在發生價格大幅波動等意外事件時出現金融災難。這就是期權和期貨等衍生品的用途。衍生品使得市場參與者能通過限制潛在的回報和損失來管理他們的風險。簡單地說,衍生品可以平滑收益和損失,從而防止金融危機。目前真正有影響力的“去中心化BitMEX”還未出現,但可以想象一旦出現,會給目前的區塊鏈世界的格局帶來很大的改變。基于衍生品的去中心化交易所正在成為DeFi樂高中的重要組成部分以及底層基礎設施。基于Layer2完全去中心化的Injective是否能抓住這個巨大的風口,成為鏈接數字資產和傳統資產的橋梁?我們仍需觀察,但是一旦成功,INJ的價值不可估量。

編者按:本文來自鏈聞ChainNews,撰文:林明,星球日報經授權發布。最近yearn團隊的回購給市場注入了強心針,V2又給市場以期望,但是十月的yearn已經不是八月的yearn,彼時風頭正勁.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:EMILIADAVID,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。近日,Uniswap社區成員Dharma發起了首個治理提案:希望減少代幣管理和參與人數的門檻,將原來發起投票的門檻從.

1900/1/1 0:00:00編者按:本文來自彩云區塊鏈,作者:cncoin,Odaily星球日報經授權轉載。前段時間筆者發了一篇文章闡述了關于defi牛市的結束時間,當時的推斷為十月中旬,結果市場早幾天接受了幣價下跌這一事.

1900/1/1 0:00:009月27日,區塊鏈服務網絡發展聯盟聯合相關合作伙伴在京舉行了“BSN開放聯盟鏈項目”全球啟動儀式.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:ANDREYSHEVCHENKO,Odaily星球日報經授權轉載.

1900/1/1 0:00:00