BTC/HKD+0.36%

BTC/HKD+0.36% ETH/HKD-0.06%

ETH/HKD-0.06% LTC/HKD-0.47%

LTC/HKD-0.47% ADA/HKD-0.47%

ADA/HKD-0.47% SOL/HKD+0.3%

SOL/HKD+0.3% XRP/HKD-0.09%

XRP/HKD-0.09%編者按:本文來自加密谷Live,作者:LucasOutumuro,翻譯:李翰博,Odaily星球日報經授權轉載。

去中心化金融(DeFi)在2020年夏天迎來了一個爆發的季度。DeFi協議鎖定的價值從7月的20億美元增長到10月的110億美元,整個7月和8月,多個DeFiToken升值5-10倍以上。但自9月以來,盡管鎖定的價值持續增長,但DeFiToken價格和協議指標出現了明顯的分化,Token回調幅度超過50%。這種分歧很可能是由于投資者決定鎖定利潤,并對仍處于早期的空間的Token的高供應膨脹變得謹慎,從而轉向低風險項目。

穩定幣市值下跌觸及2021年8月以來最低水平:金色財經報道,據CCData報告稱,穩定幣市值降至1270億美元,連續16個月下跌,已觸及2021年8月以來的最低水平。[2023/7/21 15:50:17]

來源:IntoTheBlock’sDeFiInsights總的來說,就在上個月,Ethereum中的DeFi治理Token從75億美元下降到50.7億美元,下降了約三分之一。與此同時,穩定幣和Token化版本的比特幣在市值方面卻能繼續增長。

Circle CEO:USDC市值下降是因為美國對加密貨幣打擊:金色財經報道,Circle 首席執行官 Jeremy Allaire 在最近的一次采訪中表示,美國監管機構對加密貨幣的打擊是其穩定幣USDC市值下降的主要因素。全球對美國銀行體系和美國的監管環境存在極大的擔憂。而監管不明確可能會迫使加密公司在海外尋找機會。隨著最近被歐洲議會稱為 MiCA 的加密資產市場法案的通過以及香港的推動,美國將被拋在后面。

數據顯示,USDC 最高擁有 560 億美元的市值,然而,隨著銀行業危機的到來及其脫鉤,USDC 的市值已縮水近一半,目前為 307 億美元。[2023/4/26 14:28:19]

來源:IntoTheBlock’sDeFiInsights這種反差表示著交易者從治理Token轉移到波動性較小的資產中。此外,DeFi最初的暴漲似乎也可能是其崩潰的前兆。雖然流動性挖礦并不是一個新現象,但Compound在6月中旬的COMP挖礦在很大程度上被認定為點燃DeFi爆炸性增長的拐點。從那時起,數百個協議和分叉項目推出了自己的收益率耕作計劃,成為同時吸引流動性和分發治理Token的領先方法。最初,協議設法看到Token價格和供應的流動性都在增長,但隨著9月份市場開始下行,情況很快發生了變化。治理Token,特別是那些通過流動性挖礦的高通脹率的Token,自此以后已經大幅回調。

加密貨幣總市值下跌至1萬億美元下方:金色財經報道,據coingecko最新數據顯示,BTC價格已跌破1.9萬美元,當前為18,707.95美元,24小時跌幅5.4%。ETH當前為1,511.22美元,24小時跌幅7.8%。當前加密貨幣總市值為9801.84億美元,跌幅為5.0%,24小時交易量為90,003,393,632美元。[2022/9/7 13:13:19]

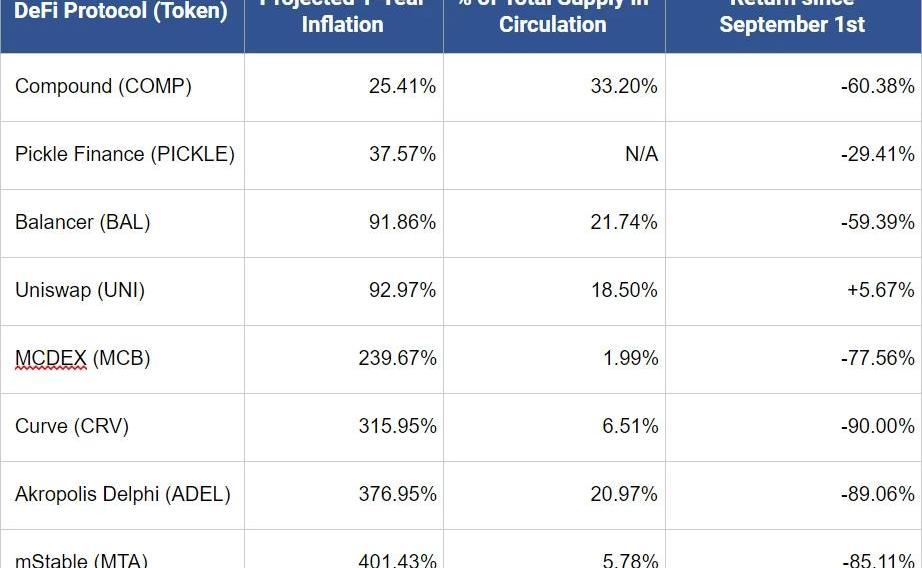

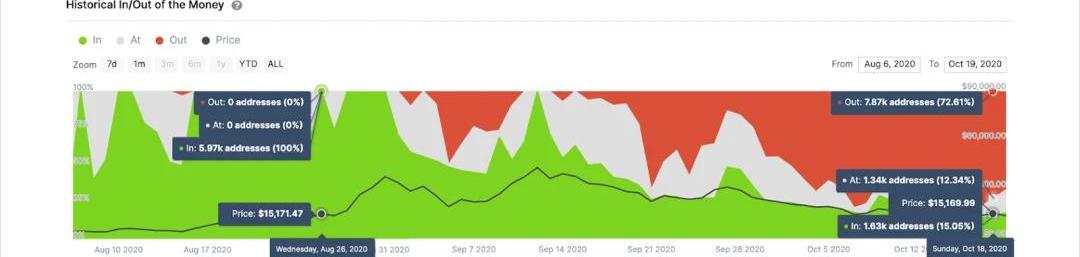

截至2020年10月19日,具有當前收益率耕作計劃的DeFiToken的非詳盡清單。來源:IntoTheBlock從上表可以看出,自9月1日以來,一年通脹率超過100%的DeFiToken至少暴跌75%。同樣,流通中總供應量占比低的Token跌幅也比流通中供應量占比高的Token強。雖然這是一個相對較小的樣本量,但自9月1日以來,一年通脹率和價格變化之間的相關性為-0.73,表明兩者之間存在很強的反向關系。總的來說,這表明雖然流動性挖礦可以刺激供給側需求,但也會導致Token價格遭受影響,類似于高通脹帶來的貶值。DeFi協議似乎已經意識到了這一點,Compound和Pickle等項目減少了它們的供應。除了高通脹率之外,對于那些已經在加密領域足夠長的時間的人來說,價格上漲10-20倍的Token隨后往往會修正60-80%以上,這可能并不奇怪。這是由于自然的市場力量和獲利的原因。通過比較在某個價格水平上獲利的地址數量,我們可以估計DeFiToken持有者一直在平倉。通過使用IntoTheBlock的歷史進出資金,可以看出,在暴跌前相同價格水平下獲利的持有人越來越少。

聲音 | CoinShares高管:加密貨幣市值下跌并不能阻止其生態的快速發展:據CCN消息,盡管在過去的一個星期時間里,加密貨幣市值跌去了460億美元,知名加密貨幣投資者兼CoinShares高管Meltem Demirors依然認為加密貨幣生態、市場以及行業依然沒有停止發展的腳步。業內依然有成千上萬的人愿意花費時間、精力和資金來幫助加密生態發展。他們有的人在寫代碼,有的是純粹的研究,也有人充當布道者,甚至是堅定的持有也對加密生態有所幫助。[2018/11/24]

來源:IntoTheBlock’sYFIfinancialindicators上圖顯示,在15170美元的價格下,YFI持有者的數量從5.97萬下降到只有1.63萬。這表明,在“紙面”上獲利的人很可能決定在價格較高時平倉。其他治理Token,如SNX,LEND和UMA也顯示出同樣的模式。最終,這凸顯了投資者在DeFiToken的拋物線反彈后如何選擇獲利并平倉。對于DeFi這樣的新興市場來說,經歷這種類型的價格波動是正常的,尤其是在加密領域。放眼望去,Ethereum上的DeFiToken仍然微不足道:目前它們占加密貨幣總市值3650億美元的1.39%。從持有者的數量來看,DeFiToken占據的市場份額更小。

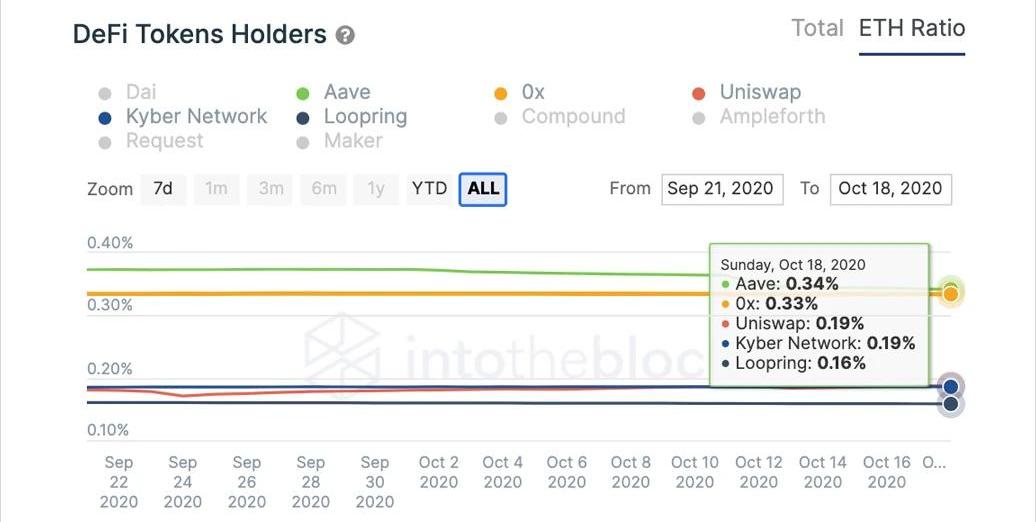

來源:IntoTheBlock’sDeFiInsights目前,Aave是持有ETH地址比例最高的,盡管經歷了一個Token遷移過程。沒有一個DeFiToken能夠達到擁有0.5%的Ethereum。這表明在以太坊內部DeFiToken還沒有大量的持有者,說明還處于早期階段。盡管Token價格暴跌,但DeFi仍在繼續向前發展。隨著Synthetix等協議開始測試lay2擴容方案,更多的項目將會取得發展。與此一起,Ethereum2.0的進展表明,一個更強大的去中心化金融服務基礎設施幾乎即將準備就緒。雖然DeFi目前與更廣泛的加密市場相比可能微不足道,但這表明其潛在的增長空間。不可否認的是,隨著Token價格在7月和8月期間的起飛,投資者的預期超前了。此后,DeFiToken出現回調,因為投資者對高通脹持謹慎態度,并決定在更大的風險厭惡環境下鎖定利潤。歸根結底,這些不穩定的價格波動是一個潛力巨大的新興空間的特征。隨著市場的沉淀,價格的炒作可能會消退,但去中心化金融系統仍將繼續發展。

Tags:TOKETOKENTOKKEN1inch Tokenitokenwallet系統操作權限idakatoken3X Short Dogecoin Token

編者按:本文來自Cointelegraph中文,Odaily星球日報經授權轉載。DeFi行情持續火熱的數月以來,加密用戶對DEFIPULSE的一張圖一定不陌生.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。據悉,年輕人似乎熱衷于投資新型資產,因為有數據表明灰度比特幣信托基金是目前排名第五的投資資產,與年長的美國人喜歡購買實物黃金和貴金屬相比.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。PayPal支持數字資產交易、新加坡星展銀行籌備數字資產交易平臺的消息接連在同一個月傳出,主流金融機構對比特幣的興趣昭然若揭.

1900/1/1 0:00:00作者:miaohash編輯:吳說區塊鏈火幣剛剛上線了基于以太坊的Filcoin代幣HFIL。這已經不是火幣第一次將公鏈代幣轉換為ERC-20標準的代幣了。早在今年2月,火幣就推出了HBTC.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:隔夜的粥,星球日報經授權發布。3年多的等待,讓人又愛又恨的Filecoin終于還是上線了.

1900/1/1 0:00:00BTC歷史波動率10d50%30d34%90d47%1Y78%期權持倉量18億美元,期權成交量1.77億美元。持倉維持高位,月底交割即將到來,持倉量本月有希望沖擊新高.

1900/1/1 0:00:00