BTC/HKD+0.67%

BTC/HKD+0.67% ETH/HKD+1.78%

ETH/HKD+1.78% LTC/HKD+2.34%

LTC/HKD+2.34% ADA/HKD+1.68%

ADA/HKD+1.68% SOL/HKD+0.66%

SOL/HKD+0.66% XRP/HKD+0.41%

XRP/HKD+0.41%編者按:本文來自Cointelegraph中文,Odaily星球日報經授權轉載。10月14日,WilshirePhoenix投資公司發布了其《有效價格發現》報告,其中詳細介紹了芝加哥商品交易所(CME)的比特幣(BTC)期貨如何影響比特幣價格發現。WilshirePhoenix公司得出的結論是:“CME比特幣期貨比相關的現貨市場對比特幣價格發現的貢獻更大。”研究人員還表示:“芝加哥商品交易所的比特幣期貨已經變得越來越重要了,這不僅體現在交易量和未平倉頭寸上,還體現在對現貨價格形成的影響上。”Wilshire的分析正確地指出,傳統市場中的價格發現是一個有爭議的話題。這份報告還補充說,關于價格形成的研究經常會發現,期貨市場大部分時間更能影響比特幣的價格,但這并不意味著他們對CME比特幣期貨的結論是絕對的。根據這份報告,領先的衍生品交易平臺CME在其多個市場上每天的交易額為5.15萬億美元。根據納斯達克的數據,這一數字與美國股票市場每天4300億美元的交易量形成了鮮明相比。這些數據表明,衍生品交易量超過現貨交易量10倍的趨勢是常態,而不是例外。CME指數缺少關鍵的“成分”

研究:超過30%的加密用戶永遠不會購買NFT:金色財經報道,由DEXterlab于7月21日發布的一項新研究的結果,加密用戶對NFT的興趣不如一年前?。研究表明,26.6%的受訪者表示他們打算購買一個,而31.7%的加密愛好者聲稱他們永遠不會購買 NFT。

此外,17.1%的個人在2021年或之前購買了他們的第一個 NFT。盡管 2022 年“NFT”關鍵字搜索量大幅下降,但統計數據顯示,今年的首次購買者比 2021 年更多,因為 24.4% 的受訪者聲稱他們在 2022 年購買了第一個 NFT。?[2022/7/22 2:31:35]

美國證券交易委員會的文件顯示,6月,WilshirePhoenix申請成立一個公開交易的比特幣基金,類似于灰度比特幣信托基金。值得注意的是,Wilshire基金持有的比特幣將跟蹤CME推出的比特幣價格指數——比特幣參考利率。在報告中,WilshirePhoenix解釋說,CME比特幣參考利率用于確定以美元現金結算比特幣期貨合約的價格。

研究:以太坊基于帳戶的模式使其比其他協議更容易受到監視:匈牙利羅蘭大學一份研究論文認為,以太坊基于帳戶的模式使其比其他協議更容易受到監視。

論文指出,“一些粗心的用戶很容易暴露存款和取款之間的聯系,這樣也會影響其他用戶的匿名性,因為如果存款可以與取款掛鉤,它將不再屬于匿名集。而缺乏財務隱私對大多數加密貨幣用例都是有害的。”(Coindesk)[2020/6/4]

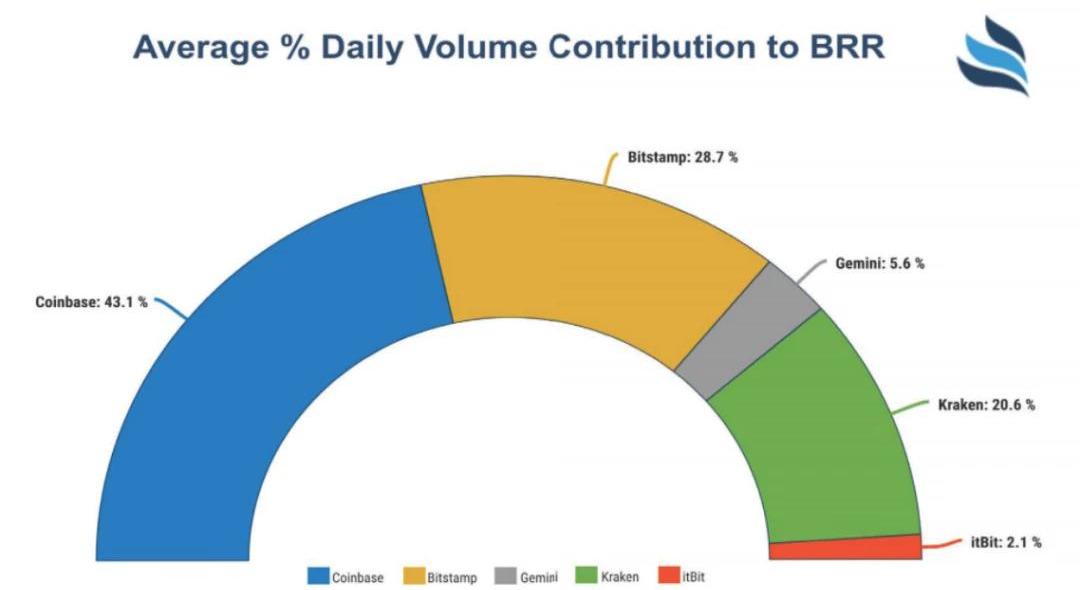

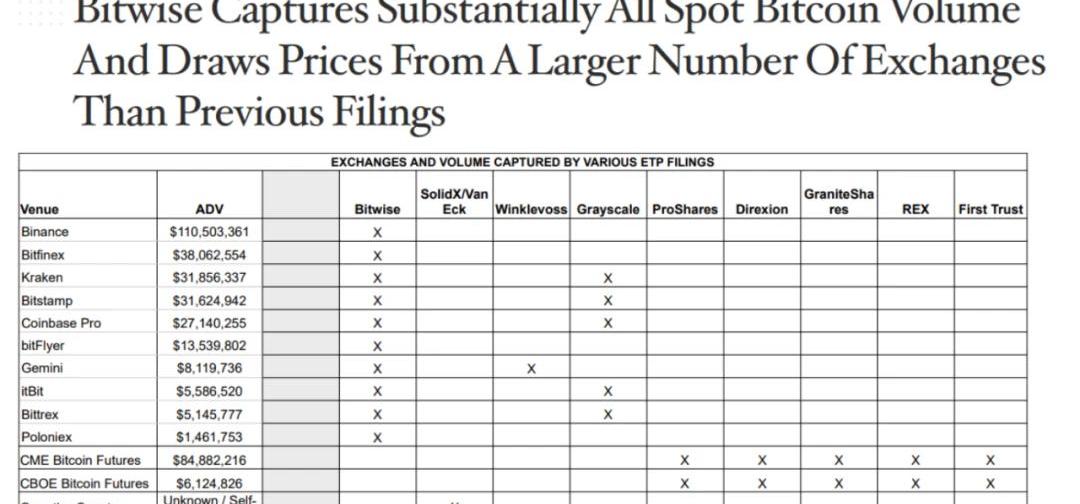

芝商所比特幣參考利率成分來源:WilshirePhoenix對于CME和美國有抱負的基金來說,將穩定幣交易量排除在外,而將重點放在監管更嚴格的交易所或許是更有意義的。根據2019年的BitwiseInvestments報告,即使在CME沒有發現比特幣價格,多年來套利效率也有所提高。Bitwise的分析發現,“這十個交易所之間的套利實際上是完美的”。因此,由于沒有持續的價格差異,CME參考指數可以輕松選擇少數交易所,但前三家除外。盡管最近的Bitwise比特幣ETF提案已經撤回,但其價格形成與競爭對手有所不同。Bitwise使用更廣泛的基本成分,它還包括基于穩定幣的交易所。

研究:通過限制使用存入資產可保護客戶免受加密貨幣托管商破產風險:金色財經報道,萊頓法學院的一組研究人員認為,如果加密貨幣托管商進入破產狀態,圍繞法律程序和投資者權利的問題仍然缺乏明確性。該小組分析了如何持有比特幣以及如何創建和轉讓其所有權。研究基于Coinbase、Gemini和Kraken等主要加密交易所的當前條款和條件。研究發現,法院通過引用??最終關閉的兩個加密貨幣交易所MtGox和BitGrail的案件,否認了客戶的賠償要求。這是因為比特幣不能成為所有權對象,或者由于加密資產是混合存放的。該研究的作者建議,禁止或限制使用存入的資產可以更好地保護客戶免受加密貨幣托管商破產的風險。這可以通過將比特幣存儲在單獨的區塊鏈地址中來完成。該研究提出了三個主要建議:1.加密投資者應收到有關加密托管商是否將使用其存入的比特幣的信息;2.加密投資者要求從破產的加密托管商那里收回比特幣的主張可以被視為具有合同效力。3.禁止或限制加密托管商對已存入的加密資產進行再利用。[2020/6/4]

動態 | 研究:近50%受訪者認為BTC在未來一年的增長率將超過標準普爾500指數:加密貨幣數據分析公司Chainalysis對金融業的350名專業人員進行的一項研究顯示,48.6%受訪者認為BTC在未來一年的增長率將超過標準普爾500指數。此外,43.9%受訪者將客戶對加密貨幣的需求視為加密貨幣被采用的主要原因,并且,有39.0%的受訪者將非法使用視為加密貨幣面臨的最大挑戰。還有37.2%的受訪者認為,美國政府是未來十年內最有可能推出全球數字貨幣的機構。(CoinGape)[原文鏈接][2019/11/10]

Bitwise比特幣ETF提案,2019年3月來源:BitwiseInvestments熟悉加密貨幣市場的人士會知道,穩定幣的市值、交易量、山寨幣交易對及其對加密市場的影響在過去兩年中已大大增加了。過去兩年中,穩定幣的市值不僅增長了八倍,達到210億美元,而且穩定幣交易對的支配地位及其交易量也大幅增長。

Messari的比特幣“真實交易量”來源:Messari.io更令人擔憂的是,CME將三個主要交易所排除在比特幣參考匯率之外。上述數據導致交易所在選擇更具包容性的指數中存在巨大差異,例如Bitwise的“實際比特幣交易量”,Messari的“實際交易量”和Nomics的“透明交易量”。根據Messari的24小時數據,無論CME選擇哪家交易所的背后原因是什么,其BRR指數都將排名前三的交易所排除在外。穩定幣對價格形成的影響尚未檢驗

WilshirePhoenix的報告是朝正確方向邁出的一步,這項研究的方法論無可挑剔。有足夠的證據支持他們的結論,即與受監管的美元法幣交易所相比,CME比特幣期貨更能影響比特幣價格形成。盡管執行得很好,但分析并不能證明幣安,Bitfinex,火幣或OKEx形成的比特幣價格不影響現貨價格。機構投資者可能對監管較少的交易所交易量或比特幣在穩定幣中的定價不感興趣,但這并不意味著這些對價格的形成無關緊要。對于散戶投資者而言,使用更廣泛的交易所和定價機制對檢驗比特幣等資產的價格發現更有意義。這一結論并不等于說明CME的比特幣參考匯率是錯誤的或易于操縱的。監管不嚴的交易所是否通過利用做市商和大客戶,而幾乎不用支付任何費用就可以放大交易量?在試圖確定它是否會影響比特幣的美元價格形成時,Tether的波動率是否過高而不用考慮?這些都是有根據的問題,值得進一步討論和調查。因此,在推斷CME比特幣期貨對比特幣價格發現的貢獻最大之前,我們有必要進行更廣泛的評估。

千呼萬喚始出來!拖了又拖,“鴿”了又“鴿”,歷時3年,讓人又愛又恨的Filecoin終于在10月15日晚間上線了,所有人總算能松一口氣.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:JXkin,Odaily星球日報經授權轉載。10月26日,DApptotal數據顯示,MakerDAO的鎖倉金額達到18億美元,創歷史新高.

1900/1/1 0:00:00Filecoin主網終于在昨天上線了。昨天火星財經進行了一整天的直播,請了各方專業人士從各個角度談自己對Filecoin的看法.

1900/1/1 0:00:00最近圈內可算是風波不斷,OKEX停止提幣,散戶出入金受限,新的政策法規出臺對發行數字貨幣進行了更嚴格的規定和禁止。這些消息都弄得不少投資者人心惶惶,與此同時,我們卻看到BTC和ETH在不斷上漲.

1900/1/1 0:00:00加密藝術市場正在崛起。“RightPlace&RightTime”是一個基于比特幣價格波動行為的數字藝術作品,該作品售價高達10萬美元;藝術家特雷弗·瓊斯創建的數字藝術作品“畢加索的公牛”在Ni.

1900/1/1 0:00:00演講:李禮輝,中國銀行原行長我們正在進入數字經濟社會。在數字經濟社會,什么最重要?我的答案:一是鏈接,二是信任.

1900/1/1 0:00:00