BTC/HKD+0.36%

BTC/HKD+0.36% ETH/HKD+0.21%

ETH/HKD+0.21% LTC/HKD+0.17%

LTC/HKD+0.17% ADA/HKD+0.54%

ADA/HKD+0.54% SOL/HKD+1.45%

SOL/HKD+1.45% XRP/HKD-0.15%

XRP/HKD-0.15%編者按:本文來自蜂巢財經News,作者:凱爾,Odaily星球日報經授權轉載。半個月內,發生在DeFi協議上的閃電貸攻擊一起接著一起,閃電貸成了黑客借來生「金蛋」的雞。進入11月,ValueDeFi、起源協議OriginProtocol、Akropolis和CheeseBank都遭到了閃電貸攻擊,總損失額超過1000萬美元。ValueDeFi的前身是被稱為「五姨夫」的YFV,它的損失超過540萬美元,這還是黑客「歸還」了200萬美元后的結果。頗有戲劇性的是,在被攻擊前一天,該團隊曾公開表示Value是最安全的DeFi項目,隨后便被黑客「光顧」。成都鏈安解釋,「閃電貸攻擊」指利用閃電貸和其他漏洞結合后,進行套利和操縱價格等攻擊。「閃電貸本身不是漏洞,不過作惡者可以利用它,以極低的成本撬動巨量資金,在多個協議間進行價格操縱或套利。」區塊鏈開發者小島美奈子認為,黑客能輕易操縱價格的原因是DeFi協議沒有采用安全的預言機策略,即當預言機傳達數據失真時,攻擊便極易發生。另有行業人士點出本質,DeFi協議在實現本身的功能時,采用單一市場價格反饋的設計極其危險。「因為是新的事物,很多項目在設計時并未充分考慮到這方面風險。」成都鏈安提示,項目方在業務邏輯設計時,應當考慮這類極端情況,必要時應找專業的審計機構審計。4天內兩DeFi協議遭「閃電貸攻擊」

CertiK:Zk Secure (ZK)遭遇閃電貸款攻擊:金色財經報道,據CertiK監測,Zk Secure (ZK)遭遇閃電貸款攻擊,目前共有7千美元被盜。請保持警惕。[2023/6/3 11:55:33]

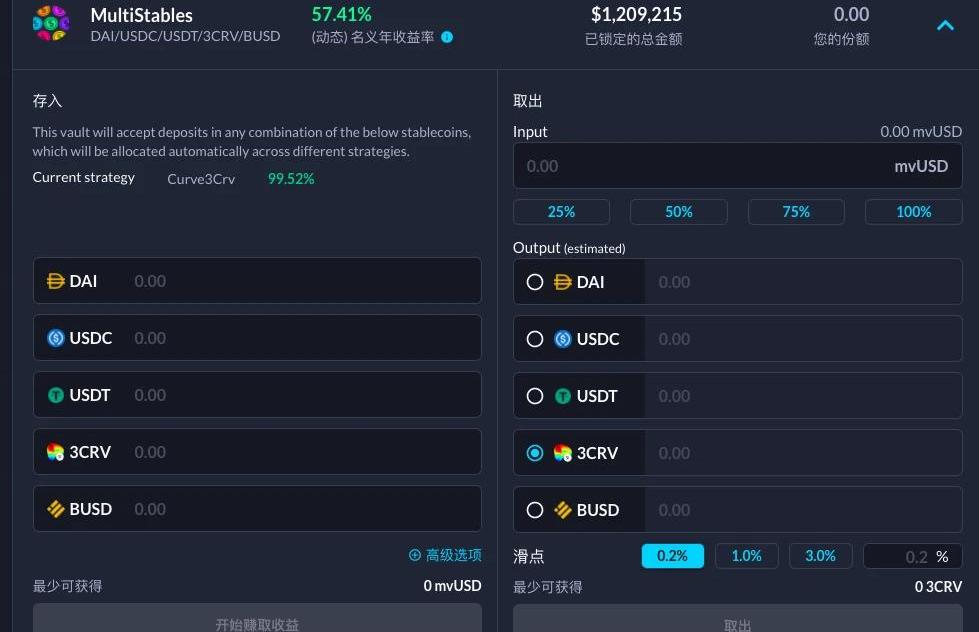

11月17日,起源協議OriginProtocol的穩定幣OUSD遭閃電貸攻擊,價格最低跌至0.13美元。此次攻擊使得OriginProtocol共計損失了225萬美元的DAI和100萬美元的ETH。就在這起安全事故的3天前,DeFi協議ValueDeFi也被黑客「光顧」,里面也涉及到閃電貸這一工具。11月14日23點36分,ValueDeFi的MultiStables機槍池遭受黑客攻擊,損失將近740萬美金的DAI。此前,ValueDeFi曾在社交平臺宣布自己是最安全的DeFi,結果立馬被打臉。黑客在完成攻擊后還返還了200萬美元,并以「doyoureallyknowflashloan」的提問發出嘲諷。

Grim Finance遭遇閃電貸攻擊,損失超3000萬美元:12月19日消息,據官方消息,Fantom鏈上復合收益平臺GrimFinance遭遇閃電貸攻擊,目前損失已超3000萬美元。攻擊者使用GrimFinance的保險庫策略中名為「beforeDeposit()」的函數進行攻擊,輸入惡意Token合約。目前GrimFinance已經暫停所有的金庫,提醒用戶立即撤回所有資產。[2021/12/19 7:49:10]

ValueDeFi的MultiStables機槍池正常頁面閃電貸似乎成了黑客近來最得心應手的工具。今年以來,多起DeFi的安全事故都被安全機構指出利用了「閃電貸攻擊」,受害項目方包括bZx、Balaner、Havest、Akropolis、CheeseBank等,以及最近的ValueDeFi和OriginProtocol。「開發者還沒有了解以太坊的特性,」區塊鏈開發者小島美奈子認為,頻頻發生閃電貸攻擊是因為項目開發者對此缺乏了解。閃電貸是什么?利用它的攻擊到底是怎么發生的?Jeff是區塊鏈安全公司PeckShied硅谷研發中心負責人,他對蜂巢財經介紹,區塊鏈上的閃電貸是一種「不需要抵押就可以借貸」的貸款方式,但貸方必須在同一區塊內還貸,否則這個交易就會失敗。所以閃電貸對借款平臺來說基本是零成本、零風險。而黑客就可以利用這樣的貸款方式,以很小的成本借出大筆資金,然后用這筆資金去造成一些數字資產的價格波動,再從中漁利。根據安全機構的梳理,我們可以清楚地從ValueDeFi的這起攻擊中,看到閃電貸攻擊的運作方式。當晚,黑客先通過Aave的閃電貸功能借來8萬枚ETH,緊接著通過UniswapV2上的閃電貸借來1.16億枚DAI。借來大把錢后,黑客開始在Curve和ValueDeFi上操縱價格進行套利。選擇這兩個協議,黑客是利用了它們之間的關聯——Curve上有USDC的兌換池,要想在ValueDeFi合成資產3CRV,也需要用到USDC。在Curve上,黑客主要是用閃電貸借來的錢抬高USDC的價格,一度讓這個美元穩定幣脫錨上漲至1.788美元。而在ValueDeFi上,黑客將一部分DAI存入該協議的機槍池中,鑄造出名為3CRV的合成資產。ValueDeFi機槍池合約中有3種合成資產,分別是3CRV、bCRV和cCRV,為了方便計價,該協議合約在鑄幣時會將bCRV、cCRV轉換成3CRV進行計價,轉換途徑需先將bCRV/cCRV換成USDC,再把USDC換成3CRV。問題就出在這里。由于ValueDeFi以Curve的價格作為預言機,而Curve上USDC的價格已經大幅上漲。因此,當攻擊者發起3CRV提現時,合約會照常將bCRV、cCRV轉換成以3CRV計價,但此時USDC/3CRV的價格被操作拉高,導致用bCRV、cCRV能兌換出更多的3CRV。黑客正是憑此完成了套利,在歸集資產、還完閃電貸后,空手套利740萬美元。簡單來說,整個過程中,閃電貸本身正常運行,但黑客先后利用Aave、UniswapV2的閃電貸功能借出一大筆錢,再通過Curve操縱USDC的價格,影響ValueDeFi的功能,鑄幣套利。預言機策略失當是風險源頭

幣安智能鏈上AMM協議BeltFinance遭到閃電貸攻擊:5月30日消息,PeckShield“派盾”預警顯示,BSC鏈上結合多策略收益優化的AMM協議BeltFinance遭到閃電貸攻擊。[2021/5/30 22:56:01]

從ValueDeFi的失竊案例看,它被攻擊主要是由于預言機出了問題。實際上,被攻擊時只是Curve上的USDC價格出現了短暫偏差,其他市場的USDC價格并沒變。但由于ValueDeFi采用的是Curve現貨價格作為預言機,才導致了套利空間的出現。小島美奈子認為,防范閃電貸攻擊,需要協議開發者使用安全的預言機策略。但怎樣才算得上是安全的預言機策略?這正是目前開發者需要持續探索的難題。由于閃電貸攻擊頻頻發生,這個功能被一些人貼上了黑標簽。有人認為,閃電貸是危險的工具;還有人覺得,它只是讓協議的漏洞更早暴露出來,對協議的安全提升有益。Chainlink的CMOAdelynZhou便是帶著發展的眼光來看待閃電貸的兩面性。他認為,閃電貸的新奇之處在于,它可以讓世界上任何一個人短暫地成為資金充裕的交易者,當然,這也讓這個人具備了突然操縱市場的可能性。但本質上,「閃電貸攻擊」這個詞并沒有抓住問題的全部。閃電貸本身不是漏洞,它只是揭示了DeFi存在已久的系統性風險。AdelynZhou與小島美奈子的觀點一致,即閃電貸攻擊往往只是對價格預言機的攻擊,「DeFi生態系統中真正的系統性風險是圍繞著中心化的Oracle,而不是閃電貸。」因此,AdelynZhou認為,「閃電貸攻擊」這種說法分散了關注點,一些擁有數億美元TVL的DeFi協議仍然依賴于單一交易所的價格反饋Oracle,這才是導致價格容易被操縱的根源。這其實與一些中心化交易所合約市場被操縱的情況類似。去年5月,Bitstamp交易所BTC現貨價格閃崩,導致合約交易平臺Bitmex短時爆倉2萬個比特幣,時值1.5億美元。這是因為,Bitmex的BTC合約指數成分中采用了Bitstamp的BTC現貨價格,且權重達50%。而在OKEx的合約指數成分中,采用了4個以上的交易所現貨價格,且權重分散,因此受到的影響較小。這或許能給予DeFi開發者們一些啟示——要在價格預言機這一源頭上下功夫,才能避免因預言機傳達失真數據而帶來的價格操縱風險。Jeff則提供了另一種預防方案,他介紹,根據閃電貸的特性,借貸和取款都要在一個區塊內完成,所以對DeFi協議開發方來說,更穩妥的設計是不允許在同一個區塊內存款和取款,這樣試圖利用閃電貸的黑客便無計可施。作為一種新的、不存在于傳統金融世界的借貸模式,閃電貸通過區塊鏈被創造,頗有創新意義,但它不應成為黑客的幫兇。DeFi協議開發者理應在頻頻發生的「閃電貸攻擊」中吸取教訓。成都鏈安提示,項目方在業務邏輯設計時,應當考慮這類極端情況。如果對此不了解,應找專業的審計機構進行審計和研究,防范各種可能的風險。

閃電貸平臺Equalizer將于今日17點開啟流動性挖礦計劃:閃電貸平臺Equalizer Finance宣布將于UTC時間4月22日9點(17點)開啟流動性挖礦計劃。限制規模的質押池將開放一周。流動性提供者可以在以太坊和幣安智能鏈(BSC)鏈上挖掘流動性,活動時間為120天。[2021/4/22 20:46:58]

慢霧發布Value DeFi協議閃電貸攻擊簡要分析:據慢霧區消息,Value DeFi遭遇閃電貸攻擊的分析如下:

1.攻擊者先從Aave中借出8萬個ETH;

2.攻擊者使用8萬個ETH在Uniswap WETH/DAI池中用閃電貸借出大量DAI和在Uniswap WETH/DAI兌換大量USDT;

3.用戶調用ValueMultiVaultBank合約的deposit合約使用第2步中小部分DAI進行充值,該合約中一共有3種資產,分別是3CRV、bCRV、和cCRV。該合約在鑄幣時會將bCRV, cCRV轉換成以3CRV進行計價,轉換完成后,Value Defi合約根據總的3CRV價值和攻擊者充值的DAI數量計算mVUSD鑄幣的數量;

4.攻擊者在Curve DAI/USDC/USDT池先使用第二步中剩余的大部分DAI和USDT兌換USDC,拉高USDC/3CRV的價格;

5.攻擊者發起3CRV提現,這時會先將合約中的bCRV, cCRV轉換成以3CRV計價,由于USDC/3CRV價格已被拉高,導致bCRV, cCRV能換算成更多的3CRV;

6.攻擊者使用3CRV換回DAI,并在Uniswap中兌換回ETH,然后歸還Aave的閃電貸 。

總結:由于 Value Defi 合約在鑄幣過程中將合約資產轉換成 3CRV 時依賴 Curve DAI/USDC/USDT 池 中 USDC/3CRV的價格,導致攻擊者可以通過操控 Curve DAI/USDC/USDT 池 中 USDC/3CRV 的價格來操控 mVUSD/3CRV 的價值,從而獲利。[2020/11/15 20:52:09]

Tags:CRVDEFIEFIDEF3CRV幣ChargeDeFiValuedefi vSWAPBasketDAO DeFi Index

編者按:本文來自imToken,Odaily星球日報經授權轉載。金融是區塊鏈最容易落地的場景。過去的一年,我們在以太坊生態中看到的各種去中心化的金融產品,很多都帶著傳統金融產品的影子,像是去中心.

1900/1/1 0:00:00編者按:本文來自Bingbang,Odaily星球日報經授權轉載。 每次我丟零食給我家金毛的時候,我總會好奇“為什么連我家的金毛,它也可以準確的判斷出拋物線的弧線,一口接住零食!”以至于偶爾我會.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:DelphiDigital,加密貨幣研究機構,編譯:盧江飛,星球日報經授權發布.

1900/1/1 0:00:00編者按:本文來自野花說,作者:郭成淦,Odaily星球日報經授權轉載。目前BTC的價格離2017年大牛市最高點的19798.68美金也就一步之遙,且市場表現依然強勢;相反,ETH的走勢有點偏弱,

1900/1/1 0:00:00閃電貸與流動性挖礦一樣,都是創新的流動性機制,這兩個概念是近期DeFi生態的熱門話題,引來了廣泛關注.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。 瑞波幣及其經濟生態系統的可持續性與比特幣或以太坊不同,瑞波幣不是依靠挖礦獲得的數字資產,現在市場上已經出現的瑞波幣都是被創建出的.

1900/1/1 0:00:00