BTC/HKD+2.22%

BTC/HKD+2.22% ETH/HKD+2.75%

ETH/HKD+2.75% LTC/HKD+5.02%

LTC/HKD+5.02% ADA/HKD+5.04%

ADA/HKD+5.04% SOL/HKD+4.81%

SOL/HKD+4.81% XRP/HKD+3.03%

XRP/HKD+3.03%一、基本情況

1.1項目簡介

HarvestFinance是構建在ETH上的收益聚合器,對標YFI協議。HarvestFinance屬于應用層,本質上來看是通過其策略將用戶資金投入協議層,獲取最大化收益的一個控制器。目前DeFi賽道仍處于早期階段,仍有長遠發展空間。1.2基本信息

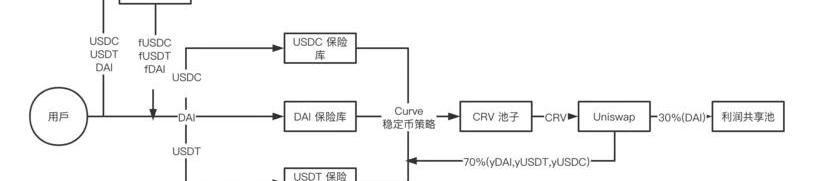

Harvest是一個追求高收益的自動挖礦平臺。用戶可以存入DAI、USDC、USDT等來獲得對應的fDAI、fUSDC、fUSDT等生息代幣作為存款憑證。在收益分配上,30%的挖礦收益分配給FARM持有人,用作Harvest用戶的長期激勵與利益綁定。

比特幣兌法幣交易美元占比升至83.19% 韓元升至第三:Coinhills數據顯示,當前比特幣兌法幣交易占比中美元占比升至83.19%,仍排名第一;歐元占比為5.32%,排名第二;韓元升至第三,占比為4.51%;排名四五位的分別為日元(3.98%)、土耳其里拉(1.02%)。[2021/3/27 19:21:44]

二、項目分析

2.1團隊

匿名團隊,身份未知。2.2募資情況

無預售、無預挖、無投資人,只能通過流動性挖礦獲得。2.3項目亮點

Harvest.Finance在產品構成本身沒有太多新意,主要功能與YFI如出一轍,即核心功能為解決用戶獲得高收益的訴求。但是,減少了用戶對高收益策略的搜尋成本以及降低了用戶的gas費成本。三、項目發展

比特幣兌法幣交易美元占比升至71.55%:Coinhills數據顯示,當前比特幣兌法幣交易占比中美元占比升至71.55%,仍排名第一;排名第二為日元,占比為15.76%;韓元排名第三,占比為5.24%;排名四五位的分別為歐元(4.03%)、土耳其里拉(1.20%)。[2021/2/16 19:51:29]

3.1項目發展歷史

四、通證模型

4.1通證分配

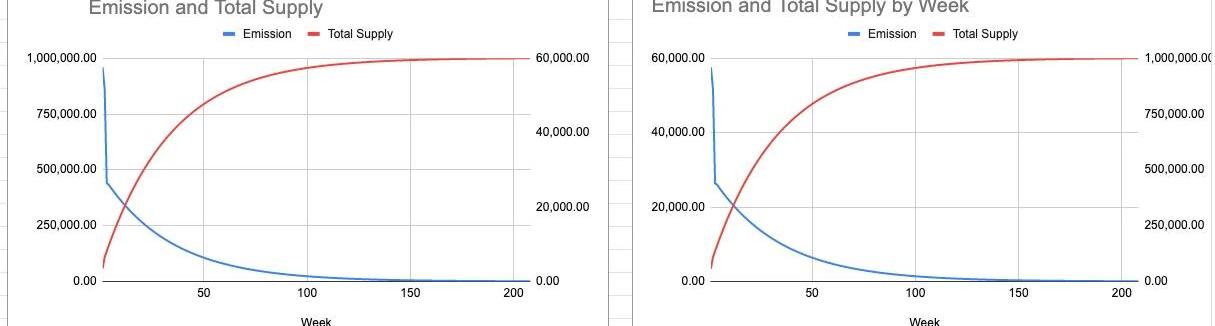

項目推出的第一個月,前四周只會釋放總供應量的23.2%的FARM,后每周減少4.45%供應量,直到208周。雖然沒有預挖,但是項目將逐步釋放一些屬于團隊的代幣,用來以激勵項目進一步的發展:70%的FARM代幣將分配給Unsiwap等自動化做市商上的流動性提供商;20%的FARM代幣將歸屬開發團隊,來持續迭代產品和項目;10%的FARM代幣將歸屬財政部,用來支付額外的開發和推廣費用;

BTC合約多空持倉人數比升至1.01,幣價創新高后看漲情緒回升:分析師表示,截至12月1日10:30,根據OKEx交易大數據,BTC合約多空持倉人數比為1.01,場內多頭再度占據主動;季度合約基差擴大至353,永續合約資金費放大至14.05,交割及永續合約持倉總量回升至12億美元上方,意味著多頭有陸續入場的趨勢;BTC交割及永續合約精英持倉方面,空頭持倉雖無顯著波動但多頭持倉下降逾2%,精英多頭未見強勢。從期權合約數據來看,看漲/看跌主動買入量比大幅升值3.51,說明市場長期看漲。[2020/12/1 22:41:04]

通證釋放模型4.2通證價值

比特幣兌法幣交易美元占比降至65.87%,英鎊占比升至第五:Coinhills數據顯示,當前比特幣兌法幣交易占比中美元占比降至65.87%,仍排名第一;排名第二為日元,占比升至27.63%;歐元排名第三,占比為2.18%;排名四五位的分別為韓元(2.07%)、英鎊(0.82%)。[2020/9/7]

HarvestFinanceFARM代幣作用:1)FARM是Harvest的治理代幣;2)FARM持有者可以對機槍池的提案進行投票;3)FARM持有者可以將其代幣質押在HarvestFinance的利潤共享池,獲取Harvest業務30%的利潤分成,這是項目的一大特色。HarvestFinance策略利潤轉換為USDC,并用于在市場上購買FARM代幣,然后將其發送到利潤池,按比例分配給FARM代幣鎖倉者。通過此策略,給FARM代幣帶來了市場買盤,并可能提高其幣價。此外,用戶在進行FARM鎖倉時會自動復利。總而言之,FARM的價值來自各種部署策略中產生的利潤,并反饋給其生態參與者。與YearnFinance不同的是,HarvestFinance團隊不會收取存取資產的費用。五、賽道

比升資本宣布成立1000萬美元專項基金,重點投向Defi等項目:比升資本日前宣布將成立1000萬美元專項基金,重點投向Defi等創新賽道項目,包括但不限于Defi、IPFS/Fil、波卡生態等熱門領域,以構建更完善的投資布局,同時促進區塊鏈生態的健康發展。

Bitrise Capital(比升資本),是?家最早期開始布局區塊鏈的投資機構,創始團隊均是行業早期布道者,旨在挖掘真正優質的區塊鏈項?,并為其對接?業內最為精英的資源。[2020/8/25]

5.1賽道概述

DeFi收益聚合器是Defi賽道的重要一環,可以說基本掌握了長尾資金流量的入口。它的重要性不言而喻,而且從近期YFI相繼收購Pickle、Cream、Cover、Akropolis、SushiSwap等項目,以及發布的Q3財報,無不體現出聚合器的拓張能力和戰略版圖。綜合來看,DeFi收益聚合器的整體賽道意義有三個點:1、減少用戶操作步驟,提高時間效率2、減少用戶費用3、提高用戶收益聚合器最大的差異其實就在于協議的底層策略,目前來看,該賽道的核心競爭點在于如何維持較高的流動性挖礦的收益率來吸引并鎖定用戶提供流動性。流動性挖礦是一種網絡參與機制,具體原理是:用戶向DeFi協議提供資金,以換取該協議的原生代幣。HarvestFinance以及目前市面上的DeFi聚合器本質上都類似于YearnFinance。DeFi收益聚合器要做的就是通過動態分配各種DeFi協議的流動性來優化收益。可自動將DeFi生態系統中提供的流動性分配到不同的池中。可將其視為一種自動化的收益耕種協議,該協議探索市場以獲得最高的回報可能性,并為這些機會對接資金。如上面所提到的,Harvest的獨特之處在于其利潤再分配。通過將其業務30%的利潤用于獎勵FARM代幣持有者,在原先的聚合策略上面多了一層激勵機制,這也是HarvestFinance的收益率領先于同類聚合項目的核心要素之一。5.2競爭分析

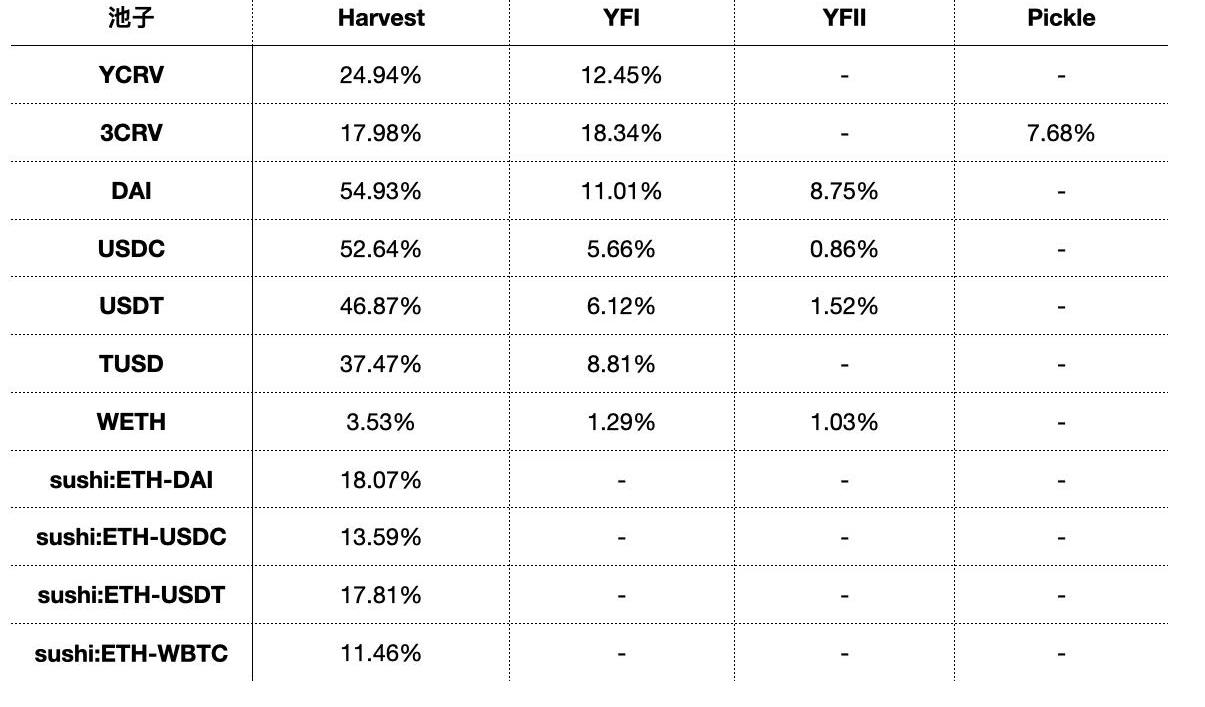

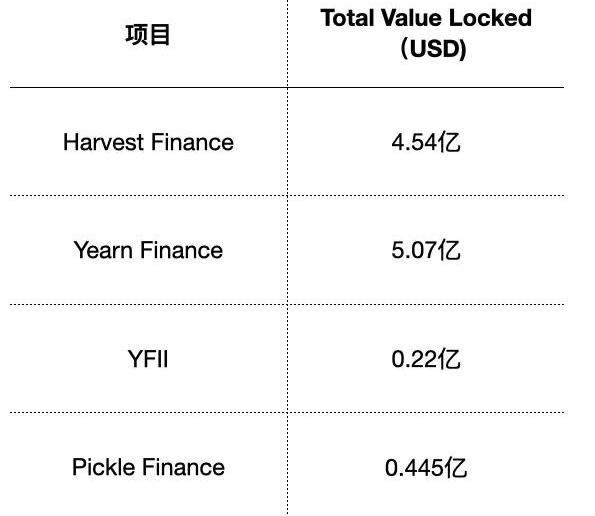

關于競爭的對比主要包含以下三方面:第一:機槍池策略對比;第二:收益率的對比;第三:資產規模的對比;策略對比機槍池資金配置的配比其實比較明顯,基本包含CRV策略和Uniswap策略。主要通過向流動性挖礦用戶提供自己平臺的分紅代幣FARM來達到超過FYI的收益率。

策略流程圖

收益率對比

聚合項目鎖倉量對比近期從資產規模與收益率來看,Harvest具有較強的競爭優勢,但由于此前發生的漏洞攻擊問題,市場對Harvest項目的信心仍需等待恢復。六、總結

1、Harvest的聚合器賽道仍有長足的成長空間,Defi整個市場仍處于早期階段。在后期Defi的發展中,聚合器這一賽道將獲收益。在保證修復安全性、恢復投資人信心的前提下,Harvest項目本身有非常廣闊的市場機會。2、Harvest的代幣經濟模型有較強的競爭力,代幣能有效捕獲項目所產生的價值。對比賽道龍頭YFI,除了項目聲譽有明顯差距外,更需要補足生態布局、產品能力、產品調性。3、技術漏洞成為了阻礙DeFi發展的大山,會導致用戶參與的信心和熱情也大減。因此,DEFI保險相關的生態機會目前已開始在市場上出現。4、HarvestFinance團隊成員匿名,這對于投資該項目來說存在一定的風險。

編者按:本文來自加密谷Live,作者:LIESLEICHHOLZ,翻譯:Olivia,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,星球日報經授權發布。2020年12月5日,2020世界區塊鏈大會·武漢正式在武漢國際會展中心開幕.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析 | BTC突破近一年高點,市場或出現結構性變化:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8),

1900/1/1 0:00:0012月1日,數字貨幣市場炒了近一年的大事件,“ETH2.0”終于迎來啟動時刻。當晚20時,備受關注的ETH2.0信標鏈創世區塊正式啟動。ETH2.0的目標是提高自己的可擴展性、安全性和可編程性.

1900/1/1 0:00:00摩根大通表示,加密貨幣在主流金融圈中的興起是以黃金的犧牲為代價。摩根大通是少數幾家預測黃金和加密市場將發生重大轉變的華爾街銀行之一.

1900/1/1 0:00:00編者按:本文來自話夏看市,作者:話夏,Odaily星球日報經授權發布。我必須承認的是,當初在一級市場投資DOT,確實存在較大的不確定性,當時也僅能通過白皮書、愿景、開發團隊的代碼能力、經濟模型的.

1900/1/1 0:00:00