BTC/HKD+0.85%

BTC/HKD+0.85% ETH/HKD+1.29%

ETH/HKD+1.29% LTC/HKD+0.92%

LTC/HKD+0.92% ADA/HKD+1.86%

ADA/HKD+1.86% SOL/HKD+0.73%

SOL/HKD+0.73% XRP/HKD+0.91%

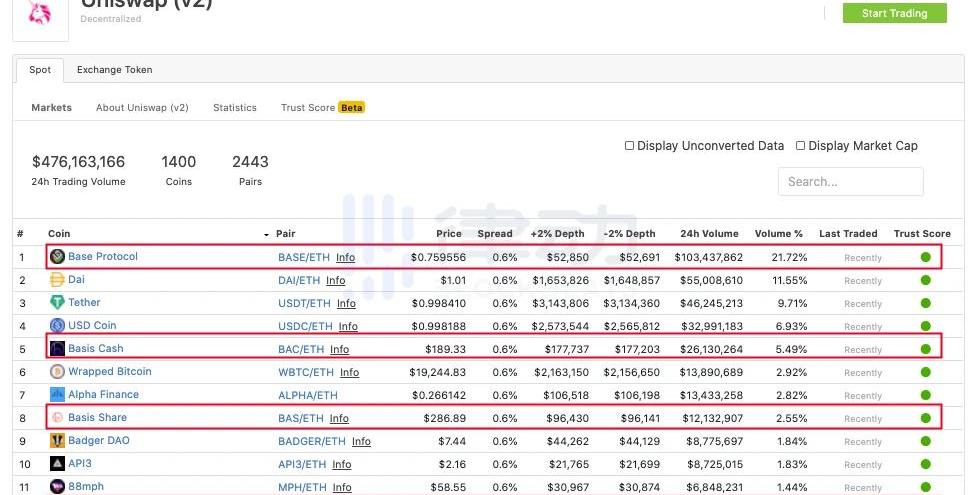

XRP/HKD+0.91%編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。細心的農民發現,近期Uniswap上算法類型的穩定幣交易量急速上升,其中BaseProtocol的算法穩定幣BASE在過去24小時成交量達1.03億美元,占Uniswap日成交量的21.72%。BasisCash項目的穩定幣BasisCash和所有權代幣BasisShare成交量進入前十,兩者合共占Uniswap單日成交量的8.04%。

圖源:CoinGecko除此之外,曾經一個月收益510%的AMPL又開始了通脹,在12天內實現了資產翻倍。其單日交易量在Uniswap上達到了543萬美元,排名12。律動BlockBeats梳理了最近大火的算法穩定幣以及他們各自的rebase機制。Ampleforth(AMPL)

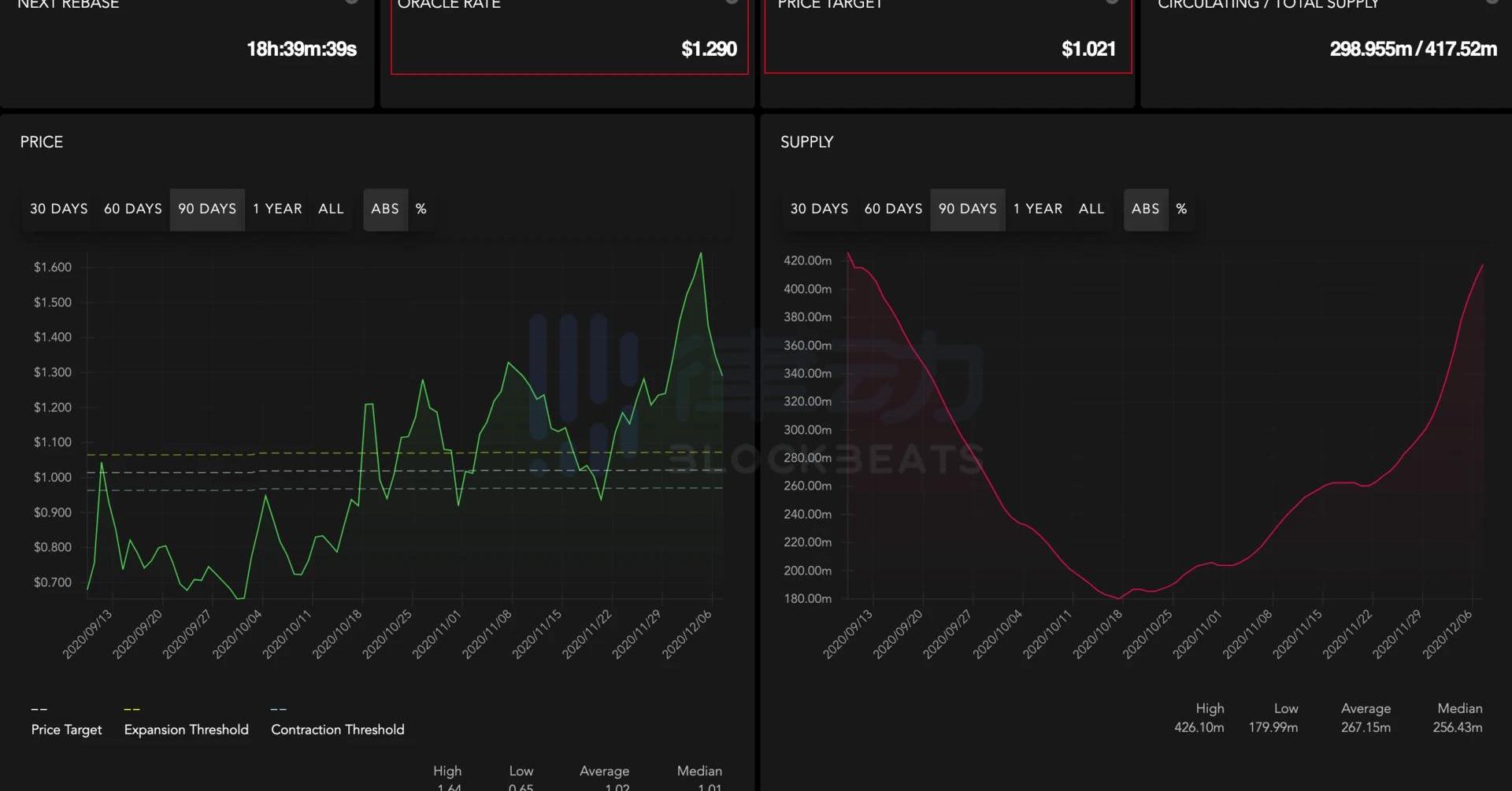

AMPL穩定幣設計機制采用彈性機制,AMPL有一個目標價格,假如其目標價格為1美元,那么其名義匯率高于一定的閥值,協議就會同比增加所有用戶的代幣數量;如果AMPL價格低于目標價格一定的閥值,那么協議就會減少用戶持有的代幣數量。AMPL官網將會根據目前AMPL的目標價格以及預言機價格進行rebase,rebase將于每日的北京時間10:00進行。

分析:目前Uniswap和Curve上USDT賣出量急劇上升:金色財經報道,Uniswap和Curve協議上的特定流動性池,DeFi生態系統中最大的池,目前似乎充斥著USDT賣家。根據Blockworks Research分析師Ren Kong的說法,目前兩個主要礦池似乎容易受到巨大拋售壓力的影響,持有3.8億美元USDT、USDC和DAI的Curve 3pool,以及持有7585萬美元USDC的Uniswap v3USDC/USDT礦池和泰達幣。Curve 3pool是第三大DEX礦池,也是DeFi(去中心化金融)領域最大的USDT和DAI礦池。兩者都被認為是DeFi的關鍵,并且都在迅速看到USDT的構成急劇上升,穩定幣在Curve 3pool中的份額從三天前的22%上升到撰寫本文時的50%以上。換句話說,USDT持有者一直在逃離穩定幣,積極出售USDT換取USDC/DAI。Curve 3pool的總影響約為1.2億美元的USDT凈流入(賣出壓力)。(Blockworks)[2023/6/15 21:38:41]

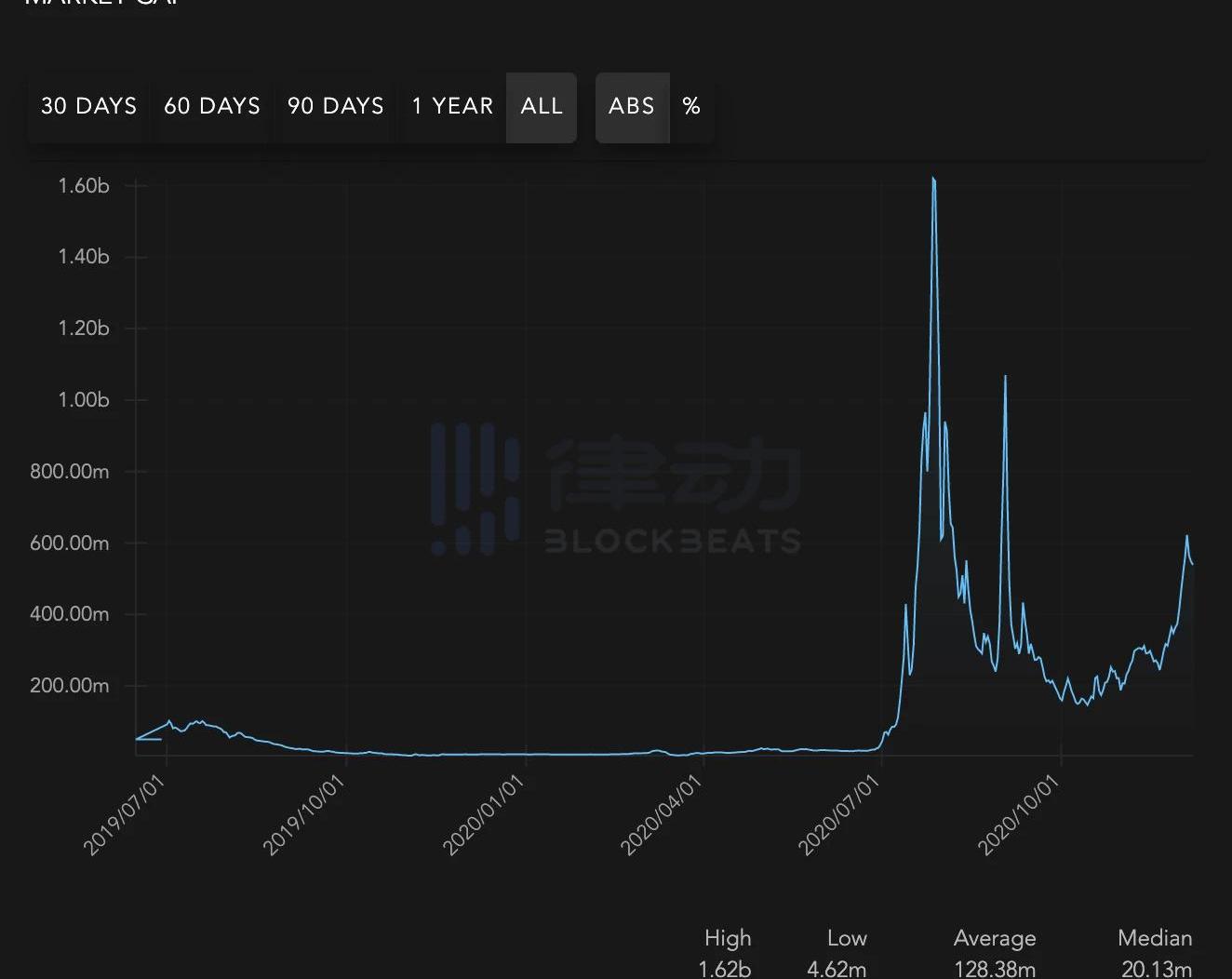

通過AMPL的機制,其實可以發現AMPL并非傳統意義上的穩定幣而是一種通過博弈使其價格趨向于穩定。其代幣總量沒有上限,如果價格一直高于目標價格,那么代幣數量便會一直增加。這表明,AMPL的市值能夠更好反映AMPL代幣的價值,用戶購買的并非恒定的AMPL代幣而是AMPL市值的份額。AMPL這種特殊的設定決定了,一旦陷入群體性價格fomo情緒,AMPL急漲急跌將會頻繁發生。通過AMPL的市值也可發現,就現階段而言,AMPL更像一種投機代幣而非穩定幣。

Bill Miller旗下Miller Opportunity Trust:比特幣作為數字黃金具有巨大的上漲潛力:9月6日消息,知名基金投資大鱷Bill Miller旗下價值型基金Miller Opportunity Trust在周五的投資者更新報告中提到其比特幣敞口。在在半年報(截至2021年6月30日)中,該公司強調今年早些時候投資灰度比特幣信托(GBTC)時表示,“在本季度,隨著比特幣下跌,該信托基金的交易價格相對其所持標的資產比特幣出現較大折價,從而提供額外的上漲潛力。我們相信比特幣作為一種‘數字黃金’具有巨大的上漲潛力。黃金市值超過11萬億美元,而比特幣目前市值大約6000億美元,要趕上黃金還有很長的路要走。我們處于持續采用曲線的早期,比特幣將具有波動性,但我們認為風險回報是有吸引力的。”

據此前報道,根據8月27日向美國證券交易委員會提交的文件,Miller Opportunity Trust報告持有150萬份灰度比特幣信托(GBTC)。截至6月30日,總價值為4470萬美元。(The Block)[2021/9/6 23:02:06]

EmptySetDollar(ESD)

數據:Uniswap v2 LP費用超過比特幣網絡7天平均費用:以太坊開發者Evan Van Ness 援引CryptoFees數據稱,按每日收費計算,Uniswap已經連續兩天超過了比特幣。Uniswap創始人Hayden Adams很快回應稱:“Uniswap v2 LP費用終于超過了比特幣網絡7天平均費用。如果按v3計算,會更高。”Uniswap在過去24小時內產生了710萬美元的費用,而比特幣的費用為460萬美元。盡管有批評人士立即指出,Uniswap的Gas費用很高,但Hayden Adams指出,有關收入實際上是支付給流動性提供者的交易費,而不是Gas費。在另一條推文中,Adams表示以太坊的第二層擴展是非常必要的,他指出,今天,僅Uniswap用戶就花費了大約4200萬美元的Gas費用,幾乎是同期比特幣網絡費用的5倍。(Cointelegraph)[2021/5/12 21:52:24]

白皮書中,ESD聲稱自己是「彈性供應穩定幣」,但是其機制相比AMPL更加復雜。ESD認為自己是一種去中心化自穩定美元,并通過「債務」和「優惠券」的機制使ESD價格向美元靠攏。在ESD系統中,8小時為一個周期,在經過一個周期時,智能合約會檢查ESD代幣價格。當ESD價格超過1USDC,智能合約判斷市場對ESD代幣需求過高,將增發更多ESD,直到ESD價格回到1USDC。當ESD價格低于1USDC時,系統通過推出「優惠券」激勵用戶銷毀ESD代幣。優惠券可以以折扣價購買,這是一種在未來兌換ESD的憑證換言之,當ESD低于1USDC,交易者就可以低價購買ESD代幣并以錨定價售出來獲利。獲利計算的依據是:當前市場價格與1美元之間差額所維持的時間是否大于交易者預期的、ESD未回到1美元的時間。債務機制為系統提供了足夠時間來計算需求走低的情況,以便系統可以估算出要發行多少張「優惠券」。一旦我們回到固定匯率,債務將重置為零,此時就不能再發行新的「優惠券」了。如果ESD價格再次跌至低于錨定匯率的價格,則「優惠券」周期將再次開啟,債務從零開始累積,此時「優惠券」的折扣也會變得更低。目前。ESD報價0.98美元,總債務3738萬枚ESD,總優惠券價值2664萬枚ESD。

Uniswap交易量高峰比9月低60%:據Theblockcrypto網站數據,雖然距離10月份結束還有11天時間,截至目前,Uniswap交易量高峰已經比起9月份低60%。[2020/10/21]

BaseProtocol(BASE)

BASE是BaseProtocol的代幣,但是不是美元穩定幣,而是加密貨幣市值穩定幣。BASE通過1:1000000000000的比例錨定加密貨幣市值。假如加密貨幣的市值為5000億美元,那么BASE的價值便為0.5美元。BASE的目標價格是所有加密貨幣的總市值的萬億分之一:x0.1^12。BASE=時,基準處于均衡狀態。當這種平衡被破壞時,代幣供應將被調整。當BASE>時,通脹,使得BASE價格下降;當BASE<時,通縮,使得BASE價格上升。BASE的機制和AMPL類似,兩者的不同點在于錨定資產的不同,但是從市場來看,通縮通脹的機制并不能在BASE得到一個很好的反饋。就目前而言,BASE的炒作大于其實質的價值。BasisShare(BAS)、BasisCash(BAC)、BasisBond

動態 | 以太坊基金會向UNICEF捐贈2.5萬美元 以改善公立學校的互聯網接入:以太坊基金會首次向聯合國兒童基金會(UNICEF)的加密基金捐贈了1枚BTC和100枚ETH,總價值約2.5萬美元。UNICEF區塊鏈項目負責人Christina Lomazzo和UNICEF風投負責人Chris Fabian表示,這些資金最初將用于在世界各地的公立學校提供和改善互聯網接入,這是正在進行的“Project Connect(連接項目)”的一部分。塞拉利昂、哈薩克斯坦、吉爾吉斯斯坦和肯尼亞的政府已經對“Project Connect”及其基于區塊鏈的互聯網連接支付系統表現出了興趣。Fabian認為,數字支付是UNICEF及其聯合國的未來方向。(CoinDesk)[2019/10/22]

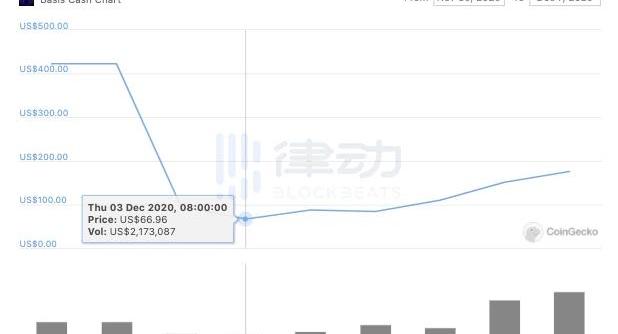

BasisCash的前身為Basis,Basis的最初設想是創建一個適合所有人的公平的經濟體系,而后由于法律限制而放棄了該項目。在Basis放棄后,匿名團隊接手了該項目并更名為BasisCash。BasisCash包含三種代幣:-BasisShare(BAS)-BasisCash(BAC)-BasisBondBasisCash于11月30日啟動。與大多數穩定貨幣一樣,BAC與美元1:1錨定,其價格將由另外兩種加密資產管理:BasisBond和BAS。從11月底開始,50000個BAC將在5天內分發給將五種穩定幣存入其智能合約的用戶。每日獎勵將按比例分配,用戶可以隨時取回資產。當BAC價格低于1美元時,用戶可以以一定的折扣購買BasisBond,通過折扣購買BasisBond的用戶在未來贖回代幣時能獲得一定利潤。當BAC價格高于1美元時,智能合約會允許Bond贖回人直接贖回BasisBond。如果在贖回BasisBond之后BAC的交易價格高于1美元,此時會導致BAC需求增加,那么就需要鑄造新的BAC代幣,這些代幣也會分配給BAS持有人。

雖然BAC與美元1:1錨定,但是從價格來看,似乎市場并未認為其為穩定幣。MakerDAO中國區負責人潘超曾撰文表示,Basis是一個比Bitconnect還危險的騙局。BasisBond并非債券,而是Basis的做多期貨,一旦Basis資金斷裂,信心失去,Basis便會進入死亡循環,由于沒有資產或任何信用背書,沒有人相信Basis進而沒有人去購買債券,Basis很容易發生擠兌歸零。YAM(YAM)

YAM本質上是一種彈性供應的加密貨幣,其供應量隨市場條件的變化擴大和收縮,初始目標為1YAM錨定1USDC。8月13日,Yam因彈性供應調整合約的漏洞,導致rebase時鑄造大量額外的yCRV。隨后,YAM宣布將進行遷移,并將項目交由社區。YAM目前的價格判斷采取Sushiswap平臺中YAM/ETH和ETH/USDC兩個交易對的時間加權平均價格。當YAM>1.05USDC時,YAM供應量增加;當0.95<YAM<1.05時,YAM不采取措施;當YAM<0.95USDC時,YAM供應量減少。BasedMoney($BASED)

和YAM類似,BasedMoney也采用彈性供應機制,$BASED每24小時進行一次rebase。與大部分采用USDC作為基準的穩定幣不一樣的是,$BASED采用Synthetix穩定幣sUSD作為基準。當$BASED和sUSD價差大于5%,將觸發一次rebase,代幣供應量增加,如果供應量增加后價差還大于5%,那么將繼續觸發rebase。例如,如果在周二晚上$BASED的價格為1.20sUSD,而在星期三晚上$BASED的價格為1.15sUSD,則rebase事件可以重新開始。當$BASED和sUSD價差小于5%,那么$BASED的供應將減少。DynamicSetDollar(DSD)

DSD主要是在ESD的基礎上進行改進,其原理大部分類似,主要的區別在于:1、周期時間:ESD以八小時為一個周期,而DSD以二小時為一個周期。2、rebase:ESD代幣供應一次rebase最大的變化為3%,DSD取消了百分比限制。同時,DSD和ESD在債券持有人和流動性提供者的建立上也有所不同。ESD獎勵中80%給債券持有人,20%給流動性提供者;DSD獎勵中60%給債券持有人,40%給流動性提供者。3、供應/獎勵機制:ESD供應量的公式為:

DSD供應量的公式為:

4、優惠券有效期:ESD的優惠券有效期為90個周期,DSD的優惠券有效期為360個周期。。Debase(DEBASE)

Debase系統中有兩個代幣,帶有彈性供應的穩定幣DEBASE和治理代幣DEGOV。治理代幣DEGOV總供應量為25000枚,允許用戶提出新提案以及對提案變更進行投票。DEBASE的價格采用DAI作為基準,并通過Uniswapv2預言機進行查詢。當DEBASE價格和DAI價差超過5%時,供應量增加;價差低于5%時,供應量減少。每24小時,合約進行一次rebase。如果rebase后24小時價差還超過5%,那么將再次進行rebase。RMPL(RMPL)

RMPL是AMPL的分叉項目,也采用彈性供應模型,其設計目的是最終達到穩定的1美元價格。當價格高于1.05美元時,總供給量會增加。每個持股人現在擁有更多的RMPL,從理論上講,這應該會增加賣壓并推動價格接近1美元。價格越高,調整基數的百分比也就越高。如果價格低于0.95美元,供給就會減少,購買壓力應該會再次將價格推高到接近1美元。和AMPL不同的地方在于,RMPLrebase采用隨機時間,RMPL的rebase總是在最后一次rebase后的0-48小時內隨機發生。RMPL的rebase發生平均頻率約為一天一次。總結

本文介紹了多個算法穩定幣,但是從代幣的價格上來看,似乎都沒能達成穩定幣的效果,更像是加密世界里的一場試驗。暴漲暴跌的背后更多的說明這個市場還并未達到均衡,采用rebase這一類博弈手段無法很好地令代幣達到波動變小并趨向于穩定的狀態。或許,采用質押主流幣鑄造穩定幣還是目前生成穩定幣最好地方式。

Tags:BASBASEMPLSIS2Based Financecoinbase能在中國用嗎Employment CoinBrosispay

12月1日下午,由Odaily星球日報聯合OKEx、鯨交所、海伯利安、Hashquark主辦的「進化之路——見證以太坊2.0階段0啟動線上直播峰會」成功舉行.

1900/1/1 0:00:00編者按:本文來自鏈捕手,作者:龔荃宇、echo,Odaily星球日報經授權轉載。在近2年的持續震蕩之后,瑞波代幣XRP在近段時間開始呈現猛烈漲勢,價格最高漲到月初的3倍以上,成為加密市場最受關注.

1900/1/1 0:00:00上個月,“幣圈第一大資金盤”PlusToken案迎來終審判決。270萬個注冊會員,最大層級高達3293層,收取數字貨幣總和超148億人民幣這一組組數據不可謂不觸目驚心.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。NFT的用途有哪些?目前為人熟知的大概是游戲道具和加密藝術,其次是在保險、域名等領域的應用,除此以外,NFT作為「代.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:HELENPARTZ,Odaily星球日報經授權轉載.

1900/1/1 0:00:00