BTC/HKD-0.85%

BTC/HKD-0.85% ETH/HKD-2.68%

ETH/HKD-2.68% LTC/HKD-2.31%

LTC/HKD-2.31% ADA/HKD-1.74%

ADA/HKD-1.74% SOL/HKD-3.14%

SOL/HKD-3.14% XRP/HKD-3.68%

XRP/HKD-3.68%編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。可能這篇有個更適合的標題叫:論狗莊是如何把他們小腦袋瓜里的空氣轉進銀行賬戶的?

大家好,我是佩佩,今天的內容算是上一期的一個續集,之前的內容看到了很多反饋,可能標題帶一個“暴跌”有引起小部分朋友的恐慌,不用慌哈,漲漲跌跌也都正常,沒有暴跌又哪里來的機會呢,我們還是很看好加密世界的長期未來,看今天的標題,咱們就老正能量了。雖說近30天大餅的漲幅近40%,但有人說這一波是慢牛,也有人說這次要一直漲到明年12月才好,不過如要細究原因,可能得到的要么是無可奉告,要么就是充滿信仰的一句周期使然。那么今天咱就來說道說道這個原因。可能故事的起源,還要從一位如今在圈內罵聲一片的男人說起,在2014年他開發了一個叫比特股的系統,第一次把加密貨幣等同于資產,可以像在銀行抵押房產一樣借出資金,抵押bts可以直接借出bitcny,bitusd,再通過承兌置換出法幣。下圖是當年bts興旺時的一段記錄:

Euler Finance社區就如何將追回的被盜資金分配給用戶進行投票:Euler Finance社區就如何將追回的被盜資金分配給用戶進行投票

金色財經報道,DeFi借貸協議Euler Finance背后社區正在就如何將追回的被盜資金分配給用戶進行投票,如果該計劃獲得批準,Euler將使用協議因黑客攻擊而被禁用時的價格來計算用戶資產和負債的價值。

此前報道,Euler Finance在3月份遭受了2億美元的黑客攻擊,該團隊上周表示,它已經收回了在黑客攻擊中被盜的所有“可追回資金”。根據Euler治理論壇的提議,收回的資金總額超過95,556個ETH和4300萬個DAI穩定幣。未追回的資金包括發送到Tornado Cash的1,100ETH和發送到與Lazarus Group相關地址的100ETH,Lazarus Group是一個據稱與朝鮮有關的黑客組織。[2023/4/11 13:55:39]

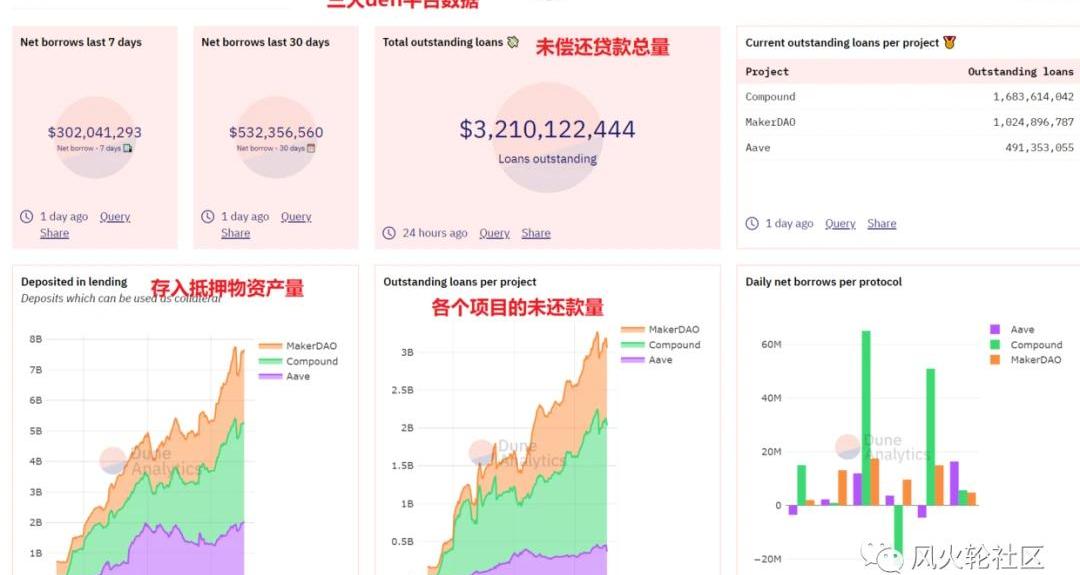

幣并不像現實中的資產,它流動性更強波動也更隨機,所以在比特股這家“銀行”里,設計了倍數的抵押率,抵押2美元的bts只能借出不到1美金,并設置了強制平倉,以防范市場風險。鏈上加杠桿的好處,在上一篇有講過,幾乎無成本,也沒什么門檻,而且只要不觸發風險是無限期的,不僅是無期限,只要碰上一個單邊上升趨勢,就會產生“浮盈加倉”(這個后面還會提到),從而促進更強的上升趨勢。而以上這些也是今年defi里最核心的故事,可能很多朋友以為defi就是抵押進去搶頭礦,不是的哈,那些只是表面,內核的東西在于借貸,現在無論是做借貸平臺的、做預言機的還是做機槍池的,表面上各種故事講得嗨起,實際還都是想做比bts更成功的銀行,因為誰能把“銀行”的業務做好,誰幾乎就等于掌握了一臺印鈔機。目前可以看借貸數據的有以下幾個地方:https://duneanalytics.com/hagaetc/lending

“比特幣是如何制造出來的”排名微博熱搜榜第29位:微博熱搜顯示,“比特幣是如何制造出來的”排名微博熱搜榜第29位。[2021/5/21 22:28:16]

這個是海外幣友把整理的數據轉成了圖表,我只截取了主要的,還有很多可以自行點開鏈接查看。這里主要數據來自三大借貸平臺compound/makerdao/aave,到今天的未償還貸款總量已經達到32億美金,且從趨勢來說仍處于向上增長狀態。這個量還是很大的,32億已經超過了BCH的市值,而稍微有點常識的應該清楚1億美金和1億美金市值這中間是可以相隔千山萬水。還有一個網站叫:https://loanscan.io/它主要可以查看compound上的一些具體數據,比如下圖是平臺清算變動:

上個月最大的清算發生在26號也就是大餅跌了11個點的那天,那天光在comp上就去掉了1億美金的杠桿。另外還有一個大平臺aave的數據可以通過下方網頁觀察:https://aavewatch.com/

Curve社區討論如何分配Synthetix跨資產交易費:根據YFI創始人Andre Cronje此前發布的鏈接,在Curve用900萬USDT兌換895.3萬枚sUSD,隨后利用這些sUSD在Synthetix交易所完成交易,獲得6689.94枚sETH。有社區成員指出,26859美元的費用收入將分配給Synthetix(SNX)質押者。

Curve團隊成員向社區征求意見,Curve跨資產互換將Synthetix作為橋梁,Synthetix將小部分交易費返給Curve,如何分配這些費用?其中列出四個選項:veCRV持有者、LP、兩者都分配、兩者都不分配。[2021/1/21 16:41:10]

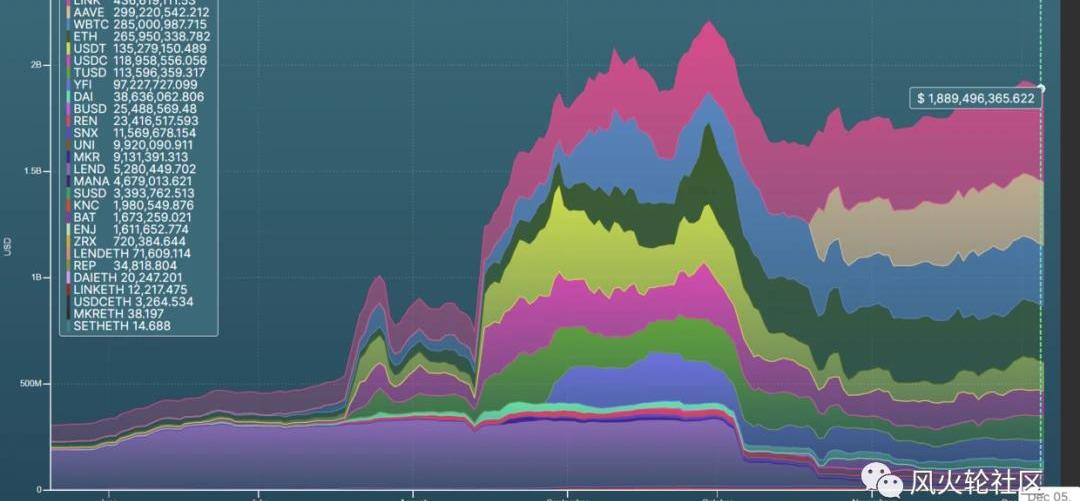

上圖是aave上各類資產的流動總量(包含借出平臺部分)的一個直觀圖,其中link以價值4.3億美金的流通量排在榜首,USDT/USDC/TUSD這些差不多都是一個多億的量,還有YFI今年的新秀,抵押市值已然達到了9700萬美金。如果要問今年defi圈的財富密碼,可能外面很多博主那是從概念術語到技術分析到資源背景到板塊賽道一通講,我這里給你最簡單的一個辦法,把上圖這個排名中穩定幣去掉,比特以太去掉,得到的就是defi豪華龍頭套餐:link/aave/yfi/ren/snx/uni

大咖零距離 | 行情巨震 如何合理配置幣圈資產:3月30日16:00,由金色盤面主辦、BTSE交易所獨家贊助的《大咖零距離》正式開播。屆時BTSE聯合創始人/CPO BrianWong,將在《大咖零距離》直播間分享《行情巨震,如何合理配置幣圈資產》,敬請關注,欲進群觀看直播掃描海報二維碼報名即可![2020/3/30]

以上這些幣,就像曾經的比特股一樣,它們有相當一部分抵押在aave里,借出了各類穩定幣,這里至少是3億美元的量。我們以YFI為例:

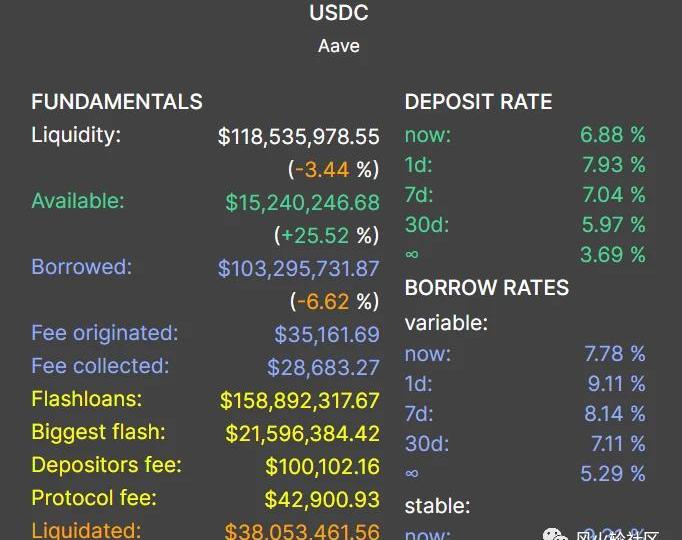

liquidity即在aave上的存入總量,價值9500多萬美金,要知道YFI現在總市值才8.4億,它還在交易所、其他defi平臺做流動性,所以在這里的量并不小了,這9500萬中,available也就是可用的是7200多萬,只有2300多萬的價值是borrowed借出的。但另一邊隨便看一個穩定幣的數據:

動態 | 南非稅務署正研究如何識別逃稅的加密貨幣交易者:據CCN報道,南非稅務機關南非稅務署(SARS)正在調查識別逃稅的加密貨幣交易員的方法。該機構專員Mark Kingon最近在約翰內斯堡的內部審計協會會議上說,該機構正在研究如何發現不符合要求的加密貨幣交易員,以調查任何未能從投資中申報利潤的情況。[2018/8/21]

1.18億美金的量,已經借出去了1.03億美金,這和我們上一篇談到的問題是一樣的,只是之前講的是wbtc,這是抵押各種山寨借出穩定幣,而借出的這些資金是有無限可能,可以繼續加杠桿拉升本幣,可以參與各類defi挖礦套利,也還可以說就把它換回法幣花掉。看到這里,是不是感覺沒啥問題,無非就是杠桿牛唄,但是。。

1.如果抵押是wbtc,eth這些全球流動性非常好的加密資產可能問題不大,但現在演變成什么了呢,基本上能有點網紅屬性的,咱就可以開抵押借U了,管它市值大小流動性多少,只要按市面價格算,這些幣估值有一個億,咱這就可以貸5000萬出來,但是個人都知道,這些幣如果一股腦砸到市場會是一種什么情況,所以你說這是不是一種把空氣變成money的渠道。2.還有個可能細思極恐的問題,想想YFI是從哪里來的,挖礦挖來的,那誰挖的多,顯然是誰錢多誰挖到的多,所以對于很多大戶來說,YFI就是在給他們提供零成本借資金的通道,可能這里很多人要說,那為啥他們不直接賣出,不一樣是換到了資金,沒流動性哈,現在一個都將近三萬U,幾百個往外一扔,全都得給砸傻。

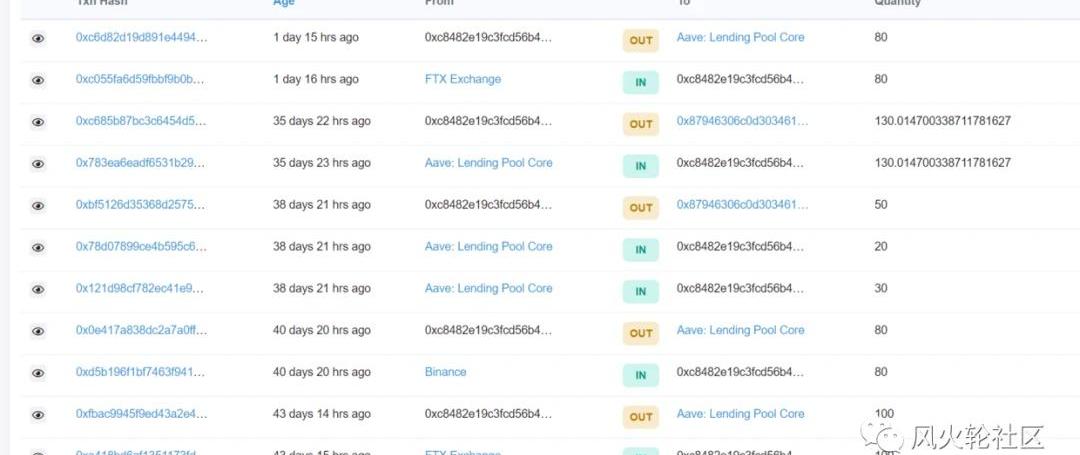

看看上面這種動輒手里就180個YFI的,最好的方式可能就是往aave里充了。而幣圈的貧富差距可能也來自于這里了,越是有錢,越有用不完的資金流,越還是加各種杠桿手段,越是沒錢的,越想著說存點U理財。。

3.再說一個更扎心的,你以為零成本現金流就完了嗎,前面提到過一個詞——浮盈加倉。假如你在3000U時有1萬美金的YFI,假如按抵押2能借1來算,當YFI3萬U的時候,你的持倉估值變為了10萬U,可以借到5萬U的資金,是你原先本金的5倍,這還只是算的單純持有,如果這中間還進行復利抵押,那又是倍數的增長。其實里面就講了很多這種靠抵押+幣價增長產生復利的故事,其中有一個比喻很深刻:像極了不僅在北二環內免費繼承一套四合院,還在2019年通過質押產權房借出2000萬人民幣貸款。以上就是對這屆defi狗莊背后操作的一些可能性猜想,不斷的發新幣新產品維持住一定的熱度和市值,只要讓它們能產生借貸,就產生了現金流,如果能做高它們的市值,那就等于開了一臺臺印鈔機。結語1.如何人為制造一場牛市,其實就是抵押空氣獲取更多的資金流,曾經比特股還是蠻受爭議的,我看現在大眾更喜歡被漲服,也不糾結這些了,今天的內容也是很正面的哈,defi繼續壯大,會產生更多的泡沫來推高整體市場,眼下大家都說明年更牛,也可能會是這樣來的。2.為什么現在幣種間表現存在差異,可能和技術基本面無關,就是某些幣上有更強悍的杠桿,而某些沒有,之前很多蹭挖礦熱點的項目,方向是錯了,不過似乎大家也逐漸反應過來了,今天看孫老板的借貸平臺過兩天就要上線了,懂的哈。當然我也覺得杠桿解決不了一切,還是需要有價值底層的。3.狗莊是和多軍站在一邊的,所以盡可能的做一個多軍吧,哪怕你發現了真相并不那么美好,因為跟趨勢做對真的很心累,還有就是找到你認定的確定性機會的話,是可以適當加一些鏈上杠桿的,光靠囤比特幣致富那是上個四年的故事。4.今天有個新聞是微策略大佬在19000又加倉了比特幣,其實傳統機構的策略不會說是傻傻囤賺個差價的,大概率是有杠桿在其中,要么是前腳加倉后腳就抵押借貸了,要么就是之前一萬買的幣抵押產生的浮盈加倉,自己壓根沒花錢。另外我看今天大炮評級的一篇內容,說是GBTC持有第二大股東三箭資本,也是aave這些借貸平臺背后的股東,這個信息量就有點大了。5.比特股的落寞多少還是有些自身機制的問題,今天這些defi量級更大市場也更大,應該說要好很多了,只是同樣的會害怕閃崩導致的清算,我們不知道這種發生幾率有多大,就10個點的下跌似乎影響不了什么,當然不管怎樣還是做好心理準備和風險應對策略。

編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。近期市場關于算法穩定幣的討論越來越多了,關于算法穩定幣為何會有這么多討論呢?我想原因可能有:1、穩定幣市場大,利潤豐厚,以前都被機構把持.

1900/1/1 0:00:00隨著加密數字貨幣的普及,越來越多的人開始接觸并擁有自己的加密數字貨幣,伴隨而來的則是用戶對資產安全重視程度的與日俱增.

1900/1/1 0:00:00貢獻者:MakerDAORWA工作組匯編者:Ran&Wesley@UPRETS,Chao@MakerFoundation摘要現實資產(RealWorldAssets.

1900/1/1 0:00:0011月26日,Cointelegraph中文舉辦線上訪談對話欄目HUBLIVE,本期主題為《揭秘投資機構入場加密市場》.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:凱爾,Odaily星球日報經授權轉載。在百度搜索「幣世界」、「非小號」,你一不小心可能會點進名為「區塊鏈平臺官方查詢中心」的網頁.

1900/1/1 0:00:00yearn正在“大殺特殺”。自從yearn在前幾天依次和Pickle與Cream宣布合并后,yearn的創始人AC再次宣布和去中心化的保險協議Cover合并,眨眼間,DeFi世界中的合并似乎成了.

1900/1/1 0:00:00