BTC/HKD+4.3%

BTC/HKD+4.3% ETH/HKD+4.08%

ETH/HKD+4.08% LTC/HKD+6.44%

LTC/HKD+6.44% ADA/HKD+5.36%

ADA/HKD+5.36% SOL/HKD+7.86%

SOL/HKD+7.86% XRP/HKD+3.72%

XRP/HKD+3.72%編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。大家好,我是佩佩,這屆“狗莊”是真的很牛,不僅創造歷史并不斷在突破新高,而且直接籌碼成本都告訴你:

所以剛跌了兩天,你們就確定牛市結束要上演圣誕樹行情?15964美元,記住這個數字哈!后面咱們也繼續吃瓜,看看這到底是神操作還是被“洗腦”了的大韭菜。

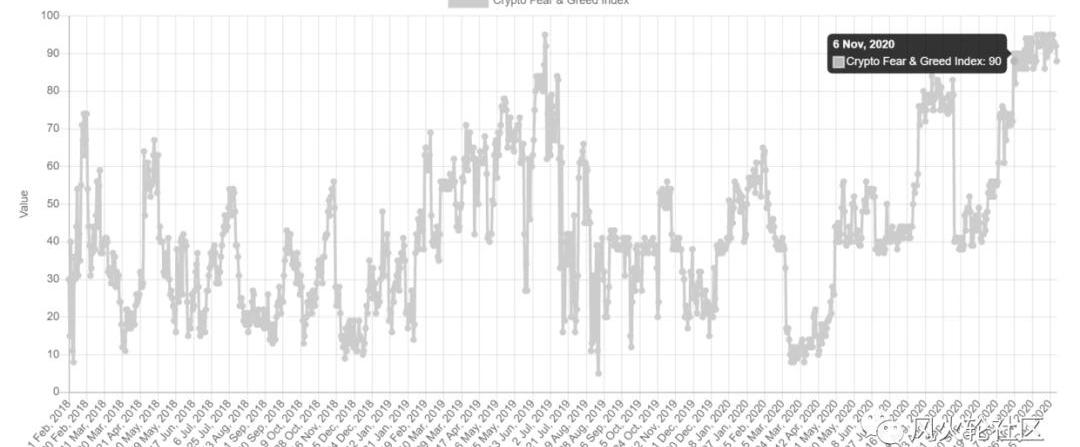

今天的題圖,亮點自尋這兩天有點崩,但看上去對alt影響更多,btc的跌幅還都是正常范圍內,很難說現在就是“頂”,雖說從歷史情況看三根月線大陽線后都跟著回調,其實有回調也正常,去看看貪婪指數我們已經快在極度貪婪范圍徘徊2個月了:

Binance將終止贖回服務并下架XRPUP、XRPDOWN杠桿代幣:7月11日消息,據官方消息,Binance 宣布將于 2023 年 07 月 25 日 14 時終止贖回服務并下架 XRPUP、XRPDOWN 杠桿代幣。[2023/7/11 10:48:06]

但隨著今年比特被更多機構和平臺關注,還是存在一些未知性的,就像今天也看到一個有意思的新聞,說瑞波ceo在對sec指控辯解中說,比特以太都是被國人操控了,但咱這邊大家認為幣都是被海外機構買走了。。

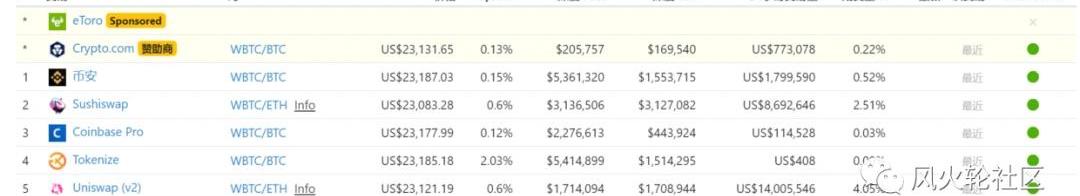

所以啊,誰說都沒用,一切還是聽市場的吧。不過今天咱們還是要來聊一個關于跨鏈上的風險,2020年的趨勢和市場變化還是很多的(改天咱們也總結下),其中一個就是比特幣的衍生產品,像灰度里的gbtc,期貨市場里的單子,合成資產項目里的btc看多單子,還有跨鏈到以太上的各種btc抵押物。這大餅一漲,很多人就冒出來說有多少多少倉位,但這里面有多少是對應到真正比特幣網絡記賬系統里的,恐怕要打一個問號。還有可能比特幣一跌一漲,聰哥的一枚btc還是一枚btc,但上面這些衍生產品,就未必還有原來的數量了,所以我們要特別注意,所持有的到底是什么,是真幣,還是白條或是隨時能被清算的籌碼,背后的風險也是不一樣的。這些衍生品中,今天特別說一點就是以太上的btc抵押物,目前做的最大的一家wbtc,它是1:1從比特映射到以太鏈上的erc20token,玩defi的朋友應該會熟悉,通過這個渠道,有btc的朋友就可以把他們的幣轉到以太上參加各種defi套利,像現在defi里鎖倉資產排名最高的就是sushi上的wbtc/weth,年化也接近20%:

微軟發布漏洞修復補丁,部分漏洞可使得攻擊者獲取系統權限:5月10日消息,微軟發布漏洞修復補丁以修復發現的38項安全漏洞,其中代號為CVE-2023-29336的漏洞可使得攻擊者獲取系統權限;CVE-2023-29325是一個遠程代碼執行漏洞,允許攻擊者通過發送特制電子郵件來入侵受害者的設備。[2023/5/10 14:54:53]

是有損的哈,不過對于同時看好這兩幣的旁友來說問題不大(應該這樣的礦工也蠻多的)。特別說一下它呢,是因為我在最近看市場數據的時候發現這wbtc的數量此前是一直狂增,但自11月底開始不增反減,現在鎖倉量是11萬5千枚比特,比一個月前少了差不多1萬枚:上面可以看到wbtc是差不多今年5月份開始起量的,其后一直是直線上升狀態,如此大量的抵押鎖入也成為引以為傲的坊間新聞,但基本上從12月初開始這部分資金在從defi中撤出,抱著好奇的心理,我去wbtc官網查了查,看看到底誰在轉走這些價值幣。在探秘前稍微說下wbtc的增減機制:將比特幣充往特定地址,確認后,會生成相同數量的wbtc返回到商戶的以太地址上,反過來就是銷毀流程,這里一是特定地址是由Bitgo托管,Bitgo是海外老牌錢包,也應該說是wbtc背后的運營方之一,另一要注意的是目前所有的生成和贖回都只有一定層次規模的商戶(很多就是錢包方了)或者機構完成,普通投資者只能在市場交易。wbtc的官網上是有所有的鑄造銷毀記錄,可見:https://wbtc.network/dashboard/order-book上圖左側綠色標識鑄造wbtc,紅色標識銷毀,可以看到12月份AlamedaResearch有多筆銷毀記錄,也就是把btc資金從以太坊上提走。AlamedaResearch不知道多少人了解哈,圈內的量化對沖基金,也是FTX家的,FTX創始人就是早前曾接管了sushi,他家某種角度也算是“幣圈狗莊”之一,是什么都做,又有交易所,有量化團隊,做市商,還有自己的公鏈生態solana(最近也還在發各種幣),另外也投了很多加密項目。另外11月底的轉出記錄中也有三箭資本的身影,三箭也是GBTC排名前幾的股東。Alameda大概轉出了近萬wbtc,三箭要少一點,大概3000枚左右,有點好奇他們的操作似乎有一些一致性,貌似也跟行情的周期有一點相關性,所以拿出來說一下。不過看之前資訊統計的Alameda的wbtc倉位至少在3-4萬左右,這個轉出份額到不算多,僅靠它來說事,好像有點牽強,咱就再看看后面的行情發展吧。轉進來的btc要么抵押借貸要么defi挖礦,這里大概一半一半,理論上來說呢,抵押借貸相當于增加了市場流動性,想象你原來花15萬囤了一枚btc,什么都不做,這15萬相當于鎖在幣里,但如果你抵押到compound里,就能借出7.5萬U,對資金面來說相當于你花了15+7.5=22.5萬買了btc什么都不做,或者說你用15萬實現了花22.5萬的效果,所以增加流動性對市場是正向作用。那反過來呢,不能說對大餅以太怎樣吧,至少對defi里的資金面是有所流出的,defi短期的增量有可能會放緩。不過這也不是壞事哈,這就相當于去杠桿了,其實今天前面說的風險,不是指這個資金流出,而是對wbtc這樣的抵押式跨鏈產品,如果價格波動極端,是有可能存在清算風險的。現在wbtc除了sushi挖礦的,基本都是集中在幾大抵押借貸平臺,之前compound提案上wbtc作為抵押物,就曾引發過爭議,不過最后投票還是通過了。這里的問題跟我們之前說的defi里aave,link這樣的清算風險還不太一樣,wbtc的問題是它贖回成真比特幣走流程的時間太長了,看官網上的記錄:有的都需要隔天,在這個瞬息萬變的市場,鬼知道中間會發生些什么。當價格下降,抵押物價值達到清算閾值時,會有清算人來幫助還一部分款項,使得抵押物價值重新回到閾值上方,通常流程是清算人拿或借一部分U還款,領出抵押物wbtc,把wbtc再賣成U還回,賺的是平臺給的一個激勵。會有問題的就是wbtc賣出u的這一段,如果短期有大量的wbtc清算,怎么保證wbtc和btc的價格錨定,也就是保證wbtc足夠好的流動性,極端的情況,清算人領出的wbtc不足夠換回足夠的U,平臺激勵可能都不足以覆蓋損失,這會導致沒有清算人愿意執行,如果進一步下跌,就會產生還不上款的債務。上面可以看到靠贖回wbtc換成btc再換U,太tm慢了,現在可走的路徑,一個是二級市場,一個是其他dex從wbtc—eth—U,還有轉成renbtc。

消息稱馬斯克正為推特尋找新投資者:金色財經報道,兩位知情人士透露,馬斯克家族辦公室的董事總經理Jared Birchall正在為推特尋找新的股權投資者,原因是用戶不滿、廣告商逃離、債務償還迫在眉睫。

?這兩位知情人士稱,Birchall本周與潛在投資者進行了接觸,以馬斯克去年10月將公司私有化時支付的54.2美元的價格出售推特股票。?(財聯社)[2022/12/17 21:50:32]

從coingecko數據來看,5個點內的流動性和真比特比差了幾個量級,應付普通清算可能還可以,但不知道如果再來一次312會是怎樣,這玩意兒真正被應用也是今年4月份以后。另外換成renbtc之類的呢,renbtc相對wbtc,把托管機構去中心化了,資產是存在在節點共同保管的協議內,相對來說贖回快一些,不過考慮到比特區塊的速度和6個確認,其實都快不起來,renbtc目前就存了1萬多個幣,量級還比不上wbtc。當然了,上面這個問題只能說是一個潛在的風險點,接下來不一定就真的出現,屬于小概率事件,需要市場在幾個小時內出現20-30點以上的波動且清算量暴增,類似312,隨著有更多機構進入,恐怕也不那么容易出現。不要因此就看空什么的哈。結語1.現實世界也是伴隨著各種杠桿和泡沫,也怕突然。。所以會設定很多門檻或機制來調節經濟,但加密世界還是完全自由市場,沒有那么多的門檻條件,又是黑暗森林弱肉強食,一切皆有可能哈,所以即便概率極小,了解有這層風險也是有必要的。不止wbtc這樣的產品,我們現在整個基礎設施都不太能支持那種瞬間的波動,可能短期一個解決辦法是需要交易所拔網線的(此處不是影射昨天某安哈)。2.其實今天還想說一點,至少從安全層面來講,高性能的跨鏈還是有市場需求的,但做真正的跨鏈是不容易的,不是說簡簡單單一幣換一token就好了的,背后有很多問題需要考慮,像今天說的它至少是需要有極好的流動性,像波卡之類,很多主要還是根植于自己生態的擴展性,能不能說做好跨btceth,并且真能應用,可能還需要時間。當然這里可能還有一個概念機會會在二層網絡上,即便eth2.0真正落地,恐怕也是會需要性能擴展的產品,不過前提是它能被大量使用,而不只是個概念或者空架子。3.最后來個彩蛋:今天說的wbtc背后公司Bitgo,其實很早期就有灰度母公司DCG的投資背景,幣圈看起來很大,但有時感覺好像也挺小的,翻來覆去就是這幾個面孔。

一大戶將18398 stETH兌換為17924 ETH,Curve stETH/ETH池資產比例出現傾斜:6月8日消息,據Curve Whale Watching監測,一大戶將18398 stETH兌換為17924 ETH(價值42,705,398美元)。Curve官方數據顯示,目前stETH/ETH池資產比例出現傾斜,ETH占比為27.33%,stETH占比為72.67%。[2022/6/8 4:10:57]

報告:全球加密意識和采用率都在上升:金色財經報道,隨著全球市場繼續面臨下行趨勢,人們將數字資產行業視為對沖通脹的工具,加密貨幣市場預計會得到更多采用。數據表明,無論是加密貨幣的首次購買者,還是更多地了解 NFT、比特幣和一般加密生態系統的人,全球加密意識和采用率都在上升。

根據 Gemini 的一份報告,美國、拉丁美洲、亞太地區、巴西、香港和印度約有一半的加密貨幣所有者在 2021 年首次購買了數字資產,這標志著新興行業的重大突破。報告補充說,在全球范圍內,41% 的未擁有加密貨幣的受訪者表示,他們有興趣在 2022 年了解更多或購買加密貨幣。此外,截至 2021 年底,全球加密市場擁有 2.95 億用戶,但根據去年的增長率,到 2022 年底這一數字可能達到 10 億。但鑒于目前的市場波動,加密貨幣總市值今年迄今下跌了 46%。[2022/5/28 3:46:56]

Tags:BTCWBTWBTCETHbtc錢包官網WBT價格WBTC價格Bitcoin and Ethereum Standard Token

編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載。鏈上數據顯示,自圣誕節以來,比特幣鯨魚的購買量有所增加.

1900/1/1 0:00:00自從十年前中本聰發明了比特幣后,比特幣作為一個現象級的去中心化貨幣資產席卷了全球,并獨立于央行發行的傳統法幣體系.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。12月15日,Uniswap創始人HaydenAdams在推特上表示,Uniswap歷史交易總量上周突破了500億美.

1900/1/1 0:00:00編者按:本文來自DCNews,作者:深鏈六六,Odaily星球日報經授權轉載。比特幣突破2萬美元,達到了自2008年問世以來的新高。在創歷史新高的同時,也一度登上了微博熱搜的第19名.

1900/1/1 0:00:00有些DeFi項目如果出現問題,可以通過保險挽回損失。但如果保險公司被攻擊了,又該怎么辦?今天晚上,DeFi保險項目CoverProtocol遭遇黑客攻擊,導致代幣增發超過萬億枚.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。開發者多的生態不一定是最好的生態。但如果將時間拉長看,發展不錯的,往往是開發者最青睞的,開發者進入越多,生態越趨繁榮.

1900/1/1 0:00:00