BTC/HKD+0.06%

BTC/HKD+0.06% ETH/HKD-0.15%

ETH/HKD-0.15% LTC/HKD-0.44%

LTC/HKD-0.44% ADA/HKD+2.2%

ADA/HKD+2.2% SOL/HKD-0.4%

SOL/HKD-0.4% XRP/HKD+1.38%

XRP/HKD+1.38%編者按:本文來自鏈聞ChainNews,星球日報經授權發布。撰文:JoeBurnett,MimesisCapital研山資本分析師編譯:StaceyLee美國政府公債是所有金融市場的基石。

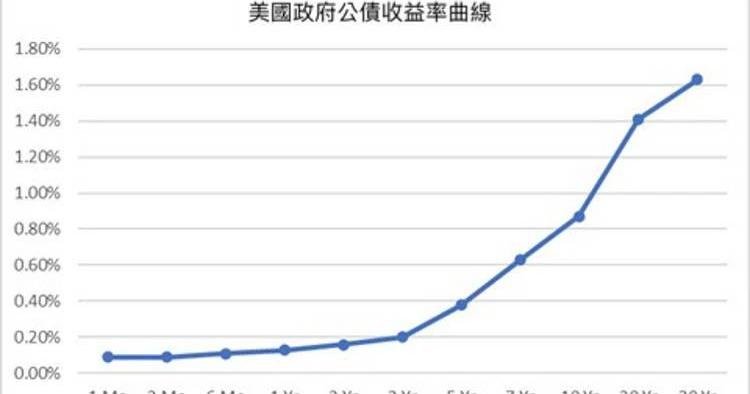

數據來源:treasury.gov我們可以從此收益曲線來洞悉美國政府公債的收益率,一個被華爾街稱「無風險」的資產。簡而言之,這張圖表示了美國政府公債購買者預期的年收益率。通常,為了鼓勵美國政府公債的投資者將他們的資金長期鎖定在這里,期限越久的債券按理提供更高的利率。由于美國政府公債收益率曲線是我們當前金融體系的基礎,因此所有的金融資產都是根據美國政府公債的利率來定價的。為什么它成為所有金融市場的基石呢?因為它提供「無風險」的回報率。舉個例子,如果您可以購買年收率為5%的十年期美國政府公債,您還會愿意購買收益率為1%的亞馬遜債券嗎?但如果亞馬遜試圖發行新債券來籌集資金,市場將會以此公式來對他們的債券進行估值:5%的無風險利率+。由此可見,投資者使用此收益率曲線來定價各種金融資產,包括股票,債券,房地產等。問題來了

Coinbase、Chainlink等多個項目今晨發布神秘表情,或暗示新消息釋出:2月23日消息,Coinbase、Chainlink、Nansen等多個知名公司/項目今晨通過社交賬號發布神秘“藍色圓球圖標”表情,并配有疑似時間節點“2023年2月23日”,或暗示即將有新消息釋出。

對此,加密KOL Autism Capital發文回復稱,“聽到消息通知后,這些球就是我們的了。”[2023/2/23 12:24:38]

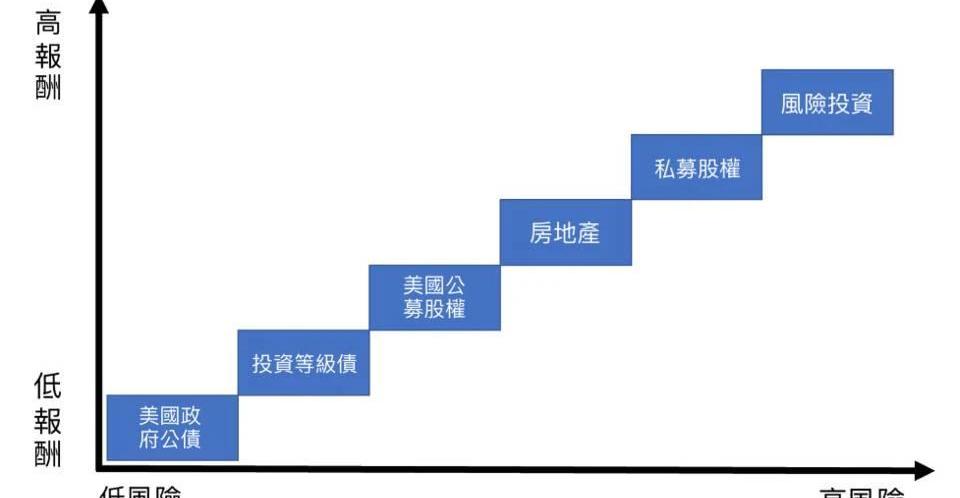

將美國政府公債用作全球「無風險」資產的問題在于:他們其實是有風險的。有兩個原因:美國政府可能會毀約,但這個機率還是比較小的。比第一條更有可能發生的是貨幣風險。如果您購買收益率為8%的十年期債券,在10年后您收回的資金很有可能會大大貶值,甚至還有可能比您一開始放進去的錢還更少。這意味著現在的全球金融體系基礎是不穩定的,因為它是受著政客和中央銀行的控制的。從歷史上看,他們并不是那么可信。美元風險譜

于佳寧博士:權力下放也需要法律的監管:金色財經現場報道,在Coinlive舉辦的峰會上,亞洲區塊鏈產業研究院元界專業委員會主席于佳寧博士在題為“數字資產的未來:2022年的教訓和2023年的期待”的主題演講。他總結了2022年加密冬天的關鍵詞:美聯儲加息、黑客、地毯、Luna、3AC、Celsius、merge和FTX。于博士認為,華爾街不可能帶來永恒的牛市,加密貨幣不是華爾街機構和上市公司不受控制套利的金融投機工具。他還解釋說,權力下放也需要法律監管;代碼不是盾牌,代碼背后對人性的約束很重要。他總結說,我們需要擁抱變化,乘風破浪;做趨勢的朋友而不是對抗趨勢,因為在宏觀趨勢面前,任何個人或機構都是渺小的。談到2023年的前景,余博士說,對他來說,主要的一點是華爾街在加密貨幣領域的主導地位將會結束,亞洲將會有更多的機會;Web3將回歸技術創新;并繼續探索場景突破和技術創新的可能性。余博士認為,2023年DeFi的機會是相當確定的;NFT將成為大型企業營銷品牌、重塑客戶關系的重要工具;這也可能是GameFi的一年;Twitter和Instagram等平臺將成為SocialFi的主要中心。[2022/12/22 22:01:16]

非常不幸的是,整個金融系統都是基于如此不穩定的系統上。由于現在利率是處于歷史低點,市場正在進一步往美元風險譜的高風險方向移動,以獲得高報酬。

日本電信運營商NTT Docomo與Astar Network達成合作,啟動社會問題解決項目:10月31日消息,日本電信運營商NTT Docomo與波卡平行鏈Astar Network簽署了一項基本合作協議,將啟動一個社會問題解決項目,利用Web3技術解決現代社會面臨的各種問題,包括區域振興和環境問題。[2022/10/31 12:00:25]

美元風險譜換比特幣了

與其讓我們的金融系統在政客和中央銀行的掌控之下,不如讓比特幣代替這一切。這個新系統與以前截然不同。與其相信政客或中央銀行去保持人們的購買力,我們只需要相信數學和熱力學定律就好。這也代表著擁有比特幣的您不需要去相信任何人。比特幣是一種非產稀有且沒有交易對手風險的資產。它是人類歷史上最偉大的發明之一,并且是下一個全球金融體系的基礎。比特幣風險譜

加密貨幣總市值升至1萬億美元上方:金色財經報道,隨著BTC價格反彈,推動加密貨幣市場總市值升至1萬億美元上方,據Coingecko數據顯示本文撰寫時為1,000,917,974,718,24小時漲幅3.8%,其中比特幣市值占比為41.39%。[2022/7/8 1:59:47]

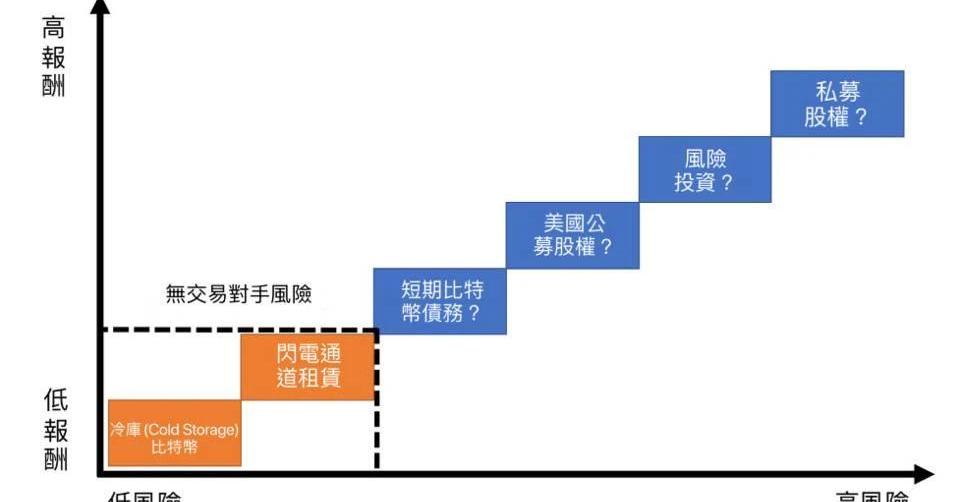

比特幣的風險譜有兩個獨特的區塊。這兩個區塊也是這個新的金融體系的基礎。

比特幣風險譜與每個美元風險譜的區塊不同的是,這兩個區塊沒有任何交易對手風險。這意味著您可以永久持有這些資產,也不需擔心任何稀釋或違約。冷庫中的比特幣是最好的存款工具。它是史無前例的,因為它可以在沒有交易對手風險的情況下保持和增長其購買力。它將很可能占所有投資者的資產配置中很大的一部分。比特幣系統的基礎將會越來越強大,并在每個投資者資產配置的占比越來越大。閃電網絡通道租賃&閃電網絡池

這個比特幣風險譜的第二個區塊是關于比特幣閃電網絡。它是用來做小額比特幣付款的。因未透過第三方,所以付款快速且手續費低廉。為使閃電網絡正常運行,一些付款渠道必須被建立,而且要用來增加網絡的流動性來方便雙方做比特幣交易。閃電網絡池(一個新的開源技術)已經創建了一個非托管市場來交易閃電網絡流動性。這意味著如果您愿意在閃電網絡通道中將比特幣鎖定在幾個比特幣區塊里,您可以打開一些渠道,然后在沒有交易對手風險的情況下賺取比特幣收益。此技術使您能夠在沒有交易對手的情況下來賺取不會被稀釋的收益。您可以把這些閃電網絡通道租賃想像成一些發送和接收閃電網絡付款的「虛擬道路」。閃電網絡池只不過是一個開源代碼的非托管市場。它幫助此市場參與者為繁忙的網絡通道建立虛擬道路。目前,閃電網絡池的買方有商人,交易所,普及的閃電網絡應用程式和路由節點。Bitrefill、Bitfinex和Strike是幾個使用閃電網絡的比特幣公司,他們需要有常態性地平衡其入帳和出帳的流動性以因應支付與接收大量付款。閃電網絡池的賣方有路由節點,比特幣公司和比特幣持有人。他們想鎖定比特幣一段時間來賺取無交易對手的收益。這個技術將來很可能成為全新金融系統的基礎。投資者們將使用他們在閃電網絡池的收益來做為所有其他潛在投資機會的參考。就像如果十年期美國政府公債的收益率是5%,您不會以1%的收益率借給亞馬遜錢。如果您可以使用沒有交易對手風險的閃電網絡池來獲得3%的收益,您自然就不會以1%的收益率借給亞馬遜任何比特幣。這個比特幣曲線圖會是投資者用來評估比特幣債和有價證券價值的基礎。我們還在這個比特幣收益率曲線的起步階段。讓我們一起期待這個全新的金融體系在比特幣上建立起來吧!特別感謝NikBhatia(@timevalueofbtc)和RyanGentry(@RyanTheGentry)在TimeValueofBitcoin和閃電網絡池上的貢獻。此外,也特別感謝LightningLabs(@lightning)和BitcoinCore的開發者。

Tags:比特幣OINCOINCOI比特幣六大騙局United States Property CoinBDAM CoinSamoyedcoin

編者按:本文來自加密谷Live,作者:LIESLEICHHOLZ,Odaily星球日報經授權轉載。BTC擊穿了之前的歷史高點,有史以來首次在23000美元上方找到支撐.

1900/1/1 0:00:00編者按:本文來自彩云區塊鏈,Odaily星球日報經授權轉載。新的研究表明,DeFi產品和dApp的用戶可能并不是唯一的金融風險來源,因為一些“非金融”的問題正困擾著這種流行的加密工具.

1900/1/1 0:00:00本文來自TheBlock、推特Odaily星球日報譯者|余順遂美國證券交易委員會計劃起訴Ripple.

1900/1/1 0:00:00編者按:本文來自萌眼財經,Odaily星球日報經授權轉載。毫無疑問,去中心化金融是2020年加密市場勢頭的主要驅動力.

1900/1/1 0:00:00今天就是12月24日平安夜了,可幣市并不平安。凌晨一根大針直下,除了比特幣跌勢較為溫和之外,其他絕大多數幣種甚至走出了熊市形態,大筆多單也被爆倉.

1900/1/1 0:00:00編者按:本文來自去中心化金融社區,Odaily星球日報經授權轉載。Tornado.Cash是目前最大的去中心化混幣協議,在因為美國其所在州的監管原因經歷過一次退幣,現在終于發幣了!Tornado.

1900/1/1 0:00:00