BTC/HKD+0.07%

BTC/HKD+0.07% ETH/HKD-0.54%

ETH/HKD-0.54% LTC/HKD-0.05%

LTC/HKD-0.05% ADA/HKD-2.57%

ADA/HKD-2.57% SOL/HKD+1.33%

SOL/HKD+1.33% XRP/HKD-1.37%

XRP/HKD-1.37%DeFi第三季度其實不用怎么回顧相信大家也還印象頗深,畢竟誰還沒挖過幾個紅薯珍珠呢,但是這類實驗性資產現在基本也黃得差不多了,賺了兩天的還算是幸運兒,上線即歸零的Hotdog倒是真的讓我們變成了dog,可見頭啖湯不是那么好喝的。YieldFarming的高收益在短時間內帶來了大量的用戶和流動性,后期的收益下降已經是必然事件,但是經過10月的回調,備受矚目的YFI表現還算良好,對散戶更友好的分叉項目YFII二姨夫也未見明顯頹勢。未來DeFi的發展方向,我們還是可以再期待下。接下來我們或許可以把視線挪到DeFi的另一個板塊——金融衍生品看看。YFI的創始人AndreCronje在11月月尾宣布了一個新項目Deriswap,Deriswap是新的DeFi協議,該項目旨在提供提高資本利用率的交易、期權和貸款產品。在Medium的一篇博客文章中,Cronje說:Deriswap(目前正在審計中),將Swaps、Options和Loans結合成一個資本效率很高的單一合約,使得組成這對資產的兩種資產之間可以交互”。

這已經不是期權第一次出現在知名創始人的口中,實際上,火幣和Matrixport也早已在布局數字貨幣的期權市場,截止目前,幣安,OKEx也都有了自己的期權產品。雖然在我們所知的各種衍生品交易所,永續合約和交割合約目前仍舊是絕對主流,但是各大交易所對待期權的看法,大致都是持中性及看好的觀點,期權作為金融衍生品不可或缺的一塊,我們也可以期待下,在DeFi領域中,期權會有怎樣的發展。顯然,目前的DeFi還需要解決安全等問題,過去DeFi發生的多次風險事件,都對DeFi的社會可擴展性帶來了消極影響。而應對這些風險的一個很重要的機制就是保險機制,這個保險最好符合加密社區無須信任的特質,減少人為協商的摩擦成本,比如無須界定風險性質是流動性風險,還是黑客風險等。只有簡單、無須信任才能為DeFi帶來更順滑的體驗,為DeFi提供社會可擴展性。而期權就是一個很好的,為DeFi領域帶來風險對沖的金融工具。期權:風險對沖的好工具

中國人民銀行決定于2023年3月27日下調金融機構存款準備金率:金色財經報道,中國人民銀行決定于2023年3月27日降低金融機構存款準備金率0.25個百分點(不含已執行5%存款準備金率的金融機構)。本次下調后,金融機構加權平均存款準備金率約為7.6%。[2023/3/17 13:10:54]

期權是一種在未來某個時間可以行使的權利,期權的買方向賣方支付一定數額的期權費后,就獲得這種權利:在未來某個時間內以一定的價格買入或賣出一定數量的標的資產,這就是期權交易。那么,換句話說,期權交易,就是把期權作為一種商品進行買賣。跟交割合約相比,期權還是有比較多不同的地方,主要體現在三個方面:1、買賣雙方的權利和義務不同大家熟悉的交割合約是雙向合約,也就是說,買賣雙方在交易中承擔的權利和義務是對等的,到了交割的日期,雙方必須按照約定進行交易。而期權是單向合約,期權合約的看漲、看跌并不是一個合約的兩個方向,而是兩個合約。每一個合約都能夠買入或賣出,預測未來價格變動方向的時候,買入看漲期權或者賣出看跌期權都是對后市的看漲,但是交易的是兩個合約,收益也不一樣。對期權的買方來說,在支付一定的期權費后,就能取得合約約定的買入或者賣出資產的權利,到了行權日期,期權的買方可以選擇執行,也可以選擇不執行,他只享受權利,不承擔任何義務。而期權的賣方則必須承擔相應的義務。

IoTeX發布2021年IoTeX 2.0路線圖:據官方消息,IoTeX發布2021年IoTeX2.0路線圖,圍繞“萬物皆可挖礦”理念,賦能機器經濟。IoTeX將搭建一系列開放協議和組件,引入“首次機器發行”機制(InitialMachineOffering,IMO),推出基于數字貨幣礦機和機器所有權的開放金融協議與衍生品。

同時,將進一步推動可信物聯網建設,加速數據自主權設備上鏈和發布物理世界數據預言機,為行業解鎖全新的可信數據源,打開萬億級基于機器的開放金融和數據市場。[2021/1/29 14:19:15]

這個特性使得期權在數字貨幣市場有了一個獨特的優勢,就是可以避免踏空行情。比如說BTC在11000美金徘徊的時候,大家都擔心頂到了,后續會跌,不敢入場,但是又擔心BTC突然沖上12000,并且一去不回頭,自己卻完美踏空,期權就是解決這樣的問題。我們可以用少量的資金買BTC期權,一旦之后行情真的出現大幅上漲,則可以通過期權,按照未上漲前的價格買入相應數量的比特幣,從而獲取大量收益;若是行情接著下跌,也可以放棄執行期權,并不會有什么損失。2、保證金收取規則和杠桿規則不同在交割合約中,買賣雙方需要一定的保證金。而在期權合約中,買方只需支付期權費,持倉不需交納保證金,而賣方持倉雖然需要求交納一定的保證金,但可以先獲得從買方那里得到的期權費。這樣的規則使得期權交易可以增加買賣雙方的可利用資金,使大家的資金使用更加靈活。與保證金相對的規則不同一樣,期權的杠桿和交割合約也不太一樣。交割合約的杠桿是由用戶選擇的,在用戶不手動更改的情況下是固定不變的。選擇完杠桿之后,再決定你所開倉位需要質押多少保證金。而期權合約的杠桿是變化的,是由市場價格決定的,用戶無法自行選擇,因此期權合約的杠桿只是提供給用戶作參考,通過杠桿高低來大致判斷這個期權合約的刺激程度。3、盈虧特點和爆倉規則不同期權和交割合約的交易模式不同,兩者的盈虧特點自然也不一樣。在期權市場中,風險有了一定的限制性。對于期權的買方來說,虧損一定是有限的,因為不管你這張期權之后賺不賺錢,你都要先交取一定的期權費,最大的虧損也就是期權費,但盈利的話,收益會隨標的資產的有利變動而增加,方向把握準確的話可以賺取無限的利潤。而對于期權的賣方來說,盈利是有限的,因為你賺取的,只是買方支付的期權費,而虧損的話,則要承擔全部保證金的強制平倉風險。所以,就買方來說,期權對比交割合約的風險會更低一些,但獲利的空間卻相差不多。而對于賣方來說,為什么要無條件承擔履行的義務呢?因為賣方雖然無條件承擔了義務,但同時也無條件獲得了期權費。如買家買漲來說,行情無外乎三種——上漲,橫盤和下跌。只有當行情上漲且上漲帶來的盈利大于期權費時,才會執行期權,獲取盈利。反之,則是賣方盈利。換言之,也是一種博弈。買方預測大行情且選擇的是對沖,而賣方選擇的是大概率。因為只有賣方承擔著平倉風險,所以平倉的規則也與交割合約大不相同。在交割合約中,買賣雙方都面臨著無限的盈利和虧損。如果不追加保證金,那么就最多會強制平倉并將保證金虧完。如果是買入期權合約,那么在到期日之前是不會強制平倉的,但是如果市場一直向著對你不利的方向變動,那么你的這張期權合約價值會無限趨近于零,到行權日的時候無法行權,就歸零了。但如果是賣出期權合約,則會有強制平倉可能。因為期權合約的賣方需要在到期時承擔履行期權合約的義務,交易平臺需要確保其賬戶里的資產足夠保證履行義務,一旦不夠,就會發生強制平倉。總的來說,期權在對沖風險上發揮的作用,在劇烈波動的數字貨幣交易市場中是毋庸置疑的。DeFi期權項目分析

數據:2020年DeFi中BTC鎖定數量增加10000%,ETH數量增加194%:據EWN消息,加密資產數據公司CryptoRank數據顯示,鎖定在DeFi中的以太坊(ETH)和比特幣(BTC)的價值已經達到47.8億美元,占鎖定在DeFi中的代幣總價值的43%。此外,自年初以來,鎖定在DeFi中的ETH數量增加了194%,而同期鎖定在DeFi中的BTC增長了10,000%以上。[2020/10/18]

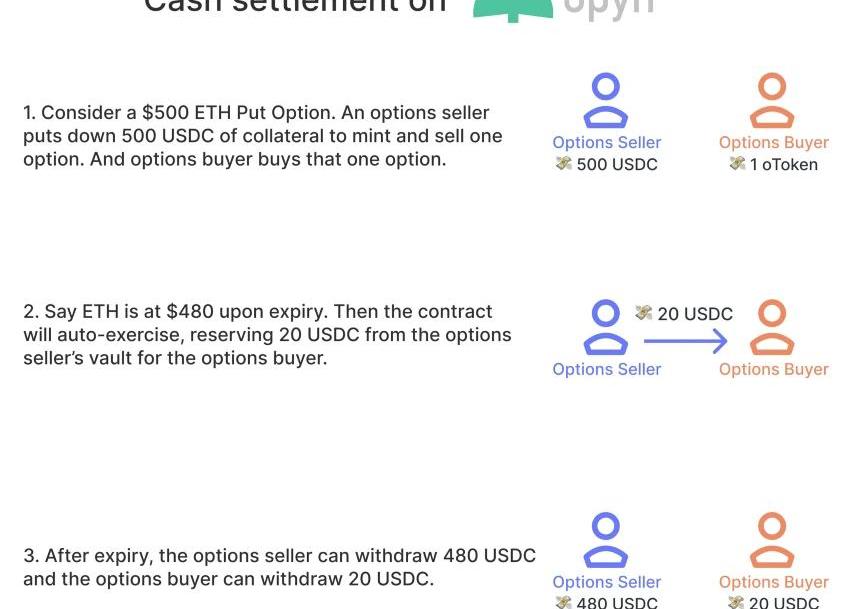

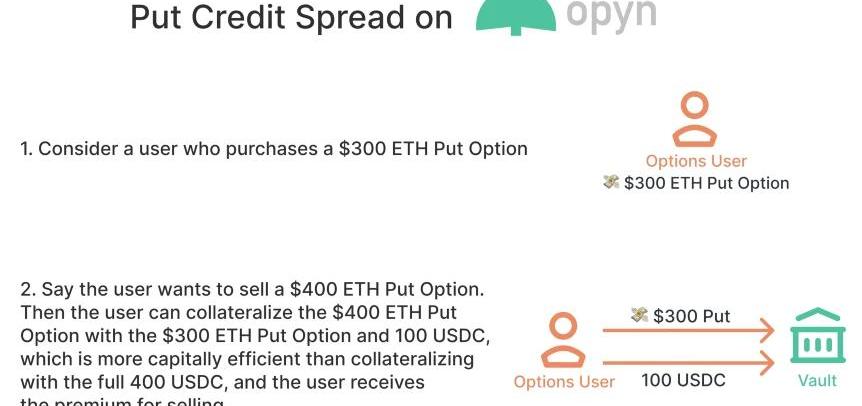

OpynOpynv1可以說是市場上最早的DeFi期權協議之一,通過該協議,任何人都可以創建、買賣任何ERC20代幣的期權,盡管如此,Opyn目前在去中心化期權市場的占有率并不是很理想。對此,Opyn項目方開發了v2版本的協議,旨在為更高效的高流動性期權協議奠定基礎,目前Opynv2合約正在接受審計,我們還是可以來稍微分析下v2版本。與目前期權市場主流一致的是,Opyn也是執行的歐式期權,即期權持有人只能在到期時行使期權。同時,Opyn實行現金結算,也即是期權持有人不必提供標的資產來行使期權。相反,期權在抵押資產中結算,期權持有人從期權賣方處獲得標的資產到期價格與執行價之間的差額。

Opynv2從點差開始提高期權的資金使用效率。即做多oToken可抵押做空oToken,從而提高了資本效率。

動態 | BigONE?CEO老田聯手COO程君直播講解2020年發展規劃 ?:2月19日上午11:00,BigONE?CEO老田聯手BigONE?COO程君,在BigONE社群進行了“不忘初心的BigONE如何在2020開年疫情下不忘出新”主題直播,著重講解了BigONE2020年的發展與規劃,并對用戶最近關心的問題進行統一回復。

直播中,老田重點為社群用戶講解了BigONE上線的現貨杠桿交易、理財產品、新幣上線、OTC一鍵買賣、韓國團隊的組建等重要事件。程君則圍繞“貢獻值和ONE的價格”等社區用戶比較關心的問題進行了重點解析。程君表示,ONE的未來是和BigONE在一起的,BigONE的發展會為ONE的價值提升打下堅實基礎。2020年BigONE將不斷完善自己的數字資產交易生態體系,為用戶提供現貨交易、杠桿合約、托管理財等全品類、一站式的數字資產相關服務。[2020/2/19]

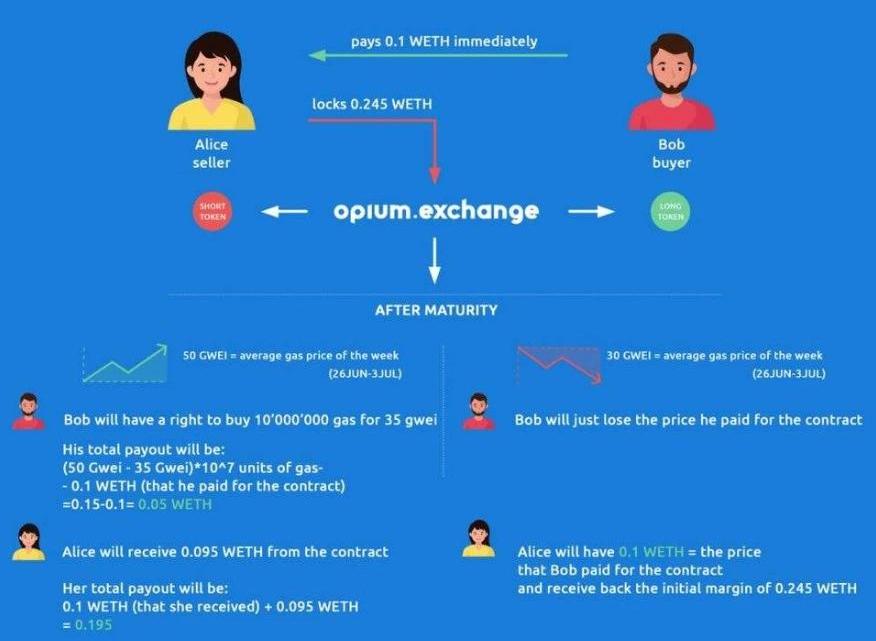

該協議現在允許將農耕收益資產用作期權的抵押品,并允許參與者收獲已獲得的和空投的oToken。v2版本推出的第一批期權將以USDC為抵押,但在初始發行后不久,將發布收益抵押期權。關于點差和允許將農耕收益資產作為期權的抵押品,這兩點可以看出,Opynv2在挖掘使用場景上已經做到非常全面,在DeFi樂高中或許的確可以期待其發展,但是短期內應該沒有太多的流動性,因為還要取決于DeFi后期的價值力。OpiumOpium的定位是可以上線自己想要的去中心化衍生品,也可以進行DeFigas價格的期權交易,還可以轉讓代幣抵押頭寸,在杠桿上,保守到100倍豐儉由人。聽上去自由度非常高,平臺的確也上線了不少衍生品工具,但是由于處于一個非常早期的階段,流動性較差,合約的安全性也有待確認。目前,該交易所已上線的合約包括:1.ETH/DAI期貨周合約;2.ETHGas價格的每周看漲期權合約;3.ETHGas價格的每周看跌期權合約;Gas價格的看漲看跌期權合約聽上去似乎還是蠻有意思,但是正如前面所說,這還是一個太過于小的市場,特別是在流動性差的情況下。

動態 | 美國紐約地方法院將Telegram的聽證會推遲到2020年:據Cointelegraph消息,美國紐約南區地方法院將美國證券交易委員會(SEC)對Telegram 的TON項目及其Gram 代幣的禁制令聽證會推遲至2020年2月18日至19日。[2019/10/19]

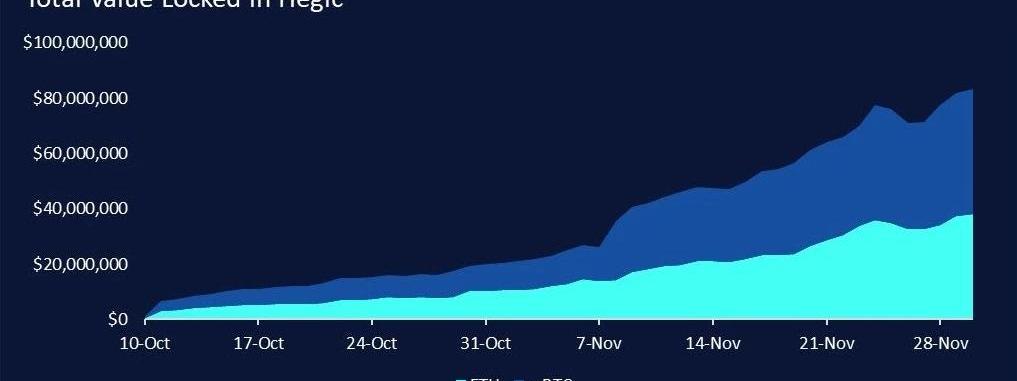

根據Opium項目方表示,Opium協議已經過SmartDec的審計,你可以在這里找到相關的審計報告,你也可以在Github上查看它的所智能合約。HegicHegicHegic為買主提供了買入WBTC或ETH的買漲買跌的機會。于10月以新的創新設計重新啟動:雙向期權流動性池。自不到兩個月前推出以來,這兩個資金池已吸引了超過8000萬美元的資金,使交易者在期權流動性上有相當大的深度。

Hegic最具創新性和實驗性的方面可能是其針對ETH和WBTC的雙向流動資金池。ETH池和WBTC池均充當流動性,買方可以五個期限以任何行使價購買任意大小的BOTH看漲/看跌期權。這種設計克服了定單薄期權協議在多個執行價格,看跌期權和看漲期權合約以及到期日之間分配流動性時遇到的流動性分散問題。例如,訂單簿期權平臺可能允許您在7日期限以500美元行使價賣出一份10天的ETH看跌期權,但是想要在14天期以650美元行使價買入一份5ETH看漲期權的買家無法根據我的頭寸/流動性進行購買。如此一來,交易員和對沖交易者就能微調交易策略。傳統金融中,定制化期限和行權價格是場外交易和大額資金才有的特權。對于想在Uniswap或Sushiswap上使用ETH或WBTC穩定幣對進行挖礦,但擔心無常損失的用戶來說,就可以利用Hegic進行對沖及跨式套利:如果ETH/WBTC的價格下跌,則購買看跌期權以保護您免受無常損失侵害。或購買看漲期權,以防止價格上漲導致非穩定幣資產減少。你甚至可以同時購買這兩種產品,以防兩種情況出現。Hegic的優勢在于靈活性和簡潔性。Opyn上的每次行權價沒有流動性,只有少數接近市場價的行權價才有足夠流動性了結倉位。這點非常致命。而Hegic降低了期權賣方的靈活性,增加期權買方的靈活性。這就增加買方購買成本,賣方進而獲得更高的邊際利潤,也帶來了更高的流動性。智能合約是Hegic上一個出現過的風險。協議部署在以太坊上,幾天時間內就主網上線,但代碼出現錯誤,造成期權無法執行。一個月后,Hegic協議核心設計中的漏洞又被利用。這起案例,Hegic團隊都對受損用戶進行100%賠償。重新部署后的協議不同方面都有所加強,但不能保證問題不會再出現。綜合下來,Hegic在目前似乎是幾個DeFi期權平臺中使用率最高的,因為也最貼近目前的需求,流動性也可觀,后續流動性是否能穩步增長是發展的關鍵。

編者按:本文來自彩云區塊鏈,Odaily星球日報經授權轉載。回顧一下比特幣的歷史,我們可以追溯到八年前的2012年倫敦比特幣會議.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:AislinnKeely,星球日報經授權發布。美國貨幣監理署在周一晚些時候發布的一封解釋性信中說,美國國家銀行和聯邦儲蓄協會可以使用公有區塊鏈和穩定幣進行結算.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JORDANFINNESETH,Odaily星球日報經授權轉載.

1900/1/1 0:00:000xB1AdceddB2941033a090dD166a462fe1c2029484是持幣價值最高的以太坊地址之一,該地址中的資金約合2.7億美金,其中99%以上被布局在各種DeFi協議中.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐BTC.com的數據顯示,比特幣挖礦難度將在1月9日上升約11%,達到20.57T的歷史高點.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。信息來源:NickChong,HexCapital分析師;JosephYoung編譯:以太男孩TwitterID為@n2ckchong.

1900/1/1 0:00:00