BTC/HKD-0.22%

BTC/HKD-0.22% ETH/HKD-0.54%

ETH/HKD-0.54% LTC/HKD+0.39%

LTC/HKD+0.39% ADA/HKD+0%

ADA/HKD+0% SOL/HKD-0.99%

SOL/HKD-0.99% XRP/HKD-0.68%

XRP/HKD-0.68%作為長期的比特幣持有人,我們對比特幣市場本質持續的混亂并沒有感到震驚。現實情況是,與其他公共傳統金融市場不同,比特幣市場的聲音更多。價格評估、用例周圍、數據都有不同,甚至連懷疑者也有不同的爭議。一個新手很難進入比特幣市場并直接切入信號。這種困惑在網絡上流傳的一篇誤導性文章《位短:加密的末日機器內部》中再次得到體現。與其他許多文章一樣,Medium的作者似乎陷入了圍繞比特幣交換數據的一些相當范圍的新手陷阱,在比特幣交易數據、比特幣作為黑市貨幣的本質,以及圍繞一個著名的灰色市場美元解決方案的恐懼、不確定性和懷疑方面,陷入了一些相當大的新手陷阱。本文將逐一考察作者的關鍵論點,并解釋這些陷阱,論證為什么在任何人考慮tether或其與比特幣的關系時都不應認真對待。陰謀的根源是一個基本假設,即比特幣市場是不合法的,對比特幣沒有合法的需求,只有作為“欺詐性捆綁打印”的附帶產品而創建的FOMO。在2016年或2017年,tether陰謀論是一個非常強大的敘事。沒錯,這些tether恐懼在2020年之前就已經存在了……這個故事很老了。在2021年,我們知道菲亞特正在以巨大的速度貶值,人們和機構涌入任何非菲亞特的領域,大投資者出現在電視上,討論他們對比特幣的大量配置。如今,“沒有合法需求”的說法已經弱了很多。比特幣是世界上最難和最稀缺的資產,創造了這個明確的目的。雖然從表面上看,《比特空頭:加密貨幣的末日機器內幕》似乎在圍繞比特幣市場提出了一些非常可信的擔憂,但這些擔憂實際上是基于對數據可視化的誤解,而數據可視化本身就是基于假數據。不幸的是,“位短”是毫無根據的FUD。作者正在模仿那些已經拘泥于這種束縛敘事長達四年以上的個人。我們無意捍衛Tether,iFinex,Bitfinex或任何其他與tether相關的私人組織,我們沒有與他們交談,他們可以并且確實為自己辯護。相反,我們是在這里揭穿“TheBitShort”中的錯誤信息,并提供一些背景信息,以便新投資者可以避免明顯的誤解,這些誤解助長了此論點以及其他研究不足的FUD文章,這些文章將繼續傳播。Tether和美元掛鉤代幣的簡要歷史Tether是最初的“穩定幣”,于2014年推出,比任何競爭對手都趕超四年。實際上,Tether在2017年的巨大成功和明顯的需求推動了USDC,GUSD和Paxos等“受管制替代品”的推出。2014年10月:Tether起源日期2017年12月:Dai穩定幣起源日期2018年9月:USDC起源日期2018年9月:GUSD起源日期2018年9月:Paxos起源日期無論是市值還是使用量,Tether都是最大的穩定鎖,因為它是第一個。它確實創造了一個穩定的貨幣市場,并在其他玩家開始競爭前幾年就產生了顯著的網絡效應。這并不是說它沒有缺點,這只是為了解釋為什么它比年輕得多的競爭對手大得多。再次聲明,本文并不是要為Tether的主張辯護,而是要幫助其他人更好地理解Tether是什么以及它所扮演的角色。Tether是一個黑盒子,設計得很“粗略”。Tether產品是針對銀行系統的。從監管的角度來看,這本質上是粗略的。這也是人們使用它的原因。Tether用戶不希望在遺留兼容系統中擁有自己的價值。Tether的主要用途是在不影響銀行系統的情況下將你的比特幣出售成“美元”。在實踐中,Tether類似于未來比特幣的購買需求。對于許多人來說,束縛的重點是在交易比特幣時規避法規。對Tether的粗糙程度發出警報,就像跳進海里,發出有魚在游的警報。當然,Tether并不是外在的“順從和透明”,這是Tether的意義所在。但“BitShort”的作者會讓你相信,Tether不僅是“粗略的”,也是為灰色美元市場服務的,而且除了“粗略”的Tether操縱之外,沒有比特幣的需求。我們并不是說Tether不是粗略的,而是認為Tether在更大的比特幣生態系統中是非常微妙的地方。我們將以有力的證據證明,捆綁并不像比特幣投資理論中的一個根本問題,也不像比特幣市場的合法性。“BitShort”一書的作者將他們的論點建立在以下幾點上:1、每日流入比特幣的資金超過100億美元。2、Tether占比特幣交易量的70%以上。3、Tether的發行必須是欺詐性的,因為它是如何發行的。4、比特幣內部人士對捆綁者如何操縱比特幣市場視而不見。5、合法的交易與Tether無關。6、法律權威是解決上述問題的唯一途徑。盡管作者的文章值得閱讀,尤其是對于很少或根本不了解比特幣市場的讀者,但經一番觀察,很明顯這些觀點是基于對錯誤數據和普遍無知的誤解。揭穿第1點:“Tether流入比特幣的資金超過100億美元”

Ren DAO將投票表決鑄造新的融資代幣計劃:金色財經報道,負責監督發行包裝加密資產的DeFi協議的Ren社區正在考慮鑄造新代幣以籌集資金,由于Alameda Research的倒閉使該項目無法獲得資金。社區還投票決定創建Ren基金會,該組織將領導該項目的未來發展。該投票基于Ren生態系統倡導者Maximillian Roszko提交給DAO論壇的一份提案。

作為投票的一部分,Ren DAO成員將決定鑄造多少新的Ren代幣。該提案提出的五種選擇包括5000萬、1億、1.5億或2億REN代幣,以及拒絕整個融資計劃。按照目前的代幣價格,Ren可以籌集到400萬美元和1700萬美元。Ren社區投票將于12月21日結束。根據Snapshot投票頁面數據顯示,早期投票顯示支持鑄造2億個新的Ren代幣。到目前為止,這個選項已經吸引了75%的選票。[2022/12/16 21:47:42]

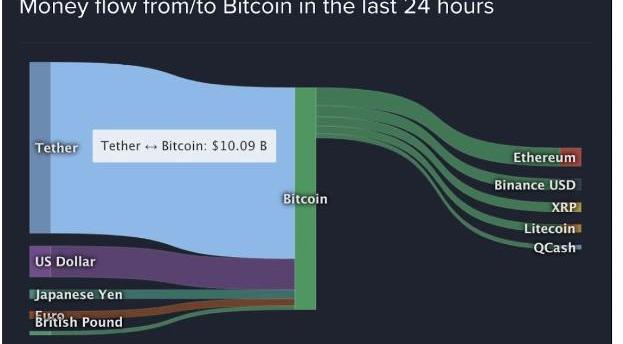

他的文章中最重要的一點是它在“震驚”一節中顯示的第一張圖表。作者從coinlib.io的24小時資金流(代表過去24小時內從比特幣流向比特幣的資金)中截屏,并聲稱這張圖表展示了從Tether到比特幣的單向購買。正如數據源所指出的,這并不代表單向流入,而是代表數量.交易量與單向流入有很大不同。作者似乎對如何閱讀他們所引用的圖形感到困惑。作者聲稱,圖表的左邊顯示了流入比特幣的價值,而右邊則顯示了價值流離開比特幣。這是對圖表的完全不正確的解釋。震驚發現1月8日,我在HackerNews上看到這個關于Tether操縱比特幣的帖子,這讓我感到震驚:我以為Tether已經從加密貨幣中消除了,但顯然他依舊存在。但是在加密貨幣市場中,Tether到底有多少呢,我驚訝的發現,占比還是很多的。

PeckShield:加密項目EGD疑似被攻擊,已被盜3.6萬BUSD:8月8日消息,派盾(PeckShield)監測顯示,加密項目EGD疑似受到攻擊,代幣EGD下跌20%,已有3.6萬BUSD被盜。[2022/8/8 12:09:05]

圖左側顯示了哪些貨幣流向了比特幣在所有的加密交易所,右邊顯示哪些貨幣正在流出比特幣,圖標顯示了2021年1月初的典型數據。這是作者建議的圖形含義:

但這實際上是圖表的含義:

交易量不等于流入系統的美元。這是事實。由于這種明顯的失實陳述,提交人論點的基礎已經完全瓦解,因為系繩沒有每天流入100億美元。更確切地說,有約100億美元的交易所報告的交易量的系繩。在本文中,作者心甘情愿地或不情愿地歪曲了如何解釋這些coinlib.io圖形中的數據。我們將留給讀者來確定他們認為作者在這一錯誤陳述中最有可能的意圖。揭穿第2點:“70%的比特幣交易量是Tether”

接下來,作者聲稱Tether構成了比特幣交易量的70%。“TheBitShort”的另一個屏幕截圖百分之七十是一個有趣的數字。作者如何提出這個“事實”?方便的是,如果coinlib.io用戶在最近24小時的圖形中從/從比特幣的資金流向下滾動,他們會找到coinlib.io的比特幣交易量圖表。同樣方便的是,如果將coinlib.io上報告的24小時比特幣總交易量相加并除以24小時系鏈數量,他們會發現大約66%的比特幣交易量是系鏈。這是2021年1月20日進行初步調查時的數學公式:BTC/USD量:12.5億BTC/USDT量:68.8億BTC/ETH量:14.9億BTC/BUSD交易量:4.4億BTC/JPY量:3.6億BTC總交易量:約104.2億因此,USDT交易量為68.8億,BTC總交易量為104.2億,約等于66%。我們的數字與作者聲稱的“接近70%”的數字相吻合可能是一個巧合,但是,我們無法用任何其他資源的BTC量百分比重新創建USDT總數的確切總和。Coinmetrics.io,coingeck.com和coinmarketcap.com都是非常著名的聚合器,我們曾嘗試使用它們來重新創建作者的70%統計數據。不幸的是,對于作者的論文而言,coinlib.io作為數據資源并沒有最強的聲譽,并且眾所周知,許多交易所報告了虛假交易量,以便免費獲得像coinlib這樣的加密數據聚合商的營銷。作者似乎從表面上看了coinlib.io的數量信息,而實際上它幾乎是完全偽造的。分解比特幣的束縛量

以太坊7日平均Gas費達14.57Gwei,創年內新低:8月5日消息,據歐科云鏈OKLink多鏈瀏覽器顯示,當前以太坊網絡Gas費已降至12 Gwei,ETH平均Gas費(7日均值)創年內新低,僅14.57 Gwei。[2022/8/5 12:03:59]

讓我們進一步分解一下coinlib.io突出顯示的tether數量:Coinlib.io顯示了68.9億的24小時系鏈量,但是并非所有用來報告該數目的交易所都是合法的。事實上。他們大多數不是!我們以橙色突出顯示所有參與假交易的交易所,以操縱它們在coinlib.io,coinmarketcap.com和coingecko.com等網站上的排名。作者似乎認為HitBTC和Bit-Z比Coinbase促進了更多的實際比特幣需求。“TheBitShort”的另一個屏幕截圖Bit-Z和HitBTC根本不是大型交易所,甚至還沒有接近最大的兩家。HitBTC特別是這種不道德行為的歷史悠久。甚至連tether體積的第一交換商Binance都在交換時采取了一些陰暗的做法來增加其體積數。要點是,巨大的束縛量不是真實的,絕對不能代表比特幣總交易量的近70%。實際上,實際交易量遠遠小于這些網站所報告的任何數量。美國的Bitwise在2018年進行了一項開創性的研究,該研究表明95%的比特幣報告量都是假的!它維護著一個旨在更好地顯示合法比特幣交易量的網站。Bitcointradevolume.com的情況與coinlib.io或“TheBitShort”的作者截然不同。資料來源:bitcointradevolume.com資料來源:bitcointradevolume.com2021年1月25日,bitcointradevolume.com顯示24億美元的比特幣交易量約為24億美元,比特幣期貨的交易量略高于40億美元。事實證明,合法的比特幣24小時交易量約為100億美元,其中超過75%的實際交易量來自美國監管機構。在這一點上,應該很清楚,《小矮人》的作者所描寫的戲劇化故事與現實相去甚遠。他們聲稱系繩是比特幣合法交易量的70%,這遠非現實-在給定的24小時內,最多只能代表真實比特幣交易量的25%至35%。揭穿第3點:“由于發行方式的不同,發行必須是欺詐性的”

衍生品平臺Polysynth完成300萬美元融資,LedgerPrime等參投:7月15日消息,去中心化衍生品平臺Polysynth完成300萬美元戰略融資,LedgerPrime、QCP Capital、Sandeep Nailwal、Jaynti Kanani、Brevan Howard、Jump Capital、Hashed、DeFi Alliance、Smape等參投。[2022/7/15 2:15:15]

資料來源:“TheBitShort”資料來源:“TheBitShort”TetherLimited是最早的穩定幣背后的組織,僅向合作伙伴發行新代幣。大型場外交易柜臺接收系繩并在大塊中使用系繩是有道理的。在CMSHolding的DanMatuszewski和CastleIslandVentures的NicCarter于2019年的精彩播客中對此進行了詳細討論。TetherLimited的CTOPauloArduino在此2019年播客中解釋了Coinbase/Circle和Tether在發行穩定幣中使用的不同業務模型。來自Coinbase的USDC與TetherLimited的模型不同。任何人都可以創建一個Coinbase帳戶,存入美元和薄荷USDC。如果您更深入地研究不同參與者之間的穩定幣總打印量,則實際上所有硬幣之間都有大量的相關性。作者斷言,基于TetherLimited發行USDT的方式與Coinbase/Circle發行USDC的方式之間的運營差異,必須對Tether打印進行100%欺詐。我們問作者:為什么穩定幣市值增長如此緊密相關?如果您在諸如stablecoinindex.com之類的網站上查看所有穩定幣的穩定幣市值增長,則很明顯它們正在同步增長。是否所有穩定幣發行人都密謀并協調在同一時間打印?我們對此表示嚴重懷疑。穩定幣市值在所有參與者中的分布情況表明流入Tether的資金可能是合法的,并且與其他市場同步。再次,TetherLimited是一個黑匣子,我們不能肯定地說它如何管理其業務,但是迄今為止,市場一直將tether的價值定為1美元。揭穿第4點:比特幣內部人士對Tether如何操縱比特幣市場一無所知我們認為,就目前而言,很明顯,比特幣人對Tether市場的了解遠勝于《比特短》的作者。我們將僅提供一些比特幣人的例子,以解決這些年來對Tether的擔憂。揭穿第5點:合法的交易不與Tether關聯

Uniswap已向122名受贈者提供價值約700萬美元的UNI資助:6月21日消息,去中心化交易所 Uniswap 發布首份 Uniswap 贈款計劃(UGP)回顧,自 UGP 推出的一年半以來,該計劃已向 122 名受贈者提供了價值約 700 萬美元的 UNI。

其中,受贈者的核心主題包括社區成長和支持(Unicode Hackathon、Serv.eth、Shields、UGP 社區分析、Solidity 訓練營等)、富有成效且參與度高的治理(Other Internet、GFX Labs、Nomic Foundation、Uni.vote 等)、用戶界面(Uniswap Gnosis SAFE、Defi Lab、Seedle 等)和開發者工具(V3 流動性挖礦合約、Uniswap Simple SDK、Pyexchange v3 客戶端、V3 TWAP 插件、uniswappeR 等)。[2022/6/21 4:42:10]

在美國公開市場提供按位比特幣基金的按位比特幣維持著上述資源bitcointradevolume.com。在該網站上,它僅列出合法的比特幣市場,并估計其認為合法的交易量。以下所有交易所均提供tether市場,并出現在Bitwise的列表中;Binance,Bitfinex,Kraken,Poloniex和Bittrex。據Bitwise稱,十分之十的合法交易所使用USDT。再次,這是tether是合法比特幣市場一部分的另一個跡象。最合規和最大的比特幣P2P市場Paxful在2020年增加了對系繩的支持,并且在美國運營。它所支持的僅有的兩種加密貨幣是BTC和USDT。揭穿第6點:需要法律機構監管比特幣

對于普通投資者來說,完全顯而易見的是,當前的金融體系是針對小家伙的操縱。本周,從小唐納德·特朗普到亞歷山大·奧卡西奧·奧特斯的每個人都在呼吁反對諸如Robinhood,WeBull,TDAmeritrade和納斯達克本身之類的審查制度。但是這些系統是合法的...我們認為,這最后一點是最終的結論,即“TheBitShort”的作者并不了解第一原理的比特幣。早期的比特幣投資者TylerWinklevoss在這個著名的報價中很好地綜合了比特幣的價值主張:“我們選擇將我們的金錢和信念放在一個沒有和人為錯誤的數學框架中。”著名的拉丁語單詞viresinnumeris是英語中的“數字強度”,是理解比特幣世界觀的另一種好方法。比特幣從不關乎權威,而總是關乎通過數學和加密技術啟用的選擇加入,無許可的系統。為了人民,靠人民,靠人民的錢。呼吁監管意味著您不了解比特幣范式的轉變。有人可能會說,如果沒有法律機構對現金的戰爭,不斷征稅,反烏托邦金融監視和神秘的銀行體系,那么就不需要束縛……如果法律機構如此擅長為我們的貨幣體系帶來透明度和完整性,他們為什么不先固定自己的貨幣?但是,這里還有一個更重要的要點。比特幣已經受到管制,而不是由人為法則,而是由自然法則。沒有“最后的購買者”,沒有人可以讓投資者擺脫他們的錯誤選擇……燒掉我一次,羞辱你,燒掉我兩次,羞辱我。如果tether是一個騙局,它最終會炸毀自己。投資者將學到新的東西,市場將暫時陷入困境,比特幣將繼續清除交易,仿佛什么都沒有發生。在整個比特幣的12年歷史中,它幸免于難。Gox,OneCoin等。

Tags:比特幣THEETHHER比特幣鉆石最新消息The Midget’s SecretETHSTK幣usepeerethereum

編者按:本文來自巴比特資訊,作者:kyle,星球日報經授權發布。本文將對DeFi借貸賽道的龍頭項目之一Compound進行介紹。發布于2018年的Compound如今已經擁有45億美元鎖定價值.

1900/1/1 0:00:00編者按:本文來自彩云區塊鏈,Odaily星球日報經授權轉載。現在的數字貨幣圈內,基本上已經認同牛市的到來了,而近期挖礦也成為了很多人關心的話題,相對于直接購買比特幣而言,普通人仍然比較認可挖礦所.

1900/1/1 0:00:00成都鏈安:GYM Network 項目的GymSinglePool遭受攻擊:6月8日消息,據成都鏈安安全輿情監控數據顯示,GYM Network 項目的GymSinglePool遭受了攻擊.

1900/1/1 0:00:00昨天市場最熱鬧的新聞依然是馬斯克喊單,但這次不僅沒有為比特幣喊單,還將推特首頁的的比特幣介紹取消了,然后喊了狗狗幣,而且是連發多條推特.

1900/1/1 0:00:00根據來自非小號的數據顯示,截止發稿,24小時虛擬幣漲跌比例為上漲家數占比59.26%,下跌家數占比40.74%,市場情緒溫和.

1900/1/1 0:00:00僅今年年初以來,以太坊價格幾乎翻番。以太坊價格的強勁表現有諸多推動因素,這些因素相互依存,DeFi熱點不斷,機構資金入場,整體加密市場的回暖等不一而足.

1900/1/1 0:00:00