BTC/HKD+0.73%

BTC/HKD+0.73% ETH/HKD+0.4%

ETH/HKD+0.4% LTC/HKD+0.92%

LTC/HKD+0.92% ADA/HKD-0.84%

ADA/HKD-0.84% SOL/HKD+1.83%

SOL/HKD+1.83% XRP/HKD-0.51%

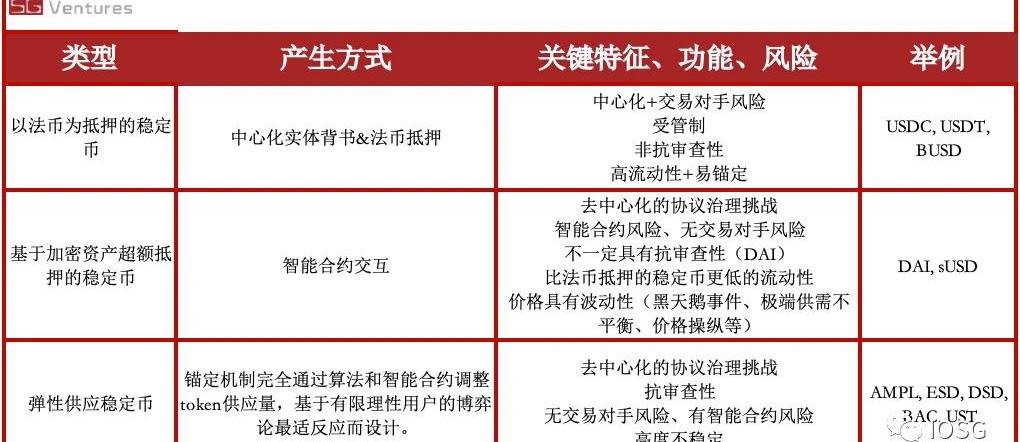

XRP/HKD-0.51%編者按:本文來自IOSG,撰文:IOSGVentures,Odaily星球日報經授權轉載。最近一段時間,穩定幣供應量經歷爆炸式增長,中心化法幣穩定幣占據了市場的半壁江山。。而去中心化的穩定幣MakerDAO被視為最靠譜的產品,坐擁價值57億美元的TVL,到3月1日為止就產生了價值24億美元的DAI。除了MakerDAO,去中心化穩定幣中也出現了其他替代品。究其原因,主要是由于MakerDAO是用法幣支持的穩定幣作為抵押來鑄造DAI,并不是完全抗審查的,這一點一直飽受用戶詬病。然而,這些彈性穩定幣并沒有很穩定。它們的機制并不能抵御劇烈的價格波動,反而比MakerDAO等超額抵押穩定幣和以法幣為抵押的穩定幣更容易波動,更具有投機性。

流動性質押協議Liquid Collective在Coinbase Prime和Bitcoin Suisse上推出:金色財經報道,企業級流動性質押協議 Liquid Collective 已在 Coinbase Prime 和 Bitcoin Suisse 上推出。該解決方案允許機構客戶抵押以太幣以換取流動性抵押代幣 LsETH,從而釋放流動性以用于其他 DeFi 協議,同時仍能獲得抵押獎勵。(Theblock)[2023/3/8 12:48:29]

MakerDAO機制可改善的空間資本效率低,例如超額抵押治理不活躍易受到潛在人為差錯的影響只有軟錨定資本利用率借貸協議

Liquity是以加密資產為抵押品的彈性穩定幣,旨在發行完全去中心化、抗審查性的穩定幣LUSD。簡而言之,Liquity的主要價值體現在:以加密資產為抵押的穩定幣LUSD低抵押率門檻低——110%算法貨幣政策非治理,減少人為失誤風險價格下限:LUSD隨時按當前價值兌換ETH去中心化前端無息債務下表展示了Maker與Liquity機制對比,也說明了為什么我們相信Liquity足夠有潛力挑戰Maker的地位。

Bitcoin Suisse加入Liquid Collective并為瑞士市場提供Ethereum流動性質押:1月31日消息,瑞士BTC經紀商Bitcoin Suisse宣布已加入Liquid Collective,將為私人和機構客戶提供以太坊流動性質押。客戶將能夠通過Liquid Collective抵押以太坊,并且如果發生slashing(因不良行為從驗證者手中奪走ETH代幣),也將獲得保險。

據悉,Liquid Staking Collective一個由加密團隊組成的獨立組織,包括Kraken、Coinbase Cloud和Alluvial等公司。Liquid Collective是一個去中心化協議,致力于為以太坊流動性質押創建標準,加機構對以太坊流動性質押的采用。[2023/2/1 11:39:34]

FTX 將收購日本金融科技公司 Liquid Group及其所有子公司:金色財經報道, 加密貨幣交易所FTX目前正在收購日本金融技術公司Liquid Group及其所有子公司。作為交易的一部分,FTX還將獲得Quoine的控制權,Quoine是日本首批加密貨幣交易所之一,早在2017年就在該國的金融服務機構(FSA)注冊。FSA授予Quoine第一類工具業務許可證,使其能夠向客戶提供衍生品。該交易預計將于 3 月完成。(decrypt)[2022/2/3 9:28:32]

Maker與Liquity機制對比Liquity優于Maker的其中一個原因是其擁有較低的抵押率。宏觀上來說,Liquity比Maker能夠釋放更多的ETH流動性。微觀上來說,用戶可以獲得更高的杠桿和更小的清算風險。但是,如何實現這種較低的抵押率呢?首先,Maker之所以要求ETH提供130/150%的抵押是因為其清算機制。假設拍賣過程相當漫長,那就留出了更多的時間讓價格波動吞噬抵押品價值。從這個意義上講,額外的抵押品是對沖價格波動風險的緩沖手段。而Liquity提供幾乎即時的清算功能,因此它不需要承擔與Maker一樣高的風險,即,它有能力降低抵押率。創新的清算機制融合了三層防御功能:1,穩定性池-Liquity避免了MakerDAO和其他借用協議所特有的冗長清算程序。該系統支持帶有穩定池的自動清算,穩定池旨在吸收和消除違約的債務,一旦抵押品于110%,一次即可清算多達40個倉位。那么,如果穩定池沒有足夠的流動性支持系統運行怎么辦?2,再分配機制-如果穩定池沒有足夠的流動性,第二階段開啟,即再分配機制。再分配機制可以將剩下的債務從清算完成的倉位重新分配到所有現現有倉位。這種情況下,相比低抵押倉位,高抵押倉位會從被清算的資產中承擔更多的債務并獲得更多抵押品。為了為系統提供這一額外的安全層,這些較高的抵押品倉位將作為清算者獲得獎勵,從而從根本上得到清算后的基礎抵押品。3,恢復模式-第三層保護側重于系統性風險。Liquity引入了一種恢復模式。如果協議的整體抵押率降到15%以下,該模式將被觸發。這樣以來,系統將嘗試用穩定池抵消具有最低抵押率的持倉的頭寸。LUSD與USD硬錨定DAI沒有贖回機制,因此它并非硬錨定于美元,但它依靠治理實施穩健的貨幣政策,將DAI的價值推向1美元。另一方面,LUSD錨定美元是被隱含設計在協議中的。LUSD代幣根據價格、ETH:USD比率以及贖回費用,可以隨時被返回到協議中兌換ETH該贖回非常重要,因為當LUSD價格低于美元價格時,套利者將買入LUSD,將其兌換成ETH,再賣出ETH獲得美元,并鎖定套利利潤來獲利另外,該過程可改善系統的運行狀況,因為每當發生贖回時,當前LUSD的供應都會因低抵押借款人而減少,即系統使用贖回的LUSD償付最高風險資產另一方面,最小質押率為110%,使自然價格上限為1.10美元當LUSD:USD比率超過1.10,借款人可以通過借入最大金額抵押品,并以超過1.10美元的價格出售LUSD獲利該概念背后的博弈論為LUSD價格走勢提供了一種軟錨定機制。想要了解更多可以閱讀相關技術文檔:https://docs.liquity.org/documentation/resources.去中心化的前端

聲音 | Allen Piscitello:Liquid Network專注于廣泛的應用:據ambcrypto報道,Blockstream產品管理總監Allen Piscitello闡述了閃電網絡和比特幣側鏈Liquid Network之間的區別,他表示,閃電網絡和Liquid Network在某些方面彼此相似,并且通過使用支付渠道更快地發送付款。在使用閃電網絡甚至不需要等待兩分鐘,而且它正在使用更具反應性的安全模型。如果有人試圖竊取您的資金,您有時間收回渠道中的所有資金,這是一個不同的安全模型。對于他們的性質,閃電網絡更加面向“微支付”,而Liquid Network則專注于廣泛的應用。[2018/11/1]

Liquity設計的各個方面都離不開去中心化的原則。因此,Liquity團隊不會親自進行前端操作。換句話說,前端操作者是由回扣率激勵的。即,前端和用戶之間的LQTY分配基于回扣率,該回扣率可以由前端操作者自由設置。因此,Liquity創造了一個前端開發者市場。提供最好的界面和特殊功能的前端開發者可以贏得最多獎勵,而對開發者的大力度激勵也為Liquity創建了二級市場方案。總結

去中心化程度、硬錨定USD、算法驅動以及非治理協議、免息債務、高資本效率是DeFi領域中獨特的結合體,使得Liquity成為2021年最受期待的項目。因此,它是提供MakerDAO機制的高度可行替代方案的首批協議之一。我們相信Liquity對于喜歡冒險和規避風險的用戶而言,都具有很好的產品市場契合度。喜歡冒險的借款人可以利用較低的抵押率來發揮更高的杠桿作用,而高抵押品的借款人將通過再分配機制獲得回報。此外,Liquity對于整個DeFi生態系統很重要,因為資本效率使得DeFi協議中更大的ETH流動性得以解鎖和使用。Liquity協議有望在3月中旬推出,感興趣的參與者可以通過為協議提供流動性或者構建前端獲取LQTY代幣獎勵。Liquity智能合約將通過TrailofBits進行二次審計來確保用戶安全。除了安全方面的考慮,我們相信Liquity的簡潔設計確實可以成為游戲規則變革者,因為它以較低的風險提供了更多的資本效率借貸。

經受住新冠肺炎的撕咬,得益于寬松貨幣政策的托舉,吸收著積極財政政策的營養,合應著經濟復蘇的節奏,全球金融市場在過去一年中走過了一段掙脫至暗與尋求微光的坎坷路程.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:王佳健,星球日報經授權發布。但斌,中國私募大佬,他最近在幣圈很火,因為他購買了比特幣ETF,這被定義為中國傳統投資人被比特幣“漲服”的代表和標志性事件.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐隨著比特幣價格再創新高,其市值已成功突破1萬億美元。這一強勢表現似乎有點“打臉”摩根大通的分析師——他們在一份評估報告中警告稱,比特幣是一種“經濟余興表演”,對.

1900/1/1 0:00:00編者按:本文來自以太坊愛好者,作者:Harry,翻譯&校對:曾汨&阿劍,Odaily星球日報經授權轉載。在經歷了動蕩的2019年之后,2020年情況如何?一起來回顧一下.

1900/1/1 0:00:00編者按:本文來自顧爺,作者:顧爺 自薩爾瓦多宣布開始每天購買一個BTC以來,BTC價格上漲了62%以上:金色財經報道,據Bitcoin Magazine發文表示.

1900/1/1 0:00:00編者按:本文來自威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。2020年312/313,2021年222/223,都是值得銘記的日子,都是非常暴力的市場去杠桿的日子.

1900/1/1 0:00:00