BTC/HKD+0.42%

BTC/HKD+0.42% ETH/HKD-0.18%

ETH/HKD-0.18% LTC/HKD+0.35%

LTC/HKD+0.35% ADA/HKD-0.27%

ADA/HKD-0.27% SOL/HKD-1%

SOL/HKD-1% XRP/HKD-0.26%

XRP/HKD-0.26%編者按:本文來自白話區塊鏈,作者:五火球教主,Odaily星球日報經授權轉載。2020年,區塊鏈世界最火的無疑是Defi,而Defi世界,最火的一個詞你一定聽說過:叫做“流動性挖礦”。現在2021年已經走完了1/4,如果你還沒有參與過流動性挖礦的話,我覺得你會錯過很多收益。所以本篇來說一說一些常見的流動性挖礦策略,希望能對你的收益有所幫助。被Defi徹底改變的BTC

在說策略之前,我們先來簡單說一說Defi,尤其是流動性挖礦對于區塊鏈,特別是BTC的影響。在Defi之前,BTC在圈內人的眼里,是個適合HODL的幣種。而且你會發現大多數人一通操作,都跑不過拿住BTC不動,因為長線來看,BTC一直在漲。但即便如此,之前在傳統金融圈里,BTC仍然不算是個多么好的投資標的。一則是他們對BTC了解不如圈內人這么多,幣價波動又這么大;二則便是BTC嚴格意義來講,是個零息資產,也就是說你持有BTC,是不能像法幣那樣存銀行能夠給你帶來利息收入的,你只能吃到他低買高賣的那一部分漲幅。有人經常拿美元或是英鎊一百年貶值幾十倍來說事,但殊不知這是在持有現金不動的前提下。而一般人的現金不是存在銀行吃儲蓄利息,就是購買類似國債等產品生息,300年前持有一英鎊只買國債,靠利息復利到今天也有幾百英鎊,跑輸了黃金但數倍的跑贏了白銀這種“零息投資品”。BTC雖然之前增速很快,但長遠來看,因為無法生息,在傳統金融人士看來,有可能后勁不足,直到Defi和流動性挖礦的出現。如果你有BTC,或者說WBTC,RenBTC之類的話,你的BTC就不再是一個零息產品了,至少在去年,包括今年,它都有可能在自身漲幅之外,給你提供比傳統金融高得多的利率。下面來看看一些常見的挖礦策略。比特幣最大主義者

Re7 Capital和Republic Crypto推出1億美元流動性代幣基金:金色財經報道,Re7 Capital和Republic Crypto于4月1日推出了一只1億美元的基金,用于投資流動性代幣。該基金名為RxR機會基金,為合格的投資者提供了接觸一組精心挑選的加密代幣的能力,專注于那些具有中等市值的代幣。

該基金有一年的鎖定期,然后按季度解鎖流動性。Re7 Capital創始人Evgeny Gokhberg表示,我們專注于建立持倉,并希望持有一到三年。該基金的15%可以以相當大的折扣投入場外交易等私人交易。[2023/4/3 13:42:38]

如果你是個比特幣最大主義者,也就是說,你只屯BTC,其他的Token一概不想持有,那么你有下面幾個選項。1、最安全——幣安其實對于絕大多數用戶來說,把Token放在幣安這種頂級交易平臺,安全系數往往要比放在自己錢包要高,雖然這聽起來沒那么“區塊鏈”。所以最安全也也意味著收益相對較低,你可以去該平臺上參加BTC/WBTC的對挖礦,沒有任何其他的Token種類牽扯進來,當然了,年化當前也就只有4個多點,但總比沒有的強。

數據:通過Frax Finance推出的流動性質押產品質押的以太坊突破7萬枚:1月22日消息,通過Frax Finance推出的流動性質押產品質押的以太坊已突破7萬枚,當前共發行71,116.6254枚frxETH,價值約1.15億美元。[2023/1/22 11:25:57]

2、次安全——XVSXVS可以算的上是幣安官方的去中心化借代平臺,運行在幣安智能鏈BSC上。

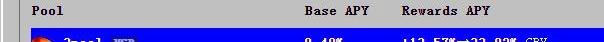

放貸的話是3%的年化,借則可以達到11.75%,注意這里的年化其實是有兩個組成,比如11.75,其中6.7%是XVS給用戶的XVSToken獎勵年化,剩下5%左右是借代本身的手續費或者利息等年化。3、輕微風險——Auto、ACS等機槍池這個基本就是大家俗稱的套娃了,以機槍池為代表,像是BSC上面的知名機槍池平臺Acryptos、BTC的單幣年化便可以達到30%左右。

MDX成為MDEX.COM流動性挖礦第四大礦池,總額超一億美金:2月1日,去中心化交易平臺MDEX.COM,推出流動性挖礦及交易挖礦第13天,截止今日22:00,流動性礦池質押量發展迅猛,截止目前,MDX已經成為平臺流動性挖礦第四大礦池(僅次于BTC,HT及ETH),MDX/USDT及MDX/WHT流動性礦池總額超一億美金。[2021/2/1 18:38:50]

怎么達到的呢,其實很簡單,在XVS或者其他平臺的基礎上再套一層娃。換句話說,用戶在ACS平臺上存入BTC,ACS幫你去XVS上借代,賺XVS自身手續費以及XVS平臺幣的獎勵,然后ACS再給你發ACS自己的平臺幣獎勵,這個年化其實就是XVS的10%+ACS自身Token的17-42%所組成的。這時候,你的年化其實主要取決于XVS和ACSToken的價格,所以每天的變化都會比較大。聰明的你可能看出來了,理論上來說,你甚至可以再開一個平臺,憑空發一個平臺幣,然后用戶在你那里存入BTC,你的平臺負責存入ACS,然后在ACS原本的獎勵之上再獎勵用戶你那個平臺的平臺幣.年化可以做到更高,只要你的平臺幣價格不是0……這也是為什么說Defi經常被戲稱“無限套娃”的套路。但要注意的是,每多套一層娃,多拿一層平臺幣,你的風險便也多累計了一層。這也是為什么像是機槍池Pickle被黑過,資金大量丟失,甚至就連YFI前段時間都不能幸免。而你很少聽說Uni或者Sushi的LP(提供流動性做市商的憑證)池丟資金的。理解了這個,下面的幾個策略相信你就不難理解了:ETH最大主義者或是BTC+ETH最大主義者

Glitch與Router Protocol達成合作,旨在促進跨鏈流動性:Glitch官方發推稱,Glitch Finance與Router Protocol達成合作,以通過GLITCH實現跨其他區塊鏈的無縫跨鏈流動性。

Glitch Finance和Router Protocol將共同促進GLITCH、以太坊和其他允許DApp基礎設施的區塊鏈協議之間的橋梁。這將實現主要區塊鏈之間互操作性的夢想,并使用戶能夠與兩個平臺共同支持的所有DeFi項目進行交互。[2021/1/25 13:28:17]

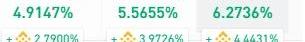

以下策略適用于重倉ETH的朋友,或是那些BTC和ETH同時看好、同時重倉,不是很在乎哪個多點哪個少點的。ETH策略:1、ETH2.0質押,差不多目前有8%的年化。2、幣安ETH/BETH對,年化有差不多20%,比你去ETH2.0質押8%左右的年化好得多。不過,當前該選項添加資產是失敗的,咨詢客服得到的答復是“暫停待恢復狀態。

聲音 | 分析師:Bakk實物交割的比特幣期貨可以實現更好的價格發現和流動性:Bakkt比特幣期貨正式啟動交易。行業分析師指出,與法幣結算的其他合約相比,Bakkt的實物交割比特幣期貨很重要。加密分析師Rhythm發推表示,“其結果是比特幣有了更好的價格發現和流動性。”

幾個小時前,當BTC從盤中低點9850美元升至10080美元的高點時,出現了短暫上漲;在五位數的關口上方停留幾個小時,然后又開始跌回去。Bakkt的消息沒有大幅推高比特幣價格,但這在很大程度上是預料之中的。交易員Cantering Clark指出,“Bakkt本質上是從零售場所報價的回收流動性。這與傳統市場的正常流動性狀況相反。現在問問你自己,為什么BTC價格會在Bakkt開盤時跳漲?感興趣的人可能已經參與進來了。”(NewsBTC)[2019/9/23]

3、類似上面BTC的XVS或者加一層套娃的ACS,ETH在ACS的年化有差不多33%。4、安全又穩定的BTC/ETH對LP。如果去Uniswap的話,據說差不多可以吃到15%左右年化的手續費收入,如過去Sushiswap的話,因為有SushiToken的獎勵,目前年化可以做到5-10%手續費和15%-20%左右的SushiToken獎勵年化。

5、當前最高的ETH單幣收益,無疑是Tornado龍卷風,據說有接近200%左右。但是相對來說操作極其復雜,而且因為當前高昂的GAS費用原因,只適合10ETH或是100ETH整存整取的方式來挖礦。所以基本只推薦給ETH大戶+資深Defi農民。多Token策略

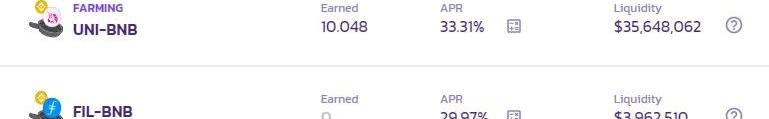

如果你手里有不少看好的主流幣,打算長持,比如Uni,FIl,BNB等等,又不太在乎漲幅哪個多哪個少,那么你完全可以去Sushi或者Cake上面找找有沒有能夠匹配的交易對,賺一份額外的手續費和平臺Token獎勵。

以Cake舉例,拿BNB和這些主流幣配對,年化基本上都有個30-40%左右。

Cake和BNB的交易對更是有100%的年化,且還能時不時參加Cake上面的LP打新,年化其實不止100%。穩定幣策略

穩定幣策略是很多人喜歡的一種挖礦策略,因為幾乎不牽扯到任何Token價格下跌的風險,也沒有普通LP帶來的無常損失。穩定幣策略主要也有三個:1、幣安流動性挖礦。幾個穩定幣湊個交易對,差不多就能達到8-10%的年化,雖然不高,但總比存銀行或者買什么理財強得多。

2、Defi標配——Curve。最知名的Curve3pool,也是Curve最為核心的業務,APY主要取決與Crv的幣價,倒是也相對穩定,目前的年化差不多有14%,比在幣安高一些。但要注意的是Curve的Gas費用調用起來極高,動不動上百甚至幾百美金,這個策略,還是適合大資金。

3、套個娃——機槍池或是理財平臺。比如這個叫Bella.fi的儲蓄理財,USDT年化有43%,但其實你細看,無非還是套娃,大概率存在那兒的USDT去了Curve,然后加一個Bella自己的平臺幣給你,湊出了43%。

各個新項目挖礦

真正Defi的職業農民,其實是無時無刻不在尋找新礦的,Defi的世界,根本沒有一天停歇的時候。舉兩個例子,幾個月前開始的合成資產借代項目ARCX,之前很多人費勁巴拉的各種操作,存入資產獲取穩定幣StableX,來挖看不到價格的ARCX。幾個月下來Gas費花了上千美金,收益則完全看不到。這兩天ARCX上線,一個Token價格直接2萬美金,前期這些挖礦幾個月沒看到收益的玩家,基本每個人都是幾萬美金入賬,成本無非幾百上千的Gas費用,年化可以說是幾十倍開外。而近期大熱的穩定幣項目,號稱新一代穩定幣三杰的Reflexer、Fei和Float。拿其中的Float舉例,在剛剛結束的第一階段,給參與過Defi項目Snapshot治理的開放白名單,每個地址限制3萬美金的穩定幣,而6周時間挖出來的BankToken價值早已超過本金,年化綜合算下來差不多有1000%以上。當然,也只有6周的時間而已。現在第二階段開啟,無白名單限制,增加了社區投票的五個單幣1池,YFI、YAM、ETH、WBTC和Sushi,以及Bank/ETH的2池,時間只有兩周。Defi的興起,其實變相使得原先只會“買”與“賣”的玩家占盡劣勢。因為很有可能你買的Token,只是別人0成本挖出來的而已。精通挖礦又有資本優勢的玩家,往往處在一個“不敗”的境地,虧起來比你慢,掙起來比你快,能擊敗他們的也許只有黑客。2021年,你確定真的不要了解一下“流動性挖礦”這個行業么?歡迎在留言區分享你的觀點。

Tags:BTCETHKENTOKENBTC幣以太坊硬幣ETHDBIKI TokenKizuna Global Token

北京時間3月23日,以太坊智能合約錢包項目Authereum宣布了業務重心調整計劃,將無限期暫停新用戶注冊,并建議老用戶盡快提現.

1900/1/1 0:00:00Uniswap發布最新公告稱,V3版本將在5月5日正式上線以太坊主網,以太坊二層網絡Optimism版本將于5月中旬發布.

1900/1/1 0:00:00今天暴跌,終于可以加倉了,簡述兩句,之前已經詳解過這個行情會大概率發生,不能說全在內掌乾坤中,至少也八九不離十.

1900/1/1 0:00:003月11日晚,世界知名藝術品拍賣行佳士得首次拍賣以NFT形式呈現的純數字藝術品---Beeple的《每一天:前5000天》.

1900/1/1 0:00:00平行鏈是在波卡生態中并行運行的各類單獨的Layer1區塊鏈。平行鏈與中繼鏈相連并受其保護,共享并受益于Polkadot的安全性、可伸縮性、互操作性和治理.

1900/1/1 0:00:00通過觀察比特幣的鏈上數據,特別是資金費率和未平倉利息,我們可以判斷未來市場的條件是否不合理,何時會出現修正。雖然資金費率還沒有達到3月13日的水平,但未平倉利息已經達到這個水平.

1900/1/1 0:00:00