BTC/HKD+0.64%

BTC/HKD+0.64% ETH/HKD+1.59%

ETH/HKD+1.59% LTC/HKD+1.01%

LTC/HKD+1.01% ADA/HKD+1.94%

ADA/HKD+1.94% SOL/HKD+0.66%

SOL/HKD+0.66% XRP/HKD+0.47%

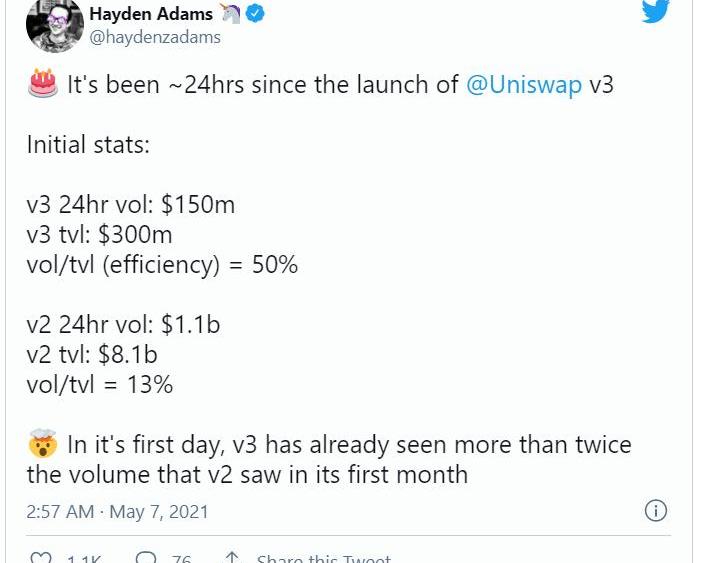

XRP/HKD+0.47%2020年,大餅頹廢主流行情表現不佳,DeFi突起,其中UniswapV2憑借恒定乘積自動做市商AMM一舉成為DEX領域的龍頭,成為了加密行業中新的財富密碼。在過去一年里,UniswapV2不斷刷新去中心化交易所的紀錄,鎖倉量和交易量不斷創下新高。如今,UniwapV3版本已正式啟動,會成為撬動新一輪DeFi熱潮的關鍵嗎?UniswapV3上線首日后,Uniswap創始人HaydenAdams在推特上表示,其24小時交易量已經達到V2第一個月的兩倍以上。

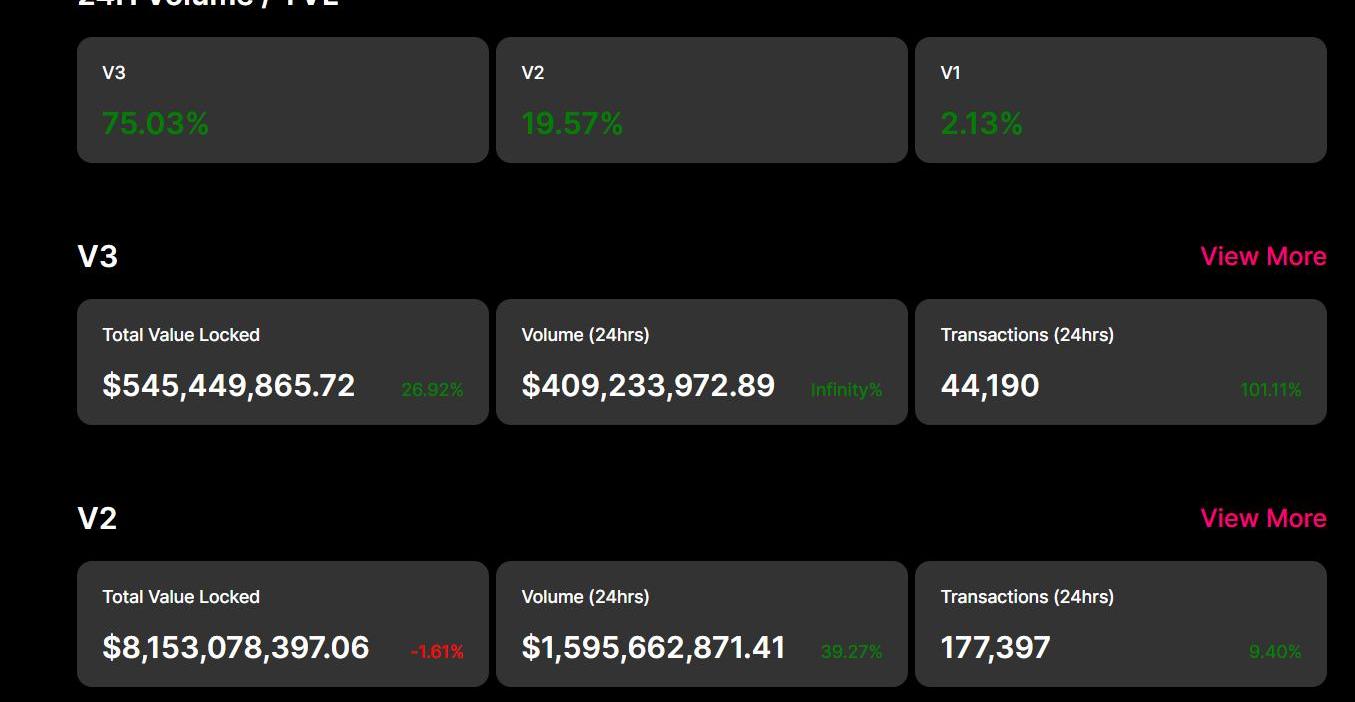

截止奔跑財經發稿時,Uniswap總鎖倉量已經突破5億美元,24小時交易量達4.094億美元。此外,根據UniswapInfo官方數據顯示,UniswapV324小時交易量和鎖倉量比達75.03%,遠超過V2的19.57%。

從UniswapV3目前所展現鎖倉量和交易數據來看,新版本的核心舉措“集中流動性”較為成功的,較高的資本效率為交易提供了更強的執行力。可以預見的是,在未來很長一段時間內,Uniswap將穩坐DEX的頭把交椅。試問,會引發新一輪的DeFi熱潮嗎?2020年DeFi熱潮回顧2020年DeFi發展,活躍錢包數從5.8萬個增長到20萬個;交易額從210億美元增長至2700億美元以及以太坊DeFi生態130億美元的總鎖定歷史最高水平。引發DeFi熱潮的原因,是“流動性挖礦”和“收益耕作”。天下熙熙,皆為利來。在大餅行情不佳,全球經濟發展緩慢,流動性挖礦項目通過“提供流動性-獲取代幣收益”吸引了大批資金涌入。此時DeFi市場,野蠻生長,雜草叢生,伴隨著無代碼審計,黑客攻擊,安全問題頻發等諸多問題,將DeFi變成了一個賭場。在這波短暫的熱度中,YAM出道即巔峰的48小時崩盤,讓越來越多人回歸理性,DeFi熱度背后去中心化金融的透明性和安全性讓人們看到了未來金融行業升級發展的可能性。去中心化交易所、去中心化借貸、穩定幣、支付等不同類別的去中心化金融應用開始步入良性發展的軌跡。而這其中,DEX作為DeFi生態中重要的組成部分,也在不斷創新中為DeFi新一輪熱潮積蓄能量。DEX的生態格局根據QKL123數據顯示,DeFi總鎖倉量為683.93億美元,其中借貸平臺Compound和Maker分別占總鎖倉量的16.5%和16.1%,DEX平臺Uniswap和Curve分別占總鎖倉量的15.4%和10.6%。

數據:Uniswap和dYdX分別占據44%和38%的DEX市場份額:8月19日消息,Messari統計數據顯示,Uniswap和dYdX分別占據DEX市場44%和38%的市場份額。[2022/8/19 12:35:33]

隨著DeFi生態的不斷發展,業務板塊在市場需求下不斷擴充,DEX面臨無法滿足用戶更多特定的需求的困境,資金效率低、無常損失、高滑點、高手續費、激勵不足等痛點,促使一些創新形態的DEX相繼誕生。-BancorBancor是最早的AMM提出者,其V1版本與UniswapV1類似,需要借助其平臺BNT代幣作為兌換介質才能進行交易。BancorV2通過彈性供給模型以抵押單邊資產的方式,去除雙面流動性存款的要求,利用固定的流動性儲備金,通過預言機動態調整AMM池權重,保持資金池內部與外部市場價格的統一,保證流動性提供者在獲得完全無常損失保護的情況下賺取收益。此外,Bancor為用戶提供流動性保險,用戶除了可以享受流動性收益外,還可享受無常損失的補償。-CurveCurve是結合了恒定總和和恒定乘積函數的混合AMM,最大程度地降低價格相對穩定資產的滑點。Curve的資產兌換通過打包版本的代幣資產,如sUSD和sETH。通過Synthetix的抵押合成資產模型,兩者之間兌換無滑點,再基于Curve自身的AMM模型完成打包版本代幣和目標代幣的兌換。-SushiSwap基本延續了Uniswap的核心設計,與Uniswap專注于AMM的深度探索不同,SushiSwap發展方向是向多元的金融平臺發展。其中包含了交易、借貸、期權、期貨;單一金庫;代幣發行平臺;NFT發行平臺等多條金融產品線將共同推進。同時,基于Onsen的激勵政策將幫助SushiSwap獲取長期積極的流動性。-PancakeSwapPancakeSwap是基于幣安智能鏈BSC的去中心化交易平臺。相較于Uniswap、Bancor、Curve以及ShshiSwap,PancakeSwap的用戶享有BSC上較低的Gas費和高效率。并且,PancakeSwap具備完善的流動性激勵政策,通過其平臺原生代幣的通縮機制保持流動性提供者的積極性,從而保證具有良好深度的AMM。此外,PancakeSwap多元的產品生態讓其獲得了較高的用戶關注度和參與度。UniswapV3的多元化金融趨勢作為DEX的龍頭項目,UniswapV3版本的上線,毫無疑問對于整個DEX領域生態發展有著較大影響。上文提到,UniswapV3最大的創新即“集中流動性”,是其為解決資本效率不高問題提出的核心策略,其具體幾大特性如下:

韓國游戲巨頭WeMade在Uniswap V3中創建Wemix/USDC流動性池:7月26日消息,韓國游戲巨頭WeMade使用橋接技術在Uniswap V3中創建了Wemix/USDC流動性池,以進入以太坊生態。WeMade提供的流動性總量為160萬枚Wemix,其中80萬枚Wemix和相當80萬枚Wemix的USDC用于創建平衡池。(TechM)[2022/7/26 2:38:02]

-增加了粒度控制,允許流動性提供者在交易最頻繁的區間內部署資金,提高資金利用率,減少交易滑點,獲得最多收益。

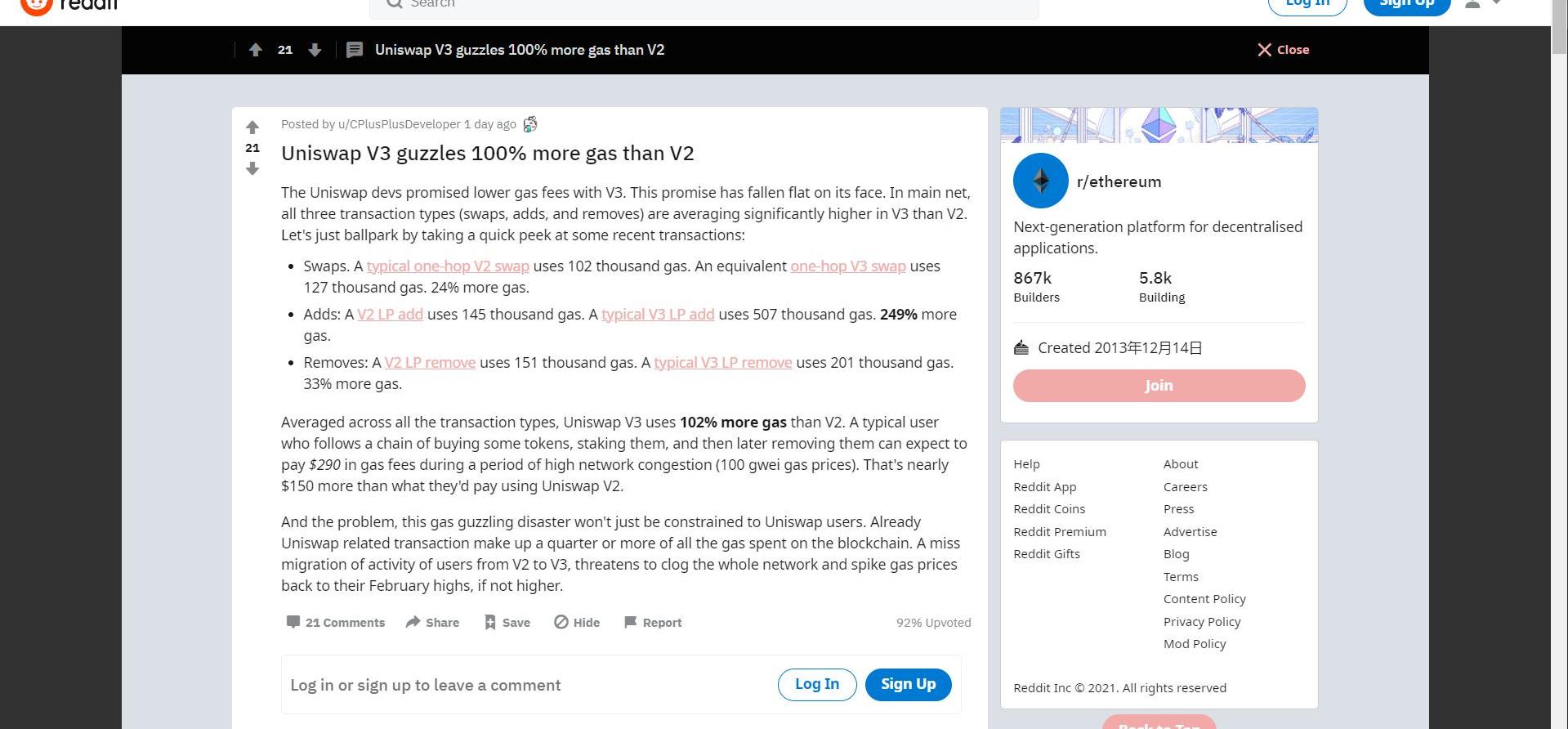

粒度控制,就意味著增加了交易的復雜性,必然會導致Gas費的增多。在V3版本上線后,很多人吐槽V3的操作成本過高。CPlusPlus開發人員在Reddit上表示:“UniswapV3所承諾的降低GAS費已經落空,在UniswapV3主網中處理事務的費用遠高于V2,平均消耗費用比V2多102%。”雖然看上去全網都在抱怨UniswapV3手續費過高的問題,但從首日交易額表現上來看,UniswapV3“集中流動性”的創新措施還是為它帶來了不俗的市場反響。

DeFi風險管理工具Union Finance推出不可交易的治理代幣UNION:3月24日消息,基于以太坊的DeFi風險管理工具Union Finance宣布推出治理代幣UNION并成立DAO。UNION總量為10億枚,其中20%分配給社區DAO,46.78%分配給團隊,33.22%分配給早期支持者。2%將用于空投給協議的早期用戶。UNION為不可轉讓治理Token,不能被購買或出售。

Union Finance是一個無抵押貸款協議,目前已上線以太坊主網和Arbitrum上運行,曾于2020年12月完成1kx等參投的300萬美元融資。[2022/3/24 14:14:54]

-Uniswapv3中流動性提供者可以在同一個池中設置多個區間的流動性組合,將其匯總到一個訂單薄中。例如,ETH/DAI池中的LP可以選擇將$100分配給$1,000-$2,000的價格范圍,并將另外的$50分配給$1,500-$1,750的價格范圍。

MakerDAO發起有關添加UNI-V2-UNI-ETH為抵押品等投票:據官方博客消息,2月9日,MakerDAO治理促進者已代表MakerDAO授權的參與者將一系列治理民意測驗納入投票系統。投票內容如下:1.將UNI-V2-UNI-ETH(UniswapV2 UNI-ETH LP代幣)添加為抵押品;2,將UNI-V2-LINK-ETH(UniswapV2 LINK-ETH LP代幣)添加為抵押品;3.設置UNI-A債務上限即時訪問模塊參數。[2021/2/9 19:16:27]

-集中的流動性可以提供更大的交易深度,UniswapV3支持最低0.02%的區間設定。但相對應的是要付出更多的Gas。

-活躍流動性,如果在特定流動性池中交易的資產價格變動到LP的價格范圍之外,LP的流動性就會被有效地從池中移除,停止賺取費用。當這種情況發生時,LP的流動性完全轉向其中一種資產,他們最終只持有其中一種資產。一方面,活躍流動性是有利于彌補無常損失,但另一方面也意味著對于交易者而言需要更加靈活多變的交易策略,這無疑是提高了參與交易的準入門檻。

超1.3萬ETH轉入Uniswap,價值超500萬美元:據Whale Alert最新消息,剛剛有一筆13,302.422 ETH 轉入去中心化交易所Uniswap,價值約為5,025,871 美元。交易哈希:0x42453f0c361db96e47882c1fcf40f422d7d0b91def13a46477fd86da659c60bc。[2020/11/4 11:37:38]

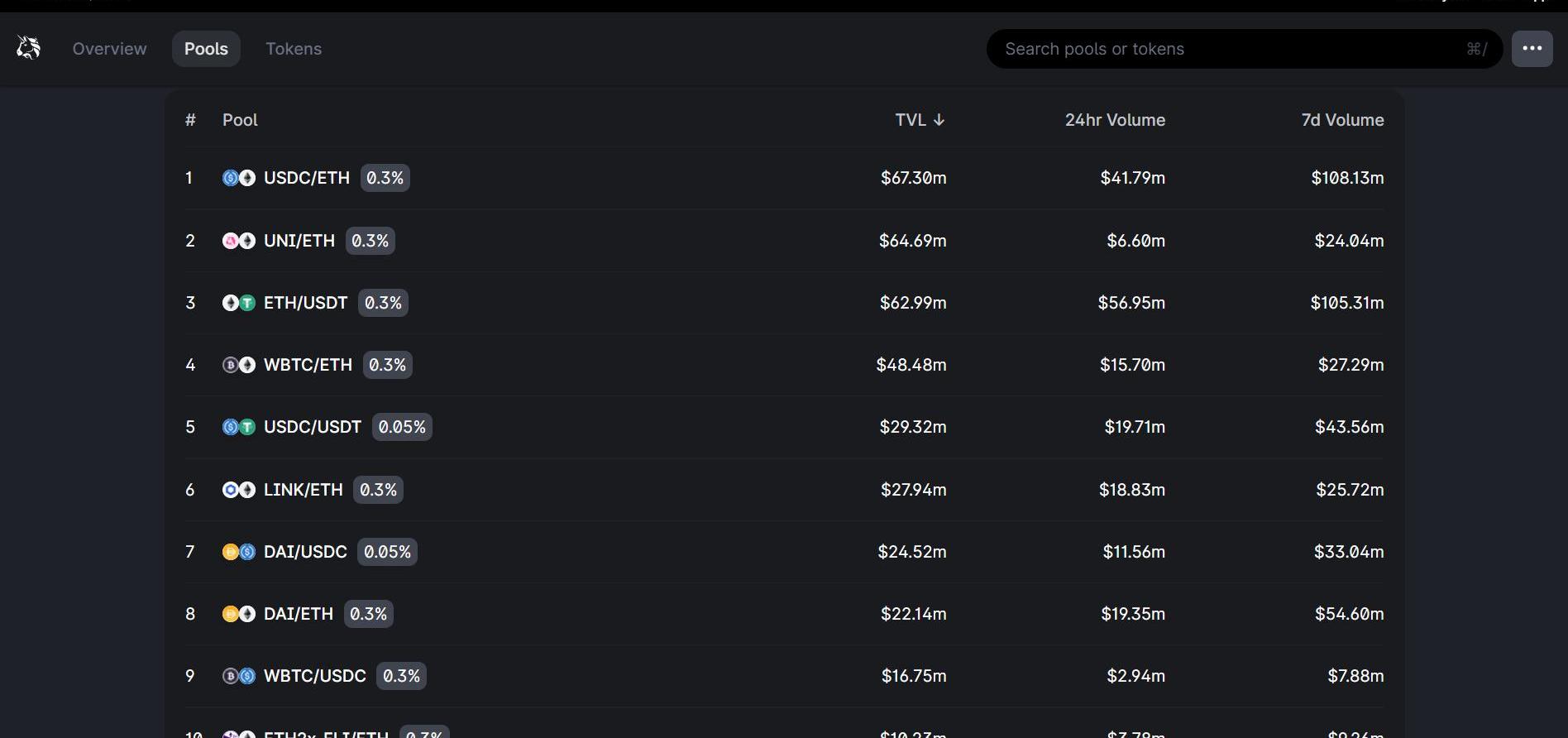

截止奔跑財經發稿前,UniswapV3鎖倉量前四的池子分別為USDC/ETH,UNI/ETH,ETH/USDT和WBTH/ETN。可以看到每個交易對后都顯示著對應的費率,這是V3升級的另一個新功能-多重費率。相較于V2的固定費率,V3允許LPs針對不同屬性的資產添加流動性時選擇不同的費率,分別為0.05%,0.3%以及1%。穩定幣等低風險交易對可選擇更低費率,非穩定幣的高風險交易對可選擇較高費率,相比V2的固定費率,V3為承擔更高風險的流動性提供者獲得更多獎勵。同時,對于價格波動性較大的幣種,1%的費率也可以實現降低無常損失的目的。

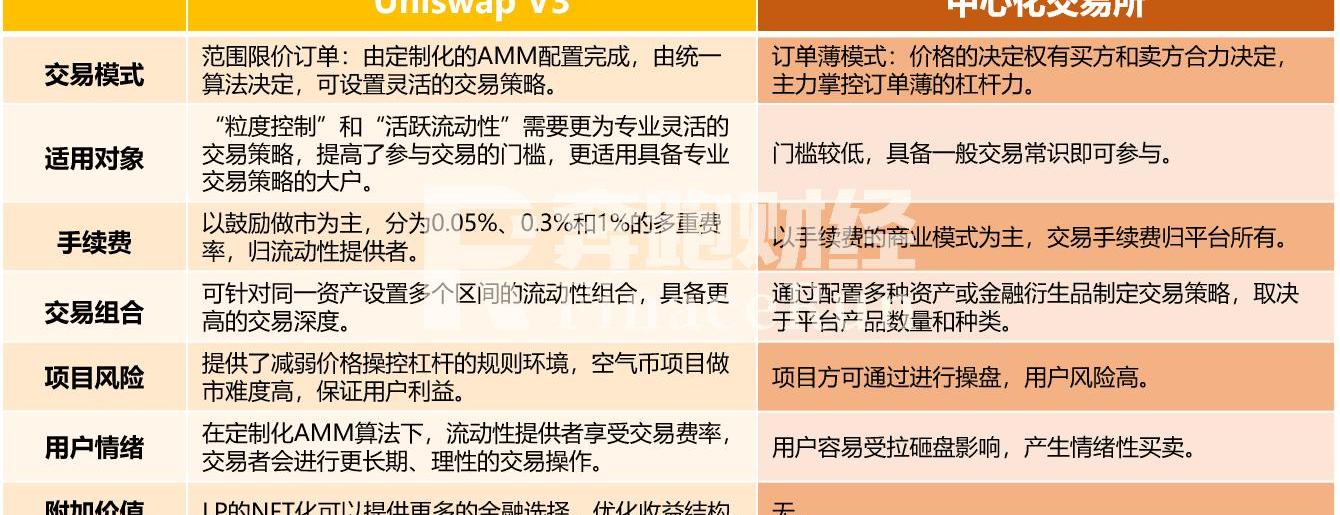

此外,UniswapV3還加入了LP的NFT化,其集中流動性,范圍訂單和彈性費用都被標記在NFT中。目前,UniswapV3的NFT已經上線OpenSea。Uniswapv2圍繞著“x*y=k”的恒定做市商模型,每個用戶都必須遵循“被動做市策略”,也就代表著會承擔一定程度的“無常損失”。UniswapV3通過將流動性頭寸標記在NFT中,通過Visor保險庫為用戶提供“不可替代的流動性”。用戶可以基于LPNFT嘗試獲取不同的收益獎勵,其中包括:從流動性挖礦中獲取獎勵、交易給其他人獲取創收資產以及鎖定存放獲取借貸獎勵。綜合來看,UniswapV3核心的集中流動性本質上是一個定制化AMM的創新形式,是更趨向于多元化的金融服務。UniswapV3VSCEX此次UniswapV3版本的上線,不僅對DEX領域是極具顛覆的創新,同時對于傳統的中心化交易所而言也產生了一定程度的沖擊。奔跑財經就UniswapV3版本的創新特性與去中心化交易所進行了對比,見下圖:

結語

金融的本質是資金的融通。DeFi去中心化金融具備開放性、安全性等中心化金融所不具備的特性,但終究脫離不了資金融通的根本需求。UniswapV3所帶來的高資金利用率就是現階段DeFi領域資金融通的最好表現,同時不局限于交易,而是賦予了更為多元的金融形態,這對于DeFi領域的發展有著及其重要的影響。但基于鏈上的操作需要匹配對應配置的底層技術設施,交易擁堵,Gas費成為迫切需要解決的關鍵問題。我們完全可以從UniswapV3的諸多創新特性中看到未來金融發展的更多可能性,UniswapV3引爆下一輪DeFi熱潮的時間,相信就在Layer2部署完成之后。

Tags:UNISWAPUniswapDEFUnique NetworkChilliSwapUniswap WalletDeFiAI

頭條 幣安回應提款暫停:平臺流量過載幣安交易平臺昨日暫停所有提款,幣安內部人士表示,因流量過載,技術團隊已進行修復,目前,平臺已經恢復提現功能。上周,幣安現貨及衍生品日交易金額曾超1萬億元.

1900/1/1 0:00:00合約日報2021-5-10《合約日報》是幣世界研究院推出的深度分析欄目。本欄目將梳理加密市場日內的大事件,為投資者提供最新的數據、行情分析及觀點分享,有助于投資者及時、快速的把握市場整體脈搏,緊.

1900/1/1 0:00:00這段時間,幣圈正經歷2017年94以來最嚴峻的考驗。距離金融業三大協會強調防范虛擬貨幣交易炒作風險僅僅過去三天,5月21日國務院金融委會議明確提出,打擊比特幣挖礦和交易行為.

1900/1/1 0:00:00去中心化交易平臺在過去幾年中出現并獲得蓬勃發展,為長期困擾中心化交易平臺的問題提供了解決方案。這些問題包括黑客攻擊、缺乏隱私、存款限制、中間商問題和高額費用等.

1900/1/1 0:00:00據Bitcoinwin行情顯示,BTC在最近24h內持續下跌,下跌幅度較大,過去24h最大跌幅超13000點.

1900/1/1 0:00:00最近“動物幣”們亂飛,各種仿盤群魔亂舞,很多投資者都擔心:牛市是不是快走到頭了?因為根據過往的歷史經驗,牛市到頭往往就會伴隨各種垃圾幣輪番起舞.

1900/1/1 0:00:00