BTC/HKD+0.32%

BTC/HKD+0.32% ETH/HKD+0.51%

ETH/HKD+0.51% LTC/HKD+0.38%

LTC/HKD+0.38% ADA/HKD+1.12%

ADA/HKD+1.12% SOL/HKD+1%

SOL/HKD+1% XRP/HKD+0.67%

XRP/HKD+0.67%加密貨幣期貨合約是一種創新金融衍生品。在合約交易中,買方的立場是同意在一段時間后,按特定價格接收某種加密資產,而賣方立場則是同意在一段時間后,以特定價格交付某種加密資產。

參與合約交易,可通過買入做多來獲取加密貨幣價格上漲的收益,同時,也可以通過賣出做空來獲取加密貨幣價格下跌的收益。這種以加密資產為標的物,在交易所內買賣標準化合約的行為,不僅具有套期保值的功能,而且結合杠桿還可能獲得成倍的收益。USDT本位永續合約

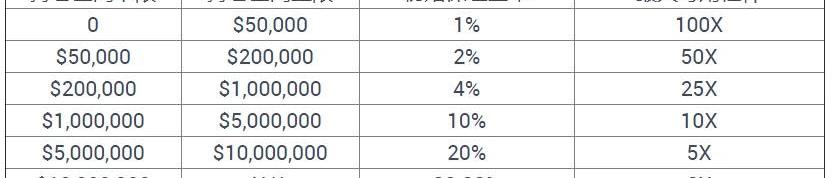

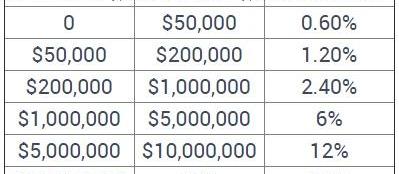

永續合約作為基于交割合約的新型衍生品,具有不存在交割日,可長期持有倉位等優勢,是當前加密貨幣交易所力推,投資者歡迎的合約品種。同時,永續合約相較于交割合約更適合長線投資。在永續合約中,USDT本位意味著建倉保證金、定價及結算皆以USDT為準。而作為穩定幣,USDT的價格波動幅度很小,所以,USDT本位永續合約在投資操作上具有簡單、省心的特點。另外,在杠桿機制的配合下,交易資金量能夠獲得有效放大,雖然這能大幅降低市場資金準入的門檻,但也會相應提高交易的風險程度。因此,投資者往往需要在合約賬戶中存放一定比例的保證金,以確保合約交易的正常開展。以頂峰AscendEX合約交易為例,如開設一個杠桿合約倉位,該賬戶的保證金率需大于或等于初始保證金率;而如需維持該倉位,則其需要大于或等于維持保證金率。根據賬戶持倉資產規模的不同,初始保證金率與維持保證金率存在一定的區別,如持倉資產在5萬美元以內,其對應的兩種保證金率分別為1%和0.6%。而隨著持倉資產的增加,保證金率的要求也將相應提高。初始保證金

Arbitrum獲得GMX等衍生品協議的廣泛采用:金色財經報道,Messari發推特稱,盡管存在潛在的挖礦活動,但Arbitrum在 DeFi 中找到了一席之地,獲得了GMX_IO等衍生品協議的廣泛采用。此外,在承諾的代幣激勵結束后,用戶采用率也增加了兩倍多。[2023/5/21 15:16:29]

所謂初始保證金,指的是合約開倉所需的最少保證金額度。根據持倉的具體規模,賬戶初始保證金率的范圍從1%到33.33%不等。

舉例來說,如倉位資產價值4萬美元,其對應的初始保證金率為1%,那么,用戶至少需存入400美元的保證金;而開設價值600萬美元的倉位,則需要至少存入120萬美元的保證金,因為此時對應的初始保證金率為20%。維持保證金

另一方面,維持保證金是指當前合約正常持倉所需的最低保證金額度。根據賬戶持倉規模的不同,維持保證金率從0.6%到20%不等。

去中心化加密衍生品協議Maverick Protocol完成800萬美元融資,Pantera Capital領投:2月15日消息,去中心化加密衍生品協議Maverick Protocol宣布完成800萬美元戰略融資,本輪融資由Pantera Capital領投,本輪融資由Pantera Capital領投,Circle Ventures、Altonomy、Coral Ventures、CMT Digital、GoldenTree Asset Management、Gemini Frontier Fund、Spartan Group、LedgerPrime、Jump Crypto、Taureon 和波場基金會參投。得益于這筆最新融資,Maverick Protocol 將在今年中旬啟動主網并擴展底層協議,Pantera Capital 聯合首席信息官 Joey Krug 表示,Maverick 免許可協議有能力滿足 DeFi 市場對中型加密貨幣衍生品不斷增長的需求,為交易者提供低滑點服務,為 LP(流動性提供者)提供資本效率更高的質押服務。[2022/2/15 9:53:46]

開設合約倉位后,為確保正常持倉,賬戶內的保證金余額需大于或等于維持保證金規定的條件,如有低于則該倉位將被清算,即強制平倉。假設在CSPRUSDT合約交易中,用戶的倉位價值4萬美元,為了避免強制平倉的發生,賬戶內保證金應不得低于240美元。全倉、逐倉模式

Tracer DAO推出創新型衍生品:去中心化衍生品協議Tracer DAO已經從Framework Ventures、Maven 11和Apollo Capital等機構籌集了450萬美元。目前,Tracer DAO正致力于為“任何有預言機喂價的市場”推出創新型衍生品,并計劃允許普通消費者使用代幣化衍生品對沖通勤和其它家庭開銷的成本。(Cointelegraph)[2021/7/1 0:19:54]

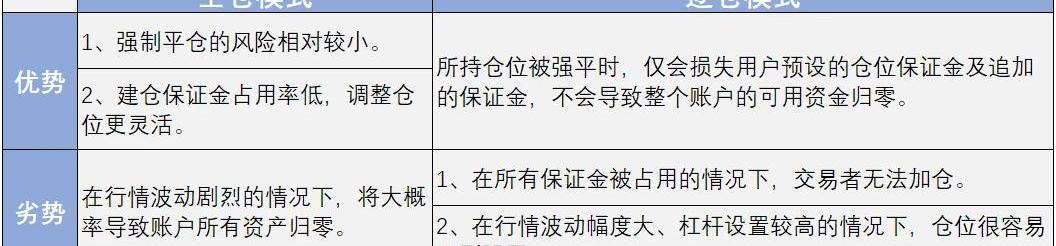

在保證金的利用、結算方式上,可分為全倉和逐倉兩種模式。其中,全倉模式是指用戶開倉后,合約賬戶內所有倉位持倉的收益、風險合并結算,而持倉所需的保證金會隨著最新的成交價而發生變化。在逐倉模式下,合約持倉將獨立結算保證金及收益,如遇價格劇烈波動導致強制平倉,受損失的也僅限當前倉位的保證金,賬戶中其它倉位的保證金將不受影響,二者的具體區別如下:

考慮到加密市場行情的不確定性,為了盡可能維護投資者的利益,頂峰AscendEX合約系統將在不利行情時首先嘗試減少合約相關買賣盤的賬戶持倉規模,以此實現減倉降費率,推遲清算。在此過程中,如行情依然朝向不利持倉的方向發展,同時市場缺乏足夠的流動性緩和風險,當賬戶保證金率低于接管保證金率時,不良賬戶倉位將由流動性保障供應商BLP接管處理。此舉能夠有效減少不當平倉帶來的分攤風險。另外,BLP還可對接手的不良訂單進行選擇,并將其出售給其它渠道以對沖風險。熱門幣種“聯袂而至”頂峰

鏈上衍生品交易協議dFuture上線公測版本:近日,由MIX集團旗下Mix Labs實驗室發起并孵化的以太坊鏈上衍生品交易協議dFuture上線公測版本,可提供永續合約交易功能。目前,該公測版本暫未提交審計。[2020/12/21 15:56:00]

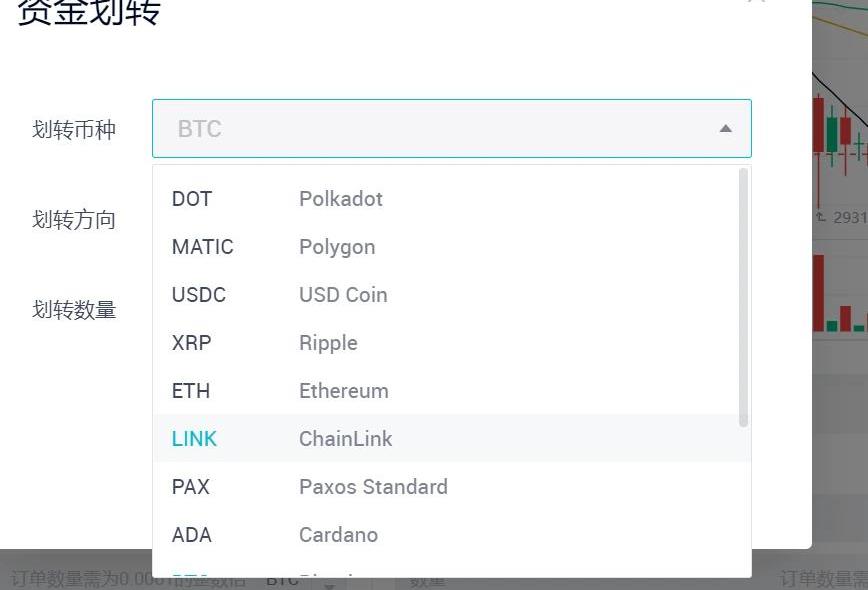

2021年,頂峰AscendEX加大了發揮自身傳統金融優勢的力度,對期貨合約等金融衍生品實施了“集中式”的創新建設,眾多人氣、優質幣種及獨有永續合約迅速壯大了平臺衍生品的生態規模。其中,經典幣種BTCUSDT、ETHUSDT、XRPUSDT、BCHUSDT、ADAUSDT永續合約自不必說,熱門的跨鏈波卡生態、明星公鏈項目Solana以及大火的第二層擴展解決方案MaticNetwork,即DOTUSDT、LINKUSDT、SOLUSDT、SRMUSDT、MATICUSDT永續合約陸續上線。此外,人氣幣種DOGEUSDT、BNBUSDT以及TRXUSDT永續合約亦紛至沓來。值得一提的是,頂峰AscendEX還獨家推出了CSPRUSDT及OMIUSDT永續合約,為滿足不同用戶的交易需求開辟了嶄新的衍生品投資路徑。同時,為提升交易體驗,對應豐富多樣的合約品種,頂峰AscendEX合約體系采用了創新的混合保證金模式。截至2021年6月初,頂峰AscendEX已支持使用多達13個幣種直接作為合約的保證金,其中包括USDT、BTC、ETH、USDC、PAX、DOT、LINK、BCH、XRP、BNB、MATIC、TRX及ADA。以“簡”予人,不以“借貸”為前提

StaFi將集成Chainlink預言機為Staking衍生品提供價格解決方案:據官方消息,StaFi宣布將整合市場領先的預言機解決方案Chainlink,打造全新的Staking金融衍生品解決方案。Chainlink的價格預言機能夠確保Staking用戶(Stakers)通過StaFi協議以市場公平的價格,創建、交易和贖回Staking衍生品。

Chainlink是市場最主流的區塊鏈預言機,為通用連接型智能合約提供安全保障。它可兼容任何區塊鏈環境,并可連通所有鏈上和鏈下的優質數據源。

StaFi是一個去中心化的Staking資產衍生品協議,目標是為Staking資產提供流動性。StaFi基于Staking Token,為用戶生成衍生品rToken,解決鎖定資產的流動性問題,用戶兼得Staking收益和流動性,持有rToken的用戶擁有對應的Staking Token的贖回權和收益權。[2020/10/10]

對大多數用戶而言,在合約交易中將所持幣種兌換成USDT不僅過程較為繁瑣,還會產生手續費,而且在追加保證金的過程中,極容易出現各種原因導致的延遲到賬,由此很可能造成難以估量的資產損失。同時,在行情利好的情況下,伴隨持有幣種兌換成USDT,本應到手的上漲收益頃刻間化為烏有。此外,行業平臺在涉及合約混合保證金業務時,多采用“借貸”為實的辦法,讓用戶通過抵押其它資產來獲取USDT,并存在相應的額度限制。如此一來,不僅鎖定了抵押幣種的流動性,姑且不論多余操作以及相應利息,至少于合約交易流暢度方面無疑存在一定的背離性。頂峰AscendEX合約團隊基于對市場現狀的深入調查和分析,結合平臺在衍生品生態發展上的總體規劃,在混合保證金制度的建設上,堅持排除一切實質性抵押環節,以最簡單、經濟的方式推出純粹意義的多幣種保證金解決方案,讓直接使用非U資產開倉合約并作為保證金及手續費的構想成為現實。

在頂峰AscendEX合約交易頁面,通過點擊左側的“資金劃轉”即可從現貨賬戶中將支持幣種輕松劃轉至合約賬戶,開立頭寸建倉可謂極簡而就。同樣地,只需要調換劃轉方向,多幣種資產就可以從合約賬戶回到現貨賬戶。保證金幣種多賬戶“收益同享”

除了賬戶之間的靈活劃轉,在充當保證金期間,支持幣種的價值增值不受任何凍結性限制。只要確保合約保證金維持在安全范圍內,用戶可隨時轉出資產從而獲取上漲收益。也就是說,現貨行情的利好因素絲毫不會影響作為合約保證金的資產收益性。而在互為劃轉的過程中,也不會產生額外的手續費用。在頂峰AscendEX混合保證金制度的加持下,合約交易的連續性不僅得以最大化實現,而且由換幣操作不當導致的資產損失也將基本得到規避。特別是,用戶無需通過兌換、抵押、變賣等方式,就能夠直接得到自動換算成USDT的保證金額度展示。同時,在合約盈虧展示方面,無論賬戶的正常盈虧如何,在使用非USDT資產作為保證金時,合約資產都將以USDT的價值進行顯示,此舉能在最大程度上體現非USDT保證金的相對獨立性和完整性。低折現助推“高利用率”

在合約交易中,充當保證金的非USDT資產,除USDC、PAX外都會存在一定比例的折現率。合約保證金的最終數額是由轉入資產、折現率和指數價格共同決定。也就是說,賬戶實際展示的USDT保證金是轉入幣種在折現之后的數量。

當前,頂峰AscendEX將所有保證金幣種的折現率都控制在了90%以上,其中,BTC、ETH分別高達98%和95%,這意味著,用戶幾乎是在零成本的情況下使用混合保證金這一功能。此外,由多家頭部交易所數據匯集形成的指數價格,為幣種現貨價格的準確性提供了堅實的保障,通過去掉最高價和最低價再取平均值的方式,能夠有效排除因少數平臺單點故障引發的不良后果。嚴配杠桿系數,強化風控“源頭”

由于合約交易支持利用杠桿來放大實際的交易金額,因此,在幾乎所有的加密貨幣合約交易系統中均設置有杠桿倍數的選項。然而,投資者為獲得更大收益而使用杠桿時,其交易風險也隨之成倍擴大。頂峰AscendEX合約團隊基于多年的傳統金融從業經驗,在綜合權衡當前市場環境的各項風控要素后,將平臺各品類合約的最高可支持杠桿倍數暫定在了1至100倍。本著“高效、透明、穩健”的企業核心價值觀及“服務用戶”的核心理念,頂峰AscendEX在大力拓展平臺衍生品生態的過程中,將始終堅持為用戶打造低成本、易操作的投資配套功能。而不論是滿足多種資產無障礙進入合約賬戶,還是在維護現貨、合約賬戶收益獨立性的基礎上構筑兩全的投資環境,頂峰AscendEX推出的混合保證金制度“以簡守約”堪稱典范。未來,頂峰AscendEX將以更多創新舉措持續回饋平臺用戶,堅決落實“以產品創新引領行業”的經營理念。風險提示:用戶在投資前需根據自身實際情況做好風險評估,并在可以承受的范圍內進行理性、謹慎的投資。點擊鏈接注冊交易比特幣等數字貨幣合約,手續費可減免25%https://asdx.io/register?inviteCode=BY7NA0MUE數字貨幣交易平臺比特幣交易平臺AscendEX(BitMax)

Tags:USDSDTUSDTDEXusdt幣交易怎么玩usdt幣怎么獲得穩定幣USDT行情Bitcoin Volatility Index Token

作者:IDEG;原標題:《IDEG丨MicroStrategy的可轉債策略:起底加密社區的頭號賭徒》納斯達克上市公司MicroStrategy現任CEOMichaelSaylor已經成為加密社區.

1900/1/1 0:00:00如果我告訴你,有一家公司擁有強大的網絡效應,年收入增長200倍,計劃提供25%的股息,并實施永久性股票回購計劃,你會對此感興趣嗎?這就是以太坊.

1900/1/1 0:00:00本文轉自:去中心化金融社區;作者:ChinaDeFi;星球日報經授權轉載。ArbitrumRollup是一種由鏈上以太坊合約管理的鏈下協議.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 讓我們想象這樣一個場景:某種NFT可以擁有其他NFT并能讓它們做事——這似乎是一個瘋狂的主張,但如果我們使用RMRK2.0構建內容.

1900/1/1 0:00:006月9日,歷史性時刻來臨。薩爾瓦多以“絕對多數”投票贊成正式通過法案,使比特幣在該國成為法定貨幣,這意味著薩爾瓦多成為了史上第一個正式將比特幣定為法定貨幣的國家.

1900/1/1 0:00:00頭條 美國得克薩斯州州長簽署加密貨幣法案美國得克薩斯州州長GregAbbott發推表示,其已簽署一項有關加密貨幣的法案,將加密貨幣置于得克薩斯州《統一商法典》之下,成為一種安全交易.

1900/1/1 0:00:00