BTC/HKD+0.57%

BTC/HKD+0.57% ETH/HKD+0.64%

ETH/HKD+0.64% LTC/HKD+1.71%

LTC/HKD+1.71% ADA/HKD+0.49%

ADA/HKD+0.49% SOL/HKD+0.99%

SOL/HKD+0.99% XRP/HKD+0.23%

XRP/HKD+0.23%作者|秦曉峰編輯|郝方舟出品|Odaily星球日報

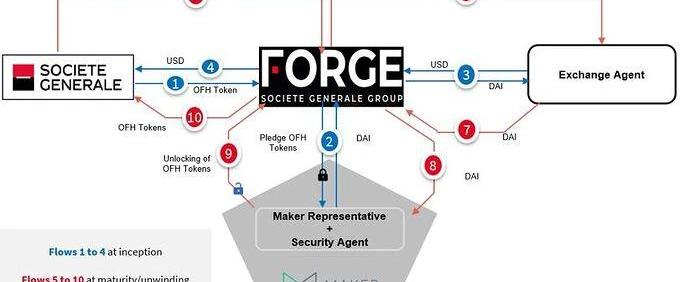

本周五,法國興業銀行旗下子公司SocieteGenerale-Forge(簡稱SG-Forge)向DeFi協議MakerDAO提交了一項提案,計劃通過后者為證券代幣OFH進行再融資,目標金額2000萬美元的DAI。考慮到SG是法國銀行業三巨頭之一,同時也是歐洲最大最大投資銀行之一,Maker社區對這項提案做出了積極回應,許多DAO成員對DeFi與傳統金融之間的潛在合作伙伴關系感到興奮。“原來這就是法國的未來!這次合作是MakerGovernance眾多案例之一,它證明了后基金會的組織模式更具有可擴展性。”MakerDAO創始人RuneChristensen表示。“Maker和SocGen-Forge正站在金融歷史的懸崖邊上,這是一個怎樣的時代。”DAO社區代表PaperImperium表示。當然,也有社區代表認為,雖然這筆交易風險很低,但它并沒有給MakerDAO帶來多少回報,證券代幣的利息低于類似的美國公司債券,后者的收益率為1.93%。與之前所有的Maker改進提案(MIP)一樣,MakerDAO代幣持有者將最終投票決定是否會執行SG-Forge的計劃,目前尚未正式投票。如果該提案被接受,這筆交易也將成為DeFi協議與傳統投資公司的交互的最大金額,同時也為后續其他DeFi協議出圈提供范例。Odaily星球日報也梳理了該提案中的一些細節,供廣大讀者參考。一、OFH代幣再抵押,流程復雜

法國興業銀行獲法國監管機構頒發的加密貨幣許可證:7月19日消息,法國興業銀行加密貨幣部門SG Forge獲法國金融監管機構頒發的加密貨幣許可證,可提供數字資產買賣、交易和托管等服務。[2023/7/19 11:04:46]

SG-Forge提案中提及的“OFH代幣”,由信貸機構SGSFH基于以太坊發行,發行時間為2020年5月,到期日為2025年5月;名義金額為4000萬歐元,固定利率為0%;該證券代幣符合法國法律規定,并由住房貸款支持,并且也被評級機構穆迪和惠譽評為AAA,這意味著它們具有較高的信用度和強大的償還投資者的能力。在提案中,SGForge表示本次將證券代幣作為抵押品再抵押融資,是基于開源框架CAST;作為貸款的DAI,也同樣受到法國法律的認可。簡單介紹一下抵押流程:母公司SG將OFH代幣的所有權轉讓給SGForge,SGForge將向SG提供美元貸款;SG-Forge將OFH代幣質押在Maker金庫中,獲得DAI貸款;SG-Forge與第三方公司合作,將DAI換成美元。本次抵押借貸周期為6-9個月,計劃融資2000萬DAI。到期后,贖回流程如下:SG將向SG-Forge贖回美元貸款;SG-Forge與第三方公司合作,將從SG收到的美元兌換成DAI;SGForge將DAI退還給Maker,贖回OFH代幣;OFH代幣將由SG-Forge轉回給SG。上面的交易流程只是簡述,具體交易流程其實較為復雜,因為還需要符合法律規定。提案中詳細介紹了參與該流程的六個獨立實體,其中包括:注冊商SGForge;母公司SG;MakerDAO協議;MakerDAO的法定代表人;安全代理和第三方交易代理。

法國興業銀行從MakerDAO金庫中提取700萬美元的DAI:1月13日消息,法國銀行業巨頭興業銀行首次使用MakerDAO金庫提取了價值700萬美元的MakerDAO穩定幣DAI。MakerDAO代表和加密研究員Mika Honkasalo表示,法國銀行業數字資產子公司Forge首次取款的過程非常緩慢,但他預計該銀行將“很快”提取其最高3000萬美元的DAI。Honkasalo補充道:“我不確定他們為什么花了這么長時間才使用金庫,但我對這些現實世界資產的經驗是,每件事都需要很長時間。”

金色財經此前報道,MakerDAO在一致投票后將Forge添加到其金庫中,DAI的信用額度為3000萬美元。該金庫由4000萬歐元的“OFH代幣”形式的債券支持,使貸款被超額抵押。[2023/1/13 11:09:41]

ConsenSys將為法國興業銀行的CBDC試點提供技術和專業知識:金色財經報道,ConsenSys發文稱,法國興業銀行的數字資產部門Forge已選擇ConsenSys為其提供技術和專業知識,作為其正在進行的法國央行數字貨幣試點的一部分。ConsenSys提供的技術和專業知識將側重于CBDC的發行和管理、交付與付款以及跨賬本互操作性。[2020/10/29]

“Maker法定代表人可能是我們一直在試驗的法律實體之一。我不確定我們是否已經確定了哪一個,但我們有幾種結構和管轄權可供選擇。”MakerDAO社區代表PaperImperium在采訪時表示,目前并未任命具體法人。考慮到MakerDAO目前沒有實體和法人,該提案建議DIISGroup同時兼任MakerDAO的法定代表人,但還需要社區投票通過。二、如何清算?

法國興業銀行將在多達五個區塊鏈測試CBDC:金色財經報道,法國興業銀行的技術部門確認,計劃在資本市場試驗中使用多達五個不同的區塊鏈來測試數字證券和中央銀行數字貨幣(CBDC)。本周早些時候,該銀行專注于技術的子公司Forge宣布,正在使用Tezos區塊鏈進行試驗,以評估其對資本市場活動的有用性。Tezos是該銀行用來進行測試的第二個區塊鏈。去年,該銀行在以太坊完成了1億美元的債券發行。[2020/9/18]

前面我們介紹了OFH代幣常規抵押/贖回流程,但既然作為抵押品,就會有被清算的風險。一般來說,鏈上抵押品可以借助預言機報價實時清算,極端行情直接清算,而這次的抵押清算顯得更加「人性」。提案顯示,每個工作日抵押品代理人都將執行抵押品測試,以驗證OFH代幣的市場價值是否至少等于已確定的抵押品百分比。如果不滿足條件,抵押品代理人將通知SG和證券代理人補倉:增加抵押品價值,或者發送一定數量的美元,減少貸款。自收到通知之日起,法興銀行必須在五個工作日之內完成補倉,不然就會觸發抵押品清算。收到清算事件通知后,安全代理人DIISGroup將執行清算,可以出售OFH代幣,也可以為社區賬戶持有OFH代幣,直到到期日和最終贖回為止,前提是流動性足夠。如果SGSFH支付給證券代理的贖回金額超過DAI貸款下應付的金額加上平倉費用,證券代理將把超出的金額轉給SG;如果SGSFH支付給證券代理的贖回金額,少于DAI貸款下的到期金額加上平倉成本,則差額將被視為零。三、DeFi+TriFi,強強聯手

歷史上的今天丨法國興業銀行在以太坊發行1.12億美元債券:2019年4月23日,法國金融服務巨頭法國興業銀行以證券代幣形式向公眾發行了價值1.12億美元的以太坊區塊鏈債券。該銀行使用OFH token(債務融資憑證)來代表1億歐元的擔保債券,這種證券由特定資產支持,但仍留在發行者的資產負債表上。

2018年4月23日,芬蘭政府透露了因比特幣相關收入而欠稅的納稅人數量。該國的稅收管理部門稱其有許多不同的手段收集信息并確定因加密貨幣交易收入而欠稅的人,這一數字比去年高出十倍以上。[2020/4/23]

實際上,這次法興銀行與MakerDAO的合作,并沒有讓人感到意外,二者此前也都曾分別嘗試DeFi+TriFi落地實驗。早在今年4月,Maker通過發放38,000美元的貸款為現實世界的質押貸款融資而成為行業頭條;此外,從去年開始,MakerDAO就一直在與Tinlake和Centrifuge合作,將音樂版權、應收帳款等現實資產引入加密市場。推薦閱讀《DeFi引入真實資產質押,到底靠譜嗎?》。而在在過去的一年里,法國興業銀行嘗試了區塊鏈技術在金融領域的各種應用。該投資銀行此前宣布計劃使用Tezos創建中央銀行數字貨幣。此外,它還通過以太坊幫助歐洲投資銀行幫助結算債券。關于這次合作,法國興業銀行(SG)將其定性為“在受監管和開源計劃之間的十字路口的第一個實驗”。SGForge表示:“這將是一個「試點用例」,其目標是幫助建立再融資的法律結構并應用適當的會計和操作原則,幫助塑造和促進法國法律框架下的實驗,以及促進數字債券的流動性。”MakerDAO的RealWorldFinance部門負責人SébastienDerivaux表示,這次合作的附帶好處是,證明了將傳統證券引入加密世界這條路是有前途的。

Tags:MakerMAKEFORGEFORmakerdao官網appRainmaker GamesFORGE價格FORCE幣

互聯網的出現對許多不同的人來說是許多不同的東西。對某些人來說,這是一個尋找信息的地方;對于其他人來說,這是一個與遠方的朋友和家人一起探訪的地方.

1900/1/1 0:00:00今年的NFT之夏,熱度遠蓋去年的DeFi之夏。但令人錯愕的是,去年DeFi領域中的借貸、交易和挖礦,都是可以讓玩家直接賺取收益的渠道,即時滿足的特性非常明顯.

1900/1/1 0:00:00經Odaily星球日報不完全統計,9月6日-9月12日當周公布的海內外區塊鏈融資事件共27起,和一周前持平;已披露融資總額約2億美元,較上周呈下降趨勢.

1900/1/1 0:00:00以太坊從PoW轉向PoS,不僅被宣揚成是以太坊的游戲規則改變者,其也影響到了整個加密貨幣領域。據摩根大通分析師預計,到2025年,Staking行業的年收入規模將增長至400億美元.

1900/1/1 0:00:00研究機構:MintVentures研究員:Rollin 第一節 研報要點 ——本文為Tokemak初期研究報告,由于其主產品還未上線,項目的詳細文檔還未推出,屬于早期項目研究.

1900/1/1 0:00:00收錄于話題#每日期權播報播報數據由Greeks.liveDataLab格致數據實驗室和Deribit官網提供.

1900/1/1 0:00:00