BTC/HKD+2.64%

BTC/HKD+2.64% ETH/HKD+4%

ETH/HKD+4% LTC/HKD+12.37%

LTC/HKD+12.37% ADA/HKD+4.91%

ADA/HKD+4.91% SOL/HKD+3.28%

SOL/HKD+3.28% XRP/HKD+1.75%

XRP/HKD+1.75%

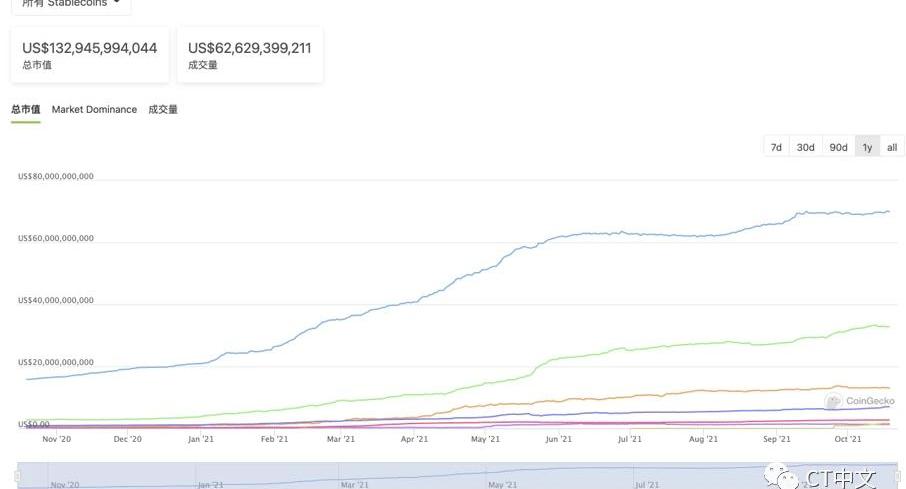

文:Morty責編:karen穩定幣已經成為加密市場中最為常見和最為實用的價值媒介之一。在加密市場發展初期,投資者眼中的基礎資產是BTC,其他加密貨幣都需要使用BTC來兌換。不過,比特幣早期巨大的波動性導致了加密投資者的風險敞口變得更大。隨著以太坊的出現以及其生態系統的發展,為了滿足更多投資者對于風險控制和退出的需求,穩定幣隨之出現。可以認為,穩定幣的出現進一步推動了加密市場的迅速發展和崛起。穩定幣市場的急速擴張通常我們所提到的USDT、USDC以及DAI等都是美元穩定幣,與美元價值掛鉤。我們可以根據發行機構的不同,將穩定幣種類分為中心化穩定幣和去中心化穩定幣。USDT、USDC等是中心化穩定幣,由Tether、Circle兩家中心化機構發行。而DAI、UST、USDN等是去中心化穩定幣,DAI、UST等基本都是由加密資產超額抵押鑄造,以避免其受到加密貨幣價值波動的影響。除此之外,DeFi世界還出現了一類很特殊的穩定幣——算法穩定幣,像FeiProtocol、OlympusDAO等協議都屬于算法穩定幣協議。不過算法穩定幣更像是DeFi世界中一場對于人性的社會實驗,是否能真正成功還需要時間的考驗。值得思考的是,算法穩定幣希望鑄造一個由代碼調控的,價值穩定在1美元左右的DeFi原生穩定幣。但是算法穩定幣的價值依舊無法跳脫出美元的桎梏中,大部分穩定幣都在對標美元的價值。為什么?因為美元是這個世界上流動性最好的資產,Tether、Circle都支持USDT、USDC和美元的1:1兌換。在新冠危機的大放水時代,美元的流動性已經到了泛濫的程度。但美元也主導了大類資產的走勢和風格,加密市場也深受其影響。如今,據Coingecko數據統計,美元穩定幣的市值已經超過1300億美元。而在一年前,這個數據約為200億美元。

Hamster 發布自研 Sui 自動化流水線以及模板兼容并支持 Sui 網絡:金色財經報道,Web3安全開發環境及中間件引擎 Hamster 宣布對基于 Move 的 Sui 網絡進行全面支持并兼容。截止目前,Hamster 已順利完成基于 Move 語言的 Sui 合約模板自動化流水線調用,并開放 Sui 網絡的一站式節點部署 RPC 服務。借由此,Sui 生態內開發者可模塊化、工具化、流程化地完成開發流程并能快速上手及接入生態。[2023/4/23 14:20:47]

穩定幣的潛力和未來發展

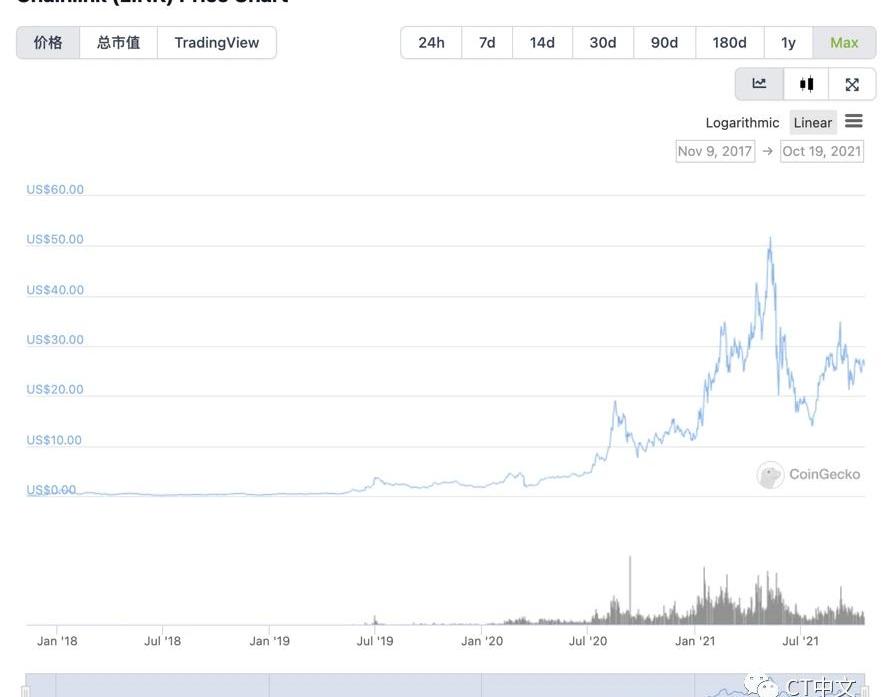

如今穩定幣已經成為加密市場中無法被忽視的存在。不管是出入金還是加密貨幣的兌換,我們都需要通過穩定幣來完成。穩定幣除了作為基礎交易對被廣泛用于加密市場的交易外,同樣被用于很多現實場景中,包括:1、跨境匯款:正常的國際匯款到賬時間平均是3-5個工作日,且需要我們去銀行辦理,而穩定幣匯款只需要幾分鐘的時間;2、B2B/B2C支付:隨著全球化的發展,分布式辦公、無國界資本市場都需要使用加密穩定幣來支付薪酬或者進行無國界投資;3、數字經濟:龍頭企業在全世界的擴張也會面臨支付的問題——不同國家的人支付手段不同。除了積極本地化以外,這些龍頭企業也在考慮接受穩定幣/加密貨幣的支付。穩定幣解決了跨境匯款流程復雜且繁瑣的問題,大大簡化了轉賬/支付的流程。可以預見,在未來的數字經濟發展和轉型中,其將會收獲大量企業級的采用。而在這些應用場景中,穩定幣幾乎都在充當“橋”的作用,橋接投資者和加密市場,或者兩個無法通過直接匯款進行交易的主體。隨著橋使用量的增加,橋的價值就會愈發明顯。就像預言機Chainlink的價值發現之路一樣,隨著采用量的提升,Chainlink原生Token也在短時間內從10美金附近上漲至50美金,目前Chainlink市值排在總市值排名的第18位。

藍籌NFT市場Strive完成50萬美元Pre-seed輪融資:7月27日消息,藍籌 NFT 市場 Strive 宣布完成 50 萬美元 Pre-seed 輪融資,100X.VC、Anupam Mittal、Let's Venture、GrowX Ventures、Amey Mashelkar (Jiogennext Fund)、Saurabh Agarwal(Zebpay 創始人)等參投。Strive 即將推出一個專為普通投資者、加密貨幣持有者和 Web3 用戶提供服務的藍籌 NFT 市場,幫助更多人有機會接觸這些高價值 NFT,繼而進一步提升市場流動性。(bwdisrupt)[2022/7/27 2:41:29]

Celsius已通過四筆獨立交易償還了價值1.428億美元的DAI:金色財經報道,自7月1日以來,Celsius (CEL) 已償還了其對 Maker ( MKR?) 協議的大量未償債務。?根據DeFi Explorer數據,Celsius已通過四筆獨立交易償還了價值 1.428 億美元的DAI。這家加密貨幣貸方仍欠Maker 8200萬美元的未償債務。在18億美元的終身投資中,該公司的損失目前為6.672億美元。

隨著貸款的償還,Celsius對其wBTC貸款的清算價格已降至4966.99美元。自Celsius于7月4日支付6400萬美元的DAI以來,清算價格下跌了近一半,僅僅幾個小時后,它再次支付了5000萬美元的DAI。[2022/7/5 1:51:53]

來源:CoinGecko因此,我們有理由認為,隨著加密市場的擴張和DeFi生態的發展,加密穩定幣的用例和采用量將會越為廣泛。同時,加密穩定幣在發展過程中也將會被賦予更多的現實意義。這些因素將會進一步推動穩定幣市值的發展。穩定幣發展的阻力與去中心化穩定幣的崛起得益于與生俱來的隱秘性,加密貨幣是規避監管和稅收的重要途徑之一。因此,隨著加密穩定幣市值的不斷增長,這種問題已經逐步變成“房間中的大象”,無法被忽視。金融監管部門也開始重點關注加密穩定幣的使用情況。FSB發布報告稱,為了解決監管套利和有害的市場碎片化風險以及穩定幣進入金融體系主流可能產生的更大金融穩定風險,有效的國際監管合作與協調至關重要。各國對全球穩定幣監管建議的實施仍處于早期階段,國際協調正在克服監管的關鍵。而監管的靴子也已經開始落地。主打合規的穩定幣USDC發行方在10月5日稱其已于2021年7月收到美國SEC執法部門的調查傳票。SEC要求Circle提供有關“某些資產、客戶計劃和運營的文件和信息”。針對監管重點,香港Allen&Overy律師事務所的律師AndreDaRoza認為:穩定幣及其抵押方式缺乏透明度是目前監管機構面臨的一個關鍵問題。彭博社也曾在《AnyoneSeenTether’sBillions?》一文中指出,人們已經將690億美元現金匯給了一家幾乎用警示紅旗縫補起來的公司。加密貨幣市場的大多數參與者,包括一些非常龐大和復雜的運營商,似乎并不關心任何風險。

加密礦企HIVE因財報推遲要求加拿大監管機構禁止高管交易其股票:金色財經報道,加密礦企HIVE Blockchain Technologies 要求加拿大的證券監管機構禁止高管交易該公司的股票,原因是其財務報表延遲。HIVE預計將在 7 月 15 日之前提交其本財年的年度申報,而不是最初預計的6月29日。由于延遲,HIVE要求加拿大所有省和地區的監管機構發布一項臨時命令,禁止董事、高級職員和內部人員交易HIVE股票。一旦文件最終確定,對公司員工的禁令有望解除。

數據顯示,HIVE的股價當天從4.42加元(3.43 美元)跌至4.01加元(3.01 美元),跌幅超過 10%。(blockworks)[2022/6/30 1:40:43]

MicroStrategy CEO:預測了波動性并構建了資產負債表,以便繼續hodl:6月15日消息,MicroStrategy CEO發推表示,MicroStrategy采用比特幣策略的時候預測了波動性并構建了資產負債表,以便可以繼續hodl,度過逆境。

其還引用了5月10日的一條推文,其中講到:MicroStrategy有2.05億美元定期貸款,需要維持4.1億美元作為抵押品。MicroStrategy有115109枚比特幣可以質押,如果BTC價格跌破3562美元,公司可能會發布一些其他抵押品。[2022/6/15 4:27:57]

除此之外,還有觀點認為,Tether一直在通過注入價值數億美元的USDT來人為地推高BTC的價值。推特@CryptoWhale認為,Tether如此做的目的在于創造足夠的FOMO來吸引更多的人進行加密貨幣的交易,為他們的獲利行為鋪路。這次Tether將BTCETF通過的巨大利好用作了它們進行巨大欺詐的掩護。

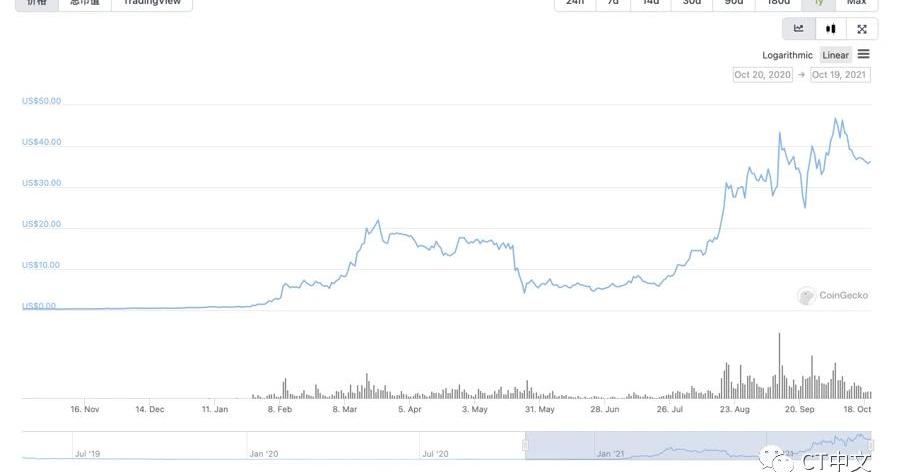

中心化穩定幣所面臨的風險其實也是去中心化穩定幣發展的機遇。我們暫且拋開算法穩定幣不談,在DeFi生態迅速發展的過程中,由超額抵押鑄造的去中心化穩定幣的市場規模也獲得了長足的發展。上文提及的DAI市值已經達到70億美金,UST市值為27億美金。不過,由于去中心化穩定幣的用例一般集中在Compound、AAVE抵押借貸領域,采用量不高,因此無法推動去中心化穩定幣市值的進一步上升。而Terra別出心裁地通過原生TokenLUNA-UST搭建而成的可持續經濟體系,打造了一個去中心化穩定幣的應用典范。這也是LUNA、UST市值迅速增長的原因。據CoinGecko數據統計,在一年的時間中,LUNA市值漲幅為11438.2%。

來源:CoinGecko隨著中心化穩定幣所面臨的風險愈發明顯,去中心化穩定幣的采用量將會逐步提升。但需要注意的是,由于加密世界的高門檻以及新興投資者的涌入,穩定幣從中心化到去中心化的范式轉移將會在潛移默化中發生,而非極速轉變。而這也將推動整個穩定幣市場穩步擴張至萬億美元市值。

吳說作者|劉全凱本期編輯|ColinWu2013年至今,一年又一年的等待,它終于要來了,美國首支比特幣ETF即將誕生.

1900/1/1 0:00:00創造者已經被封閉了好幾年,我們讓壟斷傷害了他們。Web3.0轉型Web1.0:互聯網Web2.0:社交媒體/移動互聯網Web3.0:區塊鏈/人工智能我們正處于互聯網的第三階段.

1900/1/1 0:00:00美東時間10月19日上午9時30分正值北京晚9點半,美國金融服務商ProShares的CEOMichaelSapir在紐約證券交易所按下了敲鐘鍵,鐘聲記錄了比特幣史上里程碑式的一刻.

1900/1/1 0:00:00概述 用一種資產交換另一種資產是金融市場的一個基本概念。在加密貨幣市場中,這種情況通常發生在代幣或貨幣與他人交換或交易的地方。Uniswap是一種自動流動性協議,有助于這種類型的交換.

1900/1/1 0:00:0011月8日-11月14日一周時間內,明星項目進展中值得關注的事件有:Polkadot平行鏈插槽拍賣正式啟動;Filecoin將分階段推出EVM兼容的Filecoin虛擬機;zkSync開發公司M.

1900/1/1 0:00:00SBF的最大的一個地址賬戶資產已經達到5億美金,他究竟在挖什么呢?目前看到SBF投入資金最高的項目是Convex,投入高達4億美元.

1900/1/1 0:00:00