BTC/HKD-0.91%

BTC/HKD-0.91% ETH/HKD-3.04%

ETH/HKD-3.04% LTC/HKD-2.5%

LTC/HKD-2.5% ADA/HKD-2.79%

ADA/HKD-2.79% SOL/HKD-3.1%

SOL/HKD-3.1% XRP/HKD-3.68%

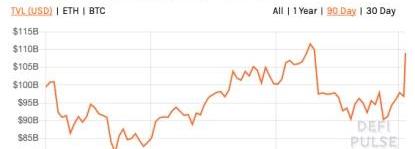

XRP/HKD-3.68%自去年6月的DeFiSummer熱潮以來,DeFi市場持續保持指數級增長,生態不斷繁榮。據DefiPulse數據,DeFi最新總鎖倉價值約1100億美元,即將追平11月上旬的高點。

基于各大公鏈的各類DeFi項目和協議已有近700個,涵蓋十幾個賽道。傳統金融市場的儲蓄、借貸、資產管理、交易所、衍生品、保險、基金等業態,都可在DeFi市場找到相應的鏡像產品。因此,DeFi也被認為是中心化金融的一個去中心化“平行世界”。不過,作為基本金融工具之一的債券,在DeFi市場尚未出現一款真正意義上的去中心化應用。沒有去中心化債券的DeFi市場,顯然是不完整的。究其原因,則是缺乏一個適合債券類產品的標準和協議。為此,一支由來自法國、烏克蘭、印度、馬來西亞、美國的數學、金融、算法領域專家,區塊鏈天使投資人,加密貨幣顧問,MakeDAO、AlphaWallet等知名項目開發者等組成的全球性精英團隊,提出了專門針對債券生態的ERC-3475標準,并基于此標準開發了去中心化債券協議DeBondProtocol,致力于打造一個去中心化債券生態平臺,為DeFi補齊去中心化債券這一重要拼圖。去中心化債券缺席DeFi

VeChain基金會推出去中心化自托管插件錢包VeWorld:2月21日消息,VeChain基金會推出基于Chrome瀏覽器的去中心化自托管插件錢包VeWorld,移動端和桌面端版本將于2023年第三季度推出。

該錢包包括擴展的功能路線圖,允許用戶創建和導入錢包、管理加密貨幣錢包、發送和接收加密貨幣、在dApp上進行安全交易以及使用Ledger設備管理加密資產。

此外,預計將提供碳計算器功能,允許用戶和企業跟蹤其碳排放、過渡到法定貨幣、原生NFT集成、DEX集成、跨鏈橋集成等。[2023/2/21 12:18:57]

債券之于金融市場有多重要?債券是現代商業和市場經濟大廈的基石之一,它與貨幣、票據、股票共同構成基本金融工具。有了這些基本金融工具,實體經濟的投融資需求才能夠得到滿足,市場經濟才得以繁榮。并且,基于這些基本金融工具,衍生出了遠期合約、期貨、期權、權證、掉期等合約產品,從而構成了今天我看到的紛繁復雜的金融市場。其中,債券市場作為一種靈活、有效而又安全的市場機制,可以通過推動儲蓄轉化為投資,為政府、金融機構、企業等資金需求方提供融資,為投資人提供多元化的固定收益產品,為社會財富的穩定增值提供良好的“蓄水池”。以美國為例,10年期國債收益率不但左右著美聯儲貨幣政策走向,而且是美國股市的晴雨表,進而成為全球經濟和金融市場的風向標。美國每年僅發行國債的金額就接近甚至超過GDP的100%,此外還有市政債券、公司債券、聯邦機構債券等。2020年,以美元計價的債券占美國當年名義GDP的132.5%。我們再把目光轉到去中心金融市場。目前已經形成了由智能合約錢包、自動交易工具、收益最大化、無抵押貸款、代幣化基金、協議聚合器、借貸和保證金交易、合成資產、預測市場、去中心化保險、DEX、穩定幣、支付、數據服務等組成的DeFi宇宙生態。傳統金融市場的銀行儲蓄、借貸、資產管理、基金、保險、衍生品等業態都能在DeFi市場找到相應的去中心化應用。然而,至今尚未出現真正意義上的去中心化債券。是DeFi市場沒有發行債券的需求嗎?顯然不是!去中心化債券缺席DeFi,是由于區塊鏈基礎設施不完備,缺乏一個適合債券類產品的標準。DeFi市場通用的標準為ERC-20。ERC-20作為一種同質化代幣標準接口,所有代幣均對應同一個智能合約,執行統一的算法標準,難以滿足更復雜的金融產品需求。而債券類產品對抵押品、發行規模、贖回期、利率、還款方式、還款時間等具有多樣性、非標化要求。而且,債券持有人往往出于投機、賺取差價的需求,對債券的流動性有更高要求。DeBond補齊DeFi債券拼圖

去中心化預言機網絡Empiric Network完成700萬美元融資,Variant領投:金色財經消息,基于StarkNet的去中心化區塊鏈預言機Empiric Network在由Variant領投的一輪融資中籌集了700萬美元,其他參投方包括數據合作伙伴Alameda、CMT、Flow Traders、Gemini和Jane Street以及生態系統合作伙伴StarkWare和Polygon聯合創始人Sandeep Nailwal等。

Empiric Network希望找到去中心化數據的底層來源,加密貨幣交易所和大型做市商,該公司已與業內一些知名公司(其中許多是當前融資輪的投資者)簽署了合作伙伴關系,以將他們的專有數據上鏈,StarkWare創建的StarkNet提供了更低的費用、更高的交易速度和執行鏈上計算的能力。Empiric聯合創始人Karl Oskar Schulz表示,新資金將主要用于招聘和擴大開發團隊。(CoinDesk)[2022/7/16 2:16:51]

為了解決上述市場痛點,DeBond團隊提出了專門針對債券生態的ERC-3475標準,并被合并到了ETHmaster。

去中心化治理基礎設施Dora Factory推出Kusama平行鏈:3月15日,去中心化治理基礎設施Dora Factory推出Kusama平行鏈,并命名為DORA KSM Parachain。[2022/3/15 13:57:21]

ERC-3475是一個多重可贖回債券標準,擁有更復雜的數據結構,每一張債券無需額外部署智能合約,即可獲得獨立的算法規則。基于ERC-3475標準,不僅可以創建傳統意義上的標準債券,還能創建期貨、期權等金融衍生品。相比ERC-20,ERC-3475具有顯而易見的優勢:每個債券對應一個獨立合同,允許用戶靈活定制不同的贖回時間、執行條件和利率。債券可以在DeBondDEX交易所上市交易,或者拆分、打包后作為次級債券在二級市場交易。ERC-3475不僅能生成以同質化代幣作為抵押物的債券,非同質化代幣也可以作為抵押物生成債券。舉個例子:假設Alice拿100美元投資于DBIT-USD債券,這100美元將作為抵押物,被轉到DBIT-USDAMM交易對合同。然后Alice會立刻收到200張DBIT-USD債券,這其中可能包含標記為“1”的3.7張DBIT-USD債券,標記為“2”的3.7張DBIT-USD債券、標記為“3”的7.4張DBIT-USD債券……不同標記代表著不同的贖回期。2天后,Alice可以贖回標記為“1”的3.7張DBIT-USD債券。贖回時,她將獲得以DBIT支付的本金和利息。如果她不想持有DBIT,可以根據交易對合同,將DBIT兌換成USDC。4天后,Alice可以贖回標記為“2”的3.7張DBIT-USD債券。6天后,Alice可以贖回標記為“3”的7.4張DBIT-USD債券。……到了第99天,Alice總共收到了價值200美元的200枚DBIT。上述案例中,同樣是DBIT-USD債券,因贖回期不同各自對應獨立的合同,Alice贖回標記為“1”的DBIT-USD債券,并不影響標記為“2”“3”……的DBIT-USD繼續存續。如果她在債券到期前需要用錢,可隨時在DeBondDEX交易平臺將債券轉讓。如果有利可圖,她也可以將持有的DBIT-USD債券拆分,或將多個債券打包成為次級債券再轉讓。當然,DeBond的優勢遠不止于此,其更大的意義在于通過創新性的經濟模型,解決了當前DeFi市場的最大弊端——流動性不可持續。解決DeFi弊端,開啟DeFi2.0時代

去中心化交易所Soma.Finance完成650萬美元融資,Animoca Brands領投:金色財經報道,Soma.Finance 是一家用于交易數字資產和合規數字證券的去中心化交易所,已完成由 Animoca Brands 牽頭的 650 萬美元種子輪融資。本輪其他參與者包括 Kenetic Capital、Griffin Gaming Partners、GSR、Token Bay Capital、Mind Fund、Unknown VC、Fomocraft、BCW Group、太平山資本、Gate Ventures 和 0x Ventures 等。

Soma 旨在成為面向機構和散戶投資者的完全合規的去中心化交易所 (DEX) 和產品套件。該公司是總部位于香港的去中心化金融 ( DeFi ) 平臺 Mantra DAO 和總部位于紐約的 Tritaurian Holdings 的合資企業,后者擁有金融業監管局 (FINRA) 許可的經紀交易商子公司。(coindesk)[2022/1/21 9:03:09]

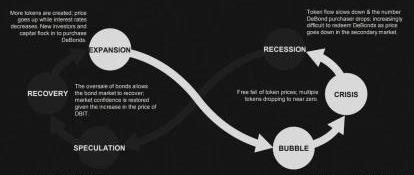

從去年6月的DeFi農耕熱潮至今,轟轟烈烈的DeFiSummer已經走過了近一年半時間。在此期間,DeFi經歷過熱錢涌入和造富效應下的高光時刻,也遭遇了退潮后的一地雞毛。經過一年半的發展,人們逐漸發現了DeFi的弊端:Compound等YieldFarming協議以高收益來吸引早期參與者向其流動性資金池存入更多的資產,然后協議利用早期參與者提供的流動性來吸引更多參與者。但這種激勵模式只能吸引流動性礦工的短期參與,一旦市場上出現了收益更具競爭力的YieldFarming協議,早期參與者就會“挖賣提”,轉走資產,并拋售前期挖礦收益。而在早期參與者短時間內的集中拋壓下,協議代幣價格下跌,進而引發更多流動性礦工退出,出售協議代幣……如此便陷入惡性循環,產生踩踏效應,特別是一旦遇上大市不穩,就極易導致崩盤。因此,流動性挖礦對DeFi協議的初期發展賦能較大,但長期來看,始終頂著一顆流動性枯竭的定時炸彈。在這一背景下,不少人提出了DeFi2.0概念,試圖通過新的機制來解決DeFi協議面臨的問題,DeBond便是其中之一。DeBond不但填補了DeFi市場完全去中心化債券的空白,而且以其創新的經濟模型,解決了DeFi流動性不可持續這一根深蒂固的難題,形成了生態自我修復,經濟周期“擴張—泡沫—危機—衰退—投機—恢復—擴張”的良性閉環。

央行數研所談區塊鏈:技術上去中心化并不等于管理去中心化:金色財經報道,中國人民銀行數字貨幣研究所副所長狄剛近日表示,對于區塊鏈在數字金融領域創新與發展,要充分認識,務實發展。技術上的去中心化并不等于管理上的去中心化,區塊鏈是去中心化的,但是大家往往把去中心化理解錯了,大家經常在計算機里面強調分布式,但是分布式也是一種可管理的分布式,區塊鏈作為一種技術,也應該是可管理的分布式架構,可以通過隱私保護技術和監管探針技術創新結合,實現穿透式監管。[2021/9/13 23:22:07]

1.如上圖,因為DBIT是DeBond生態的結算貨幣,當市場處于擴張期,新的投資者和資本蜂擁而至,紛紛買入DeBond債券,推升DBIT價格。DBIT價格上升,而債券利率下降,吸引更多融資方發行DeBond債券,從而鑄造出更多的DBIT;2.隨著市場進一步繁榮,泡沫開始出現,風險開始擴張,債市出現超買;3.危機到來,此時,代幣價格自由下跌,甚至一些代幣可能會接近歸零;4.接著市場便進入衰退期,代幣流動性下降,購買債券的人數下降,而且隨著債券在二級市場的價格下降,收益率上升,贖回債券越來越困難;5.這時候,由于LP代幣的過度抵押,市場看到了收集低成本債券的抄底機會,而購債需求推升對DBIT的需求,DBIT價格企穩回升;6.隨著越來越多的抄底者進入,增量資金進來,債市景氣度恢復,債券收益率下降,舊債券贖回變得容易。鑒于DBIT價格上漲,市場信心得到修復,市場逐漸復蘇,進入新一輪景氣周期。

Tags:DEFEFIDEFIBITDOGDEFI價格DefiBayDeFi Degen Landbitopro交易所下載

原文作者:PhilipDaian,TylerKell,IanMiers,&AriJuels貢獻者:Demo.

1900/1/1 0:00:00出品|Odaily星球日報 我是Odaily星球日報的創始人Mandy,Odaily近期與36Kr聯合出品了一檔聚焦元宇宙發展的系列音頻欄目《元宇宙大爆炸》.

1900/1/1 0:00:00文章作者:ANIRUDHTIWARI 對區塊鏈技術和加密貨幣來說,2021年是最有趣的年份之一,無論是在采用和主流接受方面.

1900/1/1 0:00:00元宇宙還是離我們太遠了。用web2.0的“土招”將心水的NFT頭像設置成微信頭像,可惜除了同行無人能懂,家人朋友們還以為我又在看什么低像素劣質動畫.

1900/1/1 0:00:00撰文:Footprint分析師Lesleya16z(AndreessenHorowitz)是世界上最著名的風險投資公司之一,被稱作傳奇風投.

1900/1/1 0:00:00自Facebook母公司更改名為「Meta」、布局元宇宙之后,互聯網巨頭和資本紛紛跟進。11月初,英偉達宣布布局虛擬身份;微軟則表示將植入虛擬體驗協作平臺并引入宇宙元素;軟銀領投區塊鏈元宇宙元素.

1900/1/1 0:00:00