BTC/HKD-1.1%

BTC/HKD-1.1% ETH/HKD-2.29%

ETH/HKD-2.29% LTC/HKD-2.17%

LTC/HKD-2.17% ADA/HKD-2.83%

ADA/HKD-2.83% SOL/HKD-2.92%

SOL/HKD-2.92% XRP/HKD-3.63%

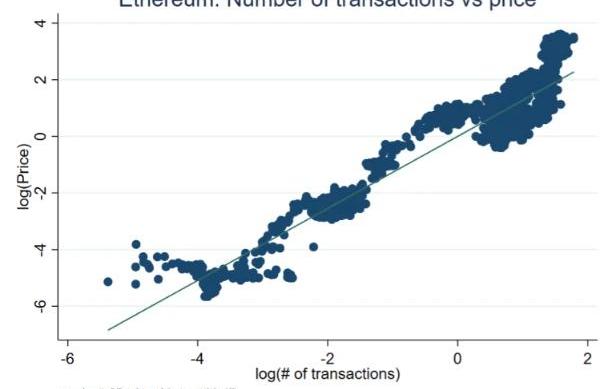

XRP/HKD-3.63%我看空以太坊。但可能不是你想的那些原因。從單鏈到Layer1-Layer2結構的轉變對ETH的估值有很大的影響,并且大多數人還沒有通過這個角度來思考問題。首先,在之前一段時間,我寫了如何把區塊鏈平臺代幣和國家貨幣進行對比。我推薦你們閱讀它,它會幫助你理解我接下來要說的,因為這兩個文章的出發點和框架基本類似。簡而言之,L1平臺就像國家經濟。你需要原生代幣在平臺上的每筆交易中支付費用,就像你在美國的每筆經濟交易中都需要美元一樣。鏈上經濟活動因此形成了對原生代幣的基本需求。這意味著給定經濟規模和ETH價格的初始的平衡值,如果以太坊經濟活動增長10%,ETH代幣需求將按比例增長(假設穩定的代幣速度)。由于供應相對穩定,這就轉化為ETH價格的比例增長。順便說一下,經濟的動態增長和代幣價格的增長通常是機械的,并且請你們不要相信任何基于收入的估值天花板假設,那些假設在我這個角度是毫無意義的。數據顯示,如下圖,從長期來看,活動增長是ETH價格最重要的驅動因素。使用txn數量作為ETH經濟規模的粗略代表,你可以看到相關性,順便說一下,txn增長和價格增長相關是非常顯著的:大約10%的txn增長就意味著大約13%的價格增長。

歐洲經濟學家:數字歐元項目可能會失敗:金色財經報道,歐洲經濟學家們表示,數字歐元項目可能會失敗,因為它旨在保護中間銀行。經濟學家Cyril Monnet、Dirk Niepelt聯合發布的一份報告批評歐洲央行CBDC設計的主要目標之一,稱其對整個項目構成風險。兩人寫道,“該項目的設計選擇引發了對歐洲央行目標和戰略的質疑,因此,數字歐元很可能一問世就死了。”

報告補充說,“管理委員會青睞的關鍵設計方案削弱了數字歐元的吸引力,而不是增加了它的吸引力。其中包括對消費者的持有限額規定(幾千歐元),商家的持有限額甚至更低(零)。”兩人對歐洲央行“不傷害銀行并保護其商業模式”的目標提出了質疑。報告指出,“銀行利潤的很大一部分來自于提供支付服務。因此,除非與數字歐元相關的銀行服務(例如新手引導或錢包管理)更加有利可圖,否則銀行沒有興趣看到數字歐元的蓬勃發展。”[2023/8/11 16:20:54]

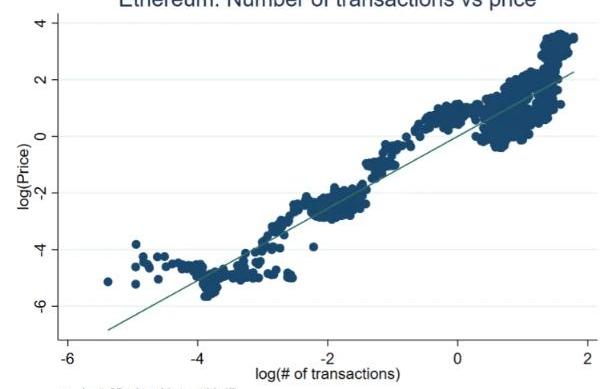

因為存在這樣的相關性,有沒有人想知道為什么ETH價格在過去6個月里停滯不前?自5月以來,由于高Gas費阻礙了以太坊的鏈上活動,并且其他L1公鏈在這段時間發展的如火如荼,所以以太坊的Tnxs數量有所下降,直接導致現在的經濟活動比之前的周期峰值還要低。

經濟學家Steve Hanke:比特幣不是真正的貨幣:7月5日消息,加密貨幣批評者,經濟學家Steve Hanke發推特表示,比特幣只是一種投機資產,不是真正的貨幣。比特幣若要成為實際貨幣,它需要與黃金比價固定。(U.Today)[2020/7/5]

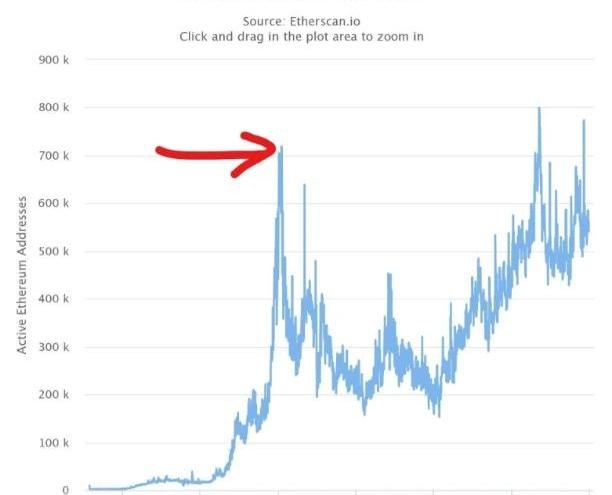

另一種衡量活動水平的方式“活躍的錢包地址”自5月以來也有所下降。

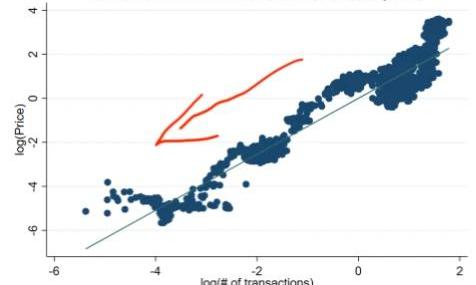

如果EIP-1559沒有在8月份引入代幣Gas費燃燒機制,并且造成了事實上的供應短缺,我們目前就會看到ETH價格會出現更大的下跌。為了解決擴展/擁塞問題,以太坊正在添加Layer2和rollup:讓ETHL1作為安全/結算層,并在L2s上執行合約和哈希,這可以大大提高終端用戶的速度并且極大的降低成本。但是作為投資者,你所需要關心的是——這種結構變化會增加還是減少ETH-L1上的活動?(因為活動->需求->價格增長,還記得我上面的分析嗎?)從各方面考慮,答案都是會減少活動,至少在中短期內是這樣。ETHL1現在每天做130萬次tnxs。在提交給L1之前,ZKrollup可以批處理60k-80k個tnxs。如果我們今天將所有終端用戶的tnxs從ETHL1移動到rollup,并且所有L2批處理都是滿的,這意味著ETHL1上的tnxs的數量需要降至當前水平的1/20。L2rollup可以一次性捆綁60k個tnxs,后者是ETHL1需要全部處理的tnxs。即使L2上面的增長是指數級的,相比于目前的GAS,也將會大大降低成本。最重要的是,ETH正在從指數增長變成線性增長,這兩者間的區別真的很大。—Tascha(@TaschaLabs)December28,2021有的人說,1)證明驗證是一項高附加值、復雜的tnx,比大多數其他tnx耗費更多的gas。2)因為L2上成本很低,所以會產生更多的活動,這就是擴展的意義。如果L2活動呈指數增長,它將極大的刺激驗證的需求,從而使得ETHL1上也產生更多的活動。我認為:對于1),每批ZKrollup的L1驗證成本是600kgas。在當前ETHL1,簡單錢包的tnx成本是21kgas。如果一個rollup批有超過28個簡單錢包tnxs,那么所耗費在L1上面的GAS費用將會大大減少。Batch有80ktnxs的容量,一個簡單的數學常識,80k>28,所以可以想象這將會減少多少GAS費。對于2),在目前流行的山寨L1上的活動水平提供了有用的基準,可以讓我們預測在一個新的ETHL2上實際將會有多少活動。Solana,作為活動相對最頻繁的山寨L1,實現的TPS(tnxs/s)約為1000(不計算一致投票的tnxs)。其他公鏈/L2的已實現TPS要低得多。例如Polygon,所有新的ETHL2s模仿的對象,TPS約為85。請注意,這些鏈上低實現的TPS并不是因為技術所限制(至少目前還不是)。他們可以做得更高,但是并沒有更多的鏈上活動需求。如果有一天web3經濟發展得十分龐大,以致于許多ETH-L2s以高容量運行并繼續以極快的速度增長,是的,這確實會增加ETH-L1的活動。但那一天不是今天,沒有人能確切地告訴你那一天是什么時候。順便說一下,現在以及未來承諾的L2領域,以太坊必須跨越無人地帶,在這個地帶里,L2的增長正在從ETHL1中帶走現有的tnx,但是L2s還沒有足夠的活動來進行L1層上的證明驗證,以彌補它們從ETHL1中帶走的活動。如下圖,當ETH穿越這片無人地帶時,ETHL1上的活動增長可能會停滯或為負。這意味著ETH的發展方向在圖表的左邊和下面。對于ETH生態系統投資者來說,理性的選擇是出售ETH,并且做多高增長L2代幣。

聲音 | 經濟學家:在市場環境不樂觀的情況下比特幣并非避險首選:據The Block消息,近年美國經濟一直呈現疲軟跡象,8 月初以來中美貿易戰升級后股市下跌超過 4%,經濟衰退的問題更加凸顯,美元疲軟和經濟環境惡化,導致投資者特別是美國之外的投資者紛紛逃離風險資產,尋求更加穩定的避險資產,一般認為這些投資者會蜂擁至以比特幣為主的新型加密貨幣尋求避險。然而,美國經濟學家 Matthew Luzzetti 認為,比特幣波動性太大,導致在市場環境不好的時候成為拋售的首選,而是轉向更加穩定的國債、黃金和日元。[2019/8/16]

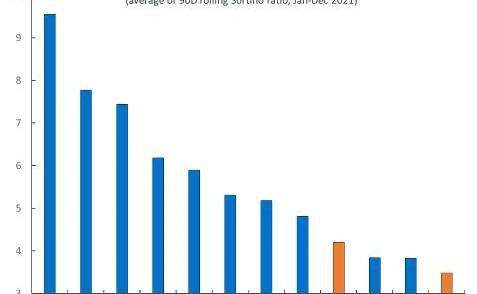

你會說,機構投資者呢?他們喜歡風險較低的大型股。因此,在不久的將來,大量機構涌入加密貨幣市場的時候,會支撐住對BTC和ETH的需求。這的確可能會發生。但我不會對向機構拋售我們都不看好的代幣抱有太高的希望,除非你真的認為他們很蠢。事實是,無論是機構還是個人,從事加密是為了獲取收益,而不是為了本金安全,而大型股并不“更安全”。這是目前主流Layer1的Sortino比率,它衡量的是你每承擔一個下行風險單位所獲得的收益。LUNA在2021年得分最高。ETH和BTC排名較低。

聲音 | 數字貨幣經濟學家:比特幣和全球股票市場呈正相關:今日,數字貨幣經濟學家Tuur Demeester發推表示,比特幣與全球股市指數之間的50天相關性:自2017年以來顯著為正。[2018/10/12]

關于ETH的估值還有一個不那么明顯但同樣重要的問題。L1Token的網絡效應來自于這些Token的所有者的廣泛參與活動。BTC和ETH成為deFi中最受歡迎的抵押品,幾乎所有加密貨幣都擁有它們。從而導致了他們在交易所的交易量高,流動性充足。并且為了使用智能合約,你必須擁有一些ETH,從而導致了目前的180w個ETH錢包地址的數量。隨著山寨L1層的崛起,人們已經不必要持有ETH了。并且隨著ETHL2s的到來,即使在以太坊自己的生態系統中,你也不需要擁有ETH。例如,您可以在中央交易所購買ZK代幣,轉移到您的ZKMetamask錢包,并在ZKL2鏈中消費ZK,所有這些都沒有接觸到ETH代幣。換句話說,隨著以太坊從B2C模式過渡到B2B模式,與終端用戶的直接交互可能會減少,這意味著ETH代幣的所有權覆蓋范圍、流動性和數量會降低。所有這些都是關于Token估值的重要指標。你說,作為以太坊生態的安全層,ETHToken的重要性是至高無上的,用戶肯定會重視這一點。是的,你是對的。但如果“重要性”是令牌價值的決定性因素,那么ChainLink和Graph將擁有比Doge和Shib更高的mkt上限。事實上,與盡可能多的終端用戶直接交互是Token的寶貴優勢。(在考慮投資任何只服務于“企業用例”的加密項目時,你應該考慮到這一點。)這不僅僅是加密領域的一種現象。例如,在科技股中,擁有高質量應用軟件的軟件公司的市盈率高于系統軟件或半導體等其他IT子行業。前者得到更多的市場關注度,即使他們沒有更高的增長前景。作為普通投資者,購買Zoom或slack的股票要容易得多——因為你知道并經常使用它們——比投資像“Paragon數據庫解決方案”這樣的東西容易得多。對于L2來說,為了與山寨L1競爭,他們需要原生Token讓用戶支持并分享L2平臺上創造的價值收益。這意味著他們把人們的注意力從ETH移開,就像其他L1Token一樣。這也意味著他們將分離出很多原本屬于ETH的Token用戶。你不需要ETH就可以從中心化交易所到L2,并且從L2提現你也不需要ETH,在這種情況下,L2就變成了事實上的山寨L1.在這一點上,ETH所獲得的僅僅是TNX費,并沒有事實上擴展網絡,也就是說ETH變成了一個坐吃山空的東西。—Tascha(@TaschaLabs)November28,2021你會說,但是其他山寨L1也有同樣的問題。例如,Avalanche子網Token也會稀釋AVAX的增值。是的,但AVAX、ATOM或ALGO的市值沒有達到4000億美元。他們的規模要小得多,L1生態系統仍處于高增長軌道,任何附屬于他們的L2都不會像以太坊的L2那樣改變他們的增長情況。所以一開始的初始平衡很重要。加密貨幣是一個快速變化的行業,我對以太坊案例的看法肯定會繼續發展。但希望這能給你一些值得思考的東西。總結:鏈上活動增長決定了L1Token的價格增長。從ETHL1到L1-L2的結構轉變可能意味著ETHL1的活動增長停滯或負增長。從B2C到B2B模式的轉變,降低了終端用戶和ETH直接交互的需求,對ETHToken的流動性、交易量和價格都有負面影響。附注:隨后,Paradigm的CTO@gakonst予以反駁,其認為文章提出擴容減少了L1交易數量和L1費用,因此看跌,但這是錯誤的,擴容解決方案仍然需要向L1支付費用。L2無論如何都會為ETH的安全性支付費用X,并且L2從用戶收取的費用會大于他們支付的費用Y,從而導致一個良性循環。同時有評論表示,如果沒有L1,L2就無法存在,因此L1將始終從L2使用中產生價值。但是,也有人反駁@gakonst,認為:一,擴展的效率太高的話,他們太擅長使用區塊空間,那么L1需求就急劇減少;二,L2交易的指數增長只會導致L1交易的線性增長,所以L2增長的越多,相比較下來,L1失去的就越多,類似于馬太效應。所以,你的看法是怎樣?原地址

金色財經現場報道 String Lab聯合創始人兼CEO丁磊:區塊鏈的左手是密碼學家,右手是經濟學家:金色財經現場報道,今日粵港澳大灣區新金融論壇上,String Lab聯合創始人兼CEO丁磊分享對于區塊鏈的思考中提到,區塊鏈正在改變生產關系,其中,密碼學家是左手,經濟學家是右手。經濟學家也就是機制的制造者,通過代幣等級制,把更大的生產網絡聯系在一起,讓人們為各自的利益服務的情況下,創造新的生態系統。[2018/4/7]

針對當前市場上被熱炒的收藏品類NFT,其圖片的存儲方式是否去中心化,購買后有沒有被篡改的風險,是許多買家十分關心的問題.

1900/1/1 0:00:00作者:MoMo@THUBA背景隨著區塊鏈技術以及區塊鏈上非同質化通證NFT的發展,越來越多的NFT藝術品的出現,NFT逐漸引起藝術圈的關注.

1900/1/1 0:00:00本文來自微信公眾號:老雅痞,Odaily星球日報經授權轉載發布。像區塊鏈這樣的新興技術一直主導著圍繞音樂產業的討論,并成為過去12個月中最有分歧的趨勢之一.

1900/1/1 0:00:00在大多數的DAO當中,Token承載了類似于股票對于股份公司的作用,包括承載所有權,治理決策權,收益權等等。很長時間以來,DAO的主要投票權體現形式,是最簡單的一通證一票的形式.

1900/1/1 0:00:00科技巨頭微軟昨日在視頻游戲和元宇宙行業內投下了一枚重磅炸彈。該公司宣布,將以價值約750億美元的全現金交易收購全球最大的視頻游戲公司之一—動視暴雪,動視暴雪旗下擁有《使命召喚》、《魔獸世界》和《.

1900/1/1 0:00:00NFT數據日報是由Odaily星球日報與NFT數據整合平臺NFTGO.io合作的一檔欄目,旨在向NFT愛好者與投資者展示近24小時的NFT市場整體規模、交易活躍度、子領域市占比.

1900/1/1 0:00:00