BTC/HKD+0.2%

BTC/HKD+0.2% ETH/HKD-0.09%

ETH/HKD-0.09% LTC/HKD-0.04%

LTC/HKD-0.04% ADA/HKD-0.41%

ADA/HKD-0.41% SOL/HKD+1.34%

SOL/HKD+1.34% XRP/HKD-0.33%

XRP/HKD-0.33%UST暴雷之后,去中心化穩定幣受到全面重創,截至5月18日,DAI和FRAX的流通量在本月分別下降26.6%%和44.8%。UST曾是最成功的去中心化穩定幣,某些去中心化穩定幣在機制上也部分參考了UST,下面將對常用的去中心化穩定幣進行介紹,并分析其風險。TL;DR

目前常用的去中心化穩定幣都有對應的抵押資產或儲備金,大多數是ETH或穩定幣這類常用資產,少部分包含FXS、WAVES這些波動較大的資產。USDN已經出現抵押不足的情況,且大部分USDN都閑置在Vires中,和Terra的情況類似,風險較大。DAI已經經過市場的充分檢驗,也有明確的清算機制。即使在兩年前3.12暴跌導致出現壞賬的情況下,DAI的價格依然高于1美元,風險最低。FeiProtocol的PCV雖然絕大多數都是ETH,但需要ETH跌至900美元以下才會出現資不抵債的情況。FRAX各項數據健康,流動性充足,出現死亡螺旋導致項目失敗的可能性也比較低。

Web3原生支付公司Airswift與Cloud Payments合作:金色財經報道,Web3原生支付公司Airwift Technology Limited與數字支付和銀行技術平臺供應商Cloud Payments合作,使加密貨幣消費者能夠在銷售點使用VISA和萬事達支付方式即時獲得加密貨幣。通過使用VISA和萬事達卡的優化匯率提供線上加密貨幣和NFT購買。該上線服務將首先在北美和歐洲推出。[2023/2/2 11:43:18]

DAI/MIM

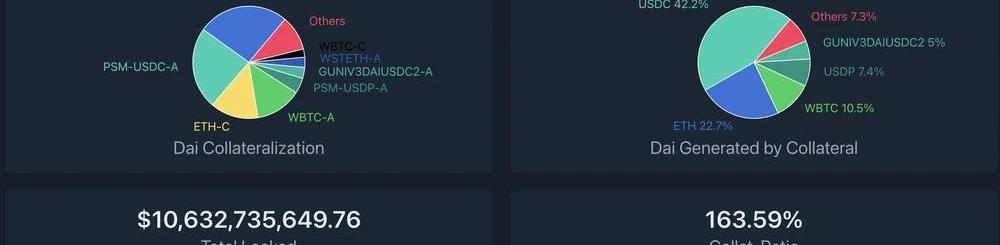

MakerDAO是最早期的DeFi項目之一。用戶可以將資產存入MakerVaults,以超額抵押的方式鑄造穩定幣DAI。DaiStats數據顯示,DAI的發行量從5月1日的88.1億美元下降至現在的64.7億美元。

隨著協議的擴張,現在MakerDAO支持以多種方式鑄造DAI。1、超額抵押。以加密資產超額抵押的方式鑄造DAI,抵押品可以是ETH、WBTC等常用的加密貨幣,也可以是UniswapUSDC-ETH等LP代幣,這是DAI的主要鑄造方式之一。2、錨定穩定模塊。錨定穩定模塊允許用戶以USDC、USDP、GUSD這三種中心化穩定幣直接兌換DAI,且通過這種方式發行的DAI超過DAI總量的46%,DAI和中心化穩定幣也越來越接近。穩定錨定模塊的推出為DAI的鑄造和退出提供了額外的途徑,以現在的數據計算,等于為DAI提供了約30億美元無滑點兌換的流動性。3、現實資產。超額抵押現實資產鑄造DAI,目前以這種方式發行的DAI只有3000多萬。4、直接存款模塊。允許協議即時生成DAI,存入支持的第三方借貸池,而無需傳統抵押品,目的是為了確保借貸協議中的浮動利率低于Maker治理決定的目標利率。以這種方式鑄造的DAI約為1.18億。加密貨幣超額抵押和錨定穩定模塊是MakerDAO中DAI的主要鑄造方式,這兩種方式也經過了時間的檢驗,MakerDAO對每一種方式鑄造DAI的數量進行了限制,風險較低。DAI在數百個DeFi項目中應用,形成了自己的護城河。AbracadabraMoney中的MIM和DAI類似,采用超額抵押的方式鑄造,支持Yearn等協議中的生息資產為抵押品。MIM的發行量超過18億,杠桿倍數更高,風險高于MakerDAO。Frax

NFT交易市場LooksRare推特賬戶顯示“已停用”:1月10日消息,據推特界面顯示,NFT交易市場LooksRare推特賬戶顯示“已停用”,目前尚不清楚被封禁原因。

此前Solana生態項目DeGods、y00ts、Solana生態錢包Phantom推特賬戶也被封禁,后又恢復正常使用。[2023/1/10 11:03:52]

Frax是一種部分算法穩定幣,鑄造FRAX需要一部分的USDC和一部分FXS,協議允許用戶用1美元的USDC+FXS鑄造1FRAX,也允許銷毀1FRAX贖回1美元的USDC+FXS。USDC的占比稱為抵押率,FXS對應算法部分。若FRAX的需求高,算法部分的占比升高;若FRAX需求不足,算法部分的占比下降。從5月1日到現在,FRAX的流通量從27億下降到14.9億,降幅44.8%。

理論上,Frax也存在擠兌時發生螺旋死亡的可能性,且有多個Frax分叉項目已經失敗,但Frax卻經過了一年多時間的穩定運行,相對其分叉項目和UST,FRAX的風險相對較小。1、Frax的抵押率當前為89%,協議中的穩定幣儲備較多,銷毀和鑄造FRAX對FXS的價格影響相對Terra中的UST和LUNA較小。2、FRAX+3Crv池擁有超過13億美元的TVL,其中FRAX7.4億,3Crv5.7億;UniswapV3也中有1.76億美元的FRAX流動性。FRAX的流動性很好,絕大多數的FRAX都在各種DEX中提供流動性。Frax通過積累了大量的Convex治理代幣CVX,而Convex又通過veCRV控制著Curve的獎勵發放,因此Frax能夠通過Curve為自己的用戶發放獎勵,并沒有類似像Terra生態的Anchor這樣的協議積累大量未被利用的穩定幣。3、Frax對鑄造和銷毀進行了限制,FRAX的流通量更穩定。只有當FRAX的價格高于1.0033美元時才能鑄造新的FRAX,當FRAX的價格低于0.9933美元時才能通過協議贖回。4、Frax具備盈利能力,通過“算法市場運營控制器”,將儲備金用于Curve等協議的挖礦,目前協議通過AMOs獲得了3785萬美元的利潤。協議定期計算實際抵押率,若因為AMOs賺取收益等方式導致實際抵押率高于理論值,協議將會利用多余的資金鑄造FRAX,并購買FXS銷毀,既有利于擴大FRAX的規模,減少FXS的供應,也減少了套利者的參與。從推出開始,Frax不斷進行著改進,如一開始從其分叉項目中吸取經驗,現在整體風險較低。除了美元穩定幣FRAX之外,Frax還推出了跟蹤CPI的FPI。USDN

以太坊擴容方案Fuel推出第二個公共測試網“Beta-2”:11月16日,以太坊擴容方案Fuel宣布推出第二個公共測試網“Beta-2”。Beta-2測試網的主要特點包括連接以太坊的Goerli網絡、單一共享網絡、Faucet、GraphQL端點、沒有有白名單、區塊瀏覽器。參與Beta-2的開發人員可以構建和測試跨鏈dApp。Fuel開發商FuelLabs表示,自第一個公共Fuel測試網“Beta-1”以來,Fuel在2個月的時間里有超過13萬筆交易,并且有10個應用程序在Fuel上公開發布。

此前報道,9月7日,以太坊擴容方案Fuel宣布完成8000萬美元融資,Blockchain Capital和Stratos Technologies領投,[2022/11/16 13:10:45]

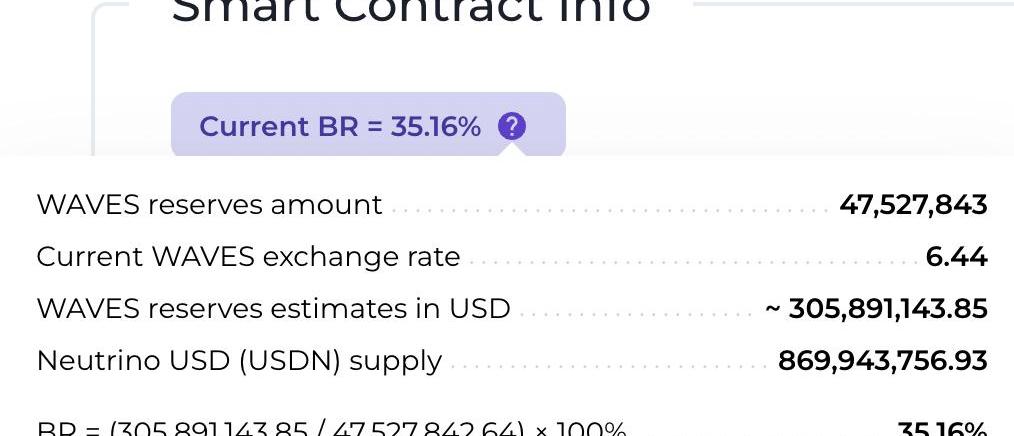

Waves公鏈的生態和Neutrino協議的算法穩定幣USDN的機制在一定程度上借鑒了Terra,用戶可以在Neutrino中實現1美元的WAVES代幣和1USDN間的互換。USDN的初始發行量為1億枚,從合約中解鎖的部分在市場上流通,解鎖部分才被記入總供應量。用戶兌換USDN的WAVES代幣計入儲備金,Neutrino并不能增發或者銷毀,隨著WAVES的價格波動,WAVES儲備對應的抵押率可以是0到正無窮大。若抵押率低于1,需要依靠拍賣治理代幣NSBT來調整。USDN已經持續維持小幅度的脫錨,當前價格為0.976美元。Neutrino官網顯示,USDN發行量為8.7億,而對應的WAVES儲備金價值為3.06億美元,抵押率只有35.16%。

穩定幣發行商Paxos獲得新加坡監管機構頒發的運營許可證:金色財經報道,總部位于紐約的穩定幣發行商Paxos獲得新加坡監管機構頒發的運營許可證,該許可證將允許它向總部位于新加坡的公司提供 \"數字資產和區塊鏈產品和服務\"。

Paxos Asia首席執行官Rich Teo表示,該公司是首批獲得該許可證的美國加密貨幣公司之一。數據顯示,穩定幣USDP目前市值約為9億美元。

據悉,新加坡2019年通過的《支付服務法案》規范了該國的支付系統和提供商,允許新加坡金融管理局(MAS)更好地監管這些實體,包括某些加密貨幣公司。[2022/11/2 12:07:41]

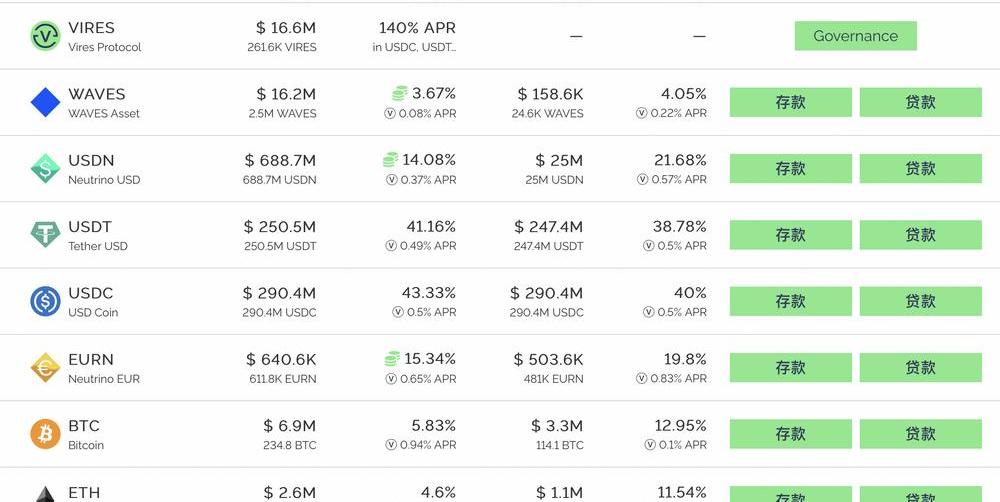

CoinGecko數據顯示,WAVES發行量1億枚,按6.44美元對應的WAVES市值為6.44億美元;NSBT價格為21.83美元,市值5932萬美元。USDN的市值已經超過WAVES和NSBT市值之和。USDN的質押收益由Waves區塊鏈的LPoS共識算法提供,由儲備中的WAVES代幣質押產生,分發給USDN的質押者。ViresFinance是Waves生態的一個借貸協議,允許WAVES、USDN、USDT、USDC、BTC、ETH等代幣間的借貸。數據顯示,ViresFinance中的USDN存款約有6.89億,借款只有2500萬,超過76%的USDN在ViresFinance中閑置,這部分USDN也可以獲得Neutrino的質押獎勵。

SEC以涉嫌欺詐為由起訴加密經紀商所有者和推銷員:金色財經報道,芝加哥加密貨幣資本公司及其三名人員被SEC指控通過提供未注冊的加密資產證券欺詐投資者。該加密貨幣經紀商的老板Brian Amoah和前銷售員Darcas Oliver Young以及Elbert \"Al\" Elliott涉嫌通過提供未注冊的Beaxy代幣(BXY)來發揮非法經紀商的作用,幫助他們在2018年8月至2019年11月期間從100名沒有經驗的投資者那里籌集150萬美元。

BXY是由已倒閉的加密貨幣交易所Beaxy發行的,據稱該交易所在2018年8月與芝加哥加密貨幣資本達成協議,出售這些代幣。但美國證券交易委員會表示,BXY沒有在委員會注冊,也沒有滿足豁免標準。此外,所涉各方都不是合格的經紀人。[2022/9/15 6:58:39]

Vires提供了一種以穩定幣USDT和USDC為抵押品,借入USDN和WAVES做空的場景。但是目前幾乎所有的USDT和USDC都被借光,這部分存款用戶可能無法贖回自己的抵押品,存在較大的風險。USDN和整個Waves生態面臨著較大風險,USDN已經儲備不足,且發生擠兌時還可能造成WAVES的螺旋下跌。大量存款閑置在ViresFinance中,這一點和Anchor類似,且USDN的質押獎勵已經大幅下降。若想通過存入穩定幣USDT和USDC,借入USDN和WAVES做空,也可能面臨無法贖回USDT和USDC的風險。FEI

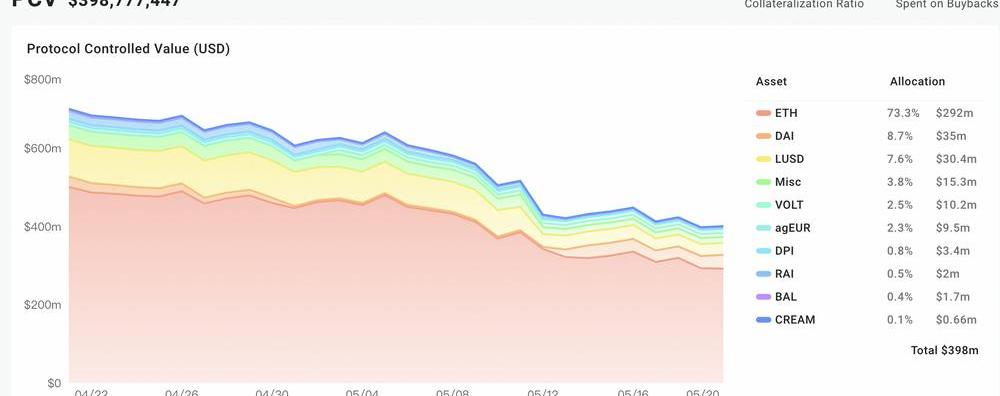

FeiProtocol允許用戶以1美元的資產鑄造算法穩定幣FEI,也允許用戶將FEI贖回為1美元的資產,它推廣了PCV的概念,可以將協議持有的各種資產用于創造收益。一開始的FEI以ETH鑄造,現在已經改為DAI,PCV中的絕大多數資產依然為ETH。根據FeiProtocol官網數據,協議鑄造的FEI約為3億,用戶鑄造的FEI約為2.3億。PCV持有的資產價值3.98億美元,其中ETH占比73.3%,DAI占比8.7%,LUSD占比7.6%。

理論上,若ETH價格繼續大幅下跌,FeiProtocol也存在資不抵債的可能性。根據PCV資產和FEI的發行情況計算,ETH價格需要跌到900美元以內才會出現資不抵債的情況。

近幾個月,在名為iBox鏈盒的數字藏品平臺每一天都在上演著暴漲暴跌的戲碼。5月17日,iBox平臺數字藏品全線下跌,多個圖片式數藏系列跌幅超過70%,導致一眾玩家虧損.

1900/1/1 0:00:00近日,JAN3的CEOSamsonMow、Tether和Bitfinex的CTOPaoloArdoino、Blockstream的聯合創始人兼CEOAdamBack、VanEck的總監Gabor.

1900/1/1 0:00:00雖說區塊鏈是開放的系統,但是現在準入門檻正在成為一種新常態。以NFTPASS為代表的準入式玩法正在受到追捧,背后主要有2個原因:一是NFT項目需要NFTPASS.

1900/1/1 0:00:00作者:memeswap.bit#8864|魚丸#5156顧問:TeferiChiu#8950|FriedWagyu#9974|Jer#1798特別致謝:ZombieClub 01 什么是生成藝術.

1900/1/1 0:00:00頭條 Optimism移除約1.7萬個刷單地址,逾1400萬枚OP代幣將重新分配以太坊二層擴容網絡Optimism公布Airdrop#1最新進展稱.

1900/1/1 0:00:00頭條 Solend提案通過,SolendLabs可臨時接管巨鯨賬戶Solana生態借貸協議Solend發起的治理提案已獲得通過,贊成票1,155,431.

1900/1/1 0:00:00