BTC/HKD-0.39%

BTC/HKD-0.39% ETH/HKD-1%

ETH/HKD-1% LTC/HKD-0.92%

LTC/HKD-0.92% ADA/HKD-0.51%

ADA/HKD-0.51% SOL/HKD+0.13%

SOL/HKD+0.13% XRP/HKD-1.16%

XRP/HKD-1.16%stETH脫錨,價值跌至0.95ETH。

流動性正在枯竭,SmartMoney正在撤出資金,再加上借貸平臺Celsius瀕臨破產的傳聞,這一切可能會引發stETH的大量拋售,我和Messari分析師@Riley_gmi最近一直在研究這個,以下是我們的一些發現。首先,什么是Lido&stETH?

Lido為用戶提供ETH流動性質押服務,用戶可以鎖定任意數量的ETH,然后收到權益TokenstETH用于在DeFi中賺取收益。合并后,每個stETH可正常兌換1ETH。每個stETH只能通過信標鏈的上線來贖回。在那之前,ETH2.0質押合約中的1280萬ETH是不具備流動性的。Lido持有這1280萬枚ETH中的32%

在我們深入研究Celsius的資產負債表并追蹤SmartMoney地址之前,讓我們先看看stETH應該如何定價:正如Lido所說的,stETH錨定ETH,現在市場現在開始重新定價stETH的公允價格。但考慮到這項投資的流動性動態,stETH的價格打多少折扣是公平的?stETH定價應該由以下4件事綜合決定

·當前市場對流動性的渴望程度·當前市場的成交量和流動性·成功/延遲合并的可能性·智能合約風險詳細來說1.對市場流動性的渴望程度

阿曼資本市場監管機構計劃建立虛擬資產監管框架:2月16日消息,阿曼金融市場監管機構阿曼資本市場管理局(Oman Capital Market Authority)表示,計劃建立一個虛擬資產框架,以“監管和發展阿曼蘇丹國的虛擬資產市場”。

根據監管機構的說法,該計劃有利于“積極發展阿曼數字資產和金融科技行業,創建虛擬資產監管框架將使監管機構能夠“為發行者和投資者提供替代融資和投資平臺,同時降低與該資產類別相關的風險。(news.bitcoin)[2023/2/16 12:11:27]

在市場周期的不同階段,對流動性的需求起起落落。當價格上漲,流動性高時,平倉容易,成本低,反之亦然。通過鏈上數據,我們已經看到stETH的大量提款,例如加密金融服務商Amber,他們的錢包地址已經從Curve池中提款了價值超1.4億美元的stETH。這是過去幾天的增長趨勢,或許可以表明更大規模的潛在拋售正在醞釀中。

在這種情況下,最關鍵的供需方要看加密借貸平臺Celsius。如果有人相信Celsius或將被迫拋售大量stETH,那么這會極大地改變我們此前強調的供需關系。關鍵問題是市場能吸收多少,成本又是多少?那么stETH的流動性如何?2.當前市場的交易量和流動性

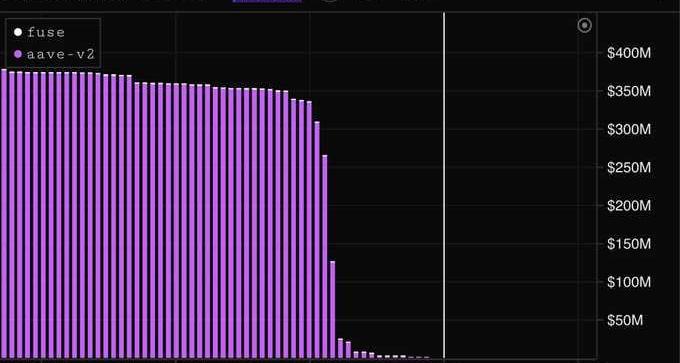

今天凌晨,池子中的總流動性下降了20%以上,與AlamedaResearch相關的錢包大量拋售,而Celsius也在我發布這些之前提及了這件事。Amber撤出超過1.5億美元stETH流動性的這件事意義重大,很可能只是拋售的預警。這是1.5億美元,可能會在未來幾天內投放向市場。第二點是Curve上的流動性池變得極端不平衡,這種資金池不平衡是危險的,并且會大大增加脫鉤的風險。從Curve上3pool中提取流動性是導致UST崩盤的第一槍。更少的流動性=更多的風險。關鍵是,鑒于stETH的封閉式流動性結構,許多機構和普通參與者正暴露在風險中。那些進入市場的stETH可能會對市場造成重大打擊。3.成功/延遲合并的可能性

英偉達CEO:對監管機構批準公司對ARM的收購交易有信心:英偉達CEO表示,對監管機構批準公司對ARM的收購交易有信心。 (金十)[2021/6/2 23:04:09]

倒數第二個風險是信標鏈延遲甚至失敗的可能性,這將對stETH產生影響。正如一些KOL所指出的,stETH類似于ETH期貨。從這個意義上說,如果合并被推遲了,并且在合并后需要6-12個月才能取回ETH,那么鎖定Token會增加流動性成本,這遠遠大于在此期間獲得的收益。4.智能合約風險

拋開需求/流動性/合并風險不談,這之中也存在智能合約風險。根據Nexusmutual上的Lido存款合約的保險成本,定價非常簡單。因此,stETH中的智能合約風險ALONE至少為2.6%,這大致是stETH/ETH目前的折扣。

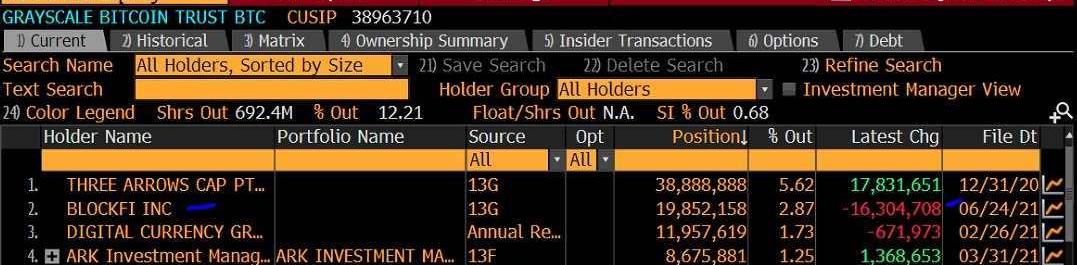

這說明stETH的風險被嚴重低估了。與stETH定價方式類似的案例是GBTC,因為它們都是封閉式的。如果你想出售你的GBTC頭寸,你必須在二級市場上出售它,因為它是封閉式基金。在它轉換為ETF之前,二級市場是流動性的唯一選擇。如果你想出售你的stETH,你必須在二級市場上出售,直到合并。在這兩種情況下,這種流動性、開放式風險和供需動態都是影響該資產市場公允價值的底層因素。但是在這種情況下,為什么一個以3%的折扣價交易,另一個就以30%的折扣價交易,何況stETH還有Lido的智能合約風險這一因素。Lido的7位投資者創造了與UST類似的局面,他們是a16z、AlamedaResearch、Coinbase、Paradigm、DCG、JumpCaptial和三箭資本。同樣,GBTC的最大持有者之一的Blockfi目前浮虧已接近5億美元以上。

觀點:比特幣仍是機構投資者的首選資產:在最新一期Unchained播客中,ARK Invest首席執行官兼首席信息官Cathie Wood和ARK主題分析師Yassine Elmandjra重點介紹比特幣如何繼續成為機構投資者的首選資產,同時還討論比特幣和以太坊網絡之間的復雜細節,以及它們在推動投資者信心和認可度方面的作用。Wood指出投資組合配置背后的關鍵原因,“這些生態系統的價值將由貨幣主導,而比特幣作為儲備貨幣,將是我在這一領域分配大部分資產的選擇。盡管我可以看到隨著時間的推移,還有其他貨幣在演變。”與BTC相比,ETH選擇了不同的發展路線,因此在此類用例中并不總是受到關注。Elmandjra強調該差異,將其歸類為“創新最大化主義者和貨幣最大化主義者”之間的分歧。“當你從金錢至上的心態來看待它時,你會從比特幣開始,然后以它結束。在這種情況下,投資者關注的焦點實際上是關于貨幣的保證理論,并從貨幣的角度來看待這個問題。”他還指出,對于比特幣來說,即使它確實具有傳輸和驗證數據交易的可靠機制,投資者的首要任務也應該圍繞網絡可擴展性和“使用這些大型功能集創建可表達、可升級的基礎層協議”。(AMBCrypto[2020/4/23]

這點已經反映到Blockfi的估值上了,BlockFi正在以10億美元估值進行新一輪融資,而2021年3月他們的估值可是30億美元。重點是什么?游戲中的許多大玩家往往是錯誤的,在這種情況下,他們完全錯估了GBTC和stETH的流動性成本,兩者在這種情況下都是流動性黑洞。所以最終,我們認為,這種流動性陷阱的一年質押收益率太低了。也許這個數字應該與GBTC相似,為30%,但不是3%。現在,讓我們看看現在市場上發生了什么:流動性已經耗盡,鯨魚和聰明錢正在出售。聰明錢地址持有的stETH數量在1個月內從160,000stETH下降到27,800stETH。

動態 | 加密貨幣衍生品平臺Seed CX為機構添加加密衍生品結算:據CoinDesk 9月11日消息,加密貨幣衍生品平臺Seed CX正在為雙邊加密衍生品交易推出支持結算服務,主要由Seed CX的子公司Zero Hash托管和結算。Zero Hash最初將支持比特幣遠期合約的后臺結算功能,并將在未來日期增加對期權的支持。該服務將允許機構定制遠期合同的結算。[2019/9/11]

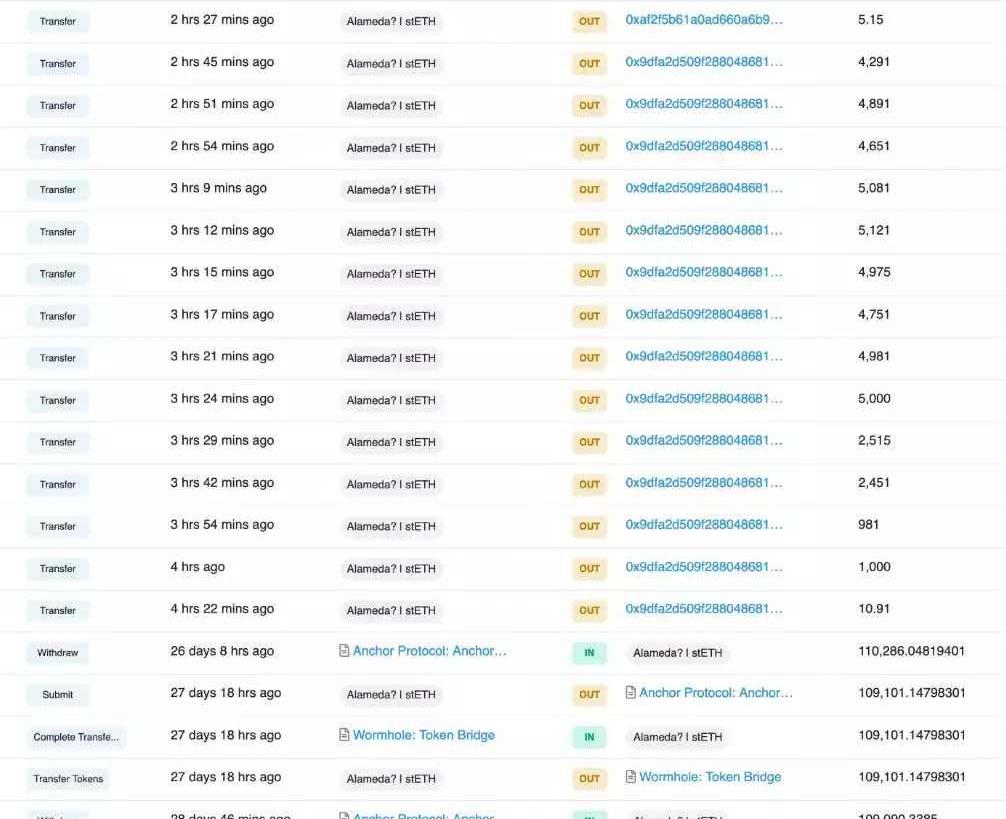

事實上,Alameda在本周三2小時內向市場拋售了50,615枚stETH。

很有可能有人故意將錨定拉向stETH的清算價格。加了杠桿的stETH持有者如果沒有足夠的抵押品,將面臨被清算的風險。例如,在stETH=0.8ETH時,2.99億美元將被清算。

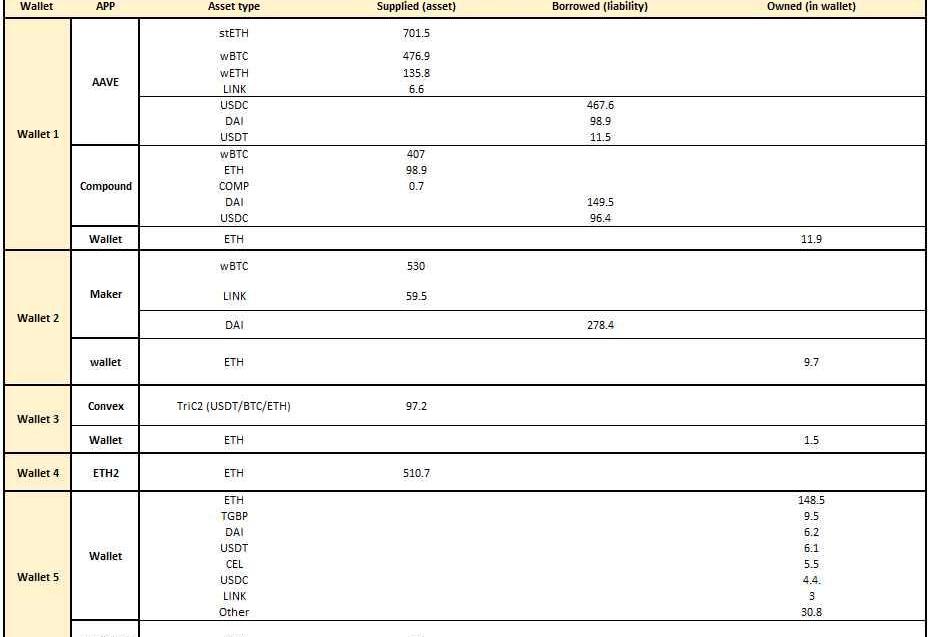

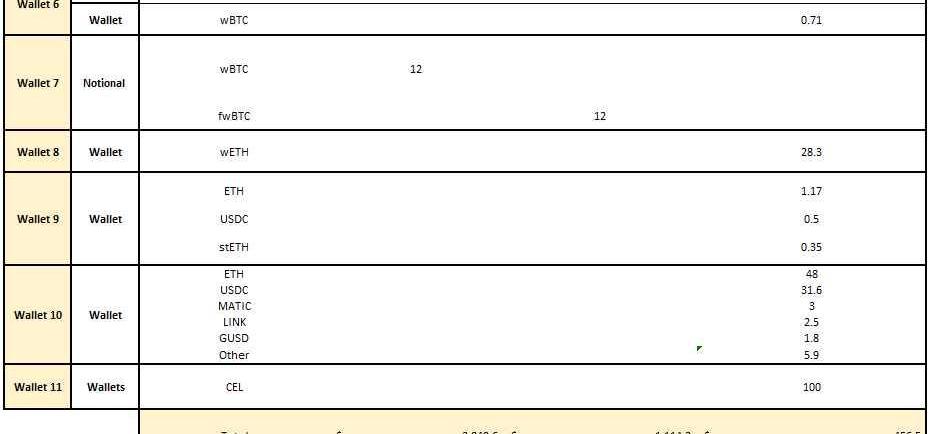

這里強調短期。我最終相信人們會很樂意以折扣價購買stETH。但是,當有些機構必須進行拋售時,局勢會略有變化。這個可能必須要拋售的機構就是Celsius。通過執行鏈上分析,我能夠計算出Celsius的資產和負債。總資產34.8億美元,貸款11.1億美元,凈資產為23.74億美元。所持資產的完整明細如下:*注意,這只是他們在DeFi中的資產,沒有人知道他們在其他地方持有哪些加密資產。他們聲稱擁有大約100億美元的TVL,但我只能找到這些。

動態 | 彭博:美國監管機構正在調查加密貨幣交易所BITMEX:美國監管機構正在就客戶交易問題調查加密貨幣交易所BITMEX。美國商品期貨交易委員會(CFTC)正在調查BitMEX是否違反了規定,允許美國人在該平臺交易加密貨幣。(彭博)[2019/7/19]

這里的重要部分是,Celsius是stETH的巨鯨持有者。事實上,他們是最大的計息stETH持有者。

如果我們具體分析Celsius的ETH持有量,我們會發現71%持有的是非流動性或低流動性類型。5.1億美元的ETH被鎖定在ETH2.0質押合約中,直到合并后才能拿出。7.02億美元在stETH中,無法輕松通過流動資金池退出。

如果Celsius用戶想要贖回他們的錢會怎樣?他們有在贖回嗎?為什么他們在帳戶上激活了「HODL模式」?2021年10月8日,Celsius報告其AUM超過250億美元。Celsius是一家私人公司,僅發布了其19年和20年的財務數據,盡管投資者在各種社交平臺上多次呼吁他們公布新的財務數據,但22年他們并沒有。該公司也沒有發布審計報告。他們在19年和20年都發了,但在21年就沒有。21年12月20日,他們與Chainanalysis合作發布了一份報告,報告證實了自其18年推出以來,用戶在該平臺存款超過76.09億美元,以及提款超42.9億美元的記錄。根據該報告,Celsius在12月20日擁有價值33.1億美元的鏈上資產。該公司報告的管理費用為3500萬美元,比銷售成本高出40%。缺乏透明度讓投資者擔心Celsius有出現擠兌情況的可能性。

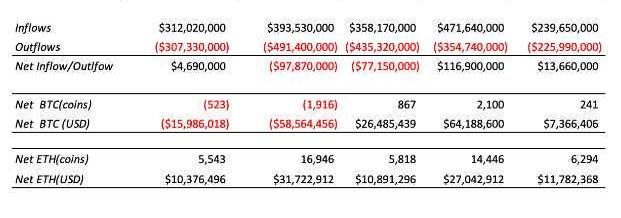

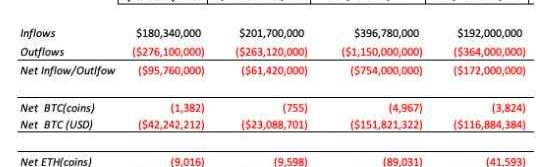

該公司目前持有穩定貨幣的債務,而不是持有ETH、BTC和LINK的頭寸,這使他們面臨加密貨幣價格下行的市場風險。如果市場崩盤,他們將面臨債務危機。Terra崩潰后,有7.5億美元的資金流出。5月的最后兩周,該公司有4.5億美元的凈流出。即使我們忽略未報告流出的那一周,Celsius也一共經歷了12億美元的流出。此類資金外流增加了Celsius出現擠兌的風險。下圖顯示了過去5周的資金流出情況。過去5周的總提款額為190kETH。與之前的5周相比,當時Celsius有50k流入。

Celsius的ETH和一般資產一直在經歷大規模撤資。目前,他們已啟用「HODL模式」,該模式可防止用戶從Celsius中提取資金。Celsius的另一個問題是,Celsius的ETH中只有29%是流動的:

1.流動性ETH大多數ETH存入了AAVE(150kETH)和COMP(45k),兩個頭寸都以LTV約45%的資產為抵押貸款。他們必須先還清貸款,然后才能提取他們的ETH。2.458k的ETH在StETH中Curve上的流動性池,st-ETH與ETH是高度不平衡的,只有250k的ETH對上642k的stETH。如果Celsius要交換所有的StETH,他們只會得到250k的ETH。3.324K的ETH已存入ETH2.0合約,Celsius將至少在1-2年內無法獲得這些ETH-其中158K通過Figment獲得。-剩余166,400通過以太坊基金會ETH2.0合約獲得。此外,他們在Stakehound事件中損失了7000萬美元。然后又在BadgerDAO被盜事件中損失了5000萬美元。除此之外,5億美元的客戶存款在近期的LUNA崩盤事件中灰飛煙滅。那么該如何交易才能在這種情況下獲利呢?

我們已經認真考慮過并聯系了做市商,也搜索過DeFi。你需要找地方借stETH,然后才能拋售,也沒有相關的合約,想從中賺錢有點困難。有兩種主要方法可以做到這一點。1.場外交易市場。如果您是大型機構參與者,您將可以接觸到做市商和經紀人,他們可以用您的ETH抵押品借給您stETH。這對99%的市場參與者來說是不可能的。2.Eulerfinance您可以以4%的持有成本存入ETH并借用wstETH,以在Curve、Uniswap或1inch上出售。交易的盈虧比很好,因為最大的成本是ETH回歸錨定了,你必須償還貸款;這大概會有5-6%的虧損。與UST類似,鑒于stETH與ETH價值超過1:1的上行風險有限,這是一種廉價的市場押注方式。從該交易中獲利的另一種方法是以折扣價購買stETH。如果stETH以比GBTC(30%)更大的折扣交易,并且市場上有強迫賣家在攝氏度和其他人。對我們來說,這感覺像是一個將任何ETH持有量轉換為stETH的好機會。從該交易中獲利的另一種方法是以折扣價購買stETH。如果stETH以比GBTC(30%)更大的折扣交易,并且市場上有必須拋售的機構。對我們來說,這感覺像是一個將任何ETH持倉轉換為stETH的好機會。原地址

Tags:ETHstETHSTETETethicaldilemmasteth幣最新價格3X Long Stellar TokenTether CNH

在這篇定量研究文章中,我們將研究CompoundFinanceV2DeFi協議的穩定幣貸款收益率,并分享我們對收益率表現、波動性以及哪些因素推動DeFi協議抵押借貸收益率的看法.

1900/1/1 0:00:00作者:念青,鏈捕手編輯:Demian、谷昱Solana上生態上的NFT勢頭正起,而作為Solana鏈上最具爆發力的藍籌NFT項目“淡定熊”OkayBears也在近期持續大熱.

1900/1/1 0:00:00Solana上最大的NFT市場MagicEden正在乘風而起。DappRadar數據顯示,5月25日,MagicEden的24小時交易量達到了4571萬美元,在實時交易量上已超越了NFT領域的絕.

1900/1/1 0:00:00市場低迷時,很多博客或推特貼文都給出了相同的建議:節省現金、延長期限、從關注增長轉向關注效率。然而,當市場下跌時,創始人需要的不是陳詞濫調的建議,而是能提供一個切實的框架來重新評估風險和價值,從.

1900/1/1 0:00:00本周,加密資產市場遭遇「瀑布」行情,比特幣由28000美元上方一度跌至20845美元,跌幅超過20%。全球加密資產總市值隨之跌破1萬億美元,為2021年1月以來首次.

1900/1/1 0:00:00NFT數據日報是由Odaily星球日報與NFT數據整合平臺NFTGO.io合作的一檔欄目,旨在向NFT愛好者與投資者展示近24小時的NFT市場整體規模、交易活躍度、子領域市占比.

1900/1/1 0:00:00