BTC/HKD+0.45%

BTC/HKD+0.45% ETH/HKD-0.01%

ETH/HKD-0.01% LTC/HKD+0.66%

LTC/HKD+0.66% ADA/HKD-1.16%

ADA/HKD-1.16% SOL/HKD+1.77%

SOL/HKD+1.77% XRP/HKD-0.75%

XRP/HKD-0.75%

加密貨幣行業的混亂正在顯現,因為比特幣的價格下跌導致了傳染效應,造成了幾個過度杠桿化的市場參與者的垮臺,比如Celsius和3AC。許多人猜測,最弱的上市比特幣挖礦公司接下來會受到影響。大多數比特幣挖礦股今年以來已經暴跌了50%以上,一些公司,如Stronghold和Terawulf,其市值幾乎縮水了近90%。盡管如此,隨著比特幣挖礦公司不斷感受到來自四個方面的壓力,事情可能會變得更加糟糕。1、比特幣價格下降=》區塊獎勵的價值降低。2、挖礦難度增加=》需要更多的算力來挖礦。3、能源價格上漲=》比特幣生產成本提高。4、利率上升,投資者興趣下降=》資本成本提高。這四種力量正在壓縮利潤率,降低現金流,并使礦工更難籌集資金。當前比特幣挖礦的現金流已經從2021年11月的峰值暴跌了80%以上。在當時,比特幣挖礦是一個超級有利可圖的業務,這導致上市礦工制定了大規模的擴張計劃,需要投資數十億美元。經營性現金流的暴跌和資本市場的不景氣,將使這些公司難以拼湊出即將投資新礦機或償還貸款所需的現金。一些礦工可能會破產,或者被更強大的礦工廉價收購其部分資產。在這篇文章中,我分析了八家上市礦業公司的現金流和資產負債表,以確定誰最有能力利用這個熊市播下所需的種子,成為下一個牛市的贏家。我根據直接的比特幣生產成本、經營現金流和資產負債表來衡量他們的實力。誰的比特幣直接生產成本最低?

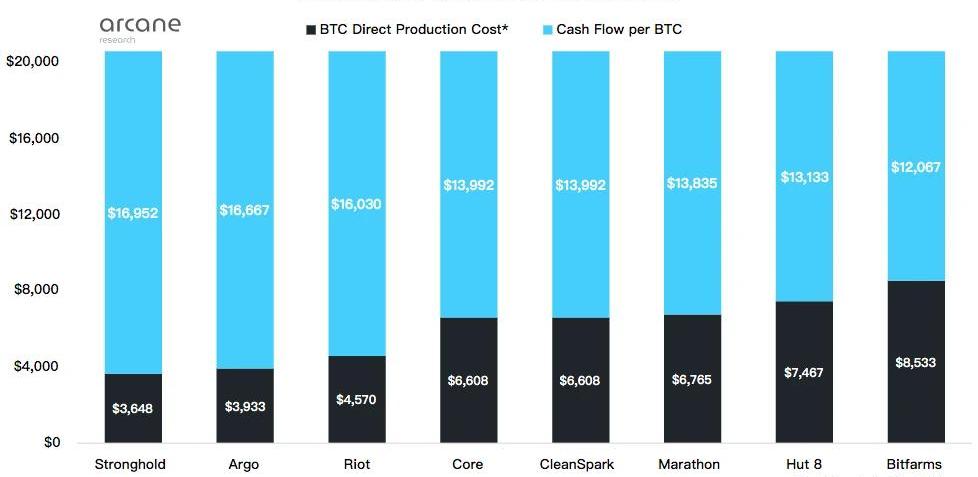

比特幣的直接生產成本是至關重要的,因為它影響了礦工的經營現金流,并決定了礦工何時被迫關閉礦機。它是由電價和礦機的能源效率決定的。其他可變成本也存在,但電力一般占80%以上。因此,我只使用電力成本,而忽略了其他可變成本。

上圖顯示了八家上市礦業公司的比特幣直接生產成本。我們看到,Stronghold的比特幣直接生產成本只有3600美元,這意味著即使在目前低迷的比特幣價格下,他們也有很高的現金流利潤。Stronghold是垂直整合的,擁有兩個發電廠,其背后是比特幣開采業務。該公司用賓夕法尼亞州幾十年來采煤積累的煤炭垃圾作為發電廠的燃料。他們的燃料基本上是免費的,而且他們在清理廢煤時還能得到政府的補貼,這使得他們的比特幣生產成本在業內最低。Argo的比特幣生產成本是第二低的,為3900美元。根據他們最新的投資者介紹,該公司在西德克薩斯州的新設施可以獲得$20/MWh的電力。此外,Argo的礦機是非常節能的。它的新設施是浸入式冷卻,這可以進一步提高礦機的效率,但我還沒有把這些潛在的效率提升納入計算。在我們的八家采礦公司中,Bitfarms的直接比特幣生產成本最高,為8500美元。這家加拿大公司不能像其他大多數上市礦工那樣獲得價格便宜的電力,而且礦機的效率也不如平均水平。比特幣生產成本的贏家:Stronghold和Argo比特幣生產成本的輸家:Bitfarms和Hut8誰擁有最強現金流?

Arca CEO:加密寒冬已經觸底,但不知道底部持續多久:10月19日消息,數字資產投資公司Arca的創始人兼首席執行官Rayne Steinberg表示,由于加密貨幣的寒冬伴隨著宏觀經濟的下滑,很難說情況何時以及是否會好轉。不過,Rayne Steinberg仍持樂觀態度,他告訴《財富》雜志,經濟衰退“很可能已經接近尾聲”。

他承認,很難預測加密貨幣市場的未來走勢,任何事情都有可能使低迷進一步延續。感覺至少已經觸底了。問題是我們會在底部呆多久?(Fortune)[2022/10/19 16:30:28]

在熊市中,現金為王。擁有最可觀的經營現金流的礦工最有能力支付即將到來的費用,如礦機交付或債務支付。下圖顯示了目前每月的收入,收入成本,以及由此產生的經營現金流。這些數字是根據當前比特幣價格下的比特幣生產能力估算出來的,沒有考慮到未來算力的增加。有兩個原因,我沒有考慮未來算力的增加。首先,大多數這些礦工在歷史上都高估了他們新增算力的能力,他們目前的流動性情況也導致一些礦工取消或推遲擴張計劃。其次,目前,不增加的現金流顯示了最壞的情況,這也是本分析的重點。

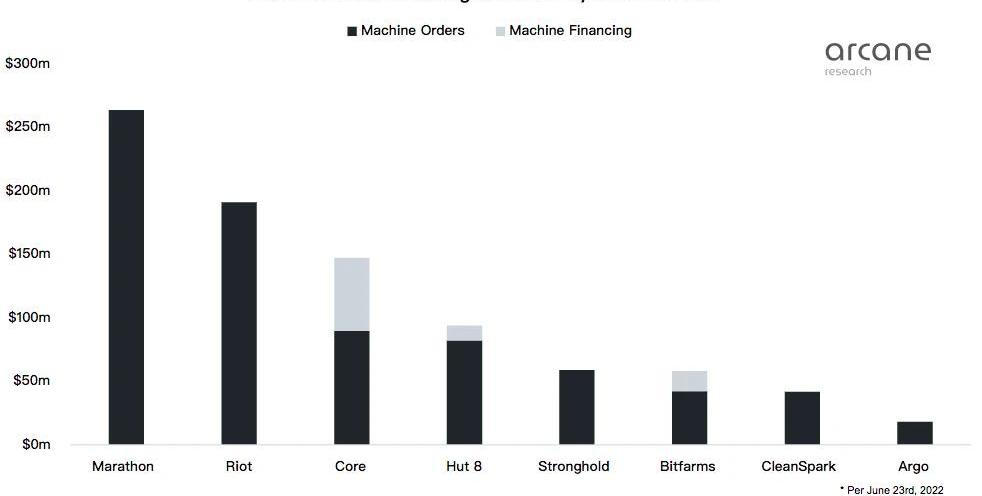

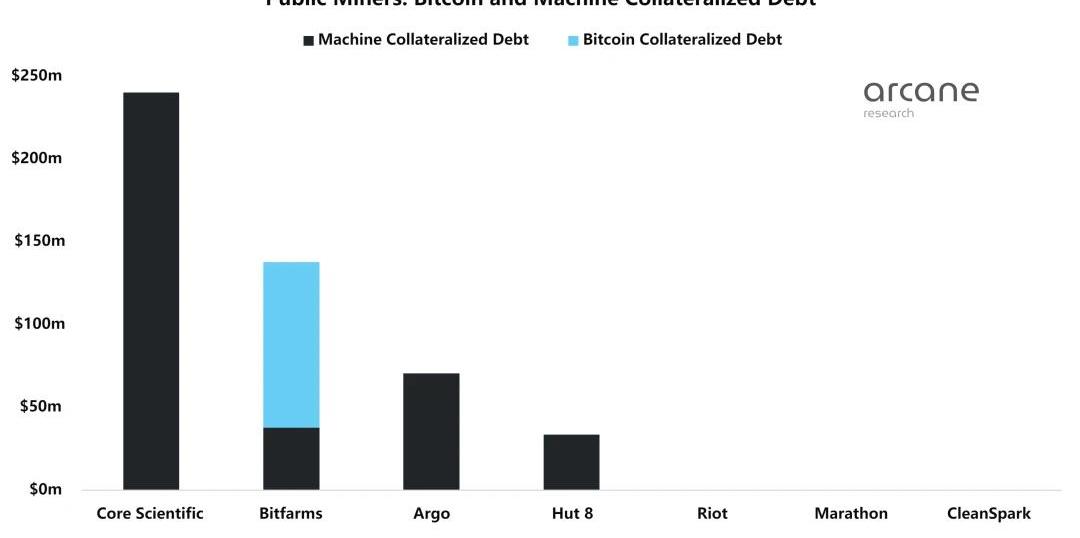

CoreScientific每個月都有最高的經營現金流進賬。他們每月3300萬美元的收入在扣除直接成本后產生了1660萬美元的現金流。CoreScientific是一家規模龐大的公司,其自身算力為9.2EH/s,如此規模使他們的現金流非常高。Argo的月度經營現金流最低,只有400萬美元。盡管如此,由于他們微薄的比特幣生產成本,他們的直接利潤率高達77%,非常好。絕對的經營性現金流給了一個公司實質性的東西,并有能力追求特殊的機會。盡管如此,像CoreScientific這樣的巨頭仍比Argo這樣的小公司有更大的現金流出量來支付投資。因此,我們應該考慮這些礦工即將進行的礦機和債務支付。一些礦工有巨大的礦機訂單,計劃在未來幾個月內交付,需要付款。此外,有些人一直在用礦工的礦機或比特幣作抵押的貸款為他們的新礦機融資。隨著比特幣價格和礦機價格的下降,礦工們必須存入更多的抵押品。例如,Bitfarms有相當大的比特幣抵押貸款,迫使他們最近清算了他們持有的一大塊比特幣。下圖顯示了上市礦工在2022年剩余的礦機付款,包括與即將交付的礦機訂單有關的付款和即將與他們的礦機融資交易有關的付款。

對沖基金Arca分析師:以太坊“非常有可能”超越比特幣:金色財經報道,據加密對沖基金Arca分析師Bodhi Pinkner稱,以太坊“非常有可能”(very possible)超越比特幣。Bodhi Pinkner預測,在預計將于 9 月發生的合并事件之后,第二大加密貨幣將出現通縮。加密貨幣研究公司 IntoTheBlock 分析師 Lucas Outumuro 此前估計估計,在通縮情況下,以太坊發行量將在 -0.5% 到 -4.5% 之間,這意味著以太坊將變得越來越稀缺,流通供應量持續下降的影響將會反映加密貨幣價格上。本文撰寫時,以太坊市值約為2015億美元,比特幣約為4459億美元。(彭博社)[2022/8/1 2:50:40]

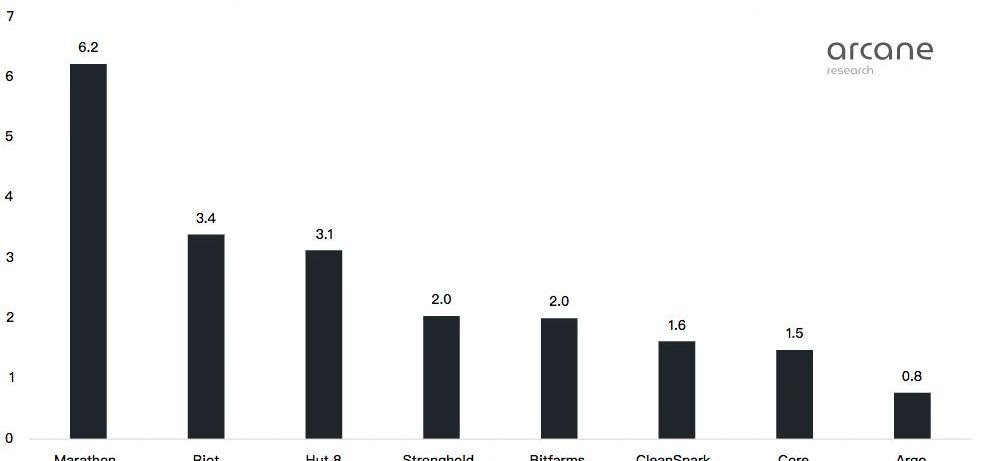

我們看到,其中一些公司在2022年有數以億計的剩余礦機付款。Marathon最多,有2.6億美元,這是因為他們計劃在2023年初將算力從目前的3.9EH/s提高到23.3EH/s。Marathon在讓他們的礦機上線方面一直是出了名的慢,我不指望他們現在能有多快。這些計劃于2022年交付的礦機中,有很大一部分可能也會跟Marathon的礦機一樣,在存儲間里面積灰。如果Marathon不能在礦機交付時立即上線,即將到來的大量礦機付款將耗盡他們的流動資金。盡管如此,該公司手頭仍有大量現金,因此他們也許能擺脫這種挑戰。Riot也在不停地擴張,2022年剩余的礦機付款約為1.9億美元,因為該公司計劃在2023年1月前將其算力從4.6EH/s提高到12.6EH/s。與Marathon不同,Riot在歷史上大部分時間都是按照他們的算力擴張時間表進行的。該公司還擁有一個巨大的700MW的新建數據中心,為即將交付的礦機提供空間。因此,我相信Riot可以上線礦機并產生現金流。自然,較大的公司將比小公司有更大的即將到來的礦機付款。為了分析不考慮公司規模的相對流動性情況,我將2022年剩余的礦機付款除以下圖中當年的經營現金流總量。

Arca推出積極管理型“數字收益”基金:金色財經報道,數字資產管理公司Arca周一宣布推出其Arca Digital Yield基金,據稱這是數字資產領域的第一只積極管理型收益基金。該基金在開放時已獲得內部和現有投資者的早期資金,并將于今年晚些時候提供給其他投資者。[2021/8/3 1:30:15]

Marathon不僅在2022年的剩余礦機付款額中絕對最高,而且相對于他們目前的經營現金流也是最高的。Marathon在2022年的2.6億美元的剩余礦機付款比他們當年的總經營現金流多6.2倍,按每月710萬美元的經營現金流計算。如前所述,如果Marathon不能在這些礦機到達時及時上線,他們將遭受流動性的大量消耗,因為他們必須為到達的礦機付款但卻沒有相應的現金流。如果他們陷入這種情況他們的流動資金將被礦機付款耗盡,他們很可能需要出售大部分的比特幣或在市場上拋售礦機。由于Core的巨大現金流,相對于他們的經營現金流,該公司在2022年只有1.5倍的礦機付款。這個數字是基于目前的經營現金流,并沒有考慮未來現金流的增加。此外,Core公司在歷史上一直能夠做到在礦機到達后上線他們的礦機。Argo是唯一一家應該能夠以目前的經營現金流在2022年支付剩余礦機交付費用的比特幣礦工。該公司在其擴張計劃中一直相對保守,使其有能力利用熊市耗盡其他礦工的流動性時可能出現的特殊機會。盡管如此,Argo即將在2022年支付的礦機費用只是根據他們的礦機存款估計的,因為我在他們的投資者關系資源中找不到這一信息。Marathon和Riot將無法僅憑他們的現金流來支付他們即將交付的礦機,必須籌集更多的資金或使用他們資產負債表上的流動資金。現金流贏家:Argo和CoreScientific現金流輸家:Marathon和Riot誰的資產負債表最穩健?

在上一節中,我們根據流入的經營性現金流相對于即將到來的現金流出量,考察了上市礦業公司的流動性狀況。在這里,我們將分析礦工的資產負債表,以確定他們目前的流動性狀況。

Clobal Coin Research(GCR)宣布將對加密領域作者獎勵GCR代幣:4月3日消息,Clobal Coin Research(GCR)宣布,在發布GCR代幣前,將對加密領域作者、內容貢獻者、記者進行獎勵代幣,獎勵活動將從4月2日持續到4月4日。

此外,未來幾周GlobalCoinResearch.com上線后,作者將可以通過交易作品得到GCR代幣。[2021/4/3 19:43:18]

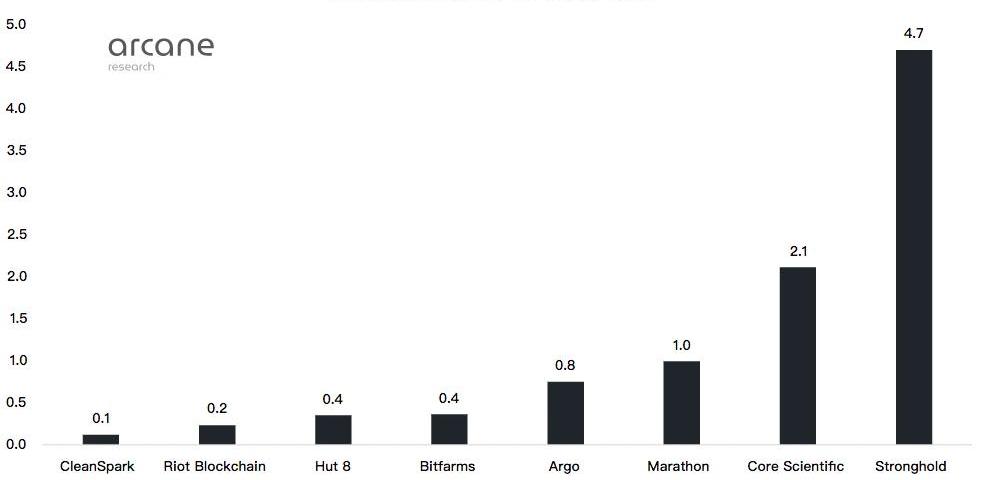

我們首先看一下債務股本比。CleanSpark幾乎沒有債務,因為它的債務相對于股權只有0.1。Riot緊隨其后,以0.2的D/E比率位居第二。由于債務是風險最大的融資手段,這些公司的資產負債表上的風險很低,不得不宣布破產的危險也很低。而Stronghold的D/E比率為4.7,這對比特幣礦工來說是非常高的。比特幣挖礦是有風險的,因此應該主要用股權來融資。Stronghold擁有如此高的D/E,不僅是因為它的債務,還因為它的股票從歷史最高點下跌了95%,導致股權的價值只有3800萬美元。CoreScientific的D/E比率也很高,為2.1。剩余礦機付款圖顯示,Core公司的礦機抵押債務很高,是一種不穩定的債務。礦機價格在2022年已經腰斬,我預計它們會繼續下跌。隨著他們的抵押品不斷貶值,Core公司必須不斷為這些貸款提供更多的抵押品。

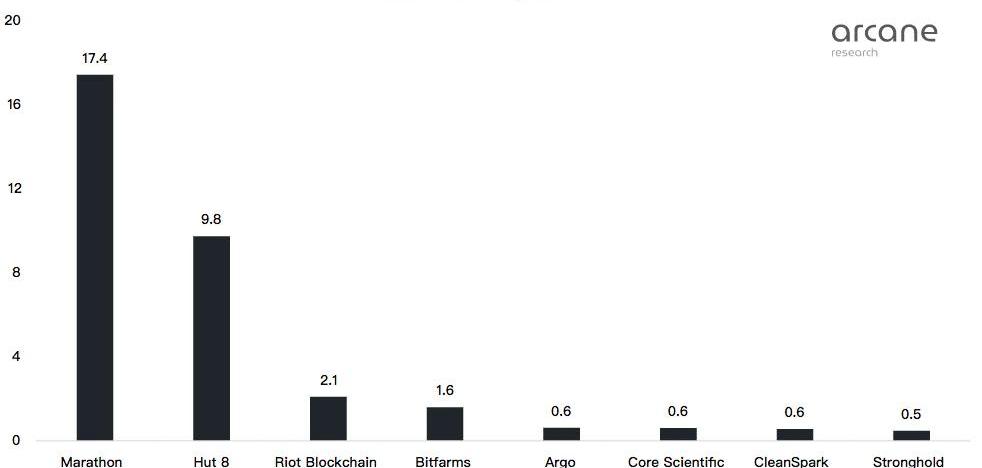

為了確定一個公司的資產負債表的實力,我們還必須看一下公司資產相對于其短期債務的流動性。速動比率顯示一個公司最具流動性的資產除以流動負債的價值。一個比特幣礦工的最具流動性的資產是其現金和現金等價物以及比特幣的持有量。Marathon的速動比率異常地高,達到17.4。該公司擁有大量的比特幣持有量,大量的現金,以及低流動負債。正如解釋的那樣,相對于未來的礦機付款,它的經營現金流很糟糕。盡管如此,他們仍有大約2.6億美元的現金和現金等價物或比特幣放在資產負債表上,可以用來支付即將到來的礦機付款。從純粹的經營角度來看,Marathon可能是最弱的比特幣挖礦公司之一,但它的資產負債表很穩固。資產負債表實力的贏家:Marathon和RiotBlockchain資產負債表實力的輸家:Stronghold和CoreScientific總結

動態 | Marc Lasry計劃投資數字貨幣:大道資本集團(Avenue Capital Group)的聯合創始人、董事長兼首席執行官馬克·拉斯里(Marc Lasry)近日表示,考慮將個人資金投資于比特幣和數字貨幣的未來。[2018/7/18]

大多數上市的比特幣挖礦公司都不好過。他們目前的經營現金流幾乎不足以支付他們即將交付的礦機,而資本市場的現狀使他們很難籌集到股權或債務。有幾家公司將陷入流動性的擠壓,這將迫使他們清算部分資產。在每一次危機中都蘊藏著巨大的機會,因為資本最雄厚的礦工將能夠廉價地購買陷入困境的礦工的資產。我認為,Argo是目前財務狀況最好的比特幣礦工。Argo有一個強大的資產負債表,幾乎沒有債務,相對于即將到來的礦機付款,有強大的經營現金流。Argo還擁有業內第二低的直接比特幣生產成本。根據這一分析,最弱的礦工是Marathon。它擁有強大的資產負債表和大量的現金,但他們即將到來的大量礦機付款將迅速消耗他們的資產負債表。因此,我相信該公司將被迫清算其資產負債表上的大部分比特幣,或將其礦機訂單出售給其他礦工。熊市贏家:Argo熊市輸家:Marathon番外篇:各礦企的賣幣情況

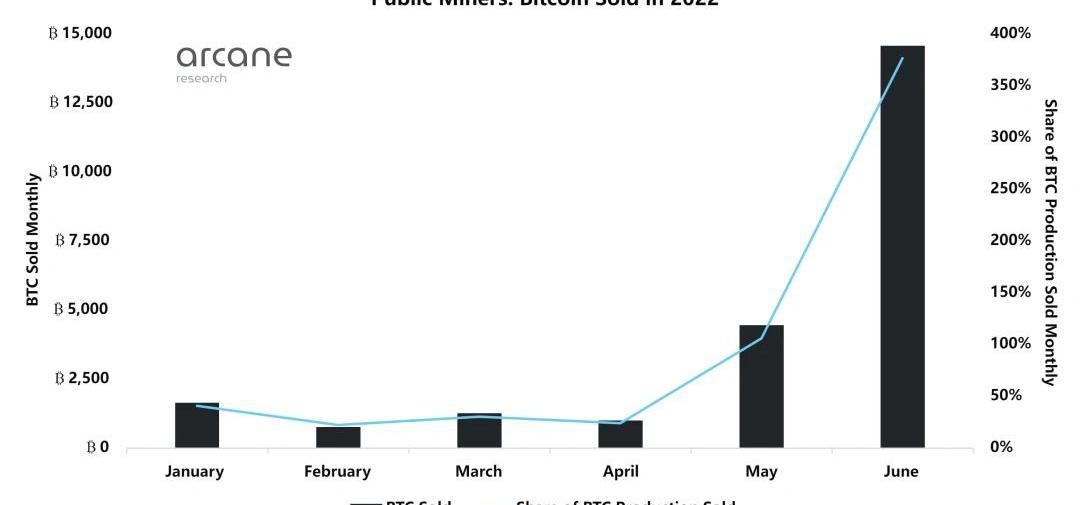

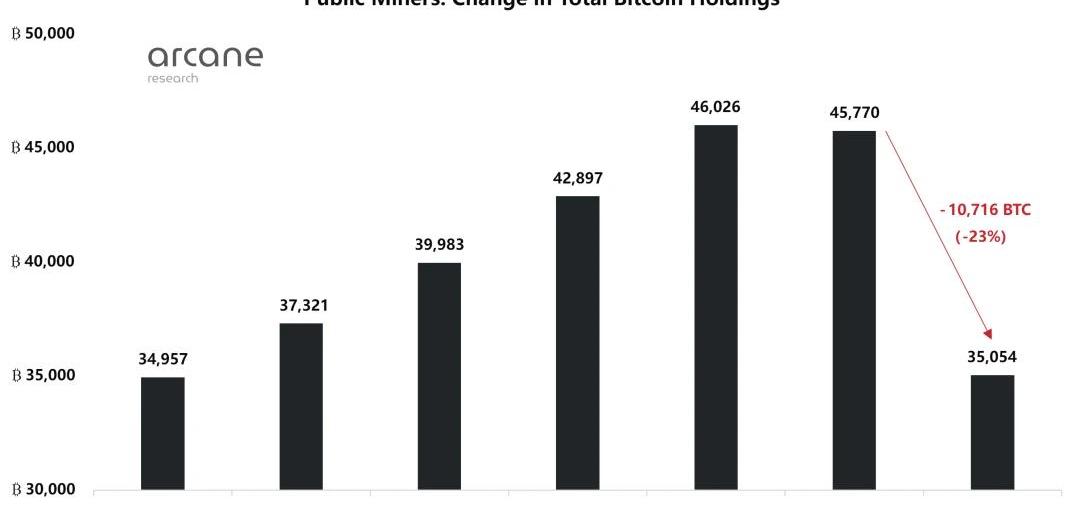

今年1~4月,上市礦企只出售了20%~40%的比特幣產量,他們中的大多數都努力持有挖出的比特幣,作為他們“不計成本努力持有”戰略的一部分。這一策略在比特幣價格從4萬美元暴跌到5月份的3萬美元之前一直是有效的。比特幣價格的下跌刺激了財務困難,迫使礦工們開始清算他們所持有的珍貴的比特幣,5月是他們出售超過100%產量的第一個月。許多人對上市礦企在5月大量出售比特幣感到震驚,但在6月,他們出售了約14600個比特幣,幾乎是5月的四倍。六月份上市礦企只生產了3900個比特幣,這意味著他們賣出了幾乎400%的產量,最終使他們持有的比特幣流失了近25%。CoreScientific和Bitfarms賣得最多

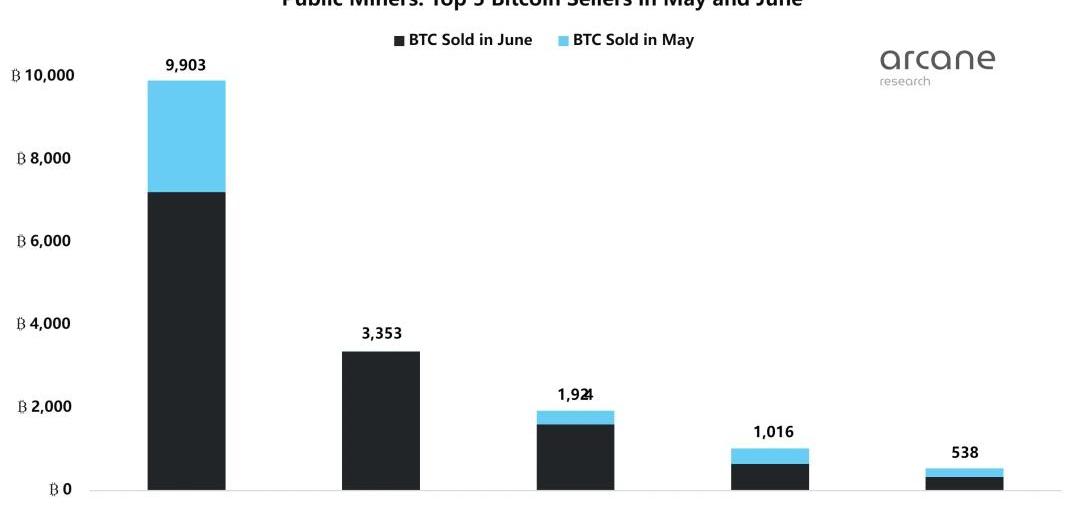

一些礦工在5月和6月出售了他們持有的大部分比特幣,而其他礦工則設法繼續持有。如下圖所示,CoreScientific是迄今為止最大的比特幣賣家,在5月和6月拋售了近10,000個比特幣。CoreScientific在5月開始拋售,但在6月加大了拋售力度,他們拋售了7000多個比特幣。

Bitfarms是本輪熊市中比特幣的第二大賣家,在6月份賣出了3353枚比特幣。德國公司NorthernData是第三大賣家,該公司在5月和6月拋售了全部比特幣和以太坊。在下文中,我們將深入探討是什么迫使這些公司出售。Marathon和Hut8五六月沒有出售,目前持有最多比特幣

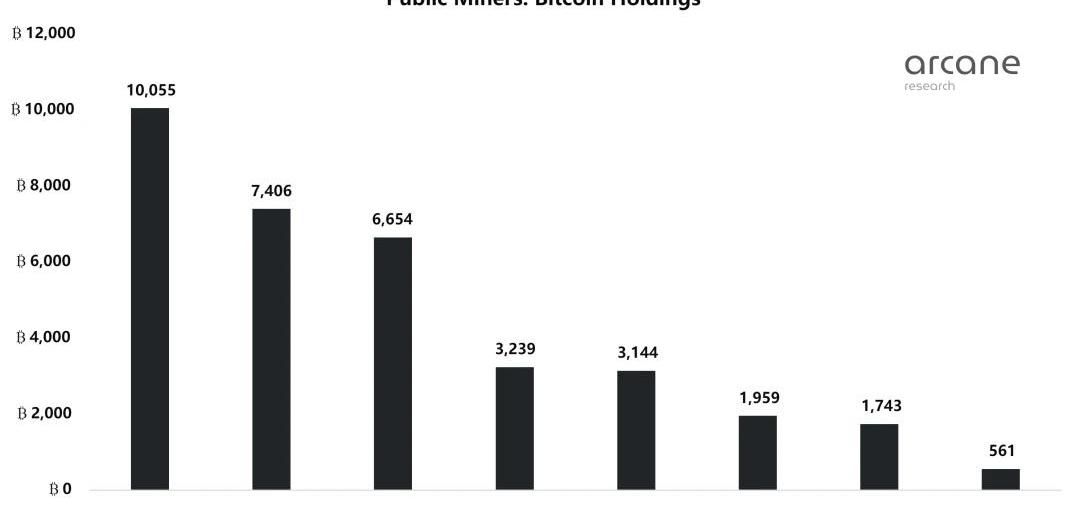

雖然一些上市礦企一直在拋售他們持有的大部分比特幣,但其他礦企仍未賣出任何比特幣。到目前為止,Marathon一直避免出售比特幣,現在是資產負債表上持有比特幣最多的公司,持有10,055枚比特幣,其次是Hut8,持有7,405枚比特幣。Riot賣出了6654枚比特幣,比平常略多一些,以6,654枚比特幣儲備排名第三,但與CoreScientific和Bitfarms的出貨量相差甚遠。

在2021年和2022年初的黃金挖礦時期,CoreScientific可以通過利用資本市場支付費用,無需依靠賣幣。這使得他們能夠擁有超過1萬枚比特幣的儲備量,成為所有上市礦企中最大的比特幣儲備。CoreScientific在5月和6月的大規模拋售后,目前只持有1,959枚比特幣,這意味著他們的比特幣儲備已經一路下滑到第6位。到目前為止,CoreScientific仍然是算力最大的公司,每月定期生產大約1,000枚比特幣。他們大量生產比特幣,這意味著他們在未來幾個月的排名可能會攀升,除非他們在被“不計成本努力持有”的策略傷害后決定改變他們的儲備策略。礦企為什么要拋售它們的比特幣儲備?

大多數礦企最近增加了他們的比特幣拋售,以釋放他們資產負債表上的流動資金,因為他們需要美元來支付即將到來的基礎設施升級和礦機交付。在2021年,他們能夠籌集股權或債務來支付這些費用,但最近,由于利率上升和投資者對比特幣興趣減少的致命組合,它們獲得外部資本的能力急劇減弱。干涸的資本市場意味著這些公司越來越需要用他們自己的流動資本來資助他們的運營,這些流動資本主要是由儲備的比特幣組成。資本市場的疲軟影響了所有的上市礦企,并不能解釋為什么像CoreScientific和Bitfarms這樣的特定礦工與其他礦工相比賣得那么多。為了找出原因,我們必須看看他們的資產負債表的結構。CoreScientific和Bitfarms的比特幣和礦機抵押債務頭寸最大,暴跌的比特幣和礦機價格迫使這些公司出售比特幣來償還這些貸款。

上圖顯示了上市礦企在2022年3月31日的比特幣和礦機抵押債務狀況。我們看到CoreScientific和Bitfarms是迄今為止擁有這些債務最多的公司,巧合的是他們也是這個熊市中最大的比特幣賣家。我們還看到,Marathon、CleanSpark和Riot,沒有賣出那么多比特幣,在這個熊市開始之前,他們沒有任何比特幣或礦機抵押的債務。Bitfarms在6月份發布了一份新聞稿,解釋了他們為什么賣出3,000枚比特幣。該公司將所得款項用于償還比特幣和礦機抵押的債務。特別是他們與GalaxyDigital的比特幣抵押信貸融資出現了問題,因為比特幣價格下跌迫使他們出售比特幣來償還貸款。礦企會繼續拋售嗎?

下圖顯示了上市礦企在2022年的前幾個月的比特幣儲備實況,在6月份賣出了一大部分,7月份也賣出了很多比特幣,現在他們的比特幣總持有量已經回到了今年年初時的水平。

我認為我們現在已經經歷了上市礦企最糟糕的比特幣拋售。由于獲得外部資本的機會減少,他們將繼續出售比2022年頭幾個月更大的產出份額,但我們在6月看到的極端比特幣拋售不會持續下去。我相信礦工不會一直拋售他們的比特幣,有兩個原因。首先,礦工們現在可出售的比特幣比6月初時少。他們的比特幣持有量在6月份縮減了近11,000枚。這23%的減少主要來自于CoreScientific和Bitfarms拋售他們的持有量。一些礦工,如Marathon和Hut8,在他們的資產負債表上仍然有大量的比特幣,他們可以出售,但如果他們還沒有拋出他們的持有量,他們可能不需要,除非比特幣價格進一步下跌。我相信我們已經經歷了最糟糕的礦工拋售的第二個原因是,導致最糟糕的礦工拋售的原因“比特幣和抵押債務”現在已經大幅減少,最嚴重的系統風險已經度過了。

總結 在Chainalysis之前分享的見解,觀察到,20%的NFT鑄造者們在Mint階段從購買的NFT中實現了利潤.

1900/1/1 0:00:00隨著DeFi和GameFi迅猛發展,相關市場急需安全、快速的去中心化企業級數據處理解決方案,SpaceandTime已成為該領域首個“探路者”.

1900/1/1 0:00:00NFT數據日報是由Odaily星球日報與NFT數據整合平臺NFTGO合作的一檔欄目,旨在向NFT愛好者與投資者展示近24小時的NFT市場整體規模、交易活躍度.

1900/1/1 0:00:00TL;DR 1.Meta背景公鏈、隱私公鏈、模塊化區塊鏈和Layer2公鏈熱度較高;2.新公鏈在可擴展性方面表現搶眼,有幾千到幾萬不等的TPS;3.新公鏈生態發展尚處早期.

1900/1/1 0:00:008月18日,推特用戶Cirrus指出,大量用作抵押品的BoredApeYachtClubNFT接近BendDAO的清算點.

1900/1/1 0:00:00前言 慢霧科技發布《2022上半年區塊鏈安全及反洗錢分析報告》,聚焦于2022年上半年區塊鏈行業所發生的重大事件,主要介紹區塊鏈行業各賽道的安全狀況.

1900/1/1 0:00:00