BTC/HKD+0.42%

BTC/HKD+0.42% ETH/HKD+0.34%

ETH/HKD+0.34% LTC/HKD+0.39%

LTC/HKD+0.39% ADA/HKD+2.17%

ADA/HKD+2.17% SOL/HKD+0.08%

SOL/HKD+0.08% XRP/HKD+1.99%

XRP/HKD+1.99%TornadoCash被美國財政部制裁的影響還遠未結束。由于在制裁之后,Circle凍結了TornadoCash錢包中的USDC資金,導致作為最大USDC持有地址的MakerDAO也面臨被制裁的風險,屆時,由74%的USDC提供支持的穩定幣DAI將面臨債務無法獲得支持,出現資不抵債的情況。此外,對于用戶來說,如果所有的USDC都將被凍結,則用戶將無法進行轉入和轉出,也無法清算賬戶,不能提取抵押品,這將導致巨額損失。針對該情況,MakerDAO聯合創始人RuneChristensen在Discord中表示,MakerDAO可能會選擇出售協議中所有的USDC敞口。此前,Yearn核心開發者banteg稱MakerDAO將考慮購買35億美元的ETH,將所有由USDC掛鉤的穩定模塊轉換為ETH,以規避上述可能發生的風險。該言論發表后,立刻引發了社區的強烈討論。其轉變“抵押品”類型以及后續所帶來的的影響成為了大家談論的熱點。MakerDAO面對的選擇

日本金融廳要求加密交易所停止為經濟制裁對象轉移資產:3月14日消息,據彭博社報道,日本金融廳和財務省下發命令,要求加密貨幣交易所禁止為經濟制裁對象轉移資產。具體內容是:

1.不要將加密資產轉移到被凍結資產等措施的人的地址;

2.如果加密資產轉移的接收方是被凍結的人,請及時報告當局;

3.加強對與俄羅斯的加密資產交易的監控。[2022/3/14 13:55:13]

為厘清事件始末,Odaily星球日報先對MakerDAO的抵押模型做簡要回顧。DAI是一種超額抵押的穩定幣,可以用存放在MakerDAO協議中的資產來鑄造。目前DAI是加密貨幣中與美元掛鉤的第四大穩定幣,當前市值為69億美元.DAI與美元的掛鉤由Maker的PegStabilityModule(PSM)維護,該模塊允許用戶以一對一的方式交換USDC等穩定幣以換取DAI。目前DAI的抵押品由約74%的USDC、7.4%的ETH和4.1%的WBTC等資產作抵押。

美國敦促加密交易所遏制俄羅斯規避制裁:3月1日消息,據知情人士透露,拜登政府正在要求加密交易所幫助確保俄羅斯個人和組織不會使用虛擬貨幣,以規避華盛頓對他們實施的制裁。白宮國家安全委員會和財政部已向全球一些最大交易平臺的運營商尋求幫助,以阻止任何繞過美國及其盟友對俄羅斯實施嚴格限制的企圖。這一舉措出臺之際,拜登政府正在努力解決如何監管這一資產類別的問題,人們擔心加密貨幣可以被用來規避受到嚴格監管的傳統金融體系。一名白宮官員表示,加密貨幣并不能替代俄羅斯大量使用的美元,但美國當局正在積極繼續打擊任何濫用數字資產的行為,以避免其規避制裁。(金十)[2022/3/1 13:28:44]

被制裁比特幣OTC兌換商洗錢行為或早于2018年6月開始:北京鏈安Chainsmap監測系統就比特幣OTC兌換商被美財政部制裁披露的相關信息分析發現,涉及相關案件的洗錢行為主要起始于2018年6月,一筆3800枚比特幣的交易是相關洗錢活動的至少一個起點,此后不斷轉賬,過程中主要以數十枚BTC為單位剝離流入coincola、LocalBitcoins等交易所中相關充值地址,這些地址已經在美官方披露的信息中公開。

據數據分析師SXWK表示,我們還發現匯集最初巨額比特幣的交易來源于HitBTC交易所,這些交易于2018年6月25日到7月5日間匯集,為此后的洗錢做好了準備。鑒于此前相關黑客組織曾經竊取多種數字貨幣,我們也不排除其在某些交易所先做了與比特幣的兌換,進而進行后續洗錢工作。這也充分說明,當前基于數字貨幣的洗錢行為已經是一個跨幣種、跨交易所的專業性工作,行業急需專業的反洗錢技術支持,以及聯防機制。[2020/3/3]

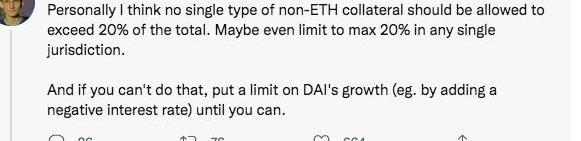

如果將所有的USDC清空換成ETH,那么ETH就是最大的抵押品種類,這預示MakerDAO會放棄多元化抵押品的道路。將如此波動性的資產作為穩定幣的主要抵押品則會面臨:一旦ETH大幅下跌,抵押品的價值將下降,DAI也會迅速貶值。此外,PSM允許以固定利率鑄造DAI,這個固定利率需要1美元多一點的抵押品來鑄造價值1美元的DAI,如果將全部的USDC出售,DAI可能會由于PSM的中斷而脫鉤1美元。對此,Rune表示:“這顯然是自殺,但我認為部分連根拔起的風險或回報是可以接受的,如果我們準備接受這樣的后果,它將大大增加與美元脫鉤的機會。”此外,除了將ETH變成主要抵押品外,社區中的一些人認為,采用現實世界資產,直到你能做到為止。"

動態 | SEC尋求對PlexCoin項目所有者實施制裁:據cointelegraph援引Finance Feeds9月26日的報道,美國證券交易委員會(SEC)正在尋求對欺詐性ICO項目PlexCoin背后的個人進行制裁。早在2017年8月,SEC就曾最初指控其公司PlexCorps違反證券法。自2017年12月以來,SEC一直在紐約東區法院對PlexCorps的所有者Dominic Lacroix和Sabrina Paradis-Royer進行法庭訴訟。在隨后的幾個月里,監管機構兩次起訴公司所有者Dominic Lacroix進行了證券欺詐,并對他發出兩份緊急資產凍結令。根據SEC的說法,兩人繼續忽視法院關于“資產的發現、核算和收回”的一系列命令。因此,SEC于9月25日選擇對其提出強制要求的動議和針對發現制裁的動議。[2018/9/27]

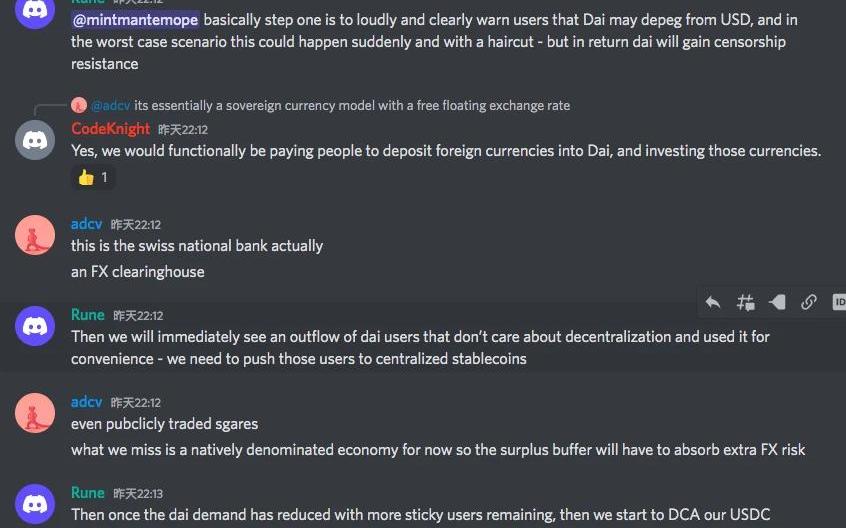

但從當前情況來看,出售USDC也許是團隊的第一的選擇。Rune似乎已經做好了如何將ETH轉變成抵押品的方案,他在Discord中表示:第一步需要明確地警告用戶在最壞的情況下,DAI可能會與美元脫鉤,但作為回報,DAI將不會受到制裁。其次,我們會立即看到一些不關心去中心化,使用DAI僅僅是為了交易方便的用戶迅速流失。我們需要將這些用戶推向中心化穩定幣。然后,一旦DAI的需求減少且粘性用戶增加,我們就開始將我們的USDC抵押品DCA轉換為我們質押的ETH。

雖然該討論目前還沒有開放提案投票,但社區成員在參與討論和做出決定時也應該深入考慮執行風險和市場發出的信號,畢竟如此規模的資產輪換并非小事。大家如何看待MakerDAO的決定

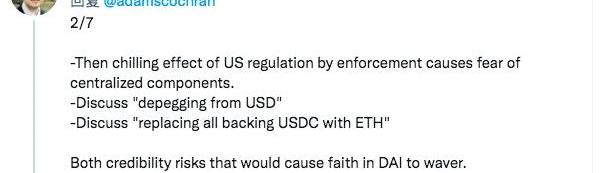

這種針對尚未真正成為威脅而提出的建議似乎造成了很大的分歧。例如,CinneamhainVentures合伙人AdamCochran認為,MakerDAO的增加更多風險資產的支持會增加集中性風險,并且這種寒蟬效應會導致對中心化設施的恐懼。討論“與美元脫鉤”以及“用ETH取代所有支持的USDC”這兩種信譽風險都會導致對DAI的信心動搖。

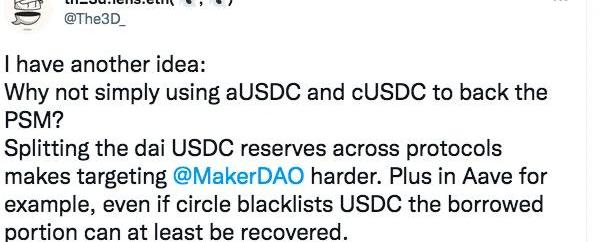

當然,也有人為MakerDAO提出了建設性的意見。即使用aUSDC和cUSDC來支持PSM,將DaiUSDC儲備分給不同的協議,使得針對MakerDAO的工作更加困難。例如在Aave中,即使USDC被列入黑名單,至少可以收回借來的部分。

不過,比起對該事件后續的關注,MakerDAO的代表ChrisBlec似乎對政策抱有很大的意見:“他們可以用任何東西來做文章,他們可能明天就會說花生醬是非法的。如果你買它,吃它,你就會坐牢。那么馬上就沒人會買花生醬。這其實就是極權主義。”Blec認為,就加密技術而言,除非個人匿名交易數字貨幣的可能性被消除,否則美國政府不會善罷甘休。但是從行業角度來看,MakerDAO的DAI無疑對整個DeFi世界產生深遠的影響。豪無疑問,穩定幣是DeFi的基石,沒有穩定幣就不會有各類繁榮的Dapp和生態。并且DAI在去中心化穩定幣中一直穩居第一。但現在來看本次制裁事件也反映出了由中心化法幣支撐的穩定幣為核心的DeFi系統可能存在著很大的問題。如果MakerDAO的USDC真的會被列為制裁對象,其對整個DeFi系統的沖擊是巨大的。其實,針對USDC和USDT這類中心化穩定幣風險的討論也不勝枚舉,但凡穩定幣或者DeFi出現事故,那么有關USDC和USDT可能會被母公司凍結的話題也都會隨時的被拿出來討論。而如今,該話題即將成為可能。在圍觀MakerDAO事件的同時也應該考慮DeFi是否應該降低對中心化穩定幣的依賴。否則,未來可能會有更多的DeFi協議出現此類問題。

我們幾乎每天都會在手機或者其他設備上收到新消息提示,它可能是工作軟件提示的流程進度、即時通訊軟件發送的聊天信息或是媒體APP推送的熱點新聞等等.

1900/1/1 0:00:00Acala遭黑客攻擊增發超12億穩定幣AUSD、Solana生態錢包大面積被盜……不夸張地說,區塊鏈2022年這大半年一半熱點都是安全問題貢獻的.

1900/1/1 0:00:00Web2世界允許每一個人在網絡中創建內容,比如我們可以很輕松的在Facebook、Reddit或Twitter等社交平臺創建內容,我們通常將它稱之為“UGC”,即用戶生產內容.

1900/1/1 0:00:00本文來自MessariGovernor團隊兩名分析師Raho和Tnorm對OP治理激進的觀察,OP采用的是委托投票治理模式,本文對于了解委托投票及其中存在的漏洞具有一定的參考意義.

1900/1/1 0:00:00以太坊的定位是世界計算機,為了實現這個目標,開發者在誕生之初就為它規劃了一條升級路徑,分別是Frontier(前沿)、Homestead(家園)、Metropolis(大都會)、Serenity.

1900/1/1 0:00:00“百度一下,你就知道。”搜索這一產品在Web2的世界里已經存在二十余年了,人們對“搜索”的認知是根深蒂固的.

1900/1/1 0:00:00