BTC/HKD+0.36%

BTC/HKD+0.36% ETH/HKD-0.13%

ETH/HKD-0.13% LTC/HKD+0.25%

LTC/HKD+0.25% ADA/HKD-0.18%

ADA/HKD-0.18% SOL/HKD-1.18%

SOL/HKD-1.18% XRP/HKD-0.09%

XRP/HKD-0.09%

Palantir在十幾年前幫助CIA追蹤到本拉登的位置,Chainalysis則讓FBI、IRS等政府部門將調查和執法能力拓展到區塊鏈上。Chainalysis由Kraken的前COOMichaelGronager等人于2015年創立。當時Mt.Gox交易所丟幣事件已經發生,比特幣則幾乎是黑客、在線販和恐怖主義的代名詞。基于鏈上公開數據、標簽數據和機器學習模型,Chainalysis的產品矩陣能讓客戶深度調查任何一筆鏈上交易及其關聯交易,并且實時監控交易以滿足反洗錢等合規要求,試圖建立起大家對區塊鏈的信任。2022年5月,Chainalysis宣布完成了GIC領投的1.7億美元F輪融資,估值達到86億美元。它的其他股東還包括Benchmark、Accel、Paradigm和Coatue等機構。它擁有70個國家和地區的750多個客戶,其中有150個客戶能貢獻10萬美元以上的ARR。許多人對Chainalysis的印象是「做政府生意」,但是它的私營企業收入從2019年開始就占到40%以上,已經變成了交易所、穩定幣發行商、NFT交易平臺乃至Crypto-Friendly銀行等客戶的合規必備品。Chainalysis的ARR過去幾年保持YoY翻番,NDR一度達到140%,毛利率超過80%,符合典型的高增長SaaS公司特征。它已經不滿足于停留在合規和風控場景,在2021年推出多款BI類型數據產品,試圖進入客戶日常經營的業務環節中。我們在本文主要從成長期投資者的視角看待Chainalysis的業務,而「Chainalysis這類監管科技公司的出現是否違背了比特幣和加密生態的初衷?」可能是一個每個人看法不同的開放問題。以下為本文目錄,建議結合要點進行針對性閱讀。01.Thesis02.市場:非法活動愛用加密貨幣03.起源:讓檢察官更愿意選擇加密案件04.產品:基于數據優勢打造產品矩陣05.客戶:從政府拓展到私營部門06.競爭:Chainalysis有數據護城河07.結論:地域和產品拓展決定Upside01.Thesis

吸引我們作為成長期投資者關注Chainalysis的原因主要是以下幾點:市場

鏈上交易不是法外之地,政府部門愿意為新的監管和執法挑戰付錢。由于鏈上交易的匿名和不可逆等特點,它被大量用于暗網交易、勒索、恐怖主義資助以及洗錢等非法活動。各國政府對這些活動的監管和執法需求長期存在,Chainalysis構建的簡單易用的數據產品及調查服務能夠吸引它們的重要項目和大額合同。隨著監管健全,金融機構和CryptoNative公司也有強合規需求。從歐美到亞太,圍繞著加密資產的KYC和AML監管框架越來越完善。不管是Binance等交易所、Robinhood等FinTech應用還是巴克萊銀行等傳統金融機構,只要它們處理加密資產,Chainalysis就是合規必需品。而這些私營部門客戶的數量和體量在過去2年有了極速的發展。競爭力

Chainalysis起步早、積累深,擁有業界最悠久、可靠的數據集。Chianalysis以機器學習的方式構建模型,數據集的質量是核心競爭力。它從2014年就開始系統性搭建與非法活動相關的數據集,從數千個網站、暗網論壇和詐騙數據庫中抓取信息,目前掌握超過6500個服務商的數億個地址標簽。而它KYT接入的交易所客戶的日常交易數據以及KYC信息為它帶來了數據積累的正向飛輪。Chainalysis參與到了「最大、最快、最重要」的加密貨幣執法事件中。Chainalysis類似Crypto領域的CrowdStrike或是Palantir,因為參與最重要的調查事件而聞名:它幫助Mt.Gox的債權人追查數十萬枚比特幣的去向、幫助司法部查封歷史最大的兒童網站WelcometoVideo、參與絲綢之路暗網10億美元繳獲行動……這些最佳實踐為Chainalysis補充了獨有的數據源,并且幫它在海外政府以及私營企業客戶心中塑造了天然的信任。Chainalysis的SaaS指標表現優異,更像軟件產品公司而不是項目服務公司。Chainalysis的ARR過去幾年保持YoY翻番,NDR一度達到140%,毛利率超過80%,符合典型的高增長SaaS公司特征。同時,Chainalysis的私營企業收入已經超越政府訂單,并且成功在亞太拓客,驗證了業務的拓展性。在這個過程中,它的NPS一直保持在80以上。團隊

Gabor Gurbacs:在5-7年內輔助性保管將成為標準:金色財經報道,紐約投資管理公司VanEck數字資產戰略總監Gabor Gurbacs在社交媒體上表示,監管機構推動有價值的全額準備金無記名資產(如比特幣)在部分準備金銀行(其中許多銀行現在已經倒閉)托管,這有很大的諷刺意味。始終質疑監管機構的說法,并考慮長期的從業者/資產所有者的觀點。

即使在最高的機構和監管圈子里,我也推動了輔助性的托管解決方案。在輔助設置中,用戶可以控制他們的鑰匙,而機構則提供備份、保管和繼承解決方案。在5-7年內,輔助性保管將成為標準。[2023/5/1 14:37:22]

CEO是經歷牛熊的CryptoNative連續創業者。其創始人兼CEOMichaelGronager曾擔任過當時全球規模最大的分布式存儲安裝公司NordicDataGridFacility的CEO,此后又擔任最強調安全性的Crypto交易所Kraken的COO,經歷了2013年以來的3波牛熊。Chainalysis的團隊和監管機構建立了可持續的緊密關系。Chainalysis在早期就建立了強大的政府關系,最早的Demo展示對象就是KatieHaun,Benchmark對Chainalysis的A輪投資也是由她引薦;美國財政部前副部長SigalMandelker在加入RibbitCapital后也參與了對Chainalysis的投資并且擔任顧問,而她此前在政府的工作是全面統籌反恐、反洗錢和金融情報。02.市場:非法活動愛用加密貨幣

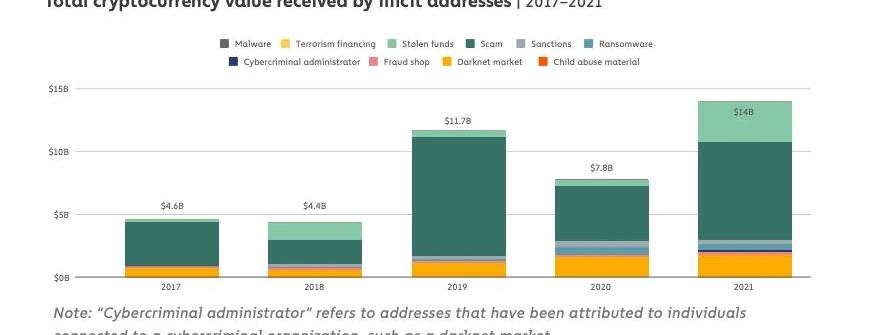

Chainalysis所在的是一個垂直行業的市場,按照Accel的PhilippeBotteri的說法,它充當了交易所、金融機構、監管機構以及執法機構之間的紐帶,利用深度分析和機器學習來幫助執法機構調查非法交易,并且讓金融機構遵守AML。這個市場的規模很難建模,因為它高度依賴我們對加密市場整體發展的信仰,還具有極強的反身性——Chainalysis這樣的監管基礎設施能否得到資金支持會反過來決定加密生態的發展走勢。總體而言,Chainalysis的潛在市場規模與幣價漲跌無關,主要取決于進入這個領域的政府和私營企業數量以及交易筆數。不過這個市場中的痛點非常明確:當比特幣出現,世界上的各類非法活動似乎找到了最適合自己的支付和交易手段。在2021年,有價值140億美元的加密貨幣被用于非法活動,增長了80%以上。美國國稅局刑事調查機構在2021年查獲了價值超35億美元的加密貨幣。

這包括傳統的非法活動支付方式的遷移——P2P、具有匿名性且不可逆的支付手段完全契合了犯罪分子的需求。詐騙:這是資金體量最大的犯罪形式,受害者在2021年因詐騙損失了價值77億美元的代幣。除了傳統的網絡詐騙形式外,加密世界還演化出了RugPull以及龐氏崩盤等新型騙局。暗網交易:絲綢之路等在線黑市是最典型的案例。犯罪分子在這些平臺交易、被盜信用卡乃至買兇殺人,而比特幣是常見的支付手段。這類交易在2021年產生了超過20億美元的加密貨幣贓款。勒索:犯罪分子會向受害者發送郵件或勒索病,利用對方的恐懼來迫使其支付贖金以保護隱私或者贖回自己電腦的控制權。2021年勒索行為在加密世界產生了6億美元的贓款。恐怖主義資助:這包括以加密貨幣的形式資助恐怖組織,比如2021年獲得最多資金的團隊是巴勒斯坦武裝團體哈馬斯,前幾年則有ISIS、基地組織和MalhamaTactical等。兒童內容:比特幣等加密貨幣是獲取兒童不雅視頻的主流支付方式之一。被制裁國資助:朝鮮、俄羅斯和伊朗是受許多國家和國際機構制裁的國家,他們可能從某些交易對手方那里獲得加密資產,或是通過黑客行為盜取代幣。

涉嫌參與Ryuk勒索軟件攻擊的俄羅斯公民被判有期徒刑:4月18日報,涉嫌參與對美國公民進行Ryuk勒索軟件攻擊的俄羅斯公民DenisDubnikov在美國法庭認罪后,被判有期徒刑,即將獲假釋,并被沒收2000美元。根據法庭文件,2019年7月,一家美國公司在勒索軟件攻擊后支付了250枚比特幣Ryuk贖金,2019年7月11日前后,在俄羅斯莫斯科,Dubnikov從一名同謀手中接受了35個比特幣,以換取約40萬美元。2021年11月2日,根據臨時逮捕令,DenisDubnikov在阿姆斯特丹被捕。2022年8月16日,他被引渡到美國。[2023/4/18 14:10:04]

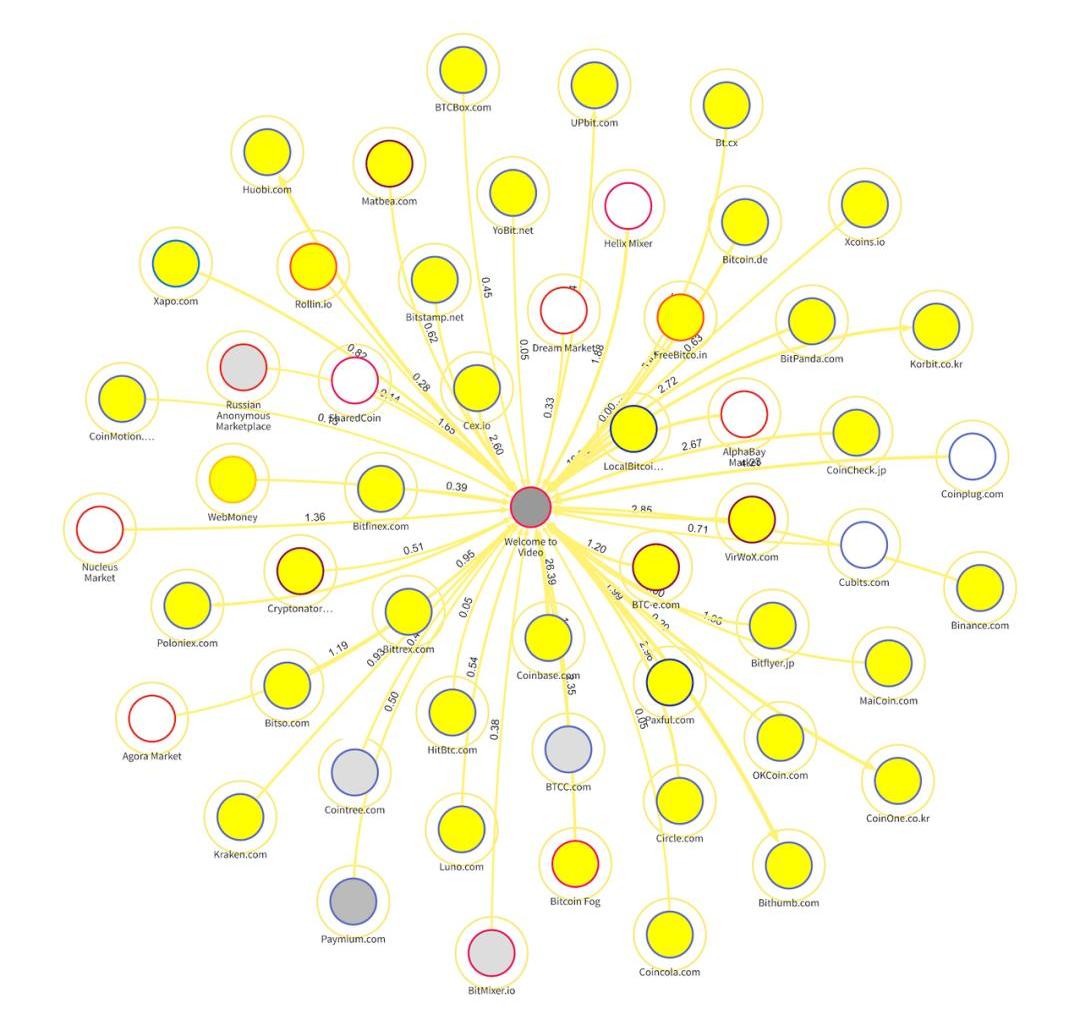

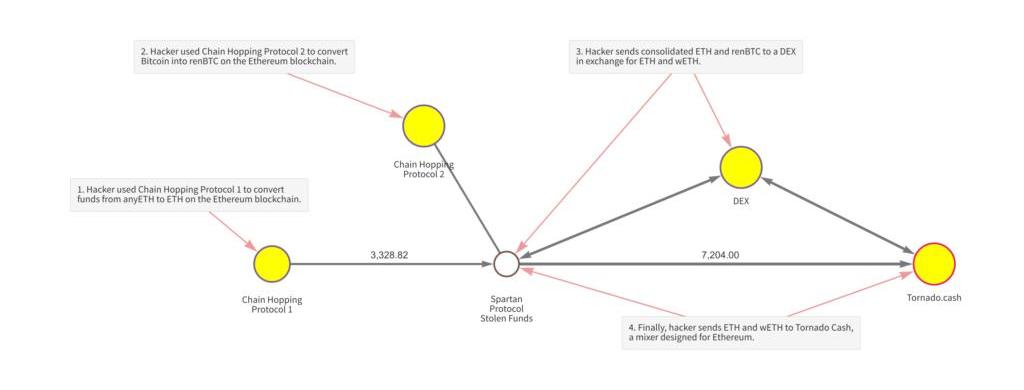

ChainalysisReactor幫助執法部門分析了兒童網站WelcometoVideo鏈上地址中資金流入流出的動向還包括Crypto原生的問題:盜幣:這包括信息竊取、剪切板攻擊以及木馬軟件等方式竊取對方的私鑰,還包括以Cryptojacking的形式入侵對方的電腦來挖礦牟利。這不光威脅到個人持幣者,還威脅著中心化交易所、DeFi協議、跨鏈橋等機構持幣者或者鎖在合約內的資金。僅在2021年就有超過30億美元的代幣被盜取。除了這些問題外,加密生態系統還能提供最后一公里的作用,幫助犯罪分子洗贓款。他們可以利用批量的鏈上和交易所賬戶地址、混幣器、無需許可的DEX流動性池、跨鏈橋乃至暴漲的NFT等方式來銷贓和洗錢。

2021年SpartanProtocol被盜取了3000萬美元,犯罪者就是通過DEX和Tornado.cash混幣器來洗錢在早期,這些非法行為構成了加密貨幣的絕大多數用例。但是隨著更多的金融服務用例乃至Web3敘事的出現,加密生態系統正在走到陽光下,這些陰暗面的用例抑制了它的主流發展——交易所過去很久都因為合規關系而無法在銀行開戶,金融機構擔心接納加密貨幣會損壞它們的名聲,監管和執法機構則在很長一段時間對新技術束手無策。RibbitCapital的合伙人SigalMandelker是親歷了這個過程的監管和執法者。在2016年加入美國財政部擔任副部長后,她負責的一些項目包括抑制朝鮮的大規模殺傷性武器和俄羅斯的恐怖主義。她觀察到加密貨幣在這些行為中扮演的角色越來越重要,但是很長一段時間只有美國、韓國、日本等少數幾個國家的監管是完善的,許多地區的金融審查能力拖累了自己的工作,而Chanalysis為代表的RegTech才能把大家的能力補齊,讓加密生態推動金融服務的普惠和人道主義援助。03.起源:讓檢察官更愿意選擇加密案件

Mt.Gox暴雷是塑造了今天加密生態的轉折性事件,影響力不亞于2022年的Terra/UST引發的地震,催生了自托管的意識和Chainalysis這樣的RegTech公司。dForce的創始人民道老師在Twitter上這樣描述這期事件:Mt.Gox在10-13年間,是全球最大的比特幣交易所,頂峰時期,交易量占全球70%,今天看,全球前10加起來都沒它大。14年2月申請破產,它三年期間,丟了85萬枚比特幣,只找回20萬枚,近65萬枚比特幣丟了,交易所進入破產清算。Mt.Gox用戶基本上覆蓋了全球50%以上的比特幣玩家,很多傾家蕩產。Chainalysis的CEO在MichaelGronager在2013年4月加入美國最強調安全性的交易所Kraken擔任COO,比特幣在那一年從10美元漲到1000美元。然后Mt.Gox的破產發生了。MichaelGronager仍然相信比特幣為代表的加密貨幣是有史以來最透明的金融系統,但是它在當時幾乎是黑客、在線販和恐怖主義的代名詞。他和美國、歐洲以及亞洲的銀行和監管機構對話,發現他們在監控交易、了解資金動向和調查案件上的痛點。他決定離開Kraken來致力于解決這些痛點。在從Kraken舊金山辦公室回到歐洲的航班上,他寫了50行代碼,完成了Chainalysis最初的ProofofConcept。讓Chainalysis的PoC成立的關鍵點在于比特幣實際上的偽匿名和透明性。在現金場景下,你可以對那些拎著一麻袋錢走入銀行的人提交SAR。在數字化的支付場景中,有ComplyAdvantage這樣的老牌廠商和Unit21等新興公司服務反洗錢場景。它們能為客戶的交易接入各類AML規則并讓它們定制自己的規則,同時往往會提供一套CaseManagement系統來處理風險提示和提交SAR。在加密貨幣中,反洗錢的難度某種程度上是更低的——大多數犯罪分子并不會真的在銀行門口拿換一麻袋錢,一旦他們躲在墻后交易,你就很難監控洗錢的操作。而BTC和主流的加密貨幣使用的分布式賬本技術讓我們有了「透視眼」,因為每個鏈上地址和它們的交易記錄都是公開的、永久存在的,而可疑的交易行為、暗網中的交易地址、它的關聯地址們、某個地址在交易所的KYC記錄等信息可以幫助我們將鏈上地址與對應的實體聯系起來。隨后他找到了自己的CTOMoller,在2015年1月將底層的數據庫和API構建出來,然后找外包做了一版UI。當上述這一系列工作完成,Chanalysisdemo的第一個展示對象是KatieHaun。她當時是加州北區的副檢察長,并且跟2名FBI探員共同處理一個跟加密貨幣有關的案件。Chainalysis深度參與了這起案件的調查,這讓它在早期就能明白監管和執法者需要的產品是什么樣的。此外,Chainalysis當時還是巴克萊銀行的加速器項目Techstars的成員公司,這讓團隊在DayOne就了解金融機構的想法。接著Chainalysis參與了Mt.Gox的被盜案,MichaelGronager在過程中遇到了公司的另一位創始人Johnason,并且因在2017年找到這些丟失的比特幣的去向而再度成名。擁有Chainalysis這樣的工具改變了檢察官和探員對待加密貨幣的態度,就像SigalMandelker向WhartonFinTech所表示的:假如現在有3個洗錢的案件讓檢察官選:現金,空殼公司加離岸銀行賬戶,和加密貨幣。通常來說,他們會更愿意選擇加密貨幣中的洗錢案件。04.產品:基于數據優勢打造產品矩陣

Aave:Yearn Finance被盜事件對Aave v1也沒有影響:金色財經報道,Aave在其社交平臺表示,Yearn Finance被盜事件對Aave v1沒有影響。

此前報道,Yearn Finance被盜事件對Aave v2、v3沒有影響,而對于Aave v1的影響正在確認,該協議的最原始版本已被凍結。[2023/4/13 14:01:29]

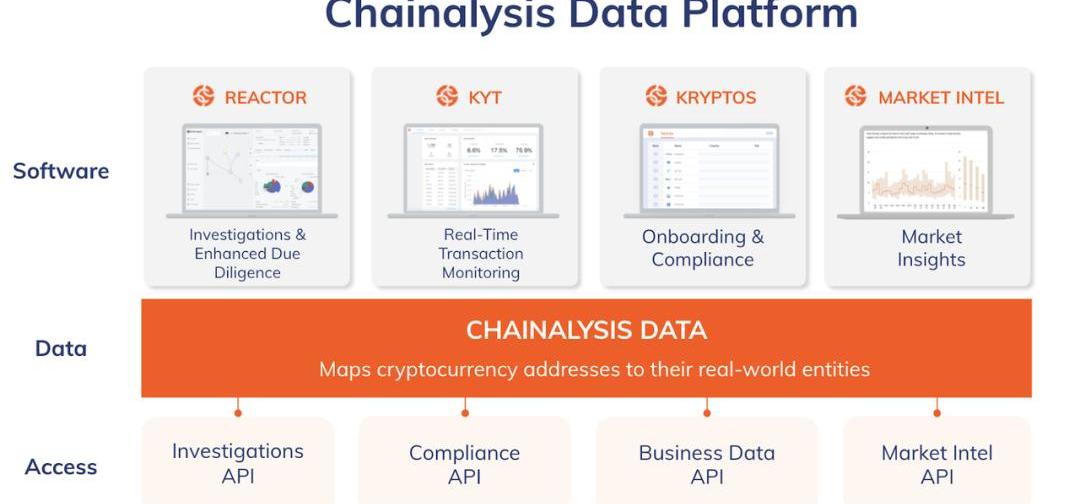

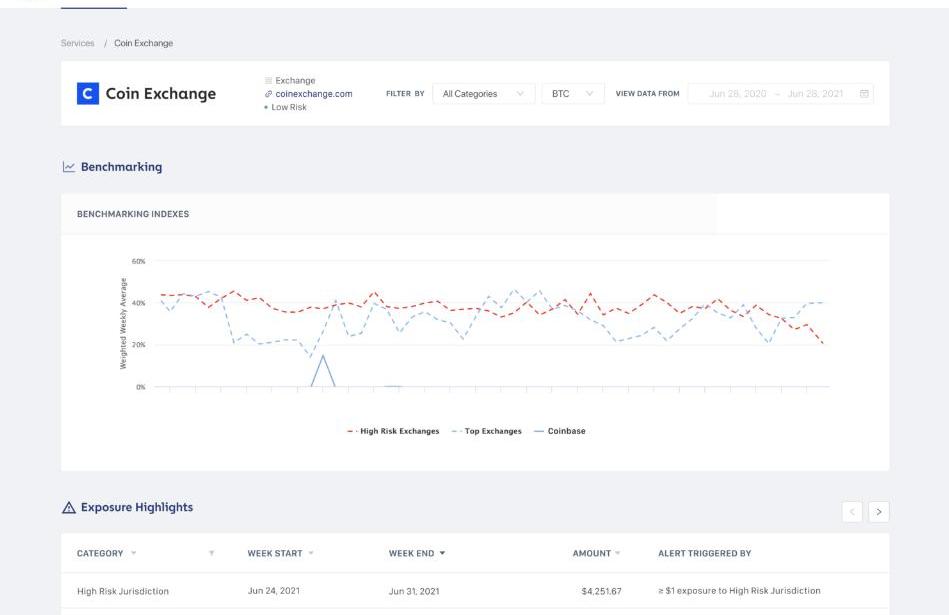

Chainalysis早期以回溯分析用于執法調查的Reactor起家,伴隨著客戶擴張和深入客戶經營堆棧,它目前已經擁有5款產品,不光覆蓋了合規和風控場景,還能用于業務場景。

總體來看,我們認為Chainalysis的產品發展歷程和戰略選擇有以下特點:以底層數據資產為核心:Chainalysis在最近幾輪融資后強調的資金首要用途都是強化數據優勢,這主要是因為加密世界的新增數據量級大且具有時效性,一部分數據可能在幾個月后就不再有效,因此Chainalysis需要不斷投資于數據資產;跟上了多鏈時代的演進:Chainalysis早期專注于比特幣,而以太坊這類新公鏈引入了智能合約,增加了交易執行地址的分析難度,并且它們的賬戶體系和比特幣的UTXO設計也非常不一樣。Chainalysis在多鏈格局演變過程中沒有掉隊,還在積極給客戶提供多鏈的全景能力;積極適應了多種鏈上創新:犯罪分子的手法不是一成不變的,往往會跟隨DeFi、NFT、跨鏈橋等鏈上的創新演進。Chainlysis積極適應了這種創新,并且能通過識別鏈上資產的風險幫助自己的交易所客戶更快地上幣;不斷深入客戶的經營堆棧:合規對于很多私營企業來說是一項成本,只是為了用于滿足監管要求。Chainalysis正在嘗試讓自己同時作為成本項和投資項,通過新的行業分析和業務數據分析工具深度參與企業的日常經營環節中。案例:Chainalysis幫助FBI追回Colonial贖金

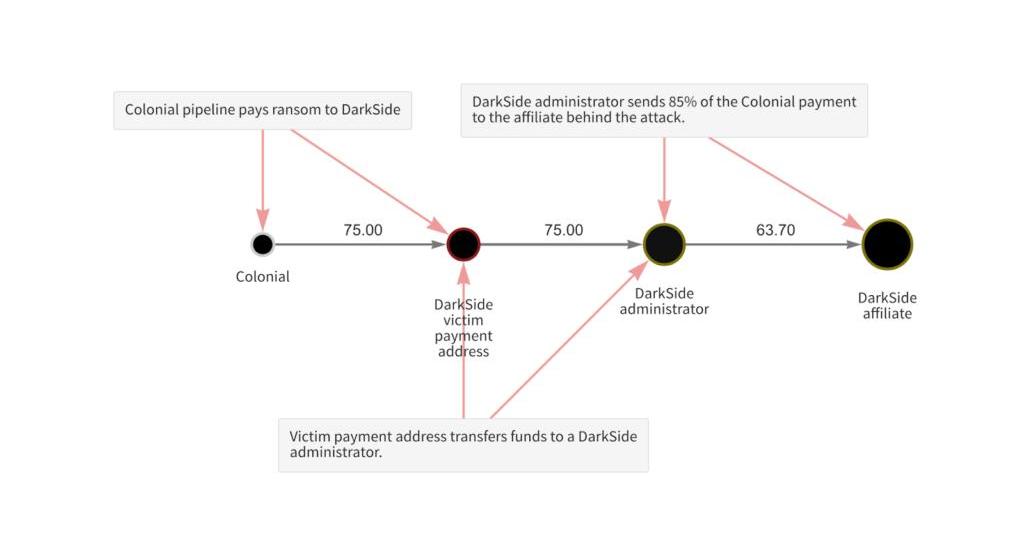

我們可以先通過一個案例了解Chainalysis提供的執法調查能力具體是怎樣發揮作用的。2021年5月7日,美國的石油管道系統公司ColonialPipeline遭到勒索軟件攻擊,被迫暫時停止運營。在攻擊發生后數小時內,Colonial向俄羅斯網絡犯罪組織DarkSide支付了75枚比特幣的贖金。但是直到6天后,Colonial才恢復運營。Chainalysis幫助FBI從Colonial的贖金中繳回了價值230萬美元的比特幣。具體資金追蹤流程如下,FBI的探員可以在ChainalysisReactor中看到類似的資金流向圖表:

Colonial先向攻擊者提供的地址轉賬了75枚比特幣。然后這些贓款被轉移到DarkSideadmin的地址,而admin只將贓款的85%轉給了DarkSide的聯盟客。這種分贓方式意味著DarkSide提供了RaaS,這個聯盟客使用它的技術進行攻擊。

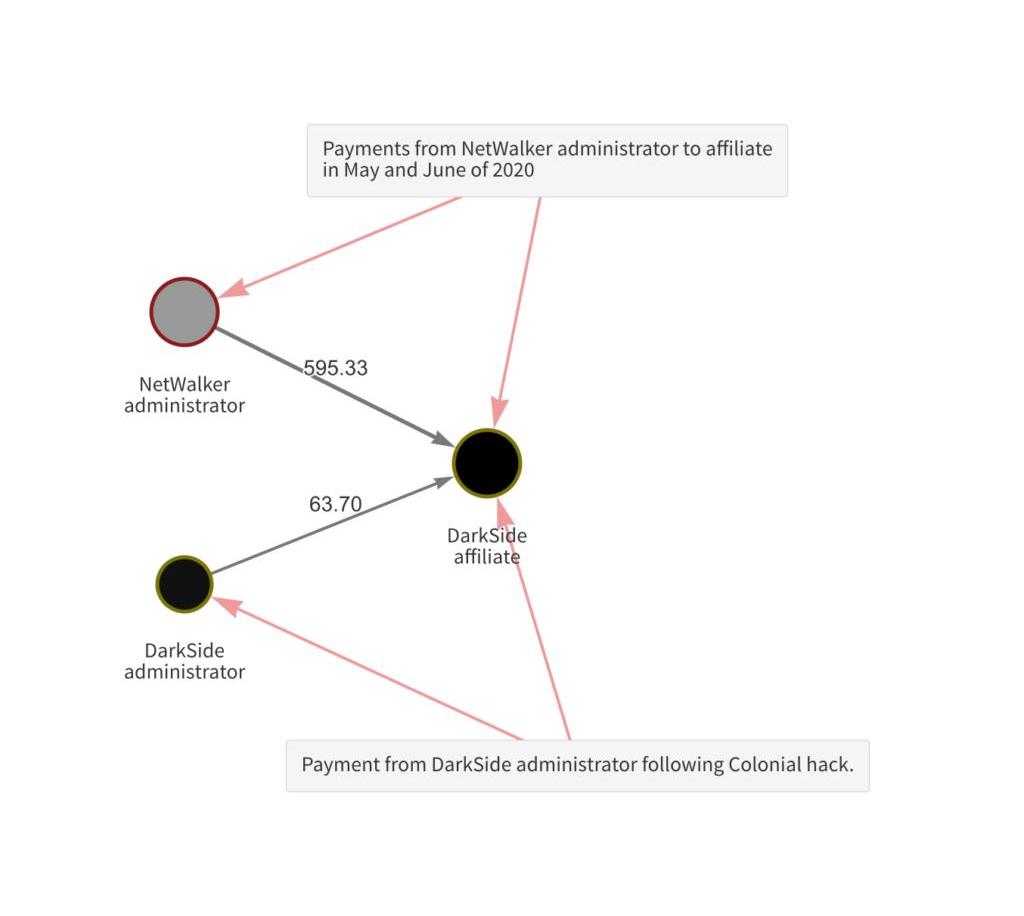

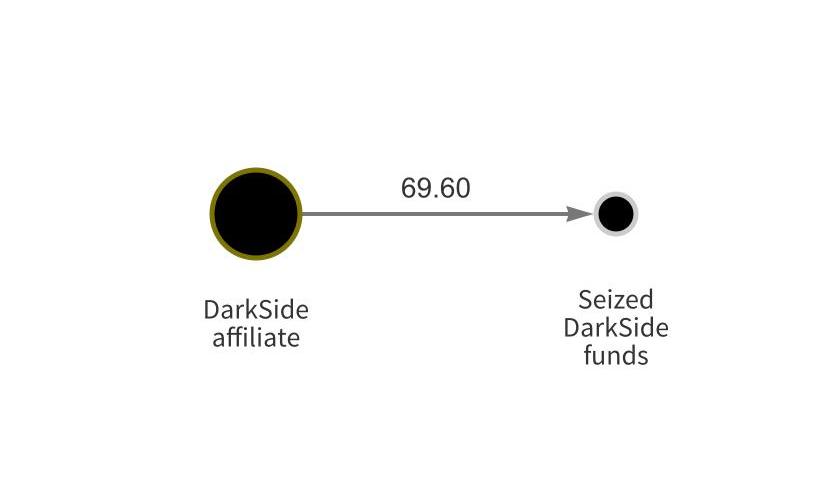

而這個DarkSide聯盟客的地址曾收到過NetWalker相關地址的付款。NetWalker是另一款RaaS軟件,在2021年1月被執法部門端掉。這為FBI執法人員提供了線索,他們在2021年5月28日繳獲了贓款。

鮑威爾:加密貨幣、抵押貸款領域的非銀行活動應受到與受監管銀行相同的監管:金色財經報道,美聯儲主席鮑威爾表示,同樣的活動,同樣的監管是我支持加密貨幣和其他關注領域的基本原則。仔細監控中小銀行對CRE的敞口。加密貨幣、抵押貸款領域的非銀行活動應受到與受監管銀行相同的監管。美聯儲非常堅定地致力于為銀行量身定制監管規定。[2023/3/8 12:48:07]

矩陣拓展:逐步深入客戶的經營環節

Chainalysis目前幾款產品的推出有明顯的時間順序和戰略考量:最古老和核心的ChainalysisReactorChainalysis在2015年到2018年賣的產品基本就是Reactor,團隊直到2018年還有90%的收入來自執法機構。這主要是因為Reactor提供的是對交易的追溯分析,因此早期客戶使用它的目的主要是對已有案件的調查。Reactor可以被視作「可視化的區塊鏈地圖」或是「增強版的鏈上盡職調查產品」。我們在上面展示的兒童網站WelcometoVideo和Colonial勒索案都是它的典型用例。

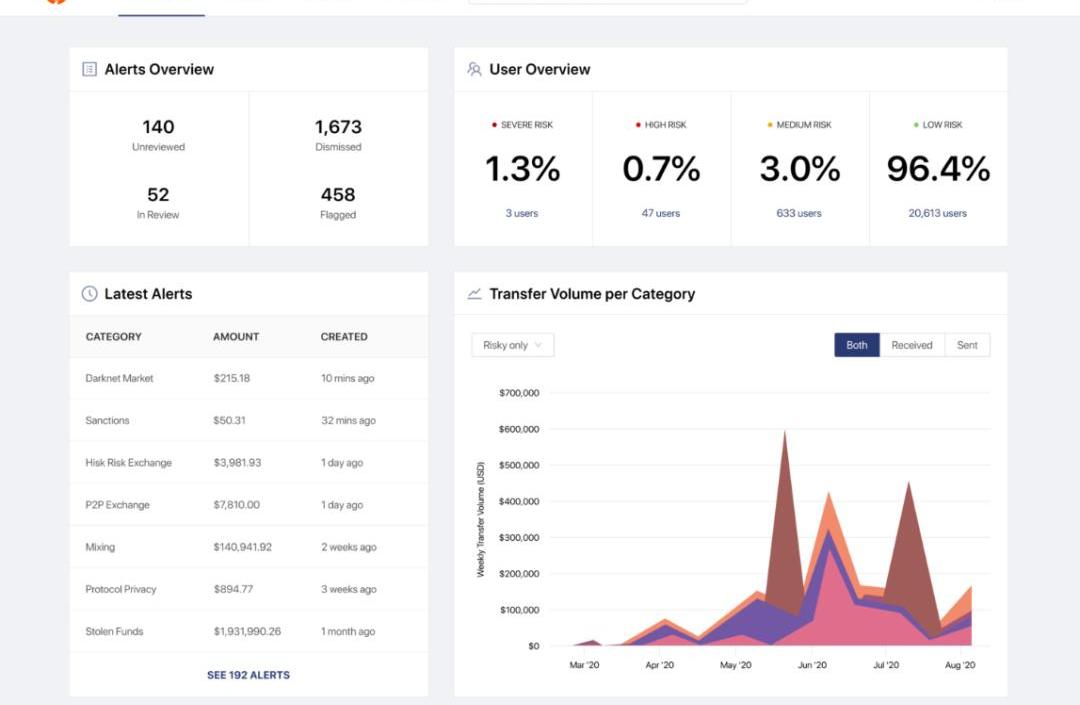

這款產品最底層是Chainalysis的數據集,這包括鏈上的公開數據、Chainalysis獲取到的真實世界標簽數據和它機器學習模型的產出。Reactor是一款簡單易用的產品,Chainalysis在過去幾年保持了產品的簡潔性,并且添加了跨鏈調查圖表、DeFi活動監控等跟鏈上創新有關的能力。獲取企業客戶的ChainalysisKYTChanalysisKYT和傳統世界的反洗錢交易監控軟件很大程度上是相似的。它提供一個Web端的面板和實時監控交易的API,能幫助客戶自動遵守當地和全球化的反洗錢法規和制裁名單、追蹤資金動向和暴露風險。

這款產品在2018年推出,并很快大規模Go-To-Market,當時主要面向交易所和穩定幣發行商,并且在非常早期就簽下了Binance、Paxos等頭部客戶。這幫助改善了Chainalysis的客戶結構,將政府客戶收入降低到了40%。和Unit21等新一代的反洗錢軟件一樣,ChainalysisKYT更靈活,并且支持客戶定制自己的高風險活動規則,比如公司在某些地區可能被視作違法和高風險,但是在另外一些地區則是合法的。2017年下半年的牛市是推動這款產品發展的重要動力,Chainalysis的聯合創始人Levin當時表示:在2014年,交易所的用戶規模非常小。他們可以人工制定規則并且審核。但是他們現在每周吸引的新用戶就超越當時的所有用戶,所以他們需要對數以百萬計的用戶使用自動化的審核工具。而且這是實時的,不需要等待30-45分鐘。很多客戶會同時采購ChanalysisReactor和KYT,比如DapperLabs就使用KYT來實時標記非法和高風險交易,并且用Reactor來查詢和調查某些特殊的交易。而這些客戶一旦使用KYT,Chainalysis可以通過他們的交易數據來進一步強化自己的數據優勢。為金融機構打造的Kryptos在以上兩個核心的合規產品之外,Chainalysis在2020年推出了Kryptos,擴大了自己能夠交叉銷售的產品——它既有的銀行和資管客戶往往并沒有那么熟悉加密貨幣生態,因此ChainalysisKryptos為它們提供整個市場的情報,包括市場大盤、交易對手和特定資產的各類情況,幫助這些客戶建立圍繞加密貨幣服務的合規和風控框架。

外媒:SBF旗下Alameda Research擁有146億美元的資產,其中大部分為FTT代幣:11月2日消息,根據一份私人財務文件,SBF旗下Alameda Research擁有146億美元的資產,其中大部分是FTX發行的FTT代幣。

截至6月30日,Alameda Research的資產達146億美元,包括36.6億美元的解鎖FTT、21.6億美元的“FTT抵押品”。在其80億美元的負債(主要是74億美元的貸款)中,有2.92億美元的“鎖定FTT”。

資產負債表上的其他重要資產包括33.7億美元的“加密持有”和大量的Solana區塊鏈原生代幣:2.92億美元的非鎖定SOL、8.63億美元的鎖定SOL和4100萬美元的SOL抵押品。SBF是Solana的早期投資者。其他提到的代幣有SRM、MAPS、OXY和FIDA。還有1.34億美元的現金和等價物以及20億美元的“股票投資”。

此外,代幣價值可能低估。在腳注中,Alameda表示,鎖定代幣被保守地處理為FTX/USD訂單中公允價值的50%。(CoinDesk)[2022/11/3 12:11:29]

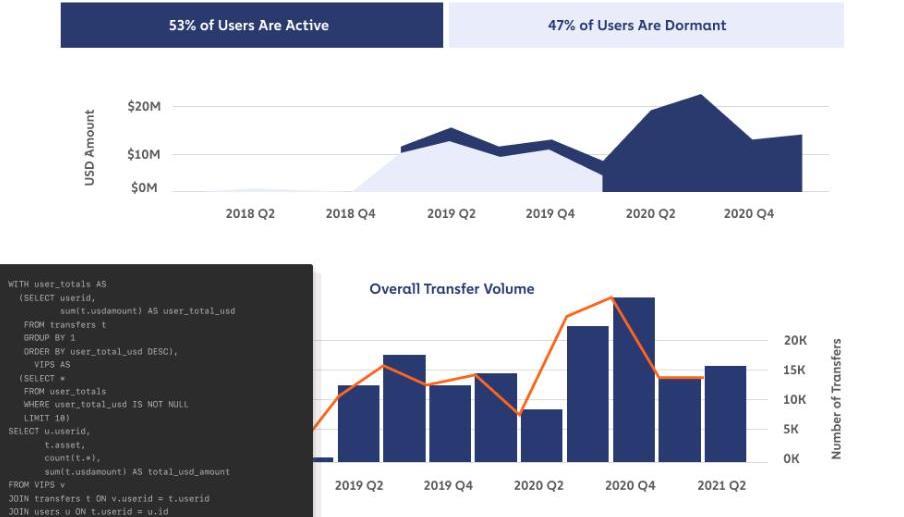

進入業務場景的MarketIntel和BusinessData這兩款產品是Chanalysis在2021年新推出的,已經從合規場景進入了日常的業務場景。MarketIntel通過提供更透明、可視化的市場數據幫助客戶進行投資決策,而BusinessData則類似企業BI,嘗試為客戶回答新客戶目標群體、資產價格策略、渠道分析判斷、客戶去向等問題。

ChainalysisBusinessData可以作為數據源集成到客戶的數據倉庫中,幫助客戶更深入地了解用戶的行為。在此基礎上,Chainalysis還提供來自數據科學家的專家服務,以協助客戶進行分析。歐洲數字資產平臺Bitpanda的商業智能和數據工程主管PhoivosMytilinaios表示:Chainalysis的數據驅動產品也擴展到了合規之外,它們將幫助我們制定營銷和產品開發戰略,以擴大和留住我們的客戶群。這是一塊兒比較有想象力的業務,將決定Chainalysis只是一家RegTech公司還是會成為加密貨幣企業OS級別的產品——切到更多的客戶預算類別。我們期待觀察到更多的業務進展來判斷Chainalysis在這個領域的突破。收費模式:政府合同與Recurring收入

我們沒有拿到Chainalysis詳細的dataroom,不過這類鏈上數據服務公司主要通過保底年費和API調用等用量計費來向客戶收費。Chainalysis主要服務的是政府服務和大型企業客戶,對應的解決方案往往比較復雜,整體收費模式不會單一。在收入性質方面,Chainalysis有To-G的屬性,因此有合同收入和Recurring的軟件收入。非政府客戶貢獻的收入從2019年就開始顯著改善。按照Forbes預估,Chainalysis在2018年大約有800萬美元收入,創始人當時的預期是每年翻一番。但是由于20到21年的狂暴牛市,它在2020年已經擁有超過4000萬美元ARR,2021年的ARR則很可能已經超過1億美元。Chanalysis在這輪牛市中籌集了大量資金,從2020年第四季度開始保持了幾乎每個季度融一輪1億美元的節奏,估值從2020年底的10億美元飆升到2022年的86億美元。直到2020年底,Chanalysis還沒有實現盈利。但是CEO當時表示公司的burnrate極低,很快就能盈利。我們暫時還不清楚后續的融資是否改變了他的想法,因為Chainalysis的員工數從當時200名上升到了目前計劃的700名。05.客戶:從政府拓展到各類私營企業

Chainanlysis已經構建了調查、合規、DeFi、NFT等方向的解決方案,讓自己的客戶組成非常多元化。目前,它在70個國家擁有750名客戶,其中貢獻ARR超10萬美元的客戶達到150個。

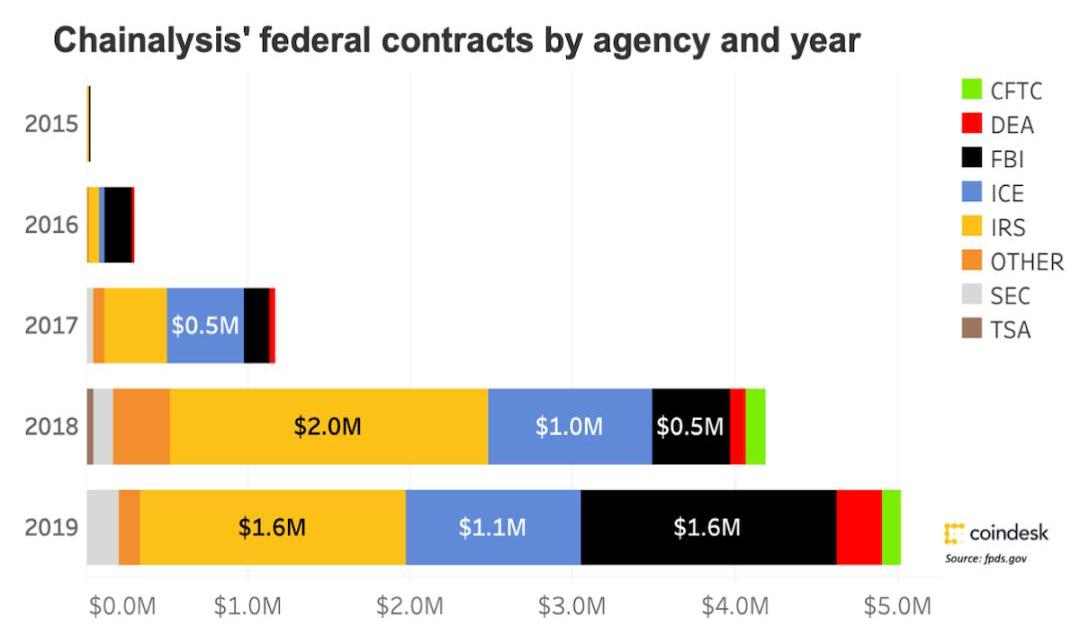

政府仍然是Chainalysis最重要的客戶群,它已經滲透進美國的各個監管和執法部門。由于Chainalysis團隊和監管機構的關系以及聯邦政府、州政府和地方政府為使用Chainalysis付出的培訓等成本,這些部門將保持對Chainalysis極強的粘性。

Coindesk統計了公開的政府訂單,很大程度上低估了Chainalysis的實際合同金額Chainalysis的早期主場一直是歐美,在2016年就簽下了歐洲刑警組織。它在2019年開始發力進入亞太市場,接受了日本最大的三菱UFJ銀行旗下MUFGInnovationPartners的一筆戰略投資。在上一輪融資完成后,Chainalysis披露亞太地區的2021年收入和客戶數量都增長了1倍以上。它第二大的客戶群是FinTech和Crypto-Native的公司,包括Gemini、Paxos、Bitstamp、Bitpay、DapperLabs、Robinhood和Square等。從它的產品拓展路徑上看,Chainalysis在嘗試使用LandandExpand的策略從這些客戶身上攫取更多的價值。最后,Chainalysis增長最快的客戶群是金融機構,在過去1年增長了200%達到100多家,其中包括CrossRiverBank、NYCMellon、巴克萊等進軍加密生態的大型銀行或是加密友好銀行。Chainalysis促進了Crypto-Native公司和整個傳統金融體系的互動,推動這些公司遵守反洗錢要求的同時推動了它們開戶。Chainalysis的客戶以企業級為主,有一部分可以算作Mid-Market。它在SMB領域的拓展主要依賴其他軟件合作伙伴,這也是目前SaaS領域的主流做法。我們研究過的Fireblocks、Sardine等公司在向自己的客戶提供反洗錢解決方案時都選擇了跟ChainalysisKYT合作。Chainalysis在2020年4月正式推出的PartnershipProgram證實了這個思路,它在2021年3月已經擁有了50多個合作伙伴幫助分銷其產品。06.競爭:Chainalysis享受著馬太效應

因為鏈上數據資產和服務的專業性,Chainalysis的業務不太可能由政府自建,它目前的直接競爭對手主要是其他的第三方專業服務商:TRMLabs:TRM專注于服務金融機構客戶,2018年才起步,歷史上由BVP、TigerGlobal等大型財務投資者支持,并且吸引了JPMorgan、AmexVentures、Visa、CitiVentures、Jump、PayPalVentures、SalesforceVentures等戰略投資者,目前簽下了Uniswap、Circle、FTX等客戶;Elliptic:Elliptic和Chainalysis幾乎同時起步,但是選擇了先做私營企業的合規場景,再尋求切入政府的執法場景,和Chainalysis的路徑剛好反過來。它隨后也參與了Mt.Gox的調查,但是表現沒有Chainalysis亮眼。目前Elliptic簽下了Revolut、Stellar和西班牙銀行巨頭Santander等客戶;CoinbaseTracer:CoinbaseTracer打包了CoinbaseIntelligence和合規的一系列能力,能提供和ChainalysisReactor和KYT類似的能力,但是Go-To-Market的規模和聲量還不大,暫時沒顯示出特別強的社會化決心;……整體而言,這條賽道目前略顯擁擠,但是呈現了一超多強的格局——不論是資金儲備、客戶資源還是數據積累,Chainalysis都有明顯的優勢。和我們在Metamask、Fireblocks、MoonPay等案例上的觀察類似,加密生態內的市場第一名能享受到極強的馬太效應。Chainalysis目前幾乎成為了加密合規的代名詞,并且在一定程度上已經成為了行業標準。它擁有最權威的客戶,能發布最具有影響力的各類報告,并且成為了各大主流媒體援引加密數據時的參照。按照CEO的說法,Chainalysis賬上有大量現金,可能會選擇并購一些有協同效應的行業內玩家。07.結論:過高的估值和加密世界的周期是最大的投資阻礙

技術變革期或者技術開始對實體經濟有影響的時期,是投安全公司的好時機。二級市場發展很好的幾家公司都是在?家下注云計算的時候做了云安全產品,比如2008年前后的Zscaler、Cloudflare和Okta。加密貨幣和云計算可能不是完全恰當的類比,但是Chainalysis的性質和當年的安全公司的確類似。和我們在業務層面看好的Fireblocks類似,Chainalysis是我們最喜愛的一類公司——本質是SaaS,服務的客戶是快速增長的加密生態。但是受限于過高的估值和加密世界的周期,86億美元的Chainalysis很難被視作有吸引力的機會。它最新的86億美元估值反映出市場上的其他投資人非常強的信心——拋高估算,哪怕按照2億美元的22年ARR,它仍然享受著超過40x的ForwardEV/ARRMultiple。而按照FACTSET的數據,Snowflake、Datadog、Crowdstrike等最優質的高增長SaaS公司目前的22年ForwardEV/RevenueMultiple也都不超過20x。對Chainalysis最樂觀的預期是這樣的:亞太、中東、拉美、非洲的政府在5年的時間內也愿意付出和美國政府相似的預算來打擊鏈上的非法活動,Chainalysis的BusinessData等新產品大獲成功而老產品仍然能維持強勁的NDR,那么投資者在86億美元估值仍然能期待3-5倍的回報。在熊市已經到來的事實下,Chainalysis面臨的則是用量的減少和一部分客戶的永久性死亡。Chainalysis融到了足夠的錢,它的管理團隊也有充分的穿越牛熊的經驗,但是我們目前還不確定的是它的業務本身究竟在多大程度上受到大周期的影響——按照創始團隊在2018年熊市的經驗,NewLogos仍然會增加,但是Retention則有可能下行。原地址

在物理世界中,人類通過身份證、護照等政府官方認可的文件進行著「我」是「我」的證明;在Web2媒介中,「身份」衍生成為了一個個社交媒介賬號.

1900/1/1 0:00:00在區塊鏈網絡中移動加密資產是很困難的,但隨著加密資產和區塊鏈行業的成熟,Web3世界無疑將變得多鏈化,各種區塊鏈網絡針對特定需求和使用情況進行優化.

1900/1/1 0:00:00本文 來自 Circle 創始人 JeremyAllaire推特Odaily星球日報譯者|Teabag昨日,美國財政部要求制裁與 Tornado Cash有關的 ETH 地址.

1900/1/1 0:00:00「每周編輯精選」是Odaily星球日報的一檔“功能性”欄目。星球日報在每周覆蓋大量即時資訊的基礎上,也會發布許多優質的深度分析內容,但它們也許會藏在信息流和熱點新聞中,與你擦肩而過.

1900/1/1 0:00:00Tether表示,在Terra崩潰(LUNA暴雷事件)后做空穩定幣的對沖基金,對加密貨幣市場和Tether都有根本性的誤解.

1900/1/1 0:00:007月28日,隱私計算網絡OasisNetwork開發商OasisLabs宣布與Meta建立合作伙伴關系.

1900/1/1 0:00:00