BTC/HKD+1.81%

BTC/HKD+1.81% ETH/HKD+0.74%

ETH/HKD+0.74% LTC/HKD+3.28%

LTC/HKD+3.28% ADA/HKD-1.2%

ADA/HKD-1.2% SOL/HKD+3.32%

SOL/HKD+3.32% XRP/HKD-0.62%

XRP/HKD-0.62%什么是投票托管?

投票托管是由CurveFinance提出,代幣持有者將其治理代幣鎖定一段預定的時間,并獲得投票托管代幣作為回報的一種協議,例如CRV代幣持有者可以將CRV鎖定一段時間并獲得veCRV。代幣持有者可以選擇從1周到4年不等的鎖定期限。鎖定代幣的時間越長,作為獎勵,獲得的投票權就越多。在鎖定期間,鎖定的代幣喪失流動性,無法出售。鎖定的代幣在鎖定期間線性釋放,直到鎖定期結束時托管代幣降低為0。為了無限期延長其鎖定期,用戶可以定期重新鎖定釋放的代幣,并獲得最大的獎勵和治理權。除了鎖定代幣和對提案進行投票之外,veToken持有者還可以獲得額外的福利,例如在Curve:選擇一個高CRV釋放量的質押池。獲得3crv支付的協議費用的一部分。每周投票決定CRV釋放的方向。對治理提案進行投票。基本而言,質押者將其代幣鎖定長達4年,作為回報,他們將獲得相應的投票權重、協議費用和其他好處。這對協議有何好處?

對于協議而言,其好處是鎖定其代幣時間最長的參與者通常是協議最忠實的支持者,并且他們會關注協議的長遠發展。這些代幣持有者愿意將其資本轉化為非流動性頭寸,以獲得對協議的治理權,從而改善治理,這也就意味著他們更愿意做出明智和有利于長遠發展的決策。流通量的減少也使ve代幣成為一種自我實現的優越代幣設計。當協議轉向ve代幣設計,并開始分配協議獎勵或接受激勵投票時,通常會引起市場關注,導致供應量減少,鎖定的代幣價格上漲。因此流動性降低,理論上使價格上漲更具侵略性。代幣價格的上漲加上對協議的更多關注,有利于社區建立,并從競爭對手中脫穎而出。ve代幣模型的缺點:

加密交易技術公司CoinRoutes獲得“智能訂單路由器”專利:金色財經報道,加密交易技術公司CoinRoutes其將交易路由到交易所并估算成本的系統獲得了一項專利。根據美國專利商標局網站上發布的文件,“帶成本計算器的分布式加密貨幣智能訂單路由器”于2月14日獲得專利,聯合創始人David Weisberger和Ian Weisberger(父子)被認為是發明者。CoinRoutes在3月16日的新聞發布會上公布了這項專利授權。

這項發明允許“客戶控制自己的私人和交換錢包和賬戶的鑰匙,但可以同時在多個交易所執行訂單”。[2023/3/22 13:18:20]

投票托管模式當然有優勢,該模式旨在獎勵長期持有者,使他們擁有大部分治理權和協議獎勵的被動收入。鎖定代幣減少了協議代幣的拋售壓力,并創造了一批忠實的支持者。雖然ve代幣設計是朝著正確方向邁出的一步,但大量涌入的流動性衍生品和建立在其之上的元治理協議令人不安。一個重大風險是隨著時間的推移,投票權變得更加集中,被動收入從那些長期鎖定的忠誠參與者中被奪走。ve和「元治理怪物」

Token和股權管理公司Sprout完成300萬美元融資:3月31日消息,Token 和股權管理公司 Sprout 宣布完成 300 萬美元種子輪融資,本輪融資由紅杉印度領投,Sovereign's Capital、Firsthand Capital、NDN2 等參投,天使投資人包括盧蓉(Ruby Lu)等。本輪融資資金將用于擴張團隊和市場規模。

Sprout 是一個加密 Token 和股權管理公司,香港小額保險公司 YAS Digital 和知名加密游戲公司 Animoca Brands 是其早期用戶之一。[2022/3/31 14:28:04]

下面將以Curve生態系統為例,但投票托管設計的弱點以及「元治理怪物」在理論上出現在所有ve代幣中。由于CRV代幣設計的高通脹性質,投票托管模型是Curve生態系統不可或缺的一部分。將CRV釋放引導到特定的指標以促進這些質押池的深度流動性是一個天才的概念,它使得協議激勵veCRV持有人進行投票。為了捕獲盡可能多的治理代幣并永久鎖倉,元治理協議例如Convex將協議建立在底層ve協議之上。這使得治理代幣降低供應,并減少了拋壓,但使得基礎veDAO的大部分治理權力由元治理協議持有。與Convex的情況一樣,它在自己的協議治理代幣vlCVX上的鎖定期要短得多。這意味著長期激勵已經消失,因為擁有所有治理權的vlCVX持有者現在只有16周可選擇的時間周期。

Router Protocol計劃于2022年1月27日上線主網:12月16日消息,跨鏈基礎設施初創公司Router Protocol宣布將于2022年1月27日正式發布主網。此外,團隊也已經開始為Router V2奠定基礎,并在V2架構和設計以及更新的白皮書方面取得了重大進展。

數天前,Router Protocol宣布獲得410萬美元的融資,由Coinbase Ventures、Woodstock Fund、QCP Capital、Alameda Research、De-Fi Capital、Polygon、Wintermute、Shima Capital、TeraSurge Capital、Maple Block和 Bison Fund 投資。[2021/12/16 7:43:27]

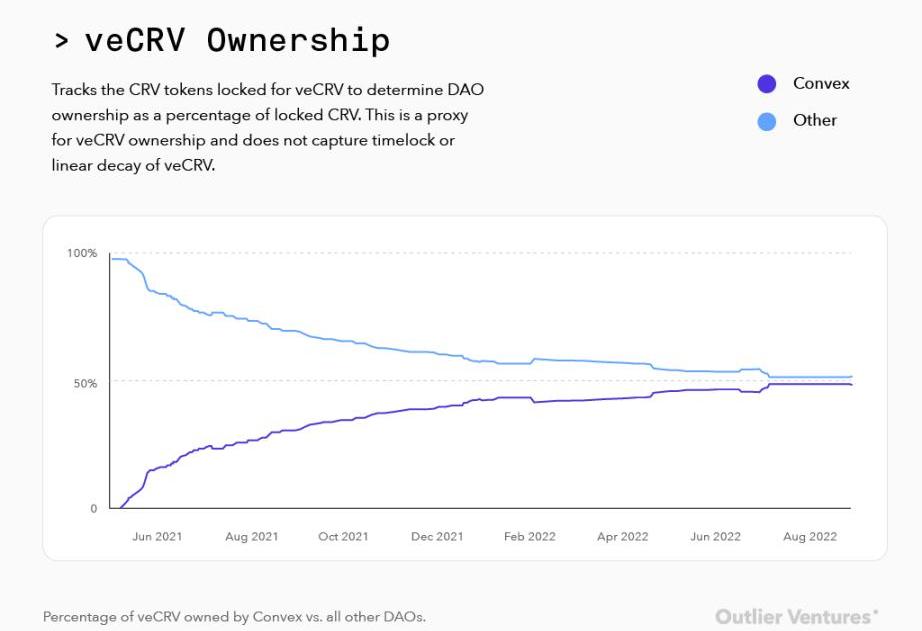

圖1:Convex擁有的veCRV與所有其他DAO的百分比。

MintClip宣布與Polygon集成,將在Polygon上推出專用于YouTube視頻的NFT市場:據官方公告,MintClip宣布與Polygon集成,將在Polygon上推出世界上第一個專用于YouTube視頻的NFT市場。在MintClip上,創作者可以一鍵將YouTube視頻制作成親筆簽名的NFT。與Polygon的集成將為MintClip用戶提供即時、無Gas費的NFT鑄造,為無縫用戶體驗鋪平道路。MintClip還將受益于Polygon的互操作性和可組合性,同時可以與以太坊NFT生態系統(如OpenSea)交互。[2021/7/5 0:28:49]

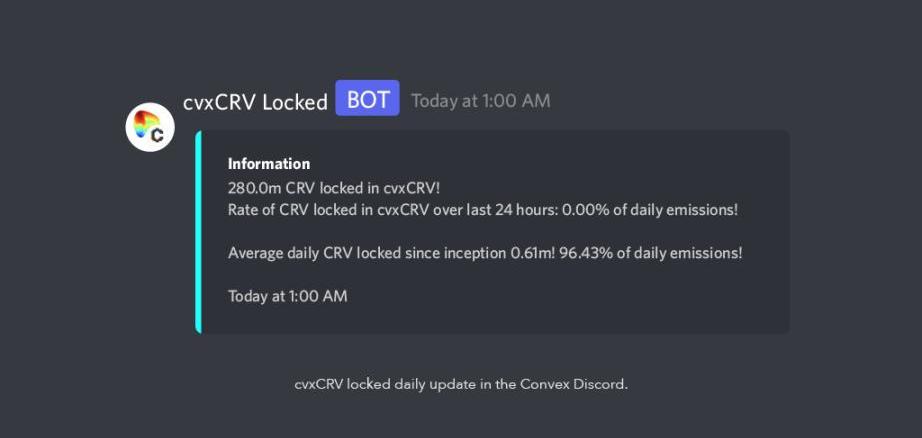

圖2:CVxCRV在ConvexDiscord中鎖定每日更新。圖1顯示,自Convex成立以來,已累積并永久鎖定的CRV數量已達到所有已鎖定的veCRV的50%,并仍在快速上升。根據ConvexDiscord中的cvxCRV鎖定機器人記錄,自Convex協議成立以來,平均每天有86.71%的新CRV釋放量被鎖定到Convex協議中。將CRV永久存入Convex換取cvxCRV,可以獲得與直接使用Curve鎖定CRV4年類似的獎勵。Convex允許持有者推測價格,獲得相同的獎勵,并擁有流動性頭寸。這里存在唯一的風險是cvxCRV/CRV掛鉤,vlCVX持有者可能會將治理權換取流動頭寸。這導致大部分治理權從已鎖定長達4年的個人veCRV質押池手中奪走,并交由鎖定最多16周的投票鎖定CVX(vlCVX)持有人手中,最終導致與投票托管模型最初希望的結果相反。

印度播主Carry Minati的YouTube頻道遭黑客入侵,被用于加密貨幣詐騙:印度頂級YouTuber Carry Minati(真名為Ajey Nagar)的第二個頻道CarryisLive被黑客入侵,成為比特幣詐騙的一部分。據報道,Carry Minati通常用CharryIslive發布游戲視頻。該頻道被入侵后,直播了兩個名為“以太坊賺錢電話”和“慈善直播:幫助阿薩姆邦和比哈爾邦”的視頻,要求用戶捐贈比特幣。這些視頻已經被刪除。

據此前報道,蘋果聯合創始人史蒂夫·沃茲尼亞克(Steve Wozniak)已就比特幣贈品騙局起訴YouTube及其母公司Google。Wozniak是周二提起訴訟的18名原告之一,該訴訟尋求懲罰性賠償,并將由陪審團進行審判。Wozniak要求YouTube刪除使用其姓名和肖像進行的所有比特幣贈品詐騙和促銷活動。(Business Insider)[2020/7/25]

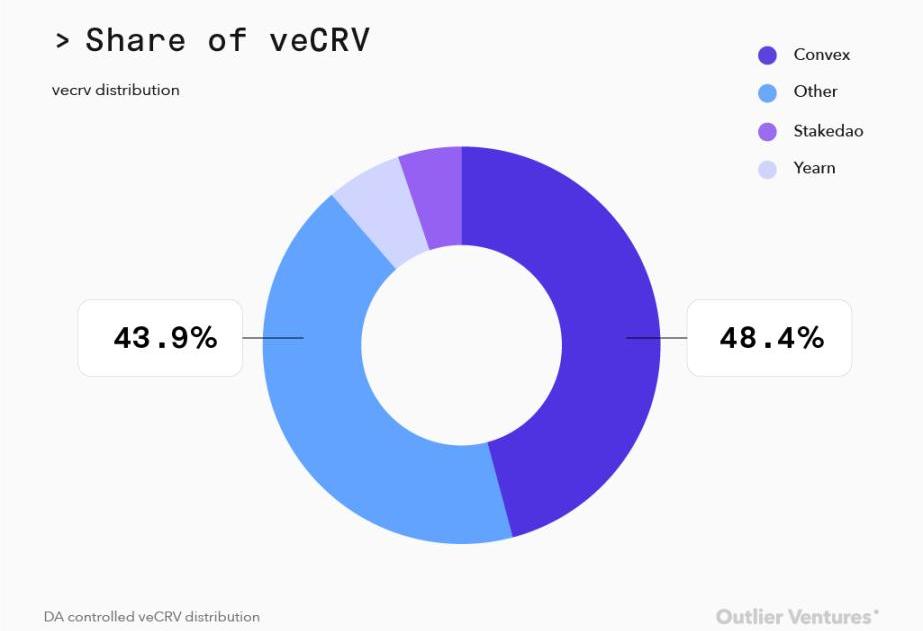

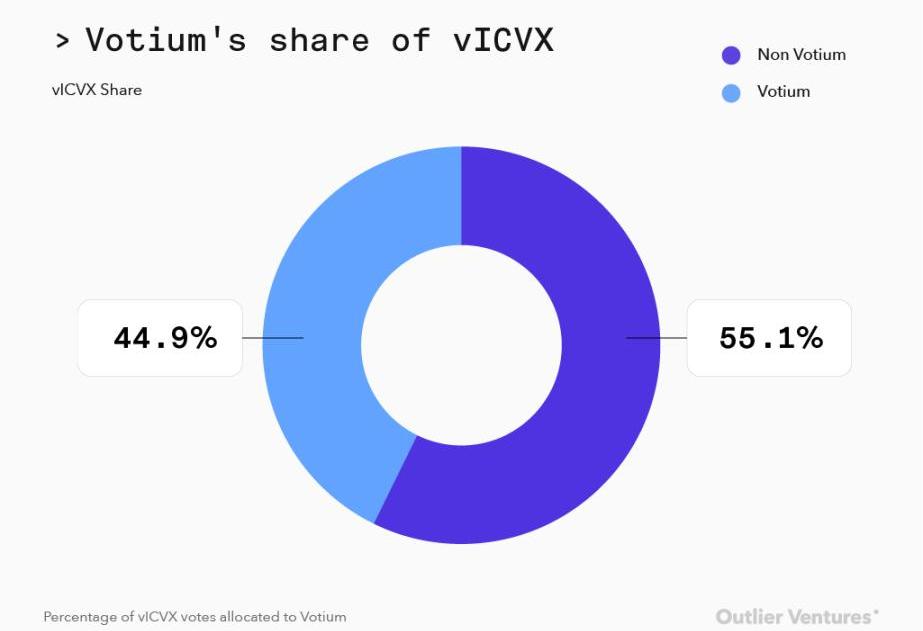

圖3:DAO控制的veCRV分布隨著像Convex這樣DAO積累所有的CRV,他們的投票權重隨之增加;如果由1個vlCVX控制的veCRV的比率授予購買者比購買該CRV并鎖定它更多的治理權,那么反過來可以使協議購買CVX而不是CRV在成本上更可行。這種治理權力的比例也流向了那些目前正在賄賂veCRV和vlCVX持有者投票的DAO。曾經被稀釋過的ve持有者錯過了賄賂收入,因為每當有人將另一個CRV鎖定到Convex時,他們的投票權就會減少。盡管他們擁有越來越多的veCRV治理權,但vlCVX持有者并不過分關注CRV釋放的方向。如圖4所示,55.0%已委托給建立在Convex之上的Votium協議,旨在通過以賺取最大收入的方式分配投票激勵來最大化投票激勵,而不是選擇直接分配給特定質押池。

圖4:分配給Votium的vlCVX投票百分比更復雜的是我們現在有元治理代幣如vlCVX一樣的流動包裝,Pirex顯示自6月以來已經積累了近150萬個CVX,這表明16周的鎖定對于那些既想要被動收入又想要流動性頭寸的人來說太長了。

圖5:存入Pirex的CVX數量+Pirex的TVL最終結果是ve與長期持有者的忠誠度降低,不是更多地構建在頂部協議,從而通過更短的鎖定來獲取價值。這導致那些在開始時致力于項目發展的人的投票權以越來越高的速度被稀釋,除非他們繼續鎖定與他們最初擁有的代幣百分比相同的排放量。這些人可以每時每刻退出16周的鎖倉期,或持有流動性包裝衍生頭寸。當價格上漲時,這允許流動的元治理代幣持有者出售代幣,并壓低被鎖定且無法退出頭寸社區成員的預期價格。隨著價格下跌和交易量枯竭,分配的獎勵也會大幅減少,進而導致某些質押池的獎勵回報吸引力下降,沒有人知道一個協議是否會在4年后仍然存在,更不用說一個暫時占主導地位的基礎設施了。要求鎖定4年才能獲得最大收益,這使得ve代幣對投資者非常沒有吸引力。如下圖6所示,自2021年年中以來,Convex每日鎖定數量已大幅減少,這與其推出的時間相吻合。

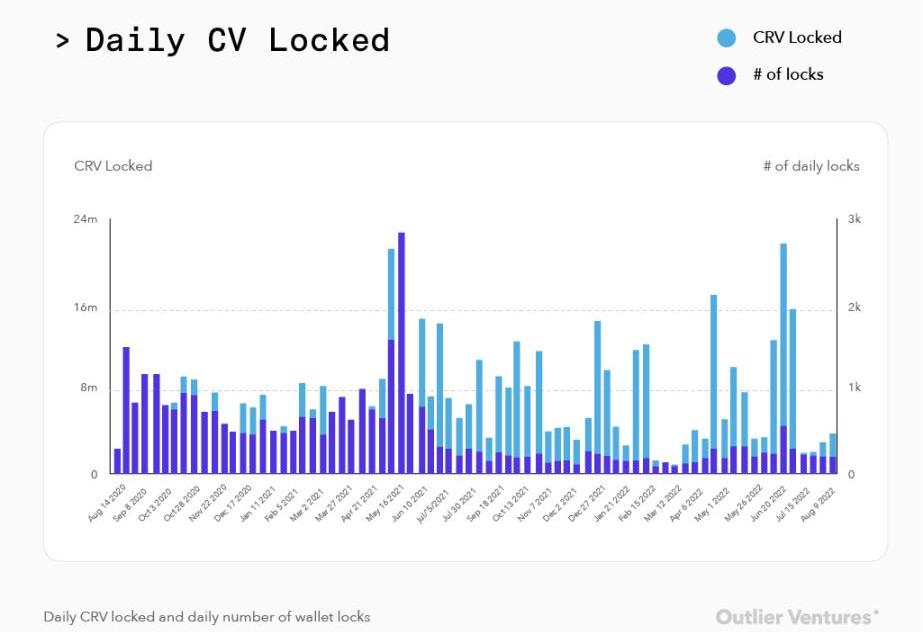

圖6:每日CRV鎖定和錢包每日鎖定數量隨著時代變得艱難,我們進入了周期中最艱難的時刻,質押池也只是想要一條出路。代幣持有者的投票參與率正在降低,他們對重新鎖定也不感興趣,因為他們只是想盡可能多地贖回資本,新投資者也對購買和鎖定不感興趣。在最需要領導力的社區中,社區成員治理參與度也很低。元治理的必要性

投票托管代幣設計的目標是最大程度地激勵長期質押,并建立一個忠誠的社區來幫助管理協議的長期發展。正如我們在上面看到的,允許他們鎖定而不允許他們離開可能沒有最初想象的那么成功。所有這一切都是以激勵為主,結果就是從早期的基礎協議質押池中提取治理權力,并將其交給那些優先考慮獎勵而不是長期治理的人。Convex這樣的協議不會對Curve這樣協議的運行方式進行任何基礎設施的更改,它們的整個商業模式是為自己積累治理權并將其出租給出價最高的人。原來的ve模型已經過時

盡管這個想法主要集中在Curve和Convex生態系統上,但對于不共享Curve的釋放時間表、衡量投票和優質產品的協議來說,考慮當前版本的投票托管設計是否適合他們更為重要。在試圖擺脫過去代幣設計錯誤的協議上實施投票托管代幣經濟學可能會帶來更大的風險。當我們看到從2020年到2021年的增長期時,投票托管應該能夠運行良好的長期激勵機制。然而,當熊市到來時,每個質押池都是面臨贖回風險。隨著流動性的枯竭,交易量和協議收入也隨之枯竭,導致質押池獲得的回報遠低于其在市場行情較好的時候獲得的回報。治理權和回報的損失導致那些致力于治理項目的人失去信心,治理參與也將在最需要的時候受到影響。如果Curve可以改變他們的代幣設計來消除對像Convex這樣的協議介入,并從他們自己的持有者那里提取所有價值的需要。不幸的是Convex對Curve擁有太多的治理權利。對于現在啟動或轉向ve的項目,必須認真考慮模型中的弱點以及糾正它們的方法,特別是當協議沒有與當前ve的相同標準投票、釋放和產品時。原地址

Odaily星球日報譯者|余順遂 摘要: 礦企CoreScientific欠MassMutual、BlockFi等債權人共計約10億美元。該公司表示從10月底開始將無法按時還款.

1900/1/1 0:00:00隨著CoinDesk曝出Alameda財務數據,此事雖然與幣安無關,但幣安的攻擊從未停止。幣安聯合創始人何一對該事件表示:“幣安不給無抵押貸款,不參與交易,不瞎買公司,不瞎花錢贊助,20%FTX.

1900/1/1 0:00:00Web3社交賽道漸露鋒芒,基于去中心化社交圖譜協議LensProtocol之上的社交應用和工具也如雨后春筍般出現.

1900/1/1 0:00:00本文來自BusinessWireOdaily星球日報譯者|念銀思唐面向下一代提供一體化金融解決方案的公司Step宣布獲得由TriplepointCapital和EvolveBank&Tr.

1900/1/1 0:00:00從“Block”到“Blob”,這其中涵義深刻。帶有“crosslink”的可執行的“分片鏈”被淘汰了:在信標鏈中實現EVM;使用“數據可用性采樣”的以rollup為中心的以太坊路線圖,擴容以太.

1900/1/1 0:00:00比特幣閃電網絡正變得越來越流行。閃電的普及正在進行:閃電網絡中現在有4,800多個比特幣,價值超過9,000萬美元。此外,圍繞閃電網絡的機構活動有所增加.

1900/1/1 0:00:00