BTC/HKD+1.08%

BTC/HKD+1.08% ETH/HKD+2.28%

ETH/HKD+2.28% LTC/HKD+1.47%

LTC/HKD+1.47% ADA/HKD+1.49%

ADA/HKD+1.49% SOL/HKD+0.88%

SOL/HKD+0.88% XRP/HKD+2.2%

XRP/HKD+2.2%

在過去的幾年里,空投熱潮吸引了加密社區的注意力。空投被視為Web3的殺手級營銷策略,是一種圍繞項目進行宣傳、促進采用和冷啟動的好方法。就在過去的幾個月里,我們也看到了Optimism的OP、HopProtocol的HOP、Aptos的APT等項目的高調空投及熱情反響。但這里要打個問號:空投真的達到目的了嗎?空投激勵還有效嗎?

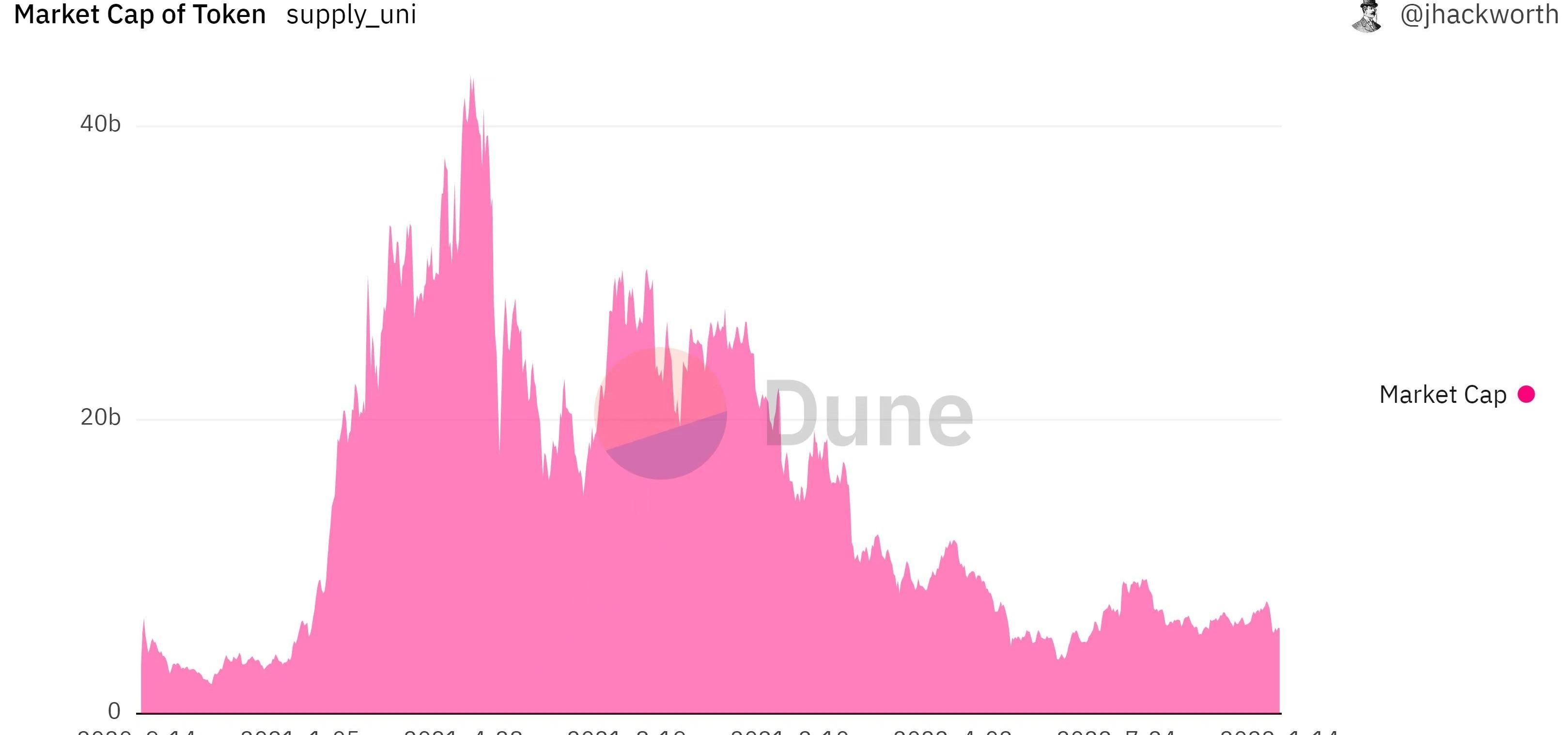

這個問題很復雜,很大程度上取決于我們對“有效”的定義。為了進行研究,我們需要深入研究鏈上數據。空投通常的目標:獎勵忠實用戶,有些空投可以幫助項目獲利;營銷——大肆宣傳,獲得關注,增加采用;將平臺“去中心化”,將治理權分配給社區。我們將深入研究史上最大的空投之一——Uniswap在2020年9月的UNI空投。這是行業歷史上規模最大、知名度最高的空投,并催生了無數的模仿者,重新點燃了人們對該模式的熱情,幫助Uniswap占據了市場主導地位,并演變為一個固定的模式。兩年過去了,Uniswap似乎并沒有滿足人們的愿望,讓我們來看看原因。Uniswap空投

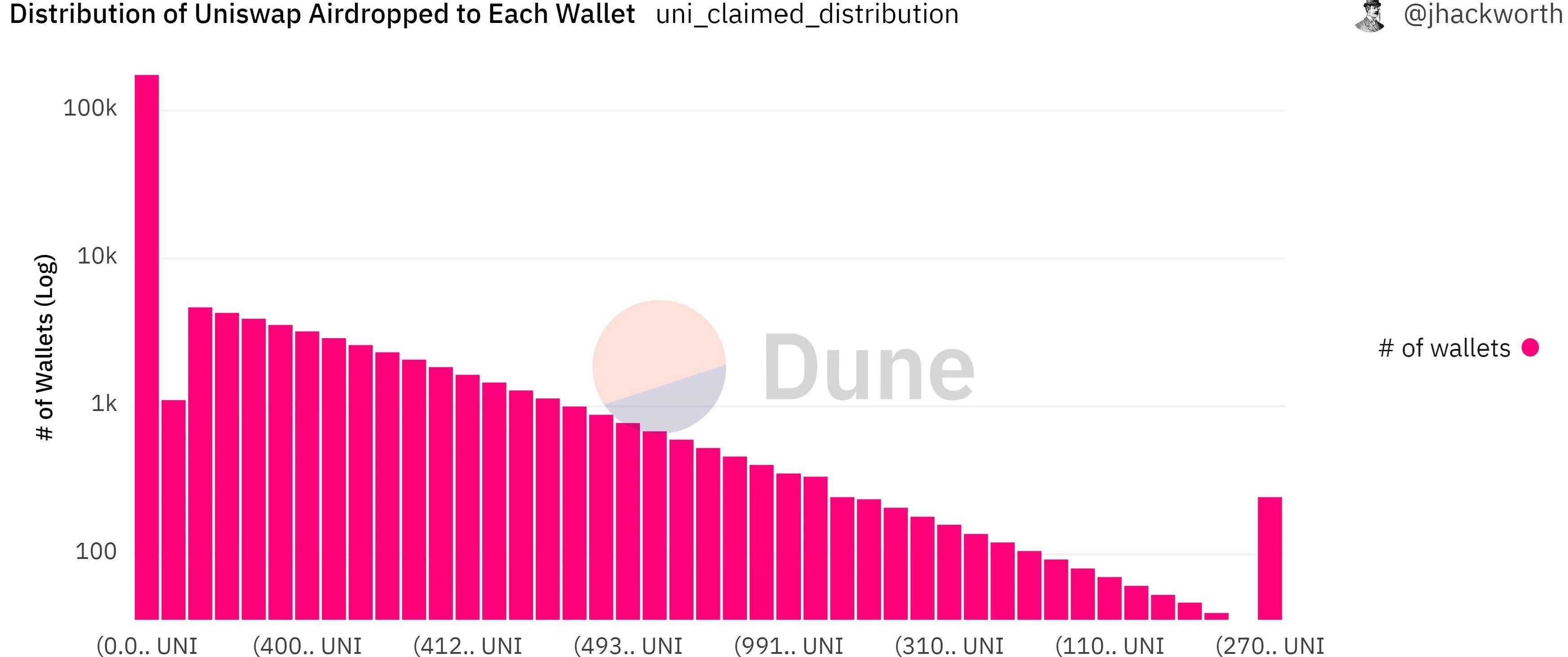

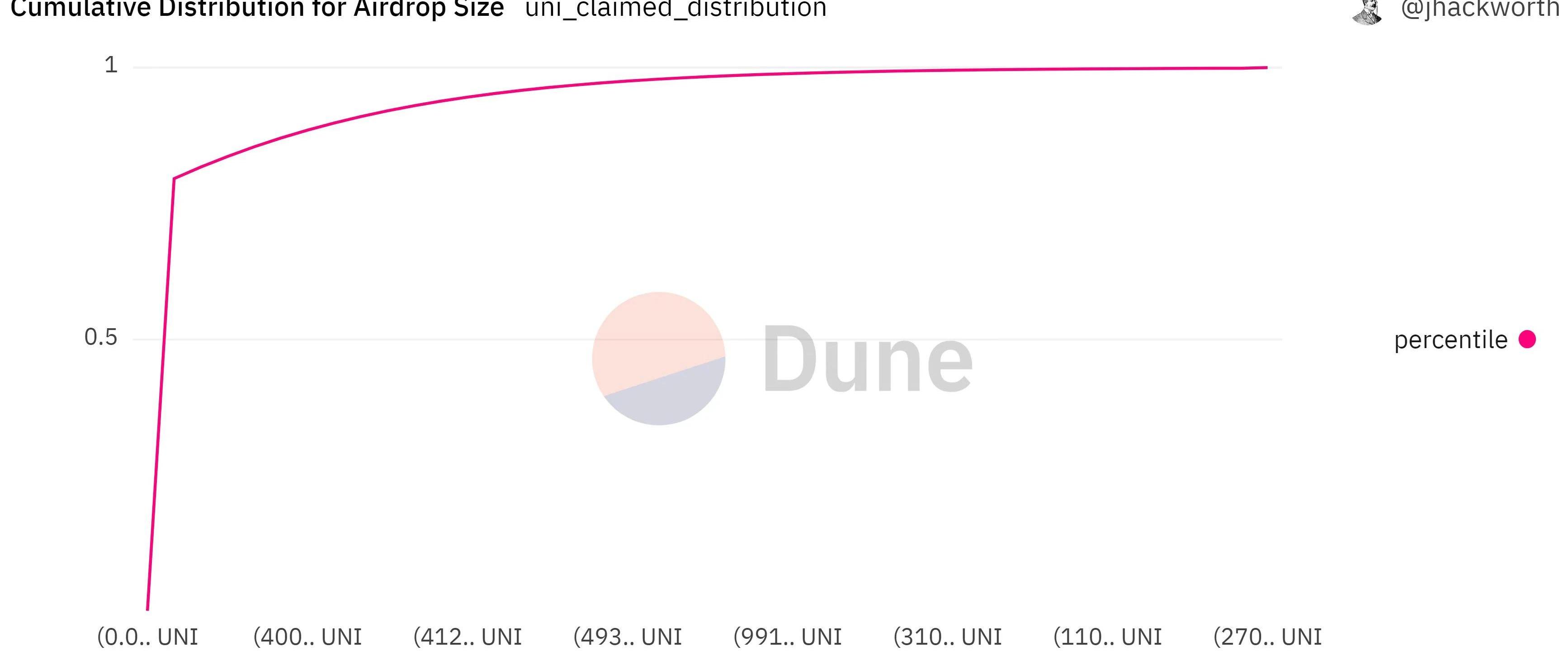

2020年9月17日,Uniswap向此前與該協議進行過交互的25萬多個地址空投了UNI。符合條件的地址在2020年9月1日之前與該平臺進行了交互,并被授予至少400枚UNI代幣。分布是相當傾斜的。絕大多數地址收到的金額少于412枚UNI。另一方面,超過250個地址收到了25萬枚UNI。這些地址大多是高級用戶、大合伙人和SOCKS持有者。

Aave社區通過“用200萬USDT購買CRV”提案:8月11日消息,治理頁面顯示,Aave社區以57.81%的支持率通過“aCRV場外交易”提案的鏈上投票,并將于1天內執行。該提案提議使用Aave DAO金庫中的200萬枚USDT戰略性購買500萬枚aCRV代幣,旨在支持DeFi生態系統,并在Curve wars中對Aave DAO進行戰略定位,從而有利于GHO二級流動性。[2023/8/11 16:20:24]

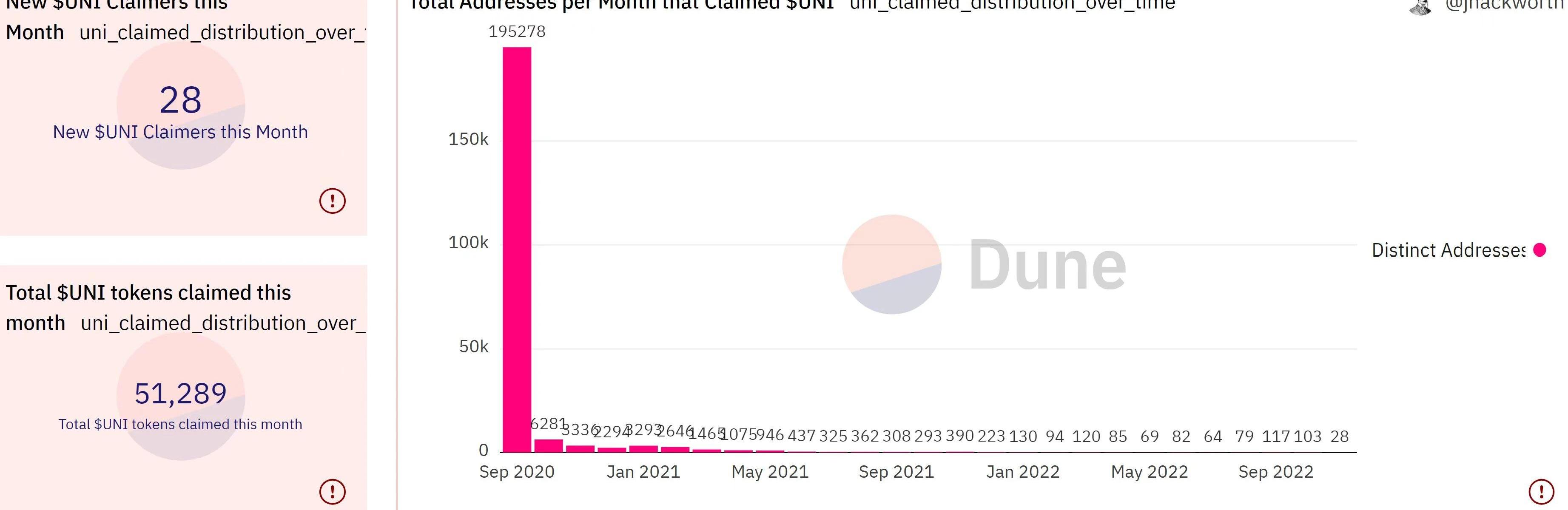

大多數有資格的人都能獲得空投。90.8%的錢包在第一個月內領取到了代幣。

但并不是所有用戶都這么快領到。整個2022年,大約有70-100個地址每周申領UNI。此外,仍有3萬名用戶根本沒有領到代幣。兩年多過去了,還剩下8400多萬枚的UNI。

收到UNI空投的早期用戶是否仍然堅守?

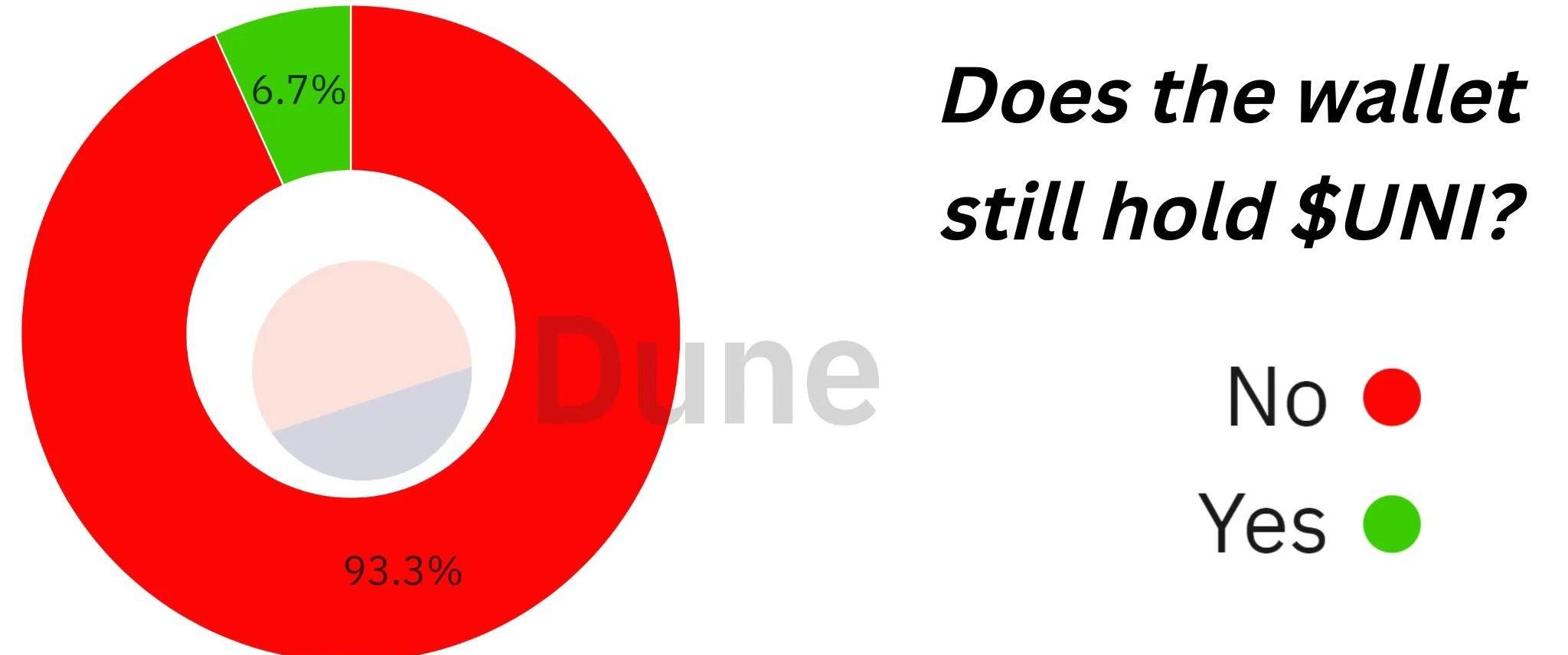

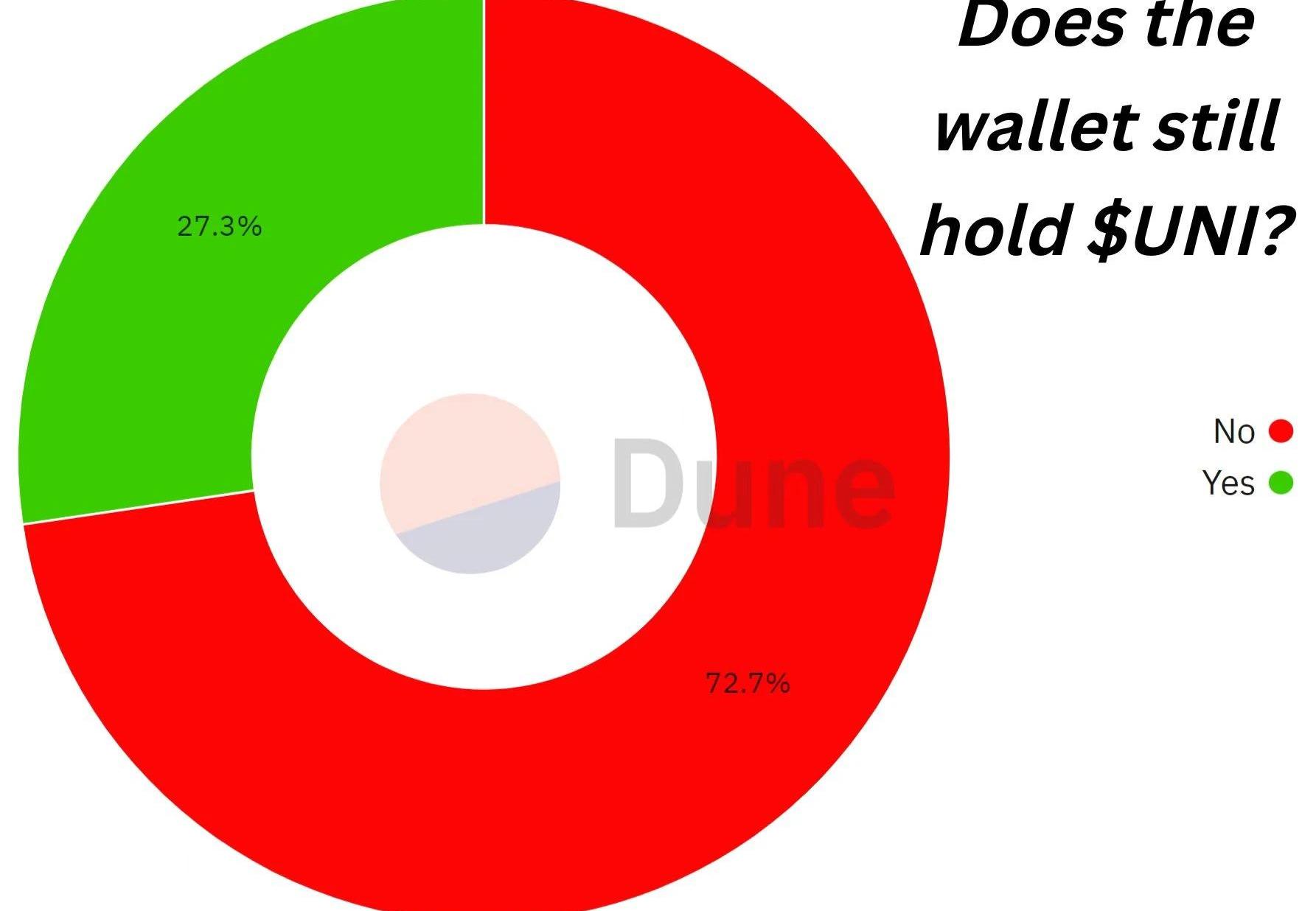

空投的目標之一是在用戶基礎中分發代幣,提高用戶留存率,并為其在治理和社區中的使用奠定基礎。在Uniswap的案例中,雖然大多數錢包都聲稱收到了空投,但空投目標是否達到仍有爭議。只有收到空投的7%的錢包仍持有UNI。

Dfinity創始人提議用2.5億美元加密貨幣加速結束烏克蘭戰爭:金色財經報道,DFINITY創始人Dominic Williams計劃通過智能合約和價值2.5億美元的加密貨幣獎勵,加快結束俄羅斯對烏克蘭的入侵。

威廉姆斯3月16日的提案側重于反擊宣傳,讓俄羅斯民眾了解在烏克蘭實際發生的現實,然后反過來刺激他們向政府施壓,以停止沖突。為了激勵公民,威廉姆斯提議,可以利用比特幣和以太坊等資產的加密貨幣獎勵。每位俄羅斯公民將被要求觀看到視頻結束,因為與他們的賬戶綁定的針號將不會被解鎖,直到所有的內容被消費。威廉姆斯表示,流媒體視頻將講述烏克蘭戰爭的真相,并要求俄羅斯人向他們的政府施壓以停止敵對行動。(cointelegraph)[2022/3/17 14:02:06]

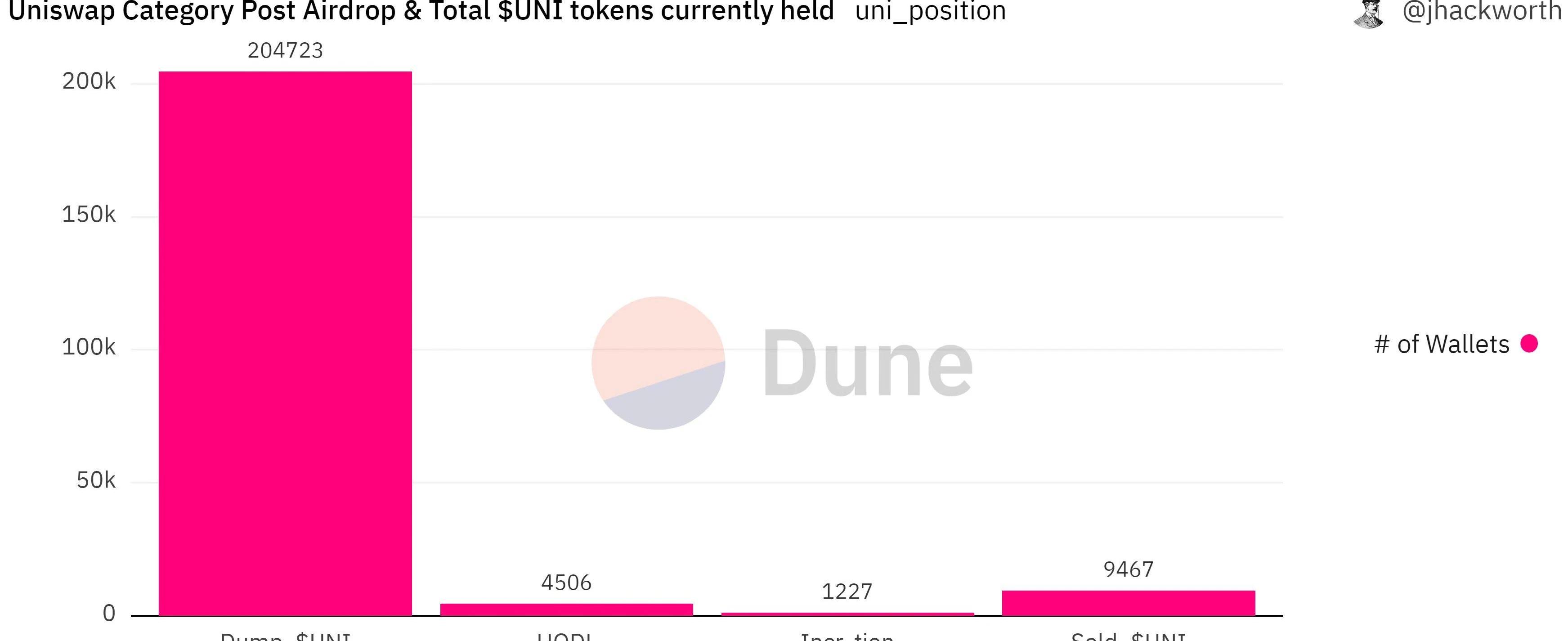

在剩下的約7%的用戶中,大多數人賣出了一些,只有1%的錢包增加了他們的UNI頭寸。

絕大多數人直接拋售了代幣,只有3%的人沒有賣出代幣。協議中的治理權和代幣的潛在未來價值似乎比不上“免費的錢”更有吸引力。

還有一些我們無法解釋的UNI鏈上行為,如用戶將其轉移到另一個錢包。空投后,超過75%的錢包在頭7天內拋售所有了UNI。拋售比例在頭30天內達到80%,在頭90天內達到85%。目前,93%的空投者已經賣掉了所有的UNI。當然,拋售空投代幣可能是一些用戶需要這筆錢,或者對其他投資更感興趣,或對平臺缺乏信心,希望盡可能多地套現。不過,通過正確的空投,繼續持有代幣可能會更有利。大多數Uniswap用戶在UNI價格為2-4美元的早期就將其套現。不過,或許他們會后悔,因為價格在2021年初飆升至41美元的峰值。平均空投最多值12000美元。那些保留最初空投的UNI的錢包仍然是盈利的。

韓國交易所Komid兩名管理者因涉嫌欺詐和挪用2500萬美元被判監禁:韓國最高法院維持了在前兩次審判中對加密交易所Komid兩名管理者的判決。當地媒體Kakao周四報道稱,這兩人被指控在Komid平臺上組織欺詐活動,挪用了約2500萬美元。該交易所的首席執行官Choi Mo將被判處三年監禁,而涉案的第二名負責人Park Mo將被判處兩年監禁。后者負責該交易所的財務運營。

2019年1月20日消息,Komid的兩名高管因涉嫌在平臺上進行欺詐性交易而被捕,該公司的首席執行官Choi被判3年徒刑,而另一名領導Park被判處2年徒刑。根據檢察官報告,兩名被告利用“機器人”在其平臺上偽造了500萬筆交易以欺騙投資者。(Decrypt)[2020/8/28]

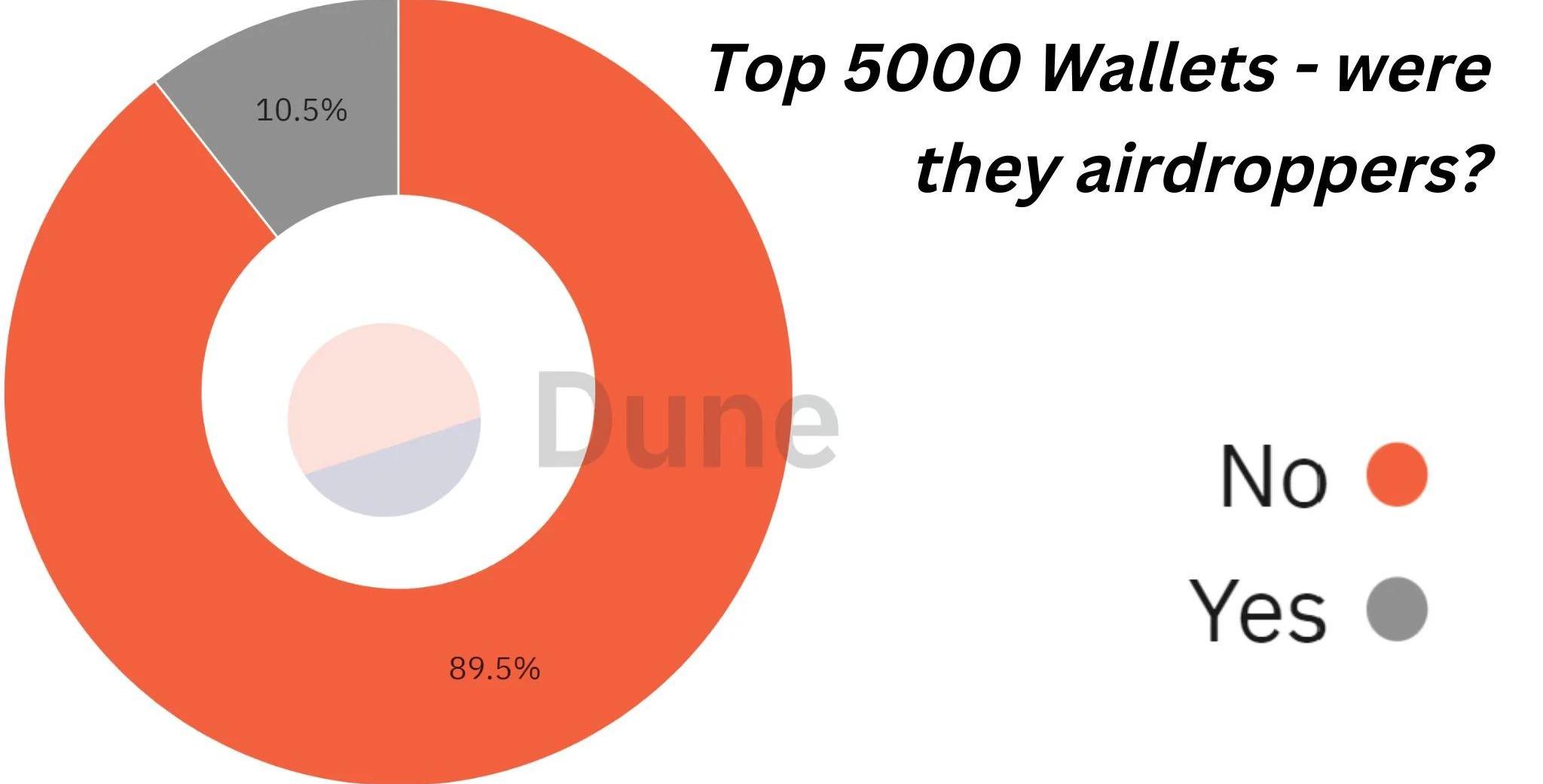

根據數據,有許多用戶拋售了空投代幣。保留代幣的用戶是否如設想的那樣,后來成為Uniswap社區有影響力的支柱?今天的排名前5000名的UNI錢包,只有10.5%是空投的。要進入這一行列,你需要持有至少780枚代幣,價值約5000美元,這是平均空投的兩倍。超過23萬個錢包保留著UNI,但前5000個錢包占了總供應量的56%。空投巨鯨仍然占據榜首,但散戶沒有一席之地。

如果空投目標是將協議的股份和治理權力授予早期采用者,那么Uniswap空投看起來似乎失敗了。收到UNI空投的用戶目前活躍度如何?

動態 | 一名職業撲克玩挪用2200萬美元 其中大部分投資于加密貨幣交易:專業撲克玩家、數字營銷公司StyleHaul前高管Dennis Blieden承認從雇主那里挪用了2200萬美元。美國加州中區聯邦檢察官辦公室周五宣布,Blieden在2015年10月至2019年3月期間擔任StyleHaul的財務總監兼財務副總裁,濫用該權力向公司匯款到他的個人銀行帳戶。根據公告,Blieden用從雇主那里偷來的錢給撲克玩家開了1204,000美元的個人支票,其中1134,956美元用于支付信用卡,8,473,734美元轉入Blieden的加密貨幣賬戶。[2019/11/25]

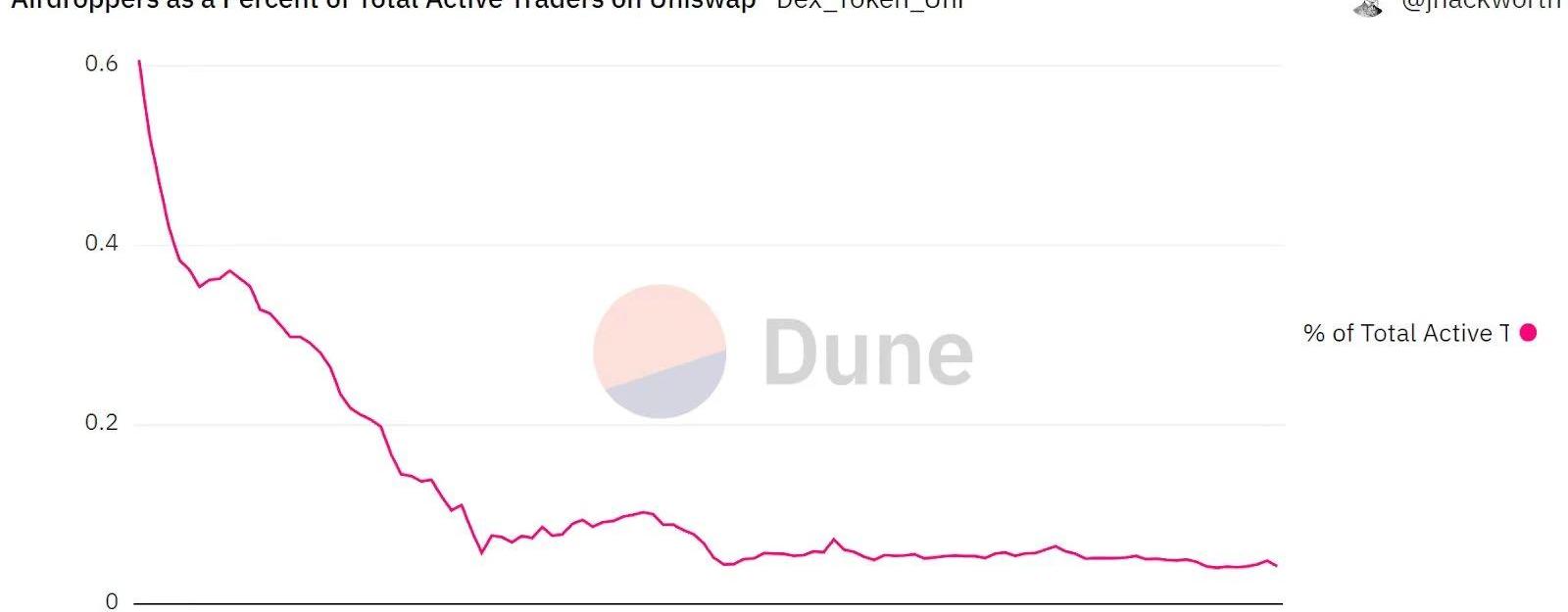

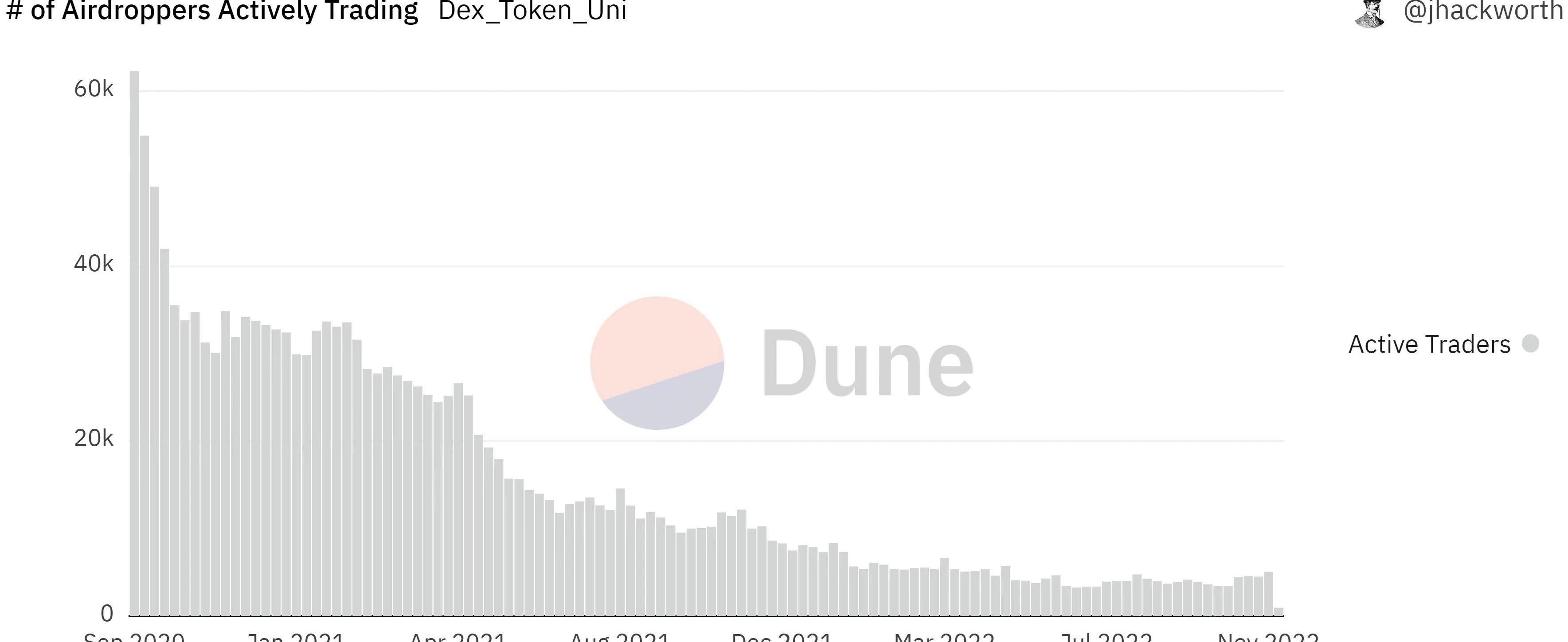

收到空投的用戶仍持有他們的UNI的比例較少,小部分的人增加他們的頭寸。他們是否是平臺本身的活躍用戶?——是,但比例不大。在空投時,接收空投的用戶占據了平臺活躍用戶群的很大一部分,約占每周交易量的40%,活躍交易者的60%。這一數字在隨后的6個月內大幅下降,降至10%以下。大約在下跌一年后,這一比例降至5%,并一直保持在這一水平。

由于爆炸式增長,原始用戶所占比例較小。在下跌后的幾周和幾個月里,活躍的空投交易者數量下降,從2020年9月中旬的每周超過6.2萬的交易者下降到一年后的約1萬。這種情況一直持續到2022年,到9月下降到只有4千。

動態 | 好萊塢一營銷公司高管挪用2200萬美元并將超800萬美元用于加密投資:總部位于好萊塢的營銷公司StyleHaul的財務總監、會計財務副總裁Dennis Blieden被指控從其雇主那里挪用2200萬美元。據悉,Blieden利用這筆錢參加職業撲克錦標賽,并將8473734萬美元轉入其加密貨幣進行投資。[2019/7/12]

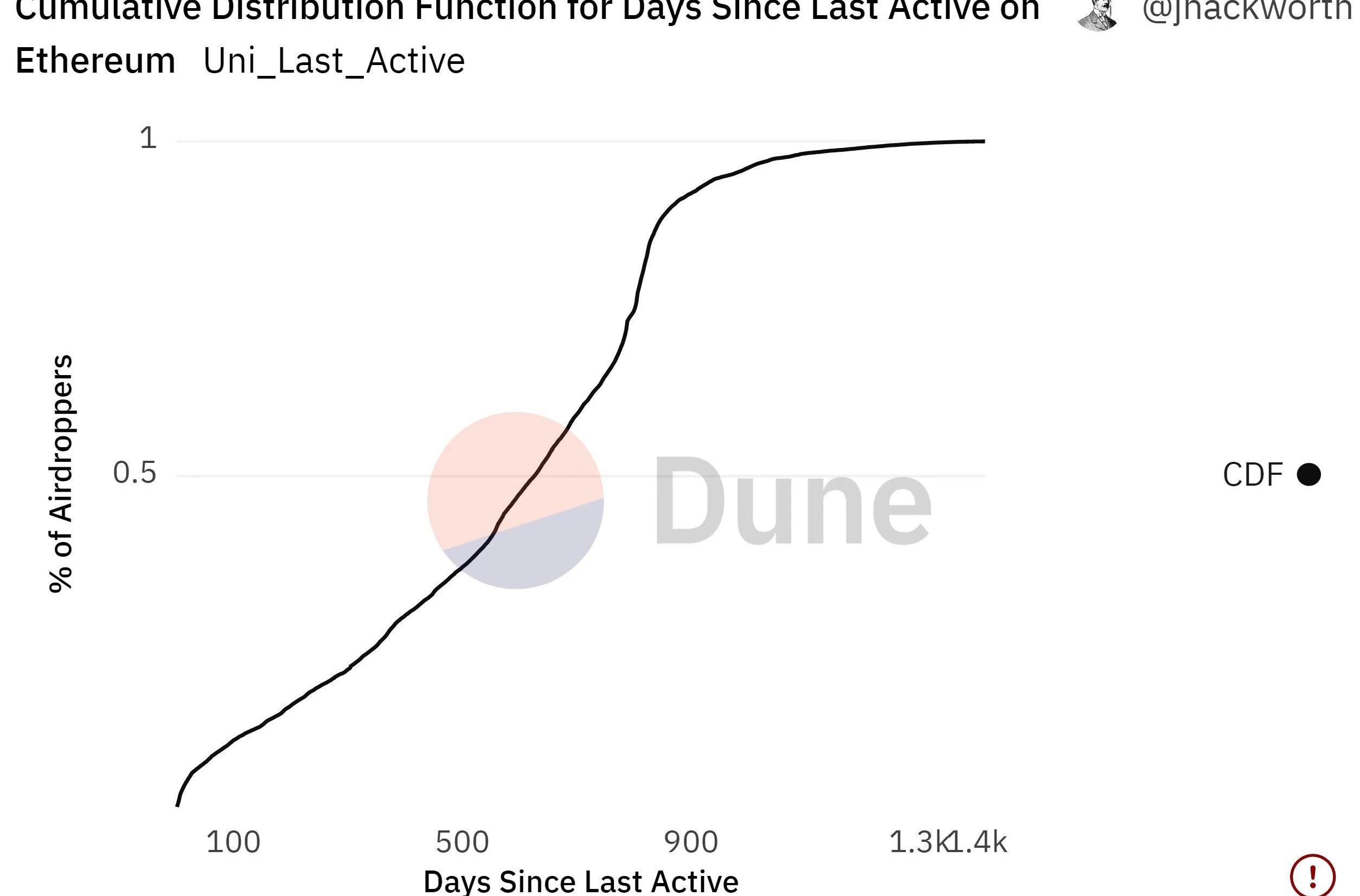

經過進一步分析,這些錢包大多數在以太坊上是不活躍的,有50%在過去610天沒有活躍過。在過去的一年里,只有25%接收UNI的空投者是活躍的。問題似乎不在于如何讓這些收到的空投的錢包投身到Uniswap中做貢獻,而在于如何讓這些錢包在以太坊上保持活躍。

如果這些錢包中的大多數是不活躍的,只有5%的活躍交易者,它們的交易量占了多少呢?令人驚訝的是,空投錢包進行了一些大規模的交易,在不到10%的用戶中占據了15-40%的周交易量。但在2022年8月,情況發生了變化,獲得空投的用戶的總量現在不到4%。

最有可能的原因是揮金如土的巨鯨活動減少了。這些錢包停止活動的確切原因尚不清楚,但根據時間,可能與合并有關。雖然空投似乎并沒有達到用戶的高留存率,但確實與一些早期用戶建立了聯系,并給予了他們獎勵,這些用戶直到今天仍然是核心平臺用戶。通過空投就一定能得到這樣結果嗎?非空投錢包持有UNI的情況如何?

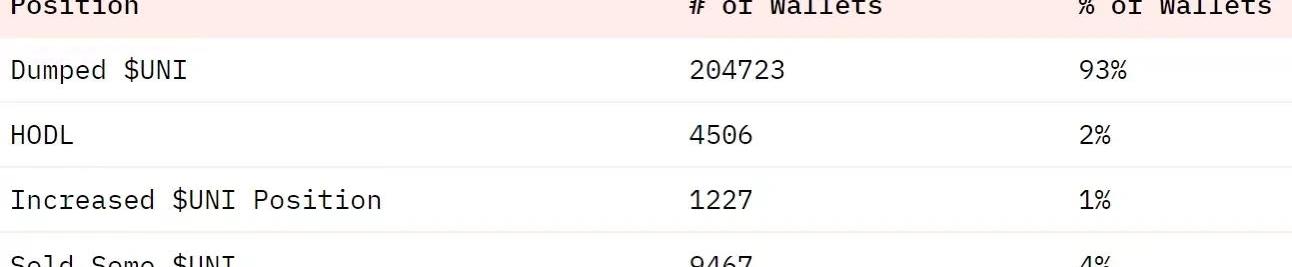

大多數獲得空投但用戶者既沒有持有他們的UNI,也沒有堅持使用協議。他們隨心所欲地拋售。那些接盤的人又是如何與協議交互的?82.5萬多個沒有收到空投的錢包在某個時間點上持有UNI。隨著UNI的價格開始攀升,新的錢包開始瘋狂購買。在2021年5月的高峰期,293萬個新錢包購買了UNI。然而,隨著價格開始下跌,持有代幣的新錢包的數量也在下降。UNI的價格從未反彈。在2022年,每周只有1500-3000個錢包首次購買UNI。

因此,隨著價格下跌,大量加密用戶開始失去興趣。在二級市場上購買UNI的錢包會繼續持有他們的UNI嗎?對大多數人來說,并沒有。74%的人賣掉了所有的UNI。有趣的是,26%的人保留了他們的代幣。

這比空投錢包本身的比例要高得多。這可能是因為二級買家將UNI視為投資,而獲得空投者則將其視為“天上掉下的餡餅”。很多二級買家的投資可能已經浮虧,不愿賣出,希望能堅持到DeFi“藍籌股”的下一輪牛市。獲得UNI空投的用戶參與項目治理的情況

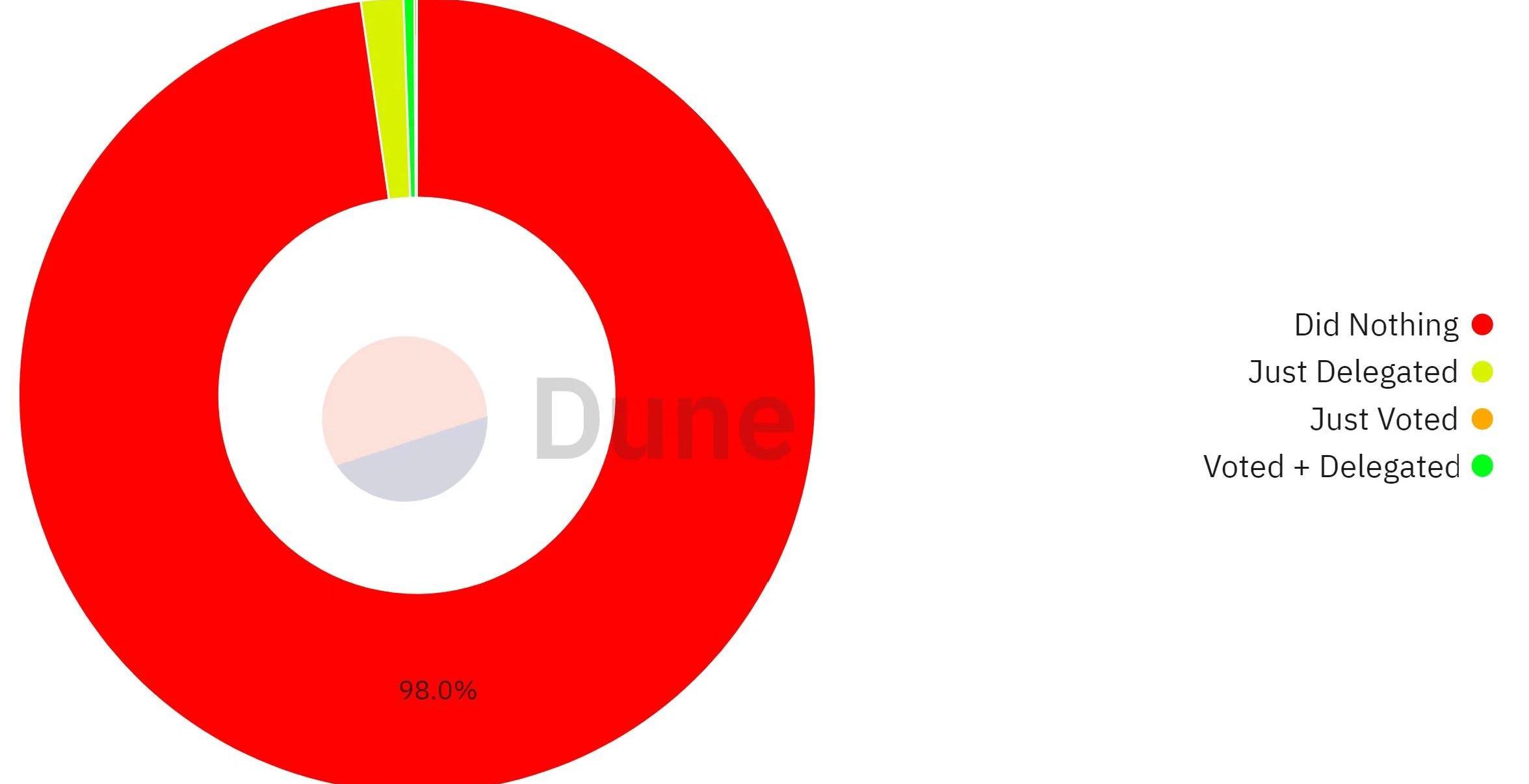

這些代幣的價值到底是什么?有些人將它們稱為“效用代幣”,在本例中,效用是UNI持有者參與協議治理的能力。空投的意圖之一是將協議去中心化,并允許社區建立DEX。讓早期采用者對協議的未來發展方向有一定的把握。通過空投治理的目的成功了嗎?根據數據,近98%的獲得空投的用戶根本沒有參與治理過程。很可能是由于早期已拋售和普遍缺乏興趣。

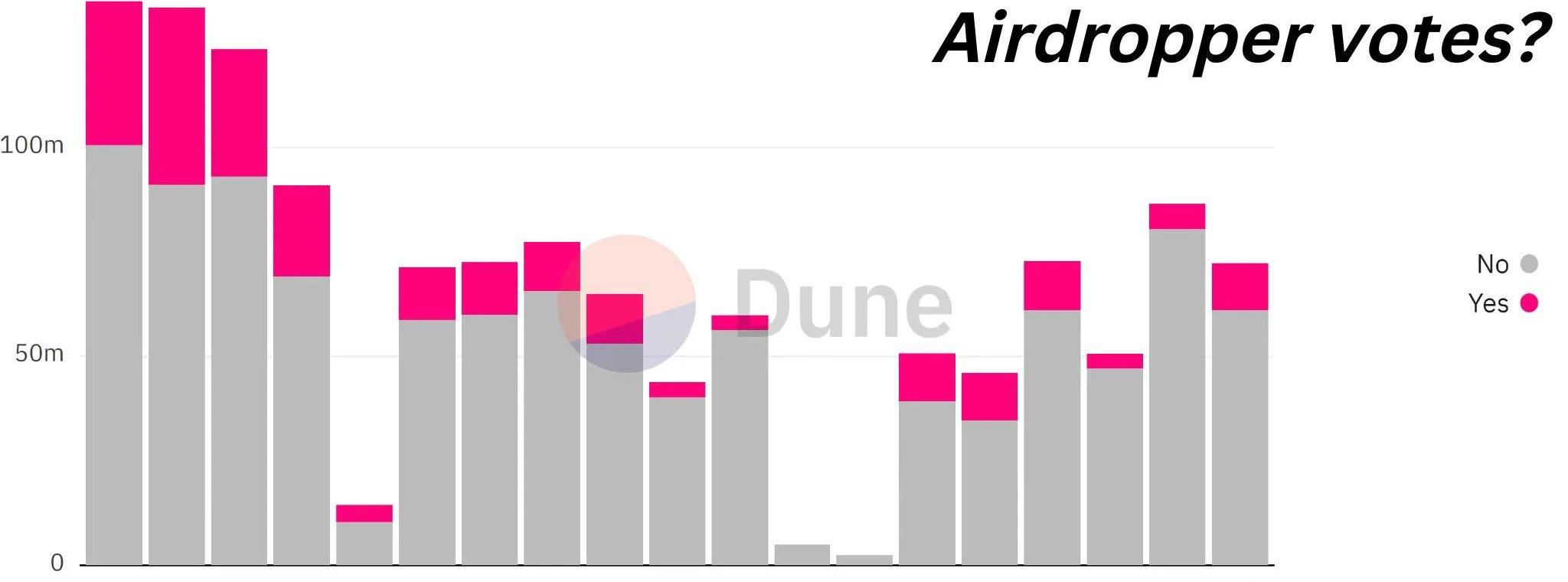

盡管如此,一些獲得空投者仍然參與其中,有時甚至占到總票數的25%。所以一些空投巨鯨中的許多人直接參與了這個項目,散戶則寥寥無幾。

那些沒有收到空投的錢包也表現出相似的參與率。即使是前5000個錢包,也只有15%參與了治理過程。因此,在這種情況下,空投似乎沒有成功地通過鼓勵廣泛的用戶參與治理來“去中心化”協議。然而,它確實將權力分配給了早期杰出用戶,這些用戶被鼓勵參與項目未來的發展。最終不是UNI可以為協議做什么,而是協議代幣可以為用戶做什么。其他項目的空投情況如何?

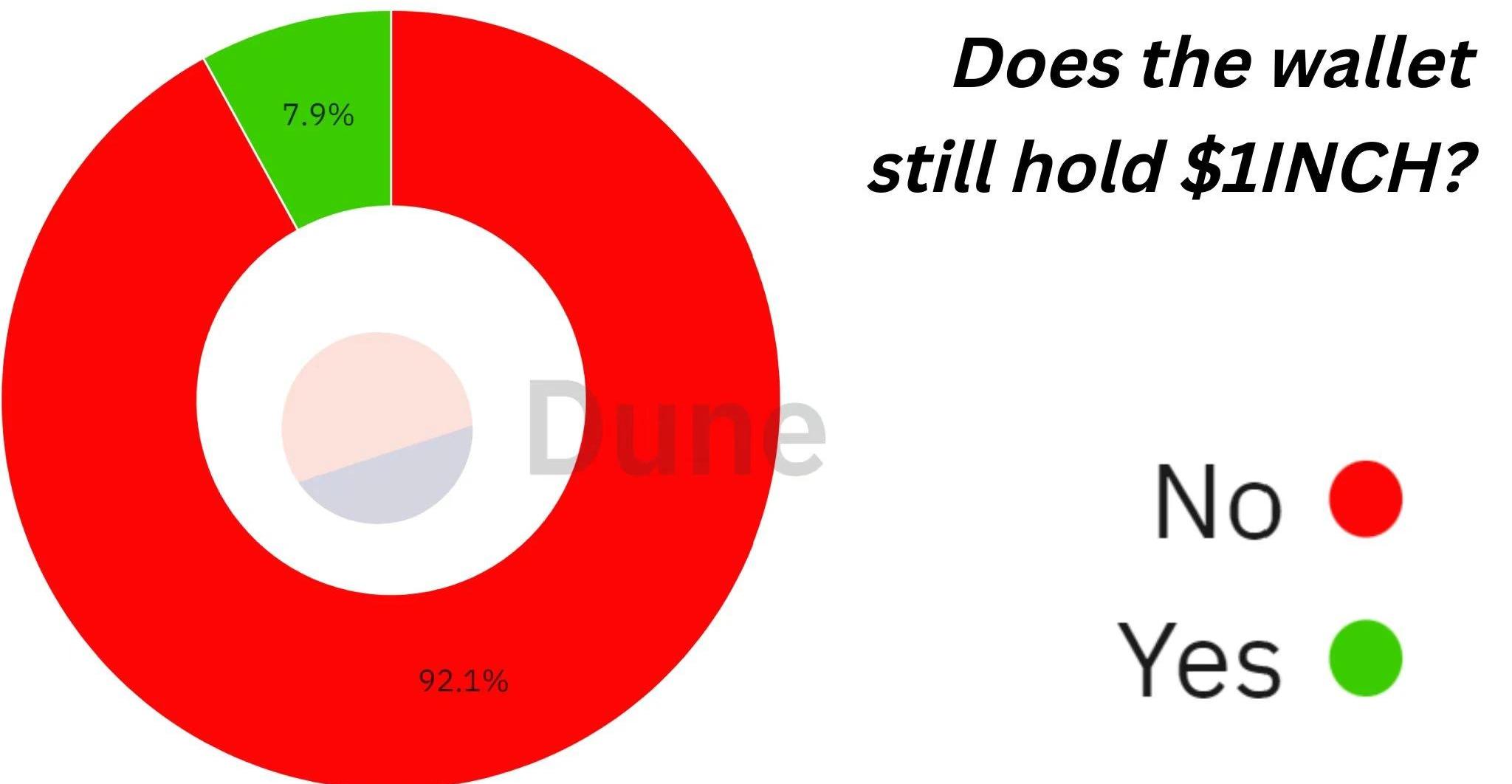

只有7%接收空投的用戶目前持有UNI確實糟糕,但其他項目的空投情況也是如此嗎?在與UNI類似時間段內的空投,似乎也出現類似的結果。例如,只有7.9%的1Inch空投錢包仍然持有代幣。

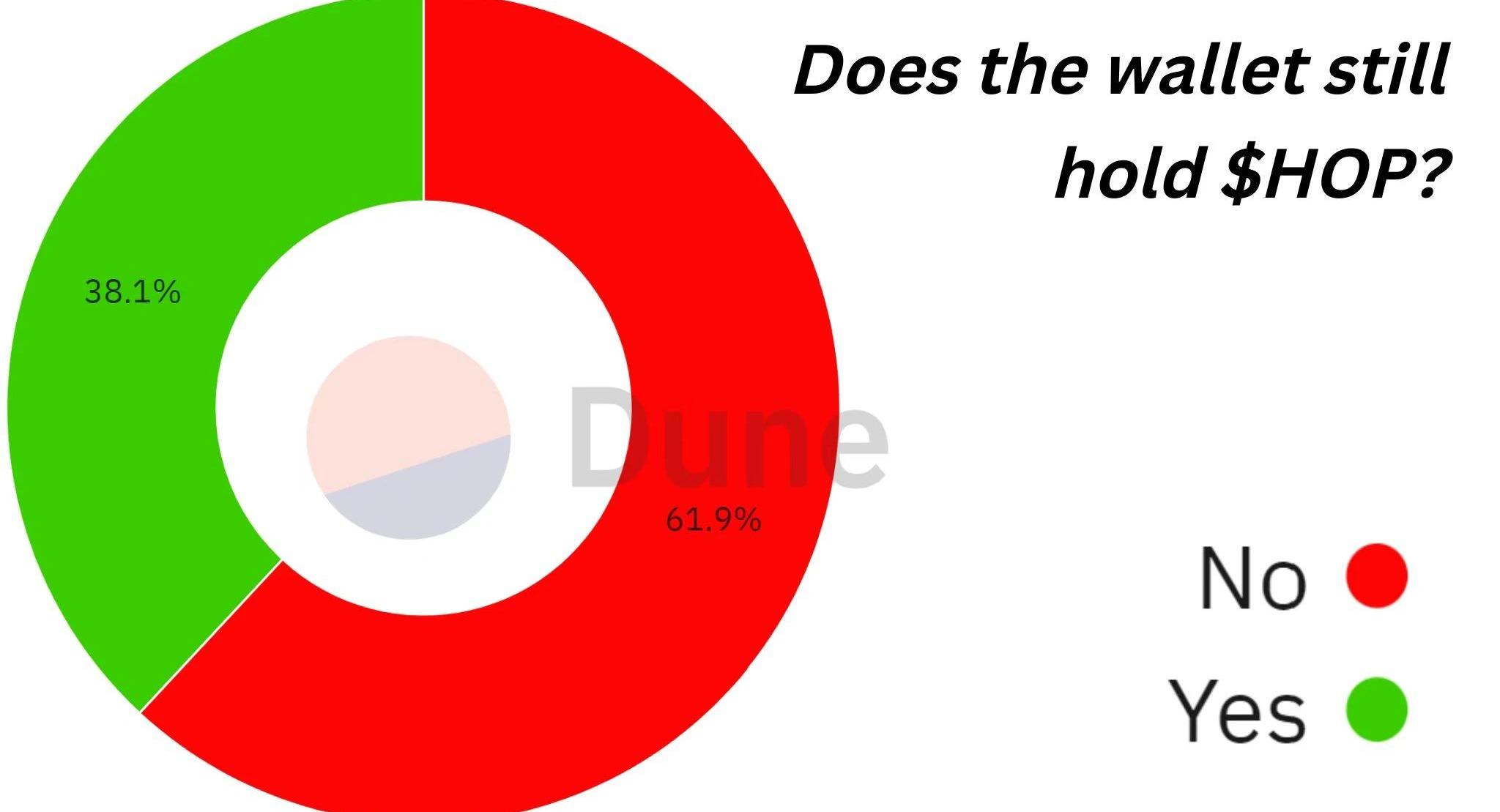

就最近的三次空投而言,情況似乎有所好轉。例如,在HOP空投之后,38.7%的用戶仍然持有代幣。

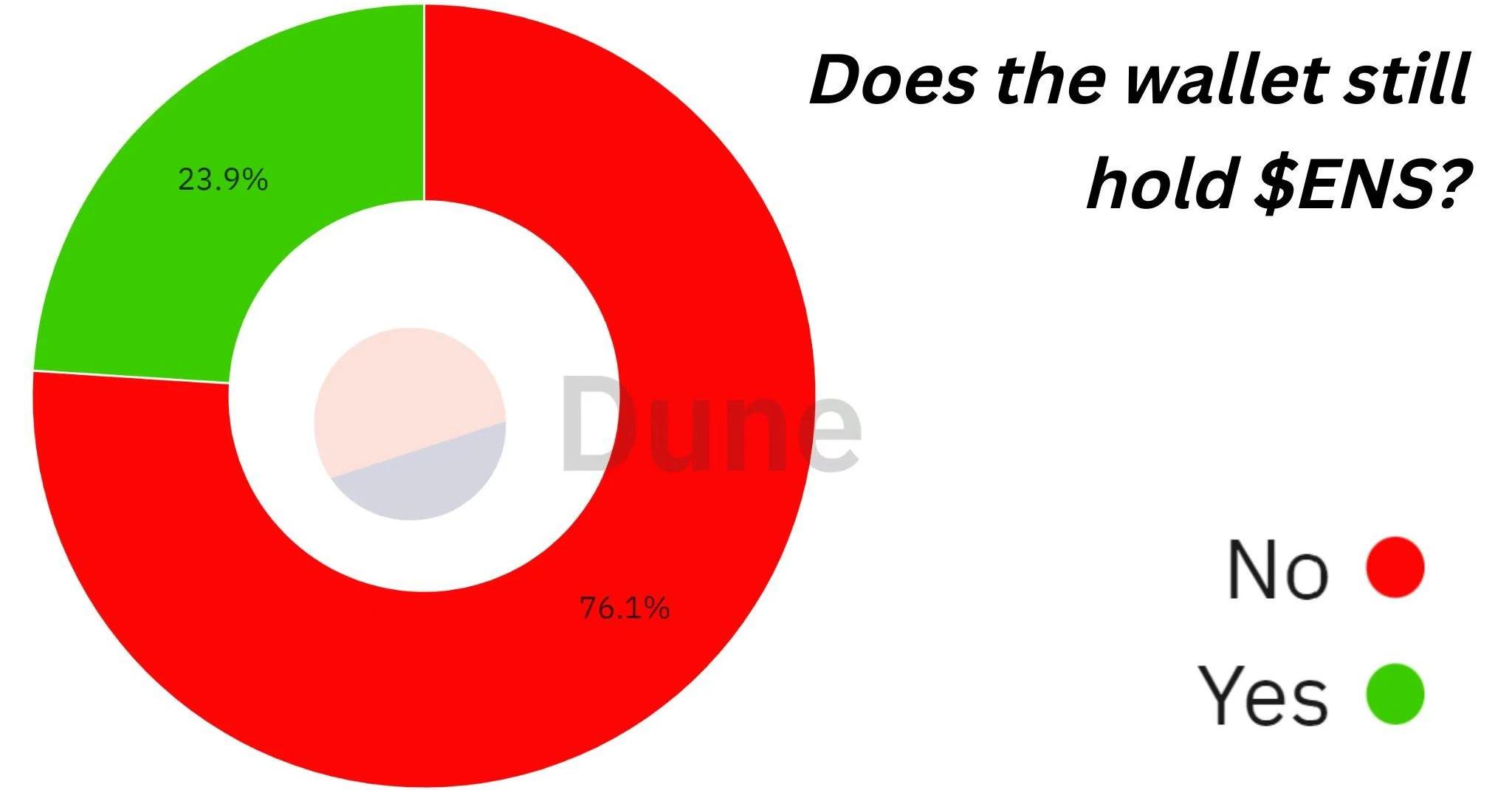

其次是ENS,23.9%的ENS空投仍被持有。因為HOP是最近的空投,所以持有比例更高。

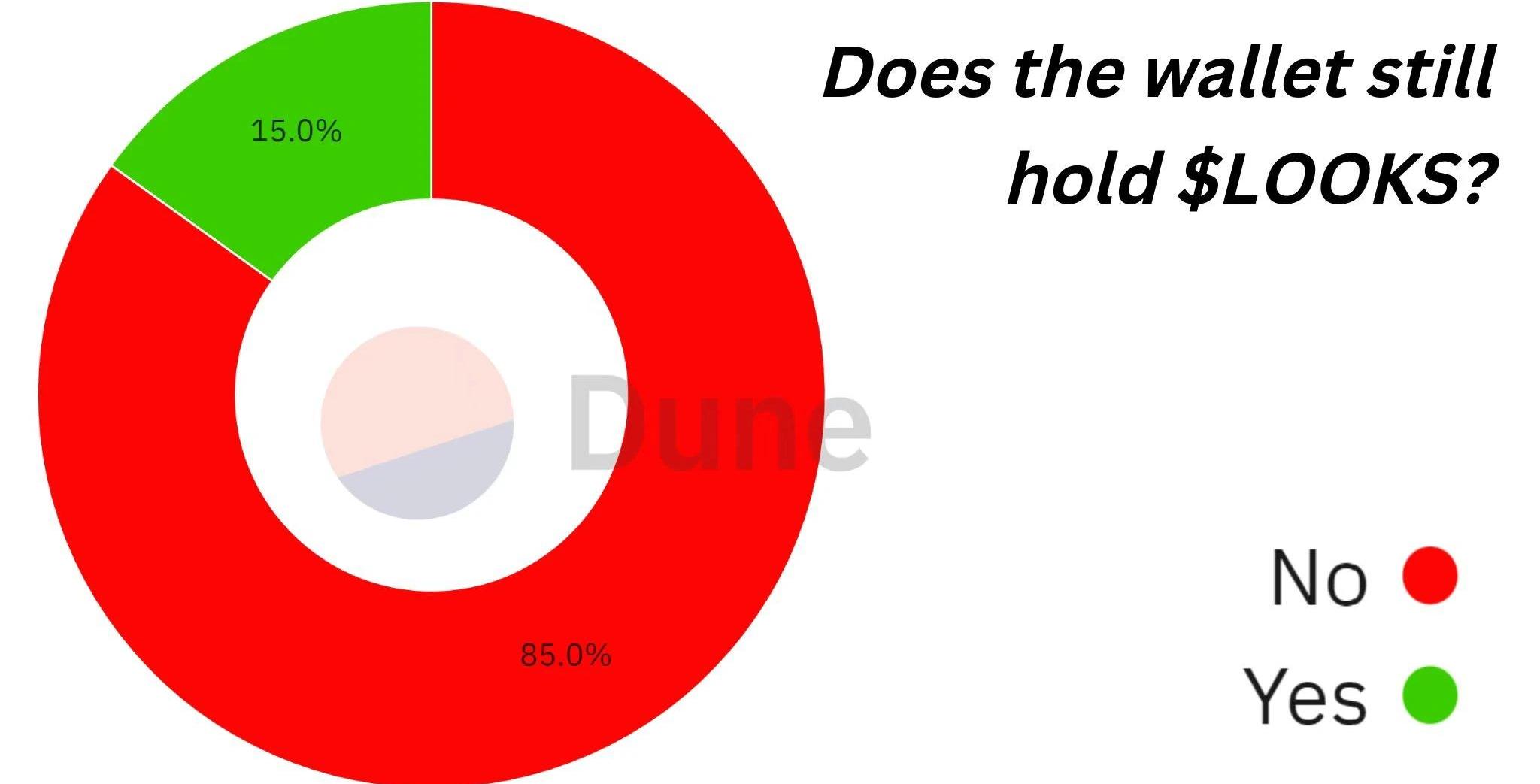

LOOKS提供了高調的質押激勵,最終卻仍出現85%的拋售情況。

雖然其中一些空投方式有所改進,但用戶拋售空投的趨勢仍在繼續。如果在相同的時間軸上進行比較,這些項目的空投用戶留存率實際上可能比Uniswap要低。目前還沒有大量獲得空投的用戶仍持有代幣的例子。這是因為用戶不重視代幣的效用,認為空投只是“免費的錢”嗎?空投系統的缺陷

目前的空投系統是有缺陷的。從營銷的角度來看,空投確實有助于讓更多的用戶使用該協議并在空投后交易代幣。它幫助Uniswap在幾年前打響知名度。當涉及到去中心化,通過分發治理代幣來實現協議的民主化時,似乎根本不起作用。對于UNI和其他大多數用戶,最終選擇出售代幣,根本不參與治理過程。他們在空投后迅速拋售,從收益角度來看,這是一個糟糕的決定。項目方對空投的期望太高了嗎?Uniswap空投是否證明了這一點——大多數人可能只是想要一個工具。一小部分空投錢包仍然在協議治理中發揮著巨大的作用。他們在DEX上積極進行大量交易,在治理方面具有影響力,并代表了代幣的一些最大持有者。但這些玩家大多是巨鯨玩家,他們在所有領域都具有巨大的影響力。如果真正的目標是去中心化治理,那么我們不能將空投稱之為成功。UNI是第一批也是規模最大的空投項目之一,其他空投項目的情況也好不到哪里去。瘋狂的farming和無處不在的女巫攻擊進一步削弱了空投的聲譽,并增加了拋售壓力。每一次空投都為下一次空投提供了寶貴的經驗教訓。隨著鏈上數據的空前透明,這些經驗可供整個社區借鑒。促進協議在當前模式上迭代和改進。不僅幫助項目本身,而且更好地激勵社區參與去中心化和民主治理。

Tags:UNISWAPUniswapEDEGenesis Universe Tokenmswap幣總量uniswap幣為什么漲不起來CEDEX價格

FTX宣布破產的那天,不少人意識到,FTX的暴雷,或許揭開了加密機構們的最后一塊遮羞布。這幾天,受暴雷事件影響,各大交易平臺火急火燎,紛紛進行用戶準備金公開披露,以「自證清白」.

1900/1/1 0:00:00Web3可識別到“網絡中每個人的貢獻”這一特性,為在全球范圍內協調人類活動提供了新的途徑。去中心化無線網絡,以及去中心化地圖,都是去中心化網絡的代表產物.

1900/1/1 0:00:00FTX暴雷事件發生之后,SBF首次公開發聲。11月30日,他與《紐約時報》專欄作家AndrewRossSorkin在DealBook峰會上進行交談,CoinDesk記者NikhileshDe記錄.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐 摘要: -灰度的GBTC和ETHE相對于NAV的負溢價越來越大。-瑞銀表示,這兩家資產管理公司的姐妹公司的問題構成了潛在威脅.

1900/1/1 0:00:00原文來源:ApexFTX成立于2019年,全球用戶超100萬,一度是世界上前三的加密貨幣交易所。今年1月31日,FTX剛以320億美元估值完成4億美元C輪融資,而其代幣FTT市值曾超過千億美元.

1900/1/1 0:00:00BTC/SOL/FTT跌幅對比最近一個月,整個加密世界都籠罩在FTX/Alameda暴雷事件的陰云之下,首先是各個公鏈生態下的DeFi、NFT等板塊無一幸免,都遭受了不同程度的波及并迎來下跌.

1900/1/1 0:00:00