BTC/HKD+1.05%

BTC/HKD+1.05% ETH/HKD+2.12%

ETH/HKD+2.12% LTC/HKD+1.21%

LTC/HKD+1.21% ADA/HKD+1.74%

ADA/HKD+1.74% SOL/HKD+1.2%

SOL/HKD+1.2% XRP/HKD+1.09%

XRP/HKD+1.09%DAI、LUSD、sUSD和FRAX等債務支持的穩定幣是DeFi中被動收益的來源。用戶可以從此類資產的高杠桿頭寸中受益。如果對USDC等其他穩定幣進行杠桿操作,則用戶的清算風險被認為很小的。因此,借貸市場受益于向此類用戶提供高杠桿,但如果抵押品穩定幣失去掛鉤,則可能面臨壞賬的風險。這樣的壞賬可以通過設置適當的清算閾值(又稱LTV)來緩解,該閾值將使平臺能夠在抵押品被解除掛鉤時正確清算抵押品。但同時,它也會限制用戶可以使用的杠桿。在本文中,我們提出了一個數學模型來推理穩定抵押資產的清算閾值。我們提出的框架假設了已經存在一個數學模型來解釋波動資產的清算閾值。因此,這個新的框架可以應用于任何現有的壓力測試環境。本文提出了用于設置Gearbox杠桿協議的模型,并將重點放在以穩定幣抵押品借入USDC的場景。雙降落傘模型

OpenSea Pro集成數據可視化工具Bubblemaps:金色財經報道,OpenSea Pro宣布已集成數據可視化工具Bubblemaps,允許用戶查看某一系列的前150名巨鯨持有者之間的可視化關系,繼而更輕松地跟蹤持有者的行為并提高項目的整體透明度。[2023/5/5 14:43:37]

LUSD穩定幣相當優雅,因為它由單一抵押品支持,它有一個內置機制,用戶的壞賬在所有借款人之間社會化。因此,我們使用LUSD來演示我們的框架,但在分析DAI和sUSD時,也有類似的原則。雙降落傘模型(DPM)旨在模擬永久價格脫鉤所導致的壞賬,它忽略了由于流動性不足而發生的臨時脫鉤。在這樣的設置中,LUSD的價格只受其支持的ETH百分比的影響,因此我們可以將一個擁有LUSD抵押品和USDC債務的用戶頭寸視為事實上的抵押資產是ETH的頭寸(債務仍然是USDC)。Liquity(運行LUSD的協議)和借貸市場(在我們的例子中是Gearbox)都將試圖防止壞賬的積累。如下圖所示,隨著ETH價格的下降,第一道緩解線將被激活,Liquity將試圖防止壞賬在LUSD系統中積累。當Liquity的嘗試失敗,并且ETH價格繼續下降,那么LUSD系統的壞賬將降低LUSD本身的價格,這時Gearbox系統將會介入,并試圖在自己的平臺上減少壞賬。

報告:預計區塊鏈零售市場規模2028年將達到2.0828億美元:金色財經報道,Fortune Business Insights在一份報告中指出,2020年全球區塊鏈零售市場規模為1.268億美元,預計將從2021年的1.722億美元增長到2028年的2.0828億美元,在2021-2028年期間的CAGR為42.8%。對簡化業務流程日益增長的需求推動了市場增長。

分析師認為,零售和供應鏈等終端用戶對該產品的需求激增,預計將引導區塊鏈零售解決方案的需求。[2023/3/7 12:47:31]

在雙降落傘的類比中,第一個降落傘是Liquity,它的強度取決于它目前擁有的ETH支持。第二個降落傘是Gearbox,它的強度來源于配置的清算閾值,越低的閾值保護就越強。特別是,當ETH與LUSD的支持比例足夠高時,第二個降落傘可以退化并設置為100%。正式框架

研究:60%的北美人在沒有做盡職調查的情況下投資于加密貨幣:金色財經報道,根據Bybit和Toluna的研究,64%的北美人在投資加密貨幣前花不到兩個小時或根本不做研究。近50%的北美受訪者承認,在評估了短短幾個小時的利弊之后,就成為了HODLers,而15%的人說他們完全依靠社交媒體和朋友的建議。

年輕一代比年長者更容易忽視盡職調查的過程。33%的X一代和47%的Boomers在投資一個加密貨幣項目之前至少要花幾天時間。[2023/1/22 11:25:24]

形式上,我們將LUSD系統視為一個單一用戶,擁有X數量的ETH抵押品和Y數量的LUSD債務。我們對LUSD系統進行壓力測試,以找到預期風險值/壞賬金額,這可以在任何標準的壓力測試環境中完成。然后設置Gearbox的清算閾值,以補償LUSD系統中的壞賬。例如,如果LUSD系統中的預期風險值是LUSD供應的15%,那么Gearbox將設置85%的清算閾值。我們注意到,在正常情況下,LUSD的風險值預計為0%。價格波動

BitMEX創始人:比特幣和以太坊分別在2萬美元和1000美元存在巨大拋售壓力:6月14日消息,BitMEX創始人Arthur Hayes發推稱,由于大量交易者在做空看跌期權,它們必須賣出現貨以對沖Delta,當行權價接近的時候,補齊對沖頭寸將導致大量拋壓出現。Arthur Hayes認為,一旦比特幣跌破20000美元、以太坊跌破1000美元,由于交易者的對沖,現貨市場將面臨壓力;而部分場外交易商將由于無法正確對沖而倒閉。[2022/6/14 4:25:12]

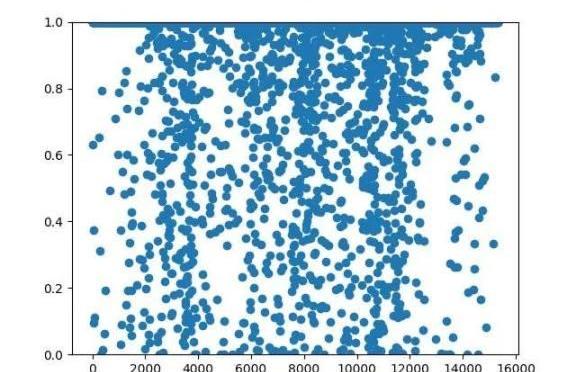

大多數去中心化的穩定幣都沒有物理機制來強制它們精確地以1美元的價格交易。相反,它們在1美元左右波動,波動性與對應的DEX流動性(通常是CurveFinance的流動性)相關。這些穩定幣中的大多數即使在高于或低于掛鉤時也不受無風險套利的影響。然而,人們可能希望價格反彈到1。通過檢查1小時的短期時間段,我們觀察到這些資產的交易量是相當片面的。如下圖顯示,當將FRAX交易的CurveFinance交易量分解為1小時窗口時,(交易量加權)平均超過90%的交易量是單邊的。

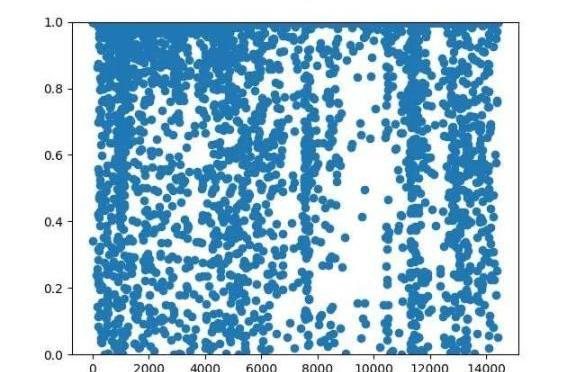

也就是說,由于幾乎完全由FRAX協議本身擁有的大量Curve流動性,使得FRAX保持了完美的掛鉤。但LUSD的情況并非如此,它每小時的單邊交易量更少,但遭受著幾乎永久性的向上脫鉤。

最后,就單邊交易而言,sUSD是最平衡的,但基本上仍然是單邊交易。

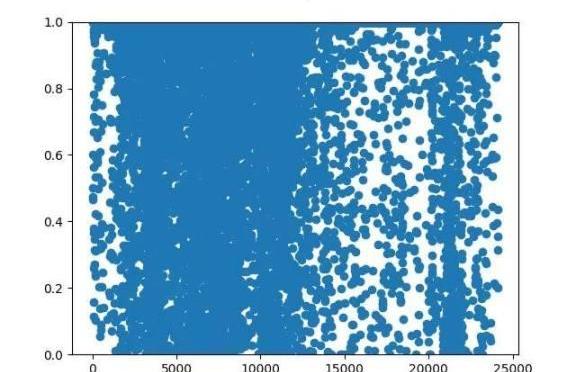

因此,我們也考慮了DEX流動性相對于USDC的穩定,并假設反向的有機交易量不會減輕級聯清算。也就是說,只要穩定幣是有償付能力的,資產的波動性就會保持在較低的水平,因此,預計清算相對較少。正式框架

為了安全起見,我們模擬了這樣一種情況:Gearbox的所有穩定抵押品在一天內被清算,每次清算后沒有任何價格恢復。分類

原始資產

對于sUSD和LUSD等原始資產,我們根據雙降落傘模型和價格波動模型進行模擬,并將清算閾值設置為這兩個建議中的最小值。CurveLP代幣

CurveLP代幣,例如LUSD/3crvLP代幣是特殊的,因為它們的價格高于USDC價格(1美元)。這是由于他們在價格預測方面的技術限制。因此,我們在LP代幣中得到特殊情況,如LUSD/3crv,其中,只要有償付能力,LUSD可以贖回0.99美元的ETH,并且由于其不完美的預言機會將價格限制為1美元,我們得到該資產不受價格波動約束,因此其DEX流動性可以忽略不計。另一方面,將資產存入Curve系統會帶來額外的智能合約風險。這種風險可以通過向用戶收取更高的費用來減輕。在任何情況下,Curve智能合約都經過了嚴格的測試,被認為風險較低。算法穩定幣

FRAX穩定幣也部分由其FXS治理代幣支持,每當失去一些支持時就鑄造FXS治理代幣。在這種情況下,我們可以應用以FXS作為抵押資產的DPM。然而,由于FRAX與USDC相比有協議并擁有流動性,這種流動性也將被視為是FXS流動性。原地址

導言 推特作為社交巨頭終于花落馬斯克之手,開啟了Web2社交平臺向Web3社交協議的進化之旅,在一系列大刀闊斧的改革進程下,我們依稀可以窺見未來的大致方向:引入更多的區塊鏈技術.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐 摘要: -總部位于倫敦和巴黎的加密風險投資機構LeadBlockPartners表示已經完成一支新基金首關,目標募集金額為1.5億美元.

1900/1/1 0:00:00以太坊的兩個基礎:區塊提議和MEV-Boost什么是區塊提議者?什么是MEV-Boost,為什么它對今天的以太坊如此重要?為什么我們需要長期的解決方案.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐 摘要: -據報道,FTX創始人SBF的資產估計從本周早些時候的160億美元跌至幾乎為零。-這家加密貨幣交易所面臨流動性緊縮,并被指濫用客戶資金以彌補交易損失.

1900/1/1 0:00:00FTX崩盤給整個加密行業帶來了巨大的沖擊,同時經歷過這件事之后,也使得我對加密行業的看法產生了永久性的改變.

1900/1/1 0:00:00去中心化穩定幣賽道市場廣闊,但大都“創業未半,而中道崩阻”,曾經數百億美元市值的LUNA和UST也在短時間內歸零。如今,坐擁37億美金TVL的Curve也開始加入競爭.

1900/1/1 0:00:00