BTC/HKD+0.18%

BTC/HKD+0.18% ETH/HKD+1.94%

ETH/HKD+1.94% LTC/HKD+5.78%

LTC/HKD+5.78% ADA/HKD+0.05%

ADA/HKD+0.05% SOL/HKD+0.73%

SOL/HKD+0.73% XRP/HKD+0.48%

XRP/HKD+0.48%原作者:TheEvolutionofDAOs在過去的幾個世紀里,被雇傭者一直在過時的公司結構下采用自上而下的方法進行協調,在這種結構中,由一個決策者或一組集中的決策者來指導資源,包括勞動力和資本,以實現一個目標。近百年來,企業、公司和事務所的數量有了巨大的增長。一些經濟學家長期關注這些增長。諾貝爾獎的經濟學家羅納德-科斯將其學術生涯的大部分時間用于研究公司的結構和它們存在的原因。羅納德在產權和與勞動力簽訂合同交易成本、及管理資源方面的研究有助于幫助我們理解公司存在的原因。羅納德的想法側重于集中決策對公司的好處,但其他科學家認為,從理論上講,更分散的方法可能是有益的。區塊鏈技術的出現引入了一種更好的方式來組織我們自己所在的社會和專業活動。據BrainNewar2022年6月的一份報告,這已被證明是成功的:“目前有超過4,000個活躍的DAO,市值約為200億美元”.令人印象深刻的DAO增長證實了以去中心化方式協調人機交互的必要性。DAO正在重構投資、公司、社交俱樂部、、教育等之間的協調!我們可以成為這個進化過程的一部分,并通過支持這個進化過程獲得先發優勢。因此,本文將對DAO的不同發展階段和關鍵分析指標進行探討。DAO的發展階段

每個人都曾以某種方式成為DAO的一部分。一個組織的每一個既得利益者,對一種社區的自發支持,以及一群人的自愿互動都有DAO的元素。然而,區塊鏈技術的出現為更好地管理和組織這種人類參與提供了一種有效的方式。CointelegraphResearch確定了DAO演變的三個時代,其中DAO1.0是前數字革命和比特幣,DAO2.0是區塊鏈智能合約的出現,DAO3.0是DAO基礎設施的爆炸式增長。DAO1.0

dFuture發布DAO建設草案,進一步加強項目去中心化屬性:據官方消息,去中心化合約交易所 dFuture DAO治理第一階段今日正式啟動 ,dFuture計劃分三個階段逐步實現完全的社區治理。第一階段由社區成員提出提案草案,團隊篩選出合理提案,進行DAO投票。

根據草案內容,投票權來源于在dFuture平臺抵押的DFT,按照1DFT對應1票進行計票,投票結束后一周可解鎖贖回DFT。dFuture是由社區發起的去中心化合約項目,目前已上線運行五個多月,完成交易金額約200億美元,本次DAO的啟動,將進一步讓社區深入參與到項目的運行中,逐漸向自組織、自發治理、自行進化的社區化合約交易平臺演進。[2021/8/6 1:38:55]

DAO1.0的概念始于半個多世紀前,通過互聯網連接家居的想法而發展。1997年,WernerDilger在期刊上寫了一篇關于智能家居的文章,該智能家居將作為物聯網的一部分集成,稱之為分散式自治組織。這個時間段是在區塊鏈技術產生之前,可以稱為DAO1.0。被稱為DAO進化的開始。中本聰于2009年1月3日發布了比特幣白皮書并開采了創世塊。比特幣網絡當時被認為是區塊鏈驅動的DAO的第一個例子。比特幣曾被認為是一個DAO,因為大多數網絡參與者從未見過,網絡通過社區協議發展,要求礦工和節點發出支持信號。然而,按照今天的標準,比特幣不再被認為是一個DAO,因為它是第一代區塊鏈,不具備智能合約能力。注:智能合約允許各方達成無信任協議,這意味著你不必依賴第三方--個人、銀行、政府等--來獎勵遵守或懲罰違反合約的行為。DAO2.0

KeeperDAO 協議儲備金與 Kyber 代幣完成互換:據官方消息,鏈上流動性承銷商 KeeperDAO 宣布其儲備資金已完成了將 534 個原生代幣 ROOK 和 50 萬 USDC 置換為 50 萬枚 Kyber 網絡原生代幣 KNC 的交易。[2021/1/25 13:27:40]

在2013-2014年之間發表了多份白皮書,包括Ethereum的白皮書,解釋了如何通過智能合約的應用來改善比特幣的承諾。但Dash網絡是邁向DAO2.0的第一個推動者。DAO2.0特別是在加入Dash的治理機制和智能合約后,隨著下一階段的區塊鏈協議,如Ethereum、EOS和Tezos的出現而誕生。Dash是比特幣的一個分支,是第一個擁有自籌資金、自治協議的加密貨幣DAO。Dash于2015年推出其兩層主節點網絡,開創了區塊鏈去中心化治理的先河,迄今為止,它仍然是業界運行時間最長的DAO。這標志著DAO2.0進入了下一個時代。這允許在去中心化應用程序(DApp)中實現更多的去中心化和更廣泛的采用。智能合約成為DAO2.0的差異化因素。它以支持DAO運行所需的不同功能的方式支持投票、提議、簽名和委托代幣。去中心化應用程序使用智能合約功能允許DAO成員執行不同的協調活動。DAO3.0

MakerDAO創始人:貸款平臺的Dai存款代幣將成為Maker最具擴展性抵押品:9月25日,MakerDAO創始人Rune Christensen連發數十條推文表示,cDai和aDai作為Maker的抵押品,Maker可以直接擴展對Compound和Aave的信貸額度和貸款,將新產生的Dai注入DeFi經濟并擴大Dai的供應。這意味著Maker可以通過Compound和Aave以及未來類似平臺的創新和用戶群來擴展規模,同時獲得可觀的回報并享受Compound和Aave為存戶提供的保護。也意味著Maker可以受益于尚未完成的附帶抵押。這有點類似于從商業銀行借錢,然后該商業銀行從中央銀行獲取資金,以便能夠提供更大的貸款和更好的利率。也許幾年后,cDai和aDai的交叉債務上限將達到10億美元。我絕對樂觀地認為,從長遠來看,頂級貸款平臺的Dai存款代幣將成為Maker中最具擴展性的抵押品類型。[2020/9/25]

DAO3.0是由TheDAO的黑客事件引發的。TheDAO是2016年5月建立在以太坊區塊鏈之上的第一個DAO實體。TheDAO的倒下成為整個加密貨幣和DAO領域的一個警示性學習時刻。當不同的以DeFi為重點的DAO以其多種形式被創建時,其他項目開始致力于制作基礎設施和工具應用,這將為DAO的爆炸式增長鋪平道路,催生DAO3.0時代。一些構建的工具使資金管理更容易,投票和提案的成本更低,或者使DAO的整個啟動和操作變得如此簡單,以至于不需要知道如何編碼就可以完成。據Cointelegraph報道,從2019年到2020年,活躍的DAO增加了660%。這一時期見證了DAO的大規模擴散,它們從專注于DeFi擴展到藝術、社交活動、、NFT、游戲等領域。這標志著DAO3.0的開始。從2021年5月的700個DAO激增到2022年年中的4,000多個活躍的DAO就可以看出,DAO繼續保持積極勢頭。關鍵DAO指標

MakerDAO結束MKR代幣拍賣,共2.1萬MKR以530萬Dai的價格被售出:MakerDAO的MKR代幣拍賣已經結束Dune Analytics數據顯示,共有2.1萬MKR代幣以530萬Dai的價格售出,每枚MKR的出價在220到300Dai之間,接近市價,由于某些不可知原因,出現了一筆出價3090Dai購買MKR的交易。[2020/3/31]

可用的DAO數據/指標與DAO本身一樣多種多樣。因此,這篇文章旨在提供與DAO的運營、采用和演變密切相關的傳統指標的數據。此處提供的指標包括:DAO區塊鏈DAO參與度國庫分析DAO中的VC投資主流的DAO區塊鏈

以太坊仍然是DAO最常用的Layer1區塊鏈。在市值排名前100的治理令牌中,有83個DAO主要建立在以太坊生態系統。這可以歸因于建立在市值第二大加密貨幣之上的巨大網絡效應。Aragon是一個協議,通過治理插件和使用以太坊區塊鏈的簡單用戶界面,使DAO的創建變得簡單,它在很大程度上促進了DAO的發展。Aragon通過消除編碼的麻煩,加速了DAO作為DAO構建者的全球組織解決方案的發展。這也進一步促進了以太坊區塊鏈在構建DAO方面的大規模采用。圖1顯示了最常見的DAO區塊鏈協議生態系統

聲音 | MakerDAO創始人:在推動價值方面,ETH是Dai生態系統中最穩定的選擇:MakerDAO創始人Rune Christensen最近接受采訪時表示“比特幣在某種程度上完全依賴于集中的基礎設施,只有相對較少的幾個集中的交易所,主要來自中國和美國。但由于比特幣的集中基礎設施實際上是多樣化的,所以它是完全去中心化的的。這也是我們Dai必須實現的目標。”在談到代幣的抵押品時,Christensen強調,盡管該公司打算在不久的將來找到可行的選擇,但在推動價值方面,ETH是Dai生態系統中最穩定的選擇。他進一步設想,在將BTC遷移到以太坊區塊鏈之后,用比特幣支持Dai。(ambcrypto)[2019/11/19]

DAO的區塊鏈協議生態系統DAO參與

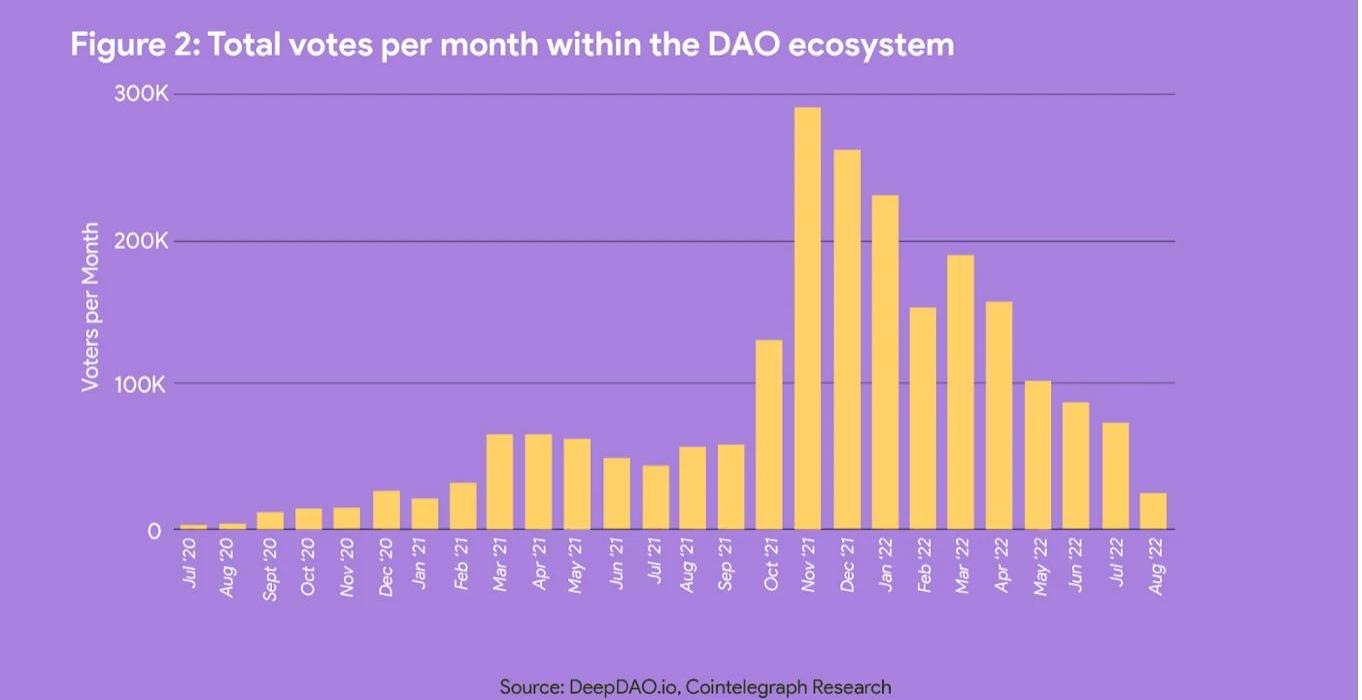

過去幾個月DAO數量的驚人增長并沒有給我們任何關于它們內部活動的信息。來自CointelegraphResearch的圖2顯示了DeepDAO跟蹤的DAO空間中每日活躍的選民數量。

DAO投票參與盡管一個選民可能活躍在不同的DAO中,但它仍然清楚地講述了DAO活躍度的興衰。從圖表中,我們可以清楚地看到活躍的DAO選民數量下降到去年初的水平,盡管截至2021年底這一水平有驚人的增長。這并不表明DAO的增長即將結束。它清楚地表明,由于加密貨幣領域的市場低迷,參與者對DAO的興趣正在減弱。盡管如此,這很可能會導致一個整合,即DAO組織需要對用戶和客戶有一個明確的價值主張,然后生存下去。財庫分析

每個DAO的財庫都由存儲在DAO錢包中的所有資產組成。財庫被定義為DAO自行決定的資產--即完全受控的鏈上資金。另外,我們可以通過包括額外的錢包來衡量一個DAO的國庫的價值,這些錢包可能不會被DAO免費使用。此類錢包可以包含獎勵費用或質押賬戶。這很重要,因為國債持有總量與流動性之間可能會出現差異。根據OpenOrgs.info的數據,截至2022年9月20日,GnosisDAO的總資金為11.4億美元,但流動資金只有2.34億美元。下表更詳細地展示了10個DAO的資金構成。

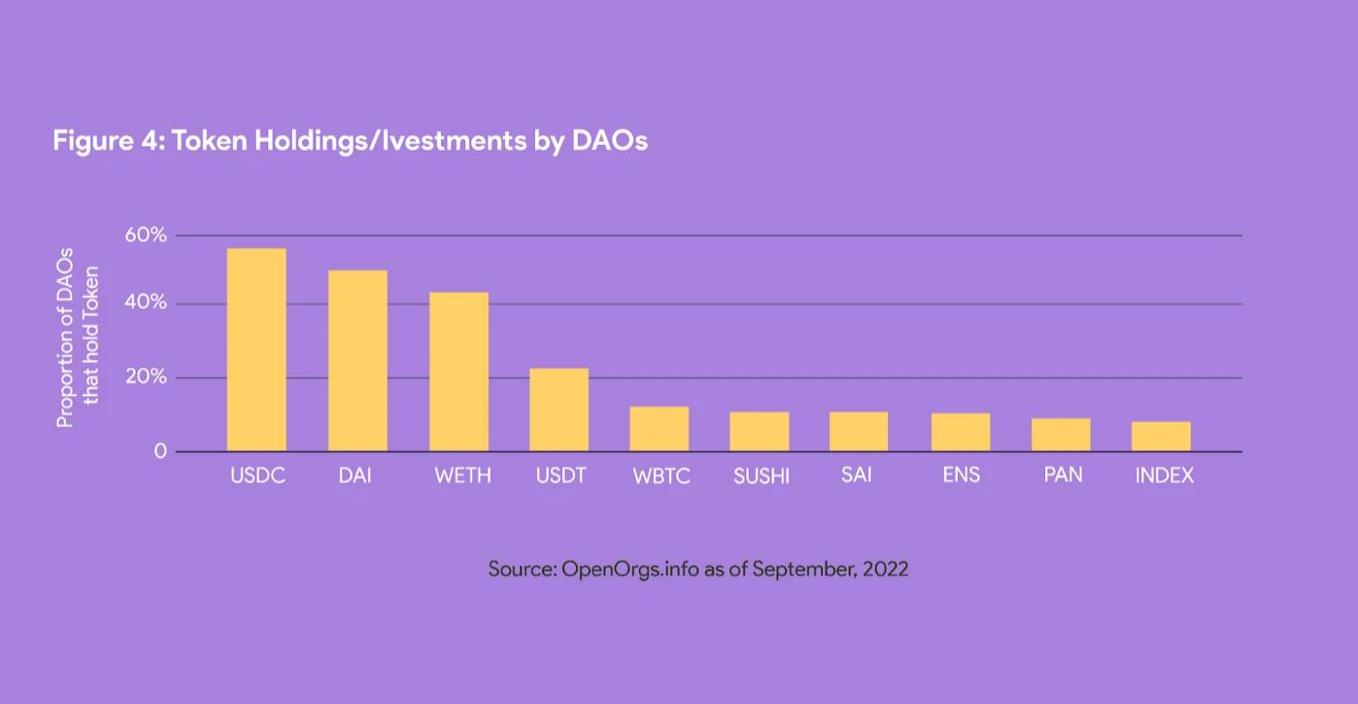

DAO的流動性DAO還投資于其他項目并將其資產作為其資產負債表的一部分。許多DAO持有穩定幣USDC、DAI和USDT,其中包裹的以太幣(WETH)作為他們的主要非穩定資產。圖4顯示了DAO作為其持有的一部分投資的資產。

DAO的代幣持有和投資DAO中的VC投資

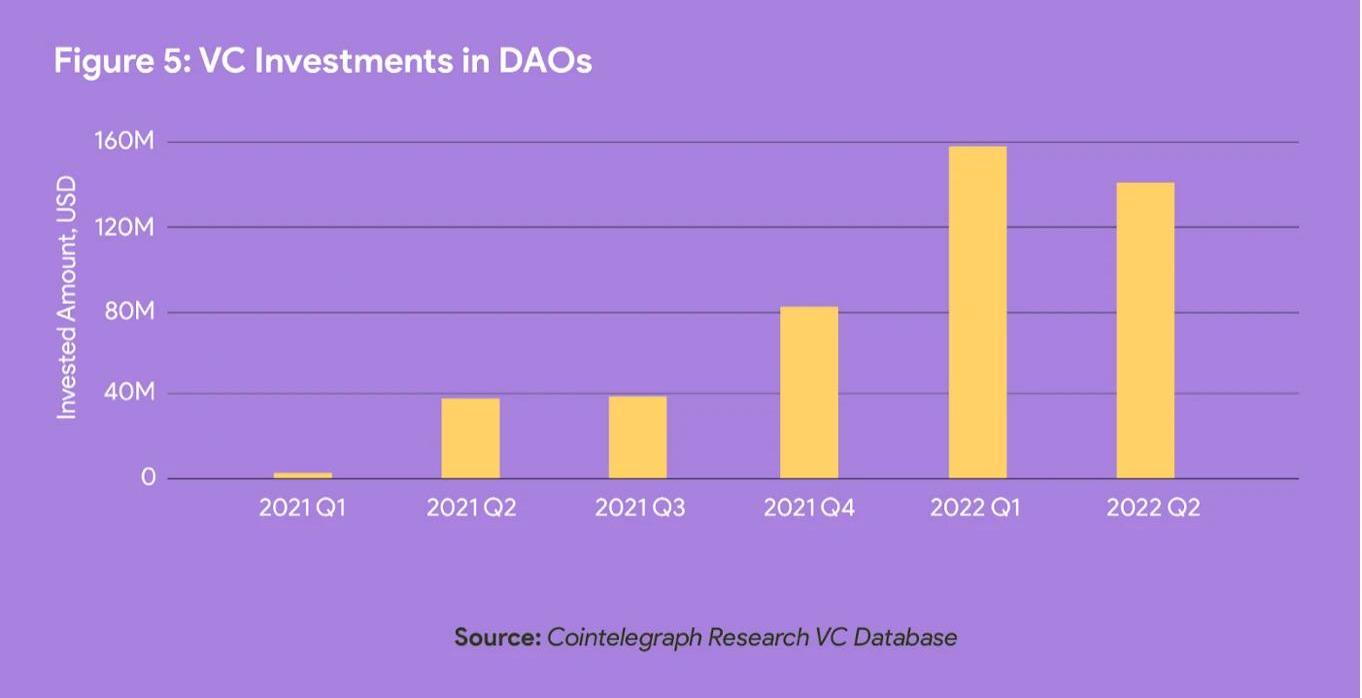

DAO的風險投資(VC)方面有兩個組成部分:VC對DAO的投資和VCDAO本身。自2021年以來,參與資助DAO項目的風險資本一直在增加,經常與宏觀經濟和加密貨幣市場周期相吻合。據報道,風險投資在2022年第一季度達到了超過1.6億美元的局部峰值。

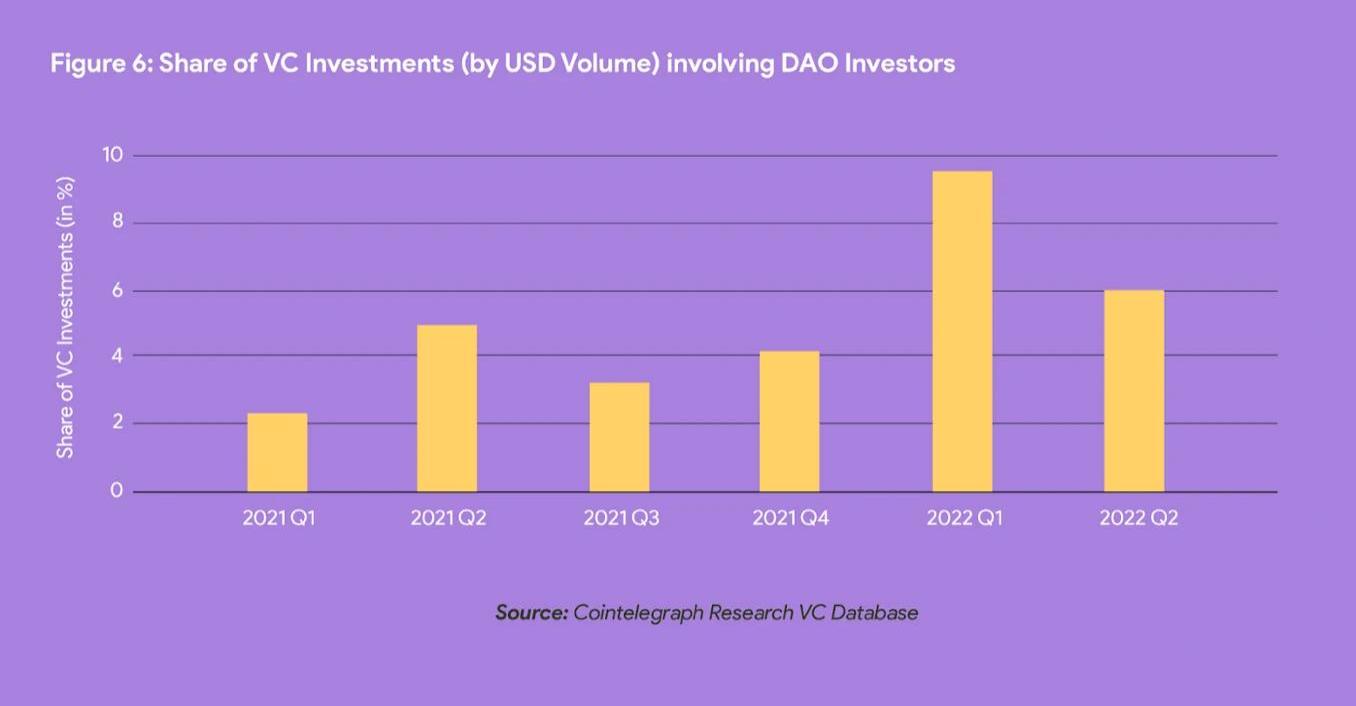

DAO中的VC投資VC參與DAO可以歸因于DAO的可塑性以及它們如何輕松形成并專注于不同的目標。風險投資家將它們視為獲得投資回報的潛在良好工具,即使它們比其他加密投資工具承擔更高的風險。DAO是VC對另一個項目的投資,在2022年第一季度約占所有VC投資的9%,并在第二季度下降到不到6%。這與傳統金融機構和風險投資公司的當前趨勢一致。

風險投資份額此外,一些DAO甚至投資于其他DAO。應該指出的是,投資DAO可以從世界各地收集信息,可能比傳統系統更好更快,傳統系統可能比DAO成員更晚了解特定行業的趨勢或變化。這為DAO提供了一個優勢。

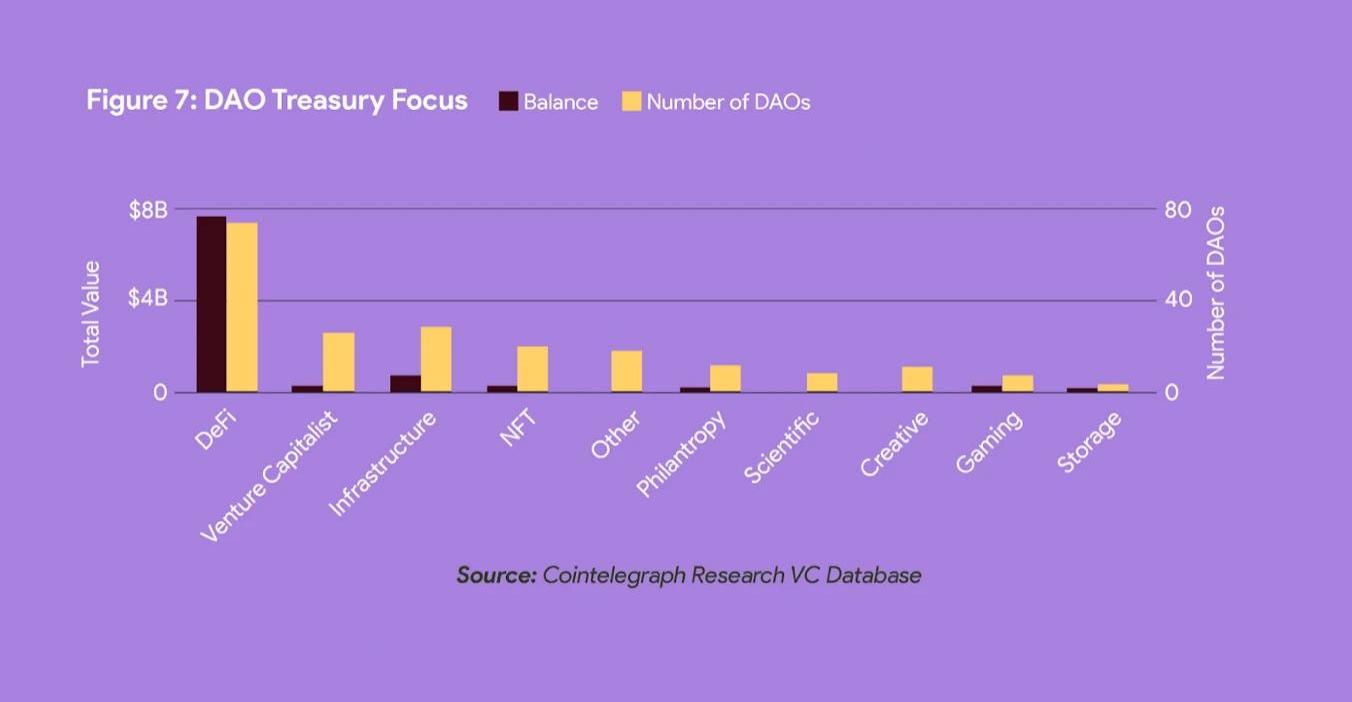

DAO財庫

VC排名前10的DAO投資結論

DAO是一種令人興奮的現象,并將繼續存在。DAO實施的可能性以及它如何推動全球參與似乎是無窮無盡的,但這并不意味著它會一帆風順,畢竟這是一個新領域。隨著區塊鏈行業的持續發展,DAO的應用將經歷一個持續的起伏循環,以成為新組織和現有組織的標準操作實踐。DAO就在這里,DAO正在成長,但DAO并不適合所有人和一切。

在TornadoCash事件后,隱私賽道正值信任危機之時。近日,采用UTXO模型與隱私證明的Layer2擴容網絡AztecNetwork宣布完成由a16zcrypto領投,ACapital等參投.

1900/1/1 0:00:00Odaily星球日報訊|Moni 2023新年伊始,加密貨幣交易所Gemini聯合創始人CameronWinklevoss就代表其平臺用戶向數字貨幣集團DigitalCurrencyGroup創.

1900/1/1 0:00:00在牛市中,我們有流動性挖礦;在熊市中,我們有贈款挖礦。為什么贈款很重要?贈款和贈款計劃在加密領域或Web3中一直占有一席之地。這些贈款計劃最初側重于基礎層網絡基礎設施、軟件開發和開發人員工具.

1900/1/1 0:00:00撰文:PaulVeradittakit,PanteraCapital合伙人編譯:aididiaojp.eth,ForesightNews2022年無疑是加密行業高潮和低谷頻現的一年.

1900/1/1 0:00:00原文標題:《SocialFi1.0到2.0的現狀、觀察、思考與暢想|ZONFFResearch》原文作者:Victoria2021年幣安CEO趙長鵬CZ在《Fortune》印度版平臺上就發表文章.

1900/1/1 0:00:00在玩了11天的問答挑戰和小游戲、參加了贏取“終身咖啡”比賽、參觀了哥斯達黎加虛擬咖啡農場、在現實生活中定期去本地的星巴克店之后,我終于在周一下午贏得了一張星巴克NFT.

1900/1/1 0:00:00