BTC/HKD+1.12%

BTC/HKD+1.12% ETH/HKD+1%

ETH/HKD+1% LTC/HKD+1.4%

LTC/HKD+1.4% ADA/HKD-0.49%

ADA/HKD-0.49% SOL/HKD+2.96%

SOL/HKD+2.96% XRP/HKD-0.14%

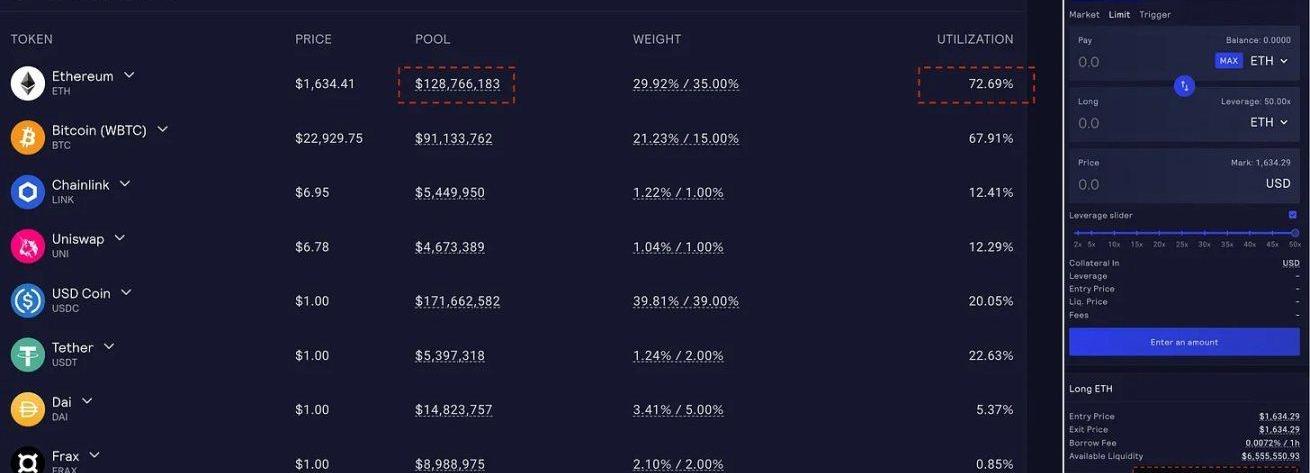

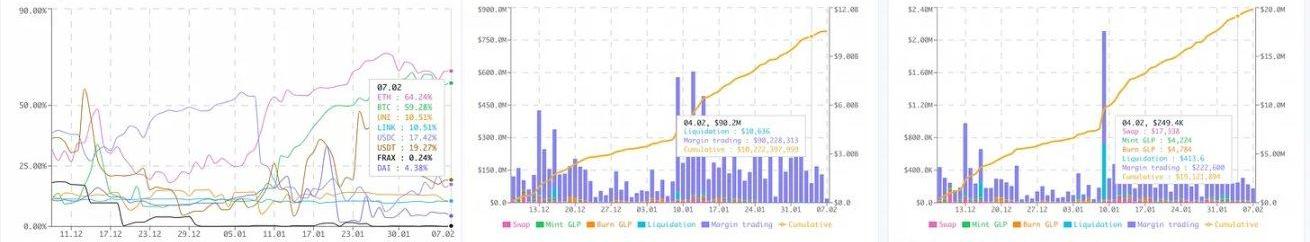

XRP/HKD-0.14%GLPFud層出不窮,近期更是有人聲稱其牛市下將陷入死亡螺旋,本文將通過詳盡的案例、數據與計算為你抽絲剝繭,分析諸多Fud的真偽,幫你進一步認清GMX/GLP的本質,探討GMX的真實問題和改進方向,以及由此給DexPerp賽道新項目帶來的空間和相關空投機會。GMX本質接近于杠桿平臺,GLP借幣給trader加杠桿做對手盤,就是說你做多10ETH,GLP就借10ETH現貨給你,假設開倉時10ETH=$10k,關倉還錢時就還按關倉時價格計算價值為$10k的ETH。。一方面你的利潤不可能高過10ETH,GLP自然也不會資不抵債,另一方面對于GLP而言實際上相當于賣了10ETH換了$10k。多空平衡情況下GLP約為50%U+50%B/E,那么當前不平衡下的的GLP相當于什么?如下圖,占比約50%的BTC/ETH約為70%的利用率,,占比50%U為20%的利用率,trader凈多比例就是50%*70%-50%*20%=25%。這樣GLP相當于凈借出25%B/E,就是說當前GLP價格的表現應當接近于75%U+25%B/E,U本位價格依然會在牛市中上漲。

推特用戶:格林納達拒絕回應孫宇晨護照作廢傳言,WTO稱其仍為該國代表:3月17日消息,針對“孫宇晨的格林納達WTO大使外交護照已于今年2月初被正式取消作廢”的傳聞,WTO郵件回應推特用戶@Loki_Zeng表示,孫宇晨仍擔任格林納達駐世貿組織大使和常駐代表。不過,Cinneamhain Ventures合伙人兼專業分析師Adam Cochran表示:“格林納達拒絕向記者證實或否認孫宇晨的立場。只有格林納達網站列出了他們的大使任務,目前似乎也沒有列出WTO的任務,但可能已經過時了。”,@Loki_Zeng在收到WTO郵件后也表示,其也詢問了格林納達到尚未收到回復。

此前2021年12月消息,格林納達政府已正式委任波場創始人孫宇晨為常駐WTO代表、特命全權大使,并授權其在任期內代表格林納達出席WTO。[2023/3/17 13:10:14]

Vauld拒絕Nexo最終收購提案,并質疑其償付能力:1月5日消息,由于擔心競爭對手 Nexo 的財務狀況和其他問題,陷入困境的加密貨幣貸款機構 Vauld 及其債權人委員會 (COC) 拒絕了競爭對手 Nexo 的最終收購提議。一位 Vauld 債權人表示,希望得到 Nexo 強有力的償付能力保證,以免陷入另一場破產危機。[2023/1/6 10:24:23]

GLP的比較基準是50%USD+25%BTC+25%ETH的一攬子指數。在過去兩個月的牛市中,由于多空比持續在3/1甚至4/1,GLP+費用分成的確是略跑輸此指數,但如上述計算,其U本位價格依然是上漲的,既然U本位在上漲就不至于引起太大的恐慌了,所以GLP總量也未出現所謂的恐慌式下降。

動態 | 比特幣支付公司 OpenNode 拒絕 Roger Ver 捐資讓其轉為 BCH 支付的提議:從事比特幣支付的初創公司 OpenNode 在推特上表示,拒絕 Roger Ver 提出的拿出 125 萬美元,讓其轉為提供比特幣現金支付的提議。OpenNode 表示,我們是一家比特幣公司,我們計劃把資源全部投資于比特幣。此前,Roger Ver 在一個 YouTube 視頻中表示,愿意為 OpenNode 提供 125 萬美元資金,讓其將比特幣現金作為支付方式。OpenNode 最近剛剛獲得 Tim Draper 與 Draper Associates 投資的 125 萬美元,這家初創公司提供支付平臺讓用戶和商戶更方便地使用比特幣進行支付,其中一個產品可以讓商戶通過電子郵件登陸,實現即刻收到比特幣付款。OpenNode 利用閃電網絡進行比特幣支付,目前在 19 個國家提供服務。[2019/1/1]

GMX借款利率正相關利用率,在單邊行情下利用率高利率自然也高,比如目前ETH借款利率超60%,所以你會看到即使某天杠桿交易量只有$90M,費用也高達$223k,遠高于即使不考慮折扣的交易手續費$90M*0.1%=$90k,這就是利息帶來的強勁收入。

日前韓國保險巨頭DB拒絕Youbit理賠要求:援引外媒消息,日前韓國保險巨頭DB表示拒絕Youbit提出的300萬美元理賠要求。Youbit是韓國的一家數字貨幣交易所,在2017年4月份和12月份遭受了兩次黑客攻擊,分別損失了470萬美元和1600萬美元。這家公司之后申請破產并更名為CoinBin,希望通過DB的賠償彌補一部分損失。在遭到第二次攻擊的三周前DB與Youbit達成保險協議,而這次DB拒絕理賠是因為他們認為Youbit違背了基本的合同義務。專家稱Youbit可能向法庭起訴DB,但DB也可能反訴Youbit進行保險欺詐。[2018/3/28]

如此,LP完全可以在另外的平臺上對沖GLP凈多風險,主流交易所本月的BTC/ETH累計資金費率在0.8%左右,年化也就10%。你持有價值$1的GLP,只需要做多$0.25即可,保證金也不多,就可以輕松左手收40%的利息,右手以較低的成本將其對沖掉。

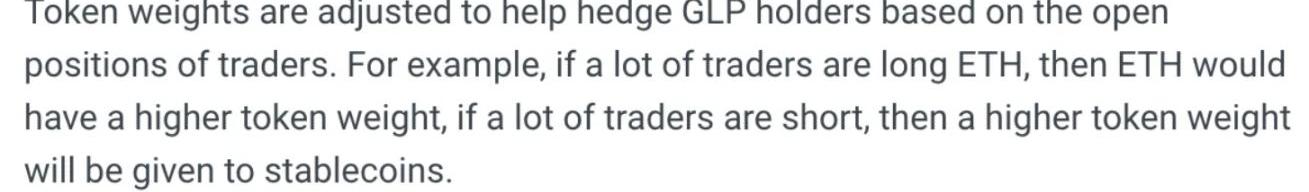

對于那些本就是做U本位中性對沖策略的機構而言,更是原本持$1GLP需要做空$0.5B/E,當前卻只需做空$0.25B/E,保證金占用反而更少了,所以自然也是穩如老狗了。再退一步,若是真有人大量撤出GLP造成供給下降,那么利用率的上升就會造成借款利率上升,推升GLP的APR,這時候自然會吸引更多LP,尤其是熟練于對沖的機構和專業投資者,不至于陷入死亡螺旋。不過在多空不平衡的情況下,的確會有一方的利用率低,那應該怎么辦?其實GMX原本是有方案應對的,其在多方市場下會增加幣的占比,在空方市場下增加U的占比,根據市場需求動態調整比重。然而現在已有太多協議基于GLP構建,倘若隨意大幅更改比例,對生態會造成一定的負面影響。在GLPLego蓬勃發展的當下,維持現狀自是權衡兩方收益的結果。

此外關于零滑點引起的價格操縱攻擊以及GLP是否會在極端行情出現資不抵債的問題,我早前已經做過回答,后來GMX創始人X的回應也跟這個差不多,并因此關注了我:),不妨一看下方推文。

至于GMX的內部喂價風險,沒有雙邊資金費率,以及交易上限的問題,預計也皆將在近期的版本中陸續解決,詳情參見下方推文。

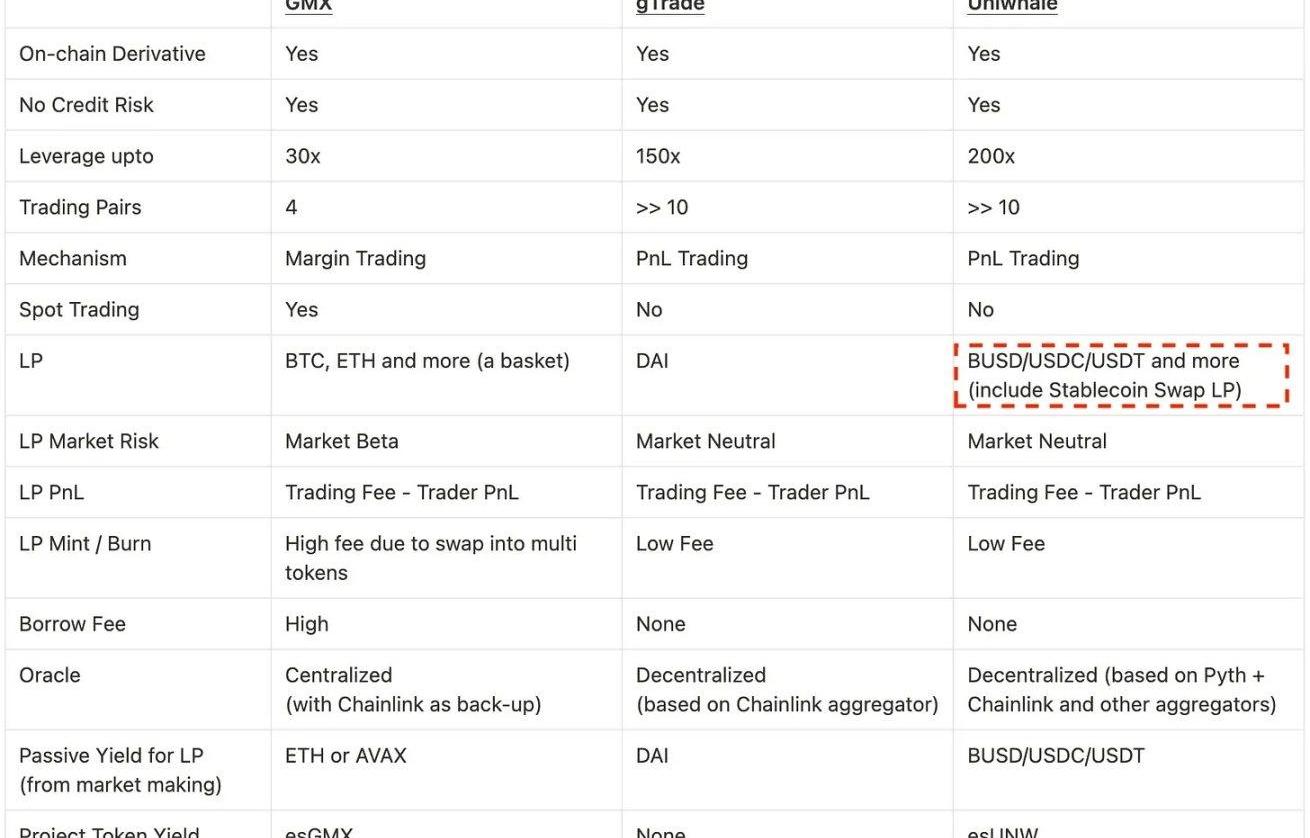

針對上條推文論及這些問題,GNS其實是已經做了些優化的,這也是其能立足的原因之一。若你對GNS和DeFi衍生品有興趣,請關注妙蛙種子@NintendoDoomed喵,預計不日將便奉上極有價值的GNS研究。另外對于一側利用率偏低的問題,「把閑置的房子租出去」就可以解決這個問題,比如底層接上AAVE或者CurveLP這種生息資產,多組合一層便可增加收益。眼下DEXPerp賽道激戰,自然也有項目改良此處,比如這個正在搞空投活動的Uniwhale,LP是100%的穩定幣,然后準備組合DEXLP增加收益。

綜上,牛市下GLPU本位價格上漲,散戶安心,對沖保證金需求下降,機構安心,這就是迄今死亡螺旋并未出現的原因。內部喂價,資金費率,交易天花板等問題已在解決的路上,GNS在這些問題上做得不錯自然立足一方,新項目抓住改良點帶來的空投機會也值得關注。

近一個月,NFT市場有回暖跡象。根據Cryptoslam1月30日數據,截止目前,全球NFT市場24小時交易量增長超40%,NFT購買者數量增長超350%.

1900/1/1 0:00:00原文來源:Decrypt原文編譯:白澤研究院“加密貨幣不僅是貨幣理論的實驗,也是去中心化治理的激進實驗.

1900/1/1 0:00:00流動質押衍生品賽道正隨著即將到來的以太坊上海升級而異常火爆。而對于所有質押協議來說,Curve目前仍然是它們爭搶流動性的主戰場.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐2022年是加密貨幣行業史上黑客攻擊規模最大的一年,該領域共有38億美元被盜.

1900/1/1 0:00:002022年10月21日,混合算法穩定幣協議FraxFinance推出的以太坊流動性質押產品frxETH上線,截至今日,正好滿100天的時間,frxETH從0增長到超8.14萬枚.

1900/1/1 0:00:002023年將成為空投的重要一年。近年來,用戶從一些熱門項目空投中獲得了萬元以上的美味糖果,如OP、ENS、UNI、APT等等。但還有更多的機會在轉角處。以下是我關注的19個即將到來的空投.

1900/1/1 0:00:00