BTC/HKD-0.91%

BTC/HKD-0.91% ETH/HKD-1.72%

ETH/HKD-1.72% LTC/HKD-1.57%

LTC/HKD-1.57% ADA/HKD-2.18%

ADA/HKD-2.18% SOL/HKD-2.31%

SOL/HKD-2.31% XRP/HKD-3.12%

XRP/HKD-3.12%

數據結論前置

穩定幣對在去中心化交易所的交易量中占比79%。USDC是DEX上交易量最大的穩定幣,占60%的主導地位。穩定幣MIM和UST曾經在Curve上的交易量合計為63%,但自從Terra崩潰以來,曾經的輝煌戰績已經一去不復返了。Uniswap在穩定幣對1的交易量上趕上了Curve。前者占主導地位的41%,后者占46%。以太坊是最主要的網絡,處理了79%的穩定幣交易量。第二大網絡是BNBChain,處理8%的穩定幣交易量。以太坊的擴展解決方案,如Optimism和Arbitrum,分別占3%和5%。背景

美元穩定幣是推動主流采用的數字資產殺手級用例。2022年,Tether處理了18.2萬億美元的結算額。這比Mastercard的業務量高136%,占Visa業務量的30%以上。美元穩定幣作為DEX和幾個智能合約平臺的主要交易手段,在DeFi中也發揮了重要作用。去年,70%至80%的交易量來自穩定幣對。分析每個穩定幣的交易量對投資者是至關重要的:每個穩定幣的特征。每個穩定幣在DEX和智能合約平臺中的主導地位。按交易對類型劃分的每個DEX的交易量來源。分析涵蓋范圍:

韓國當局決定將由韓國金融監管局負責加密貨幣市場的監督工作:經過長期討論,韓國當局于上周五決定命令韓國金融監管局(FSS)領導政府努力監督該國不斷擴大的加密貨幣市場。據悉,該機構將密切監測之前出臺的監管措施的執行情況。韓國政府還將權力下放給科學和信息通信技術部,以指導該國區塊鏈行業的發展。此外,韓國當局將堅持對加密貨幣交易的收益征收所得稅。明年賺取2500萬韓元(22,400美元)或更多的加密貨幣投資者將被要求支付20%的所得稅。(News bitcoin)[2021/5/31 22:59:38]

穩定幣:USDT、USDC、BUSD、GUSD、USDP、TUSD、DAI、sUSD、MIM、LUSD、USDD、UST、FRAX。鏈:以太坊,BNBChain、Avalanche、Polygon、Optimism、Arbitrum。DEX:Uniswap、Curve、Sushiswap、GMX、TraderJoe、Pancakeswap、Apeswap、DODO、Biswap、Velodrome、Shibaswap、Hashflow、PlatypusFinance。五大關鍵點

馬來西亞監管機構將Alpari、BitForex列入黑名單:馬來西亞金融監管機構表示,Alpari International和Alpari Trading Malaysia的品牌未獲準在該國運營,因此證券交易委員會(SC)已將全球外匯經紀商列入無牌公司名單。在其他地方,證券委員會(SC)也將加密貨幣交易所BitForex和10家運營各種投資服務網站列入黑名單,但其并未在該國開展業務。監督機構建議其公民不要使用此類服務??,也不要對未經SC批準或許可的公司或個人進行任何投資。據悉,馬來西亞監管機構在今年7月對Binance,eToro,OctaFX和FintechFX也發出類似警告,稱這些平臺未經授權可在該國運營,也不受其監管。(financemagnates)[2020/10/14]

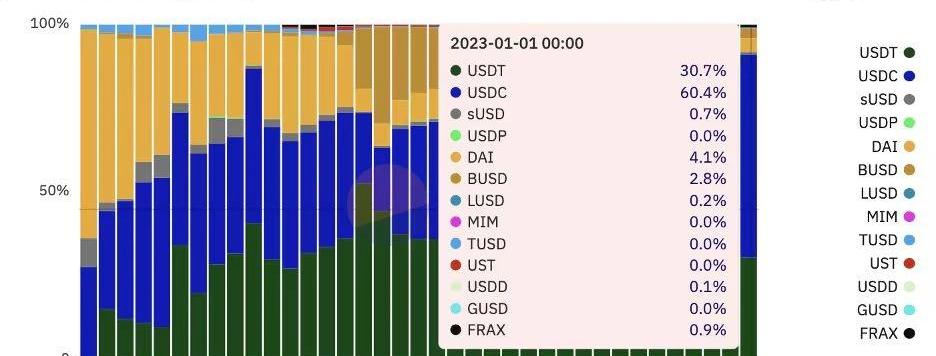

1.USDC是在DEX上交易的首選穩定幣

圖1:穩定幣總交易量優勢。

福建省食品安全執法檢查組:運用區塊鏈等提升食品領域“智慧監管”水平:福建省人大常委會會議28日聽取了食品安全“一法一條例”執法檢查報告。針對執法檢查中發現的網絡餐飲、生鮮電商、直播帶貨等食品新業態暴露出第三方網絡平臺把關不嚴、無證商家入網經營、衛生環境難保證、送餐過程難規范等新監管問題,執法檢查組建議,要加快推進監管信息化智能建設,運用“互聯網+”、人工智能、區塊鏈等新技術提升食品領域“智慧監管”水平。(福州新聞網)[2020/9/29]

來源:DuneAnalytics在CEX上,USDT和BUSD是交易量中領先的穩定幣,占64%和36%的主導地位,而截至2023年1月,USDC僅占約0.3%。然而,USDC是穩定幣的首選,在DEX上擁有60%的穩定幣交易量主導地位,而不是USDT和BUSD。此外,USDC是以太坊、Avalanche、Polygon、Arbitrum和Optimism上領先的穩定幣。盡管USDC、BUSD和USDT存在中心化問題,但這三種穩定幣在DEX上擁有最大的份額。對于DAI、MIM和FRAX等去中心化穩定幣來說,它們在交易量上的市場份額在2022年逐漸萎縮。2023年,AAVE和Curve可能會推出自己的去中心化穩定幣GHO和crvUSD,這些穩定幣都是加密資產的超額抵押。這些具有不同機制的新型穩定幣也可能成為USDC、BUSD和USDT的潛在挑戰者。2.自Terra崩潰以來,UST和MIM在Curve上的交易量已經全軍覆沒

動態 | 巴林央行宣布首個通過監管沙箱的加密交易所:據cointelegraph報道,Rain成為首個完成巴林中央銀行(CBB)監管沙箱認證的加密貨幣交易所。該交易所于2月26日通過了伊斯蘭教法合規認證,該認證由巴林中央銀行Shariyah審查局(SRB)授權的領先的伊斯蘭教法咨詢和審計公司領導。在資格審查過程中,SRB審查了Rain的經紀服務,并確定交易所的銷售、購買和托管服務符合回教條律原則。此認證目前適用于三種加密貨幣,即使BTC、ETH和LTC。據此前消息,巴林中央銀行(CBB)發布了與加密交易相關的一系列活動的最終規則,包括證書許可、治理規則、最低資本、環境控制、風險管理,AML/CFT、加密資產服務的網絡安全規則等。[2019/2/27]

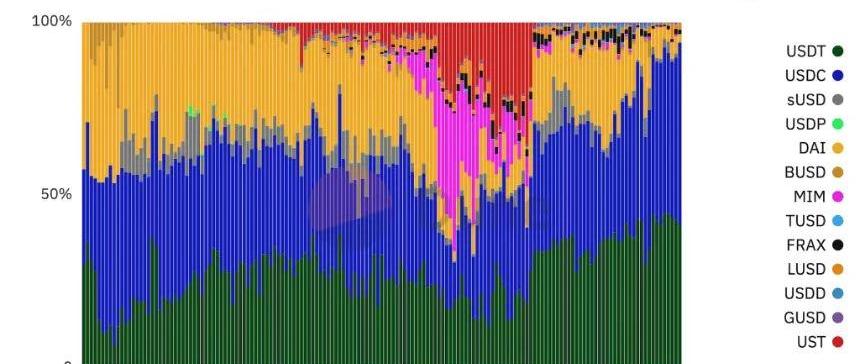

圖2:在Curve上的穩定幣交易量明細。

金色相對論 | 尚亞基金會負責人丁文拓:金融市場與監管是相輔相成加密貨幣沒有特殊性:本期金色相對論中,尚亞基金會品牌公關負責人丁文拓表示,我認為這次香港的監管新規,將引發區塊鏈生態的一個連鎖反應,這次的監管對象主要是數字貨幣基金機構及從業者,之前對這塊并沒有一個明確的態度,對于平臺營運者提出的沙盒監管,很多人還是很關心的,交易平臺對于香港接下來是否會頒發交易所牌照,還是充滿了期待。我們要發展基于區塊鏈的金融科技,只能明白一點,金融市場與監管是相輔相成,是監管最多的市場。加密貨幣仍然沒有特殊性。金融歸金融,技術歸技術。技術的信任不進入金融領域就不管。不要寄托太多,例如全球化和互聯網并不天然能減少貧富差距和不公平。金融的本質是效率,因此監管的本質就是一定范圍內的公平。[2018/11/8]

來源:DuneAnalyticsCurve一直是穩定幣交易的主要戰場。它的大部分交易量來自最大的穩定幣流動性池3Pool的組成部分,該池由USDT、USDC和DAI組成。然而,從2021年開始,算法穩定幣UST已經成為人們關注的焦點。它最出名的是它的收益率機會,用戶可以將UST以19%的APY存入Anchor協議。穩定幣MIM背后的協議Abracadabra看到了這一機會,并圍繞UST推出了“degenbox”戰略。該策略允許用戶通過利用MIM和循環策略獲得額外的UST收益。憑借這兩種穩定幣所能提供的高收益率,UST和MIM在2022年1月以150億美元的總市值成功躋身穩定幣前8名。同月,他們還在Curve上的總交易量上增加了USDT和USDC的交易量,占46%的主導地位。然而,Terra建立的算法模型被證明是不可持續的。結果,UST大幅跌破1美元掛鉤匯率,從此一蹶不振。與UST密切相關的MIM市值也大幅下降,表明持有人正在退出其持有的MIM份額。UST崩盤一個月后,UST和MIM在Curve上的交易量下降到僅2.2%。3.Uniswap正在穩定幣對交易量上追趕Curve

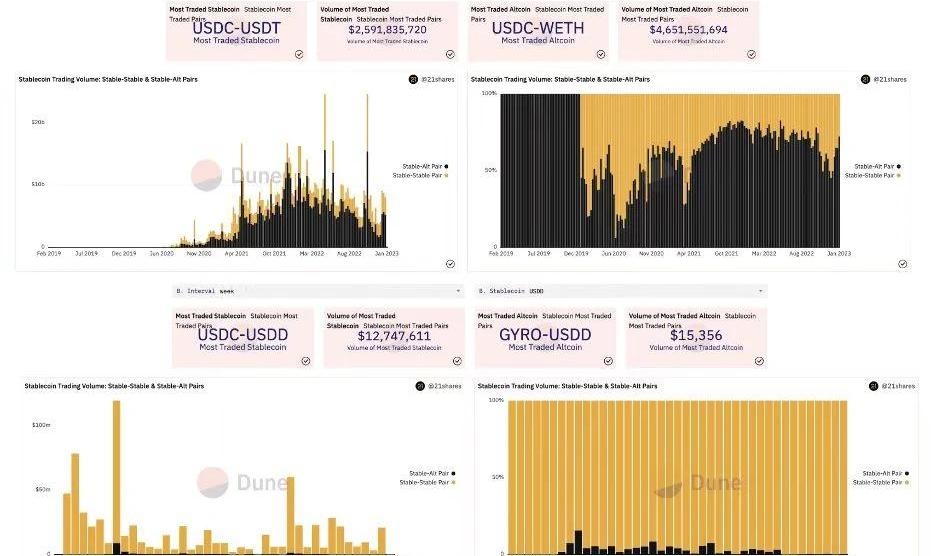

圖3:DEX在穩定幣對交易量中的主導地位。

來源:DuneAnalytics從2020年到2021年初,CurveV1以70%-90%的“穩定幣對交易量”占據主導地位,這要歸功于它們的低費用和穩定幣對交易機制提供的低波動。與UniswapV2的恒定公式相比,Curve的穩定幣對交易可以更好地利用流動性。因此,交易者傾向于使用Curve來進行穩定幣交易。2021年5月推出的UniswapV3,通過引入集中流動性解決了流動性提供效率低下的問題。流動性提供者現在可以在特定價格區間內配置資本。就穩定幣而言,其價格通常保持在0.99美元至1.01美元之間,集中流動性可以幫助交易者獲得更高的流動性,并以更低的利差進行交易。由于UniswapV3的改進,他們在“穩定幣對”交易量中的主導地位在一個月內從6.2%上升到34%。Uniswap目前在“穩定幣對”交易量中市場份額的另一個關鍵催化劑是2021年11月為穩定幣池引入了1個基點的收費層。最初,UniswapV3中最便宜的收費標準為5個基點,而其他競爭對手如Curve僅對3Pool收取3個基點,DODO對USDT-USDC池收取1個基點。在穩定幣池的新收費層推出后,UniswapV3穩定幣對的交易量增長了88%,其交易量主導地位也從32.7%增加到52.4%。另一方面,Curve和DODO的主導地位在2021年11月分別下降了11%和10%。為了應對UniswapV3的激進定價,Curve還在2022年5月將3Pool的費用從3個基點降至1個基點。結果,他們在“穩定對”交易量中的主導地位從11.8%反彈至46.5%。4.穩定幣在DEX交易上的效用比

圖4:按交易對類型劃分的USDC和USDD交易量。

來源:DuneAnalytics該指標比較了穩定幣對之間以及“穩定幣-競爭幣”之間的交易量。穩定幣在“穩定幣-競爭幣”交易量中所占比例較高,這意味著它在DEX交易中更具實際效用,因為它為DEX上的交易者提供了一種交易媒介。另一方面,“穩定幣對”的交易量主要來自交易員進入或退出穩定幣頭寸。因此,擁有高“穩定幣對”的交易量并不能展示出在DEX上交易的實際效用。穩定幣還有其他效用,如全球匯款、衍生品交易、CEX交易、支付手段等。然而,我們應該意識到,提供高利率等“人為效用”并不是實際效用。因此,在分析穩定幣是否在DEX交易中具有實際效用時,這一指標可以作為風險評估的一部分。總結

穩定幣將繼續成為DeFi不可分割的一部分。雖然大部分交易量由USDC主導,但最終贏家尚未確定。即將推出的GHO和crvUSD等去中心化穩定幣可能會動搖DEX上的穩定幣格局。

Odaily星球日報譯者|Moni 對于普通投資者而言,參與空投可能是拓展投資組合的最快方式之一,協議通常也會因此受益.

1900/1/1 0:00:00TL;DR Opensea、Blur、X2Y2、和Looksrare市場份額的占比分別為36.77%、28.05%、24.35%、和7.42%但剔除WashTrading后的真實份額約為59.

1900/1/1 0:00:00加密分析師剛剛采訪了來自DelphiDigital的JoséMariaMacedo。就以下話題進行了討論:-需要持倉的頂級項目-L1s和DEXs-如果底部在這里...以下是13個最重要的收獲.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐 摘要: -MaheshRamakrishnan和SalvadorGala為EscapeVelocity首支加密基金募集2500萬美元.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐2022年對加密貨幣來說是艱難的一年。今年5月,一種所謂的“穩定幣”崩盤,引發了一波破產潮。僅僅幾個月后,一家大型加密貨幣交易所倒閉.

1900/1/1 0:00:00以太坊上海升級的具體日期尚未確定,但已經近在眼前了。圍繞拋售壓力的討論再次盛行,但似乎還沒人從數據角度深入探討過這個主題。我早期探究這個主題的模型已經過時,但仍在被引用,這篇文章將是一個更新.

1900/1/1 0:00:00