BTC/HKD+0.78%

BTC/HKD+0.78% ETH/HKD+0.49%

ETH/HKD+0.49% LTC/HKD+1.16%

LTC/HKD+1.16% ADA/HKD-0.87%

ADA/HKD-0.87% SOL/HKD+1.99%

SOL/HKD+1.99% XRP/HKD-0.44%

XRP/HKD-0.44%$UNI因其作為“無意義的治理代幣”的代表而廣受批評。實際上,此事遠遠不是打開分成開關,然后將收入用于分配或者回購這么簡單。即使作為現貨DEX的龍頭,Uniswap護城河遠沒有想象的那么寬廣,盈利潛力堪憂。為何會如此?本文將用詳細的案例和數據為你解析。本文將從以下幾點展開分析:DEX與用戶連接較弱,護城河較淺UNI沒有進一步開發附加價值CEX現貨交易免費潮,更難獲取定價權UNI若能成功開啟分成,樂觀情況下協議收入仍不多,估值不低且不足以覆蓋團隊費用DEX與用戶連接較弱,護城河較淺

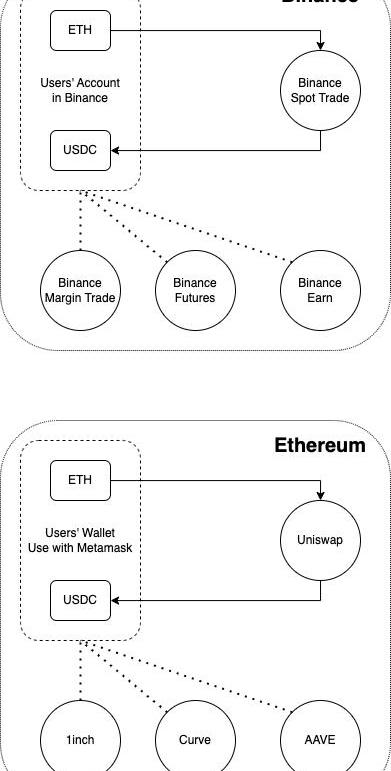

市場對于DEX的期許不少來源于CEX的平臺幣在過往表現優異,然而DEX和CEX兩者在諸多方面的差別造成其盈利能力上有重大差異。參見下圖,使用幣安交易現貨,意味著你的幣存在了幣安,你在使用幣安的APP,資金在幣安的生態內流轉,你不斷與幣安生態產生連接與信任。而Uniswap僅在交易部分起作用,資金并不在Uniswap停留,與幣安對應的是Etherum而非Uniswap,連接與信任在Ethereum中積累。也就是說CEX和L1是一個層級的,現貨DEX僅可對標CEX中的一個模塊。

Deribit:2022年仍實現盈利,QCP Capital在其平臺未平倉頭寸很小:金色財經報道,加密衍生品交易平臺 Deribit 發文表示,其提供匿名交易,因此客戶數量和頭寸并不像大多數交易平臺那樣公開。但相對于 Deribit 的整體賬面風險,QCP Capital 在 Deribit 上的未平倉頭寸很小。他們在交易平臺的資產遠遠超過了他們的初始保證金。Deribit 還稱,盡管發生了三箭資本和 FTX 破產的事件,但其仍可在 2022 年實現盈利,即使稅后也是如此。

此前報道,12 月 16 日,加密資產交易公司 QCP Capital 至少存在 9700 萬美元資金滯留在 FTX 上,為了收回一些現金,QCP 正試圖將凍結資金的債權出售給不良資產買家。[2022/12/18 21:51:26]

彭博社:預計507 Capital創始人曾于2017年收購的Mt. Gox債權或將讓其盈利近18倍:9月7日消息,巴西破產索賠專家507 Capital創始人Thomas Braziel曾于2017年從家族辦公室籌集100萬美元從Mt Gox債權人購買了價值近4000枚比特幣的債權,隨著Mt. Gox還款日期將近,因比特幣價格較當時的價格上漲,預計Braziel將獲得近18倍的投資回報。如今,在2萬億美元的數字資產崩盤導致一些最知名的加密貨幣公司倒閉后,Braziel再次開始尋找交易機會。

報道稱,隨著從Celsius Network到Voyager Digital Ltd.的破產案首次在美國法院審理, Mt. Gox倒閉引發的一些投資機會和棘手問題開始重新浮出水面,法官面臨的最大難題之一是,客戶應該以固定美元價值還是以代幣取回他們的錢。律師Elie Worenklein表示:“破產法中沒有任何內容涉及加密資產。因此,當事人和破產法院可能會將各種新的加密問題與現有的法律原則進行對比。(彭博社)[2022/9/7 13:13:36]

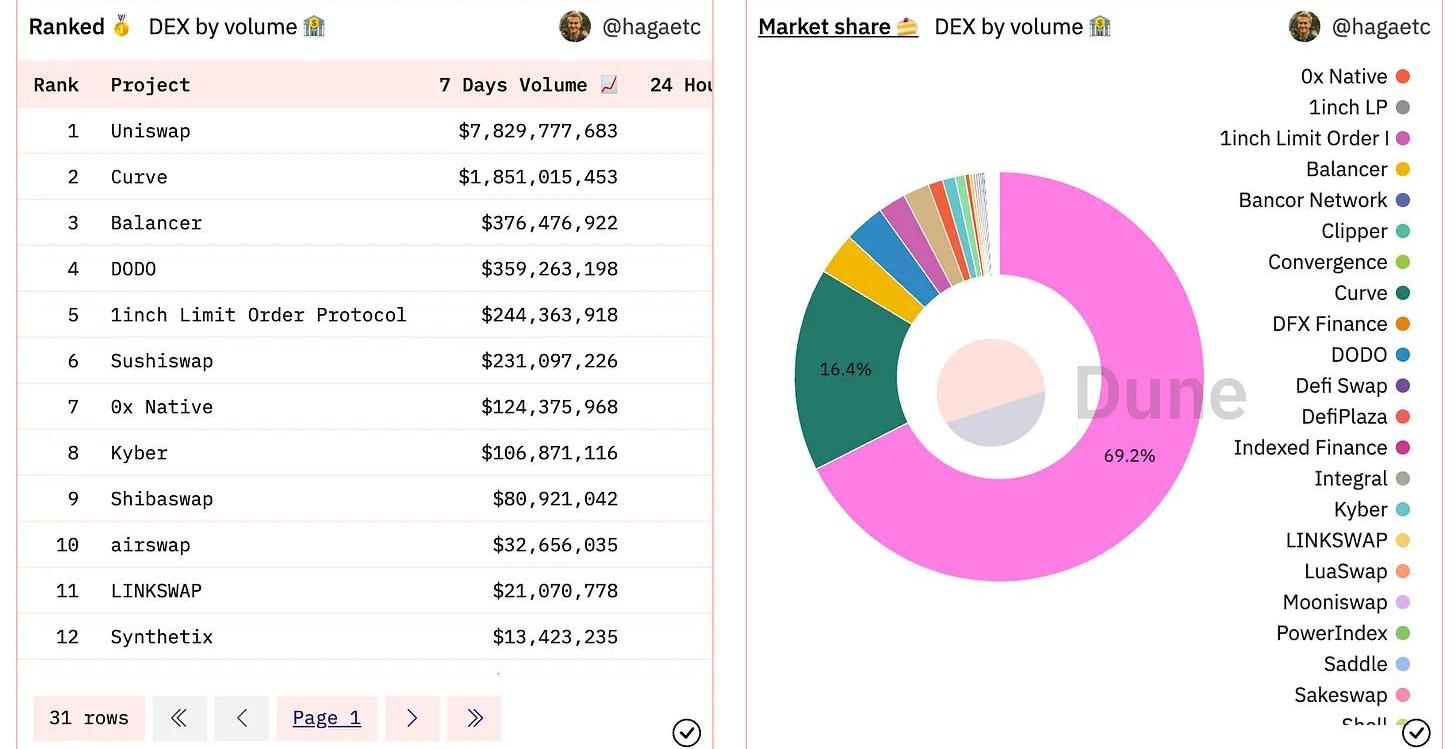

這使其無法像CEX一樣輕易橫向擴張,在ETH生態中也面臨著激烈的競爭:用戶可以隨意切換到Curve等競品上1inch等聚合交易充分利用DeFi整體的流動性,價格必然更優仿盤的高度同質化競爭,卷抽成卷費用,壓縮利潤空間DEX是DeFi中少數不用沉淀用戶資金的,這使得其歷史信譽價值略低所以雖然從交易量上看Uniswap雖然獨占鰲頭,但是若其打開抽成開關,很有可能對其份額造成負面影響,此次UNI社區否決開關提議亦有這一重考量。

楊笑:決定挖礦是否盈利的三個核心要素:幣價、算力、電費:6月28日下午3點,中幣“新基建,新機遇”暨七周年云峰會論壇二順利在中幣APP熱聊群展開。

在談到比特幣減半對礦商的影響時,熊貓礦機聯合創始人楊笑表示:“挖礦本身是軍備競賽,無論是在礦工之間還是廠商之間都是在進行軍備競賽。從廠商視角看,未來的機器更新迭代不會那么快,所以如果站在下個四年減半周期的起點,進行新一代的礦機投資,你的機器大概率可以穩穩當當地運行四年不被淘汰。”[2020/6/28]

UNI沒有進一步開發附加價值

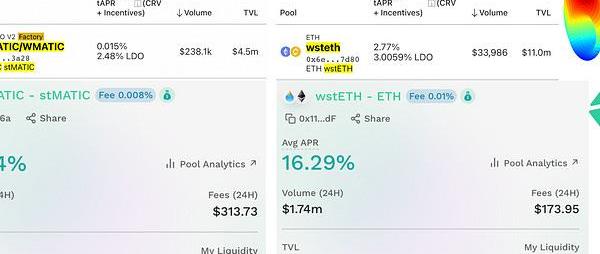

可能有人會說,Curve抽成50%那為什么Uni不可以?Curve之價值在于其在DEX上構建成的Ponzi平臺和流動性配置平臺。Ponzi不是Curve的缺點而是他的優點,構建起讓代幣持有人收益的Ponzi博弈機制受益正是Curve最大的優勢,一旁倒后一旁生,旁來旁往CRV皆受益。此外對于有流動性需求的項目而言Curve也是實在幫他們解決了問題,參考相關推文可見Curve在LSDWar如何風生水起。

東港股份:區塊鏈產品還處于起步階段,目前未單獨核算盈利情況:金色財經消息,東港股份(002117)4月17日在互動平臺表示,公司電子票證類業務已開始實現盈利。但區塊鏈產品還處于起步階段,且與其他產品相互融合,目前未單獨核算盈利情況。[2020/4/17]

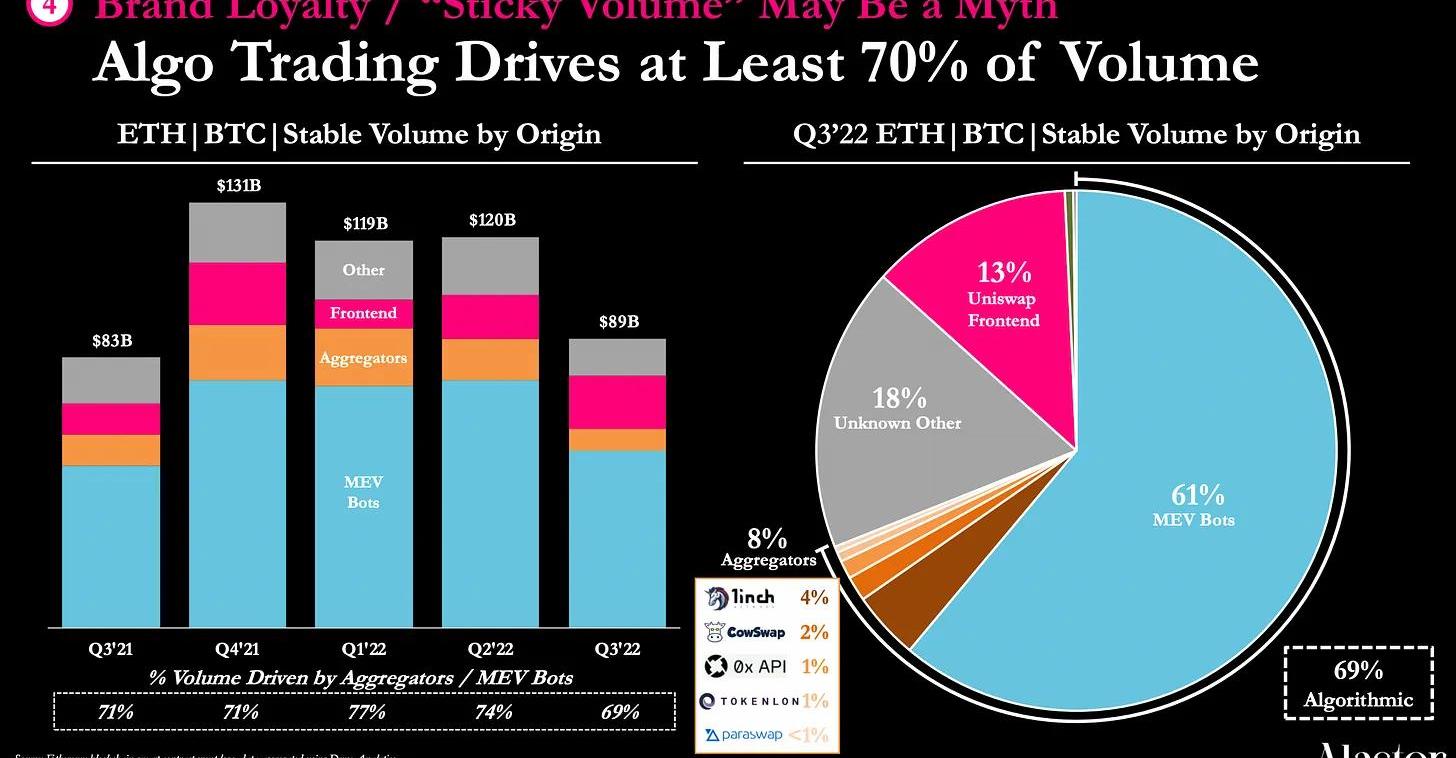

再看下面這張著名的流量分布圖,從悲觀的角度看大部分交易量都是MEVBot,反映了其目前其相對于CEX的弱勢地位,交易量僅有13%來自于自有流量;但從樂觀角度看其自有流量13%遠高于聚合器流量8%,這已經使得仿盤難以望其項背了。品牌價值帶來的流量優勢是實實在在的,如果Uniswap能在其他附加價值上做好,那么自然也能夠有些利潤空間。

動態 | BCH挖礦盈利較昨天上升40.7%:據Tokenview.com挖礦數據顯示,今日BTC的挖礦盈利為0.21美元/天/THash/s,較昨天上升7.11%;ETH的挖礦盈利為0.02美元/天/MHash/s,較昨天下降1.86%;BCH的挖礦盈利為0.36美元/天/THash/s,較昨天上升40.7%;LTC的挖礦盈利為2.82美元/天/GHash/s,較昨天上升11.78%;XMR的挖礦盈利為0.46美元/天/KHash/s,較昨天下降 9.49%。[2018/11/18]

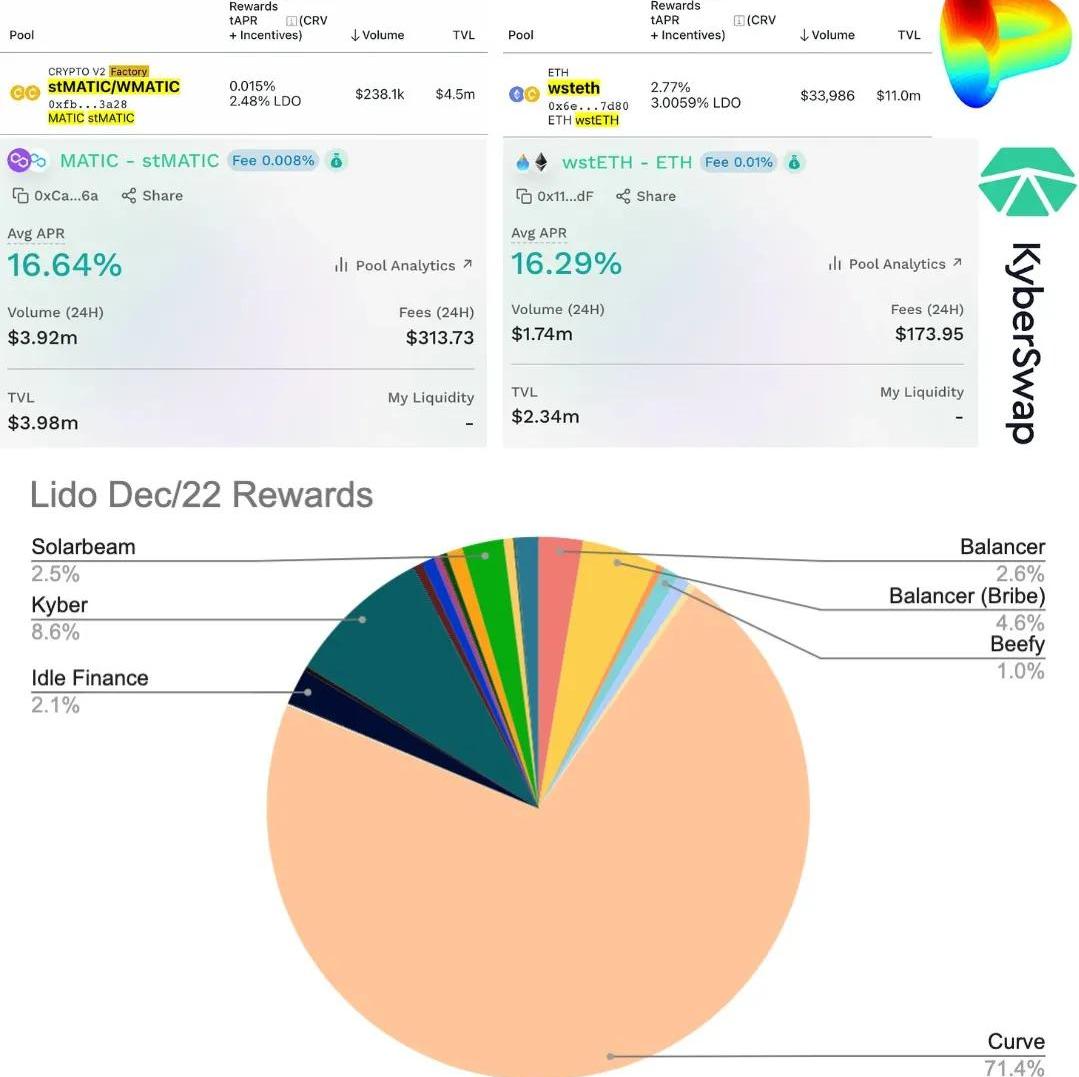

然而UNI團隊在這些提升附加價值的事上毫無作為,導致原本屬于其的地盤被仿盤分食。在Alt-L1/L2的LSD競爭中,UniswapV3的仿盤Kyberswap就因為做好了激勵著一塊,從LDO的激勵預算中分得了一塊僅次于Curve的蛋糕。試想一套有著和Curve一樣完整激勵、Bribe體系Uniswap該會如何強大,然而UNI持有者現在卻只能在夢里想想。

CEX現貨交易免費潮,更難獲取定價權

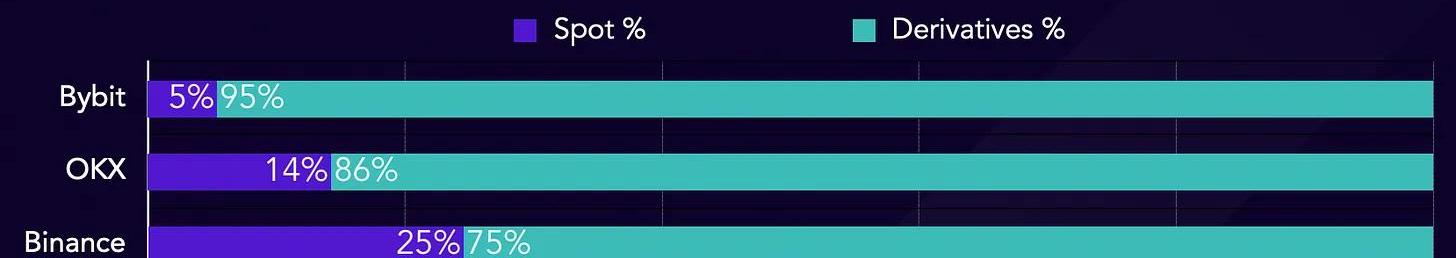

更糟糕的是,在22年中,頭部交易所中合約交易量遠超現貨交易量已是普遍現象,現貨交易也出現免費潮流,Binance對BTC/ETH等主流幣種現貨免手續費,而Bybit更是現貨全線免手續費,就是說對于CEX而言現貨更多的變成了獲取和維持客戶活躍的手段,通過合約等衍生品交易來賺錢。這樣以來Uniswap更難獲取定價權,而如前文所述,其也沒有CEX一樣的橫向擴張能力,可以快速在衍生品賽道建立起優勢。

圖源:TokeninsightUNI樂觀情況下收入仍少,估值不低且不足以覆蓋團隊費用

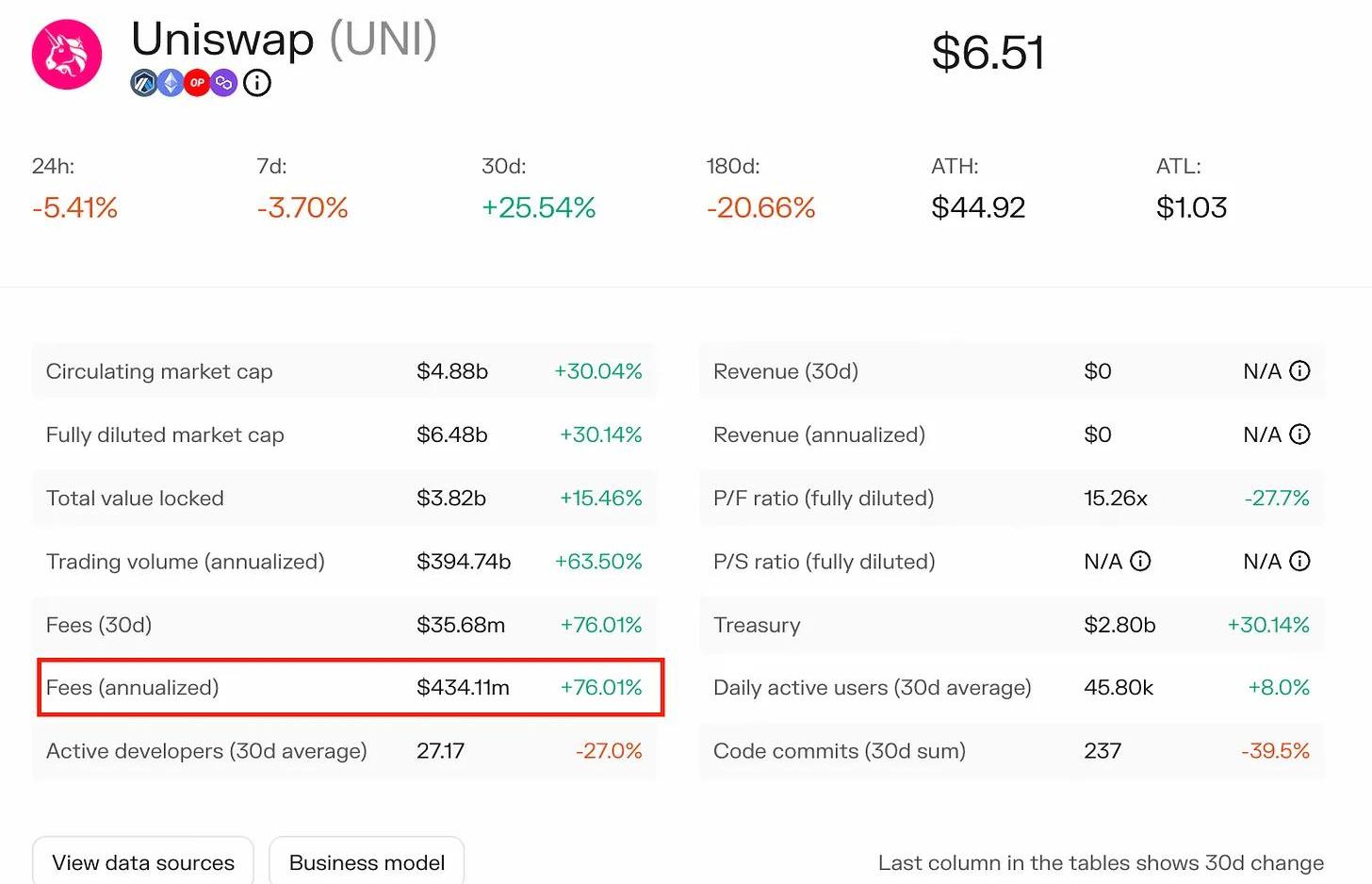

Uniswap當前一年費用收入預計為$434M。即使按照最理想的情況,在對所有交易對收取10%的抽成,那么協議收入也僅有$43M,全流通市值/年度收入(P/S)=153,目前GMXP/S=15,相比之下Uniswap仍然貴10倍。

并且協議收入不等于可以分配給持幣者的利潤,畢竟養團隊可是要花錢的。UNI團隊一年要花多少錢?參考量級更小的MakerDAO是$34M,Lido是$24M,UniswapLinkedin上的雇員人數比這兩家還要多不少,估摸著一年$50M是要花的。這么一算,樂觀來看Uniswap一年還要虧50-43=$7M。

圖源:Tokenterminal其實橫向對比一下Lido/AAVE,以Uniswap的龍頭溢價PS=150+的估值倒也不算太夸張。不過嘛,Lido明確受惠于近期的上海升級,AAVE在也逐步提升抽成比率的同時維持了市場份額,此外還可能受惠于上海升級,而Uni不但錯失LSD市場,現在可是連一個分成開關都還沒打開呢。綜上所述,DEX與用戶連接較弱,加上團隊忽視附加價值的建設,Uniswap開啟抽成可能會影響市場份額和成長性,即使成功開啟了當前估值也不低。實際上,若是日后UNI團隊愿意正視市場需求的話,利用其品牌優勢也不是不能重振雄風。Butnottoday,notnow。

Tags:UNISWAPUniswapCEXunisat錢包怎么充值手續費treeswap幣前景uniswap幣賣出沒反應CEXLT

Messari報告對以太坊的2022年進行了概述,同時對2023年的轉機進行了預測,在新的一年為區塊鏈原住民的決策提供參考.

1900/1/1 0:00:002023年加密市場規模化主要障礙之一是:如何實施更有效的DAO以內化“公司的性質”并在已經去中心化的自治市場中適當地劃分成本.

1900/1/1 0:00:00在Aave的穩定幣GHO和Curve的穩定幣crvUSD將要推出之際,MakerDAO準備通過PhoenixLabs和SparkProtocol擴展借貸業務,并進軍流動性質押市場.

1900/1/1 0:00:00隨著加密貨幣行業不斷獲得主流采用,其基礎設施不斷完善,用戶體驗和安全性對終端用戶來說越來越重要.

1900/1/1 0:00:00以太坊域名服務的域名封裝功能被視為ENS大規模采用和變革Web3的關鍵改進,有希望在兩周后在主網上線.

1900/1/1 0:00:00今日早間,據知情人士透露,穩定幣發行商Paxos因BUSD相關問題將面臨美國證券交易委員會的訴訟。美SEC執法人員已向Paxos發布“韋爾斯通知”,告知可能的執法行動.

1900/1/1 0:00:00