BTC/HKD+0.07%

BTC/HKD+0.07% ETH/HKD+0.29%

ETH/HKD+0.29% LTC/HKD+0.97%

LTC/HKD+0.97% ADA/HKD-1.52%

ADA/HKD-1.52% SOL/HKD+1.79%

SOL/HKD+1.79% XRP/HKD-1.1%

XRP/HKD-1.1%本文來自:TheDeFiInvestor,編譯:Odaily星球日報Azuma本文內容系TheDeFiInvestor推文的編譯與補充,并不代表Odaily星球日報的觀點,也不構成投資建議,還請大家自行分析判斷。

DeFi又迎來了收益耕作的好季節。如果你正在尋找穩定幣以及主流資產的高收益機會,請不要錯過這篇thread,我將在接下來分享一些不錯的DeFifarming方案。需要特別申明的一點是,在DeFi世界中進行yieldfarming不可能完全脫離風險,智能合約漏洞、rugpulls、無常損失……這些潛在的風險會永遠存在。你應該做的是正視風險,并正確地管理風險——分散資金,不要把雞蛋都放在一個籃子里。1.ConvexFinance,pETH-ETHpool

數據:DeFi總用戶數量已達300萬:加密貨幣風險投資公司1confirmation合伙人Richard Chen發推表示,DeFi總用戶數量已達300萬。注:此處用戶數量為唯一地址數量。因為一個用戶可以有多個地址,所以數據可能高估。[2021/7/12 0:46:09]

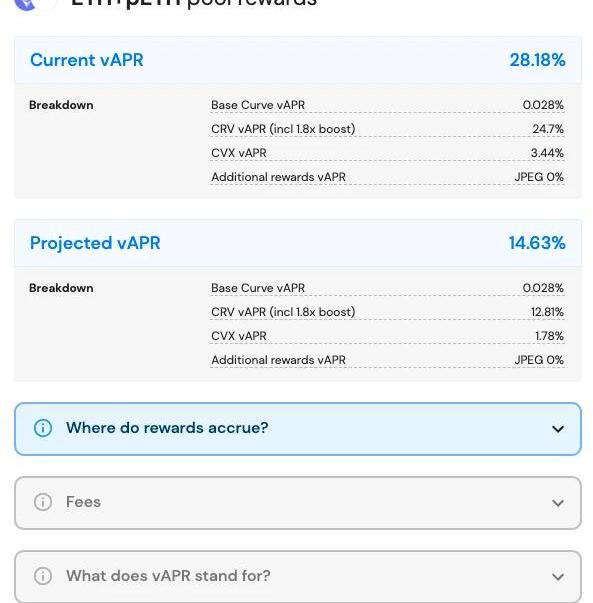

pETH是一種由JPEG'dProtocol發行的ETH衍生資產。用戶可在JPEG'dProtocol上抵押自己的NFT并借出pETH,從而釋放其NFT價值的流動性。當前,如果你在pETH-ETH池中的存入流動資金,并將相應的LPs代幣質押在ConvexFinance上,即可獲得28%的APY獎勵。

Kava Global BD VP:下一波DeFi需要去的地方應該是一個跨平臺、跨鏈的行業:8月5日15:00,2020年紛智云端峰會第三場直播正式開啟,本場云會議由元界DNA總冠名,螞蟻節點聯盟、金色財經聯合主辦,主題為“DeFi領航數字金融最前沿”。 在《DeFi是投機泡沫還是區塊鏈革命?》的圓桌論壇上,Kava Global BD VP Aaron Choi表示所有DeFi項目都面臨著挑戰,下一波DeFi需要去的地方應該是一個跨平臺、跨鏈的行業;Dia Data CEO Michael Weber表示去中心化金融有著大幅增長,DeFi會對傳統金融領域造成很大的沖擊,可用性始終會是DeFi產品的重點;MantraDAO Co-Founder & Council Member John-Patrick Mullin認為去中心化交換對于設備空間內任何事物的發展至關重要,分散交易是使DeFi成為現實的最大因素。

?[2020/8/5]

mStable等DeFi新生勢力表現搶眼 帶動鎖倉量上漲:據DappBirds? DeFi Data專題數據顯示,mStable等DeFi新生勢力表現搶眼,帶動鎖倉量上漲,DeFi中鎖定資產總價值達32.3億美元,較昨日上漲20.97%,其中Compound,Maker,Synthetix,mStable,Aave分別以6.96億美元,6.27億美元,4.15億美元,4.05億美元,2.24億美元位列前五名;DeFi Token總市值82.13億美元,較昨日上漲0.60%,其中COMP(Compound),cDAI(Compound),SNX(Synthetix),MKR(Maker),cUSDC(Compound)分別以15.41億美元,8.99億美元,6.01億美元,4.44億美元,4.23億美元位列前五名。[2020/7/17]

由于pETH的價格錨定ETH,所以該池基本沒有無常損失風險。該池的主要風險在于,由于pETH的價值由用戶抵押的NFT所支撐,所以當作為抵押品的NFT價格大規模崩潰時,JPEG'dProtocol如果未能有效清算則將產生壞賬。這一可能性并不高,但如果發生這種情況,pETH可能會脫離錨定。2.Vela,VLP

媒體:韓國監管機構或禁止DeFi平臺:韓國金融監管機構正在嘗試微調《在線投資關聯金融法》(Online Investment-Linked Finance Act),又稱“P2P法案”,預計將會在2020年第三季度通過。如果一切順利的話,意味著從今年八月開始韓國將無法使用加密貨幣作為貸款和投資產品進行抵押。目前尚不清楚該法案將如何應用到DeFi平臺,但按照當前版本來看,將會禁止DeFi平臺在韓國運營。韓國金融服務委員會(FSC)表示,韓國禁止使用加密資產和衍生品作為抵押品關聯投資產品,因為這會使投資者難以理解風險。新法案是否會影響韓國本地人使用MakerDAO、BlockFi和Dharma等還過DeFi平臺,還有待觀察。(decrypt)[2020/4/1]

自上個月上線以來,去中心化衍生品交易所Vela的交易量已超出了所有人的預期。VLP是Vela上的流動性憑證代幣,可使用USDC鑄造生成。VLP鑄造者將會基于Vela的交易量獲得獎勵,目前的質押APY大于120%,其中包括60%的平臺費用收益和10%的資金費率收益。

需要注意的是,由于Vela的運行機制本質上是在撮合交易者與流動性提供者對賭,所以如果交易者總是獲勝,VLP質押者將會蒙受損失。不過,只要平臺的交易量保持高位,VLP都會是一個不錯的USDC生息機會。鑒于Vela團隊已預告了接下來的一連串動作,該平臺的交易量有望繼續增長。3.StakeDAO,frxETH

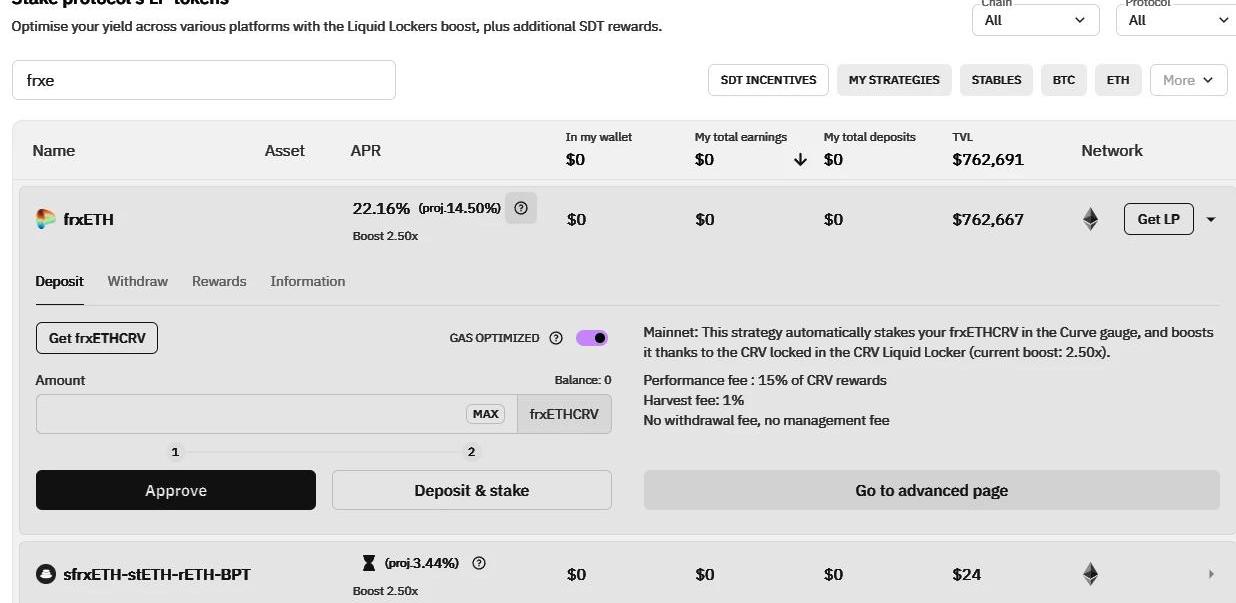

這是ETH的另一個高額收益機會,年化收益率約為22%。frxETH是由FraxFinance推出的的流動性質押衍生代幣,其收益主要來源于FraxFinance利用手中的巨額veCRV投票權,在Curve流動性池內爭取到的CRV激勵。

如果你將frxETH存入StakeDAO,該協議會將其存入Curvegauge,,并通過鎖定在CRVLiquidLocker中的CRV來進一步提高激勵。根據DeFiLlama的數據,該池在過去30天內平均APY為15%。4.Velodrome,LUSD-MAIpool

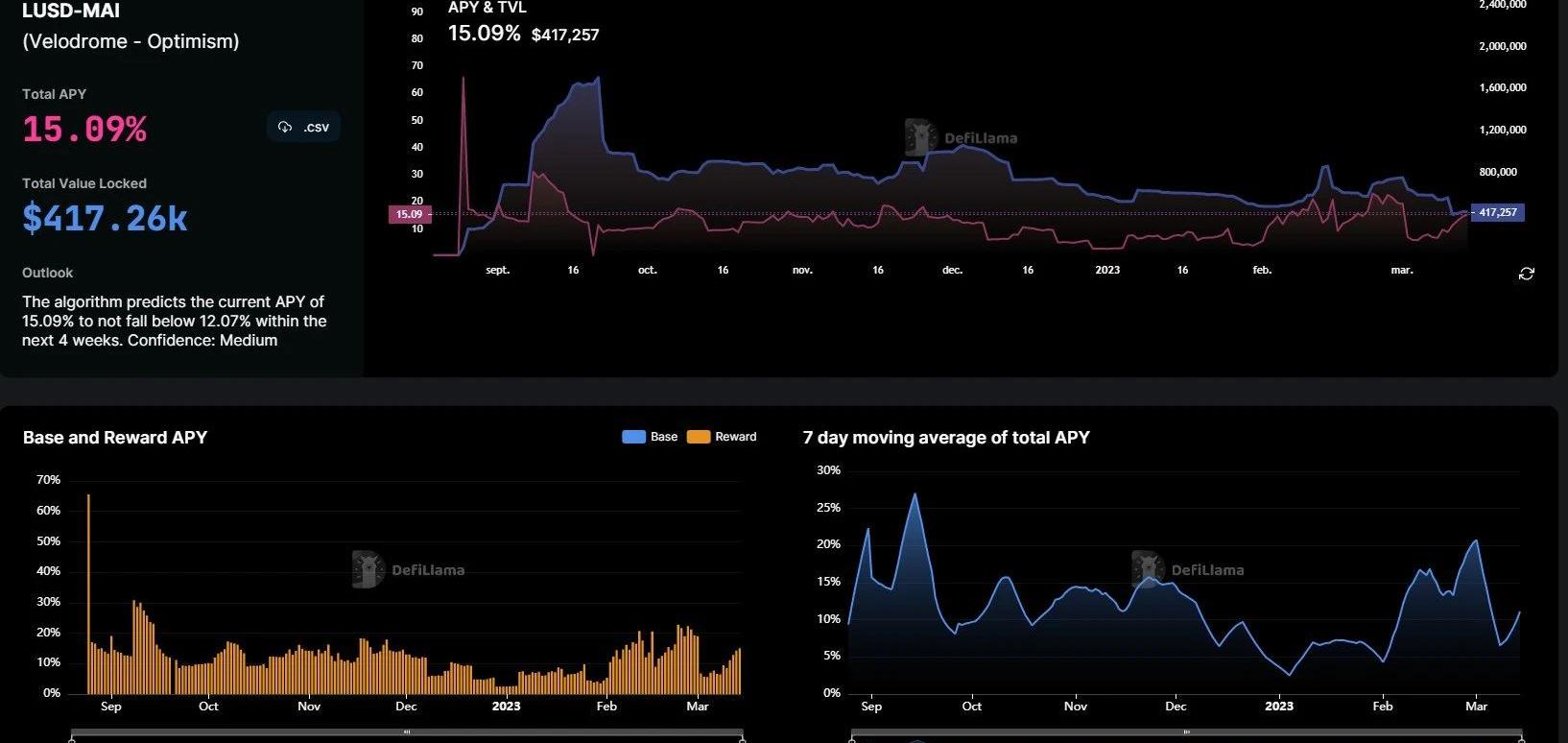

過去幾天的鬧劇證明了一件事情,那就是我們需要真正去中心化的穩定幣,而不是依賴于USDC等中心化穩定幣。LUSD和MAI均屬于此類,其中LUSD僅可通過抵押ETH鑄造生成。

當前,該策略的收益率為17.5%,過去7天的平均APY則為14%。沒有前幾個那么高,但至少LUSD和MAI作為穩定幣似乎是“穩定”的。這便是我近期所整理的,隨著時間推移已被證明相對安全的一些高額收益機會。

2023年2月20日,香港證監會就加密貨幣交易發布了《咨詢文件》,標志著港府在放開加密貨幣交易領域邁出了重要一步.

1900/1/1 0:00:00在經歷2023年最重要的一周后,數字資產行業在美國失去了三家對加密貨幣友好的銀行機構。然而,到目前為止,投資者的主要反應似乎是在最不受信任的主要資產BTC和ETH中尋求安全.

1900/1/1 0:00:00隨著NFT生態系統的不斷發展,零收費或低收費的市場不斷涌現,許多創作者面臨著二次銷售的版稅收入減少。 因此,面臨的挑戰是,在這個版稅趨于不支付的新環境中,產生可持續的收入流.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 3月2日,加密友好銀行SilvergateBank控股公司SilvergateCapitalCorporation宣布推遲向美國證券交易委員會(SEC)提交年.

1900/1/1 0:00:00加密貨幣仍處于初期發展階段,NFT更是一種全新的資產類別,也是在2017年CryptoPunks的推出后才逐漸受到廣泛關注.

1900/1/1 0:00:00如果加密貨幣真正成為主流,Web3域名將會有一個廣闊的市場。因為「每個人」最終都將擁有一個Web3錢包,人類可讀的數字錢包地址就像電子郵件地址一樣普遍.

1900/1/1 0:00:00