BTC/HKD+0.31%

BTC/HKD+0.31% ETH/HKD+0.53%

ETH/HKD+0.53% LTC/HKD+0.2%

LTC/HKD+0.2% ADA/HKD+1.03%

ADA/HKD+1.03% SOL/HKD+0.75%

SOL/HKD+0.75% XRP/HKD+0.41%

XRP/HKD+0.41%以下是最近六個月中最盈利的五個DeFi協議的列表,這些協議在去中心化金融行業中占據了重要的地位。這些協議的收益來自于各種收費模式,例如借貸、交易、做市等,以及通過代幣激勵來鼓勵用戶的參與和持有。讓我們一起來看看這些協議的特點和收益情況。

“盈利”的定義

DeFi的費用模式不同,但總體來說,DeFi項目通過以下方式獲得利潤:交易費借貸費穩定費此外,DeFi通過三個主要渠道分配利潤:協議庫代幣持有人LP盡管前兩者可以歸為協議收入,但LP利潤是不同的。LP利潤是“供應方收入”,意味著利潤被重新分配給在池中提供流動性的人。例如,Uniswap每年產生超過7億美元的費用,但它只是盈利,因為這些收入的大部分都返還給LP。為了評估項目的盈利能力,“收入”將是更好的指標,因為它們代表了在向LP分配費用后的“純收入”。簡而言之,收入=費用收入-代幣激勵。現在我們已經定義了“盈利能力”是什么,讓我們深入了解。前五名最賺錢的DeFi協議

V神盤點以太坊2020年進步,包括PoS測試網及MakerDAO等:V神在推文中列出以太坊在2017年沒有、但是在2020年擁有的東西: Uniswap;http://Tornado.cash;Status;MakerDAO;ZK Rollups(如Loopring),吞吐量超過2000 TPS;PoS測試網;叔塊率< 10%,區塊Gas上限為1000萬;Gitcoin贈款。[2020/3/28]

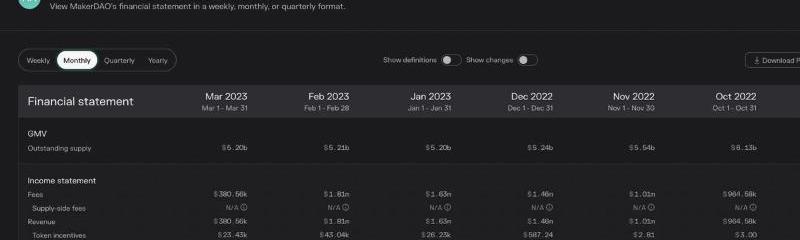

第一名:MakerDAO~716萬美元

MakerDAO允許用戶以ETH/BTC/USDC/LINK作為抵押品,并借出它的穩定幣$DAI,該穩定幣與美元掛鉤。

動態 | 中國知識產權報盤點2019專利領域大事件 其中一項與區塊鏈相關:近日,中國知識產權報盤點2019專利領域大事件,其中包括“”區塊鏈:專利布局駛入“快車道”。文章指出,區塊鏈是近幾年的科技熱詞。自中共中央局2019年10月24日下午就區塊鏈技術發展現狀和趨勢進行第十八次集體學習后,區塊鏈再度成為全社會關注的焦點,并登上了各大權威紙媒與電視媒體的頭版頭條。區塊鏈專利領域呈現出四個特點:第一,我國創新主體開展專利布局時間較晚,但是專利申請量呈現快速增長態勢;第二,中美兩國是重要的市場和技術原創國家,中國偏重于國內布局,美國多邊布局態勢明顯,區塊鏈技術申請人分布較為分散,初創公司較多,沒有明顯專利壁壘以及行業領軍企業;第三,針對業內非常關注的區塊鏈的安全性、同步效率問題,我國已探索解決方案并形成一批核心專利;第四,區塊鏈技術應用前景廣闊,但部分技術難題仍懸而未決,亟需突破。[2020/1/19]

費用模型當有人通過MakerDAO借款時,他們必須支付穩定費,這些費用用于購買$MKR并隨后銷毀。在過去的六個月中,MakerDAO從費用中產生了725萬美元的收入。扣除9.32萬美元的代幣激勵后,MakerDAO的收益總額為716萬美元,穩居收益榜的第一。

動態 | 封面盤點2019十大酷科技 區塊鏈上榜:1月5日,由封面新聞最新盤點的2019十大酷科技出爐,其中包括區塊鏈,代表企業:支付寶。過去一年,支付寶區塊鏈技術落地超過40多個場景,也從不同的場景給用戶帶來便利和安全。據公開信息顯示,支付寶與阿里巴巴已經蟬聯兩年全球區塊鏈技術專利申請量最多的互聯網公司,其在共識機制、智能合約、可信計算、隱私保護、跨鏈交互上都取得了突破。[2020/1/6]

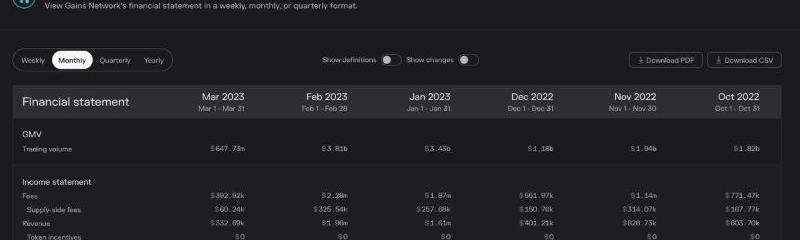

第二名:GainsNetwork~573萬美元

GainsNetwork是一個建立在Arbitrum和Polygon上的衍生品交易平臺,為用戶提供加密貨幣和外匯交易選項,并提供杠桿交易。

動態 | 證券日報發布2018年區塊鏈行業焦點盤點:證券日報發布《2018年區塊鏈行業焦點盤點:亂象頻發幣圈狼藉監管筑籬》文章稱,很多人將此輪區塊鏈熱潮與20年前的互聯網泡沫相比。可以確定的是,區塊鏈“泡沫”一定有,但區塊鏈能否如互聯網般改造世界,尚難下定論。監管部門去年以來重拳出擊,規范資本市場“炒鏈”行為,嚴厲懲治ICO。從中央到地方,掀起防范以“區塊鏈”名義進行非法集資的高潮,不斷給區塊鏈“排瘦身”。而瘦身后的區塊鏈也正逐步回歸理性——幣圈蕭條,市場開始重新審視以比特幣為代表的加密數字貨幣的價值與意義;去蕪存菁,越來越多的企業沉下心轉向技術應用開發;人才成本也擠出“泡沫”,回歸同行業正常水平。[2019/1/4]

費用模型當用戶打開、關閉或更新交易時,Gains會收取一定的交易費。此外,還有展期費、資金費和清算費。在過去的六個月中,Gains從費用中獲得了700萬美元。然而,$GNS沒有提供任何激勵,因此只需要支付127萬美元的供應方費用。這意味著GainsNetwork獲得了大約573萬美元的收益,位列最高收入者列表的第二位。

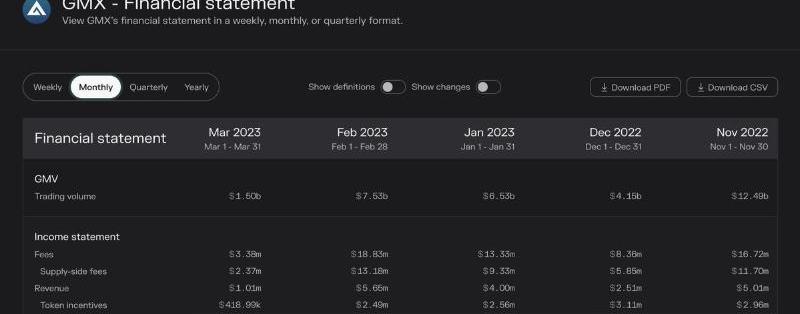

第三名:GMX~364萬美元

GMX是一個熱門的永續合約交易平臺,在Arbitrum上實現了低交換費用和零價格影響交易。用戶可以在GMX上進行現貨交易和交易永久期貨,最高可杠桿達到50倍。

費用模型GMX將從交換和杠桿交易中產生的費用分配給那些持有$GMX并為$GLP提供流動性的人。在過去的6個月中,GMX賺取了6754萬美元的費用,其中4727萬美元用于GLP持有者的供應方費用。剩余的2026萬美元用作收入,但1660萬美元(82%)用于代幣激勵。盡管在熊市期間表現良好,但由于代幣激勵的高成本,GMX的利潤相對較小,僅在最賺錢的項目列表上獲得了第三。

第四名:Convex~157萬美元

Convex是建立在CurveFinance之上的收益增強器。通過控制超過50%的veCRV,Convex利用其治理權力在Curve中增加CRV獎勵,從而增強收益。

費用模型Convex從3CRV收益、$CRV和其他流動性挖礦獎勵中獲得收入。在過去的六個月中,Convex賺取了7051萬美元的費用,其中80%的收入流向CurveLP做市商。剩下的1417萬美元的收入主要用于代幣激勵($CVX),僅剩157萬美元的收益。第五名:1inch~127萬美元

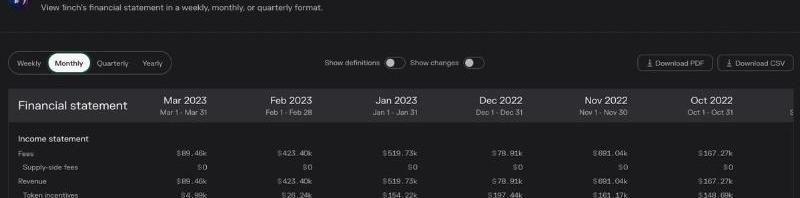

1inch是一個基于ETH和BSC的非托管DEX聚合器。

費用模型在過去的六個月中,1inch創造了197萬美元的收入。在扣除價值69.3萬美元的代幣激勵后,1inch的收益達到127萬美元,穩居榜單第五名。

原地址

硅谷銀行從出現流動性危機到宣布破產僅用了40多個小時,速度遠超2008年金融危機。作為創投圈內的龍頭銀行,其對接全球600家風投機構、120家私募股權機構,在初創企業信貸市場占有率超過50%,很.

1900/1/1 0:00:00撰文:JoelJohn編譯:Frank,ForesightNews一年前,我們寫了一篇關于Web3時代的聚合器理論的文章.

1900/1/1 0:00:00自22年GMX代幣上線幣安后,GMX的各項數據接連創下新高。截至目前,GMX的平臺總交易量已超過1000億美金,AUM超10億美金,獨立地址超過16萬,分發給用戶的費用超過1億美金.

1900/1/1 0:00:00本文為iZUMiFinance聯合創始人JimmyYin于3月3日在Denver活動上的演講,經編譯整理如下.

1900/1/1 0:00:00最近一周,或許是加密市場自FTX崩潰以來最糟糕的一周。在拜登的最新預算案和Silvergate的倒閉風波之后,硅谷銀行為加密市場再次帶來重磅沖擊.

1900/1/1 0:00:00特別感謝JustinDrake的反饋和審閱一種未被充分討論但非常重要的以太坊維護其安全性和去中心化的方式是其多客戶端理念.

1900/1/1 0:00:00