BTC/HKD-0.55%

BTC/HKD-0.55% ETH/HKD-1.47%

ETH/HKD-1.47% LTC/HKD-1.24%

LTC/HKD-1.24% ADA/HKD-2.13%

ADA/HKD-2.13% SOL/HKD-2.16%

SOL/HKD-2.16% XRP/HKD-1.92%

XRP/HKD-1.92%這篇文章是三篇系列文章的第一篇,討論DeFi借貸協議的工作原理——它們的關鍵組成部分、公式和用例。在這一過程中,我們將強調,盡管協議使用不同和創意的命名方式,但它們傾向于重復、迭代和分享核心概念。其中一篇本博客文章中詳細介紹如何使用ERC20Token來代表用戶在借貸池中的份額。我們將從分析這些協議的獨特元素開始,并提供技術概念來區分它們的工作方式。借貸池

在傳統金融中,借貸由第三方金融機構進行調整。這些金融機構被委托執行兩項關鍵任務:強制借方向貸方支付利息,并評估并防止被認為是不可信的當事方參與這些活動。相比之下,在去中心化金融中,第三方借款人和貸款人是不值得信任的。這種信任的缺失激發了一個創新的設計,用于在鏈上促進借貸過程。借貸池是一個智能合約。DeFi協議用戶可以存入資產,目的是使用該合約來借出他們存入的資產。其他用戶可以與借貸池進行交互,享受即時貸款,即抵押在池中的資產進行借款。與傳統金融方法相比,借貸池在借貸方面具有一些重大的優點,例如:·在DeFi中,貸款不受貸款資金與借款金額1:1可用性的限制。相反,來自協議所有用戶的資金都被存入池中,從而創建了足夠大的Token庫存,以立即滿足貸款需求。·DeFi不需要還款計劃。貸款是根據以前存入的抵押品執行的,用戶可以隨時選擇還款。此時,你可能會想,「如果我不得不提供同等價值的資產作為抵押品,為什么要在借貸協議上借入資產?難道我不應該出售抵押品并購買所借資產嗎?」實際上,這種DeFi借貸協議似乎只允許完全抵押的貸款,為一個有趣的「交易」方法打開了大門:杠桿。假設你對WBTC非常看好,非常確定它的價值會飆升!你可以在你最喜歡的借貸協議上存入一些WBTC,然后使用它來借入一些穩定幣,然后用這些穩定幣在某個交易所上購買更多的WBTC。在這種情況下,你暴露于WBTC的價值為1500美元,而你的初始存款只有1000美元。但是,如果你把你的500美元的WBTC抵押品存入協議來借入更多的USDC呢?這個過程被稱為超額杠桿,你可以一直這樣做,直到你超出了你的借款能力,而協議的政策會阻止你這樣做。在類似的情況下,假設你對WBTC持悲觀態度。你可以采取我們之前場景的相反操作,將USDC作為抵押品存入協議來借入WBTC,然后立即以更多的穩定幣換掉它。如果你的預測成為現實,WBTC的價格下降了,你可以在交易所上以更便宜的價格購買相同數量的WBTC,償還貸款并獲得多余的USDC,從而打開WBTC的空頭頭寸。份額Token

華鐵應急與螞蟻鏈建立全面合作關系:金色財經報道,據華鐵應急官微消息,1月11日,華鐵應急與螞蟻集團旗下螞蟻鏈簽署協議,正式建立全面合作伙伴關系。雙方將共同就區塊鏈、物聯網、人工智能等技術在工程機械等行業的應用開展合作,共建全新的設備追蹤信任體系,打造工程設備鏈平臺,助推行業數字化升級。[2022/1/11 8:41:00]

與傳統金融一樣,將資產存入借貸池的用戶會受到長期保留資金的激勵,并獲得存款利息。利息隨時間累計,按用戶在協議中的存款的百分比計算,并由其相應的存款用戶聲明。用戶在借貸池中保留資產的時間越長,他們獲得的利息就越多。協議如何記錄每個用戶在池中的份額?當一個用戶向池中存入資產時,他們的「份額」會稀釋所有用戶的份額,協議會相應地反映這一點。然而,協議不會直接跟蹤和更新每個用戶的池份額,而是僅處理存款人份額的變化,而無需每次提取或存入時主動更新其他用戶的份額。你可能會認為這個協議讓你既能擁有蛋糕,又能吃掉蛋糕。但實際上不是這樣的:協議通過鑄造和銷毀ERC20Token來處理利息發放,我們稱之為「份額Token」,它代表了貸款池中一個貸方的份額。這種「份額Token」設計自動調整其他「股東」的股份稀釋,以反映「份額」的鑄造和銷毀,與他們的基礎資產的存款或提取成比例。下面,我們將提供不同協議如何使用「份額Token」的實際示例,并討論它們的相似之處。aToken:AAVE的「份額Token」

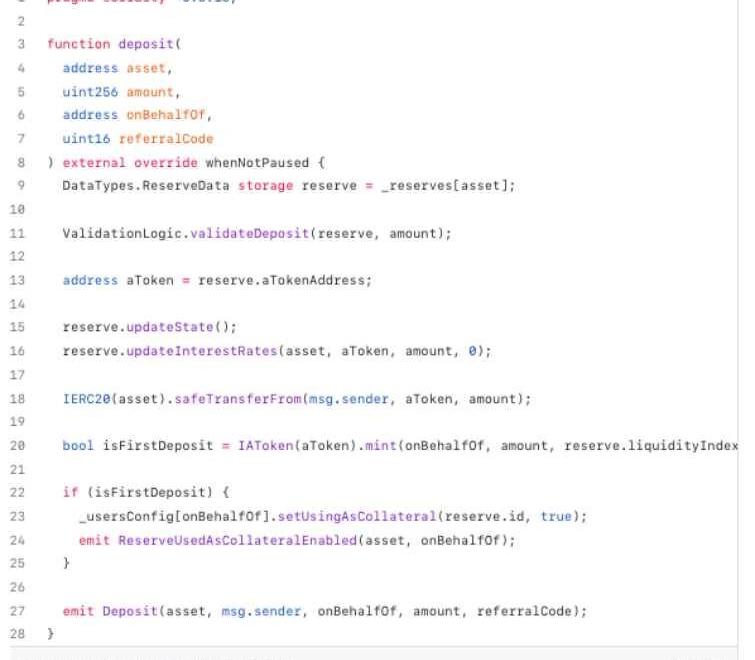

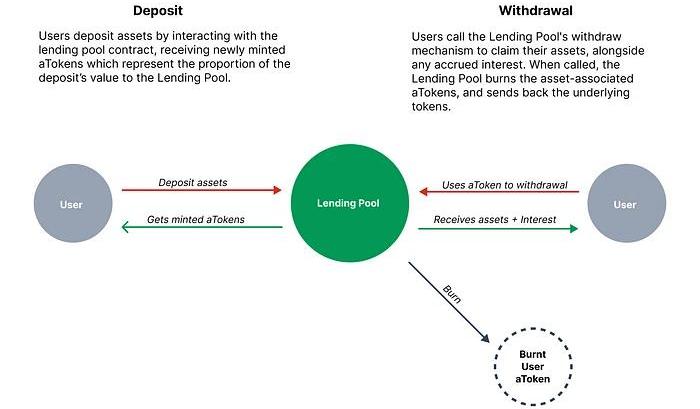

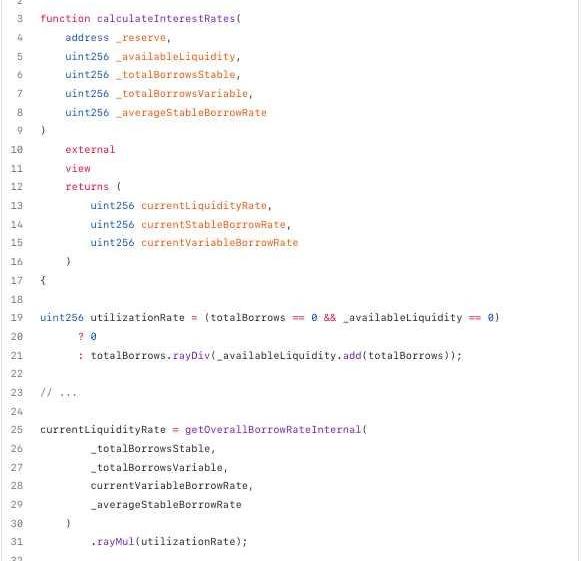

aToken是AAVE的收益生成Token,由貸款池在存入和提取資產時鑄造和銷毀。aToken是集成到AAVE協議中的類似于ERC20的Token,因此用戶可以進入的每個不同市場都有一個對應的aToken。如果我們查看AAVE借貸池合約,我們可以看到當用戶向池中存入資產時發生的基本操作:

我們可以看到與用戶存入的市場相對應的aToken將被稱為「鑄造」函數。

法律專家:現在禁止加密為時已晚,印度需要全面監管:金色財經報道,印度法律專家表示,盡管印度央行(RBI)呼吁全面禁止加密貨幣,但現在禁止加密貨幣為時已晚。他們解釋說,政府的加密貨幣立法必須保持平衡。這不僅可以確保投資者不會受到傷害,還可以防止加密貨幣不受控制地增長,這可能會威脅到印度的外匯儲備并擾亂其經濟。

民族主義者 Rashtriya Swayamsevak Sangh 的附屬機構 Swadeshi Jagran Manch(SJM)也通過了一項決議,呼吁徹底禁止加密貨幣。與此同時,印度政府正在重新制定加密法案,然后將其重新提交給議會。(news.bitcoin)[2021/12/30 8:13:37]

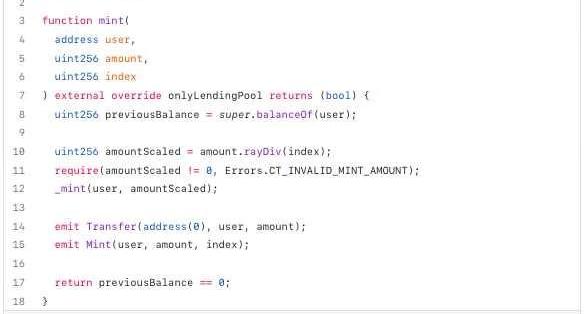

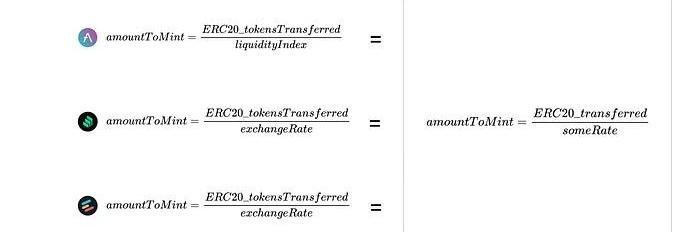

我們可以看到,實際要鑄造的數量是:

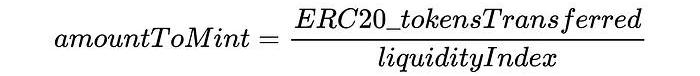

如上圖所示,在這個例子中,用戶加入了一個已經在之前的存款中賺取了一些利息的市場。上面的方程式幫助我們理解這一點,因為它顯示了如何使用全局指數來考慮所有用戶的利息累計,這個指數會在各種操作時更新。當用戶提取他們的基礎資產時,liquidityIndex將用作乘數來計算交易中所欠的Token數量。以下是來自借貸池合約的相關代碼片段:

在這里,aToken合約的balanceOf函數有點奇怪。畢竟,我們剛剛確定鑄造的aToken數量與存入的基礎資產數量不同。調用IAToken(aToken).balanceOf(address(user))如何產生用戶即將提取的基礎資產數量?原因如下:·當用戶提取他們的資產時,他們的aToken將被銷毀。這些已銷毀的aToken保持其他用戶所擁有的aToken的總量與他們的份額成比例,這些份額是在用戶資產提取之后的。·用戶提取資金的市場利率會隨著每次提取而更新。

獨立智庫ORF:G20 應全面掌握加密資產監管:金色財經報道,獨立智庫Observer Research Foundation (ORF)表示,G20國家有“機會也有責任”來協調圍繞加密資產和 DeFi 的政策,這樣有利于“可持續、平衡和包容的全球經濟架構”。ORF指出,BTC哎新興市場和發展中經濟體尤其受歡迎,包括一些G20經濟體,比如土耳其、巴西、阿根廷和印度尼西亞等,G20 應該全面掌握加密資產的監管,為國家監管機構提供有關技術性質和監管最佳實踐的指導。(orfonline)[2021/11/1 6:23:53]

正如我們先前所述,aToken是類似于ERC20的Token。我們強調它們是「類似」ERC20Token,因為它們的balanceOf函數具有獨特的屬性。在常規的ERC20Token中,balanceOf函數返回一個地址擁有的Token數量。由于aToken代表池的份額,而不是直接的價值,因此aToken的balanceOf函數返回協議欠用戶的基礎Token的數量,以對其存款進行補償。

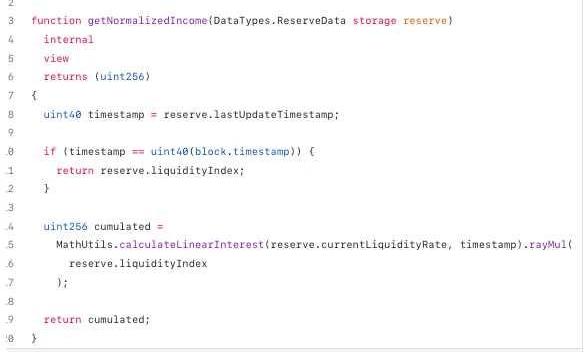

在此,該balanceOf函數覆蓋了繼承的aToken合約中的balanceOf函數。結果,該示例邏輯中的balanceOf邏輯被執行,而不是用戶Token數量的常規映射查找。上述提到的Token數量然后乘以getReserveNormalizedIncome的結果,該函數執行以下邏輯:

我們可以識別此處的分支:·如果在該塊中已經更新了保留數據:返回該市場的liquidityIndex值,因為它已經更新。·否則:我們需要看看calculateLinearInterest中發生了什么才能找出下一個流程。

動態 | 綠地控股2019年業績快報:依托區塊鏈技術、AI智能、大數據全面布局金融服務體系:據中新網消息,1月7日晚,綠地控股(600606.SH)發布2019年業績快報。新金融方面,年內綠地金融通過全力開發數字門戶綠地吉客通APP,依托融資租賃、交易所和小額貸款牌照,以及依托區塊鏈技術、AI智能、大數據,面向綠地集團產業生態圈內的C端、B端和T端業務全面布局金融服務體系。[2020/1/8]

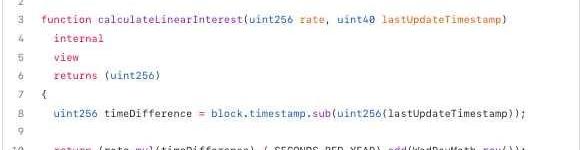

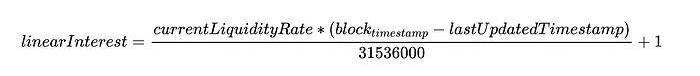

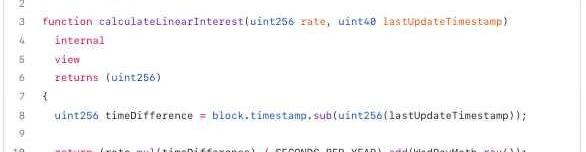

當前市場的ReserveData對象中的currentLiquidityRate和lastUpdateTimestamp被傳遞到此函數中,函數的結果為:

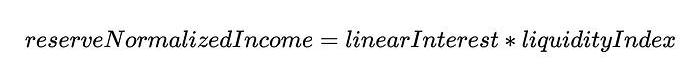

讓我們分解此方程式的組件,以更好地理解linearInterest值的要點:·currentLiquidityRate:可以將其視為我們所在市場的年利率·block_{timestamp}-lastUpdatedTimestamp:自上次更新以來經過的時間注意:由于我們在getNormalizedIncome中選擇了第二個分支,因此在此時保證該值為正值。因此,我們可以將此利息應計機制視為一個簡單的利息復合機制,它在每個區塊中進行復合。現在,我們已經確定了要為用戶累計的利息金額,我們只需要將該值乘以流動性指數,然后在balanceOf函數中進行用戶的規范化收入乘法:

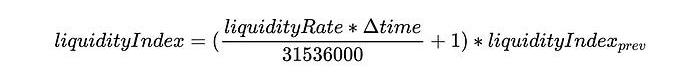

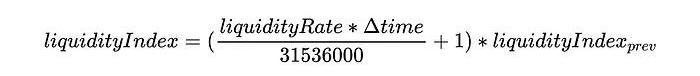

現在我們了解了aToken背后的邏輯,但我們仍然需要解決liquidityIndex的工作原理之謎。在下面的示例中,liquidityIndex可以定義為一定時間內儲備積累的利息:

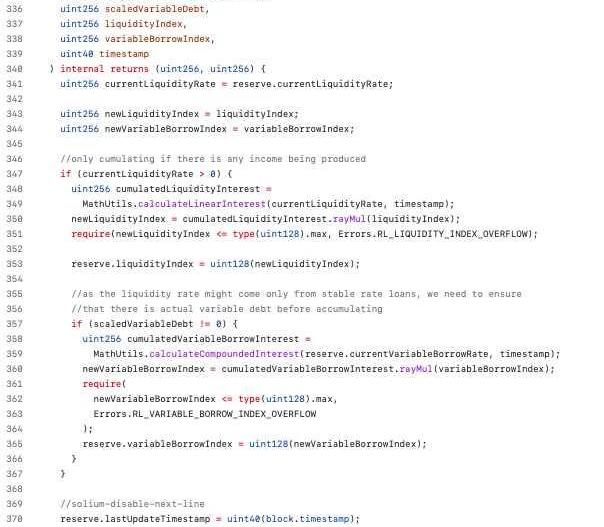

回顧之前提到的liquidityRate變量-現在我們將討論它在計算liquidityIndex中的使用。只有當liquidityRate大于0時,才會積累利息-換句話說,只有該市場中有任何APY時才會積累利息。這是有意義的。讓我們快速回顧一下calculateLinearInterest的實際操作:

日本將全面調查申請中的數字貨幣交易所:鑒于大型數字貨幣交易所Coincheck的數字貨幣外流問題,日本金融擔當相麻生太郎16日透露將對所有登記審查中的交易所展開入內調查。對象包括已經接受入內調查的Coincheck在內共有16家。麻生在內閣會議后的記者會上表示“將依次展開入內調查”,透露已于14日通知5家進行調查,并說明目的是“為了使之采取措施確保對顧客進行恰當的保護”。[2018/2/17]

上述邏輯可以轉化為以下方程式:

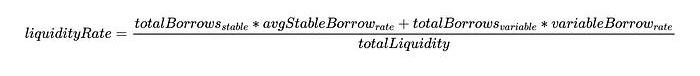

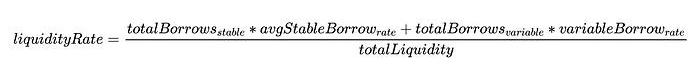

正如我們可以在DefaultReserveInterestRateStrategy.sol合約中看到的那樣,liquidityRate是通過以下方式定義的:

因此,可以寫為:

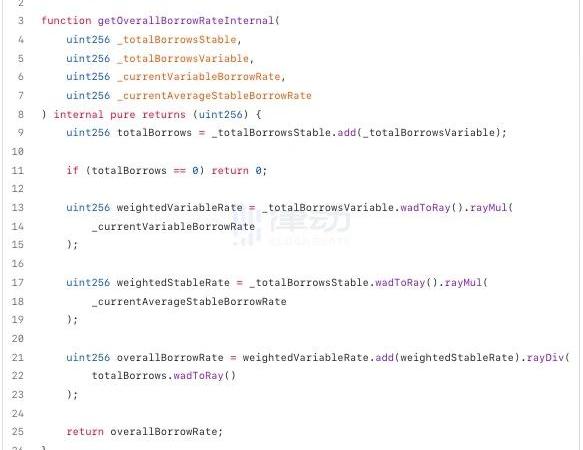

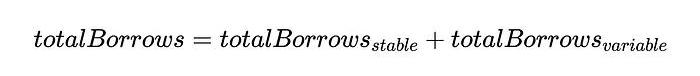

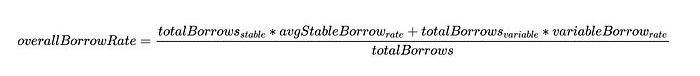

整體借款利率在此定義為:

我們可以將其寫成:

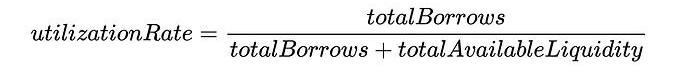

利用率可以定義為:

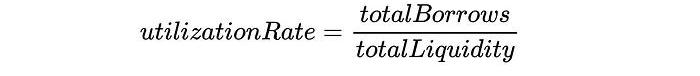

在定義利用率時,我們更容易考慮儲備中流動性與市場中總流動性之間的比率,這可以簡化為:

現在我們可以使用這兩個定義來編寫流動性指數的方程式:

由于totalBorrows在分子和分母中都存在,因此我們可以寫成:

關于流動性指數的方程式,現在已經說得夠多了,我們以后會再來討論這個定義。cToken:Compound的「份額Token」

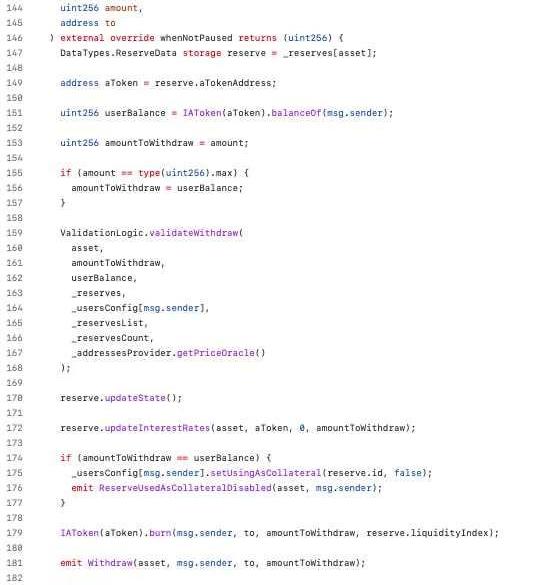

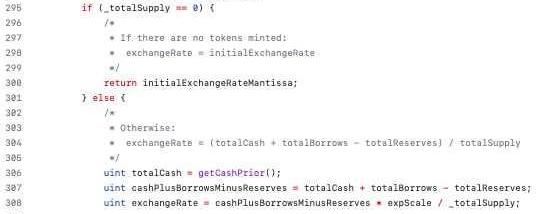

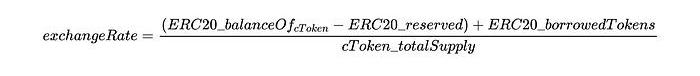

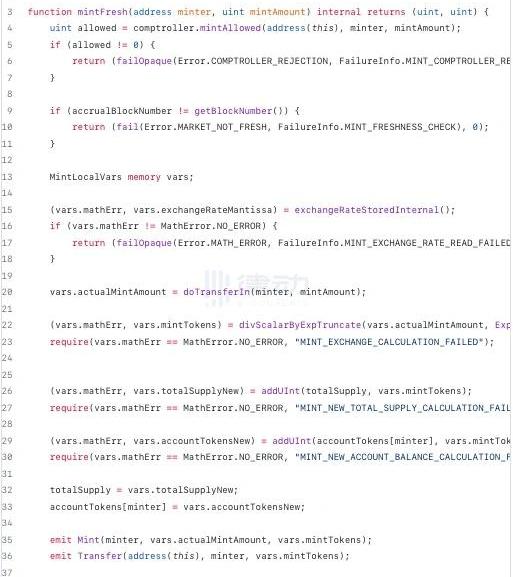

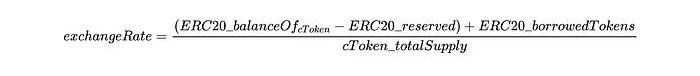

讓我們繼續我們下一個借貸協議示例,Compound。Compound使用稱為cToken的「份額Token」來處理借款和放貸。這個Token為Compound協議中所有可用于用戶借貸的資產進行記賬。與我們在AAVEV2中討論的類似,Compound的「份額Token」被鑄造并用于贖回基礎資產。Compound使用的匯率類似于AAVEV2的流動性指數,以確定應鑄造多少cToken。這個匯率是一個這樣的函數:

讓我來解釋這里的關鍵術語:·totalCash:cToken賬戶擁有的ERC20基礎Token的數量。·totalBorrows:借款者借出市場上的ERC20基礎Token的數量。·totalReserves:保留的一定數量的ERC20基礎Token,可通過治理方式進行提取或轉移。·totalSupply:返回cToken的總供應量的ERC20函數。有了這個背景,我們可以寫出Compound的匯率方程式:

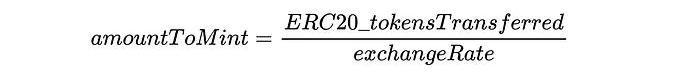

當用戶存入ERC20Token時,匯率決定了將鑄造多少cToken作為回報:

要鑄造的cToken數量由以下方程式定義:

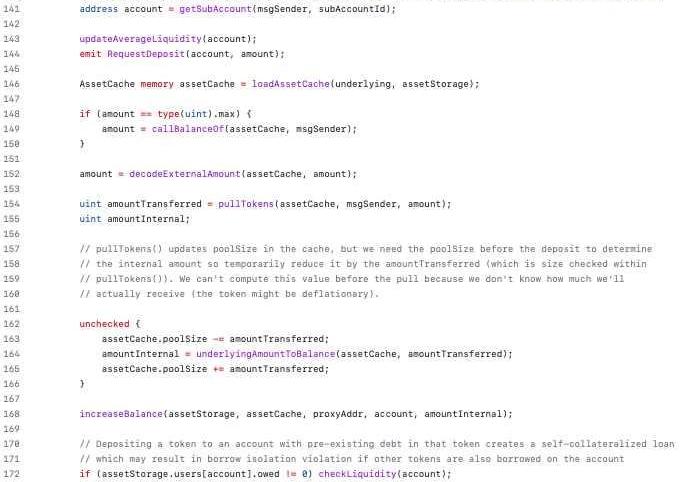

eToken:Euler的「份額Token」

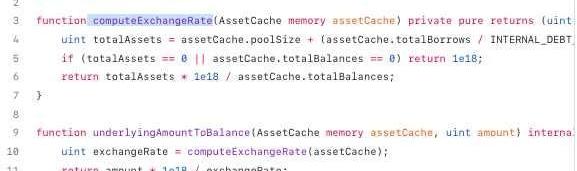

為了進一步鞏固這些協議之間的相似性,讓我們再分析另一個借貸協議Euler,看看它如何處理借貸。在下面的示例中,deposit函數允許用戶存入ERC20Token以換取eToken。

正如我們所見,internalAmount是為此轉移鑄造的eToken數量。

與Compound的名字和函數exchangeRate又一次直接重疊。讓我來解釋一下用于計算匯率的關鍵參數:·poolSize:使用基礎資產的ERC20合約中,以池合約地址調用balanceOf函數的結果。·totalBorrows:借出的ERC20基礎Token的總量,目前不在池中。·totalBalances:所有eToken持有者的總余額。因此,方程式將是:總結

我們已經涵蓋了3個借貸協議:·AAVEV2·Compound·Euler我們已經檢查了「份額Token」的鑄造方式,以及它們如何通過借貸池交換存款資產。我們提出的三個方程式可以歸納為一個簡單的方程式:

請記住,匯率可以按照協議定義的任何方式進行定義。這些任意的匯率可以增加鑄造的Token數量,如果大于1則會減少數量。在AAVEV2和Compound中,我們已經看到了someRate變量的一些相似之處。在Compound中,someRate是:

而對于AAVEV2,someRate的定義如下:

流動性指數的定義為:

雖然我們不能將每個協議的匯率歸納為一個式子,但對于AAVE2和Compound,我們知道匯率是市場中總流動性的函數。回到我們的方程式,給定totalLiquidity是市場中ERC20基礎Token的總量,那么在exchangeRate表達式的分子中和liquidityRate的分母中的分子是功能上相同的。簡而言之:這些協議在本質上是相似的。雖然它們有時可能使用不同的術語,但當將它們分解為方程式時,每個組件在實現中都具有類似的目的。我們邀請讀者隨機選擇一個借貸協議,并檢查我們在此處討論的歸納是否也適用于該協議。如果適用的話,請隨時告訴我們。原地址

Tags:TOKENTOKETOKKENDeal Dough TokenImtoken最新下載Iconiq Lab TokenBitSG Token

在目前的加密貨幣市場中,交易所的競爭日趨激烈。從全球范圍看,頭部交易所的形成以及地位的日漸鞏固,無時不刻在壓縮中小型交易所的生存空間.

1900/1/1 0:00:00NFT賽道的機會在哪?這應該是近幾個月NFT玩家苦思冥想的事情。由于Blur帶來的競爭壓力,NFT市場巨頭Opensea的市場份額正在不斷的被擠壓,X2Y2、LooksRare等二線NFT交易市.

1900/1/1 0:00:00推特創始人JackDorsey創辦的比特幣技術團隊Spiral開發的LDK近期面向公眾解讀未來一年的新路線圖,涵蓋LDK發展的全景.

1900/1/1 0:00:00繼Optimism的OP代幣后,Arbitrum推出ARB代幣使這兩個最大的以太坊擴容類代幣總市值超過20億美元.

1900/1/1 0:00:004月26日至28日,一年一度的加密盛會Consensus在美國德克薩斯州的奧斯汀市舉行。起始于2015年的Consensus共識大會是由區塊鏈媒體Coindesk舉辦,每年都吸引行業領導者、開發.

1900/1/1 0:00:00昨日,Layer1公鏈SeiNetwork宣布繼完成一輪估值為8億美元的3000萬美元融資后,其生態基金又完成5000萬美元新一輪融資.

1900/1/1 0:00:00