BTC/HKD+0.07%

BTC/HKD+0.07% ETH/HKD-0.3%

ETH/HKD-0.3% LTC/HKD-0.41%

LTC/HKD-0.41% ADA/HKD-1.1%

ADA/HKD-1.1% SOL/HKD-1.11%

SOL/HKD-1.11% XRP/HKD-0.94%

XRP/HKD-0.94%撰文:JerrySun,Messari研究員

編譯:iambabywhale.eth,ForesightNews

重點:

Osmosis是建立在Cosmos生態擁有獨立以及互操作性Layer1公鏈的DEX;

它是第一個在Cosmos生態中實現巨大的IBC交易規模和啟動DEX活動的應用鏈;

其特點包括可定制的池參數、Superfluid質押以及將抗MEV納入其底層架構的計劃;

協議由原生代幣OSMO提供支持,可用于質押和治理。OSMO獎勵也通過流動性激勵釋放。

簡介

投資者相信多鏈可以解決區塊鏈的擴容問題,這引起了人們對CosmosNetwork生態系統的興趣,Cosmos作為「區塊鏈互聯網」,可以容納一系列獨立的應用鏈。網絡中的每個應用鏈都是獨特的Layer1區塊鏈,旨在增加Cosmos網絡的功能。

為了連接這樣一個區塊鏈生態系統,需要一個健康的交易平臺。通過這些交易平臺,資本配置者可以獲得流動性來培育健康的市場,投資于正在成長的項目,并將投資引向有發展前景的機會。

Cosmos網絡支持自己的原生DEX,但在流動性、交易量和費用方面領先的是Osmosis協議。在本報告中,我們將了解Osmosis以及其與其他采用AMM模式DEX相比的特點。

Osmosis概述

背景

Osmosis是Cosmos生態系統中支持跨鏈通信的DEX。它由SunnyAggarwal、JoshLee和DevOjha于2021年1月創立,母公司OsmosisLabs負責開發。

FingerprintsDAO與CryptoPunks創建者Larva Labs合作推出會員制NFT系列“Voxelglyph”:金色財經報道,NFT 數字藝術收藏組織FingerprintsDAO在官推宣布與CryptoPunks和Autoglyphs 創建公司Larva Labs達成合作,推出由其設計的會員制NFT系列“Voxelglyph”。FingerprintsDAO主要面向收藏家、策展人和制作人,策劃和收集以創意方式使用智能合約創作的藝術品,并生成對應的區塊鏈指紋,新推出的NFT系列代碼只需在Java環境下即可運行,將代表NFT形式的FingerprintsDAO會員資格。[2023/8/11 16:18:55]

三位聯合創始人各自發揮自己在區塊鏈領域工作的經驗,三人最初都在開發以拜占庭容錯共識機制而聞名的Tendermint。

在那段時間里,他們致力于Cosmos生態系統的底層架構,各自從事包括Keplr錢包在內的各種項目。也正是在這段時間里,他們成立了Osmosis,目的是構建一個完全可定制的DEX。

Osmosis如何運作

在功能層面上,Osmosis的運作方式與其他AMM類似。流動性池將代幣鎖定到智能合約中,該合約在代幣交易中自動執行。

交易者的交易對手以流動性提供者的形式出現,他們向這些池提供基礎代幣,即流動性。作為回報,這些LP收到指定的LP代幣,表示他們對池的貢獻以及衡量產生收益的份額。這些都是傳統的東西。

德國聯邦金融監管局對加密貨幣平臺Bitcoin Bank Breaker發起調查:金色財經報道,德國聯邦金融監管局(BaFin)對加密貨幣平臺Bitcoin Bank Breaker發起調查。?監管機構認為該公司存在一些危險信號,懷疑其在未經必要授權的情況下運作。BaFin?警告德國消費者在使用加密貨幣交易平臺 Bitcoin Bank Breaker時要格外小心,聲稱其運營商沒有在網站上披露完整的公司名稱、法律形式或營業地點。監管機構還質疑該平臺背后的團隊未經許可提供投資和金融服務。BaFin稱,任何在德國提供銀行、金融或證券服務的人都需要獲得 Bafin 的許可。[2023/8/1 16:10:52]

此外,與許多其他AMM一樣,Osmosis依賴確定性定價模型來確保每個池中代幣的各自權重保持一致。事實上,幾乎所有AMM都使用確定性定價,因為它有助于確定每筆交易中的代幣數量。盡管任何代幣的市場定價都可能發生變化,但當維持基礎定價公式時,套利者的機會就會最小化。

流動性激勵

為了確保充足的流動性,DEX建立了兩種機制來幫助建立長期生存能力:綁定流動性指標和退出費用。

長期DeFi用戶可能會將前者視為傳統的流動性激勵措施。綁定流動性指標的機制很簡單:向池中添加流動性的LP將獲得原生代幣OSMO的獎勵。

LP可以選擇他們愿意綁定代幣的時間。獲得的OSMO獎勵的確切數量取決于綁定時間的長短和綁定代幣的數量,這一切都由協議治理決定。

有趣的是,并非所有的流動性池都能獲得獎勵。OSMO持有者將決定哪些流動性池獲得獎勵。可以獲得獎勵的流動性池會獲得「分配積分」,而OSMO獎勵會根據每個礦池的積分數按比例發放。

慢霧:過去一周Web3生態系統因安全事件損失近160萬美元:6月26日消息,慢霧發推稱,過去一周Web3生態系統因安全事件損失近160萬美元,包括MidasCapital、Ara、VPANDADAO、Shido、Slingshot、IPO、Astaria。[2023/6/26 22:00:21]

幸運的是,對于沒有內部激勵的礦池,OSMO代幣并不是唯一的獎勵。外部激勵提供者,例如在池中進行交易的用戶,可以自行分配他們的獎勵。與內部流動性激勵一樣,外部提供者選擇設置哪些變量,例如獲得獎勵資格所需的時間或獎勵的數量。

退出費用

如果說綁定流動性指標是長期流動性的「胡蘿卜」,那么退出費用就是「大棒」。當LP從流動性池中提取資金時,協議會以LP代幣的形式收取少量費用。

該退出費用由池創建者確定,旨在使池的剩余貢獻者受益,因為退出費用被燒毀。總的來說,當LP決定撤回其流動性時,他們會取回初始資金加上應計交易費用減去退出費用和無常損失。

影響力

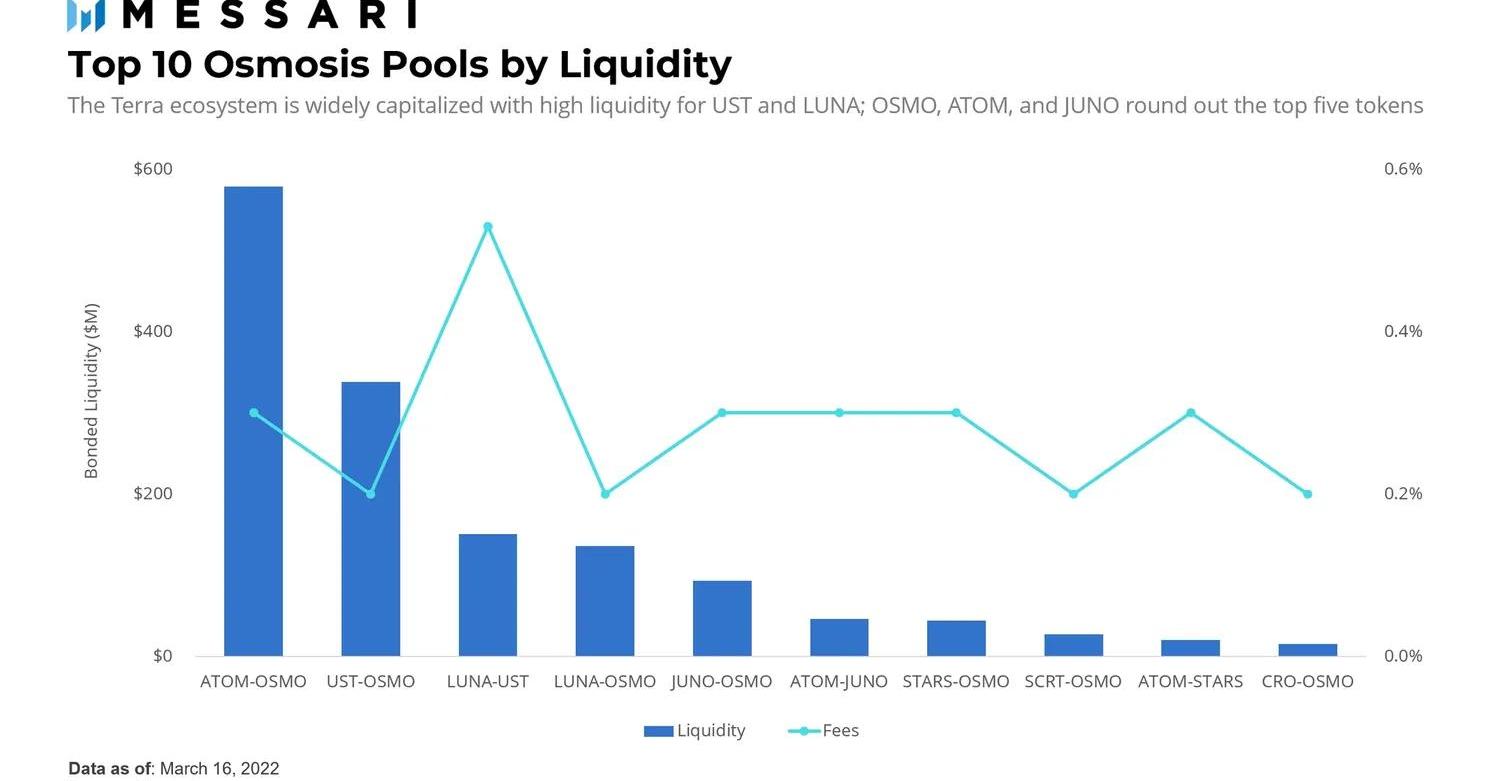

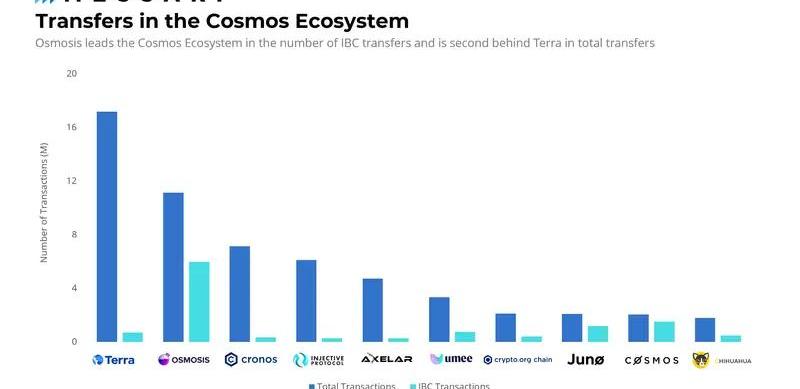

值得注意的是,Osmosis是Cosmos生態系統中第一個支持IBC的DEX。盡管現在存在其他DEX,例如GravityDEX和InjectiveProtocol,但Osmosis是第一個實現巨大IBC交易規模的基于Cosmos的應用鏈。由于其先發優勢,Osmosis繼續在IBC交易規模中排名第一,在總交易規模中排名第二,僅次于Terra。

昨日BTC活躍地址為96.215萬個,新增地址數46.261萬個:金色財經報道,數據顯示,昨日BTC活躍地址數為96.215萬個,較7日均值上漲9.61%;昨日BTC新增地址數46.261萬個,較7日均值上漲9.13%。[2023/5/5 14:44:52]

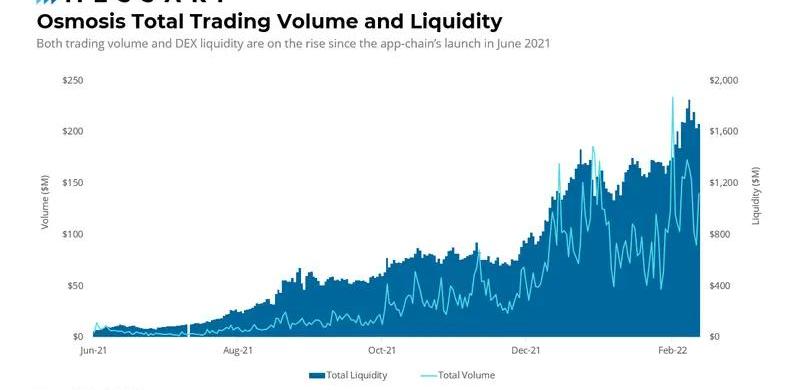

市場對Cosmos生態系統日益增長的興趣使得Osmosis也備受關注。自推出以來,總交易量和總鎖倉量均呈上升趨勢。事實上,這兩個指標在過去30天內均創下歷史新高。鑒于過去出現了與Osmosis的交互或持有OSMO代幣可以獲得Cosmos生態系統中項目代幣空投資格的傳聞,該趨勢沒有立即放緩的跡象。

協議特點

定制流動性池

Osmosis背后的大部分靈感來自基于以太坊的DEXBalancer及其提供多資產流動性池的能力。在OsmosisLabs團隊看來,將資產混合到流動性池中是眾多可定制選項中的第一個。通過這種級別的定制,DEX的角色從只能交易現貨價格資產發展為能夠支持期權市場、鏈間質押等。

Osmosis流動性池提供靈活的做市商功能。與Uniswap的常數乘積、Balancer的常數均值、Curve的混合函數不同,Osmosis的函數是可變的,從而實現了成為「AMM實驗室」的目標。

DEX鼓勵流動性提供者嘗試不同的做市功能。Osmosis可以激勵更多的實驗,而新的變化最終可以帶來創新的解決方案,以減少滑點或無常損失。

Bitbns CEO承認交易所在去年2月遭黑客攻擊,但未證實被盜金額:3月2日消息,印度加密交易所Bitbns首席執行官Gaurav Dahake昨日在AMA會議上承認,該交易所確實在13個月前遭到了黑客攻擊。但Dahake聲稱,該系統離線是為了分析異常情況,并不是為了隱藏黑客行為。他還表示,在此類事件發生后,交易所會改善其安全系統,Bitbns在攻擊發生后的13個月里一直“無縫”運行。不過Dahake還是沒有證實該交易所在攻擊中被盜的資產數量。

昨日消息,ZachXBT表示,加密交易所Bitbns隱瞞了去年2月份750萬美元黑客攻擊事件。[2023/3/2 12:38:39]

池參數,包括交易成本、初始代幣權重和時間加權平均價格計算,由池的原始創建者設置。但是,所有Osmosis流動性池都是由LP代幣持有者自治的。

投票權根據池中資金的加權所有權進行分配,更長的鎖定期會增加投票權。由于Osmosis預計市場將確定最佳資本效率,因此自治池只是建立最具競爭力的流動性池的其中一個決定因素,最終的游戲將是一個為資本配置者提供了更大的參與度的,競爭激烈的市場。

Superfluid質押

與像以太坊這樣的以rollup為中心的生態系統相比,Cosmos生態系統這樣的多鏈生態系統面臨著安全性的挑戰。因此,對于Cosmos生態系統中的公鏈,安全問題變得至關重要。

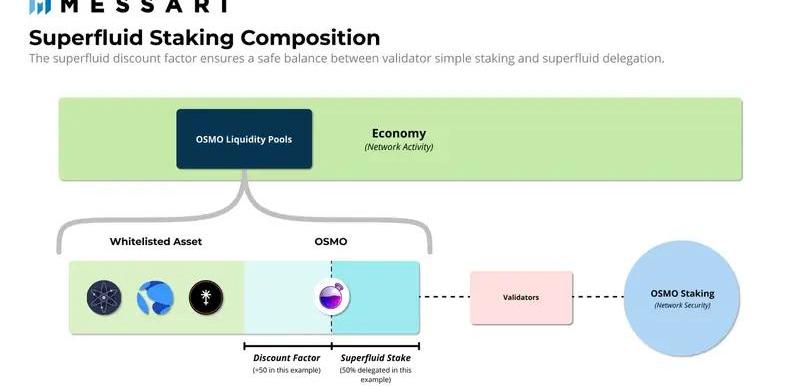

Osmosis為這個問題設計了一個聰明的解決方案:Superfluid質押,被認為是流動性質押以來PoS的最大進步之一,這種質押方法允許LP使用其原生OSMO代幣提供流動性,同時使用相同的代幣為底層網絡帶來安全性。下面是OsmosisSuperfluid質押平臺的可視化表示。

Superfluid質押模型顛覆了現有的流動性質押解決方案。Superfluid質押不是為綁定資產提供流動性,而是從資產中獲取綁定的流動性并將其投入網絡。資產已經綁定到本地流動性池的事實僅有助于簡化網絡在安全性和經濟流動性之間的平衡。

白名單流動性池是唯一有資格參與Superfluid質押的流動性池。這是因為Osmosis希望限制惡意行為者鑄造風險資產,然后這些人可以耗盡底層OSMO代幣的抵押流動性池。防止這種情況發生對于強大的安全性至關重要,確定白名單池是否符合條件將由Osmosis治理決定。

Superfluid質押的好處應該是顯而易見的:它允許LP通過交易費用產生的收益和通過質押獲得的獎勵來確保網絡安全,從而使他們的回報翻倍。

同時,底層網絡受益于額外的安全性,為各方帶來雙贏局面。更令人興奮的是,Osmosis不一定是唯一的受益者,該協議可以提供質押即服務,以幫助其他應用鏈獲得安全性。最終結果就是這種Superfluid質押功能支持安全的網絡交織成一個大型的跨鏈網絡。

集成CosmWasm

3月初,Osmosis宣布已成功與區塊鏈開發工具公司Confio合作,將CosmWasm跨鏈智能合約引擎集成到Osmosis協議中。通過這次合作,Osmosis擁有了一個未被開發的資源池,因為CosmWasm擁有以太坊和Solana之外最大的開發者生態系統之一。

CosmWasm為熟悉Go和Rust的開發人員提供了WebAssembly虛擬機。開發人員可以通過一個工具集來構建新的許可智能合約,該合約可以跨多個CosmosSDK區塊鏈運行。我們可以將其視為旨在增強各種Cosmos應用鏈之間互操作的智能合約功能的框架。

此外,雙方的合作可能暗示了Osmosis未來可能支持的其他功能,例如收益聚合器、流動性管理工具等。雖然這對于那些希望收益最大化的人來說是一個令人振奮的消息,但OsmosisLabs團隊已經明確表示,其最終目標是保持一個可互操作的以DEX為中心的協議。

抗MEV

Osmosis即將推出的路線圖包括解決最大可提取價值,這是去中心化交易中面臨的最大挑戰之一。由于所有交易都通過區塊鏈進行,這意味著它們可以在公共賬本上獲得,礦工能夠重新安排他們的區塊內的交易順序以謀利。

在先獲得批準的交易很重要的情況下,例如搶先交易或獲得珍貴的NFT,礦工將比普通用戶更具優勢。這種類型的MEV行為對DEX用戶不利,卻有利于礦工等決定區塊內交易的用戶。

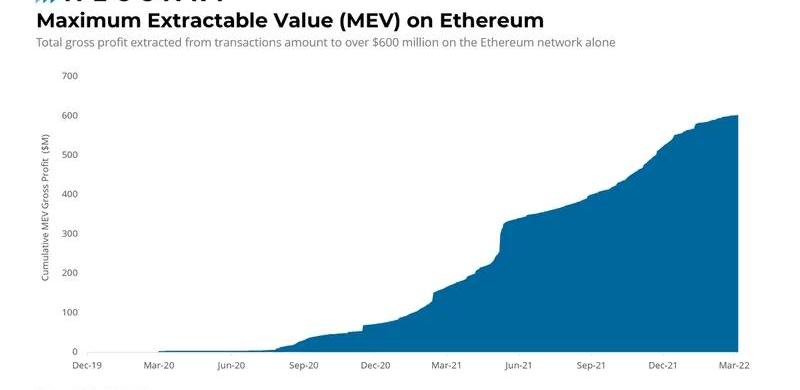

MEV最初是一個隱私問題,后來演變成一個經濟問題。根據MEVExplore的數據,自2020年1月以來,僅在以太坊上,礦工就已經提取了超過6億美元。

Osmosis對MEV的解決方案是實現一種稱為門限加密的加密形式。

門限加密過程在交易進入內存池之前開始。加密交易對驗證者隱藏交易細節,防止驗證者確定要優先處理哪些交易。只有在交易完成并執行后,驗證者才能看到詳細信息。請注意,在此過程中,只有交易細節是加密的;費用金額將繼續公開。結果,未處理的交易繼續按費用金額的順序添加到區塊鏈中。

OSMO代幣經濟學

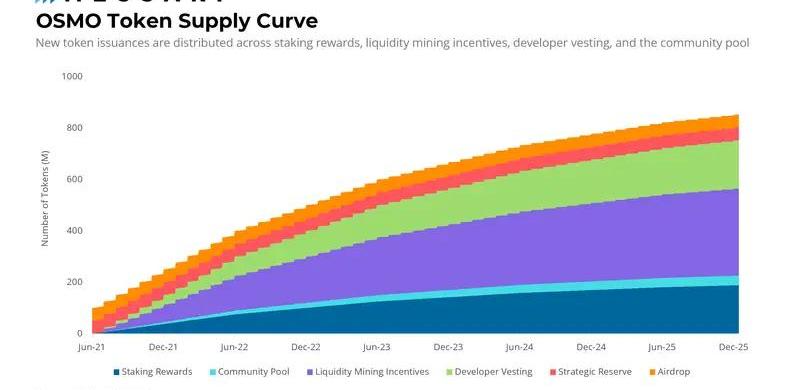

作為原生治理代幣,OSMO支持Osmosis應用鏈的所有功能。在每日基于epoch的發行中將設置最多1億枚代幣的供應量。釋放時間表類似于比特幣著名的「減半」,Osmosis每年將新代幣的數量減少三分之一。新的代幣將通過質押獎勵、開發者歸屬、社區池分配和流動性挖礦激勵發放。完整的供給曲線表如下圖所示:

OSMO代幣的發布是公平的發布,分布在空投接受者和協議的戰略儲備中。值得注意的是,50%的供應被空投給了ATOM持有者,剩下的50%被留作戰略儲備,這將支持協議的持續發展。儲備代幣可用于資助開源項目、進行投資或提供贈款。

結論

DEX交易量競爭非常激烈,但歸根結底,成功的應用必須不斷創新以不斷吸引流動性提供者。Osmosis社區認為,該交易平臺很有可能憑借其作為多鏈核心的地位、可靈活設置流動性池參數、在質押模式上的創新以及令人興奮的抗MEV路線圖,Osmosis已準備好獲取大量流動性和協議收入。只有時間才能證明它會有多成功——但早期指標看起來很有希望。

鏈捕手消息,波卡生態多鏈多虛擬機去中心化應用中心AstarNetwork宣布,CoinbaseVentures加入其戰略融資.

1900/1/1 0:00:00原作者:RyanSwanson,Messari原標題:《CrossingtheThresholdofDecentralizedM&A》 編譯:胡韜.

1900/1/1 0:00:00整理:麟奇,鏈捕手 去中心化借貸協議Aave在北京時間3月16日晚宣布正式推出AaveV3,并表示已上線Polygon、Arbitrum、Avalanche、Fantom、Harmony和Opt.

1900/1/1 0:00:00受訪者:LindaXie與JesseWalden,分別為ScalarCapital聯合創始人和VariantFund創始人編譯:Amber/ForesightNews.

1900/1/1 0:00:00原文標題:《RealmsXBibliothecaResearch》 原文作者:0xTwss 編譯:BellaResearchBibliothecaDAO是一個活躍于Lootverse的去中心化自.

1900/1/1 0:00:00鏈捕手消息,合成資產協議FloatCapital宣布完成500萬美元種子輪融資,本輪融資由AlamedaResearch、Maven11、IDEOCoLabVentures、MetaCartel.

1900/1/1 0:00:00