BTC/HKD+6.68%

BTC/HKD+6.68% ETH/HKD+10.37%

ETH/HKD+10.37% LTC/HKD+5.74%

LTC/HKD+5.74% ADA/HKD+9.29%

ADA/HKD+9.29% SOL/HKD+9.88%

SOL/HKD+9.88% XRP/HKD+10.57%

XRP/HKD+10.57%按理說一年一度的復盤和展望都寫在年末,然而因為 ETH 的通用型 Layer2 終于開始了,所以在這個節點上做一個簡短的復盤也是很合適的。

畢竟是一個回看的上帝視角,有些內容讀起來可能免不了“事后諸葛亮”的感覺,不過重要的是,希望可以通過這樣的復盤理清過去這9個多月的發展脈絡,幫助我們更好地判斷未來 1-2 年。

這次復盤會有幾個概念:基礎 Beta 收益,高級 Beta,Alpha 收益,超級 Alpha 收益,一個大趨勢,一條明線,一條暗線,兩條支線。

為方便理解下文,這里對Alpha和Beta先做個簡單說明:

Alpha(阿爾法收益):就是資產投資策略主要依靠管理人的主動管理能力。比如說很多私募基金,或者對沖基金的優勢就是在于基金經理通過主動管理獲取絕對收益的能力,收益不和市場一起波動。

Beta(貝塔收益):貝塔收益就追求獲取市場的平均回報。一般比如說公募基金特別是指數基金就是追求的貝塔收益,收益和市場一起波動。

在這個圈子,BTC 的漲幅永遠是基礎 Beta 收益。

不管你是什么類型的投資者,不管你用什么策略,短線、長線、合約、挖礦、網格……如果一年下來,你的收益率沒有跑贏 BTC 漲幅,那么你應該非常認真的坐下來思考一下,是否該更改你的投資策略。

瑞銀:美聯儲或在2023年年中停止量化緊縮:10月22日消息,瑞銀集團經濟學家和策略師表示,鑒于貨幣市場改革帶來的影響和債務上限,預計美聯儲將被迫在明年年中左右停止縮表。根據周三發布的報告,另一個影響因素包括市場對美聯儲逆回購協議工具的使用存在“相對粘性”。(金十)[2022/10/22 16:35:25]

畢竟,每天花時間盯盤,看群聊,逛微博,讀公眾號文章,一頓操作猛如虎……如果連拿BTC躺平不動的收益都跑不過,是不是也太沒意思了點?

BTC 在 2021 年 1 月 1 日的價格是 29000 美金, 寫文時的價格是 46000 美金左右。漲幅 58.6%,這是過去 9 個月基礎 Beta 收益的基準線。看看自己的倉位和 1 月 1 日相比,有沒有達到這個漲幅?

基礎 Beta 收益對應的是大趨勢,這個大趨勢就是 2021 年是牛年。至于支撐的理由不要太多,圈內就有 4 年周期論,比特幣減半效應,2020 年區塊鏈第一類真正意義上的應用 DeFi 的崛起,比特幣剛剛突破前高……

再加上圈外因為疫情帶來的天量放水,可以說各方面都找不到 2021 年走熊的理由。這也是投資最最重要的一點,看清楚大趨勢和方向。看得清,至少在2021 年,吃上一個 58.6%的基礎 Beta 收益,不成問題。

SBF:狗狗幣是“2020年和2021年的年度資產”:金色財經報道,加密交易所FTX創始人兼CEO Sam Bankman-Fried(SBF)表示,狗狗幣是“2020年和2021年的年度資產”。SBF稱:“狗狗幣是準確反映我們當前經濟氣候的資產,狗狗幣是我們都選擇的資產,無論好壞,我們都值得擁有。在Robinhood禁止購買GameStop的那一刻,數億美元立即流入了狗狗幣 ”。[2021/6/19 23:49:08]

但可以確定的是,基本上來這個圈子的人,沒有人會滿足一個基礎的 Beta 收益。

如果一年下來只是持有 BTC 不動,什么都不干,吃一個50%的收益,太無聊不說,對于想要“暴富”的我們來說,這個收益率也確實不夠。當然,如果你有幾百幾千個“大餅”,就當我沒說這話吧……

那么高級 Beta 的策略是什么呢?其實非常簡單,順著2020年的趨勢往下走即可。

2020 年最火的是什么? ?DeFi。DeFi 跑在什么上面?ETH。

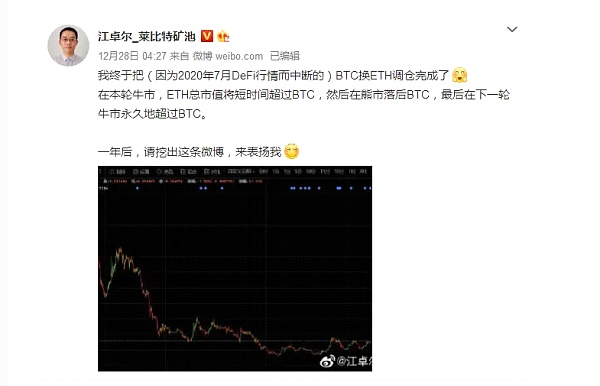

那么你就把 BTC 換成 ETH,或者 DeFi 龍頭(Uniswap+AAVE)就好了啊。比如大家熟悉的江卓爾,就是這么干的,而且高調的在微博上公開了,時間點正好是 2020 年底,什么叫高認知且知行合一,說的就是這類人群了。

Pantera Capital CEO:BTC可能在2021年8月達到50萬美元峰值:在給投資者的一封信中,Pantera Capital創始人兼首席執行官Dan Morehead預測,BTC上漲的可能性超過50%,預計2021年8月將超過50萬美元。“如果歷史重演,比特幣將在2021年8月見頂,達到533,431美元。這個價格聽起來很可笑,但我想說,比特幣上漲的幾率超過50%,而且還會大幅上漲。”(Cointelegraph)[2020/5/5]

可以看下高級 Beta 的收益是多少:

ETH:750美金 :3450美金 - 360%收益Uniswap:5美金:24美金 - 380%收益AAVE:85美金 :345美金 - 300%收益

ETH 與 DeFi,是貫穿 2020 下半年-2021 的一條明線,或者說主線,跟著這條主線走,你可以獲得遠超過 BTC 基礎 Beta 的收益,我們稱其為高級 Beta收益。

當然,你可以不像江總那么激進,把手里所有的餅都換成了 ETH,你可以選擇 BTC-ETH 去做 LP,去各個 DEX 平臺做流動性挖礦,或是跑一個 BTC/ETH 的網格,收益應該可以達到基礎 Beta 與高級 Beta 收益之間的一個比例,大概率在200%左右。

分析 | 到2023年,區塊鏈跨境交易將增至3.4萬億美元:據Investorideas.com報道,金融研究集團Juniper Research新研究發現,到2023年,區塊鏈上記錄的跨境交易數量將激增至13億筆,未來4年的年復合增長率將達82% 。因此,區塊鏈上記錄的交易價值將達到前所未有的3.4萬億美元,未來5年的年復合增長率為87%。[2019/4/16]

你也許會說,有些 DeFi Token 的漲幅和收益遠超360%,沒錯,這一年的確有許多 DeFi 創新性 Token 收益更高。

然而一是風險相應更高,二是流動性不適合大資金進出。而 Uni 與 AAVE 作為 DEX 與借代兩大支撐 DeFi 的基建型龍頭,在這兩方面都不是問題。

但是,360%的漲幅,依舊只能算是個 Beta 收益,因為這是多數人都可以看到的一條明線,只要敢想敢做,其實很多人都可以吃到這個收益率。

要想拿到 2021 年的 Alpha 收益,你得看到一條暗線才行。

2020 年末時,已經暴露出一個很大的問題,那就是 ETH 孱弱的性能與日漸高昂的 Gas 費用。

當時很多人把希望寄托于 Layer2,然而第一條真正的通用性Layer2——Arbitrum與Optimistic在9月份才姍姍來遲,Zk-sync 與 Starkware 目測要年底,而要達到 ARB 和 OP 那樣的通用性和兼容性,大概率是明年的事兒。

聲音 | OKEx:徐樂的“行賄”指控是故意抹黑\u2028:針對徐樂在朋友圈回應GTC下線OKEx時暗指OKEx工作人員借工作之便要錢一事,OKEx項目審核相關人員回應稱該言論為“故意抹黑”,并解釋稱:“給已上線平臺的項目賬戶申請低手續費是給已上線項目方的福利。大多數項目方賬戶都享受到低手續費福利。”\u2028[2018/8/4]

那么,這9個月的空窗期,誰來解決DeFi對于高TPS與低費用的需求?第一個跳出來的是BSC,其次Matic,再然后Solana,還有最近火熱的Fantom、Near 和 AVAX……

這六個公鏈今年的收益情況如何呢?

BNB - 36美金 - 414美金 - 收益1050%Matic - 0.018美金 - 1.35美金 - 收益7400%Solana - 1.8美金 - 180美金 - 收益9900%Fantom - 0.016美金 - 1.6美金 - 收益9900%Near - 1.3美金 - 9美金 - 收益590%Avax - 3.2美金 - 62美金 - 收益1830%

這里面,哪怕是收益最低的 Near 都已經超過了基礎 Beta 里面的ETH,或是 DeFi 龍頭 Uni 與 AAVE,而若是你重倉了像是 Matic 以及 Solana 這種的話……你直接就可以進入超級 Alpha 收益了。

正常的操作,應該是上面說的這幾個全買一遍,那么整體收益率,差不多應該是在 20-30 倍,妥妥的 Alpha 收益。

Alpha 收益對應的便是一條暗線,埋伏在 ETH 與 DeFi 這條明線之下。Layer2 能用之前半年多的空窗期,整個行業會積極尋找?Layer2?的替代品,哪怕只是臨時的……

這也是這半年多“價值溢出”這四個字火了的原因所在。?

要拿到超級 Alpha 收益,非超級投資者+深耕某個領域不可,拿到超級 Alpha 收益有三種方法:1、重倉Solana;2、重倉Luna;3、重倉AXS。

拿到這種收益的鳳毛麟角,但確實身邊有人做到過,所以理一理這三種投資的理念:

1、Solana

把上面暗線的投資理念從每個買一遍變成單買 Solana,就可以拿到百倍的超級 Alpha。你可能會說,重倉Matic或是FTM差不多也是這個收益啊,為什么是 Solana?

因為重倉 Solana 與重倉 Matic 與 FTM 有著完全不同的邏輯。

Matic 本質上是一個側鏈,在真正的Layer2出來之前,算是唯一一個能用的純Layer2替代品(畢竟BSC給人以相對中心化的感覺),本身定位就是“ETH 助手”,EVM 兼容,基本 ETH 上面的項目往上搬即可。

Solana 則完全不兼容 EVM,憑借技術和資本硬是打造出一個自己的生態圈,定位雖然談不上 ETH 殺手,但也絕對不是 ETH 助手。

大有另起爐灶,走一條差異化路線的風格,這一點上 Multicoin Capital?(一家理論驅動的加密基金,投資于重塑全球經濟所有領域的Token和公司)的幾篇文章就可見一斑。

ETH 2.0+Rollup 是一個“終極方案”,但充滿了太多的不確定性和時間的成本,Solana 則提供了一個高速的Layer1,在無分片,完全不破壞可組合性的前提現,提供了現有 TPS 以及未來 TPS 可升級性的確定性方案(POH共識機制的TPS瓶頸在硬件,隨著硬件芯片水平的提升,Solana 網絡的 TPS 可以得到同等級的提升)。

總而言之,無論是看準了 Solana 這種特性被動持倉拿到千倍收益(多幣私募成本0.2刀),還是主動出擊把 Solana 打造成今天這個樣子,這都是圈內頂級機構的牛X之處,值得我們借鑒和學習。

2、Luna與AXS

Luna:0.65美金 - 40美金 - 收益6000%AXS:0.55美金 - 70美金 - 收益12600%

Luna 與 AXS 可以說是兩條支線,一個 Terra 生態,一個 Gamfi。或者把它合并為一條支線也可以,那就是應用鏈的崛起。

Luna 通過線下的各種合作打造出了“最接地氣”的出圈型穩定幣,AXS 則是在自己 Ronin 側鏈完成之后迎來了爆發式增長,驚人的日活,可怕的收入,直接帶火了整個 Gamfi 板塊,讓圈內乃至圈外的人都知道了原來區塊鏈是可以玩游戲的!

其實并不意外,2018年那會V神就曾經預測過,金融與游戲將會是區塊鏈最先落地的兩個領域,2020 年的 DeFi,2021年的 Gamfi,實錘了這個預測。

未來 1 年的時間,應用鏈一定會越來越多的出現在大家的眼中,基于應用鏈模式打造的基礎設施也在有條不紊的建設之中,明年這個時候寫復盤,肯定又是一種景象。

當然其實還有一條支線 NFT,然而最大的市場 Opensea 沒發Token,Punk、猴子、Loot 這些畢竟只是少數人的游戲,所以其實留給普通玩家的投資標的鳳毛麟角,實在是乏善可陳,在本年度的復盤里便剔除掉了整個NFT系列。

正如開頭所說,復盤不是為了事后諸葛亮或是馬后炮,而是通過復盤去理清目前行業發展的脈絡,看看那些地方曾經是“最為肥沃的土地”以及別人踏上的理由,由此,想辦法找到下一塊肥沃的土地,先人一步,去占個坑……

復盤完成我們來寫展望,展望的幾個點在這里先做個預告 :Layer2、跨鏈橋、衍生品、Appchain、多鏈錢包、Web3、存儲和ZK-Snark。

END

近幾年,合規科技(RegTech)和監管科技(SupTech)先后成為金融領域的新熱詞。他們不僅代表著新的商業思想和概念,更是一場改變金融行業和監管體系面貌的革命.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:1254.53億美元 DeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:39.

1900/1/1 0:00:00各省、自治區、直轄市人民政府,新疆生產建設兵團:近期,虛擬貨幣交易炒作活動抬頭,擾亂經濟金融秩序,滋生賭博、非法集資、詐騙、傳銷、洗錢等違法犯罪活動,嚴重危害人民群眾財產安全.

1900/1/1 0:00:00今年7月末,憑借Axie Infinity(AXS)鏈上游戲而走紅的游戲公會YGG組織,宣布嘗試從過去單一的游戲公會轉型為DAO.

1900/1/1 0:00:00加密貨幣世界是個門檻“略高”的世界,不僅僅是因為加密貨幣海納百川,在使用操作上更是讓很多用戶“叫苦”連連.

1900/1/1 0:00:00這場由?NFT?引發的數字藝術還在拼命井噴,幾乎所有形式的?NFT?都在過去幾個月的時間內擁有極高的知名度.

1900/1/1 0:00:00