BTC/HKD+3.68%

BTC/HKD+3.68% ETH/HKD+3.33%

ETH/HKD+3.33% LTC/HKD+5.43%

LTC/HKD+5.43% ADA/HKD+5.23%

ADA/HKD+5.23% SOL/HKD+1.78%

SOL/HKD+1.78% XRP/HKD+3.45%

XRP/HKD+3.45%撰文:Sally,IOSGVentures

前言?

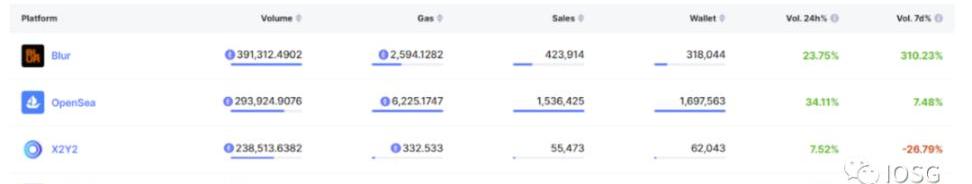

隨著NFT市場逐漸回暖,交易市場上對用戶的爭奪逐漸發展進入到白熱化階段。截至目前,新興崛起的NFT聚合器項目Blur交易量已經穩超Opensea。

Source:NFTScan

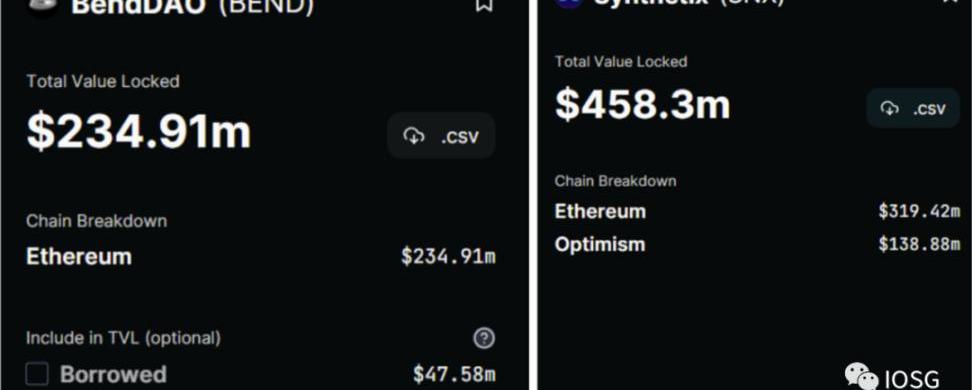

于此同時,以Benddao為代表的NFT借貸協議TVL正不斷創下新高。截至2月20日,根據Defillama數據顯示,BendDAO的總TVL已超$200M,EVM鏈上總量與Synthetix的差距也正在逐漸縮小。

Source:Defillama

另一方面,NFTFi賽道中的其他龍頭項目,如X2Y2,NFT.Fi,JPEG’d等也自去年年末開始在宏觀的借貸交易量上出現大幅躍升。

Source:Dune@ahkek

而這也許預示著,自去年夏季以來備受矚目,但尚未爆發的NFTFi賽道,即將迎來一波真正的系統性機會。

NFT金融化的理論框架

概念解構

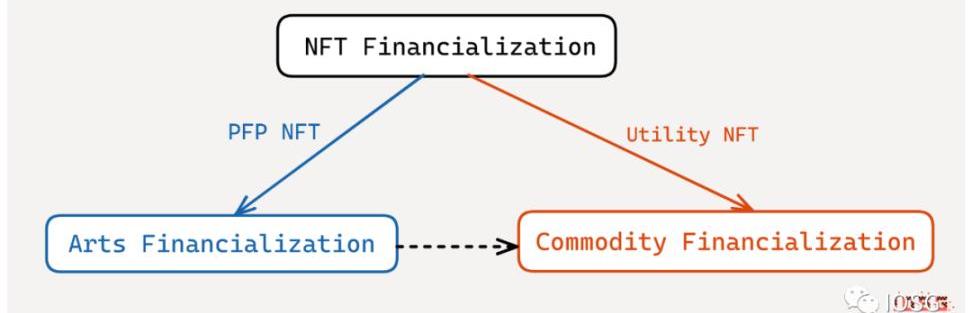

在過去的文章中我們已經指出NFT金融化的意義在于幫助拓展和提升對NFT的共識和需求。在認識到NFT金融化的意義和重要性之后,下一個更核心的問題則是——我們應該如何理解NFT金融化這個概念?

Reserve將向Convex、Curve和Stake DAO投資2000萬美元:金色財經報道,穩定幣協議Reserve將向Convex、Curve和Stake DAO投資2000萬美元,該投資旨在增加Reserve穩定幣RTokens的流動性。它還將增加Reserve在這些應用程序的治理系統中的投票權。Reserve是一種穩定幣協議,允許用戶創建自己的代幣,由他們想要的任何資產支持。[2023/6/21 21:50:43]

從純粹經濟學角度出發,我們試圖提出的一個有趣但不一定正確的觀點是,將NFT分割為A、B兩類:A類為具備觀賞和收藏價值的NFT;B類為具備使用價值的NFT。在此基礎上,將A類NFT的金融化與藝術品金融化對標,B類NFT的金融化與大宗商品金融化進行對標:

Punk、Azuki、Doodles等圖片、頭像類NFT,以及純粹的藝術畫作類NFT都可以被簡單地劃分到A類,即僅具備觀賞和收藏價值的NFT當中。而這類NFT與藝術品兩者的邏輯共性在于:

不可代替性(Non-fungible)

不具備使用價值(Withoututility)

不具備基本面(Withoutfundamentals)

定價基于個人主觀判斷(Valuationbasedonpersonalsentiment)

類似StarbucksOdyssey這樣品牌方發行的會員通證類NFT,StepN運動鞋這樣的支撐娛樂產品內部運行的gamingNFT都可以被視為B類,即具備使用價值的NFT。而其與大宗商品兩者的邏輯共性在于:

半可替代(Semi-fungible)

俄羅斯將設立向國際結算運營商發放加密許可證的特殊機構:4月28日消息,俄羅斯財政部副部長Alexey Moiseyev表示,俄羅斯將設立一個特殊機構,負責為運營商在國際結算中使用加密貨幣頒發許可證。該委員會將包括來自各部委、央行和執法機構的專家,此外還將為該結算試驗引入特殊的法律制度。

目前,俄羅斯杜馬代表正在審議相應的試驗制度法律草案。該項目還為加密貨幣礦商提供了出售的機會。Moiseyev指出,為了確保該制度的運作,很可能必須對行政違規法典進行修改。

此前消息,俄羅斯央行擬允許對外結算在“實驗”環境中使用加密貨幣。[2023/4/28 14:33:20]

具備使用價值(Withutility)

具備一定基本面(Withcertainfundamentals)

定價基于其功能性(Valuationbasedonfunctions)

產業解構

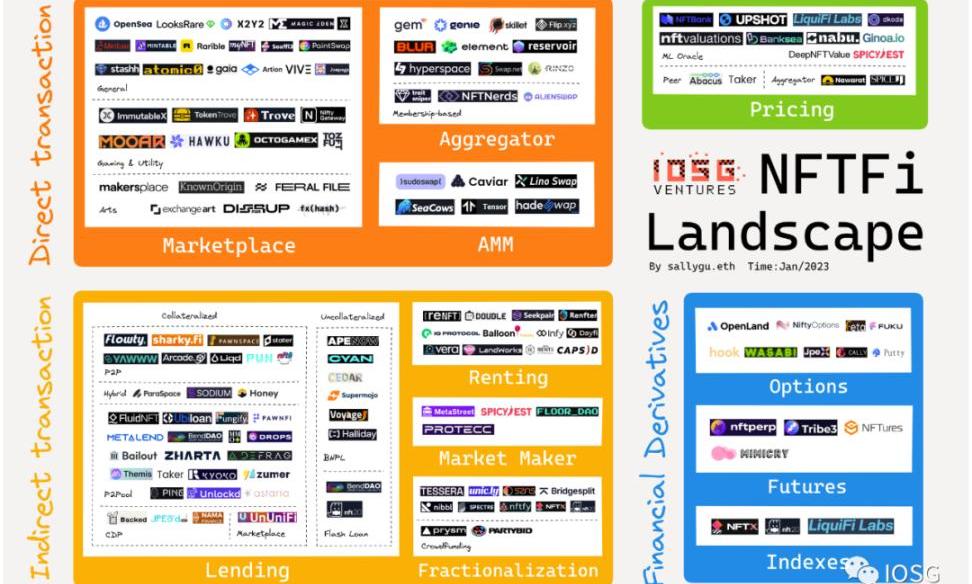

在對概念進行理解和論述后,我們也需要進一步地根據細分方向來垂直審視NFTFi的產業結構。盡管市場上對于NFTFi版圖已經存在許多論述,但我們更傾向于將其由上至下切分為三層:

第一層為Marketplace,Aggregator,AMM等提供NFT與FT兌換的直接交易層?

第二層為lending,renting,crowdfunding等提供NFT托管和抵押融資的間接交易層?

第三層為options,futures,indexingfund等推高交易風險和杠桿的金融衍生層

從直接交易到間接交易再到金融衍生,這三個層面的演進也正是NFT從商品化,到金融化,再到證券化,一步一步金融深化的體現。

野村證券數字資產子公司Laser Digital計劃于第一季度推出機構交易平臺:金色財經報道,銀行業巨頭野村證券的子公司 Laser Digital 計劃于第一季度推出機構交易平臺,Laser Digital 聯合創始人兼首席執行官 Jez Mohideen 表示,這是為客戶提供最佳流動性戰略的一部分,正在等待監管部門的批準。該公司不愿透露目前的員工人數,但表示計劃在本季度末擁有約 70 名員工。Mohideen 在描述野村對做市業務的深入了解時說:“我們正在擴展這些技能并為機構建立做市商,我們將在第一季度末準備就緒,隨后將根據我們可以向客戶提供產品的情況申請某些司法管轄區的監管許可”。[2023/2/3 11:44:32]

我們相信兼具合理的定價機制,流暢的用戶體驗和可持續的交易模型的NFT流動性解決方案會最終引領NFTFi完整產業結構的不斷夯實直至騰飛。

NFT金融化的賽道圖譜

基于上述理論框架構,我們掃描了當前賽道上仍在運營的152個項目,并繪制成如下賽道圖譜以供參考:

直接交易層(52個項目)

對于NFT交易市場(Marketplace),我們主要基于其功能將分為三類:

以OpenSea、LooksRare、X2Y2等為代表的,分布在不同鏈上的全品類NFT綜合交易市場(GeneralMarketplace)

以Trove、NiftyGateway等為代表的游戲等實用類NFT垂直交易市場

EOS宣布其v3.1硬分叉現已激活:金色財經報道,EOS網絡基金會(ENF)今天宣布發布Antelope Leap 3.1共識更新。ENF首席執行官 Yves La Rose表示,隨著硬分叉現已激活,我們將繼續與社區迭代以優化用戶和開發人員體驗,以最好地利用 Leap 3.1 啟用的新特性和功能。轉換到 Antelope Leap 3.1 后,運營公共網絡的 EOS 區塊生產者將正式采用由 ENF 掌管單獨開發的代碼。以前,EOSIO 公網的代碼由 Block.one 維護,后來被數字資產交易所 Bullish 收購。

金色財經此前報道,EOS將于今日21:00硬分叉并激活其v3.1共識升級。[2022/9/21 7:11:52]

以KnowOrigin、makersplace等為代表的藝術類NFT垂直交易市場

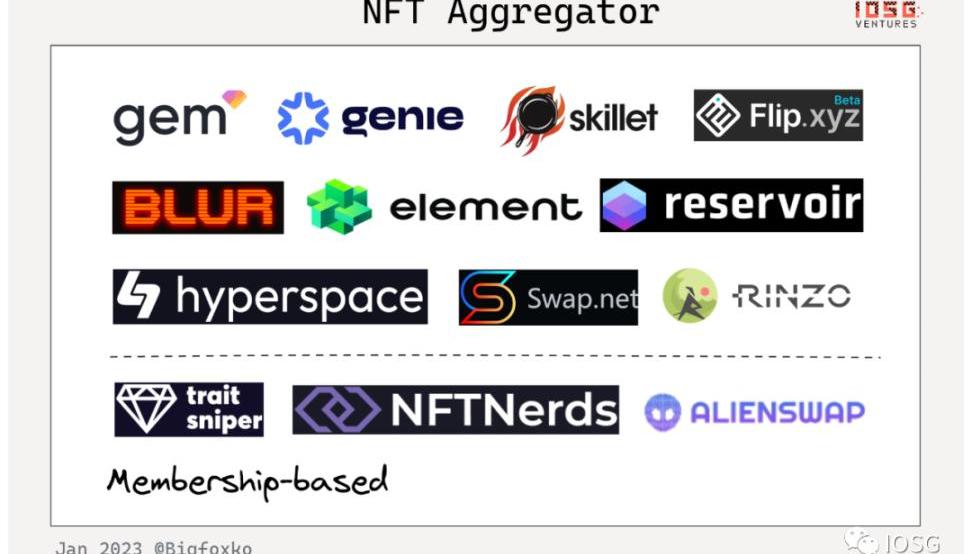

對于NFT交易聚合器(Aggregator),我們主要基于其可訪問性將分為兩類:

以Blur、Gem、Genie等為代表的,面向所有用戶公開訪問的NFT聚合器

以NFTNerds、TraitSniper等為代表,實行付費會員制訪問的NFT聚合器

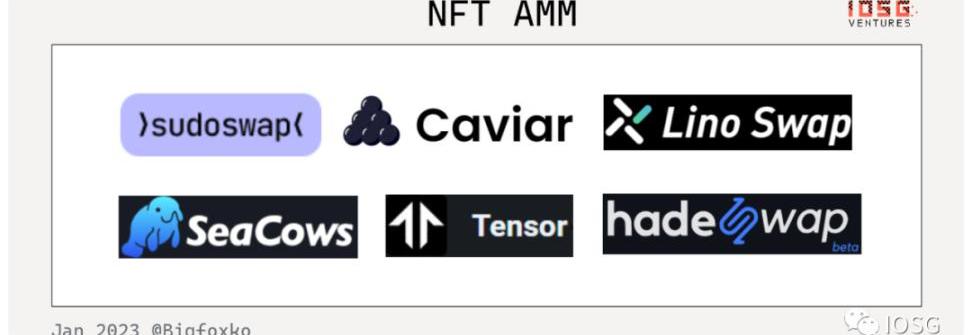

對于NFT自動做市商(AMM),我們主要收錄了以Sudoswap、Caviar等為代表的基于BondingCurve曲線的AMM。作為實現FT與NFT即時流動性的重要去中心化解決方案,我們相信其在未來的直接交易中將扮演更為核心的角色。

芯片設計公司豪微科技母公司Nano Labs遞交招股書,計劃在美國納斯達克上市:6月11日消息,芯片設計公司豪微科技母公司 Nano Labs 日前遞交招股書,準備在美國納斯達克上市,股票代碼為“NA”。前嘉楠董事會聯席主席和董事孔劍平和孫奇鋒擔任 Nano Labs 董事長和副董事長。孔劍平在致投資者的公開信中表示,2021 年被稱為元宇宙元年,元宇宙為大眾帶來時空場景、經濟、組織、產業的全新實踐。

Nano Labs 是一家分布式芯片研發商,致力于為元宇宙下分布式計算、核心網絡、人工智能、高性能計算、視頻編解碼等領域提供高帶寬、高性能的專用處理器芯片和解決方案。Nano Labs 于 2021 年 9 月完成近 2000 萬美元股權融資,擁灣資本領投,HashKey 等跟投。[2022/6/11 4:18:32]

Marketplacevs.Aggregator

隨著越來越多的玩家進入市場,一個明顯的趨勢是人們對于NFT的交易速度和購買效率正在提出更高的需求。在OpenSea或其他傳統的NFT市場中,慢慢等待項目上線,慢慢等待競拍的模式已經略顯過時。在Blur類似的聚合器中,更專業的數據分析功能,使得人們可以進行更快節奏的銷售和購買,所以它更像一個「交易所」。而市場已經證明,目前而言NFT玩家顯然更擁護「效率至上」。同時我們也注意到,隨著用戶對NFT交易提出更高的要求以及專業DeFi交易者的涌入,數據分析功能和聚合器品類的結合正在變得越發緊密。

Aggregatorvs.AMM

盡管Blur的bid-to-earn模式在很大程度上顛覆的了傳統的流動性激勵方法,并在聚合速度上相較Gem提升了10倍,但支撐其流量長久存續的護城河并不存在。.當后續新興涌現的聚合器在逐漸對齊其競標模式、提升用戶體驗甚至進一步發動吸血鬼攻擊時,很難預測Blur能夠始終保持領先地位。而這一點也正是我們對依賴訂單簿模式的中心化交易所存有的疑慮。

假設人們的核心需求是尋求「最快的交易方式」,AMM很可能是一個更好的選擇,因為其可以通過移除bidding和中心化撮合,實現NFT和ETH之間的即時交換,并這類功能也更容易被模塊化,以SDK的形式被整合到NFT借貸等其他平臺。

我們可以將Uniswap這樣的DeFiAMM當作很好的對標案例進行參考:與CEX相比,Uniswap的優勢主要在于:更高的兌換交易效率、更好的用戶使用體驗、更好的可組合性、公平的激勵系統,以及無許可。我們期待經過多次市場打磨和迭代后,這些DeFiAMM所具備的優勢,在未來的NFTAMM上也得到完全實現。

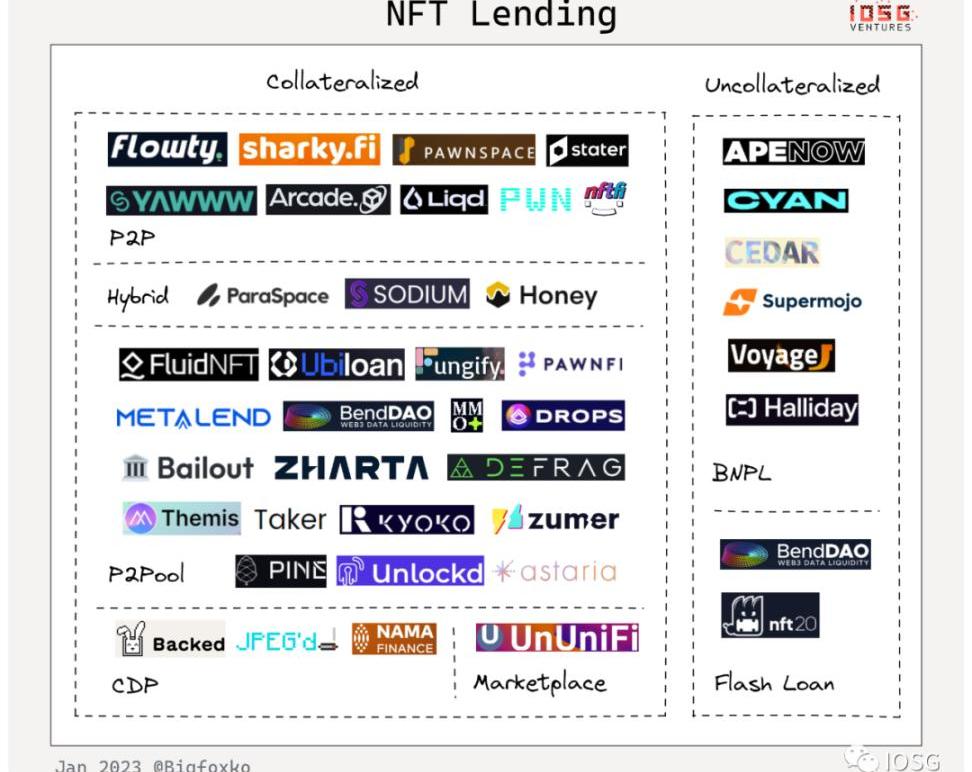

間接交易層(70個項目)

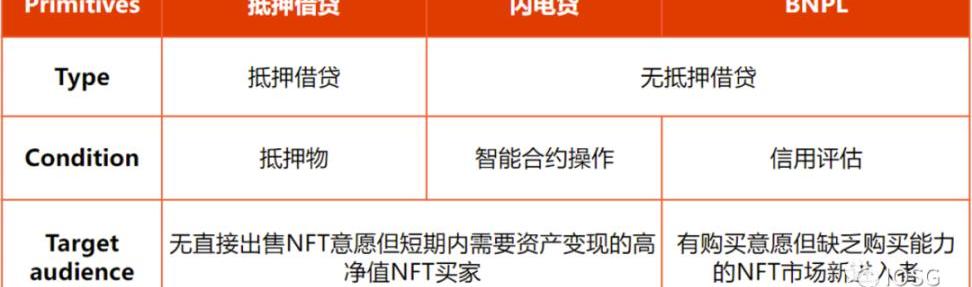

對于NFT借貸協議(Lending),我們主要基于其借貸模式首先將其分為超額抵押借貸和無抵押借貸。

目前大部分的NFT借貸范式基本為Compound,Aave等協議中存在的三種:點對點撮合,流動池和穩定幣,提供超額抵押借貸或閃電貸等功能。而BNPL這類新興的無抵押私人借貸則可能在需求側引入更多樣的用戶客群。我們從下圖更直觀地理解抵押借貸和無抵押借貸兩個垂類:

存款、借款和貸款作為任意一個銀行系統中最為基本的組成模塊,我們認為首先將間接交易層的重點投射到NFT借貸方向是最為合理的選擇。

對于NFT流動性提供商(MarketMaker),以MetaStreet為代表的解決方案已經深度參與進NFT生態系統的各個方面。

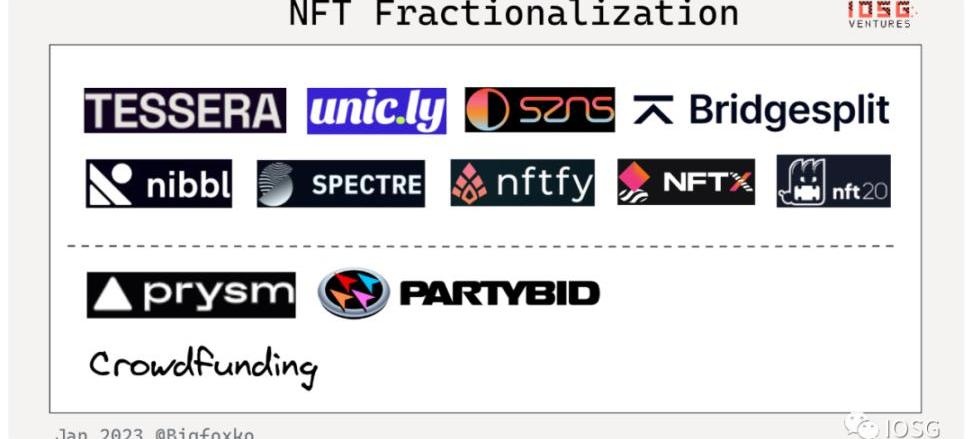

對于NFT碎片化(Frantionalizaton),我們從思路上將其分為:

以unic.ly,nibbl為代表將NFT切分為多個token從而降低持有門檻的傳統解決方案

以partybid為代表通過共同持有的方式分割所有權降低投機套路門檻的眾籌方案

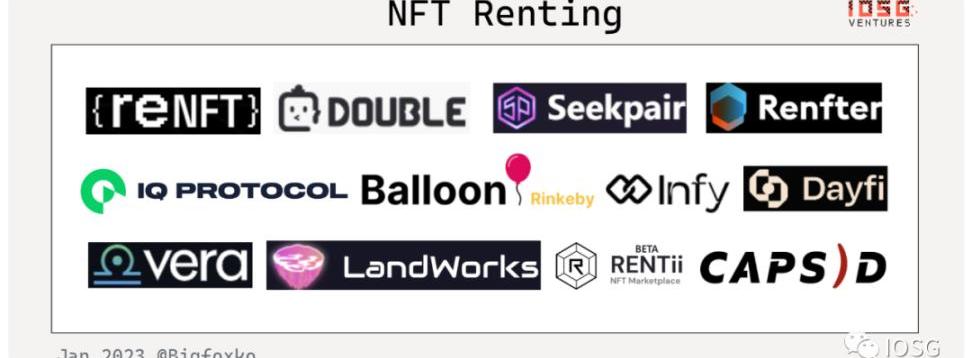

對于NFT租賃(Renting),我們認為目前還是在垂直的gaming賽道有比較合適的發展和一定規模的受眾。在其他場景上的論證和探索,仍然受到NFT品類不足的限制,難以在短時間內找到PMF(Product-marketfit)。

CollateralizedLendingvs.BNPL

租賃實際就是將第三方付費做基于時間的分拆,而先買后付與普通租賃的區別只是在于:1.分付的動作由不同主體完成?2.分付的時間為分布式。

隨著鏈上信用體系的成熟和信貸需求的增長,我們需要更多樣化的信貸產品來滿足不同加密貨幣用戶群體的需求。而以Maker為代表的去中心化的「信用憑證」體系在NFT場景下很可能不是一個可遷移的解決方案:

一方面,NFT通常作為一個完整的商品進行出手,相比FT具有較高的售價;另一方面,NFT持有者/玩家與Defi用戶的群體不同,但普通的推論是在沒有巨額投資回報的誘惑下,大部分NFT藏家不會有較大動力深度參與復雜的借貸系統。

換句話說,如果平移傳統的defi借貸模式到NFT的場景中,受眾群體將會十分有限并且后期增長會較為乏力。

我們認為像Cyan這樣的BNPL解決方案是一個很好的切入點,使NFT用戶參與到借貸系統中。NFTBNPL平臺也有可能與Maker、CreDA等合作,在未來建立一個完整的加密貨幣信貸系統。因此即使這樣的產品還處于萌芽階段,風險管理模式未經測試,我們仍然相信這可能是下一周期最有希望的方向并會持續保持關注。

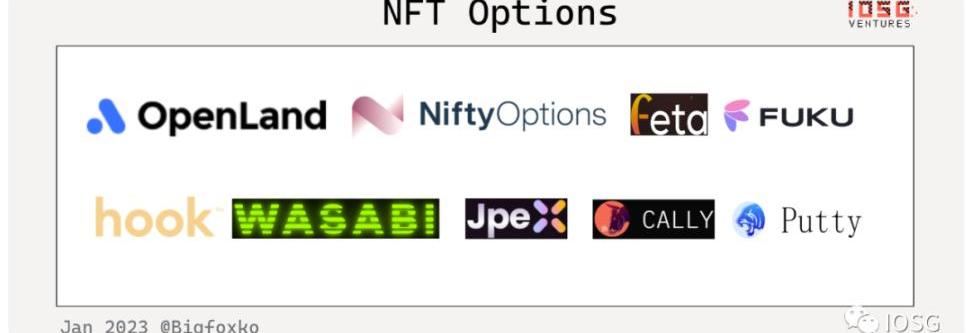

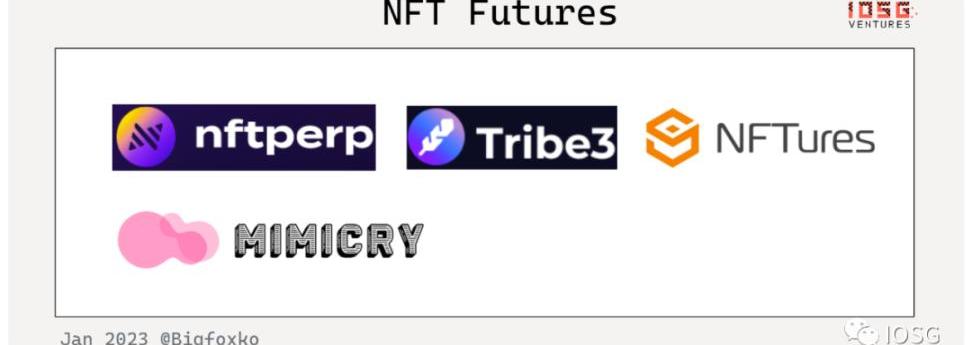

金融衍生層(16個項目)

由于整體的NFT金融衍生層目前還處于初步階段,我們在這里只簡單收錄了期權(Option),期貨(Futures),指數(Indexes)這三個品類。而相比于期權,期貨衍生品交易可能在用戶的教育成本上投入更少并更容易獲得流量。

相較于碎片化的解決方案,在傳統金融市場中,將房地產、藝術品等非流動性資產打包成指數進行投資,是更為常見的方式。就藝術品而言,常見的藝術品指數就包括:梅爾摩斯指數、藝術品市場研究指數、藝術品價格指數等等。就大宗商品而言,常見的指數則包括:國際主要商品指數、CRB商品指數、標普高盛商品指數GSCI等等。

這種指數化的方式不僅可以幫助機構和普通投資者分散投資組合中的分散,并且在收益回報上也有著令人滿意的表現。在在1950年至1990年的40年間,藝術投資的實際回報率為8.2%。同期標準普爾500指數、道瓊斯指數、政府債券、公司債券和國債利率分別為8.9%、9.1%、1.9%、2.2%和1.3%。而在過去10年中,藝術品的平均年回報率高達8.5%,已經略超股票。

以NFTX、NFT20為代表的項目方,正在Web3中創建一個類似于藝術/商品指數的新興資產類別。而LiquiFiLabs等在此基礎上,利用ML定價技術手段剔除了洗盤操縱的波動因素,構建了一個更為安全可信的指數品類。我們也期待在未來更多的指數類產品能夠進入到大眾的視野當中。

寫在最后

奧派代表大衛·李嘉圖在《經濟學及賦稅原理》中指出:部分商品的價值可以只由稀少性決定的,勞動無法增加其數量,因而其價值不由于供應的增加而降低。德勤發布的藝術品金融調研中也顯示80%收藏家認為買賣藝術品是一種投資。電影信條中的軍火商更是通過日內瓦自由港交易藝術品避稅。

IOSG相信NFT金融化很可能成為在胖應用時代引領web3增長的下一個引爆點,并鼓勵更多的收藏家、建設者、開發者和我們一道共同去探索NFT更廣闊的金融化應用場景。

作者:TangDao 古時的長安是“九天閶闔開宮殿,萬國衣冠拜冕旒”的舉世無雙;是“長安通衢十二陌,出入九州橫八極”的四通八達;是“長安大道連狹斜.

1900/1/1 0:00:00整理:flowie,ChainCatcher“過去24小時都發生了哪些重要事件”?1、SignatureBank第一季度持續限制加密貨幣存款敞口.

1900/1/1 0:00:00據鏈上數據平臺@Lookonchain監測分析,TRU的最大持有者BlockTowerCapital在6小時前將2200萬枚?TRU(240萬美元)轉入Coinbase.

1900/1/1 0:00:00原文標題:《幣安推出的Bicasso大火背后,還有哪些NFT項目正展開生成式AI敘事》原文作者:Nancy,PANews3月1日,幣安宣布發布AI驅動的NFT生成器測試版「Bicasso」.

1900/1/1 0:00:00作者:RMGStudio有限的游戲,其目的在于贏得勝利;無限的游戲,卻旨在讓游戲永遠進行下去。-JamesP.Carse無限游戲是整個Web3游戲的圣杯Web3游戲伴隨著AxieInfinity.

1900/1/1 0:00:00作者:十四菌 就在2023.3.7日,由10KUniverse提出的以太坊改進提議EIP-6147已移至最終版本!該標準是ERC-721的擴展,分離了NFT和SBT的持有權和轉讓權.

1900/1/1 0:00:00