BTC/HKD+3.62%

BTC/HKD+3.62% ETH/HKD+4.14%

ETH/HKD+4.14% LTC/HKD+6.52%

LTC/HKD+6.52% ADA/HKD+5.83%

ADA/HKD+5.83% SOL/HKD+2.99%

SOL/HKD+2.99% XRP/HKD+3.69%

XRP/HKD+3.69%作者:Kaiko

編譯:PengSUN,ForesightNews

3月11日,在硅谷銀行倒閉后的幾個小時內,穩定幣USDC發行方Circle宣稱33億美元的儲備存放在硅谷銀行,引發市場恐慌,中心化與去中心化市場均陷入大規模混亂。13日上午,Circle首席執行官JeremyAllaire宣布USDC儲備100%安全,美聯儲等機構也表示儲戶可以提取硅谷銀行內所有現金,市場恐慌情緒漸漸消逝。

像是又一次坐了過山車,加密市場在一夜之間陷入極端恐慌,一夜之間又恢復如常。那么,USDC到底發生了什么?究竟是什么導致了USDC脫錨,產生了哪些連帶影響,危機期間加密市場流動性情況如何,市場又是如何復蘇的?這篇文章對此次USDC危機做了一次復盤,用數據告訴你當時到底發生了什么。

一、引發大規模市場混亂的USDC脫錨

CEX的巨大影響

USDC主要用于DeFi生態系統中,因此在CEX上的流動性相對較低。截至上周,USDC占CEX總交易量不到0.5%。然而,CEX在引爆上周末的市場混亂中影響巨大。

這是因為在未知情況下,交易員只會想一件事:在哪里清算自己持有的USDC。

今天,CEX上只有8個USDC-USD活躍交易對,它們有效成為USDC兌換成美元的實時匯率。上周末,在Circle和Coinbase暫停USDC與美元轉換的情況下,這些交易對是唯一的出金渠道。

Curve創始人創建針對FraxLend上CRV/FRAX市場的流動性池crvUSD/fFRAX:8月1日消息,鏈上數據顯示,Curve創始人Michael Egorov在Curve上創建了針對FraxLend的CRV/FRAX市場的新流動性池crvUSD/fFRAX,其中fFRAX是Fraxlend上CRV/FRAX的收據代幣。目前Curve上crvUSD/fFRAX池的獎勵年化高達462.5%,Fraxlend上CRV/FRAX的獎勵年化約70%。[2023/8/1 16:10:41]

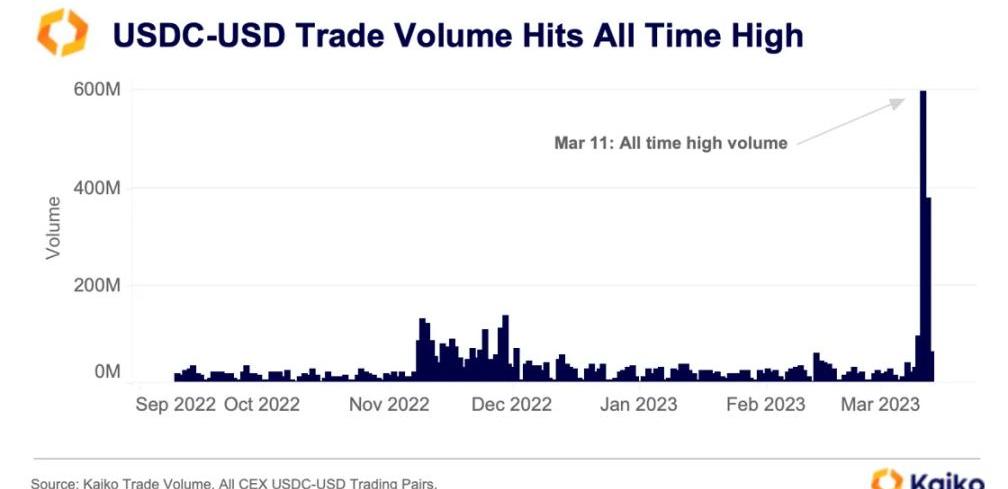

但問題是,這些USD交易對的流動性相對較差:在3月第一周,日均交易量僅為2000-4000萬美元。上周六,這些貨幣對的交易量達到歷史新高的6億美元,其中以Kraken為主,它提供了流動性最好的USDC-USD交易對。

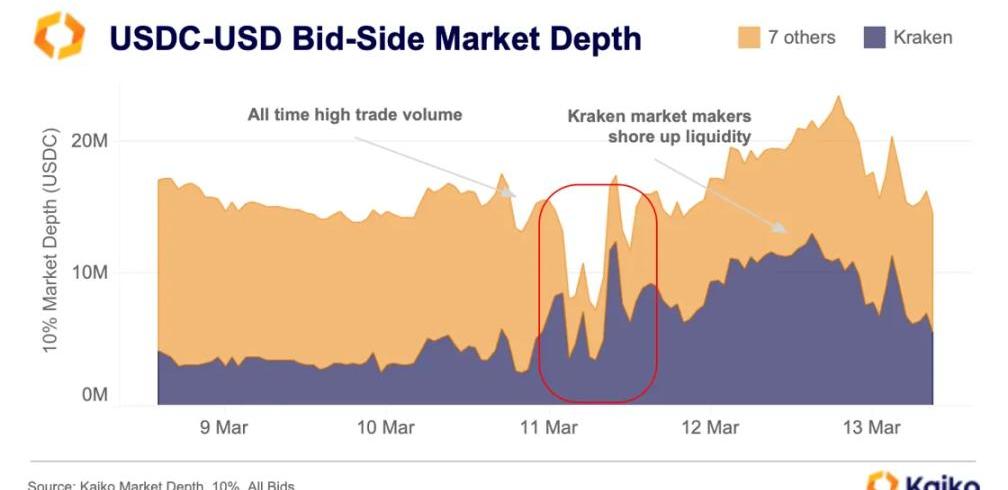

果不其然,訂單簿無法支持大量的賣單,導致USDC匯率暴跌。在USDC脫錨前,USDC-USD訂單簿上只有2000萬不到的出價,而這無法支持數以億計的賣單量。

雖然USDC-USD交易對出現前所未有的交易量,但大多數加密市場活動實際上并未通過美元進行的。大多數交易者使用離岸交易所,這些交易所不為USDC提供直接的美元轉換,但是提供USDC-USDT交易對。這里的問題是,世界上最大的交易所Binance早在去年9月就下架了所有的USDC交易對。

BUSD近一個月凈贖回達55億美元,總市值跌至166億美元:金色財經報道,CoinGecko數據顯示,近一個月來,穩定幣BUSD的總市值從221億美元跌至166億美元,連續凈贖回達55億美元。與此同時USDT從657億美元上漲至663億美元,USDC從430億美元上漲至437億美元。[2023/1/6 10:24:56]

到周六中午,Binance終于重新上架USDC-USDT交易對,但那時USDC已經在流動性較差的CEX上以大幅折價交易。此后不久,USDC-USDT交易對的交易量達到99億美元,創下歷史新高,因為交易者以脫錨價輪流賣出或買入USDC。

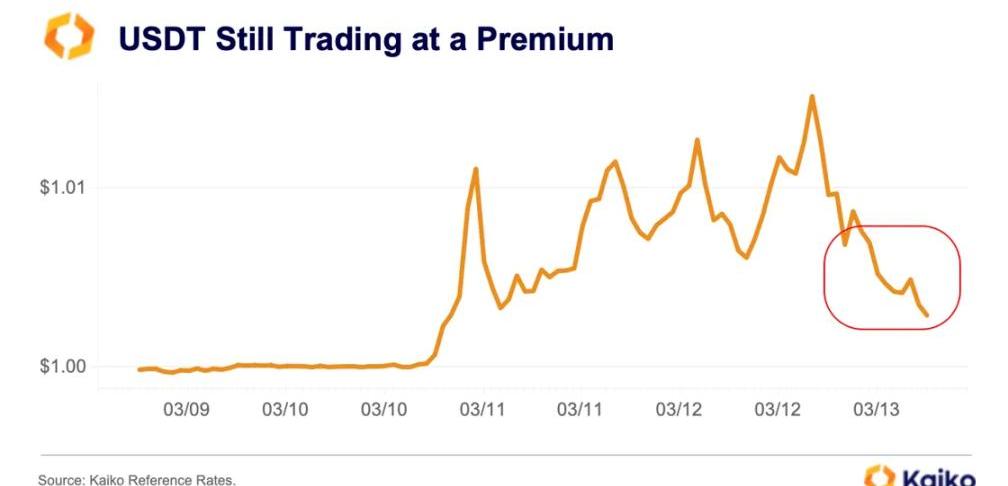

總的來說,賣盤多于買盤,導致Tether對美元和USDC的交易溢價很高。

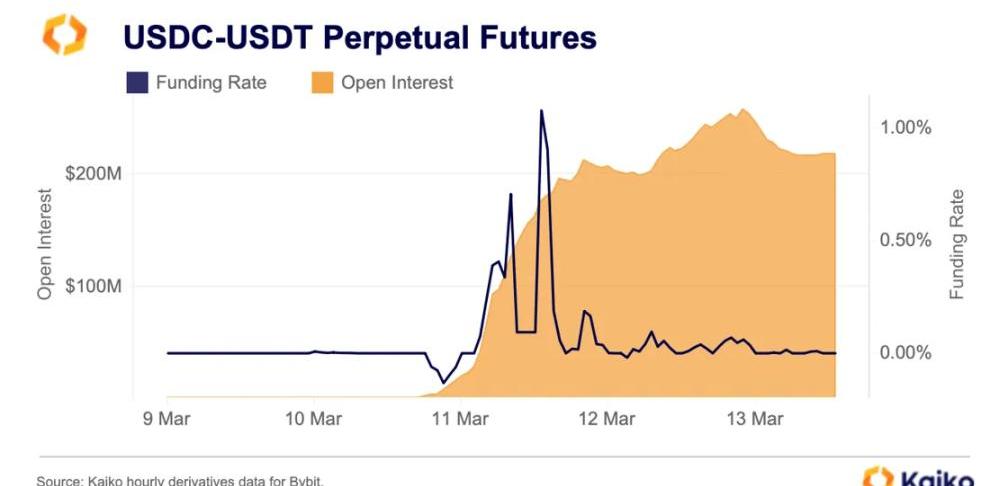

隨著Binance重新上架大量USDC交易對,衍生品交易所也試圖利用這種波動性。直到本周末,交易者只能在交易活動較低的Bybit上交易。上周末,未平倉合約飆升至2.56億美元的歷史高位。資金利率仍然處于波動狀態,在-0.13%到1.08%之間震蕩,因為交易者同時做空做多,但截至13日上午已經恢復到了正常水平。

幣贏CoinW上線YFII的USDT本位永續合約:據官方消息,幣贏CoinW合約已于2020年07月30日22:30上線YFII/USDT交易對,支持5倍杠桿做多做空操作。據悉,yearn是一個支持多種 DeFi 協議的聚合理財平臺,會在協議間自動移倉以幫助儲戶獲取最高的理財收益 。[2020/7/31]

其他幾個衍生品交易所在周末相繼推出USDC永續合約,其杠桿率從Bitmex的10倍、OKX的20倍到Binance的30倍不等。

那么,如果這些交易所并不經常使用USDC,為什么CEX上的交易活動在更廣泛的市場動蕩中產生如此巨大的影響?最直接的原因在于穩定幣的DeFi喂價不能提供真實的美元匯率,因為你無法在DEX上交易法幣。這就是為什么許多協議使用去中心化價格預言機來決定清算水平,而數據通常直接來自于CEX。

原因還在于CoinGecko、Coinmarketcap等網站是計算其喂價的方式,它們在很大程度上依賴中心化市場。值得注意的是,盡管Curve是流動性最好的市場之一,但并未在CoinGecko或CMC的USDC市場頁面上列出。

總的來說,流動性差的中心化現貨市場、多個USDC衍生品合約的出現以及迅速傳播的幣價與匯率網站截圖加劇了脫錨事件。就像銀行擠兌一樣,敘事成為現實,湮沒DeFi生態系統。

DeFi承受了USDC脫錨的主要沖擊

DeFi實際上是建立在USDC上的。該穩定幣為借貸協議提供了至關重要的穩定性,占去中心化穩定幣儲備的很大一部分。許多DeFi協議都是在USDC永遠不會脫錨的假設下構建的。

行情 | USDT溢價率達到2.06%:金色財經報道,截止10:00,USDT在火幣場外報價7.13元,與此同時,美元兌人民幣匯率為6.986元,溢價率達到2.06%。[2020/2/17]

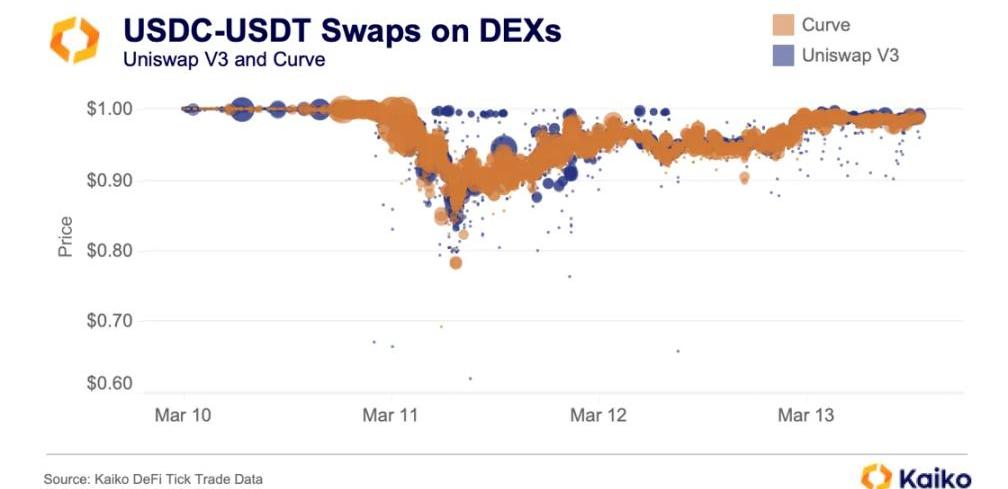

上周末,Uniswap與Curve創造了歷史最高的交易量,因為交易者將USDC兌換成ETH或USDT等穩定幣。自3月10日以來,Curve與UniswapV3上的USDC-USDT交易量幾近相同,分別為59.1億美元與59.6億美元。在UniswapV3上,USDC-USDT匯率達到0.6188:1低點;在Curve上則達到0.6911:1。

兌換USDC熱潮使Curve3pool嚴重失衡,USDT在池中的占比達到2%左右低點。3月13日,3pool總價值不到4億美元,其中近95%是USDC和DAI,再次反映了市場對USDT的強烈需求。

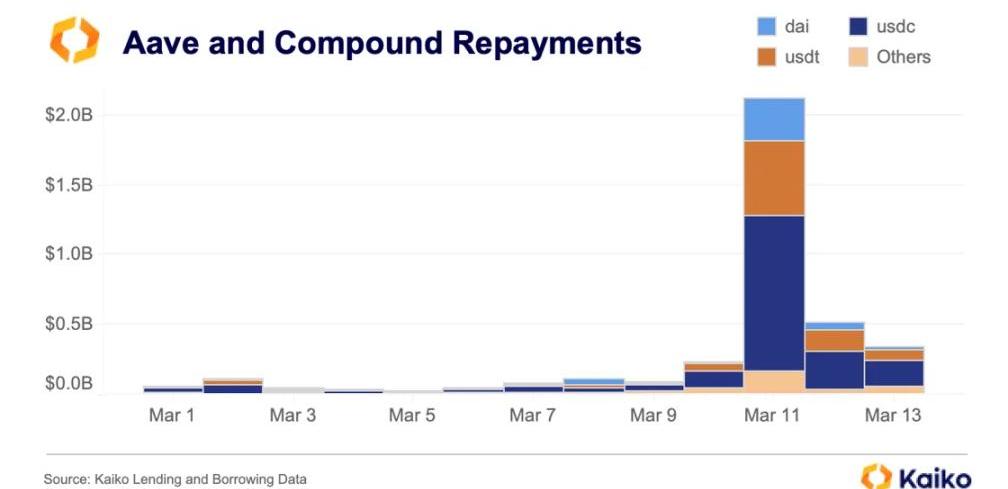

借貸池也受到影響。3月11日,Aave和Compound收到超過20億美元的還款,其中大部分是USDC,因為借款人能夠因其脫錨而以低價償還貸款。

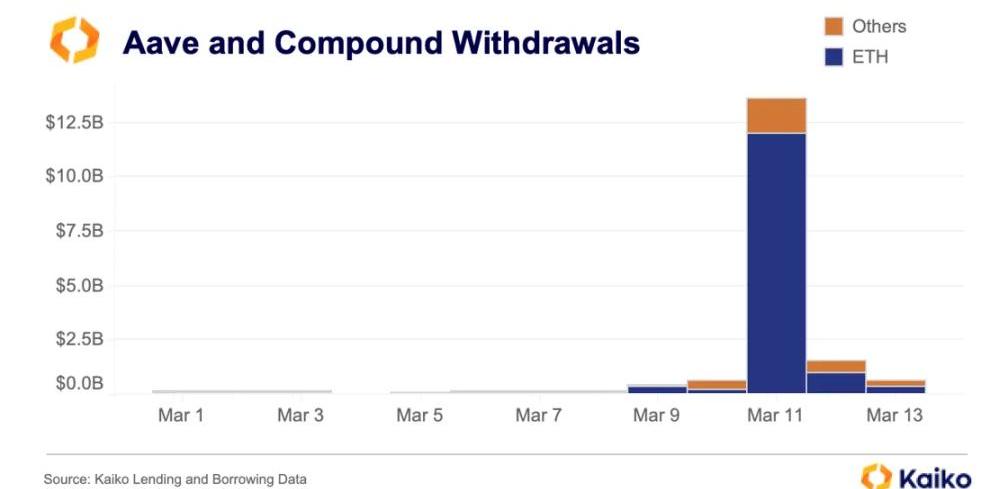

從Compound撤出4億美元,從Aave撤出131億美元,其中119億美元是ETH。請注意,這并不意味著TVL下降了131億美元;那天Aave上有136億美元存款,因為機器人在該協議上特別活躍。

公告 | OKEx將于9月6日12:00開放EOS/USDT和EOS/BTC的杠桿交易:據OKEx公告,OKEx將于9月6日12:00開放EOS/USDT和EOS/BTC的杠桿交易。[2018/9/5]

總的來說,DeFi市場經歷了兩天巨大的價格錯位,整個生態系統產生了無數的套利機會,并凸顯了USDC的重要性。

二、市場流動性情況

現在,讓我們把視野打開,看看這幾家銀行倒閉對市場究竟造成了多大的沖擊。

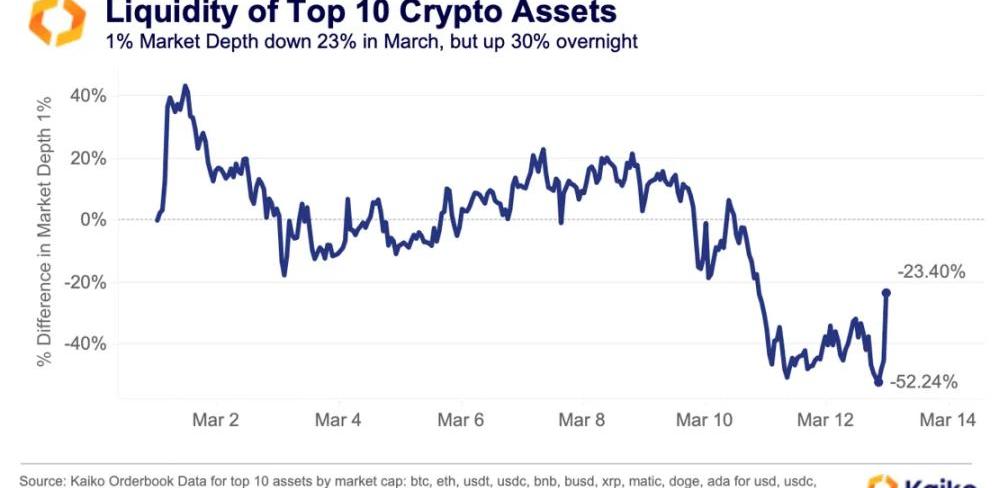

美元支付渠道的中斷意味著美國的做市商一直在從交易所中撤出流動性,因為他們決定如何能夠安全地恢復在加密市場提供流動性。

因此,美國交易所在流動性方面受到的打擊最大,Gemini市場深度在3月下降74%,Coinbase下降50%,Binance.US下降29%。另一方面,得益于其更多的全球市場風險敞口,本月迄今為止,幣安的流動性僅下降13%。

當流動性全面下降時,我們可以看到價格的劇烈波動,缺乏流動性無疑在對救助消息的反應中產生影響。在市值前十的加密資產中,3月迄今至硅谷銀行儲戶將得到補償的消息傳出之前,加密市場的流動性下降52%,加劇了緊隨其后的價格波動。

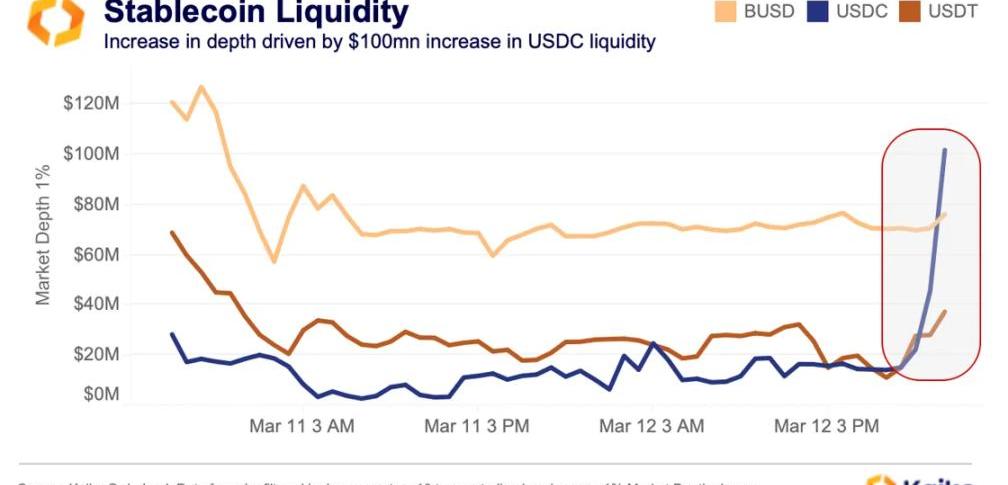

然而,由于價格效應促進了交易所USD流動性的恢復,市場深度一夜之間增加了超過1.25億美元,占比30%。

雖然價格會影響交易所USD流動性數據,但仔細看看交易對層面的流動性,會發現很大一部分增長實際上來自于USDC流動性的恢復。很明顯,Circle將于周一上午獲得其在硅谷銀行中的33億美元,USDC會更接近于錨定匯率,做市商很樂意再次開始為USDC對提供流動性。

以USDC為基礎資產,一夜之間提供的額外流動性超過1億美元,其中超過6000萬美元屬于Binance上重新上架的USDC-USDT交易對,而Kraken上的USDC-USD交易對也注入了2000萬美元的流動性。

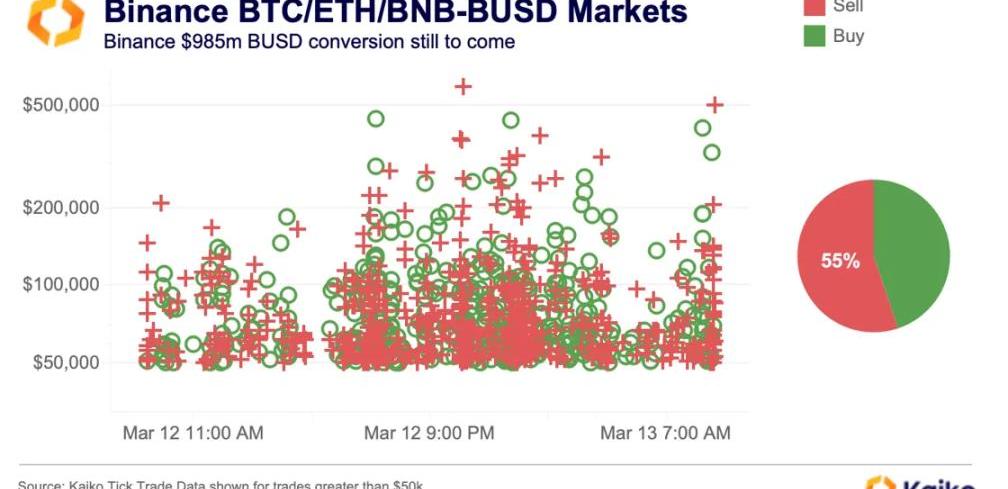

三、牛市反轉:幣安行業復蘇基金

與此同時,幣安宣布將把其10億美元行業復蘇基金的剩余資產從BUSD兌換為BTC、ETH與BNB。該公告是在穩定幣波動之后發布的,其中BUSD受到牽連,因為其2.5億美元的儲備存放在已關閉的SignatureBank中。雖然美國政府官員表示所有儲戶將得到補償,但從波動性和流動性的角度來看,幣安顯然認為BTC、ETH與BNB是更安全的短期選擇。

盡管在硅谷銀行儲戶將得到補償的消息傳出后市場出現反彈,但BTC、ETH與BNB可能會流入更多積極的資金,因為幣安似乎尚未將BUSD兌換成上述資產。我們的交易數據顯示,在過去24小時內,交易所BUSD對的賣單仍然超過了買單,沒有超額的買單。

考慮到這一兌換還沒完成,BTC、ETH與BNB將有可能在短期內跑贏大盤。本月以來,這三種加密貨幣的表現優于一籃子山寨幣7.5%,盡管受到最近市場波動的影響,但僅下跌了2.9%。自3月11日市場觸底以來,這三種加密貨幣上漲11.5%,而山寨幣的回報率為7.8%。

四、后果

雖然Silvergate與Signature倒閉的全部后果尚未可知,但我想到了以下幾個潛在后果:

首先,對市場流動性的影響將是廣泛的。隨著Silvergate與Signature的關閉,加密市場基礎設施已經倒退,因為加密行業與傳統銀行系統的關系更加割裂。

諸如Silvergate交易網絡、SigNet等實時支付網絡對于管理隔夜和周末的流動性至關重要——促進OTC交易、交易所之間的套利以及正常開放時間之外的穩定幣兌現。隨著這些解決方案的消失,并且暫時沒有替代方案,法幣入金可能會惡化,更有可能導致價格波動。

盡管美聯儲通過新設立的銀行定期融資計劃改善了市場流動性,但貨幣政策的不確定性已經上升,可能會進一步助長機構交易者的避險情緒。根據美國利率期貨,市場對美聯儲終端利率的預期從上周的近6%降至周一上午的5%左右。根據CMEFedWatch工具,對下周美聯儲會議上加息50bps的預期在幾天內從40%降至零。

總的來說,加密行業再次度過一次重大的市場危機,截至周一上午,市場已處于比較穩定的狀態。

Edge錢包表示在其應用中發現了一個安全漏洞,此漏洞通過將私鑰發送到Edge基礎設施而泄露了大約2000個私鑰,這相當于在Edge平臺上創建的大約總密鑰的0.01%.

1900/1/1 0:00:00撰文:VaderResearch編譯:深潮TechFlow價值積累是Web3中一個至關重要但常常被忽視的議題。在本文中,我們將深入探討Yuga生態系統內產生的價值如何分配給不同的利益相關者.

1900/1/1 0:00:00整理:餅干,ChainCatcher“過去24小時都發生了哪些重要事件”?1、趙長鵬:福布斯似乎不了解交易所基本運作原理.

1900/1/1 0:00:00合成資產協議SynthetixV3已部署至以太坊主網和Optimism。遷移計劃需要SynthetixV3系統通過遺留市場支持SynthetixV2系統的能力,V2系統中的流動性提供商將能夠通過.

1900/1/1 0:00:00整理:flowie,ChainCatcher“過去24小時都發生了哪些重要事件”?1、幣安計劃再次嘗試獲得新加坡加密貨幣服務許可證幣安計劃再次嘗試獲得在新加坡提供加密貨幣服務的許可證.

1900/1/1 0:00:00原文標題:Exponential作者:PaulVeradittakit,PanteraCapital合伙人編譯:aididiaojp.eth,ForesightNews在DeFi世界中.

1900/1/1 0:00:00