BTC/HKD+2.8%

BTC/HKD+2.8% ETH/HKD+5.58%

ETH/HKD+5.58% LTC/HKD+1.73%

LTC/HKD+1.73% ADA/HKD+7.2%

ADA/HKD+7.2% SOL/HKD+4.86%

SOL/HKD+4.86% XRP/HKD+5%

XRP/HKD+5%撰文:waynezhang.eth

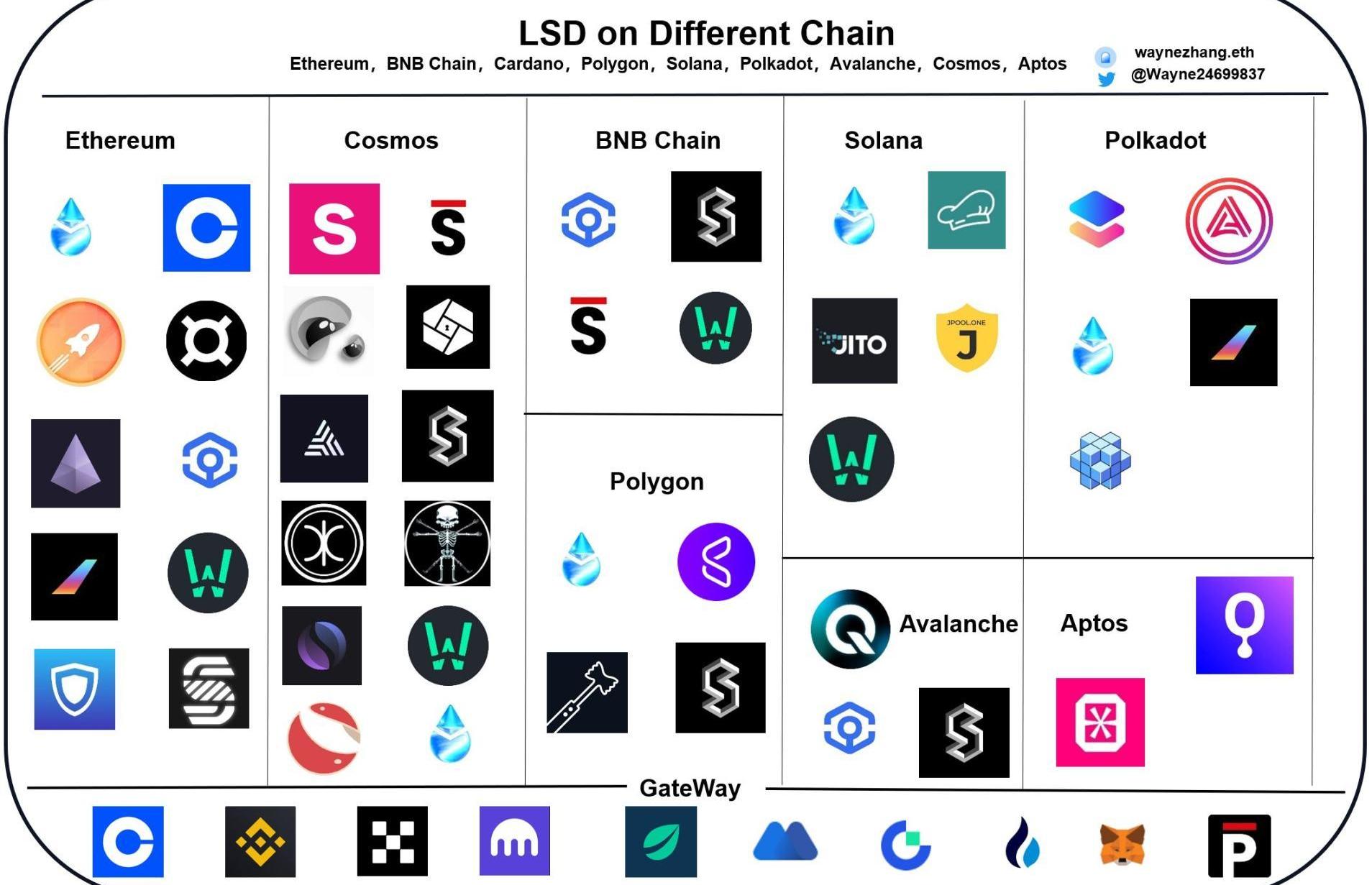

上周,我們發布了LSDFi生態/LSDFiWar報告以及上海升級給LSD帶來的影響的報告,但無論是選擇的項目還是思考的背景都是以太坊。這是因為僅以太坊流動性質押帶來的資金量就超過140億美元。而今天這篇報告則要探究一下其他公鏈生態的LSD發展情況及玩法,并從數據端觀察其他生態LSD發展情況,發展趨勢,數據背后對LSD行業影響,以及關于LSD產品設計,正義性的討論。

本次調研公鏈將包括:BNBChain,Cardano,Polygon,Solana,Polkadot,Avalanche,Cosmos,Aptos。

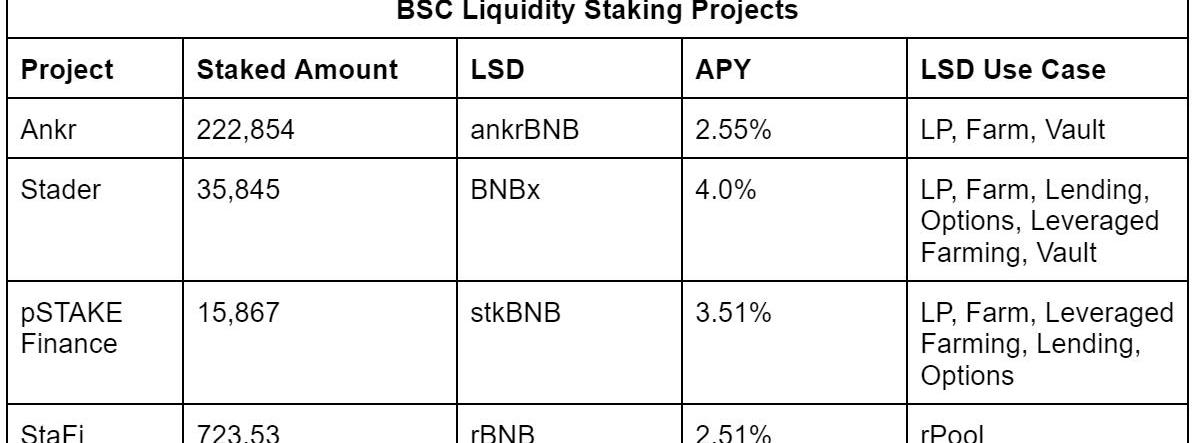

BNBChain

BNB目前的質押狀態跟以太坊類似,質押率為15.44%,且目前質押平均年化收益約為2.84%,收益較低。其中BNBChain最大的去中心化質押平臺Ankr,約占流通量的的0.56%。

BNBChain的LSD發展慢的原因我認為有以下幾點:

1.BNB原生DeFi協議收益性,從DeFillama數據中可以看到,僅涉及BNB的337個交易對中,超過平均年化收益率就占80%,更何況鏈上的多種DeFi協議,相信絕大部分都是遠超質押收益率

2.BNB效用

①BNB也是Binance交易所的平臺代幣,持有BNB放置在交易所可以獲得手續費折扣以及其他服務

②同時Binance有自己專門的Launchpad等服務,這吸引用戶將手中的BNB放在錢包或者交易所,以最近的SpaceIDlaunchpad舉例,BNB投入總量達8,677,923.94枚,參與人數達103,598人。這個數目是Ankr的總質押量的近39倍。

對于交易型持有者來講,無論是放在Binance獲取費用折扣還是在DEX參與多種DeFi產品,收益和穩定性都要更高。在BNBChain,對于LSD的潛在遠小于ETHchain。

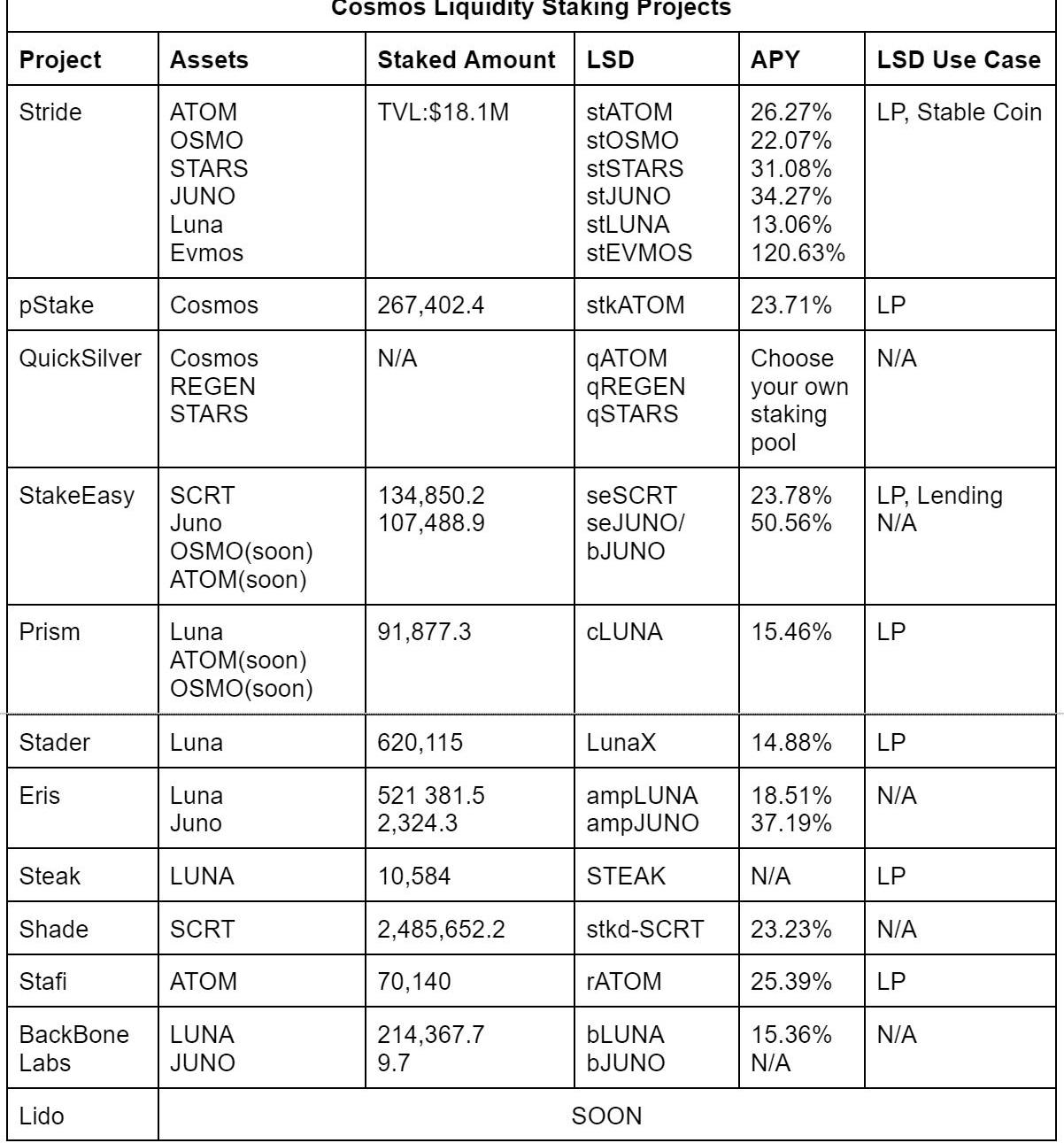

Cosmos

CosmosHub的質押率約為61.96%,平均質押收益約為25.92%,且質押后解除質押需要自申請時等待21天。Cosmos的質押狀態相較于ETH與BNB鏈極具技術特色,由于ATOM僅作為CosmosHub的通證,在Cosmos生態系統內推出的任何應用鏈都可以不使用ATOM代幣。因為費用邏輯是每個應用鏈原生的,每個應用鏈都有自己的驗證者網絡。所以在統計時不能只將ATOM鏈上協議作為統計依據,Stride,QuickSilver等是擁有自己的鏈來進行協議搭建的,所以我們將統計Cosmos和其生態的IBC鏈上的LSD協議。

數據:Curve創始人近1小時已償還513.9萬枚FRAX債務:8月1日消息,據鏈上數據顯示,Curve創始人近1小時已償還513.9萬枚FRAX債務,其在Fraxlend上的貸款抵押品健康率提升至1.66。[2023/8/1 16:11:42]

從上表格中你可以看到兩個有意思的點:

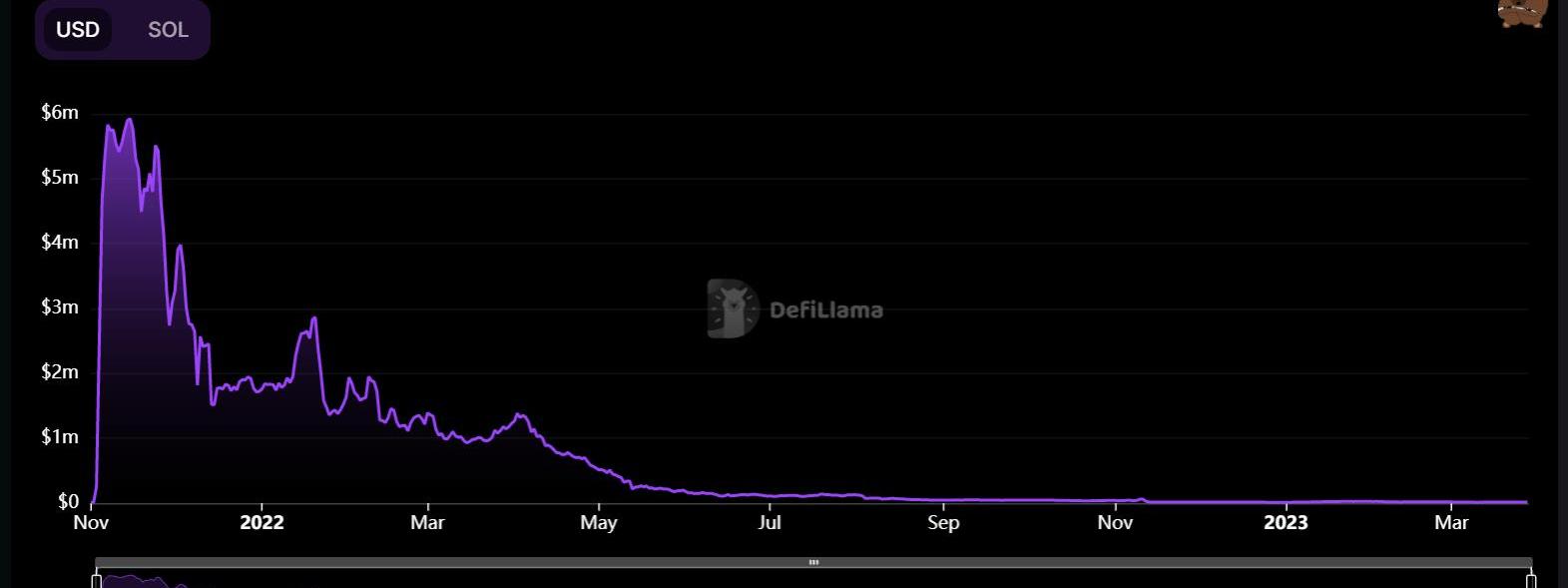

Cosmos生態現在單獨拿出來一個,LSD規模都很小,而且LSD應用案例也不多,Stride作為現在的CosmosLSD老大,總TVL也才$15M

Luna出現在很多LSD項目中,且擁有很多類型LSD

1.為什么LSD規模小?

①Cosmos生態其實有很多類似L1鏈,但這些生態都暫時無法走出Cosmos。Cosmos不是統一的公鏈,而是通過IBC協議但有特殊功能鏈和Appchain鏈,比如Kava與Osmosis。如Canto,Juno,Evmos這種通用鏈,生態處在起步狀態。

Luna曾在22年3月2日有價值超過300億美元的LUNA在各種協議上質押,超過了質押價值280億美元的ETH,成為主流加密貨幣中第二大質押資產。當時Lido也參與設計了bLUNA這種LSD,但后續發生了Luna-UST事件,當時的Terra具有豐富的基礎設施,LSD可以用來做UST抵押品,借貸等。

②機會成本:整體看下來,高額收益率帶來了機會成本,以ATOM為例,如果持有者不質押ATOM,那么他的機會成本約為26%,大家可以查看一下Osmosis的流動性列表,高于26%的ATOMLP只有三個。當然有其他的高收益方法,但都不如直接質押穩定與安全。這也產生一個惡性循環:DeFi利用率低→收益低于質押→用戶減少DeFi參與→DeFi利用率低

③空投:Stride,Quicksilver等Cosmos項目在上線時通常會將一定比例的代幣直接空投給Cosmos代幣生態質押者,而據我調查得到的結論是LSD中質押好像不能得到空投。所以機會成本進一步增大。

④流動性風險:ATOM質押為LSD后需要21天才能解鎖到賬,不僅是LSD,質押節點也受此影響。

但CosmosLSD仍然有極其偉大的前景。

1.Cosmos2.0:鏈間安全將推動ATOM可以作為其他IBCchain的安全通證,借助鏈間帳戶ATOM的可組合性得到增強,Cosmos官方將很快支持流動性質押功能,從而提高ATOM的流動性。ATOM價值將進一步提高,對生態內的DeFi繁榮將帶來直接影響

MASK現報價3.168美元,24小時漲幅31.54%:11月2日消息,據行情數據顯示,MASK 現報價 3.168 美元,24 小時漲幅 31.54%。

此前消息,Binance 期貨將于北京時間 11 月 2 日 20:00 上線 Binance 藍鳥指數永續合約。該指數是追蹤 BNB、DOGE 和 MASK 的新加密貨幣價格指數。[2022/11/2 12:07:55]

2.Osmosis和Kava的DeFi已經在努力發展,他們將為為LSD搭建了更多的借貸和收益類基礎設施。例如,SiennaLend接受seSCRT作為抵押品。新的LSD協議如Quicksilver,將空投吸引更多持有者的關注。

3.Stride和Quicksilver可以提供代理投票等治理功能,之前會有是由委托節點投票,現在可以直接通過委托給LSD,然后讓LSD統計質押者選擇進行代理投票

4.流動性好處:21天質押的解鎖時間可以通過LSD獲得資金效率

5.外部因素:以太坊上海升級帶來的LSDWar將直接推動LSD影響力,將間接推動CosmosLSD發展

6.Cosmos準備推出流動性質押模型

但有一個問題可能LSD無法解決,以QuickSilver舉例,QuickSilver的質押機制是通過用戶自行選擇質押節點進行質押,質押后獲得qAssets,這個過程中QuickSilver相當于代表用戶委托的「中間商」,雖然理論上,「中間商」代表用戶質押給的驗證者,它直接質押給了節點,是符合生態中項目空投的條件的,但很多空投都有質押額度限制,比如Stride空投申領時,最高有效質押額度是4200ATOM,這意味著QuickSilver即使可以代理領取空投,也只能是領取4200ATOM的份額。或許可以通過設計多賬戶,但僅是猜想,管理單獨賬戶帶來的數據風險與技術成本暫時未知。或者LSD主動聯系項目方要額度,這也只是猜想,項目不可能無緣無故給你額度,除非你能為他們帶來好處。

如果你想了解更多關于Cosmos生態各質押協議的技術區別,請移步這里。

如果你想了解CosmosLSD發展的歷史,請移步這里

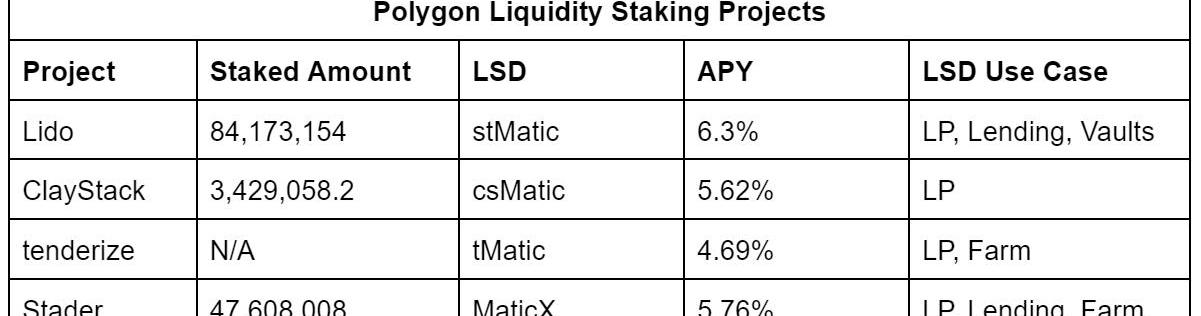

Polygon?

Polygon質押率為39.92%,平均年化收益是8.82%,PolygonPOS是一個EVM兼容側鏈,Matic在其中充當Gas以及被質押給節點完成POS共識。12%的Matic將會作為質押獎勵。

廣發證券:中國數字藏品行業有望走向規范化、差異化:6月22日消息,廣發證券研報指出,中國數字藏品行業有望走向規范化、差異化。由于國內數字藏品的發行及流轉都有限制條件,數字藏品的版權所有者與發行流轉平臺存在角色分離。在數字藏品的生產端,核心競爭力是IP資源和營銷能力;在數字藏品的流通端,核心競爭力是交易規模和版權服務能力。預期未來,我國將形成數字藏品市場的規范性流通環境,持續開發創新性數字藏品放大文化數字內容的營銷價值和版權價值,打開我國數字藏品行業發展的廣闊藍圖。(財聯社)[2022/6/22 4:44:26]

一個很有意思的點,Polygon上Lido竟然是APY最高的,且我在DeFillama上搜索,MATIC交易對,TVL在$10M以上的交易對中,stMatic涉及四個,這種影響帶來的直接后果可能是Lido現在以及未來PolygonLSD領域的一家獨大。

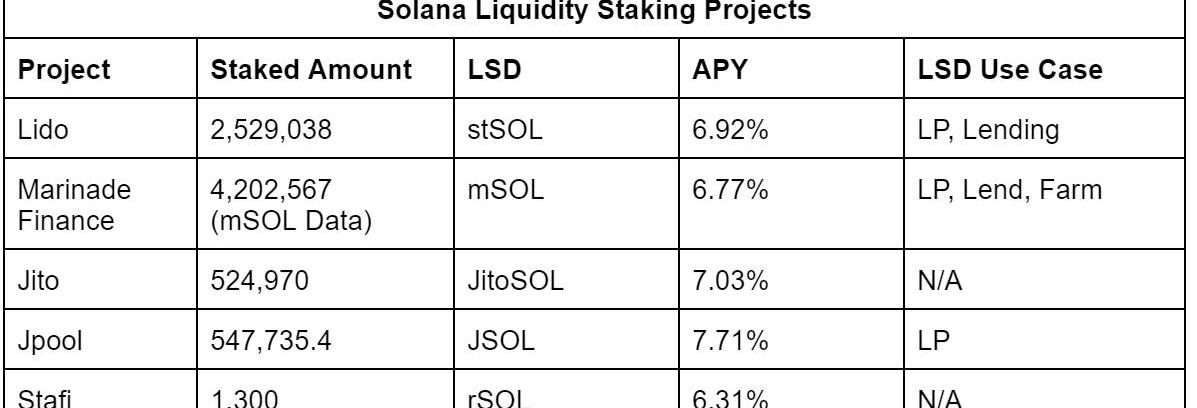

Solana

Solana的網絡質押率是70.75%,平均質押年化收益率是70.75%,Solana的驗證者數量有3165個,委托數量最多的驗證者也才占有總質押數量的2.86%。

在統計過程中,aSOL,Eversol,Socean等LSD項目自22年5月TVL一路下滑,到現在Twitter賬號已注銷無法找到,結局令人唏噓。以Stader為首的新入局者或許會給SolanaLSD帶來新的發展。

Cardano

Cardano目前的質押率是68.73%,質押平均年化收益為3.26%。距離我上一份Cardano生態報告發布時下降7.1%。但TVL以ADA計價即將突破前高。

Cardano的特殊技術架構決定LSD很難在其生態發展,ADA在質押期間不會被鎖定某一時間段或者需要轉移至礦池等。用戶質押到SPO后,SPO無法接觸你的資產,他們的費用收取是從質押池產生的總獎勵中扣除,這就意味著Cardano的質押不僅非托管還靈活。而且用戶還可以在質押同時來支付或在DeFi服務中使用它們,比如用來做iUSD抵押品。

人權倡導者向美國國會發表公開信支持比特幣:金色財經報道,來自 20 個國家的 21 名人權支持者致信美國國會議員,稱比特幣賦予“當地貨幣崩潰”國家的個人權力。這封信是在一些著名的技術專家警告國會加密貨幣的危險和游說努力使數字資產更加無處不在之后發布的。 人權倡導者聲稱依靠比特幣和穩定幣來規避傳統的銀行系統。信中指出,生活在獨裁政權或不穩定經濟下的“數千萬”個人同樣轉向了加密貨幣。 特別是,這封信強調了尼日利亞、土耳其和阿根廷作為法定貨幣變得不穩定的國家的例子,導致個人將數字資產作為首選替代品。 (cryptoglobe)[2022/6/12 4:19:44]

另外一點就是,Cardano是沒有罰沒的,用戶資產不會因為SPO的不當行為造成損失。當SPO操作失誤,網絡會取消這一紀元的獎勵,多次失誤造成的獎勵下降會引導用戶離開這種不合格的礦池。不過Cardano運營商的平均年化是4.99%,較普通質押用戶多35%左右,這吸引了很多用戶直接去做SPO,且門檻較低,目前有3206個質押池。

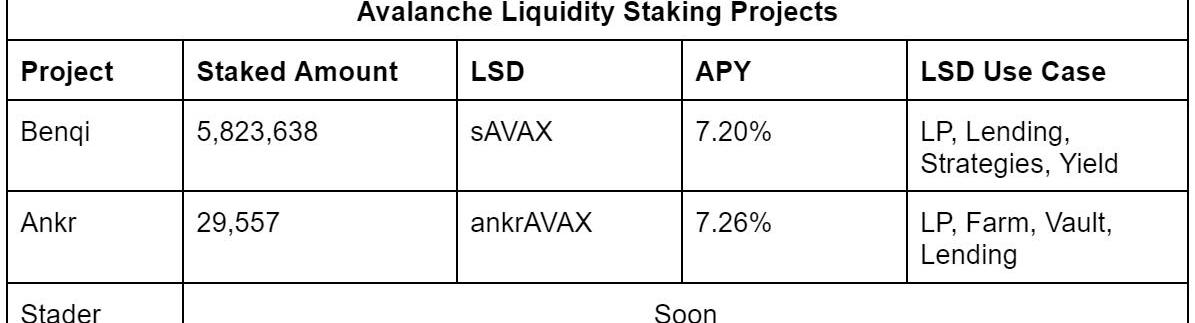

Avanlanche

Avanlance的網絡質押率是62.05%,平均年化收益是8.48%。Avanlanche的技術架構是主網分成了

C鏈(合約鏈):應用程序的智能合約平臺

P鏈(平臺鏈):用于AVAX的質押和委托,使用UTXO技術

X鏈(交易鏈):用于轉移資金的鏈,有固定的轉賬費用

非技術用戶參與鏈安全的默認方式是AvalancheWallet上的質押中心,通過該場所進行質押只涉及使用P鏈和鎖定AVAX,鎖定后,解決質押需要21天。委托AVAX后,驗證的獎勵將累積到你提供的P鏈地址。所以LSD項目要做的是在使用C鏈上的可替代資產來發行質押頭寸的合成替代資產。所以這存在一定的技術難度,需要LSD設計合約連接P鏈的AVAX與C鏈的LSD。我目前只找到了兩個LSD項目,其中Benqi的sAVAX占據決定領導地位。

LSD龍頭Benqi占有流通AVAX的1.7%,且sAVAX流動性很強,無論是借貸,LP和其他DeFi產品都不少。

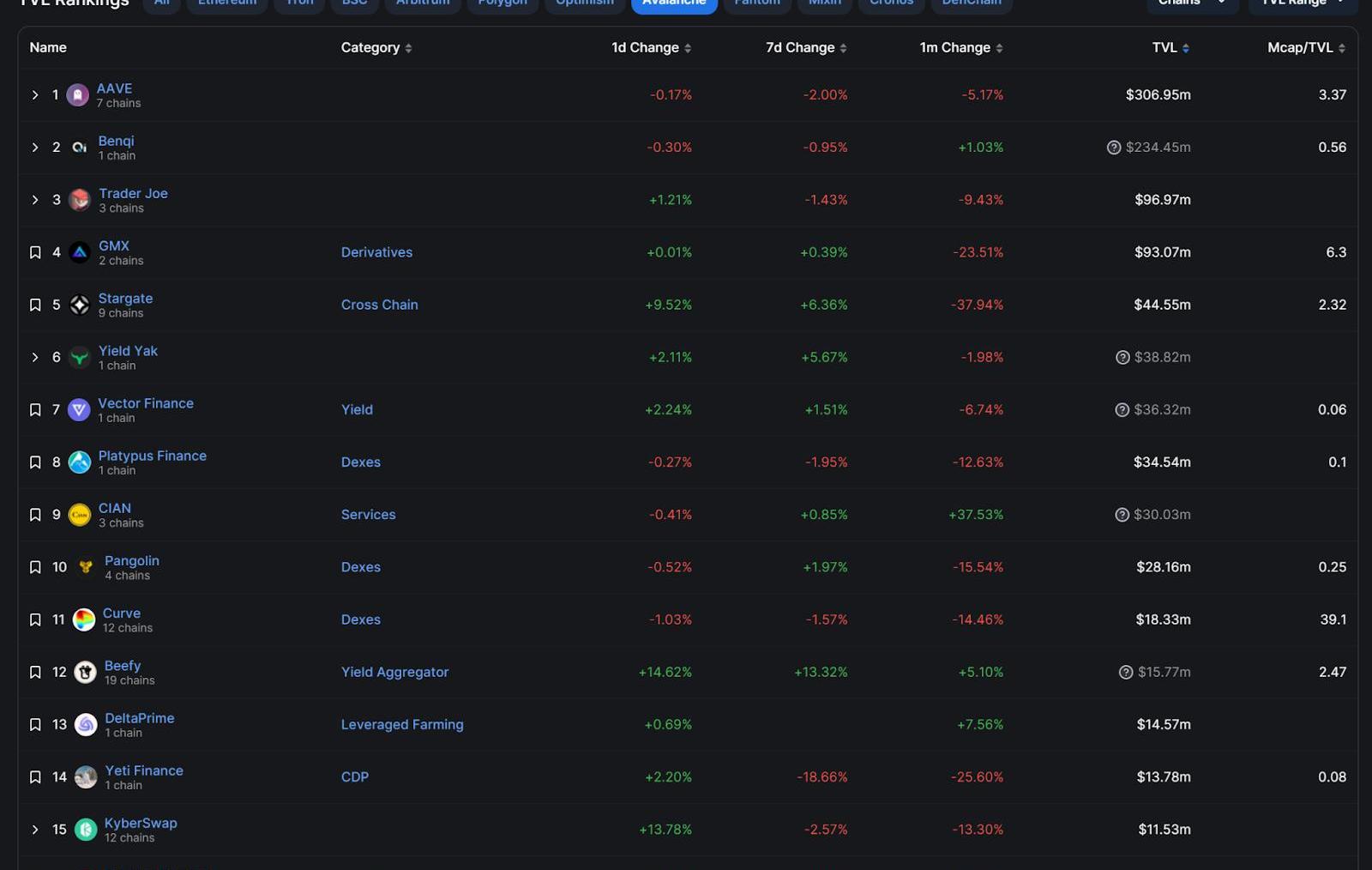

但Avanlanche的DeFi發展較好,拋去$635.75m的Wonderland,TVL也接近$830.91m,各種DeFi產品都可以在Avanlanche找到。Avalance的DeFi競爭格局有一個獨特點:Top15的DeFi中AAVE,Curve,Beefy這些是遷入者,其中AAVE直接拿走36.95%得市場份額,原生借貸Bneqi發展了多業務規模也才不到AAVE的80%,而自有生態的GMX,Stargate選擇多鏈發展,在其他鏈混的也風生水起,比如GMX,直接在Arbitrum上當老大,份額占32.96%。且TVL100M以下,斷層式發展,GMX和Stargate之間TVL相差一半還多。

PoolTogether使用NFT眾籌進行法律辯護:金色財經報道,DeFi無損彩票項目PoolTogether因陷入法律困境,正在轉向利用NFT來為其辯護基金進行眾籌。據其網站稱,該公司周四發布的“?Poly?”NFT 系列資金將用于支持 PoolTogether Inc應對集體訴訟。PoolTogether 是一款基于應用程序的無損儲蓄游戲,用戶可以在平臺上使用 DeFi 協議在平臺上存入資金贏得獎品。(Coindesk)[2022/5/27 3:44:37]

但為什么LSD就就這么少呢?除了技術原因,這種DeFi格局可能也是一個影響因素,自有的老DeFi忙著多鏈發展,新進來的多鏈DeFi往往是單一業務,對于他們來講,如果開闊新的LSD業務,也大都從自己的原生發展鏈開始。這對于新的原生的單純做LSD業務的項目來講可能從競爭力和資源合作角度帶來困難。

如果你想了解Avanlanche的具體質押機制請移步這里。

Polkadot

Polkadot的質押率是47.05%,質押年化收益是15.29%,質押鎖定28天。Polkadot的共識機制是NPOS,具有驗證者和提名者兩種角色,驗證者需要運行驗證節點,提名者通過選擇優秀的驗證人并質押DOT支持驗證者的工作來獲取收益同時保護網絡。如果被提名的驗證者遵循網絡規則維護了網絡安全,提名者則可以分享他們產生的質押獎勵。反之,驗證者行為不當,驗證者將被罰沒,用戶也會失去DOT獎勵。

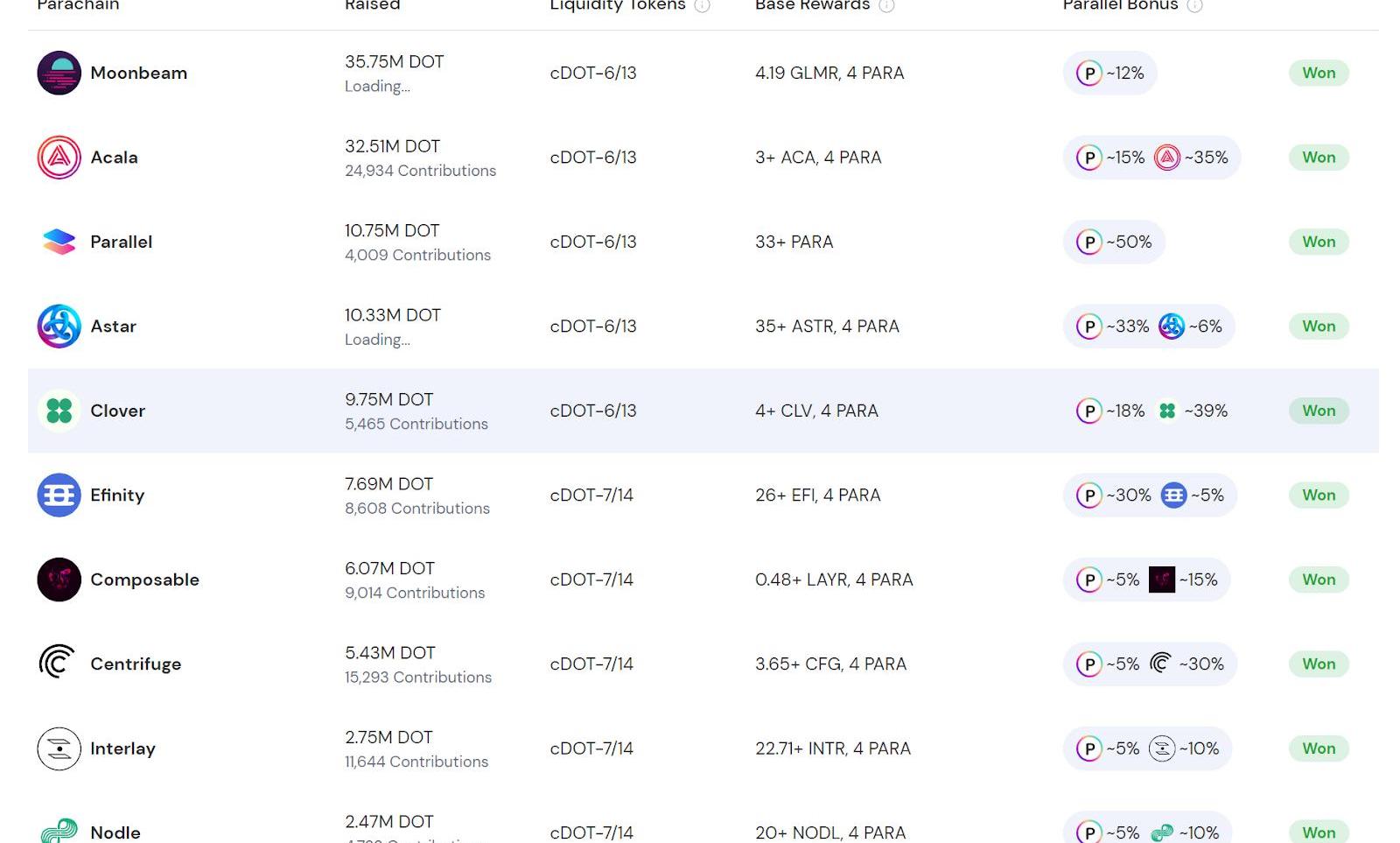

而PolkaDot的另一個特色是其卡槽拍賣機制:其允許多條專用區塊鏈在安全的、無信任環境中相互溝通,從而實現了區塊鏈的可擴展性。平行鏈與中繼鏈相連,這就需要平行鏈插槽。簡單理解就是中繼鏈是插座,平行鏈是電器,插座孔位有限需要通過拍賣競爭,所以項目發明了眾貸,項目方向市場募資參與拍賣,成功后獲得帶項目Token獎勵。但不參與拍賣的項目也可以使用Parathread機制,相較于平行鏈區別就是這個需要按量付費,平行鏈是無限免費使用。下圖是PLO的一些案例,由于Crowdloan的存在,在收益率上,LSD吸引力有些不足,很多DeFi圍繞PLO建立。

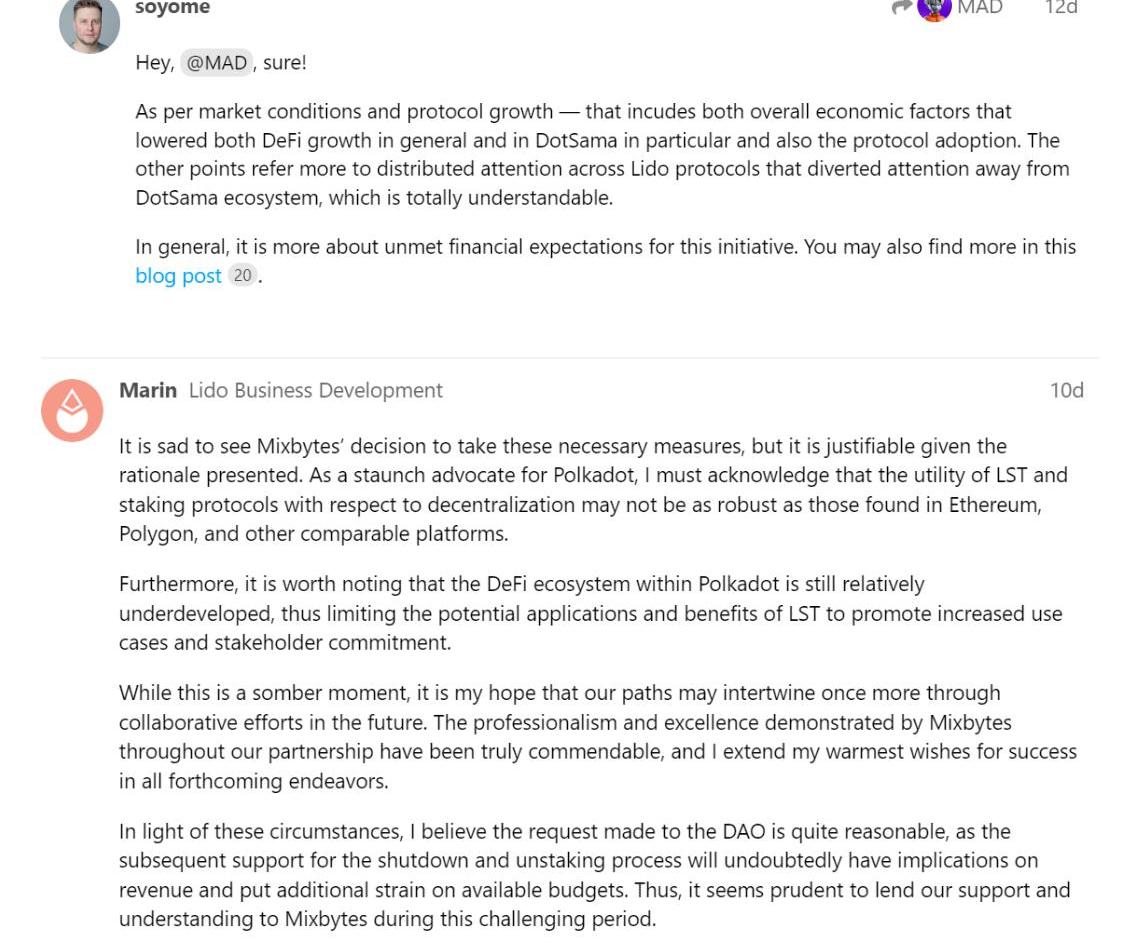

Lido在3月15日,正式暫停了Polkadot與KSM質押存款,我查閱當時的提案,其中提案發起人soyome和Marin的評論如下:

大概意思就是Polkadot內的DeFi生態系統仍然相對不發達,限制了LSD的潛在應用和好處還有一些市場和運營問題。因為PolakaDot生態比較復雜,我對其只進行了簡單研究,不過分深究其生態發展帶來的原因。但搜集資料時,很多關于Polakadot以及眾貸的文章都發表于21年和22年,最近的新文章確實很少。Messari發表的報告《StateofPolkadotQ42022》或許會給我們一些答案。

Aptos

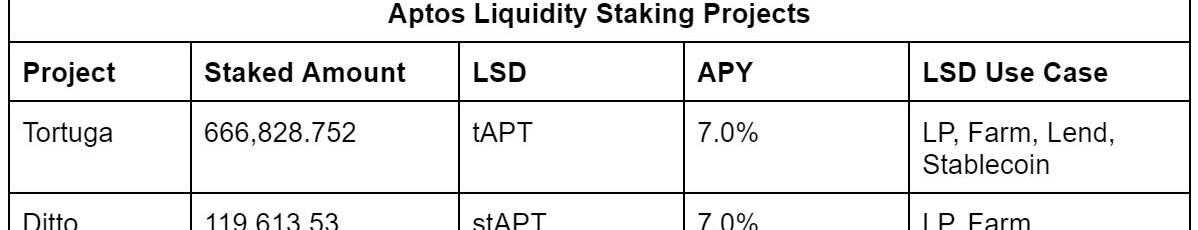

根據AptosExplorer的數據,Aptos的節點質押量占$APT供應量的82.5%,礦工平均年化收益在7%左右,在調查過程中,我們實際發現了很多Aptos相關的LSD項目,但大部分都在2022年10月后,停止其Twitter更新,這些項目網站暫無法打開,且AptosDeFi的目前TVL僅有$37M,相應的LSD基礎協議更少。且從Pancake,LiquidSwap的LP池來看最高的一個池APY能到10%+,其余都是2.78%以下。不過tAPT和stAPT的持有者分別達到45.2K,29.9K,這個數目遠高于其他生態同規模LSD。

理論上Aptos和Sui都屬于Move生態,LSD協議能管理APT也就能管理SUI,Sui主網將于Q2上線,屆時會不會促進Move生態的DeFi發展從而為LSD創造更多基礎設施及用例呢?這值得期待。

總結

1.從Lido,Stader,Bifrost等LSD的多鏈規劃中可以看出,LSD業務多鏈化是一個必然趨勢,僅從質押角度出發,只要POS機制,理論上都可以創建LSD。但從以上這些項目的案例中,絕大多數LSD項目應該是從某條鏈或者某生態起步后再開始做其他公鏈。

2.操作性問題:在整理數據的過程中,很多LSD項目UI體驗非常差,另外,很多項目的LSD有很多UseCase,但不告訴用戶如何使用,整體UX體驗很差。

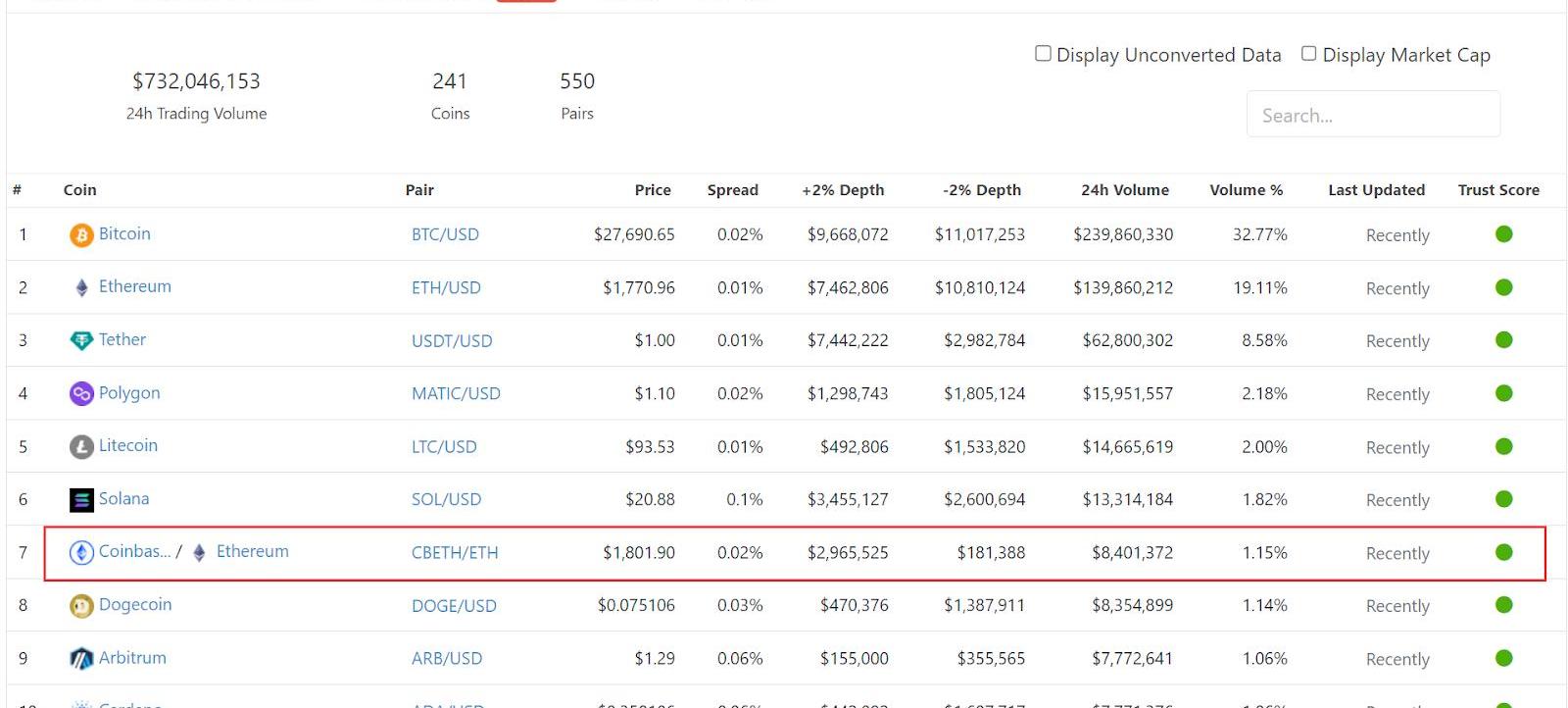

3.CEX是一個絕不能忽略的因素,作為Web3最大的流量入口也是各種Token的匯集地,以Coinbase為例,僅CBETH-ETH帶來的交易量高達$8.4M,除流動性外,這也將影響token投機者對LSD賽道的更多關注。

4.Aptos主網上線后部分LSD協議停擺也給我們提了一個醒,請注意接下來的即將上線的新L1s/L2s生態中的LSD協議,選擇能持續經營的項目投入自己的資產。

5.最近FVM上線,SFT,MFIL,STFIL,HashMix等LSD方案已經準備上線。LSD已成公鏈必備DeFi協議。

6.通過LSD賺取獎勵分成,或者接入LSDPool以及LSDDeFi產品可以提供真實收益,對于綜合性DeFi來講,LSD業務或許會成為老DeFi的收入新增長點。

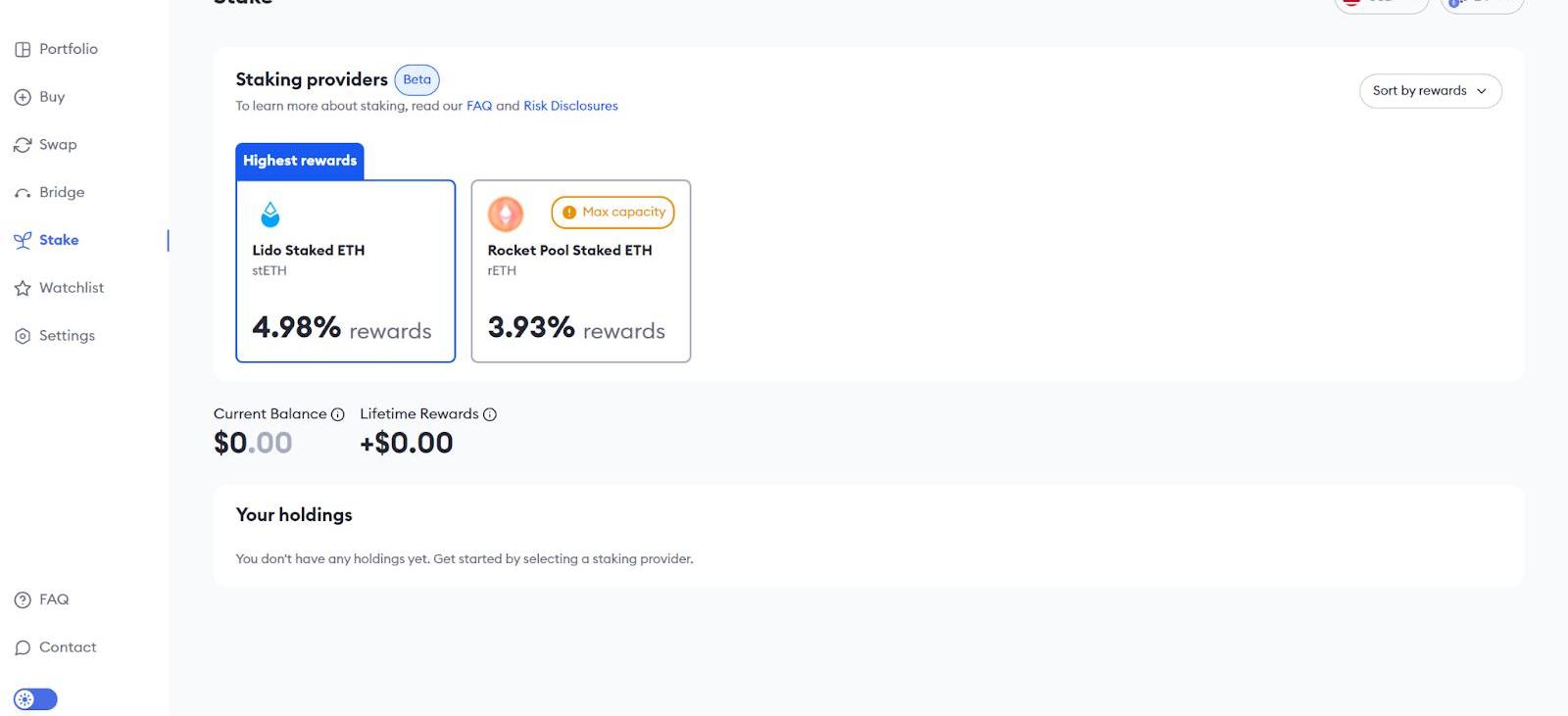

7.MetaMask在一月宣布開放以太坊質押功能,目前屬于Beta測試版。而在Cosmos,Keplr錢包則是很多人質押資產的入口,Cardano上也有類似的質押SPO的錢包入口,LSDFi項目的BD或許可以把合作對象放在錢包端。

討論

無論我之前做的各種分析,都是基于一點:持有者會追尋穩定以及高額的收益?但忽略了一點:質押的正確性,參與治理與維護網絡安全性,POS或者改動的POS機制的主要質押目的是為了維護網絡安全,但實際上,大多數公鏈的一開始融資環節,以及測試網階段,節點的去中心化分布以及Token的基本分布就已經確定。其次是治理,cosmos的Stride和Quicksilver的代理投票解決方案是一個很好的案例,獲取收益,且能參與治理。

LSD有必要去組合來獲取收益嗎?我無法直接回答,但我想到了兩個案例:

①在非洲一些金融設施落后的小國,你應該擔心的是貨幣脹問題,但如果你在華爾街,你想的更多會是創造出更高的金融工具和金融產品。

②市場上有很多效用微乎其微的Token,算起來完全可以超千億左右的規模,而LSD背后是加密世界第二價值貨幣ETH,無論是實際價值還是穩定性都可以承載更多產品的開發,有什么理由放棄LSD這塊闊的市場?現在熊市ETHFDV?都有2000多億美元,那么LSD想象空間多大?

③其他鏈的LSD有必要嗎?有,LSD可以促進一個生態的網絡質押,提高網絡安全性,同時為DeFi提供流動性,促進生態內DeFi的發展。

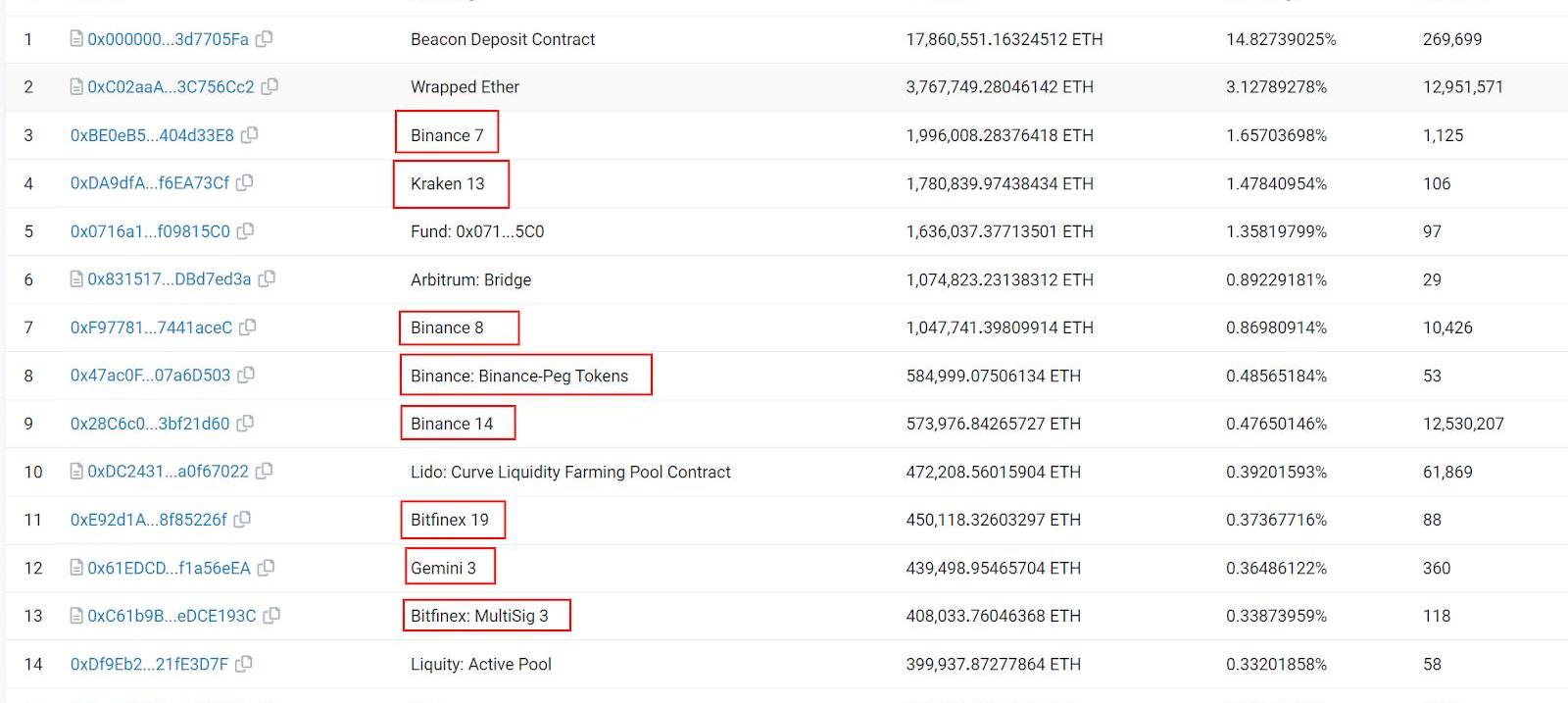

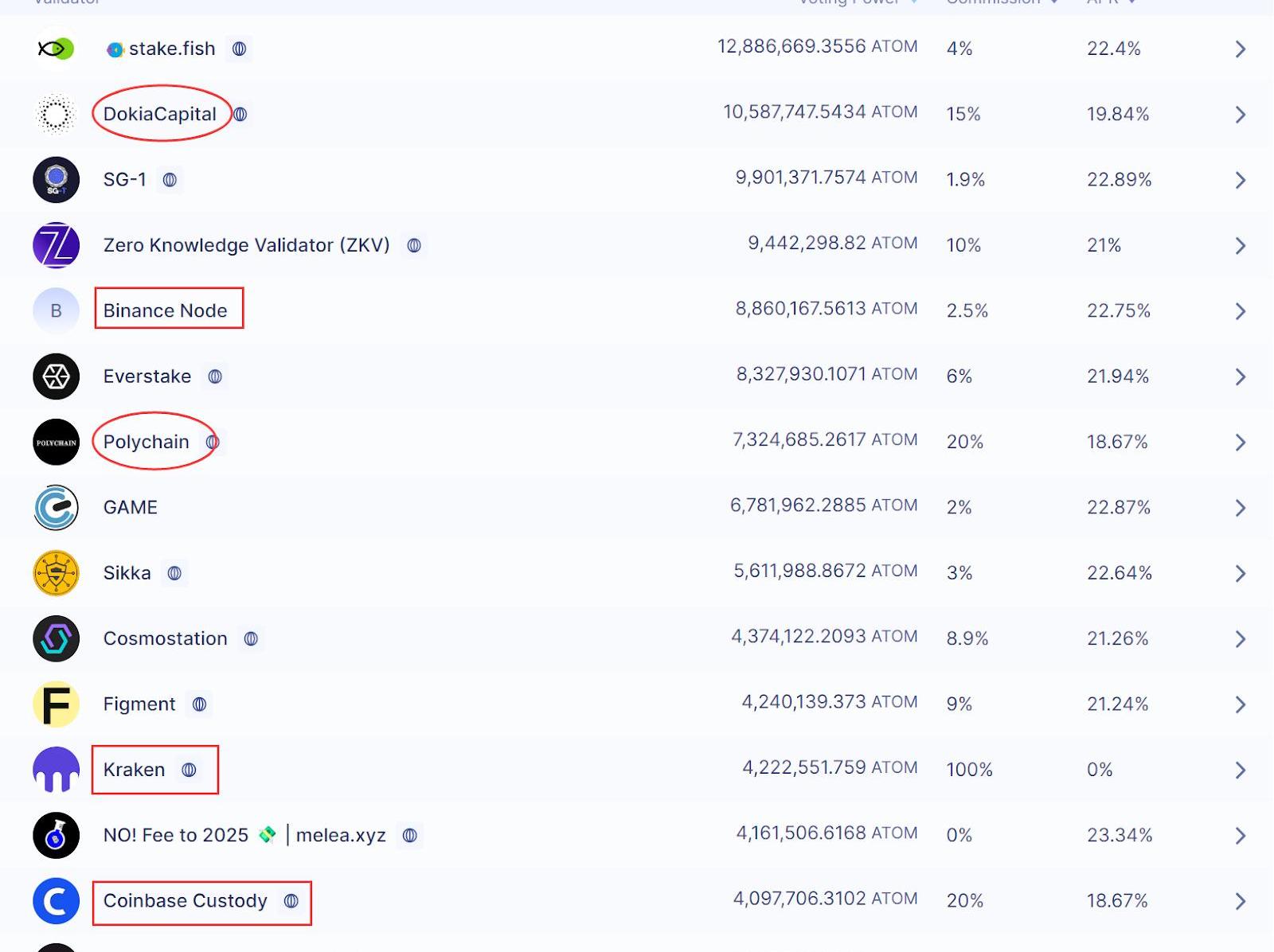

LSD之戰的最大影響者可能是節點運營商和CEX,Lido作為最大的lSD龍頭僅持有ETH生態4.87%份額,而在一些生態,比如Cosmos的$ATOM,大運營商可能委托超過4.4%的ATOM,而Binance,Kraken等節點ATOM持有量也遠超LSD項目,下圖中圓圈標出的VC自有節點的籌碼也可能成為LSDWar的影響因子。

非POS網絡原生資產可以做LSD嗎?沒找到合適的案例,但有一個想法,沒有了維護網絡安全性的需要,利用治理權或許可以設計,Token鎖定后變成xToken,xToken代表一定期限后的資產贖回權,也能綁定治理,如果這個協議通過治理決定收益分配,那么可以基于xToken開發產品決定收益等。

參考:

質押情況:StakingRewards,各區塊鏈瀏覽器

項目情況:Defilillam,公鏈官網,Twitter,Google

項目數據:各項目官網數據,Coingecko

其余參考資料:KOLsThread,各種Blog以及文章

DM通道:Twitter@Wayne24698337

撰寫:Ignas 編譯:深潮TechFlow有一個熱門新敘事將有機會帶動Web3的大規模采用。這不僅僅是一時的流行,而是一種強大的方式,改變著我們與Web3互動的方式.

1900/1/1 0:00:00來源:FlipResearch推文編譯:Biteye核心貢獻者Crush$ARB空投可能是今年最熱門的空投之一.

1900/1/1 0:00:00原文標題:MasteringtheMVRVRatio撰文:Checkmate,Glassnode編譯:Anthony,達瓴智庫MVRV比率是最受歡迎,最廣泛使用的鏈指標之一,但是.

1900/1/1 0:00:00針對“DefiLlama面臨內部分裂”,AndreCronje表示,當你不買單的時候,很容易產生意識形態.

1900/1/1 0:00:00撰文:zkSync 編譯:Moni,Odaily星球日報3月24日,zkSync宣布主網「zkSyncEra」將以無許可的方式全面開放,供所有人使用.

1900/1/1 0:00:00作者:FoxTechCEO康水躍,FoxTechCTO林彥熹前言:以太坊虛擬機是建立在以太坊區塊鏈上的代碼運行環境,合約代碼可對外完全隔離并在EVM內部運行.

1900/1/1 0:00:00